Na negociação de ações, somos frequentemente desafiados pela monotonia do mercado. Felizmente, flexibilidade e oportunidades de lucro podem ser adicionadas ao investimento introduzindo estratégias de opções, especialmente opção de compra (call option). Isso não apenas nos ajuda a lucrar quando o mercado sobe, mas também fornece um grau de proteção contra riscos. Na próxima seção, daremos uma olhada mais de perto nas opções de compra e como elas podem ser compradas e vendidas para obter lucro, e veremos como elas podem ser usadas para otimizar sua estratégia de investimento e obter um retorno mais robusto sobre seu investimento.

O que significa uma opção de compra?

O que significa uma opção de compra?

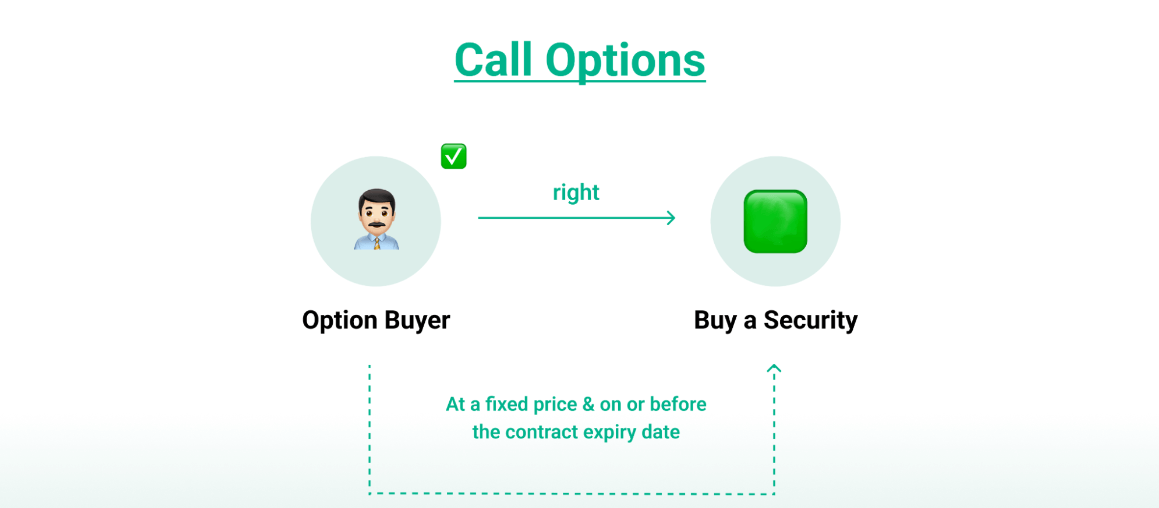

É um contrato financeiro que dá ao detentor o direito de comprar um ativo específico (por exemplo, uma ação) a um preço predeterminado (o preço de exercício) antes de uma data de vencimento específica. O detentor tem o direito de comprar o ativo ao preço de exercício antes da data de vencimento, mas não tem obrigação de fazê-lo. O vendedor, por outro lado, tem a obrigação de vender o ativo ao preço de exercício se o comprador decidir exercer o direito.

Em outras palavras, o detentor de uma opção de compra tem o direito de comprar um ativo (por exemplo, uma ação) a um preço de exercício predeterminado em um momento específico no futuro. Embora esse direito dê ao detentor a oportunidade de comprar o ativo a um preço menor quando as condições de mercado forem favoráveis a ele, o detentor não é obrigado a ter que executar esse direito.

Se o preço de mercado for maior que o preço de exercício, o detentor pode exercer o direito de comprar o ativo a um preço menor e, assim, obter lucro; se o preço de mercado for menor que o preço de exercício, o detentor pode optar por não exercer o direito, e a perda máxima será apenas o custo pago quando a opção foi comprada (opção premium).

Simplificando, uma opção de compra é como um cupom emitido por um restaurante que permite que você compre um bife a um preço específico em um determinado momento no futuro. O "preço especificado" é o preço de exercício da opção, e o "tempo no futuro" é a data de expiração da opção. No mercado de opções, esse direito tem um custo, chamado prêmio da opção.

O preço de exercício (ou preço de exercício) é o preço pelo qual o detentor da opção pode comprar o ativo subjacente no futuro. Normalmente, se o preço de mercado for maior que o preço de exercício, o detentor escolherá exercer a opção de compra, pois isso permitirá que ele compre o ativo a um preço menor que o preço de mercado, obtendo assim um lucro potencial.

Se o preço de mercado for maior que o preço de exercício, o detentor pode exercer o direito de comprar o ativo a um preço menor e obter lucro, enquanto se o preço de mercado for menor que o preço de exercício, o detentor pode optar por não exercer o direito, e a perda máxima é limitada ao valor pago para comprar a opção (ou seja, opção premium).

Ela também tem uma data de expiração fixa na qual ou antes da qual o detentor deve decidir se exerce a opção. Durante esse período, o detentor pode escolher comprar o ativo subjacente ao preço de exercício ou escolher não exercer a opção, momento em que a perda é o prêmio pago.

Para adquirir uma opção de compra, o comprador paga uma taxa conhecida como opção premium ou royalty. Essa taxa é paga pelo direito de comprar o ativo subjacente ao preço de exercício em algum momento no futuro e deve ser paga independentemente da opção ser exercida ou não. A taxa da opção limita a perda máxima do comprador, ao mesmo tempo em que fornece o potencial de lucrar com um aumento no preço do ativo subjacente.

Suponha que uma opção de compra seja comprada que permita a compra de uma ação a $ 50 daqui a três meses. Se o preço de mercado da ação subir para $ 60 após três meses, a ação pode ser comprada a $ 50 e então vendida ao preço de mercado de $ 60 por um lucro de $ 10 (líquido do prêmio da opção). Se o preço de mercado estiver abaixo de $ 50, a opção pode ser escolhida para não ser exercida, e a perda é apenas o prêmio inicial pago.

Quando um investidor espera que o preço do ativo subjacente suba, ele pode lucrar comprando uma opção de compra sem realmente comprar o ativo. Isso permite que o investidor realize ganhos comprando o ativo a um preço de exercício predeterminado quando o preço do ativo sobe. Essa estratégia permite que os investidores se beneficiem do aumento dos preços dos ativos sem incorrer diretamente no custo de manter o ativo.

Investidores com grandes reservas de caixa que estão preocupados em perder oportunidades de investimento podem se proteger contra potenciais aumentos de preço comprando opções de compra para fixar um preço de compra predeterminado. Isso permite que eles comprem o ativo subjacente a um preço de exercício menor, mesmo que o preço de mercado suba, evitando assim perdas devido à alta do mercado e preservando a oportunidade de lucro adicional.

Em resumo, a opção de compra é uma parte importante do mercado de opções, permitindo que os investidores capturem retornos potencialmente altos a um custo relativamente baixo. Por meio dessa ferramenta, os investidores conseguem gerenciar efetivamente o risco durante a volatilidade do mercado e realizar lucros quando o preço do ativo subjacente sobe.

Opção de compra longa e curta

Opção de compra longa e curta

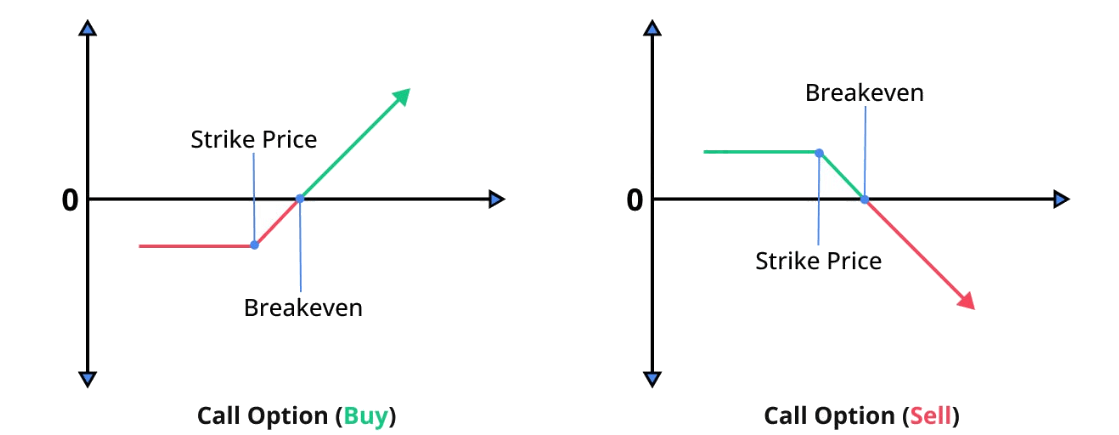

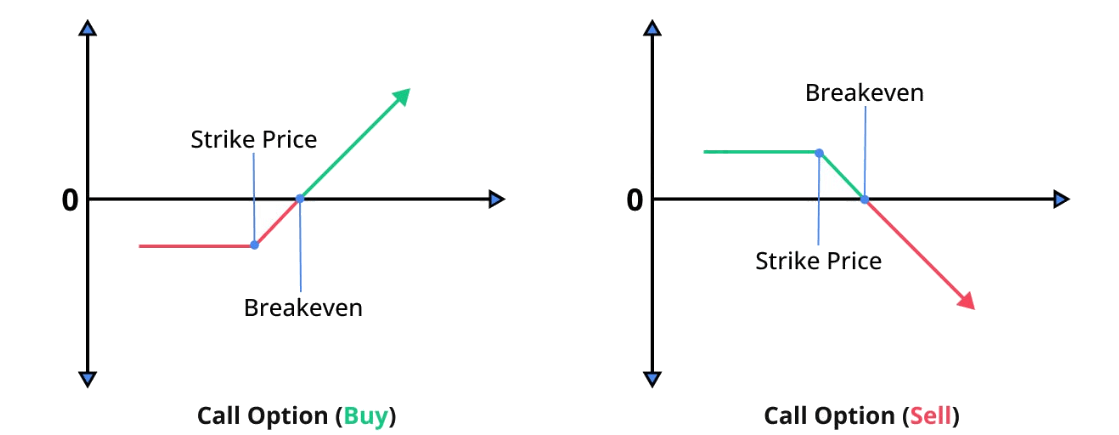

Na negociação de opções de compra, compra longa e compra curta representam as diferentes posições de negociação do comprador e do vendedor da opção, formando as duas principais estratégias na negociação de opções. A diferença significativa entre as duas em termos de risco, retorno e modo de operação faz com que elas desempenhem papéis diferentes nas estratégias de investimento.

Uma opção de compra longa é uma parte que compra uma opção de compra, ou seja, o comprador da opção. Essa estratégia dá ao detentor o direito de comprar o ativo subjacente a um preço de exercício fixo na data de expiração da opção ou antes dela, mas não é obrigatório. Isso significa que uma posição longa pode escolher exercer a opção quando o preço de mercado for maior que o preço de exercício, comprando assim o ativo a um preço de exercício menor e obtendo lucro.

Os investidores geralmente empregam essa estratégia quando esperam que o preço do ativo subjacente suba, esperando obter ganhos adicionais comprando-o quando o preço subir. Essa abordagem permite que os investidores capitalizem oportunidades de investimento decorrentes da volatilidade dos preços, obtendo lucros potenciais da diferença entre o preço de mercado e o preço de exercício sem realmente comprar o ativo.

Este tipo de negociação tem um potencial de lucro teoricamente ilimitado, pois o preço do ativo subjacente pode continuar a subir, teoricamente sem limite superior. A fórmula para calcular o lucro real é: lucro real = (preço de mercado - preço de exercício) - prêmio da opção. À medida que o preço do ativo subjacente continua a subir, o lucro potencial também aumenta, então os investidores podem ganhar uma quantia ilimitada de renda com o aumento do preço do ativo.

Ao mesmo tempo, esse tipo de negociação também tem um recurso de risco limitado, que fornece aos investidores proteção eficaz. Mesmo que o mercado não se mova como esperado, a perda máxima do investidor é limitada ao prêmio inicial investido. Se o preço de mercado for menor que o preço de exercício no vencimento, resultando na opção de compra sem valor de exercício, a posição longa não será lucrativa, mas a perda será limitada ao prêmio pago. Essa limitação de risco permite que o investidor controle as perdas enquanto aproveita ao máximo os ganhos potenciais com o aumento dos preços.

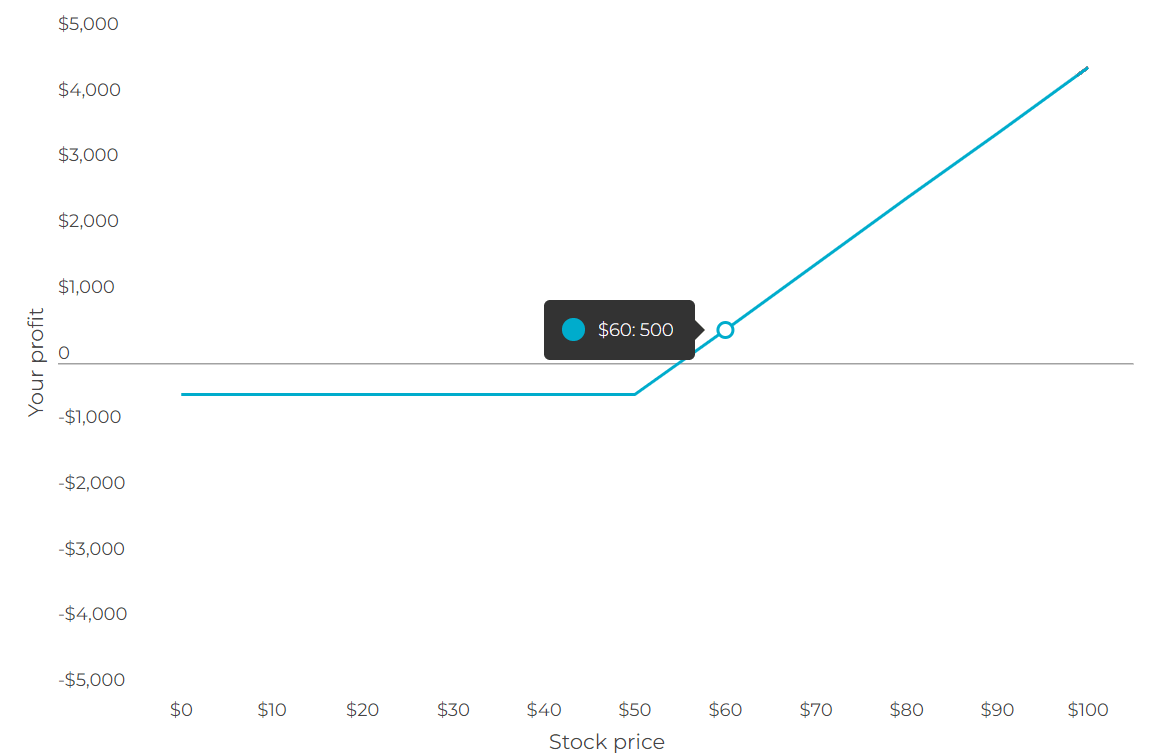

Exemplo: Suponha que uma opção de compra seja comprada a $ 2 por ação, o que permite que uma ação seja comprada a $ 50 três meses depois. Se o preço da ação subir para $ 60 após três meses, exerça a opção de comprar a $ 50 e vender a $ 60, ganhando $ 10 por ação (menos o prêmio da opção de $ 2 para um ganho líquido de $ 8). Se o preço da ação não subir acima de $ 50, você pode escolher não exercer a opção para uma perda máxima de $ 2 em prêmio da opção.

Uma opção de compra curta é a parte que vende a opção de compra, o vendedor da opção. Como vendedor curto, recebe-se um prêmio pela venda da opção e se compromete a vender o ativo subjacente ao comprador ao preço de exercício no vencimento da opção. Se o comprador exercer a opção, ele deve vender o ativo pelo preço de exercício. Essa estratégia é frequentemente usada quando não se espera que o preço do ativo subjacente suba acima do preço de exercício, ganhando assim o prêmio da opção como um ganho.

Quando o investidor acredita que o preço do ativo subjacente não aumentará significativamente ou cairá, a opção é vendida para ganhar o prêmio da opção. Se o preço do ativo subjacente permanecer igual ou abaixo do preço de exercício, a opção não será exercida, e o vendedor fica com o prêmio da opção como lucro. No entanto, se o preço de mercado aumentar significativamente, o vendedor fica exposto a um risco maior e a perdas potencialmente ilimitadas.

Este tipo de transação enfrenta risco teoricamente ilimitado porque o preço do ativo subjacente pode subir indefinidamente. Se o preço do ativo subjacente subir significativamente, o vendedor deve vender o ativo a um preço de exercício abaixo do preço de mercado, o que pode resultar em uma grande perda. Como não há limite superior para o preço de mercado, a perda do vendedor também pode ser ilimitada, especialmente se o preço do ativo subjacente for muito maior do que o preço de exercício; a perda aumentará diretamente.

Seu lucro máximo é a taxa de opção (prêmio), que é a taxa que o vendedor recebe ao vender uma opção. Essa taxa representa o ganho máximo que uma venda curta pode obter. Se o preço do ativo subjacente não exceder o preço de exercício no momento em que a opção expirar, a opção perderá seu valor intrínseco, e o vendedor fica com a taxa de opção como lucro.

Exemplo: Suponha que uma opção de compra seja vendida a $ 2 por ação e a opção tenha um preço de exercício de $ 50. Se o preço da ação não exceder $ 50 no vencimento, o comprador não exerce a opção e ganha um prêmio de $ 2. Se o preço da ação subir para $ 60, o comprador exercerá a opção e deverá vender a ação por $ 50, mesmo que o preço de mercado seja $ 60, para uma perda de $ 10 (menos o prêmio da opção de $ 2 para uma perda líquida de $ 8).

Em resumo, as duas estratégias refletem diferentes expectativas de mercado e tolerâncias de risco. Uma opção de compra longa espera que o preço do ativo subjacente suba para exercer a opção para um retorno ilimitado, enquanto o risco é limitado ao prêmio da opção. Em contraste, uma posição curta espera que o preço permaneça o mesmo ou caia para ganhar o prêmio da opção, mas está exposta a um risco teoricamente ilimitado.

Como as opções de compra lucram

Como as opções de compra lucram

Dependendo do tipo de transação, como uma opção de compra lucra depende em grande parte da relação entre o preço de mercado do ativo subjacente e o preço de exercício da opção. Diferentes níveis de preço de mercado determinam o lucro ou prejuízo real para o comprador e o vendedor, afetando assim seus retornos de investimento.

No caso de uma opção de compra e venda, o lucro é calculado da seguinte forma: lucro líquido = (preço de mercado - preço de exercício) - prêmio da opção. O preço de mercado é o preço de mercado do ativo subjacente no momento do vencimento da opção, o preço de exercício é o preço de compra especificado no contrato de opção e o prêmio da opção é a taxa paga para comprar a opção.

Quando o preço de mercado é maior que o preço de exercício, um lucro pode ser obtido exercendo a opção de comprar o ativo subjacente a um preço de exercício menor e vendê-lo no mercado a um preço de mercado maior. Por exemplo, se o preço de exercício for $ 50, o preço de mercado for $ 70 e o prêmio da opção for $ 5, o lucro líquido será $ 15 (ou seja, o preço de mercado de $ 70 menos o preço de exercício de $ 50 menos o prêmio da opção de $ 5).

Quando o preço de mercado é igual ao preço de exercício, a opção de compra não será exercida porque não há lucro adicional com o exercício da opção. Nesse caso, a perda é limitada ao prêmio da opção. Por exemplo, se tanto o preço de exercício quanto o preço de mercado forem $ 50 e o prêmio da opção for $ 5, a perda líquida seria $ 5, o prêmio da opção.

Quando o preço de mercado é menor que o preço de exercício, um investidor geralmente não exercerá uma opção de compra porque é mais econômico comprar o ativo pelo preço de mercado. Nesse caso, a perda máxima é limitada ao prêmio da opção. Por exemplo, se o preço de exercício for $ 50 e o preço de mercado for $ 40 e o prêmio da opção for $ 5, a perda líquida será $ 5, o prêmio da opção.

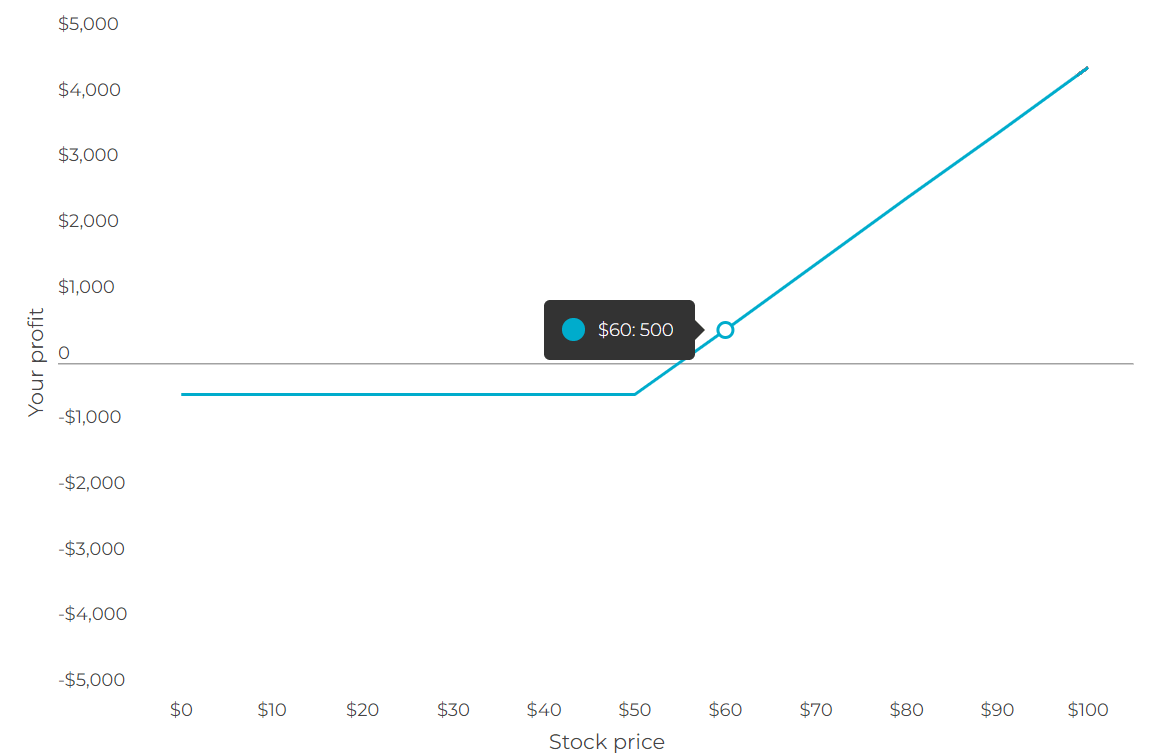

O ponto de equilíbrio é um conceito-chave na estratégia de opções, que indica onde o lucro e a perda em uma negociação de opções são equilibrados. No caso de uma opção de compra, o ponto de equilíbrio é igual ao preço de exercício mais o prêmio da opção. Isso significa que os lucros começam a ser realizados quando o preço de mercado excede esse ponto de equilíbrio.

Por exemplo, se o preço de exercício for $ 50 e o prêmio da opção for $ 5, então o ponto de equilíbrio é $ 55. Quando o preço de mercado exceder $ 55, um lucro será realizado na negociação. Conforme mostrado acima, quando o preço for $ 60, o investidor ganha $ 500. Este ponto de equilíbrio ajuda o investidor a julgar o ponto inicial de lucratividade da opção e avaliar o retorno potencial do investimento.

No caso de vender uma opção de compra, por outro lado, o lucro máximo neste ponto é igual ao prêmio da opção (royalty), que é a taxa que o investidor recebe no momento da venda. Se o preço de mercado da opção for menor ou igual ao preço de exercício no vencimento, a opção não será exercida, e o vendedor fica com o prêmio como lucro.

Se o preço de mercado for maior que o preço de exercício, o comprador pode exercer a opção. O ativo subjacente precisa ser vendido ao preço de exercício, e o preço de mercado é maior, enfrentando assim uma perda. A perda máxima é teoricamente ilimitada porque o preço de mercado pode subir indefinidamente. Cálculo: Perda máxima é (preço de mercado - preço de exercício) - prêmio da opção.

O ponto de equilíbrio para esse tipo de transação é derivado da fórmula: preço de exercício + prêmio da opção. Nesse nível de preço, o ganho ou perda total do vendedor é zero. Se o preço de mercado exceder esse ponto de equilíbrio, o vendedor começa a enfrentar uma perda, enquanto se o preço de mercado cair abaixo desse ponto, o vendedor consegue manter o prêmio da opção como lucro.

Suponha que uma opção de compra seja vendida a um prêmio de $ 5 por ação com um preço de exercício de $ 50. Nesse caso, o lucro máximo é de $ 5, que é o prêmio da opção que você recebeu. O ponto de equilíbrio é $ 55 (preço de exercício de $ 50 + prêmio da opção de $ 5), ponto em que o ganho ou perda é zero.

Se o preço de mercado subir para $100, o investidor precisa vender o ativo a um preço de exercício de $50, ponto em que a perda máxima é de $45 ($100 menos $50 menos $5). O lucro ou perda real pode ser determinado calculando o preço de mercado real, preço de exercício e prêmio da opção.

Assim, a lucratividade da compra de uma opção de compra depende do aumento do preço do ativo subjacente. Calculando a diferença entre o preço de mercado e o preço de exercício e deduzindo o prêmio da opção, chega-se ao lucro líquido real. O lucro da venda de uma opção de compra depende da coleta do prêmio da opção e da esperança de que o preço do ativo subjacente não exceda o preço de exercício, retendo assim o prêmio como uma renda fixa.

Opções de compra e venda e sua forma de lucro

| Projetos |

Comprar Opção de Compra |

Vender Opção de Compra |

| Direitos |

O direito de comprar um ativo a um preço definido. |

Receba o prêmio e aceite o risco. |

| Custo |

Pagamento de prêmio. |

Receba prêmio. |

| Caminho do lucro |

Lucro se o preço do ativo exceder o preço de exercício. |

Não há lucro se o preço permanecer o mesmo ou cair. |

| Risco |

Possível perda total do prêmio. |

Perda se o preço exceder o strike. |

| Objetivo |

Aumento de preço esperado. |

Preço esperado para permanecer constante ou cair. |

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.

O que significa uma opção de compra?

O que significa uma opção de compra? Opção de compra longa e curta

Opção de compra longa e curta Como as opções de compra lucram

Como as opções de compra lucram