要約

要約

コール オプションを使用すると、保有者は期限前に設定された価格で資産を購入できます。買い手は価格の上昇を期待し、売り手は価格の安定または下落を期待します。

株式取引では、市場の単調さに悩まされることがよくあります。幸いなことに、オプション戦略、特にコール オプション (コール オプション) を導入することで、投資に柔軟性と利益機会を追加できます。市場が上昇したときに利益を得るのに役立つだけでなく、ある程度のリスク ヘッジも提供します。次のセクションでは、コール オプションと、利益を得るためにコール オプションを売買する方法について詳しく見ていき、投資戦略を最適化して、より堅実な投資収益率を達成するためにコール オプションをどのように使用できるかを確認します。

コールオプションとは何を意味しますか?

コールオプションとは何を意味しますか?

これは、特定の資産(株式など)を特定の満期日までに所定の価格(権利行使価格)で購入する権利を保有者に与える金融契約です。保有者は満期日までに権利行使価格で資産を購入する権利を有しますが、そうする義務はありません。一方、売り手は、買い手が権利を行使することに決めた場合、権利行使価格で資産を売却する義務があります。

言い換えれば、コール オプションの保有者は、将来の特定の時点までに、事前に決定された権利行使価格で資産 (株式など) を購入する権利を持ちます。この権利により、保有者は市場条件が有利な場合に資産をより安い価格で購入する機会を得ますが、保有者はこの権利を行使する必要はありません。

市場価格が権利行使価格よりも高い場合、保有者はより低い価格で資産を購入する権利を行使して利益を得ることができます。一方、市場価格が権利行使価格よりも低い場合、保有者は権利を行使しないことを選択でき、最大損失はオプション購入時に支払ったコスト(オプションプレミアム)のみになります。

簡単に言えば、コール オプションはレストランが発行するクーポンのようなもので、将来の特定の時間に特定の価格でステーキを購入できるものです。「指定価格」はオプションの行使価格であり、「将来の時間」はオプションの有効期限です。オプション市場では、この権利にはオプション プレミアムと呼ばれるコストがかかります。

権利行使価格(または行使価格)は、オプション保有者が将来的に原資産を購入できる価格です。通常、市場価格が権利行使価格よりも高い場合、保有者はオプションを行使することを選択します。これにより、市場価格よりも低い価格で資産を購入できるため、潜在的な利益を得ることができます。

市場価格が権利行使価格よりも高い場合、保有者はより低い価格で資産を購入する権利を行使して利益を得ることができますが、市場価格が権利行使価格よりも低い場合、保有者は権利を行使しないことを選択でき、最大損失はオプションを購入するために支払った金額(つまり、オプションプレミアム)に限定されます。

また、オプションには定められた有効期限があり、その期限までに保有者はオプションを行使するかどうかを決定する必要があります。この期間中、保有者は権利行使価格で原資産を購入するか、オプションを行使しないことを選択できます。行使しない場合は、損失は支払ったプレミアム分になります。

コール オプションを取得するには、購入者はオプション プレミアムまたはロイヤリティと呼ばれる料金を支払います。この料金は、将来のある時点で権利行使価格で原資産を購入する権利に対して支払われるもので、オプションが行使されるかどうかに関係なく支払う必要があります。オプション料金は、購入者の最大損失を制限すると同時に、原資産の価格上昇から利益を得る可能性を提供します。

3 か月後に 1 株を 50 ドルで購入できるコール オプションを購入したとします。3 か月後に株式の市場価格が 60 ドルに上昇した場合、株式を 50 ドルで購入し、市場価格の 60 ドルで売却して 10 ドルの利益を得ることができます。市場価格が 50 ドルを下回る場合、オプションを行使しないことを選択でき、損失は最初に支払ったプレミアムのみになります。

投資家は、原資産の価格が上昇すると予想した場合、実際に資産を購入せずにコール オプションを購入することで利益を得ることができます。これにより、投資家は資産価格が上昇したときに事前に決定された権利行使価格で資産を購入することで利益を実現できます。この戦略により、投資家は資産を保有するコストを直接負担することなく、資産価格の上昇から利益を得ることができます。

多額の現金を保有し、投資機会を逃すことを懸念する投資家は、コールオプションを購入して事前に決定した購入価格を固定することで、潜在的な価格上昇をヘッジすることができます。これにより、市場価格が上昇した場合でも、より低い権利行使価格で原資産を購入できるため、市場価格の上昇による損失を回避し、さらなる利益を得る機会を維持できます。

要約すると、コール オプションはオプション市場の重要な部分であり、投資家が比較的低コストで潜在的に高い収益を獲得することを可能にします。このツールを通じて、投資家は市場のボラティリティ時にリスクを効果的に管理し、原資産の価格が上昇したときに利益を実現できます。

コールオプションのロングとショート

コールオプションのロングとショート

コール オプション取引では、ロング コールとショート コールはオプションの買い手と売り手の異なる取引ポジションを表し、オプション取引における 2 つの主な戦略を形成します。リスク、リターン、運用モードの点で 2 つの戦略に大きな違いがあるため、投資戦略において異なる役割を果たします。

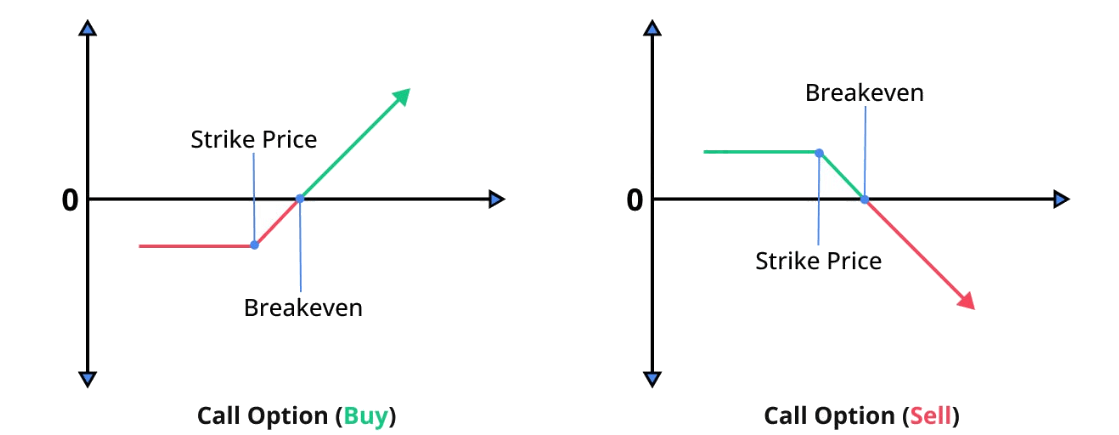

コール オプションのロングとは、コール オプションを購入する当事者、つまりオプションの購入者のことです。この戦略では、保有者にオプションの満了日またはその前に固定の行使価格で原資産を購入する権利が与えられますが、これは必須ではありません。つまり、ロング ポジションは、市場価格が行使価格よりも高い場合にオプションを行使することを選択でき、それによってより低い行使価格で資産を購入して利益を得ることができます。

投資家は通常、原資産の価格が上昇すると予想し、価格が上昇したときにそれを購入することで追加の利益を得ることを期待して、この戦略を採用します。このアプローチにより、投資家は実際に資産を購入せずに、市場価格と権利行使価格の差から潜在的な利益を得ることで、価格変動から生じる投資機会を活用できます。

このタイプの取引は、原資産の価格が理論上上限なく上昇し続ける可能性があるため、理論上は無制限の利益の可能性があります。実際の利益を計算する式は、実際の利益 = (市場価格 - 権利行使価格) - オプションプレミアムです。原資産の価格が上昇し続けると、潜在的な利益も上昇するため、投資家は資産価格の上昇から無制限の収入を得ることができます。

同時に、このタイプの取引にはリスク制限機能もあり、投資家に効果的な保護を提供します。市場が予想どおりに動かない場合でも、投資家の最大損失は投資した最初のプレミアムに制限されます。満期時に市場価格が行使価格よりも低く、オプションに行使価値がない場合、ロングポジションは利益を生みませんが、損失は支払ったプレミアムに制限されます。このリスク制限により、投資家は損失を抑制しながら、価格上昇による潜在的な利益を最大限に活用できます。

例: コール オプションを 1 株あたりのプレミアムが2 ドルで、3か月後の行使価格が 50 ドルとします。3 か月後に株価が 60 ドルに上昇した場合、オプションを行使して 50 ドルで購入し、60 ドルで売却します。1 株あたり 10 ドルの利益が得られます (プレミアムの 2 ドルを差し引くと、純利益は 8 ドルになります)。株価が 50 ドルを超えない場合は、オプションを行使しないことを選択でき、最大損失がプレミアムの 2 ドルになる。

コール オプションのショートとは、コール オプションを売る側、つまりオプションの売り手のことです。ショート セラーは、オプションを売ったことに対するプレミアムを受け取り、オプションの満了時に権利行使価格で原資産を買い手に売ることを約束します。買い手がオプションを行使する場合、権利行使価格で資産を売らなければなりません。この戦略は、原資産の価格が権利行使価格を上回ると予想されない場合によく使用され、オプション プレミアムを利益として得ます。

投資家が原資産の価格が大幅に上昇しないか、下落すると信じる場合、オプションはオプションプレミアムを得るために売却されます。原資産の価格が行使価格以下であれば、オプションは行使されず、売り手はオプションプレミアムを利益として保持できます。ただし、市場価格が大幅に上昇した場合、売り手はより高いリスクにさらされ、無制限の損失が発生する可能性があります。

このタイプの取引は、原資産の価格が無制限に上昇する可能性があるため、理論上は無制限のリスクに直面します。原資産の価格が大幅に上昇した場合、売り手は市場価格よりも低い権利行使価格で資産を売却する必要があり、大きな損失が発生する可能性があります。市場価格に上限がないため、売り手の損失も無制限になる可能性があります。特に原資産の価格が権利行使価格よりもはるかに高い場合は、損失が直接増加します。

最大の利益はオプション手数料(プレミアム)で、これはオプションを売るときに売り手が受け取る手数料です。この手数料は、ショートが得ることができる最大の利益を表します。オプションの満期までに原資産の価格が行使価格を超えない場合、オプションは本来の価値を失い、売り手はオプション手数料を利益として保持できます。

例: コール オプションショートが 1 株あたりのプレミアムが2 ドルで、オプションの行使価格が 50 ドルであるとします。満期時に株価が 50 ドルを超えない場合、購入者はオプションを行使せず、2 ドルのプレミアムを受取ります。株価が 60 ドルに上昇した場合、購入者はオプションを行使し、市場価格が 60 ドルであっても、株式を 50 ドルで売却する必要があります。損失は 10 ドル (プレミアムの 2 ドルを差し引いて純損失は 8 ドル) になります。

つまり、この 2 つの戦略は、市場の期待とリスク許容度が異なることを反映しています。コール オプションのロングは、オプションを行使して無制限のリターンを得るために原資産の価格が上昇することを予想しますが、リスクはオプション プレミアムに限定されます。対照的に、ショート ポジションは、オプション プレミアムを獲得するために価格が変わらないか下落することを予想しますが、理論上は無制限のリスクにさらされます。

コールオプションの利益の仕組み

コールオプションの利益の仕組み

取引の種類に応じて、コール オプションの利益は、原資産の市場価格とオプションの行使価格の関係に大きく左右されます。市場価格レベルの違いによって、買い手と売り手の実際の利益または損失が決まり、投資収益に影響します。

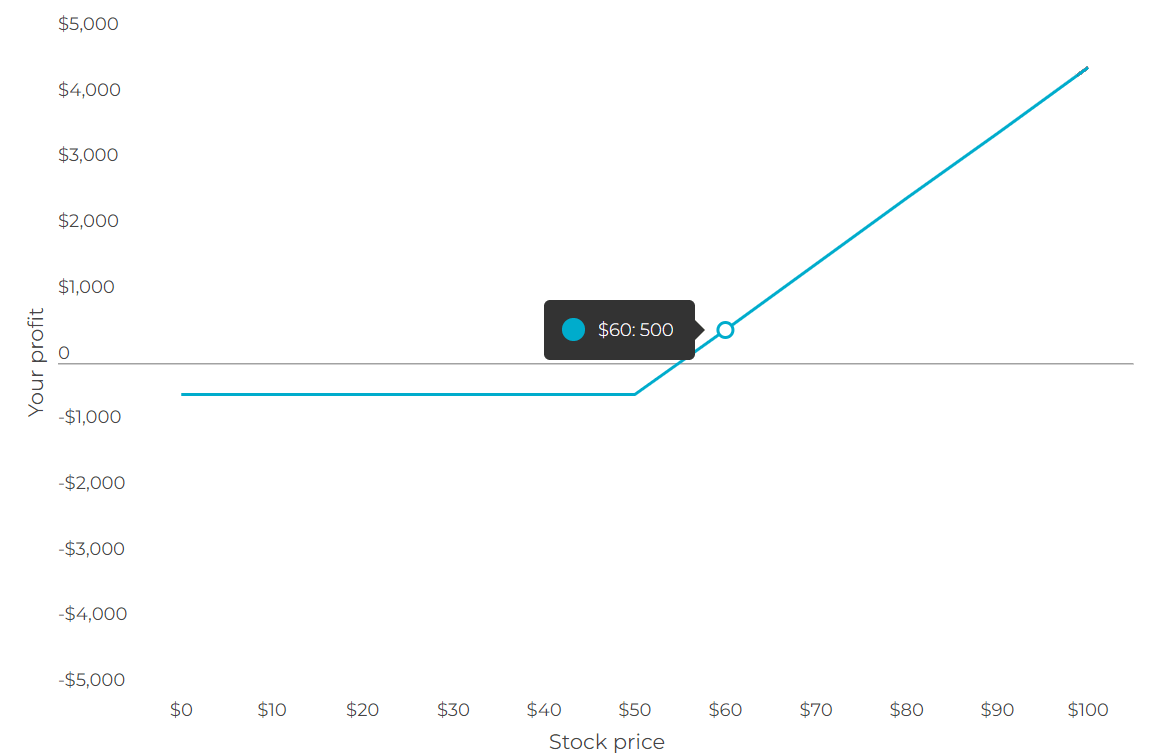

バイコールオプションの場合、利益は次のように計算されます: 純利益 = (市場価格 - 権利行使価格) - オプションプレミアム。市場価格はオプションの満了時の原資産の市場価格、権利行使価格はオプション契約で指定された購入価格、オプションプレミアムはオプションの購入に支払われる手数料です。

市場価格が権利行使価格より高い場合、オプションを行使して原資産をより低い権利行使価格で購入し、それをより高い市場価格で市場で売却することで利益を得ることができます。たとえば、権利行使価格が 50 ドルで、市場価格が 70 ドル、オプション プレミアムが 5 ドルの場合、純利益は 15 ドルになります (つまり、市場価格 70 ドルから権利行使価格 50 ドルを差し引き、オプション プレミアム 5 ドルを差し引きます)。

市場価格が権利行使価格と等しい場合、オプションを行使しても追加の利益は得られないため、コール オプションは行使されません。この場合、損失はオプション プレミアムに限定されます。たとえば、権利行使価格と市場価格の両方が 50 ドルで、オプション プレミアムが 5 ドルの場合、純損失はオプション プレミアムの 5 ドルになります。

市場価格が権利行使価格より低い場合、投資家は通常、コール オプションを行使しません。これは、資産を市場価格で購入する方がコスト効率が高いためです。この場合、最大損失はオプション プレミアムに制限されます。たとえば、権利行使価格が 50 ドルで、市場価格が 40 ドル、オプション プレミアムが 5 ドルの場合、純損失はオプション プレミアムの 5 ドルになります。

損益分岐点はオプション戦略の重要な概念であり、オプション取引の利益と損失が均衡する場所を示します。コール オプションの場合、損益分岐点は権利行使価格とオプション プレミアムの合計に等しくなります。つまり、市場価格がこの損益分岐点を超えると利益が実現し始めます。

たとえば、権利行使価格が 50 ドルでオプション プレミアムが 5 ドルの場合、損益分岐点は 55 ドルです。市場価格が 55 ドルを超えると、取引から利益が実現します。上記のように、価格が 60 ドルの場合、投資家は 500 ドルの利益を得ます。この損益分岐点は、投資家がオプションの収益性の開始点を判断し、潜在的な投資収益率を評価するのに役立ちます。

一方、コールオプションを売る場合、この時点での最大利益はオプションプレミアム(ロイヤリティ)と等しくなります。これは、投資家が売却時に受け取る手数料です。オプションの市場価格が満期時に権利行使価格以下であれば、オプションは行使されず、売り手はプレミアムを利益として保持できます。

市場価格が権利行使価格よりも高い場合、買い手はオプションを行使することができます。原資産は権利行使価格で売却する必要があり、市場価格の方が高いため、損失が発生します。市場価格は無制限に上昇する可能性があるため、最大損失は理論上無制限です。計算: 最大損失は (市場価格 - 権利行使価格) - オプションプレミアムです。

このタイプの取引の損益分岐点は、行使価格 + オプションプレミアムという式から導き出されます。この価格レベルでは、売り手の合計利益または損失はゼロです。市場価格がこの損益分岐点を超えると、売り手は損失に直面し始めますが、市場価格がこの点を下回ると、売り手はオプションプレミアムを利益として保持できます。

コール オプションが 1 株あたり 5 ドルのプレミアムで、権利行使価格が 50 ドルで販売されているとします。この場合、最大利益は 5 ドルです。これは、受け取ったオプション プレミアムです。損益分岐点は 55 ドル (権利行使価格 50 ドル + オプション プレミアム 5 ドル) で、この時点では利益も損失もゼロになります。

市場価格が 100 ドルに上昇した場合、投資家は権利行使価格 50 ドルで資産を売却する必要があります。その時点での最大損失は 45 ドル (100 ドル - 50 ドル - 5 ドル) です。実際の利益または損失は、実際の市場価格、権利行使価格、およびオプション プレミアムを計算することで決定できます。

したがって、コール オプションの購入による収益性は、原資産の価格の上昇に依存します。市場価格と権利行使価格の差を計算し、オプション プレミアムを差し引くことで、実際の純利益が算出されます。コール オプションの売却による利益は、オプション プレミアムを徴収し、原資産の価格が権利行使価格を超えないことを望み、プレミアムを固定収入として保持することに依存します。

| プロジェクト | コールオプションを購入する | コールオプションを売る |

| 権利 | 定められた価格で資産を購入する権利。 | 保険料を受け取り、リスクを受け入れます。 |

| 料金 | 保険料の支払い | プレミアムを受け取る |

| 利益を得る方法 | 資産価格が行使価格を超えた場合に利益が発生します。 | 価格が同じままか下落した場合は利益は出ません。 |

| リスク | 保険料全額損失の可能性 | 価格が権利行使価格を超えた場合は損失となります。 |

| 客観的 | 予想される価格上昇 | 予想価格は一定か下落する |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

マージンコールとは何か、どのように機能するのか、そして変動の激しい市場でレバレッジを使用するトレーダーにとってなぜ重大なリスクをもたらすのかを、実際の例を使って学びます。

2025-04-25

2025年に向けた最適なインデックスファンドと、購入すべきトップETFをご紹介します。低コストで高パフォーマンスのオプションで、長期的な成長を目指す分散投資ポートフォリオを構築しましょう。

2025-04-25