تجارة

حول إي بي سي

اريخ النشر: 2024-08-30

في تداول الأسهم، غالبًا ما نواجه تحديًا يتمثل في رتابة السوق. ولحسن الحظ، يمكن إضافة المرونة وفرص الربح إلى الاستثمار من خلال تقديم استراتيجيات الخيار، وخاصة خيارات الشراء (خيار الشراء). فهي لا تساعدنا فقط على تحقيق الربح عندما يرتفع السوق، بل إنها توفر أيضًا درجة من التحوط من المخاطر. في القسم التالي، سنلقي نظرة فاحصة على خيارات الشراء وكيف يمكن شراؤها وبيعها لتحقيق الربح، ونرى كيف يمكن استخدامها لتحسين استراتيجية الاستثمار الخاصة بك وتحقيق عائد أكثر قوة على استثمارك.

ماذا يعني خيار الشراء؟

ماذا يعني خيار الشراء؟

إنه عقد مالي يمنح حامله الحق في شراء أصل محدد (مثل الأسهم) بسعر محدد مسبقًا (سعر التنفيذ) قبل تاريخ انتهاء محدد. يحق لحامل العقد شراء الأصل بسعر التنفيذ قبل تاريخ انتهاء الصلاحية ولكنه لا يلتزم بذلك. من ناحية أخرى، يلتزم البائع ببيع الأصل بسعر التنفيذ إذا قرر المشتري ممارسة هذا الحق.

بعبارة أخرى، يحق لحامل خيار الشراء شراء أصل (مثل الأسهم) بسعر إضراب محدد مسبقًا في وقت محدد في المستقبل. وفي حين يمنح هذا الحق حامله الفرصة لشراء الأصل بسعر أقل عندما تكون ظروف السوق مواتية له، إلا أن حامله غير مجبر على تنفيذ هذا الحق.

إذا كان سعر السوق أعلى من سعر الإضراب، يمكن لحامل الخيار ممارسة حق شراء الأصل بسعر أقل وبالتالي تحقيق الربح؛ إذا كان سعر السوق أقل من سعر الإضراب، يمكن لحامل الخيار اختيار عدم ممارسة الحق، وستكون الخسارة القصوى فقط هي التكلفة المدفوعة عند شراء الخيار (قسط الخيار).

ببساطة، فإن خيار الشراء يشبه قسيمة يصدرها مطعم تسمح لك بشراء شريحة لحم بسعر محدد في وقت محدد في المستقبل. "السعر المحدد" هو سعر التنفيذ للخيار، و"الوقت في المستقبل" هو تاريخ انتهاء صلاحية الخيار. في سوق الخيارات، يأتي هذا الحق بتكلفة تسمى علاوة الخيار.

سعر التنفيذ (أو سعر التنفيذ) هو السعر الذي يستطيع حامل الخيار عنده شراء الأصل الأساسي في المستقبل. عادةً، إذا كان سعر السوق أعلى من سعر التنفيذ، فسيختار حامل الخيار ممارسة الخيار، حيث سيسمح له هذا بشراء الأصل بسعر أقل من سعر السوق، وبالتالي تحقيق ربح محتمل.

إذا كان سعر السوق أعلى من سعر الإضراب، يمكن لحامل الخيار ممارسة حق شراء الأصل بسعر أقل وتحقيق ربح، بينما إذا كان سعر السوق أقل من سعر الإضراب، يمكن لحامل الخيار اختيار عدم ممارسة الحق، ويقتصر الحد الأقصى للخسارة على المبلغ المدفوع لشراء الخيار (أي علاوة الخيار).

كما أن له تاريخ انتهاء ثابت يجب على حامله أن يقرر فيه أو قبله ما إذا كان سيمارس الخيار أم لا. وخلال هذه الفترة، يمكن لحامل الخيار أن يختار شراء الأصل الأساسي بسعر التنفيذ أو اختيار عدم ممارسة الخيار، وعند هذه النقطة تكون الخسارة هي القسط المدفوع.

من أجل الحصول على خيار شراء، يدفع المشتري رسومًا تُعرف باسم علاوة الخيار أو الإتاوة. تُدفع هذه الرسوم مقابل الحق في شراء الأصل الأساسي بسعر التنفيذ في وقت ما في المستقبل ويجب دفعها سواء تم ممارسة الخيار أم لا. تحد رسوم الخيار من الخسارة القصوى للمشتري مع توفير إمكانية الربح من زيادة سعر الأصل الأساسي.

لنفترض أن خيار شراء تم شراؤه يسمح بشراء سهم واحد من الأسهم بسعر 50 دولارًا بعد ثلاثة أشهر من الآن. إذا ارتفع سعر السهم في السوق إلى 60 دولارًا بعد ثلاثة أشهر، فيمكن شراء السهم بسعر 50 دولارًا ثم بيعه بسعر السوق البالغ 60 دولارًا لتحقيق ربح قدره 10 دولارات (صافي علاوة الخيار). إذا كان سعر السوق أقل من 50 دولارًا، فيمكن اختيار عدم ممارسة الخيار، وتكون الخسارة هي القسط الأولي المدفوع فقط.

عندما يتوقع المستثمر ارتفاع سعر الأصل الأساسي، فإنه يستطيع تحقيق الربح من خلال شراء خيار شراء دون شراء الأصل فعليًا. وهذا يسمح للمستثمر بتحقيق مكاسب من خلال شراء الأصل بسعر إضراب محدد مسبقًا عندما يرتفع سعر الأصل. وتسمح هذه الاستراتيجية للمستثمرين بالاستفادة من ارتفاع أسعار الأصول دون تحمل تكلفة الاحتفاظ بالأصل بشكل مباشر.

يمكن للمستثمرين الذين لديهم حيازات نقدية كبيرة والذين يخشون فقدان فرص الاستثمار أن يتحوطوا ضد الزيادات المحتملة في الأسعار من خلال شراء خيارات الشراء لتثبيت سعر شراء محدد مسبقًا. وهذا يسمح لهم بشراء الأصول الأساسية بسعر إضراب أقل حتى لو ارتفع سعر السوق، وبالتالي تجنب الخسائر بسبب ارتفاع السوق والحفاظ على فرصة تحقيق المزيد من الربح.

باختصار، تشكل خيارات الشراء جزءًا مهمًا من سوق الخيارات، حيث تسمح للمستثمرين بالحصول على عوائد مرتفعة محتملة بتكلفة منخفضة نسبيًا. ومن خلال هذه الأداة، يتمكن المستثمرون من إدارة المخاطر بفعالية أثناء تقلبات السوق وتحقيق الأرباح عندما يرتفع سعر الأصل الأساسي.

خيارات الشراء الطويلة والقصيرة

خيارات الشراء الطويلة والقصيرة

في تداول خيارات الشراء، يمثل خيار الشراء الطويل وخيار الشراء القصير مواقف التداول المختلفة للمشتري والبائع للخيار، مما يشكل الاستراتيجيتين الرئيسيتين في تداول الخيارات. والفرق الكبير بين الاثنين من حيث المخاطرة والعائد وطريقة التشغيل يجعلهما يلعبان أدوارًا مختلفة في استراتيجيات الاستثمار.

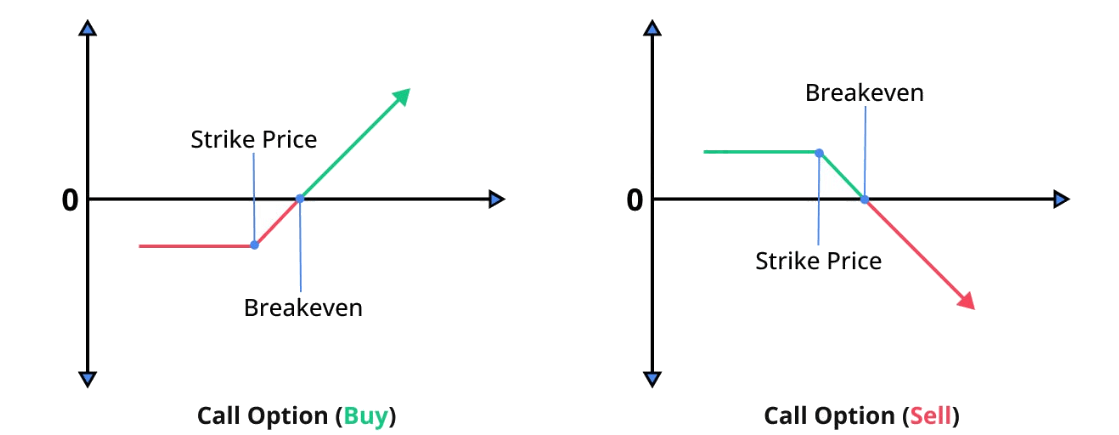

إن مشتري خيار الشراء هو الطرف الذي يشتري خيار الشراء، أي مشتري الخيار. تمنح هذه الاستراتيجية حامل الخيار الحق في شراء الأصل الأساسي بسعر إضراب ثابت في تاريخ انتهاء صلاحية الخيار أو قبله، ولكن هذا ليس إلزاميًا. وهذا يعني أن صاحب المركز الطويل يمكنه اختيار ممارسة الخيار عندما يكون سعر السوق أعلى من سعر الإضراب، وبالتالي شراء الأصل بسعر إضراب أقل وتحقيق ربح.

يستخدم المستثمرون هذه الاستراتيجية عادة عندما يتوقعون ارتفاع سعر الأصل الأساسي، على أمل تحقيق مكاسب إضافية بشرائه عندما يرتفع السعر. يسمح هذا النهج للمستثمرين بالاستفادة من فرص الاستثمار الناشئة عن تقلب الأسعار من خلال تحقيق أرباح محتملة من الفرق بين سعر السوق وسعر التنفيذ دون شراء الأصل فعليًا.

يتمتع هذا النوع من التداول بإمكانية ربح غير محدودة نظريًا حيث يمكن لسعر الأصل الأساسي أن يستمر في الارتفاع، من الناحية النظرية بدون حد أقصى. الصيغة لحساب الربح الفعلي هي: الربح الفعلي = (سعر السوق - سعر التنفيذ) - علاوة الخيار. مع استمرار ارتفاع سعر الأصل الأساسي، يرتفع أيضًا الربح المحتمل، وبالتالي يمكن للمستثمرين الحصول على قدر غير محدود من الدخل من ارتفاع سعر الأصل.

في الوقت نفسه، يتمتع هذا النوع من التداول أيضًا بميزة المخاطرة المحدودة، مما يوفر للمستثمرين حماية فعالة. حتى لو لم يتحرك السوق كما هو متوقع، فإن الخسارة القصوى للمستثمر تقتصر على القسط الأولي المستثمر. إذا كان سعر السوق أقل من سعر التنفيذ عند انتهاء الصلاحية، مما يؤدي إلى عدم وجود قيمة ممارسة للخيار، فلن يكون المركز الطويل مربحًا، لكن الخسارة ستكون محدودة بالقسط المدفوع. يسمح هذا الحد من المخاطر للمستثمر بالتحكم في الخسائر مع الاستفادة الكاملة من المكاسب المحتملة من ارتفاع الأسعار.

مثال: لنفترض أن خيار شراء تم شراؤه بسعر 2 دولار للسهم، مما يسمح بشراء سهم واحد من الأسهم بسعر 50 دولارًا بعد ثلاثة أشهر. إذا ارتفع سعر السهم إلى 60 دولارًا بعد ثلاثة أشهر، فقم بممارسة الخيار للشراء بسعر 50 دولارًا والبيع بسعر 60 دولارًا. وكسب 10 دولارات للسهم (ناقص قسط الخيار البالغ 2 دولار للحصول على ربح صافٍ قدره 8 دولارات). إذا لم يرتفع سعر السهم عن 50 دولارًا، فيمكنك اختيار عدم ممارسة الخيار مقابل خسارة قصوى قدرها 2 دولار في قسط الخيار.

بائع خيار الشراء هو الطرف الذي يبيع خيار الشراء، أي بائع الخيار. وبصفته بائعًا على المكشوف، يتلقى المرء علاوة مقابل بيع الخيار ويلتزم ببيع الأصل الأساسي للمشتري بسعر التنفيذ عند انتهاء صلاحية الخيار. إذا مارس المشتري الخيار، فيجب عليه بيع الأصل بسعر التنفيذ. تُستخدم هذه الاستراتيجية غالبًا عندما لا يُتوقع أن يرتفع سعر الأصل الأساسي فوق سعر التنفيذ، وبالتالي يكسب علاوة الخيار كمكسب.

عندما يعتقد المستثمر أن سعر الأصل الأساسي لن يرتفع بشكل كبير أو سينخفض، يتم بيع الخيار لكسب علاوة الخيار. إذا ظل سعر الأصل الأساسي عند سعر التنفيذ أو أقل منه، فلن يتم تنفيذ الخيار، ويحصل البائع على علاوة الخيار كربح. ومع ذلك، إذا ارتفع سعر السوق بشكل كبير، يتعرض البائع لمخاطر أعلى وخسائر غير محدودة محتملة.

يواجه هذا النوع من المعاملات مخاطر غير محدودة من الناحية النظرية لأن سعر الأصل الأساسي يمكن أن يرتفع إلى أجل غير مسمى. إذا ارتفع سعر الأصل الأساسي بشكل كبير، فيجب على البائع بيع الأصل بسعر إضراب أقل من سعر السوق، مما قد يؤدي إلى خسارة كبيرة. نظرًا لعدم وجود حد أعلى لسعر السوق، فقد تكون خسارة البائع أيضًا غير محدودة، خاصة إذا كان سعر الأصل الأساسي أعلى بكثير من سعر الإضراب؛ ستزداد الخسارة بشكل مباشر.

إن أقصى ربح لها هو رسوم الخيار (العلاوة)، وهي الرسوم التي يتلقاها البائع عند بيع الخيار. وتمثل هذه الرسوم أقصى ربح يمكن أن يحققه البيع على المكشوف. وإذا لم يتجاوز سعر الأصل الأساسي سعر التنفيذ بحلول وقت انتهاء صلاحية الخيار، فسوف يفقد الخيار قيمته الجوهرية، ويحصل البائع على رسوم الخيار كربح.

مثال: لنفترض أن خيار الشراء تم بيعه بسعر 2 دولار للسهم وكان سعر تنفيذ الخيار 50 دولارًا. إذا لم يتجاوز سعر السهم 50 دولارًا عند انتهاء الصلاحية، فلن يمارس المشتري الخيار ويكسب علاوة قدرها 2 دولار. إذا ارتفع سعر السهم إلى 60 دولارًا، فسوف يمارس المشتري الخيار ويجب عليه بيع السهم مقابل 50 دولارًا، حتى لو كان سعر السوق 60 دولارًا، بخسارة 10 دولارات (ناقص علاوة الخيار البالغة 2 دولار لخسارة صافية قدرها 8 دولارات).

باختصار، تعكس الاستراتيجيتان توقعات مختلفة للسوق وقدرتين مختلفتين من تحمل المخاطر. فخيار الشراء يتوقع ارتفاع سعر الأصل الأساسي من أجل ممارسة الخيار مقابل عائد غير محدود، في حين تقتصر المخاطر على علاوة الخيار. وعلى النقيض من ذلك، يتوقع المركز القصير أن يظل السعر كما هو أو ينخفض من أجل كسب علاوة الخيار، ولكنه معرض لمخاطر غير محدودة نظريًا.

كيفية تحقيق الربح من خيارات الشراء

كيفية تحقيق الربح من خيارات الشراء

اعتمادًا على نوع المعاملة، فإن كيفية تحقيق أرباح خيار الشراء تعتمد إلى حد كبير على العلاقة بين سعر السوق للأصل الأساسي وسعر التنفيذ للخيار. تحدد مستويات أسعار السوق المختلفة الربح أو الخسارة الفعلية للمشتري والبائع، وبالتالي تؤثر على عوائد استثماراتهما.

في حالة خيار الشراء/الشراء، يتم حساب الربح على النحو التالي: صافي الربح = (سعر السوق - سعر التنفيذ) - علاوة الخيار. سعر السوق هو سعر السوق للأصل الأساسي في وقت انتهاء صلاحية الخيار، وسعر التنفيذ هو سعر الشراء المحدد في عقد الخيار، وعلاوة الخيار هي الرسوم المدفوعة لشراء الخيار.

عندما يكون سعر السوق أعلى من سعر التنفيذ، يمكن تحقيق ربح من خلال ممارسة خيار شراء الأصل الأساسي بسعر تنفيذ أقل وبيعه في السوق بسعر سوق أعلى. على سبيل المثال، إذا كان سعر التنفيذ 50 دولارًا، فإن سعر السوق هو 70 دولارًا، وعلاوة الخيار 5 دولارات، فإن صافي الربح سيكون 15 دولارًا (أي سعر السوق 70 دولارًا ناقص سعر التنفيذ 50 دولارًا ناقص علاوة الخيار 5 دولارات).

عندما يكون سعر السوق مساويًا لسعر التنفيذ، لن يتم تنفيذ خيار الشراء لأنه لا يوجد ربح إضافي من تنفيذ الخيار. في هذه الحالة، تقتصر الخسارة على علاوة الخيار. على سبيل المثال، إذا كان كل من سعر التنفيذ وسعر السوق 50 دولارًا وعلاوة الخيار 5 دولارات، فإن الخسارة الصافية ستكون 5 دولارات. علاوة الخيار.

عندما يكون سعر السوق أقل من سعر التنفيذ، لن يمارس المستثمر خيار الشراء بشكل عام لأنه من الأكثر فعالية من حيث التكلفة شراء الأصل بسعر السوق. في هذه الحالة، يقتصر الحد الأقصى للخسارة على علاوة الخيار. على سبيل المثال، إذا كان سعر التنفيذ 50 دولارًا وسعر السوق 40 دولارًا وعلاوة الخيار 5 دولارات، فإن الخسارة الصافية هي 5 دولارات. علاوة الخيار.

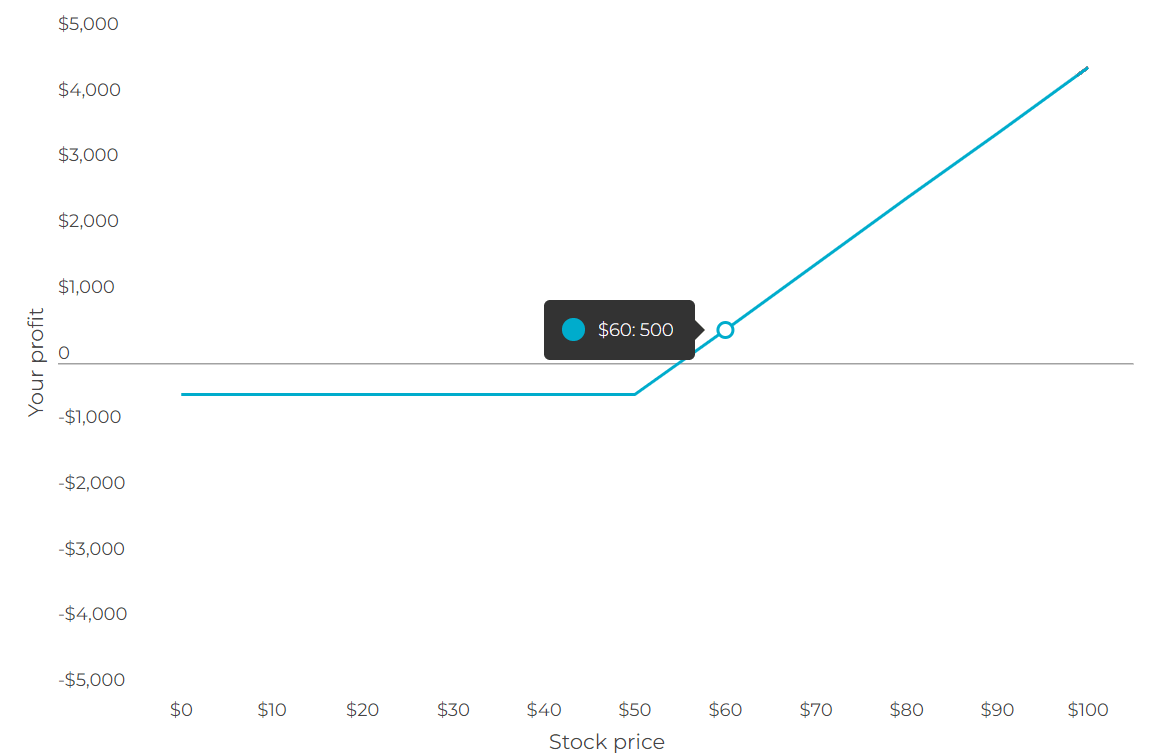

نقطة التعادل هي مفهوم أساسي في إستراتيجية الخيارات، والتي تشير إلى المكان الذي يتوازن فيه الربح والخسارة في تجارة الخيارات. في حالة خيار الشراء، تكون نقطة التعادل مساوية لسعر التنفيذ بالإضافة إلى علاوة الخيار. وهذا يعني أن الأرباح تبدأ في التبلور عندما يتجاوز سعر السوق نقطة التعادل هذه.

على سبيل المثال، إذا كان سعر التنفيذ 50 دولارًا وكان علاوة الخيار 5 دولارات، فإن نقطة التعادل هي 55 دولارًا. عندما يتجاوز سعر السوق 55 دولارًا، سيتم تحقيق ربح من التداول. كما هو موضح أعلاه، عندما يكون السعر 60 دولارًا، يكسب المستثمر 500 دولار. تساعد نقطة التعادل هذه المستثمر على الحكم على نقطة بداية ربحية الخيار وتقييم العائد المحتمل على الاستثمار.

من ناحية أخرى، في حالة بيع خيار الشراء، فإن الحد الأقصى للربح في هذه المرحلة يساوي علاوة الخيار (الإتاوة)، وهي الرسوم التي يتلقاها المستثمر في وقت البيع. إذا كان سعر السوق للخيار أقل من سعر التنفيذ عند انتهاء الصلاحية أو مساويًا له، فلن يتم تنفيذ الخيار، ويحصل البائع على القسط كربح.

إذا كان سعر السوق أعلى من سعر التنفيذ، فيجوز للمشتري ممارسة الخيار. يجب بيع الأصل الأساسي بسعر التنفيذ، وسعر السوق أعلى، وبالتالي يواجه خسارة. الخسارة القصوى غير محدودة نظريًا لأن سعر السوق يمكن أن يرتفع إلى ما لا نهاية. الحساب: الخسارة القصوى هي (سعر السوق - سعر التنفيذ) - علاوة الخيار.

نقطة التعادل لهذا النوع من المعاملات مستمدة من الصيغة: سعر التنفيذ + علاوة الخيار. عند هذا المستوى السعري، يكون إجمالي ربح البائع أو خسارته صفرًا. إذا تجاوز سعر السوق نقطة التعادل هذه، يبدأ البائع في مواجهة الخسارة، بينما إذا انخفض سعر السوق إلى ما دون هذه النقطة، يتمكن البائع من الاحتفاظ بعلاوة الخيار كربح.

لنفترض أن خيار الشراء تم بيعه بعلاوة 5 دولارات للسهم وسعر تنفيذ 50 دولارًا. في هذه الحالة، يكون الحد الأقصى للربح 5 دولارات، وهو قسط الخيار الذي حصلت عليه. نقطة التعادل هي 55 دولارًا (سعر التنفيذ 50 دولارًا + قسط الخيار 5 دولارات)، وعند هذه النقطة يكون الربح أو الخسارة صفرًا.

إذا ارتفع سعر السوق إلى 100 دولار، يحتاج المستثمر إلى بيع الأصل بسعر تنفيذ 50 دولارًا. عند هذه النقطة، تكون الخسارة القصوى 45 دولارًا (100 دولار ناقص 50 دولارًا ناقص 5 دولارات). يمكن تحديد الربح أو الخسارة الفعلية عن طريق حساب سعر السوق الفعلي وسعر التنفيذ وعلاوة الخيار.

وبالتالي، فإن الربحية من شراء خيار الشراء تعتمد على الزيادة في سعر الأصل الأساسي. وبحساب الفرق بين سعر السوق وسعر التنفيذ وخصم علاوة الخيار، يتم التوصل إلى صافي الربح الفعلي. ويعتمد الربح من بيع خيار الشراء على تحصيل علاوة الخيار والأمل في ألا يتجاوز سعر الأصل الأساسي سعر التنفيذ، وبالتالي الاحتفاظ بالعلاوة كدخل ثابت.

| المشاريع | خيار شراء المكالمة | بيع خيارات الشراء |

| حقوق | الحق في شراء أصل بسعر محدد. | احصل على القسط وتقبل المخاطرة. |

| يكلف | دفع القسط | احصل على قسط |

| طريق الربح | الربح إذا تجاوز سعر الأصل سعر الإضراب. | لا يوجد ربح إذا بقي السعر كما هو أو انخفض. |

| مخاطرة | احتمالية الخسارة الكلية للقسط | خسارة إذا تجاوز السعر سعر الإضراب. |

| موضوعي | ارتفاع متوقع في الأسعار | من المتوقع أن يظل السعر ثابتًا أو ينخفض |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط ولا يُقصد بها تقديم المشورة المالية أو الاستثمارية أو غيرها من النصائح التي يمكن الاعتماد عليها (ولا ينبغي اعتبارها كذلك). لا يشكل أي رأي وارد في المادة توصية من EBC أو المؤلف بأن أي استثمار أو أمان أو معاملة أو استراتيجية استثمارية معينة مناسبة لأي شخص معين.