Торговля

Краткое содержание:

Краткое содержание:

Колл-опцион позволяет держателю купить актив по установленной цене до истечения срока действия. Покупатели надеются на рост цены, а продавцы надеются на стабильность или падение.

В торговле акциями мы часто сталкиваемся с монотонностью рынка. К счастью, гибкость и возможности получения прибыли можно добавить к инвестированию, внедрив опционные стратегии, особенно колл-опционы (опцион колл). Это не только помогает нам получать прибыль, когда рынок растет, но и обеспечивает определенную степень хеджирования рисков. В следующем разделе мы подробнее рассмотрим колл-опционы и то, как их можно покупать и продавать с целью получения прибыли, а также увидим, как их можно использовать для оптимизации вашей инвестиционной стратегии и достижения более надежной отдачи от ваших инвестиций.

Что означает опцион колл?

Что означает опцион колл?

Это финансовый контракт, который дает держателю право купить определенный актив (например, акцию) по заранее определенной цене (цене исполнения) до определенной даты истечения срока. Держатель имеет право купить актив по цене исполнения до даты истечения срока, но не обязан это делать. Продавец, с другой стороны, обязан продать актив по цене исполнения, если покупатель решит воспользоваться этим правом.

Другими словами, держатель опциона колл имеет право купить актив (например, акцию) по заранее определенной цене исполнения к определенному времени в будущем. Хотя это право дает держателю возможность купить актив по более низкой цене, когда рыночные условия будут для него благоприятными, держатель не обязан реализовывать это право.

Если рыночная цена выше цены исполнения, держатель может реализовать право купить актив по более низкой цене и таким образом получить прибыль; если рыночная цена ниже цены исполнения, держатель может решить не реализовывать право, и максимальный убыток составит только стоимость, уплаченную при покупке опциона (премия за опцион).

Проще говоря, опцион колл похож на купон, выдаваемый рестораном, который позволяет вам купить стейк по определенной цене в определенное время в будущем. «Указанная цена» — это цена исполнения опциона, а «время в будущем» — это дата истечения срока опциона. На рынке опционов это право имеет свою стоимость, называемую премией опциона.

Цена исполнения (или цена исполнения) — это цена, по которой держатель опциона может приобрести базовый актив в будущем. Обычно, если рыночная цена выше цены исполнения, держатель выбирает исполнение опциона, поскольку это позволит ему купить актив по цене ниже рыночной, тем самым получая потенциальную прибыль.

Если рыночная цена выше цены исполнения, держатель может реализовать право купить актив по более низкой цене и получить прибыль, в то время как если рыночная цена ниже цены исполнения, держатель может решить не реализовывать право, а максимальный убыток ограничивается суммой, уплаченной за покупку опциона (т. е. премией по опциону).

Он также имеет фиксированную дату истечения срока действия, до которой держатель должен решить, использовать ли опцион. В течение этого периода держатель может выбрать покупку базового актива по цене исполнения или не использовать опцион, и в этот момент убыток равен уплаченной премии.

Чтобы приобрести опцион колл, покупатель платит комиссию, известную как опционная премия или роялти. Эта комиссия выплачивается за право купить базовый актив по цене исполнения в определенный момент в будущем и должна быть выплачена независимо от того, будет ли опцион исполнен или нет. Плата за опцион ограничивает максимальный убыток покупателя, одновременно предоставляя ему возможность получить прибыль от роста цены базового актива.

Предположим, что приобретен опцион колл, который позволяет купить одну акцию по $50 через три месяца. Если рыночная цена акций вырастет до $60 через три месяца, акции можно купить по $50, а затем продать по рыночной цене $60 с прибылью в $10 (за вычетом премии за опцион). Если рыночная цена ниже $50, опцион можно не исполнять, и убыток составит только первоначальную уплаченную премию.

Когда инвестор ожидает, что цена базового актива вырастет, он может получить прибыль, купив опцион колл, не покупая актив. Это позволяет инвестору получить прибыль, купив актив по заранее определенной цене исполнения, когда цена актива вырастет. Эта стратегия позволяет инвесторам извлечь выгоду из роста цен на активы, не неся прямых расходов на удержание актива.

Инвесторы с большими денежными запасами, которые обеспокоены упущенными инвестиционными возможностями, могут застраховаться от потенциального роста цен, приобретая опционы колл, чтобы зафиксировать заранее определенную цену покупки. Это позволяет им приобретать базовый актив по более низкой цене исполнения, даже если рыночная цена вырастет, тем самым избегая потерь из-за роста рынка и сохраняя возможность получения дополнительной прибыли.

Подводя итог, можно сказать, что опционы колл являются важной частью рынка опционов, позволяя инвесторам получать потенциально высокую прибыль при относительно низких затратах. С помощью этого инструмента инвесторы могут эффективно управлять рисками во время волатильности рынка и получать прибыль, когда цена базового актива растет.

Длинные и короткие колл-опционы

Длинные и короткие колл-опционы

В торговле опционами колл длинный колл и короткий колл представляют собой различные торговые позиции покупателя и продавца опциона, формируя две основные стратегии в торговле опционами. Значительная разница между ними с точки зрения риска, доходности и режима работы заставляет их играть разные роли в инвестиционных стратегиях.

Длинный опцион колл — это сторона, которая покупает опцион колл, т. е. покупатель опциона. Эта стратегия дает держателю право купить базовый актив по фиксированной цене страйка в день истечения срока опциона или до него, но это не обязательно. Это означает, что длинная позиция может выбрать исполнение опциона, когда рыночная цена выше цены страйка, тем самым покупая актив по более низкой цене страйка и получая прибыль.

Инвесторы обычно используют эту стратегию, когда ожидают, что цена базового актива вырастет, надеясь получить дополнительную прибыль, купив его, когда цена вырастет. Такой подход позволяет инвесторам извлекать выгоду из инвестиционных возможностей, возникающих из волатильности цен, извлекая потенциальную прибыль из разницы между рыночной ценой и ценой исполнения, фактически не покупая актив.

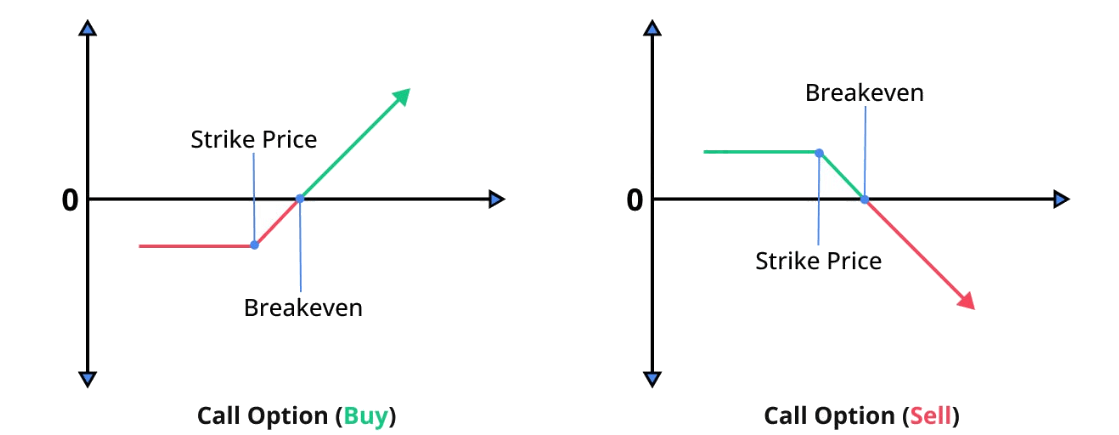

Этот тип торговли имеет теоретически неограниченный потенциал прибыли, поскольку цена базового актива может продолжать расти, теоретически без верхнего предела. Формула для расчета фактической прибыли: фактическая прибыль = (рыночная цена - цена исполнения) - премия опциона. Поскольку цена базового актива продолжает расти, растет и потенциальная прибыль, поэтому инвесторы могут получить неограниченный доход от роста цены актива.

В то же время этот тип торговли также имеет функцию ограниченного риска, что обеспечивает инвесторам эффективную защиту. Даже если рынок не движется так, как ожидалось, максимальный убыток инвестора ограничен первоначально инвестированной премией. Если рыночная цена ниже цены исполнения на момент истечения срока, в результате чего опцион не имеет стоимости исполнения, длинная позиция не будет прибыльной, но убыток будет ограничен уплаченной премией. Это ограничение риска позволяет инвестору контролировать убытки, в полной мере используя потенциальную прибыль от роста цен.

Пример: Предположим, что опцион колл куплен по $2 за акцию, что позволяет купить одну акцию по $50 через три месяца. Если цена акций вырастет до $60 через три месяца, используйте опцион, чтобы купить по $50 и продать по $60. заработав $10 за акцию (за вычетом премии за опцион в размере $2 для чистой прибыли в размере $8). Если цена акций не поднимется выше $50. вы можете не использовать опцион с максимальным убытком в размере $2 в премии за опцион.

Короткий опцион колл — это сторона, которая продает опцион колл, продавец опциона. Как короткий продавец, вы получаете премию за продажу опциона и обязуетесь продать базовый актив покупателю по цене страйка по истечении срока действия опциона. Если покупатель исполняет опцион, он должен продать актив по цене страйка. Эта стратегия часто используется, когда не ожидается, что цена базового актива поднимется выше цены страйка, таким образом зарабатывая премию опциона в качестве прибыли.

Когда инвестор считает, что цена базового актива существенно не вырастет или упадет, опцион продается, чтобы заработать опционную премию. Если цена базового актива остается на уровне или ниже цены исполнения, опцион не будет исполнен, и продавец сможет оставить себе опционную премию в качестве прибыли. Однако если рыночная цена существенно вырастет, продавец подвергается более высокому риску и потенциально неограниченным потерям.

Этот тип транзакций теоретически несет неограниченный риск, поскольку цена базового актива может расти бесконечно. Если цена базового актива значительно вырастет, продавец должен продать актив по цене исполнения ниже рыночной, что может привести к большим убыткам. Поскольку верхнего предела рыночной цены нет, убыток продавца также может быть неограниченным, особенно если цена базового актива намного выше цены исполнения; убыток будет увеличиваться напрямую.

Его максимальная прибыль — это плата за опцион (премия), которая является платой, которую продавец получает при продаже опциона. Эта плата представляет собой максимальную прибыль, которую может получить короткая позиция. Если цена базового актива не превысит цену исполнения к моменту истечения опциона, опцион потеряет свою внутреннюю стоимость, и продавец сможет оставить плату за опцион в качестве прибыли.

Пример: Предположим, что опцион колл продается по $2 за акцию, а цена исполнения опциона составляет $50. Если цена акций не превышает $50 по истечении срока действия, покупатель не исполняет опцион и получает премию в размере $2. Если цена акций вырастет до $60, покупатель исполнит опцион и должен будет продать акции за $50, даже если рыночная цена составляет $60, за убыток в размере $10 (за вычетом премии за опцион в размере $2, что дает чистый убыток в размере $8).

Короче говоря, эти две стратегии отражают разные рыночные ожидания и толерантность к риску. Длинный опцион колл предполагает, что цена базового актива вырастет, чтобы реализовать опцион с неограниченной доходностью, в то время как риск ограничен премией опциона. Напротив, короткая позиция предполагает, что цена останется прежней или упадет, чтобы заработать премию опциона, но теоретически подвержена неограниченному риску.

Как опционы колл приносят прибыль

Как опционы колл приносят прибыль

В зависимости от типа транзакции, то, как опцион колл приносит прибыль, во многом зависит от соотношения между рыночной ценой базового актива и ценой исполнения опциона. Различные уровни рыночных цен определяют фактическую прибыль или убыток для покупателя и продавца, тем самым влияя на их инвестиционный доход.

В случае опциона «купить-колл» прибыль рассчитывается следующим образом: чистая прибыль = (рыночная цена - цена исполнения) - премия опциона. Рыночная цена - это рыночная цена базового актива на момент истечения срока опциона, цена исполнения - это цена покупки, указанная в опционном контракте, а премия опциона - это комиссия, уплачиваемая за покупку опциона.

Когда рыночная цена выше цены исполнения, прибыль может быть получена путем реализации опциона на покупку базового актива по более низкой цене исполнения и его продажу на рынке по более высокой рыночной цене. Например, если цена исполнения составляет $50, рыночная цена составляет $70, а премия опциона составляет $5, чистая прибыль составит $15 (т. е. рыночная цена составляет $70 минус цена исполнения $50 минус премия опциона $5).

Когда рыночная цена равна цене исполнения, опцион колл не будет исполнен, поскольку нет дополнительной прибыли от исполнения опциона. В этом случае убыток ограничивается премией опциона. Например, если и цена исполнения, и рыночная цена составляют $50, а премия опциона составляет $5. чистый убыток составит $5. премия опциона.

Когда рыночная цена ниже цены исполнения, инвестор, как правило, не будет исполнять опцион колл, поскольку более выгодно купить актив по рыночной цене. В этом случае максимальный убыток ограничен премией опциона. Например, если цена исполнения составляет $50, рыночная цена — $40, а премия опциона — $5, то чистый убыток составит $5. премия опциона.

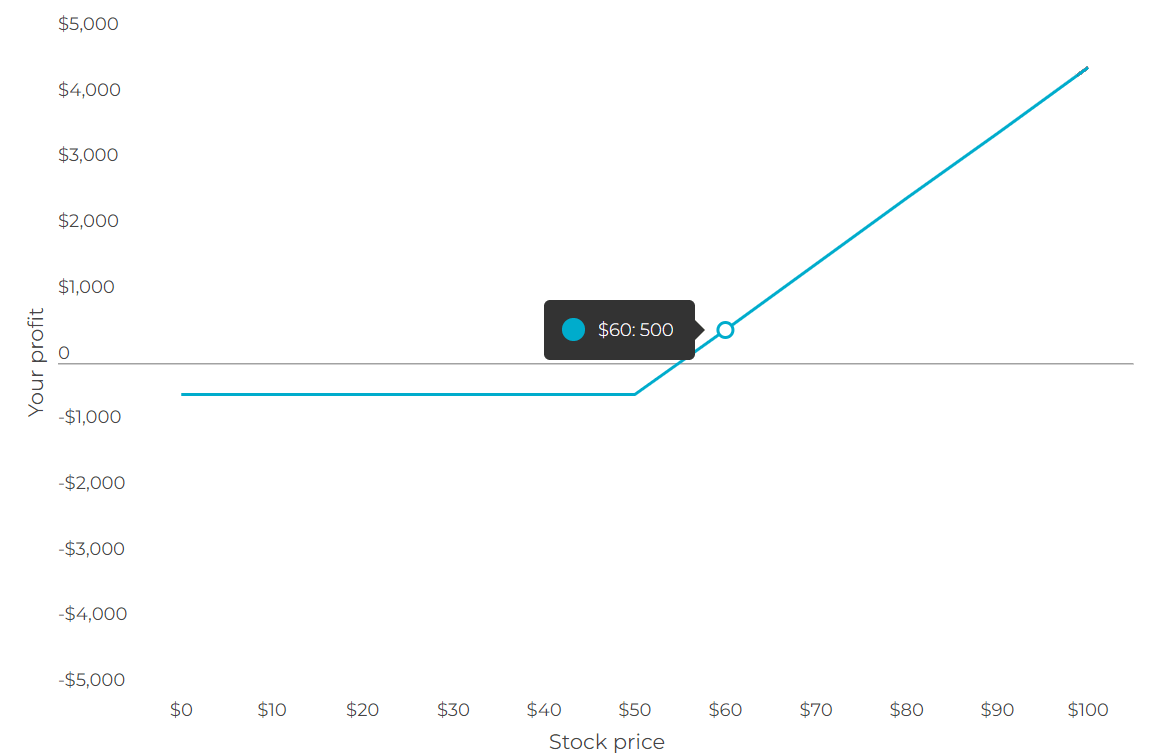

Точка безубыточности — ключевое понятие в опционной стратегии, которое указывает, где балансируются прибыль и убыток в опционной торговле. В случае опциона колл точка безубыточности равна цене исполнения плюс премия опциона. Это означает, что прибыль начинает реализовываться, когда рыночная цена превышает эту точку безубыточности.

Например, если цена исполнения составляет $50, а премия опциона — $5, то точка безубыточности составляет $55. Когда рыночная цена превышает $55, от сделки будет получена прибыль. Как показано выше, когда цена составляет $60, инвестор получает $500. Эта точка безубыточности помогает инвестору оценить начальную точку прибыльности опциона и оценить потенциальную окупаемость инвестиций.

С другой стороны, в случае продажи опциона колл максимальная прибыль в этот момент равна премии опциона (роялти), которая является комиссией, которую инвестор получает в момент продажи. Если рыночная цена опциона ниже или равна цене исполнения на момент истечения срока, опцион не будет исполнен, и продавец сможет оставить премию себе в качестве прибыли.

Если рыночная цена выше цены исполнения, покупатель может исполнить опцион. Базовый актив должен быть продан по цене исполнения, а рыночная цена выше, что приводит к убыткам. Максимальный убыток теоретически не ограничен, поскольку рыночная цена может расти бесконечно. Расчет: максимальный убыток равен (рыночная цена - цена исполнения) - премия опциона.

Точка безубыточности для этого типа транзакции выводится из формулы: цена исполнения + премия опциона. На этом уровне цен общая прибыль или убыток продавца равны нулю. Если рыночная цена превышает эту точку безубыточности, продавец начинает нести убытки, в то время как если рыночная цена падает ниже этой точки, продавец может сохранить премию опциона в качестве прибыли.

Предположим, что опцион колл продается с премией в $5 за акцию с ценой исполнения $50. В этом случае максимальная прибыль составляет $5. что является премией опциона, которую вы получили. Точка безубыточности составляет $55 (цена исполнения $50 + премия опциона $5), в этой точке прибыль или убыток равны нулю.

Если рыночная цена вырастет до $100, инвестору необходимо продать актив по цене исполнения $50, в этот момент максимальный убыток составит $45 ($100 минус $50 минус $5). Фактическую прибыль или убыток можно определить, рассчитав фактическую рыночную цену, цену исполнения и премию опциона.

Таким образом, прибыльность покупки опциона колл зависит от роста цены базового актива. Рассчитывая разницу между рыночной ценой и ценой страйка и вычитая премию опциона, получаем фактическую чистую прибыль. Прибыль от продажи взгляда зависит от сбора премии опциона и надежды на то, что цена базового актива не превысит цену страйка, таким образом сохраняя премию в качестве фиксированного дохода.

| проекты | Купить опцион колл | Продать опционы колл |

| Права | Право купить актив по установленной цене. | Получите премию и примите риск. |

| Расходы | Оплата премии | Получить премию |

| путь прибыли | Прибыль, если цена актива превышает страйк. | Никакой прибыли, если цена останется прежней или упадет. |

| Риск | Возможная полная потеря премии | Убыток, если цена превысит страйк. |

| Цель | Ожидаемый рост цен | Ожидается, что цена останется постоянной или упадет |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

Акции Cambricon резко обошли Moutai, став новым королём китайского рынка. Это технологический прорыв или надувающийся пузырь?

2025-08-29

Узнайте, что такое тикер акций, как работают тикерные символы и почему они необходимы для современных финансовых рынков.

2025-08-29

Разрыв справедливой стоимости выявляет неэффективность цен на графиках. В этом руководстве объясняется, что это такое, почему это важно и как эффективно торговать ценовыми разрывами.

2025-08-29