Торговля

Краткое содержание:

Краткое содержание:

Дата поставки — это когда контракты истекают и рассчитываются, вызывая колебания рынка. Нерассчитанные контракты либо доставляются физически, либо рассчитываются наличными.

В сфере инвестиций термин «дата расчета» встречается часто, но для многих людей он может быть незнакомым или трудным для понимания, поскольку не является общепринятым в повседневной жизни. Однако на самом деле это очень важная концепция, особенно с учетом ее значительного влияния на волатильность рынка. Поэтому глубокое понимание значения даты поставки и ее потенциального влияния имеет решающее значение для успешного инвестирования.

Что означает дата поставки?

Что означает дата поставки?

Это дата, на которую обе стороны сделки соглашаются завершить обмен деньгами. В фьючерсных контрактах это дата истечения срока действия контракта, и покупатель и продавец должны выполнить условия контракта и завершить поставку актива. В торговле акциями дата поставки — это дата, на которую поставляются акции и средства, что означает официальное завершение сделки. В это время покупатель должен заплатить за покупку акций, а продавец должен поставить соответствующие акции.

В торговле акциями дата поставки является ключевой частью обеспечения законности и честности сделки. Это дата, в которую покупатель платит за акции, а продавец должен передать акции покупателю. Биржа несет ответственность за обеспечение бесперебойной работы этого процесса, выполнение обеими сторонами своих обязательств, корректную доставку средств и акций, а также формальное подтверждение права собственности на акции и уплаты средств.

Она также играет важную роль в стабильности рынка. Она обеспечивает стабильность и справедливость транзакций, снижает возникновение торговых споров и поддерживает общее доверие и порядок на рынке. Завершая окончательный расчет по всем транзакциям, дата поставки помогает поддерживать упорядоченную работу рынка и повышает доверие участников рынка к торговому процессу.

В торговле фьючерсами дата поставки является конечной датой расчета по контракту, и все открытые фьючерсные контракты должны быть завершены в этот день. Расчеты обычно подразделяются на физическую поставку, которая подразумевает обмен реальными товарами, и наличную поставку, которая подразумевает выплату прибыли и убытка наличными, и трейдеры обычно закрывают свои позиции до этой даты, чтобы избежать обязательства физической поставки.

Эта практика помогает трейдерам избегать сложных процедур и потенциальной волатильности рынка, связанных с реальными товарами, гарантируя, что их торговая деятельность ограничивается покупкой и продажей фьючерсных контрактов и не включает поставку или получение реальных товаров. В результате стратегия закрытия позиций до даты поставки является распространенным методом управления рисками для многих участников фьючерсного рынка.

Срок поставки фьючерсных контрактов определяется фьючерсными биржами, и различные типы фьючерсов часто имеют разные графики поставки. Например, срок поставки сельскохозяйственных фьючерсов обычно зависит от сезонных факторов, и биржи определяют подходящее время поставки на основе производственного цикла и потребностей в хранении сельскохозяйственной продукции. Такая сезонная договоренность гарантирует, что фьючерсный рынок способен адаптироваться к изменениям в производстве и поставках сельскохозяйственных товаров, тем самым предоставляя участникам рынка разумный график поставки, который соответствует фактическим темпам производства и потребления.

Хотя фактическая доля фьючерсных поставок относительно невелика, она играет решающую роль между фьючерсными и спотовыми рынками. Механизм поставки по сути создает важный ценовой мост, гарантируя, что фьючерсные контракты соответствуют цене фактического товара при погашении. Такой мост помогает сблизить фьючерсные и спотовые цены, тем самым облегчая процесс ценообразования на рынке и повышая его эффективность.

Благодаря поставке ценовые сигналы на фьючерсном рынке могут точно отражать ситуацию спроса и предложения на спотовом рынке, помогая инвесторам и производителям принимать более обоснованные решения и усиливая связь между фьючерсным рынком и спотовым рынком. Эффективная передача таких ценовых сигналов позволяет участникам рынка корректировать свои стратегии в соответствии с фактической ситуацией спроса и предложения, повышая общую эффективность рынка.

Однако дата поставки может также вызвать значительную волатильность рынка, особенно когда фьючерсные контракты близки к истечению. Инвесторам необходимо уделять особое внимание организации последнего торгового дня, чтобы избежать удержания открытых позиций на более поздний срок. Если позиции не будут закрыты своевременно, инвесторы могут столкнуться с неожиданной физической поставкой или денежным расчетом, что приведет к непредвиденным рыночным рискам и дополнительным расходам.

Подводя итог, инвесторам крайне важно понимать дату поставки и связанные с ней правила. Например, инвесторам следует обращать внимание на фьючерсные даты, понимать стандарты качества товаров и решать вопросы, связанные с физической поставкой или денежными расчетами. Эти приготовления не только помогают успешно завершить фьючерсный контракт, но и помогают управлять торговыми рисками и принимать более точные инвестиционные решения.

Что делать, если я не закрою позицию в день поставки?

Что делать, если я не закрою позицию в день поставки?

Чтобы избежать фактической поставки, большинство инвесторов предпочитают закрыть свои позиции до даты поставки. После этого дня открытые позиции перейдут в фазу поставки. До этой даты у инвесторов есть последняя возможность закрыть или перенести свои позиции, чтобы избежать риска физической поставки. Точная обработка будет зависеть от типа фьючерсного контракта и правил рынка.

Для фьючерсных контрактов, требующих физической поставки (например, нефть, золото, соевые бобы и т. д.), дата поставки обычно устанавливается около последнего торгового дня месяца истечения срока действия контракта. Например, фьючерсные контракты на сырую нефть WTI обычно поставляются около 20-го дня месяца истечения срока действия контракта. В эту дату открытые позиции войдут в процесс физической поставки, где фактический товар поставляется или принимается в соответствии с условиями контракта.

Если позиция не закрыта к тому времени, она обычно переходит в процесс физической поставки. Это означает, что физическая поставка или получение базового товара требуется в соответствии с условиями контракта. В случае продавца указанное количество товара должно быть доставлено покупателю в тот же день или до него. И наоборот, в случае покупателя соответствующее количество товара должно быть получено и оплачено в тот же день. Весь процесс будет основан на требованиях контракта для завершения фактической поставки товара, чтобы гарантировать, что обе стороны сделки выполняют условия контракта.

Фьючерсные компании обычно автоматически переводят открытые позиции в процесс поставки и несут ответственность за организацию физической поставки или информирование вас о точных условиях поставки. Если инвесторы хотят избежать физической поставки, лучше всего связаться с фьючерсной компанией заранее, чтобы узнать конкретные варианты переноса или закрытия позиции, чтобы избежать ненужных проблем.

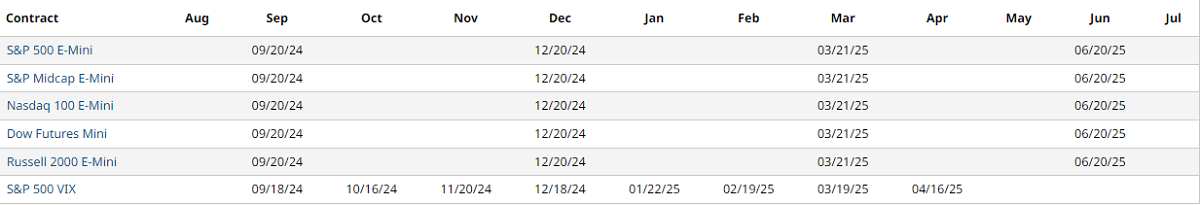

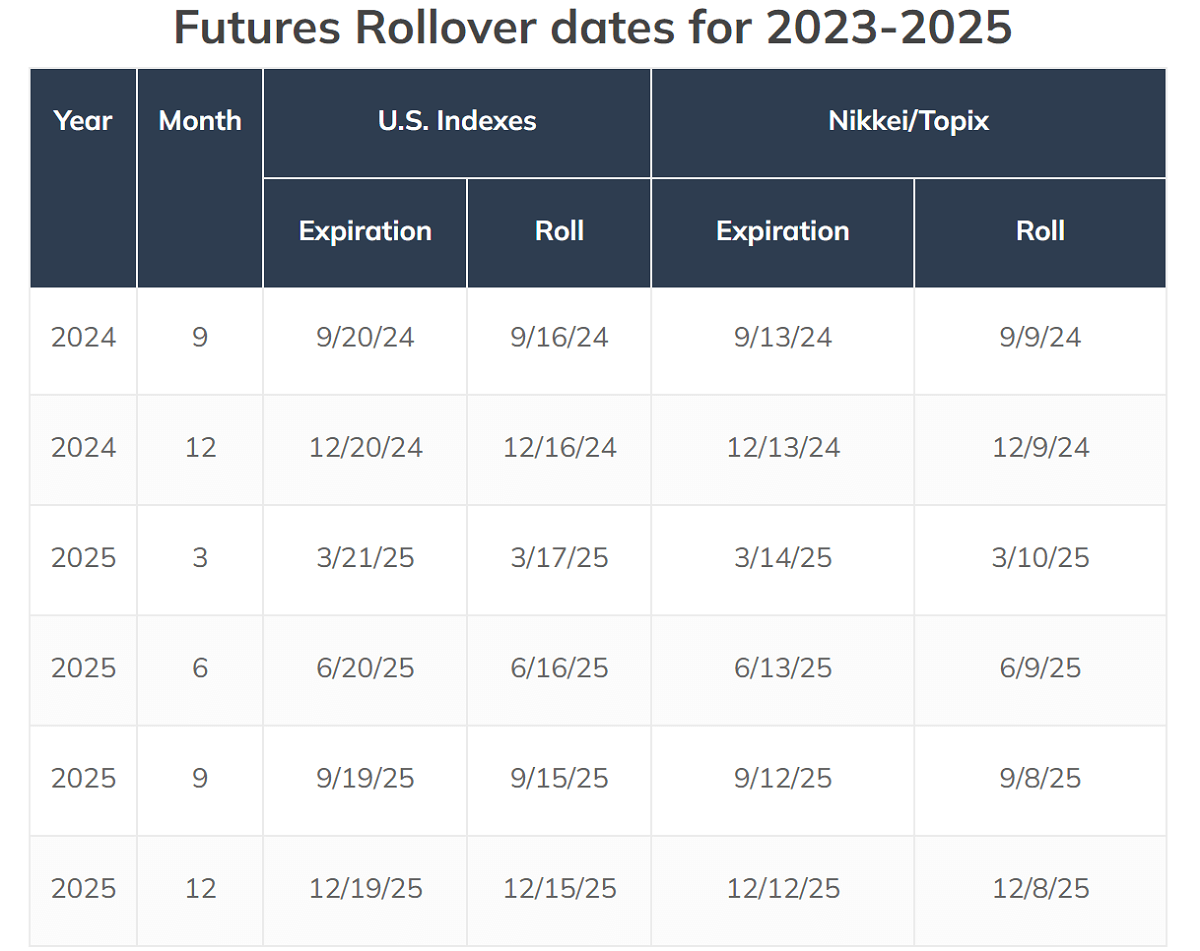

Для финансовых фьючерсных контрактов (например, фьючерсов на фондовые индексы, фьючерсов на казначейские облигации) дата поставки обычно устанавливается на последний торговый день месяца истечения срока действия контракта. Это означает, что финансовый фьючерсный контракт будет рассчитан в определенную дату в месяце истечения срока действия. Например, фьючерсный контракт S&P 500 запланирован на третью пятницу месяца истечения срока действия. Трейдерам необходимо уделять особое внимание этой дате, чтобы гарантировать, что соответствующие операции по закрытию или расчету наличными будут завершены заранее, чтобы избежать обязательства фактической поставки.

Если открытая позиция не закрыта в день поставки, финансовый фьючерсный контракт будет автоматически рассчитан наличными. Другими словами, открытые позиции будут рассчитаны по рыночной цене, а прибыль и убыток будут рассчитаны, что позволит избежать фактической операции физической поставки. Такой подход упрощает процесс расчета и снижает сложность физической поставки товара.

Что касается суммы расчета, то денежные средства будут получены или выплачены соответственно на основе разницы между рыночной ценой контракта и ценой расчета. Фьючерсная компания несет ответственность за денежный расчет в день поставки, а также за расчет и выполнение соответствующих операций. Окончательный результат расчета будет автоматически отражен на вашем счете, что обеспечит плавное завершение торгового процесса.

Если вы хотите избежать фактической поставки фьючерсного контракта, вы также можете заранее провести операцию ролловера. Операция ролловера заключается в закрытии истекающего контракта до истечения срока и одновременном открытии нового контракта, обычно на следующий месяц. Этот метод позволяет вам продолжать удерживать рыночную позицию без необходимости физически поставлять или принимать поставку базового товара, тем самым избегая сложности физической поставки.

При выполнении ролловера вам необходимо связаться с фьючерсной компанией заранее, чтобы узнать точные требования и процесс ролловера. Фьючерсная компания обычно помогает вам в завершении операции ролловера, чтобы гарантировать, что открытие нового контракта и закрытие старого контракта пройдут гладко. Это позволяет избежать обязательства фактической поставки и сохраняет последовательность и гибкость вашей инвестиционной стратегии.

Принудительное закрытие означает, что когда инвестор не закрывает позицию до даты поставки, фьючерсная компания или биржа может вмешаться, чтобы принудительно закрыть позицию, чтобы избежать дефолта или ненужной поставки. Эта мера направлена на обеспечение того, чтобы все открытые позиции были обработаны до истечения срока, тем самым предотвращая проблемы или споры во время исполнения сделки. Цель принудительной ликвидации — поддержание стабильности рынка и выполнение контрактов, а также предотвращение потенциальных рисков, возникающих из-за неспособности инвесторов своевременно обрабатывать свои позиции.

В процессе принудительной ликвидации фьючерсный контракт будет ликвидирован по текущей рыночной цене, что может привести к дополнительным расходам или убыткам. Если рыночная цена невыгодна инвестору, принудительное закрытие может привести к значительным финансовым потерям. Поэтому инвесторам необходимо внимательно следить за развитием событий на рынке и закрывать свои позиции заранее или принимать необходимые меры, чтобы избежать дополнительных расходов и убытков из-за колебаний рынка.

Если позиция не закрыта в день поставки, контракт на физическую поставку будет подлежать физическому расчету, в то время как контракт с наличными расчетами будет наличными расчетами. Чтобы избежать физической поставки, инвесторы также могут выбрать пролонгацию своих позиций заранее. Поэтому до этого инвесторы должны планировать заранее и поддерживать связь с фьючерсными компаниями о том, как правильно обращаться с открытыми позициями.

Влияние даты поставки на фондовый рынок

Влияние даты поставки на фондовый рынок

Его влияние на фондовый рынок обычно проявляется в изменениях рыночной волатильности и торгового поведения, особенно в расчетные дни, связанные с рынками фьючерсов и опционов на фондовые индексы. В этот день открытые опционные контракты рассчитываются в порядке, указанном в контракте. Обычно это сопровождается большей рыночной волатильностью из-за воздействия на рынок менее ликвидных рынков и закрытия и перемещения операций институциональных инвесторов.

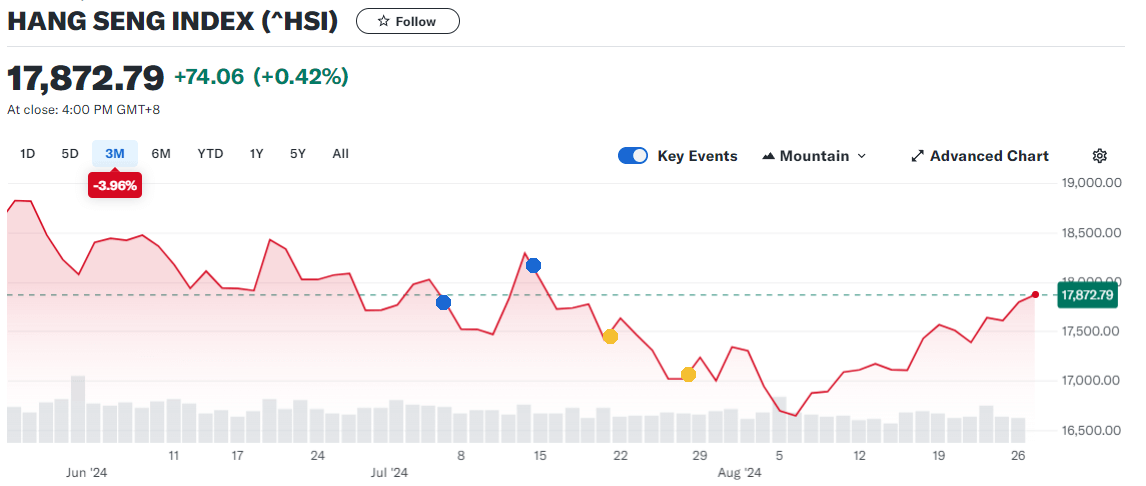

Фондовый рынок имеет тенденцию к значительным колебаниям в его непосредственной близости. Это в основном связано с тем, что многие инвесторы корректируют свои позиции до этого, включая закрытие позиций, пролонгацию (пролонгацию контрактов) или совершение хеджирующих сделок. Эти операции обычно вызывают большое количество покупок и продаж, что приводит к повышенной волатильности рынка. Например, в день расчетов по опционам на акции Гонконга волатильность широкого рынка обычно выше, достигая 5% и более в определенные даты.

Исторические данные показывают, что такая широкая рыночная волатильность также будет демонстрировать определенные закономерности. Как показано на графике выше, индекс Hang Seng упал на 2,26% в первые две даты поставки июльских опционов, в то время как он вырос на 3,63% в последние две даты. Эта волатильность не только влияет на более широкий рынок, но и оказывает заметное влияние на показатели отдельных акций, таких как Meituan, Jingdong и Alibaba, которые также показали значительную волатильность.

До этого фьючерсные и спотовые цены имели тенденцию к сближению, поскольку фьючерсные цены в конечном итоге должны были соответствовать спотовым ценам. Участники рынка использовали арбитражную торговлю, чтобы сузить спред между фьючерсами и спотами. споты.? Этот эффект сближения, хотя он может привести к краткосрочным изменениям цен на фондовом рынке, обычно является признаком эффективности рынка, указывая на то, что фьючерсный рынок сходится к спотовой рыночной цене.

Что касается даты поставки, институциональные инвесторы, как правило, осуществляют большое количество операций по закрытию и переводу, и эта масштабная торговая деятельность может привести к резким колебаниям рыночных цен. Когда учреждению необходимо закрыть позицию по опциону, на рынке будет сконцентрировано большое количество ордеров на покупку и продажу, что, в свою очередь, окажет значительное влияние на цену, что приведет к резким движениям цен в течение короткого периода времени.

Кроме того, крупномасштабные сделки, совершаемые держателями по истечении срока действия опционного контракта, также могут оказывать существенное влияние на рыночные цены. Эти сделки обычно включают большое количество заказов на покупку или продажу, и около даты поставки рынок может испытывать значительные колебания цен в результате этого концентрированного торгового поведения, которое может подталкивать цены вверх или вниз.

Институциональные инвесторы и трейдеры часто корректируют свои портфели по мере приближения даты поставки, в том числе путем корректировки позиций или хеджирования сделок. Такое поведение может иметь краткосрочное влияние на цены отдельных акций или индексов, особенно в рыночных условиях, где объемы торговли низкие, а колебания цен могут быть более выраженными.

Большое количество фьючерсных контрактов необходимо хеджировать путем продажи акций, что может спровоцировать концентрированную распродажу и привести к падению фондового рынка. В то же время арбитражная торговля может усугубить рыночное давление. По мере приближения даты арбитражное поведение, использующее разницу между фьючерсными и спотовыми ценами, может усилить давление продаж на рынке, что может еще больше снизить цены акций.

Даты расчетов могут вызвать значительные изменения в ликвидности, особенно около истечения срока действия фьючерсов на определенную акцию или индекс. Колебания ликвидности могут расширить спреды между ценами спроса и предложения и увеличить транзакционные издержки, тем самым влияя на общую эффективность рынка. Такие изменения ликвидности обычно делают цены спроса и предложения на рынке более волатильными, что в свою очередь оказывает негативное влияние на нормальное функционирование рынка.

Кроме того, это может привести к истощению ликвидности рынка. В результате повышенного риска некоторые участники рынка могут сократить свою торговую деятельность, что в свою очередь снижает ликвидность рынка. Когда рынок неликвиден, большое количество ордеров на продажу может привести к быстрому снижению цен на акции, поскольку покупатели не в состоянии эффективно компенсировать давление со стороны продавцов. В то же время дисбаланс ликвидности, особенно когда торговля сконцентрирована, может усугубить краткосрочную волатильность на рынке, что приведет к резким колебаниям цен.

Технические факторы также играют важную роль в волатильности рынка. Например, срабатывание технического стоп-приказа может спровоцировать массовый приток продаж на рынок, что может усугубить падение цен. Когда рыночные цены падают ниже ключевых уровней поддержки, автоматически срабатывающие стоп-приказы могут спровоцировать большее давление продаж, еще больше толкая цены вниз. Этот механизм не только усиливает нисходящее давление на рынок, но и может привести к резким движениям цен в течение короткого периода времени, усиливая величину колебаний цен на рынке.

Даты расчетов обычно оказывают существенное краткосрочное влияние на фондовый рынок, особенно за счет повышенной волатильности и объема торгов, что может привести к скачкам или обвалам рынка. Этот эффект особенно заметен на фьючерсах и опционах на фондовые индексы, особенно в особые дни, такие как четыре дня ведьм. Поэтому инвесторам необходимо внимательно следить за развитием событий на рынке, оставаться восприимчивыми к соответствующей информации и учитывать возможные рыночные влияния, чтобы принимать более обоснованные инвестиционные решения.

| Определение | Потенциальное воздействие |

| Датой расчета является дата истечения срока действия договора. | Должна быть осуществлена поставка или расчет. |

| Краткосрочные изменения цен из-за смещения позиций. | Потенциал высокой краткосрочной волатильности |

| Открытые позиции либо поставляются, либо погашаются наличными. | Инвесторы несут обязательства по поставке. |

| Ликвидность рынка может снизиться ближе к дате расчета. | Более высокие транзакционные издержки и более широкие спреды |

| Инвесторы должны принять решение до совершения сделки. | Необходимо вовремя скорректировать стратегию, чтобы избежать риска |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

Узнайте, что такое палладий, как он используется и чем он отличается от золота с точки зрения стоимости, редкости и инвестиционного потенциала в 2025 году.

2025-04-24

OpenAI выйдет на фондовый рынок в 2025 году? Узнайте, как привлечь внимание к ИИ, о перспективах IPO OpenAI и лучших альтернативах для заинтересованных инвесторов.

2025-04-24

Модель ABCD — популярный торговый инструмент, но для успешной торговли крайне важно избегать таких ошибок, как неправильная интерпретация ключевых моментов и чрезмерная торговля.

2025-04-24