Dalam bidang investasi, 'tanggal penyelesaian' merupakan istilah yang sering muncul, tetapi bagi banyak orang mungkin istilah ini asing atau sulit dipahami karena tidak umum dalam kehidupan sehari-hari. Namun, sebenarnya ini merupakan konsep yang sangat penting, terutama dengan dampaknya yang signifikan terhadap volatilitas pasar. Oleh karena itu, pemahaman yang mendalam tentang makna tanggal penyerahan dan dampak potensialnya sangat penting untuk keberhasilan investasi.

Apa arti tanggal pengiriman?

Apa arti tanggal pengiriman?

Ini merujuk pada tanggal saat kedua belah pihak dalam transaksi sepakat untuk menyelesaikan pertukaran uang. Dalam kontrak berjangka, ini menandai berakhirnya kontrak, dan pembeli dan penjual harus memenuhi ketentuan kontrak dan menyelesaikan pengiriman aset. Dalam perdagangan saham, tanggal pengiriman adalah tanggal saat saham dan dana dikirimkan, yang menandai penyelesaian resmi transaksi. Pada saat ini, pembeli perlu membayar pembelian saham, dan penjual perlu mengirimkan saham terkait.

Dalam perdagangan saham, tanggal penyerahan merupakan bagian penting untuk memastikan keabsahan dan integritas transaksi. Tanggal tersebut merupakan tanggal saat pembeli membayar saham, dan penjual harus mentransfer saham kepada pembeli. Bursa bertanggung jawab untuk memastikan bahwa proses ini berjalan lancar, bahwa kedua belah pihak memenuhi kewajiban masing-masing, bahwa dana dan saham diserahkan dengan benar, dan bahwa kepemilikan saham dan pembayaran dana dikonfirmasi secara resmi.

Tanggal pengiriman juga berperan penting dalam stabilitas pasar. Tanggal pengiriman memastikan stabilitas dan keadilan transaksi, mengurangi terjadinya sengketa perdagangan, dan menjaga kepercayaan dan ketertiban pasar secara keseluruhan. Dengan menyelesaikan penyelesaian akhir semua transaksi, tanggal pengiriman membantu menjaga operasi pasar yang tertib dan meningkatkan kepercayaan pelaku pasar dalam proses perdagangan.

Dalam perdagangan berjangka, tanggal penyerahan adalah tanggal akhir penyelesaian kontrak, dan semua kontrak berjangka yang terbuka harus diselesaikan pada hari ini. Penyelesaian biasanya dikategorikan menjadi penyerahan fisik, yang melibatkan pertukaran komoditas aktual, dan penyerahan tunai, yang melibatkan pembayaran laba rugi melalui uang tunai, dan pedagang biasanya menutup posisi mereka sebelum tanggal tersebut untuk menghindari kewajiban penyerahan fisik.

Praktik ini membantu para pedagang menghindari prosedur yang rumit dan potensi volatilitas pasar dalam bertransaksi komoditas aktual dengan memastikan bahwa aktivitas perdagangan mereka terbatas pada pembelian dan penjualan kontrak berjangka dan tidak melibatkan pengiriman atau penerimaan komoditas aktual. Akibatnya, strategi menutup posisi sebelum tanggal pengiriman merupakan metode manajemen risiko yang umum bagi banyak pelaku pasar berjangka.

Waktu penyerahan kontrak berjangka ditentukan oleh bursa berjangka, dan berbagai jenis kontrak berjangka sering kali memiliki jadwal penyerahan yang berbeda. Misalnya, waktu penyerahan kontrak berjangka pertanian biasanya dipengaruhi oleh faktor musiman, dan bursa akan menentukan waktu penyerahan yang tepat berdasarkan siklus produksi dan kebutuhan penyimpanan produk pertanian. Pengaturan musiman ini memastikan bahwa pasar berjangka mampu beradaptasi dengan perubahan dalam produksi dan pasokan komoditas pertanian, sehingga memberikan jadwal penyerahan yang wajar kepada para pelaku pasar yang sejalan dengan laju produksi dan konsumsi yang sebenarnya.

Meskipun proporsi aktual pengiriman berjangka relatif rendah, ia memainkan peran penting antara pasar berjangka dan pasar spot. Mekanisme pengiriman pada dasarnya membangun jembatan harga yang penting dengan memastikan bahwa kontrak berjangka sesuai dengan harga komoditas aktual pada saat jatuh tempo. Jembatan semacam itu membantu membawa harga berjangka dan harga spot ke dalam konvergensi, sehingga memfasilitasi proses penemuan harga di pasar dan meningkatkan efisiensinya.

Melalui penyampaian, sinyal harga di pasar berjangka dapat secara akurat mencerminkan situasi penawaran dan permintaan di pasar spot, membantu investor dan produsen membuat keputusan yang lebih tepat dan meningkatkan hubungan antara pasar berjangka dan pasar spot. Transmisi sinyal harga yang efektif memungkinkan pelaku pasar untuk menyesuaikan strategi mereka sesuai dengan situasi penawaran dan permintaan yang sebenarnya, sehingga meningkatkan efisiensi pasar secara keseluruhan.

Namun, tanggal pengiriman juga dapat memicu volatilitas pasar yang signifikan, terutama saat kontrak berjangka hampir berakhir. Investor perlu memberi perhatian khusus pada pengaturan hari perdagangan terakhir untuk menghindari menahan posisi terbuka di kemudian hari. Jika posisi tidak ditutup tepat waktu, investor mungkin terpapar pada pengiriman fisik atau penyelesaian tunai yang tidak terduga, yang mengakibatkan risiko pasar yang tidak terduga dan biaya tambahan.

Singkatnya, penting bagi investor untuk memahami tanggal pengiriman dan peraturan terkait. Misalnya, investor harus memperhatikan tanggal kontrak berjangka, memahami standar kualitas komoditas, dan menangani masalah yang terkait dengan pengiriman fisik atau penyelesaian tunai. Persiapan ini tidak hanya membantu menyelesaikan kontrak berjangka dengan sukses, tetapi juga membantu mengelola risiko perdagangan dan membuat keputusan investasi yang lebih akurat.

Bagaimana jika saya tidak menutup posisi saya pada tanggal pengiriman?

Bagaimana jika saya tidak menutup posisi saya pada tanggal pengiriman?

Untuk menghindari penyerahan yang sebenarnya, sebagian besar investor memilih untuk menutup posisi mereka sebelum tanggal penyerahan. Setelah hari ini, posisi yang terbuka akan memasuki fase penyerahan. Sebelum tanggal ini, investor memiliki kesempatan terakhir untuk menutup atau memperpanjang posisi mereka guna menghindari risiko penyerahan fisik. Perlakuan yang tepat akan bervariasi tergantung pada jenis kontrak berjangka dan aturan pasar.

Untuk kontrak berjangka yang memerlukan penyerahan fisik (misalnya, minyak, emas, kedelai, dll.), tanggal penyerahan biasanya ditetapkan sekitar hari perdagangan terakhir bulan berakhirnya kontrak. Misalnya, kontrak berjangka minyak mentah WTI biasanya diserahkan sekitar hari ke-20 bulan berakhirnya kontrak. Pada tanggal ini, posisi terbuka akan memasuki proses penyerahan fisik, di mana komoditas sebenarnya diserahkan atau diterima sesuai dengan ketentuan kontrak.

Jika posisi tersebut tidak ditutup pada saat itu, biasanya posisi tersebut akan memasuki proses pengiriman fisik. Ini berarti bahwa pengiriman fisik atau penerimaan komoditas yang mendasarinya diperlukan sesuai dengan ketentuan kontrak. Dalam kasus penjual, sejumlah komoditas tertentu harus dikirimkan kepada pembeli pada atau sebelum hari yang sama. Sebaliknya, dalam kasus pembeli, sejumlah komoditas yang sesuai harus diterima dan dibayar pada hari itu. Seluruh proses akan didasarkan pada persyaratan kontrak untuk menyelesaikan pengiriman komoditas yang sebenarnya guna memastikan bahwa kedua belah pihak dalam transaksi tersebut memenuhi ketentuan kontrak.

Perusahaan berjangka biasanya secara otomatis mentransfer posisi terbuka ke proses pengiriman dan bertanggung jawab untuk mengatur pengiriman fisik atau memberi tahu Anda tentang pengaturan pengiriman yang tepat. Jika investor ingin menghindari pengiriman fisik, sebaiknya hubungi perusahaan berjangka terlebih dahulu untuk mengetahui opsi khusus untuk perpanjangan atau penutupan posisi guna menghindari masalah yang tidak perlu.

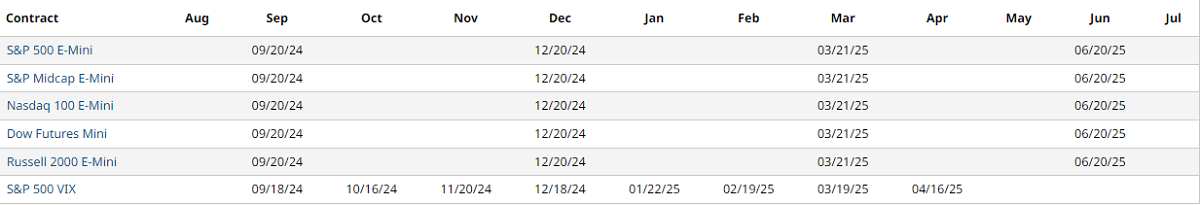

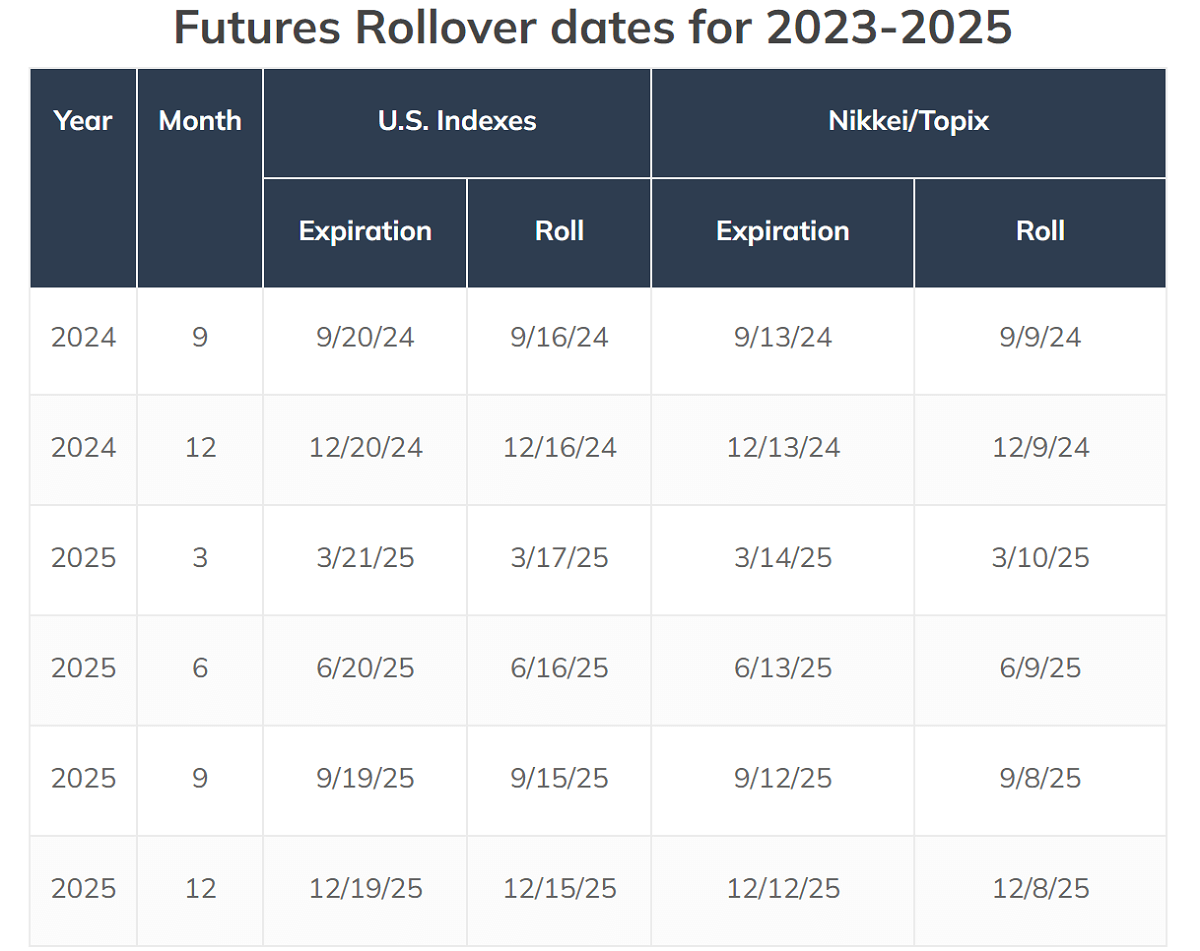

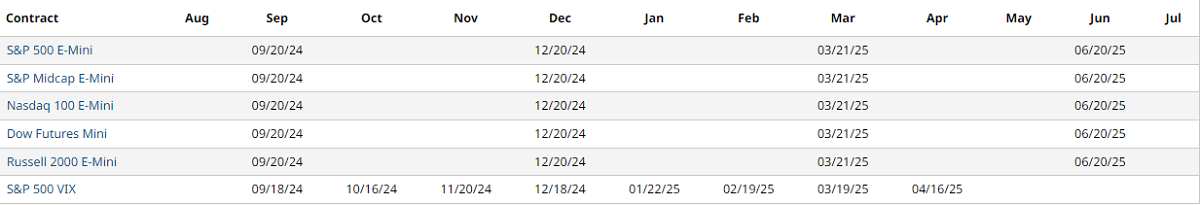

Untuk kontrak berjangka keuangan (misalnya, indeks saham berjangka, obligasi Treasury berjangka), tanggal pengiriman biasanya ditetapkan pada hari perdagangan terakhir bulan kedaluwarsa kontrak. Ini berarti bahwa kontrak berjangka keuangan akan diselesaikan pada tanggal tertentu di bulan kedaluwarsa. Misalnya, kontrak berjangka S&P 500 dijadwalkan pada hari Jumat ketiga bulan kedaluwarsa. Pedagang perlu memberi perhatian khusus pada tanggal ini untuk memastikan bahwa operasi penutupan atau penyelesaian tunai yang relevan diselesaikan sebelumnya untuk menghindari kewajiban pengiriman aktual.

Jika posisi terbuka tidak ditutup pada tanggal pengiriman, kontrak berjangka keuangan akan secara otomatis diselesaikan secara tunai. Dengan kata lain, posisi terbuka akan diselesaikan pada harga pasar, dan laba rugi akan dihitung, sehingga menghindari operasi pengiriman fisik yang sebenarnya. Pendekatan ini menyederhanakan proses penyelesaian dan mengurangi kompleksitas pengiriman komoditas fisik.

Dalam hal jumlah penyelesaian, uang tunai akan diterima atau dibayarkan sesuai dengan selisih antara harga pasar kontrak dan harga penyelesaian. Perusahaan berjangka bertanggung jawab atas penyelesaian tunai pada tanggal pengiriman dan menghitung serta melaksanakan operasi yang relevan. Hasil penyelesaian akhir akan secara otomatis tercermin di akun Anda, memastikan penyelesaian proses perdagangan yang lancar.

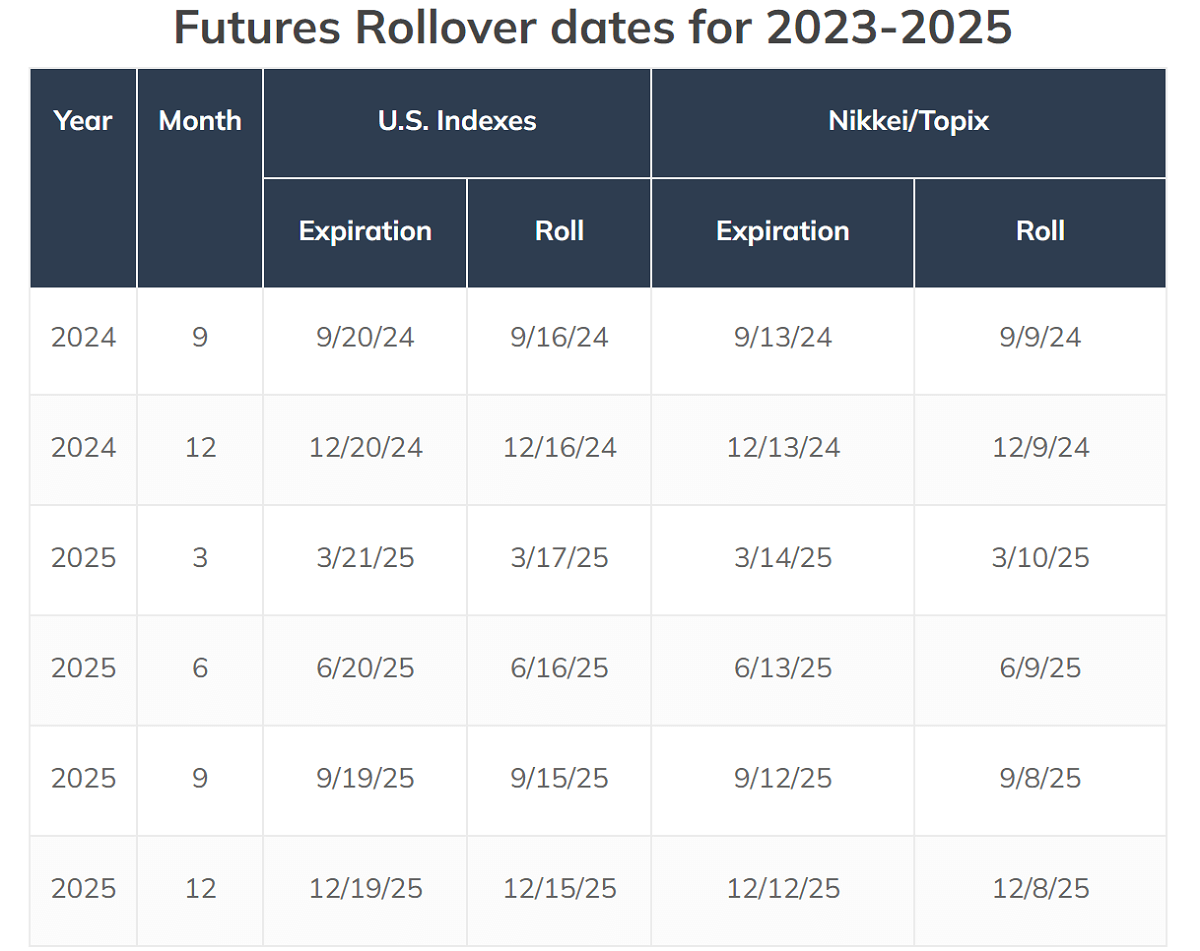

Jika Anda ingin menghindari pengiriman kontrak berjangka yang sebenarnya, Anda juga dapat memilih untuk melakukan operasi rollover terlebih dahulu. Operasi rollover terdiri dari penutupan kontrak yang akan kedaluwarsa sebelum kedaluwarsa dan sekaligus membuka kontrak baru, biasanya untuk bulan berikutnya. Metode ini memungkinkan Anda untuk terus memegang posisi pasar tanpa harus secara fisik mengirimkan atau menerima pengiriman komoditas yang mendasarinya, sehingga menghindari kerumitan pengiriman fisik.

Saat melakukan rollover, Anda perlu menghubungi perusahaan berjangka terlebih dahulu untuk mengetahui persyaratan dan proses rollover secara pasti. Perusahaan berjangka biasanya akan membantu Anda dalam menyelesaikan operasi rollover untuk memastikan pembukaan kontrak baru dan penutupan kontrak lama berjalan lancar. Hal ini menghindari kewajiban penyerahan aktual dan menjaga konsistensi serta fleksibilitas strategi investasi Anda.

Penutupan paksa berarti bahwa ketika investor tidak menutup posisi sebelum tanggal penyerahan, perusahaan berjangka atau bursa dapat melakukan intervensi untuk memaksa posisi ditutup guna menghindari gagal bayar atau penyerahan yang tidak perlu. Tindakan ini bertujuan untuk memastikan bahwa semua posisi terbuka ditangani sebelum kedaluwarsa, sehingga mencegah masalah atau perselisihan selama pelaksanaan perdagangan. Tujuan dari likuidasi paksa adalah untuk menjaga stabilitas pasar dan pemenuhan kontrak serta untuk mencegah potensi risiko yang timbul dari kegagalan investor untuk menangani posisi mereka tepat waktu.

Selama proses likuidasi paksa, kontrak berjangka akan dilikuidasi pada harga pasar saat ini, yang dapat mengakibatkan biaya atau kerugian tambahan. Jika harga pasar tidak menguntungkan bagi investor, penutupan paksa dapat mengakibatkan kerugian finansial yang signifikan. Oleh karena itu, investor diharuskan untuk memantau perkembangan pasar secara ketat dan menutup posisi mereka terlebih dahulu atau mengambil tindakan yang diperlukan untuk menghindari biaya dan kerugian tambahan karena fluktuasi pasar.

Jika posisi tidak ditutup pada tanggal pengiriman, kontrak untuk pengiriman fisik akan tunduk pada proses penyelesaian fisik sementara kontrak yang diselesaikan secara tunai akan diselesaikan secara tunai. Untuk menghindari pengiriman fisik, investor juga dapat memilih untuk memperpanjang posisi mereka terlebih dahulu. Oleh karena itu, sebelum itu, investor harus merencanakan terlebih dahulu dan menjaga komunikasi dengan perusahaan berjangka tentang cara menangani posisi terbuka dengan benar.

Dampak tanggal pengiriman pada pasar saham

Dampak tanggal pengiriman pada pasar saham

Dampaknya terhadap pasar saham biasanya terlihat dari perubahan volatilitas pasar dan perilaku perdagangan, terutama pada hari penyelesaian yang terkait dengan pasar berjangka indeks saham dan pasar opsi. Pada hari ini, kontrak opsi terbuka diselesaikan dengan cara yang ditentukan dalam kontrak. Hal ini biasanya disertai dengan volatilitas pasar yang lebih besar karena dampak pada pasar yang disebabkan oleh pasar yang kurang likuid dan operasi penutupan dan pengalihan investor institusional.

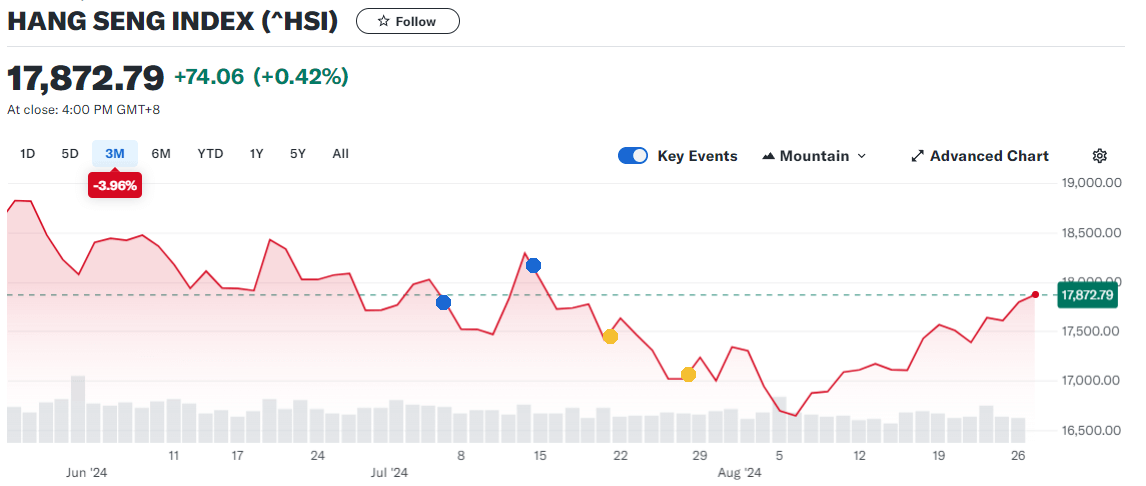

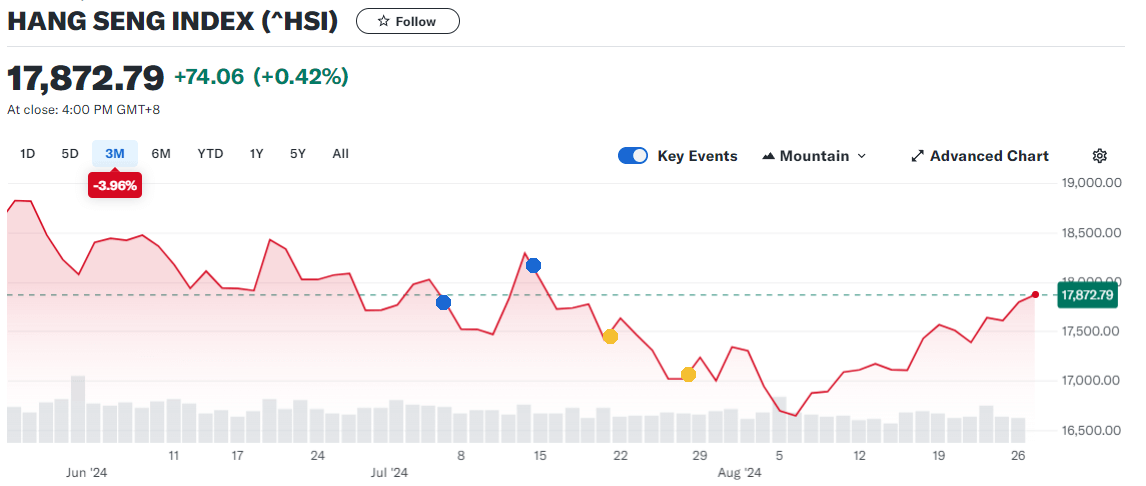

Pasar saham cenderung berfluktuasi secara signifikan di sekitarnya. Hal ini terutama disebabkan oleh fakta bahwa banyak investor akan menyesuaikan posisi mereka sebelum hari itu, termasuk menutup posisi, memperpanjang kontrak (rolling contract), atau melakukan perdagangan lindung nilai. Operasi ini biasanya memicu sejumlah besar perilaku beli dan jual, yang menyebabkan peningkatan volatilitas pasar. Misalnya, pada hari penyelesaian opsi saham Hong Kong, volatilitas pasar secara umum biasanya lebih tinggi, mencapai 5% atau lebih pada tanggal tertentu.

Data historis menunjukkan bahwa volatilitas pasar yang begitu luas juga akan menunjukkan pola tertentu. Seperti yang ditunjukkan pada grafik di atas, Indeks Hang Seng telah jatuh sebesar 2,26% pada dua tanggal pengiriman pertama opsi Juli, sementara itu naik sebesar 3,63% pada dua tanggal terakhir. Volatilitas ini tidak hanya memengaruhi pasar yang lebih luas tetapi juga memiliki dampak yang nyata pada kinerja saham individual, seperti Meituan, Jingdong, dan Alibaba, yang juga telah menunjukkan volatilitas yang signifikan.

Sebelumnya, harga berjangka dan harga spot cenderung konvergen, karena harga berjangka pada akhirnya harus sesuai dengan harga spot. Pelaku pasar akan menggunakan perdagangan arbitrase untuk mempersempit selisih antara harga berjangka dan harga spot. Efek konvergensi ini, meskipun dapat menyebabkan perubahan harga jangka pendek di pasar saham, biasanya merupakan tanda efektivitas pasar, yang menunjukkan bahwa pasar berjangka konvergen dengan harga pasar spot.

Mengenai tanggal pengiriman, investor institusional cenderung melakukan sejumlah besar operasi penutupan dan pengalihan, dan aktivitas perdagangan skala besar ini dapat menyebabkan fluktuasi tajam pada harga pasar. Ketika sebuah institusi perlu menutup posisi opsi, sejumlah besar pesanan beli dan jual akan terkonsentrasi di pasar, yang pada gilirannya akan berdampak signifikan pada harga, yang menyebabkan pergerakan harga yang drastis dalam waktu singkat.

Selain itu, perdagangan skala besar yang dilakukan oleh pemegang opsi pada saat berakhirnya kontrak opsi juga dapat berdampak signifikan pada harga pasar. Transaksi ini biasanya melibatkan sejumlah besar pesanan beli atau jual, dan menjelang tanggal pengiriman, pasar dapat mengalami fluktuasi harga yang signifikan sebagai akibat dari perilaku perdagangan yang terkonsentrasi ini, yang dapat menaikkan atau menurunkan harga.

Investor dan pedagang institusional sering menyesuaikan portofolio mereka saat tanggal pengiriman mendekat, termasuk dengan melakukan penyesuaian posisi atau perdagangan lindung nilai. Perilaku ini dapat berdampak jangka pendek pada harga saham atau indeks individual, terutama di lingkungan pasar tempat volume perdagangan rendah dan fluktuasi harga mungkin lebih terasa.

Sejumlah besar kontrak berjangka perlu dilindung nilai dengan menjual saham, yang dapat memicu aksi jual terkonsentrasi dan menyebabkan penurunan di pasar saham. Pada saat yang sama, perdagangan arbitrase dapat memperburuk tekanan pasar. Menjelang tanggal tersebut, perilaku arbitrase, yang memanfaatkan perbedaan antara harga berjangka dan harga spot, dapat meningkatkan tekanan jual di pasar, yang selanjutnya dapat menurunkan harga saham.

Tanggal penyelesaian dapat memicu perubahan signifikan dalam likuiditas, terutama menjelang berakhirnya kontrak berjangka pada saham atau indeks tertentu. Fluktuasi likuiditas dapat memperlebar spread bid-ask dan meningkatkan biaya transaksi, sehingga memengaruhi kinerja pasar secara keseluruhan. Perubahan likuiditas seperti itu biasanya membuat harga bid dan ask di pasar lebih fluktuatif, yang pada gilirannya berdampak negatif pada fungsi normal pasar.

Selain itu, hal ini juga dapat menyebabkan likuiditas pasar mengering. Sebagai akibat dari meningkatnya risiko, beberapa pelaku pasar dapat mengurangi aktivitas perdagangan mereka, yang pada gilirannya mengurangi likuiditas pasar. Ketika pasar tidak likuid, sejumlah besar perintah jual dapat menyebabkan penurunan harga saham yang cepat karena pembeli tidak dapat secara efektif mengimbangi tekanan dari penjual. Pada saat yang sama, ketidakseimbangan likuiditas, terutama ketika perdagangan terkonsentrasi, dapat memperburuk volatilitas jangka pendek di pasar, yang menyebabkan perubahan harga yang tajam.

Faktor teknis juga berperan penting dalam volatilitas pasar. Misalnya, pemicu perintah stop-loss teknis dapat memicu masuknya penjualan besar-besaran ke pasar, yang dapat memperburuk penurunan harga. Ketika harga pasar jatuh di bawah level support utama, perintah stop-loss yang dipicu secara otomatis dapat memicu lebih banyak tekanan jual, yang selanjutnya mendorong harga turun. Mekanisme ini tidak hanya menambah tekanan ke bawah pada pasar tetapi juga dapat menyebabkan pergerakan harga yang tajam dalam waktu singkat, yang memperbesar besarnya fluktuasi harga di pasar.

Tanggal penyelesaian biasanya memiliki dampak jangka pendek yang signifikan pada pasar saham, khususnya melalui peningkatan volatilitas dan volume perdagangan, yang dapat menyebabkan lonjakan atau kejatuhan pasar. Efek ini khususnya terlihat pada indeks saham berjangka dan opsi, khususnya pada hari-hari khusus seperti empat hari penyihir. Oleh karena itu, investor perlu memantau perkembangan pasar secara ketat, tetap peka terhadap informasi yang relevan, dan memperhitungkan kemungkinan pengaruh pasar untuk membuat keputusan investasi yang lebih tepat.

Arti tanggal pengiriman dan dampak potensialnya

| Definisi |

Dampak potensial |

| Tanggal penyelesaian adalah saat kontrak berakhir. |

Pengiriman atau penyelesaian harus dilakukan. |

| Perubahan harga jangka pendek dari pergeseran posisi. |

Potensi volatilitas jangka pendek yang tinggi |

| Posisi yang terbuka akan dikirimkan atau diselesaikan secara tunai. |

Investor menghadapi kewajiban pengiriman. |

| Likuiditas pasar mungkin turun mendekati tanggal penyelesaian. |

Biaya transaksi yang lebih tinggi dan spread yang lebih luas |

| Investor harus memutuskan sebelum penyelesaian. |

Perlu menyesuaikan strategi pada waktunya untuk menghindari risiko |

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi oleh EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.

Apa arti tanggal pengiriman?

Apa arti tanggal pengiriman? Bagaimana jika saya tidak menutup posisi saya pada tanggal pengiriman?

Bagaimana jika saya tidak menutup posisi saya pada tanggal pengiriman? Dampak tanggal pengiriman pada pasar saham

Dampak tanggal pengiriman pada pasar saham