ट्रेडिंग

ईबीसी के बारे में

अपनी भाषा का चयन करें

2024-08-30

निवेश के क्षेत्र में, 'सेटलमेंट डेट' एक ऐसा शब्द है जो अक्सर सामने आता है, लेकिन कई लोगों के लिए यह अपरिचित या समझने में मुश्किल हो सकता है क्योंकि यह दैनिक जीवन में आम नहीं है। हालाँकि, यह वास्तव में एक बहुत ही महत्वपूर्ण अवधारणा है, खासकर बाजार की अस्थिरता पर इसके महत्वपूर्ण प्रभाव के साथ। इसलिए डिलीवरी डेट के अर्थ और इसके संभावित प्रभाव की गहन समझ सफल निवेश के लिए महत्वपूर्ण है।

डिलीवरी की तारीख का क्या मतलब है?

डिलीवरी की तारीख का क्या मतलब है?

यह उस तिथि को संदर्भित करता है जिस दिन किसी लेनदेन के दोनों पक्ष पैसे के आदान-प्रदान को पूरा करने के लिए सहमत होते हैं। वायदा अनुबंधों में, यह अनुबंध की समाप्ति को चिह्नित करता है, और खरीदार और विक्रेता को अनुबंध की शर्तों को पूरा करना चाहिए और परिसंपत्ति की डिलीवरी पूरी करनी चाहिए। स्टॉक ट्रेडिंग में, डिलीवरी की तारीख वह तारीख होती है जिस दिन स्टॉक और फंड डिलीवर किए जाते हैं, जो लेनदेन के आधिकारिक रूप से पूरा होने का संकेत देता है। इस समय, खरीदार को शेयरों की खरीद के लिए भुगतान करने की आवश्यकता होती है, और विक्रेता को संबंधित शेयरों को वितरित करने की आवश्यकता होती है।

स्टॉक ट्रेडिंग में, डिलीवरी की तारीख लेन-देन की वैधता और अखंडता सुनिश्चित करने का एक महत्वपूर्ण हिस्सा है। यह वह तारीख है जिस दिन खरीदार शेयरों के लिए भुगतान करता है, और विक्रेता को शेयरों को खरीदार को हस्तांतरित करना चाहिए। एक्सचेंज यह सुनिश्चित करने के लिए जिम्मेदार है कि यह प्रक्रिया सुचारू रूप से चले, कि दोनों पक्ष अपने-अपने दायित्वों को पूरा करें, कि फंड और शेयर सही तरीके से डिलीवर किए जाएं, और शेयरों के स्वामित्व और फंड के भुगतान की औपचारिक रूप से पुष्टि की जाए।

यह बाजार की स्थिरता में भी महत्वपूर्ण भूमिका निभाता है। यह लेन-देन की स्थिरता और निष्पक्षता सुनिश्चित करता है, व्यापारिक विवादों की घटना को कम करता है, और बाजार के समग्र विश्वास और व्यवस्था को बनाए रखता है। सभी लेन-देन के अंतिम निपटान को पूरा करके, डिलीवरी की तारीख बाजार के व्यवस्थित संचालन को बनाए रखने में मदद करती है और ट्रेडिंग प्रक्रिया में बाजार सहभागियों का विश्वास बढ़ाती है।

वायदा कारोबार में, डिलीवरी की तारीख अनुबंध निपटान की अंतिम तिथि होती है, और सभी खुले वायदा अनुबंधों को इस दिन पूरा किया जाना चाहिए। निपटान को आम तौर पर भौतिक डिलीवरी में वर्गीकृत किया जाता है, जिसमें वास्तविक वस्तुओं का आदान-प्रदान शामिल होता है, और नकद डिलीवरी, जिसमें नकद के माध्यम से लाभ और हानि का भुगतान शामिल होता है, और व्यापारी आमतौर पर भौतिक डिलीवरी की बाध्यता से बचने के लिए उस तिथि से पहले अपनी स्थिति को बंद कर देते हैं।

यह अभ्यास व्यापारियों को वास्तविक वस्तुओं से निपटने की जटिल प्रक्रियाओं और संभावित बाजार अस्थिरता से बचने में मदद करता है, यह सुनिश्चित करके कि उनकी व्यापारिक गतिविधियाँ वायदा अनुबंधों की खरीद और बिक्री तक सीमित हैं और इसमें वास्तविक वस्तुओं की डिलीवरी या प्राप्ति शामिल नहीं है। नतीजतन, डिलीवरी की तारीख से पहले पदों को बंद करने की रणनीति कई वायदा बाजार प्रतिभागियों के लिए एक सामान्य जोखिम प्रबंधन पद्धति है।

वायदा अनुबंधों की डिलीवरी का समय वायदा एक्सचेंजों द्वारा निर्धारित किया जाता है, और विभिन्न प्रकार के वायदा किस्मों में अक्सर अलग-अलग डिलीवरी शेड्यूल होते हैं। उदाहरण के लिए, कृषि वायदा का डिलीवरी समय आमतौर पर मौसमी कारकों से प्रभावित होता है, और एक्सचेंज कृषि उत्पादों के उत्पादन चक्र और भंडारण आवश्यकताओं के आधार पर उचित डिलीवरी समय निर्धारित करेंगे। यह मौसमी व्यवस्था सुनिश्चित करती है कि वायदा बाजार कृषि वस्तुओं के उत्पादन और आपूर्ति में बदलावों के अनुकूल होने में सक्षम है, जिससे बाजार सहभागियों को एक उचित डिलीवरी शेड्यूल प्रदान किया जाता है जो उत्पादन और खपत की वास्तविक गति के अनुरूप होता है।

हालांकि वायदा डिलीवरी का वास्तविक अनुपात अपेक्षाकृत कम है, लेकिन यह वायदा और हाजिर बाजारों के बीच एक महत्वपूर्ण भूमिका निभाता है। डिलीवरी तंत्र अनिवार्य रूप से यह सुनिश्चित करके एक महत्वपूर्ण मूल्य पुल बनाता है कि वायदा अनुबंध परिपक्वता पर वास्तविक वस्तु की कीमत से मेल खाते हैं। ऐसा पुल वायदा कीमतों और हाजिर कीमतों को अभिसरण में लाने में मदद करता है, जिससे बाजार में मूल्य खोज प्रक्रिया को सुविधाजनक बनाया जाता है और इसकी दक्षता में सुधार होता है।

डिलीवरी के माध्यम से, वायदा बाजार में मूल्य संकेत हाजिर बाजार में आपूर्ति और मांग की स्थिति को सटीक रूप से दर्शा सकते हैं, जिससे निवेशकों और उत्पादकों को अधिक सूचित निर्णय लेने में मदद मिलती है और वायदा बाजार और हाजिर बाजार के बीच संबंध को बढ़ाया जा सकता है। ऐसे मूल्य संकेतों का प्रभावी प्रसारण बाजार सहभागियों को वास्तविक आपूर्ति और मांग की स्थिति के अनुसार अपनी रणनीतियों को समायोजित करने में सक्षम बनाता है, जिससे बाजार की समग्र दक्षता में सुधार होता है।

हालांकि, डिलीवरी की तारीख भी बाजार में महत्वपूर्ण अस्थिरता को ट्रिगर कर सकती है, खासकर जब वायदा अनुबंध समाप्ति के करीब हों। निवेशकों को बाद की तारीख में खुली स्थिति रखने से बचने के लिए अंतिम कारोबारी दिन की व्यवस्था पर विशेष ध्यान देने की आवश्यकता है। यदि समय पर स्थिति बंद नहीं की जाती है, तो निवेशकों को अप्रत्याशित भौतिक डिलीवरी या नकद निपटान का सामना करना पड़ सकता है, जिसके परिणामस्वरूप अप्रत्याशित बाजार जोखिम और अतिरिक्त लागतें हो सकती हैं।

संक्षेप में, निवेशकों के लिए डिलीवरी की तारीख और उससे संबंधित नियमों को समझना महत्वपूर्ण है। उदाहरण के लिए, निवेशकों को वायदा तिथियों पर ध्यान देना चाहिए, कमोडिटी के गुणवत्ता मानकों को समझना चाहिए और भौतिक डिलीवरी या नकद निपटान से संबंधित मामलों से निपटना चाहिए। ये तैयारियाँ न केवल वायदा अनुबंध को सफलतापूर्वक पूरा करने में मदद करती हैं, बल्कि व्यापारिक जोखिमों को प्रबंधित करने और अधिक सटीक निवेश निर्णय लेने में भी मदद करती हैं।

यदि मैं डिलीवरी तिथि पर अपनी स्थिति को बंद नहीं कर पाया तो क्या होगा?

यदि मैं डिलीवरी तिथि पर अपनी स्थिति को बंद नहीं कर पाया तो क्या होगा?

वास्तविक डिलीवरी से बचने के लिए, अधिकांश निवेशक डिलीवरी तिथि से पहले अपनी पोजीशन बंद करना चुनते हैं। इस दिन के बाद, खुली पोजीशन डिलीवरी चरण में प्रवेश करेगी। इस तिथि से पहले, निवेशकों के पास भौतिक डिलीवरी के जोखिम से बचने के लिए अपनी पोजीशन बंद करने या रोलओवर करने का अंतिम अवसर होता है। सटीक उपचार वायदा अनुबंध और बाजार नियमों के प्रकार के आधार पर अलग-अलग होगा।

ऐसे वायदा अनुबंधों के लिए जिनमें भौतिक डिलीवरी की आवश्यकता होती है (जैसे, तेल, सोना, सोयाबीन, आदि), डिलीवरी की तारीख आमतौर पर अनुबंध की समाप्ति महीने के अंतिम कारोबारी दिन के आसपास तय की जाती है। उदाहरण के लिए, WTI कच्चे तेल के वायदा अनुबंध आमतौर पर अनुबंध समाप्ति महीने के 20वें दिन के आसपास वितरित किए जाते हैं। इस तिथि पर, खुली स्थितियाँ भौतिक डिलीवरी प्रक्रिया में प्रवेश करेंगी, जहाँ अनुबंध की शर्तों के अनुसार वास्तविक वस्तु वितरित या प्राप्त की जाती है।

यदि तब तक स्थिति बंद नहीं होती है, तो यह आमतौर पर भौतिक वितरण प्रक्रिया में प्रवेश करेगी। इसका मतलब है कि अनुबंध की शर्तों के अनुसार अंतर्निहित वस्तु की भौतिक डिलीवरी या प्राप्ति आवश्यक है। विक्रेता के मामले में, वस्तु की एक निर्दिष्ट मात्रा उसी दिन या उससे पहले खरीदार को वितरित की जानी चाहिए। इसके विपरीत, खरीदार के मामले में, वस्तु की इसी मात्रा को उसी दिन प्राप्त करने और भुगतान करने की आवश्यकता होती है। पूरी प्रक्रिया अनुबंध की आवश्यकताओं पर आधारित होगी ताकि वस्तु की वास्तविक डिलीवरी को पूरा किया जा सके ताकि यह सुनिश्चित किया जा सके कि लेनदेन के दोनों पक्ष अनुबंध की शर्तों को पूरा करते हैं।

वायदा कंपनियाँ आमतौर पर खुली हुई पोजीशन को डिलीवरी प्रक्रिया में स्वचालित रूप से स्थानांतरित कर देती हैं और भौतिक डिलीवरी की व्यवस्था करने या डिलीवरी के लिए सटीक व्यवस्था के बारे में आपको सूचित करने के लिए जिम्मेदार होती हैं। यदि निवेशक भौतिक डिलीवरी से बचना चाहते हैं, तो अनावश्यक परेशानी से बचने के लिए रोलओवर या पोजीशन को बंद करने के लिए विशिष्ट विकल्पों का पता लगाने के लिए पहले से ही वायदा कंपनी से संपर्क करना सबसे अच्छा है।

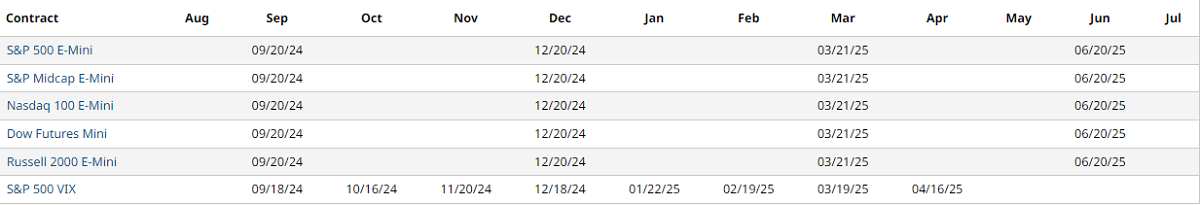

वित्तीय वायदा अनुबंधों (जैसे, स्टॉक इंडेक्स वायदा, ट्रेजरी बॉन्ड वायदा) के लिए, डिलीवरी की तारीख आमतौर पर अनुबंध की समाप्ति महीने के अंतिम कारोबारी दिन पर निर्धारित की जाती है। इसका मतलब है कि वित्तीय वायदा अनुबंध समाप्ति महीने में एक विशिष्ट तिथि पर निपटाया जाएगा। उदाहरण के लिए, S&P 500 वायदा अनुबंध समाप्ति महीने के तीसरे शुक्रवार के लिए निर्धारित है। व्यापारियों को इस तिथि पर विशेष ध्यान देने की आवश्यकता है ताकि यह सुनिश्चित किया जा सके कि वास्तविक डिलीवरी की बाध्यता से बचने के लिए प्रासंगिक समापन या नकद निपटान संचालन पहले ही पूरा हो जाए।

यदि डिलीवरी की तिथि पर कोई खुली स्थिति बंद नहीं होती है, तो वित्तीय वायदा अनुबंध स्वचालित रूप से नकद में निपटाया जाएगा। दूसरे शब्दों में, खुली स्थिति का निपटान बाजार मूल्य पर किया जाएगा, और लाभ और हानि की गणना की जाएगी, इस प्रकार भौतिक डिलीवरी के वास्तविक संचालन से बचा जाएगा। यह दृष्टिकोण निपटान प्रक्रिया को सरल बनाता है और भौतिक वस्तु वितरण की जटिलता को कम करता है।

निपटान राशि के संदर्भ में, अनुबंध के बाजार मूल्य और निपटान मूल्य के बीच अंतर के आधार पर नकद प्राप्त या भुगतान किया जाएगा। वायदा कंपनी डिलीवरी तिथि पर नकद निपटान और संबंधित संचालन की गणना और निष्पादन के लिए जिम्मेदार है। अंतिम निपटान परिणाम स्वचालित रूप से आपके खाते में दिखाई देगा, जिससे ट्रेडिंग प्रक्रिया का सुचारू रूप से पूरा होना सुनिश्चित होगा।

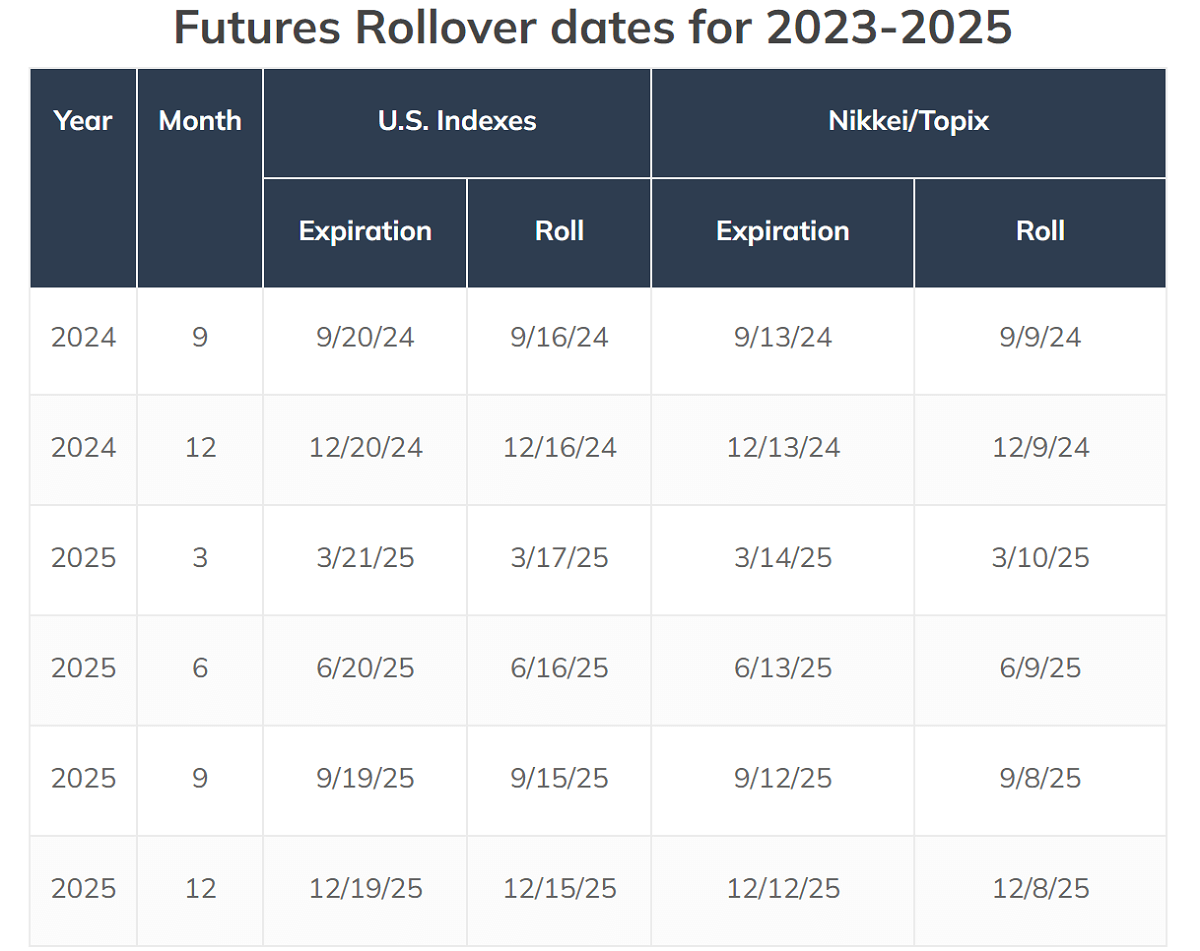

यदि आप वायदा अनुबंध की वास्तविक डिलीवरी से बचना चाहते हैं, तो आप पहले से रोलओवर ऑपरेशन करने का विकल्प भी चुन सकते हैं। रोलओवर ऑपरेशन में समाप्ति से पहले समाप्त होने वाले अनुबंध को बंद करना और साथ ही साथ एक नया अनुबंध खोलना शामिल है, आमतौर पर अगले महीने के लिए। यह विधि आपको अंतर्निहित कमोडिटी की भौतिक डिलीवरी या डिलीवरी लिए बिना बाजार की स्थिति को बनाए रखने की अनुमति देती है, इस प्रकार भौतिक डिलीवरी की जटिलता से बचा जाता है।

रोलओवर करते समय, आपको रोलओवर की सटीक आवश्यकताओं और प्रक्रिया का पता लगाने के लिए पहले से ही फ्यूचर्स कंपनी से संपर्क करना होगा। फ्यूचर्स कंपनी आमतौर पर रोलओवर ऑपरेशन को पूरा करने में आपकी सहायता करेगी ताकि यह सुनिश्चित हो सके कि नए अनुबंध का उद्घाटन और पुराने अनुबंध का समापन सुचारू रूप से हो। यह वास्तविक डिलीवरी की बाध्यता से बचता है और आपकी निवेश रणनीति की स्थिरता और लचीलापन बनाए रखता है।

जबरन बंद करने का मतलब है कि जब कोई निवेशक डिलीवरी की तारीख से पहले किसी पोजीशन को बंद नहीं करता है, तो वायदा कंपनी या एक्सचेंज डिफॉल्ट या अनावश्यक डिलीवरी से बचने के लिए पोजीशन को बंद करने के लिए हस्तक्षेप कर सकता है। इस उपाय का उद्देश्य यह सुनिश्चित करना है कि सभी खुली पोजीशन को समाप्ति से पहले निपटाया जाए, इस प्रकार व्यापार निष्पादन के दौरान समस्याओं या विवादों को रोका जा सके। जबरन परिसमापन का उद्देश्य बाजार की स्थिरता और अनुबंधों की पूर्ति को बनाए रखना और निवेशकों द्वारा समय पर अपनी पोजीशन से निपटने में विफलता से उत्पन्न होने वाले संभावित जोखिमों को रोकना है।

जबरन परिसमापन की प्रक्रिया के दौरान, वायदा अनुबंध को बाजार में मौजूदा कीमत पर परिसमाप्त किया जाएगा, जिसके परिणामस्वरूप अतिरिक्त लागत या नुकसान हो सकता है। यदि बाजार मूल्य निवेशक के अनुकूल नहीं है, तो जबरन बंद करने से महत्वपूर्ण वित्तीय नुकसान हो सकता है। इसलिए निवेशकों को बाजार के घटनाक्रमों पर बारीकी से नज़र रखने और अपनी स्थिति को पहले से ही बंद करने या बाजार में उतार-चढ़ाव के कारण अतिरिक्त लागत और नुकसान से बचने के लिए आवश्यक उपाय करने की आवश्यकता होती है।

यदि डिलीवरी की तिथि पर कोई स्थिति बंद नहीं होती है, तो भौतिक डिलीवरी के लिए अनुबंध भौतिक निपटान प्रक्रिया के अधीन होगा जबकि नकद-निपटान अनुबंध नकद-निपटान होगा। भौतिक डिलीवरी से बचने के लिए, निवेशक अपनी स्थिति को पहले से ही आगे बढ़ाने का विकल्प भी चुन सकते हैं। इसलिए, उससे पहले, निवेशकों को पहले से योजना बना लेनी चाहिए और वायदा कंपनियों के साथ संवाद बनाए रखना चाहिए कि कैसे खुले पदों को ठीक से संभालना है।

शेयर बाजार पर डिलीवरी की तारीख का प्रभाव

शेयर बाजार पर डिलीवरी की तारीख का प्रभाव

शेयर बाजार पर इसका प्रभाव आमतौर पर बाजार की अस्थिरता और व्यापारिक व्यवहार में बदलाव के रूप में देखा जाता है, खासकर स्टॉक इंडेक्स वायदा और विकल्प बाजारों से जुड़े निपटान दिवसों पर। इस दिन, खुले विकल्प अनुबंधों का निपटान अनुबंध में निर्दिष्ट तरीके से किया जाता है। यह आमतौर पर कम तरल बाजारों और संस्थागत निवेशकों के बंद होने और स्थानांतरित होने के संचालन के कारण बाजार पर पड़ने वाले प्रभाव के कारण अधिक बाजार अस्थिरता के साथ होता है।

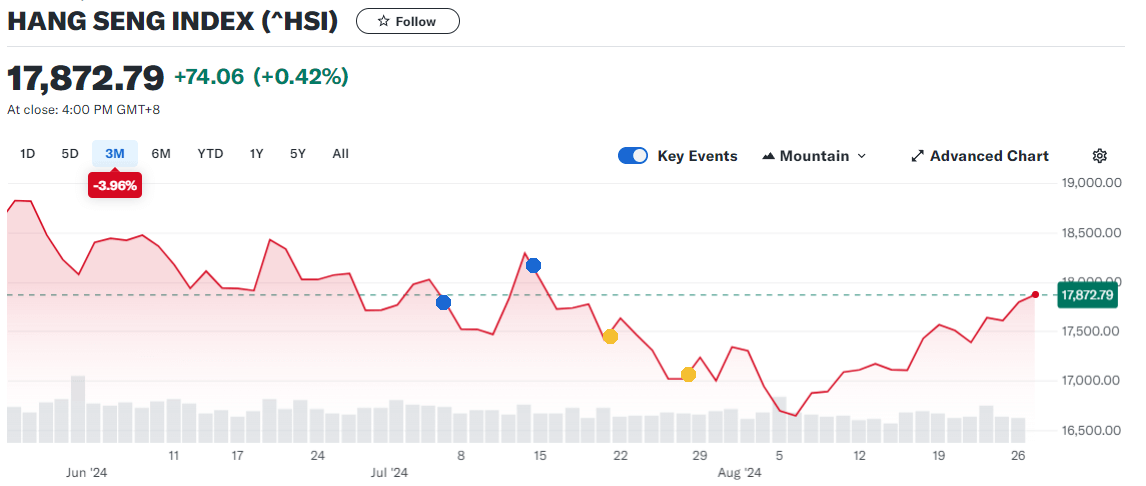

शेयर बाजार में इसकी निकटता में काफी उतार-चढ़ाव होता है। यह मुख्य रूप से इस तथ्य के कारण है कि कई निवेशक इससे पहले अपनी स्थिति को समायोजित करेंगे, जिसमें पदों को बंद करना, रोल ओवर (रोलिंग कॉन्ट्रैक्ट) या हेजिंग ट्रेड करना शामिल है। ये ऑपरेशन आमतौर पर बड़ी संख्या में खरीद और बिक्री व्यवहार को ट्रिगर करते हैं, जिससे बाजार में अस्थिरता बढ़ जाती है। उदाहरण के लिए, हांगकांग स्टॉक विकल्पों के निपटान के दिन, व्यापक बाजार की अस्थिरता आमतौर पर अधिक होती है, जो कुछ तिथियों पर 5% या उससे अधिक तक पहुंच जाती है।

ऐतिहासिक डेटा से पता चलता है कि इस तरह की व्यापक बाजार अस्थिरता भी कुछ खास पैटर्न प्रदर्शित करेगी। जैसा कि ऊपर दिए गए चार्ट में दिखाया गया है, जुलाई के विकल्पों की पहली दो डिलीवरी तिथियों पर हैंग सेंग इंडेक्स में 2.26% की गिरावट आई थी, जबकि पिछली दो तिथियों पर इसमें 3.63% की वृद्धि हुई थी। यह अस्थिरता न केवल व्यापक बाजार को प्रभावित करती है, बल्कि मीटुआन, जिंगडोंग और अलीबाबा जैसे व्यक्तिगत शेयरों के प्रदर्शन पर भी इसका उल्लेखनीय प्रभाव पड़ता है, जिन्होंने भी महत्वपूर्ण अस्थिरता दिखाई है।

इससे पहले, वायदा और हाजिर कीमतें एक दूसरे के करीब आती थीं, क्योंकि वायदा कीमतों को अंततः हाजिर कीमतों से मेल खाना पड़ता था। बाजार सहभागी वायदा और हाजिर कीमतों के बीच अंतर को कम करने के लिए आर्बिट्रेज ट्रेडिंग का उपयोग करते थे। यह अभिसरण प्रभाव, हालांकि यह शेयर बाजार में अल्पकालिक मूल्य परिवर्तनों को जन्म दे सकता है, आमतौर पर बाजार प्रभावशीलता का संकेत है, जो दर्शाता है कि वायदा बाजार हाजिर बाजार की कीमत के साथ एक दूसरे के करीब आ रहा है।

डिलीवरी की तारीख के लिए, संस्थागत निवेशक बड़ी संख्या में समापन और स्थानांतरण संचालन करते हैं, और इस बड़े पैमाने पर व्यापारिक गतिविधि से बाजार की कीमतों में तेज उतार-चढ़ाव हो सकता है। जब किसी संस्था को विकल्प की स्थिति को बंद करने की आवश्यकता होती है, तो बाजार में बड़ी संख्या में खरीद और बिक्री के आदेश केंद्रित होंगे, जिसका बदले में कीमत पर महत्वपूर्ण प्रभाव पड़ेगा, जिससे थोड़े समय के भीतर कीमतों में भारी उतार-चढ़ाव होगा।

इसके अलावा, ऑप्शन कॉन्ट्रैक्ट की समाप्ति पर धारकों द्वारा किए गए बड़े पैमाने पर ट्रेड भी बाजार की कीमतों पर महत्वपूर्ण प्रभाव डाल सकते हैं। इन लेन-देन में आम तौर पर बड़ी संख्या में खरीद या बिक्री के ऑर्डर शामिल होते हैं, और डिलीवरी की तारीख के आसपास, इन केंद्रित ट्रेडिंग व्यवहारों के परिणामस्वरूप बाजार में महत्वपूर्ण मूल्य उतार-चढ़ाव का अनुभव हो सकता है, जो कीमतों को ऊपर या नीचे ले जा सकता है।

संस्थागत निवेशक और व्यापारी अक्सर डिलीवरी की तारीखों के करीब आने पर अपने पोर्टफोलियो को समायोजित करते हैं, जिसमें स्थिति समायोजन या हेजिंग ट्रेड करना शामिल है। इस व्यवहार का व्यक्तिगत स्टॉक या सूचकांकों की कीमतों पर अल्पकालिक प्रभाव हो सकता है, खासकर ऐसे बाजार परिवेश में जहां ट्रेडिंग वॉल्यूम कम है और मूल्य में उतार-चढ़ाव अधिक स्पष्ट हो सकता है।

वायदा अनुबंधों की एक बड़ी संख्या को स्टॉक बेचकर हेज करने की आवश्यकता होती है, जिससे एक केंद्रित बिक्री शुरू हो सकती है और शेयर बाजार में गिरावट आ सकती है। साथ ही, आर्बिट्रेज ट्रेडिंग बाजार के दबाव को बढ़ा सकती है। जैसे-जैसे तिथि नजदीक आती है, वायदा और हाजिर कीमतों के बीच अंतर का फायदा उठाते हुए आर्बिट्रेज व्यवहार बाजार में बिक्री के दबाव को बढ़ा सकता है, जिससे स्टॉक की कीमतों में और गिरावट आ सकती है।

निपटान तिथियाँ तरलता में महत्वपूर्ण परिवर्तन ला सकती हैं, विशेष रूप से किसी विशेष स्टॉक या इंडेक्स पर वायदा की समाप्ति के आसपास। तरलता में उतार-चढ़ाव बोली-मांग के अंतर को बढ़ा सकता है और लेनदेन की लागत बढ़ा सकता है, जिससे बाजार के समग्र प्रदर्शन पर असर पड़ सकता है। तरलता में इस तरह के बदलाव आम तौर पर बाजार में बोली और पूछ की कीमतों को अधिक अस्थिर बनाते हैं, जिसका बदले में बाजार के सामान्य कामकाज पर नकारात्मक प्रभाव पड़ता है।

इसके अलावा, इससे बाजार में तरलता भी कम हो सकती है। जोखिम बढ़ने के परिणामस्वरूप, कुछ बाजार प्रतिभागी अपनी व्यापारिक गतिविधियों को कम कर सकते हैं, जिससे बाजार में तरलता कम हो जाती है। जब बाजार में तरलता नहीं होती है, तो बड़ी संख्या में बिक्री आदेशों के कारण शेयर की कीमतों में तेजी से गिरावट आ सकती है क्योंकि खरीदार विक्रेताओं के दबाव को प्रभावी ढंग से कम करने में असमर्थ होते हैं। साथ ही, तरलता में असंतुलन, खासकर जब व्यापार केंद्रित होता है, बाजार में अल्पकालिक अस्थिरता को बढ़ा सकता है, जिससे कीमतों में तेज उतार-चढ़ाव हो सकता है।

तकनीकी कारक भी बाजार की अस्थिरता में महत्वपूर्ण भूमिका निभाते हैं। उदाहरण के लिए, तकनीकी स्टॉप-लॉस ऑर्डर के ट्रिगर होने से बाजार में भारी मात्रा में बिक्री हो सकती है, जो कीमत में गिरावट को बढ़ा सकती है। जब बाजार की कीमतें प्रमुख समर्थन स्तरों से नीचे गिरती हैं, तो स्वचालित रूप से ट्रिगर किए गए स्टॉप-लॉस ऑर्डर अधिक बिक्री दबाव को ट्रिगर कर सकते हैं, जिससे कीमतें और नीचे गिर सकती हैं। यह तंत्र न केवल बाजार पर नीचे की ओर दबाव बढ़ाता है, बल्कि थोड़े समय के भीतर कीमतों में तेज उतार-चढ़ाव भी ला सकता है, जिससे बाजार में कीमतों में उतार-चढ़ाव की मात्रा बढ़ जाती है।

निपटान तिथियों का आमतौर पर शेयर बाजार पर महत्वपूर्ण अल्पकालिक प्रभाव पड़ता है, विशेष रूप से बढ़ी हुई अस्थिरता और ट्रेडिंग वॉल्यूम के माध्यम से, जो बाजार में उछाल या गिरावट का कारण बन सकता है। यह प्रभाव विशेष रूप से स्टॉक इंडेक्स फ्यूचर्स और ऑप्शंस में, विशेष रूप से चार विचिंग दिनों जैसे विशेष दिनों पर ध्यान देने योग्य है। इसलिए निवेशकों को बाजार के विकास पर बारीकी से नज़र रखने, प्रासंगिक जानकारी के प्रति संवेदनशील रहने और अधिक सूचित निवेश निर्णय लेने के लिए संभावित बाजार प्रभावों को ध्यान में रखने की आवश्यकता है।

| परिभाषा | संभावित प्रभाव |

| निपटान तिथि वह है जब अनुबंध समाप्त हो जाता है। | वितरण या निपटान अवश्य होना चाहिए। |

| स्थिति परिवर्तन से अल्पावधि मूल्य में परिवर्तन। | उच्च अल्पावधि अस्थिरता की संभावना |

| खुले पदों को या तो वितरित किया जाता है या नकद में निपटाया जाता है। | निवेशकों को डिलीवरी संबंधी दायित्वों का सामना करना पड़ता है। |

| निपटान तिथि के निकट बाजार में तरलता कम हो सकती है। | उच्चतर लेनदेन लागत और व्यापक प्रसार |

| निवेशकों को निपटान से पहले निर्णय लेना होगा। | जोखिम से बचने के लिए समय रहते रणनीति समायोजित करने की आवश्यकता |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।