ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-07-05

चांदी का मौद्रिक मूल्य प्राचीन काल से ही रहा है, और यह सोने से भी ज़्यादा आम है, जो अपनी क़ीमती होने के कारण काफ़ी मूल्यवान है। इसलिए निवेश के क्षेत्र में लोगों का झुकाव सोने की ओर ज़्यादा है। लेकिन शेयर बाज़ार के देवता के रूप में, वॉरेन बफ़ेट का मानना था कि चांदी में ज़्यादा निवेश मूल्य है और उन्होंने इसमें लगभग 1 बिलियन डॉलर का निवेश किया। इसलिए आजकल, लोग चांदी के निवेश पर ज़्यादा ध्यान दे रहे हैं, ख़ास तौर पर निवेश के साधन के रूप में चांदी के वायदा, ज़्यादा से ज़्यादा निवेशकों को ध्यान देने और भाग लेने के लिए आकर्षित कर रहे हैं। अब आइए व्यापक रूप से इस्तेमाल की जाने वाली निवेश पद्धति के रूप में चांदी के वायदा के अवलोकन और ट्रेडिंग नियमों पर चर्चा करें।

चांदी वायदा क्या है?

यह एक ट्रेडिंग अनुबंध है जिसमें चांदी को आधार बनाया जाता है और निवेशकों को भविष्य में किसी तय तिथि पर पूर्व निर्धारित कीमत पर चांदी खरीदने या बेचने की अनुमति देता है। यह निवेशक और वायदा एक्सचेंज के बीच एक समझौता है जो उस कीमत को निर्धारित करता है जिस पर एक निश्चित मात्रा में चांदी खरीदी या बेची जाएगी, डिलीवरी का समय और स्थान, और अन्य शर्तें।

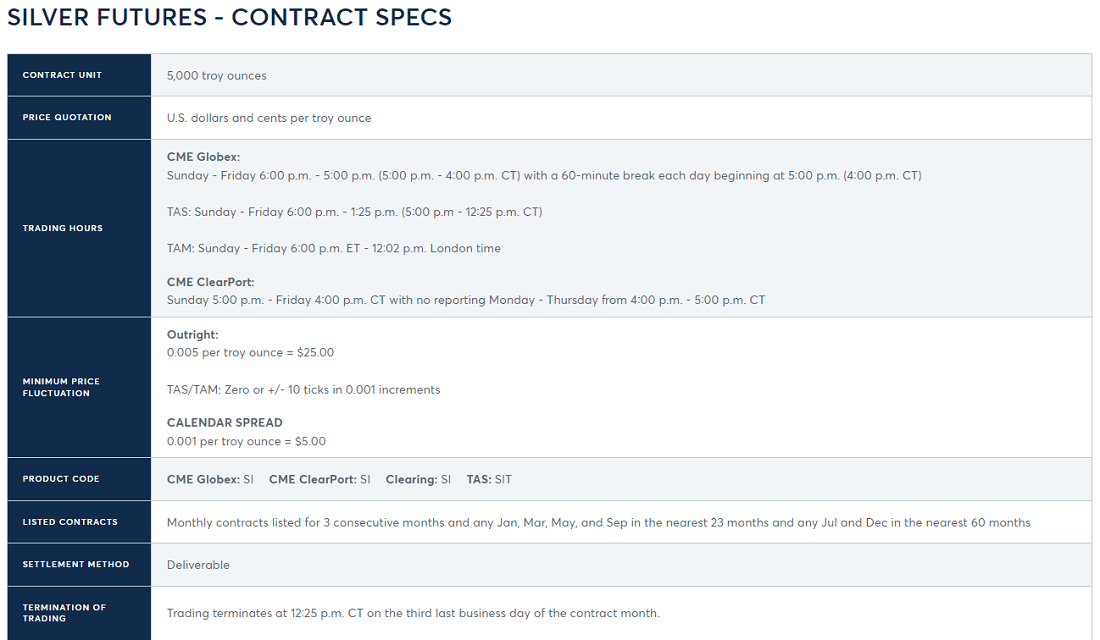

प्रत्येक अनुबंध द्वारा दर्शाई गई चांदी की मात्रा आमतौर पर 5.000 औंस होती है, और निवेशकों को लेनदेन में भाग लेने के लिए मार्जिन का भुगतान करना पड़ता है। अनुबंध समाप्ति पर भौतिक डिलीवरी या नकद निपटान के विकल्प के साथ, यह बाजार साधन निवेशकों को जोखिम का प्रबंधन करने और भविष्य की कीमत में उतार-चढ़ाव के सामने निवेश रिटर्न का पीछा करने की अनुमति देता है।

चांदी वायदा बाजार अनुबंधों की खरीद और बिक्री के माध्यम से मूल्य खोज करता है, जिसका अर्थ है कि बाजार में आपूर्ति और मांग सीधे उस मूल्य को निर्धारित करती है जिस पर अनुबंधों का कारोबार होता है। निवेशक भविष्य में चांदी की कीमतों में होने वाले उतार-चढ़ाव की अपनी उम्मीदों को व्यक्त करने के लिए अनुबंधों का व्यापार करते हैं, और बाजार में खरीद और बिक्री गतिविधि चांदी की भविष्य की आपूर्ति और मांग के बारे में सभी पक्षों के विचारों और अपेक्षाओं को दर्शाती है।

इस बाजार में निवेशकों के पास बढ़ती या गिरती कीमतों पर लाभ कमाने के लिए वायदा अनुबंध खरीदने (लंबी स्थिति) या बेचने (छोटी स्थिति) का विकल्प होता है। एक लंबी स्थिति का मतलब है कि एक निवेशक चांदी की कीमत बढ़ने की उम्मीद करता है, और वे भविष्य की कीमत वर्तमान कीमत से अधिक होने पर इसे लाभ पर बेचने के उद्देश्य से एक अनुबंध खरीदते हैं। इसके विपरीत, एक छोटी स्थिति यह दर्शाती है कि कीमत गिरने की उम्मीद है, और निवेशक भविष्य में इसे वापस खरीदने की उम्मीद के साथ अनुबंध बेचता है जब कीमत वर्तमान कीमत से कम होती है, इस प्रकार लाभ प्राप्त होता है।

चांदी के वायदा कारोबार में जोखिम का उच्च स्तर शामिल है, इसलिए निवेशकों को अपनी पूंजी की सुरक्षा के लिए प्रभावी जोखिम प्रबंधन रणनीति अपनानी चाहिए। स्टॉप-लॉस ऑर्डर एक आम तौर पर इस्तेमाल की जाने वाली रणनीति है, जो बाजार मूल्य के एक निर्धारित स्टॉप-लॉस बिंदु पर पहुंचने पर स्वचालित रूप से ट्रेडों को निष्पादित करके नुकसान को सीमित करने के लिए इस्तेमाल की जाती है। इसके अलावा, स्थिति नियंत्रण भी महत्वपूर्ण है। निवेशकों को अपनी जोखिम सहनशीलता के अनुसार उचित स्थिति का आकार निर्धारित करना चाहिए और एक लेनदेन में बहुत अधिक पैसा निवेश करने से बचना चाहिए।

वायदा कारोबार एक लीवरेज प्रभाव का उपयोग करता है जो निवेशकों को कम पूंजी के साथ बड़े-मूल्य वाले अनुबंधों को नियंत्रित करने की अनुमति देता है, इस प्रकार निवेश पर वापसी की संभावना को बढ़ाता है। उदाहरण के लिए, यदि किसी अनुबंध का मूल्य $10,000 है, तो निवेशक को उस राशि का केवल एक छोटा प्रतिशत मार्जिन के रूप में भुगतान करना पड़ सकता है, जैसे कि $1,000. जो लीवरेज है।

यह तंत्र निवेशक को बाजार में उतार-चढ़ाव के दौरान बड़ा मुनाफा कमाने की अनुमति देता है, लेकिन इसमें जोखिम भी होता है, क्योंकि बाजार में उलटफेर से नुकसान बहुत तेजी से बढ़ सकता है। इसलिए, लीवरेज के साथ वायदा कारोबार करते समय, निवेशकों को अपने जोखिमों का सावधानीपूर्वक प्रबंधन करना चाहिए, उदाहरण के लिए, स्टॉप-लॉस ऑर्डर देकर और अत्यधिक नुकसान से बचने के लिए अपनी स्थिति को बुद्धिमानी से नियंत्रित करके।

अधिकांश वायदा व्यापारी अनुबंध की समाप्ति से पहले ही उसे वास्तव में डिलीवर करने के बजाय अपनी पोजीशन को बंद करना चुनते हैं। पोजीशन को बंद करने का मतलब है कि निवेशक रिवर्स ट्रेड करके अपनी पोजीशन को बंद करता है। उदाहरण के लिए, यदि कोई लॉन्ग पोजीशन रखता है (कीमत में वृद्धि की आशंका है), तो वह कॉन्ट्रैक्ट बेचकर पोजीशन को बंद कर देगा; यदि कोई शॉर्ट पोजीशन रखता है (कीमत में कमी की आशंका है), तो वह कॉन्ट्रैक्ट खरीदकर पोजीशन को बंद कर देगा।

भौतिक डिलीवरी आमतौर पर चांदी वायदा बाजार में केवल कुछ परिस्थितियों में ही होती है, जिसके लिए निवेशक को भौतिक चांदी प्राप्त करने या वितरित करने के लिए तैयार रहना पड़ता है। वायदा अनुबंध की समाप्ति पर, यदि किसी निवेशक के पास कोई खुली स्थिति है और वह इसे बंद नहीं करना चाहता है, तो उसे अनुबंध में निर्दिष्ट उचित मात्रा में चांदी लेने या वितरित करने की आवश्यकता हो सकती है।

यह आमतौर पर वाणिज्यिक उपयोगकर्ताओं या भौतिक मांगकर्ताओं, जैसे कि धातु निर्माता या कीमती धातु डीलरों के लिए होता है, जिन्हें चांदी का भौतिक रूप से उपयोग या वितरण करने की आवश्यकता होती है। अधिकांश निवेशकों के लिए, वायदा कारोबार करते समय उनका प्राथमिक उद्देश्य मूल्य में उतार-चढ़ाव से लाभ कमाना होता है, इसलिए वे वास्तविक भौतिक डिलीवरी लेने के बजाय अनुबंध समाप्ति से पहले अपनी स्थिति को बंद करके अपनी स्थिति का निपटान करना पसंद करते हैं।

वायदा बाजार में भाग लेने वालों में सट्टेबाज, हेजर्स और मार्केट मेकर शामिल हैं। सट्टेबाज लाभ कमाने के लिए मूल्य में उतार-चढ़ाव का लाभ उठाते हैं, जबकि हेजर्स हाजिर बाजार में मूल्य जोखिम को कम करके लाभ या लागत को स्थिर करते हैं। मार्केट मेकर तरलता प्रदान करते हैं और आपूर्ति श्रृंखला में मूल्य में उतार-चढ़ाव के जोखिम का प्रबंधन करते हैं, जिससे उत्पादन लागत या बिक्री मूल्य स्थिर रहते हैं। निवेशक भी वायदा का उपयोग विविध पोर्टफोलियो के हिस्से के रूप में करते हैं, जिसका उद्देश्य आय की संभावना को बढ़ाना या जोखिम का प्रबंधन करना होता है। साथ में, ये प्रतिभागी बाजार की तरलता और मूल्य खोज प्रक्रिया में योगदान करते हैं।

कुल मिलाकर, चांदी के वायदे अंतर्निहित चांदी के मूल्य में उतार-चढ़ाव के आधार पर अटकलों और जोखिम प्रबंधन के लिए हैं। यह आमतौर पर एक्सचेंजों पर आयोजित किया जाता है, और निवेशक इन अनुबंधों का उपयोग अपने जोखिम का अनुमान लगाने या बचाव करने के लिए कर सकते हैं। और यह विभिन्न प्रतिभागियों के लिए एक ट्रेडिंग प्लेटफ़ॉर्म प्रदान करता है, जिससे बाज़ार में तरलता और मूल्य खोज प्रक्रिया को सुविधाजनक बनाया जाता है।

चांदी वायदा में निवेश के लाभ

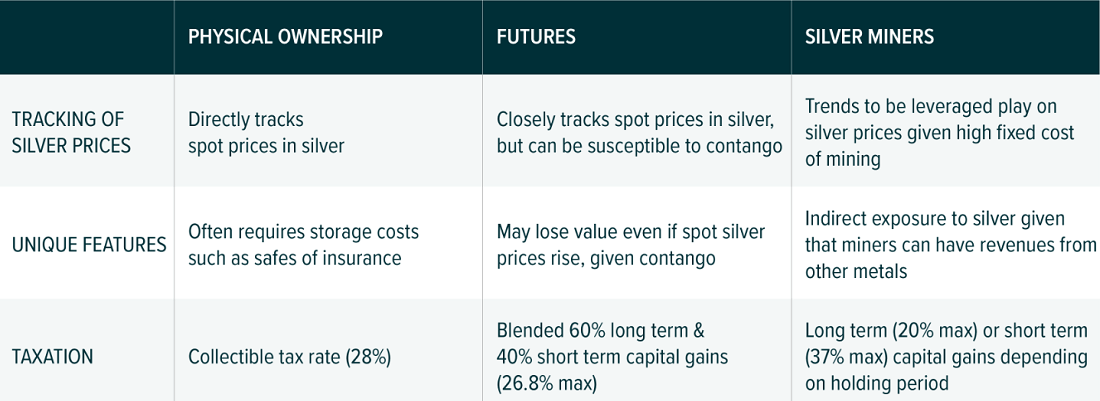

वायदा के अलावा, स्पॉट और सिल्वर माइनिंग स्टॉक भी हैं। सभी के पास बाजार में उतार-चढ़ाव का लाभ उठाने का एक ही अवसर है, लेकिन तुलनात्मक रूप से, चांदी वायदा निवेश के फायदे उत्तोलन, उच्च तरलता, हेजिंग, मूल्य खोज और पारदर्शिता और वैश्विक बाजार में भागीदारी में निहित हैं।

क्योंकि वायदा कारोबार निवेशकों को मार्जिन के एक हिस्से का भुगतान करके एक बड़े मूल्य के अनुबंध को नियंत्रित करने की अनुमति देता है, इसलिए इसमें उच्च स्तर का उत्तोलन होता है। यह निवेशकों को बाजार में उतार-चढ़ाव के दौरान लाभ के अधिक अवसर प्रदान करता है, लेकिन जोखिम भी बढ़ाता है। उत्तोलन के साथ, एक निवेशक अनुबंध के मूल्य का केवल एक छोटा प्रतिशत मार्जिन के रूप में भुगतान करके एक बड़ी स्थिति को नियंत्रित कर सकता है। यह निवेशकों को बाजार में उतार-चढ़ाव के दौरान अधिक लाभ लेने की अनुमति देता है, लेकिन उन्हें नुकसान के अधिक जोखिम में भी डाल सकता है, खासकर अगर बाजार उनकी उम्मीदों के विपरीत चलता है।

चांदी वायदा बाजार एक अत्यधिक तरल बाजार है जिसमें दैनिक आधार पर खरीद और बिक्री की गतिविधि की उच्च मात्रा होती है। तरलता का यह उच्च स्तर निवेशकों को किसी भी समय बाजार की कीमतों पर अनुबंध खरीदने या बेचने की अनुमति देता है, जिससे बाजार की दक्षता और व्यापार की आसानी बढ़ जाती है। निवेशक बाजार की अस्थिरता का लाभ उठाने के लिए बाजार में जल्दी से आ-जा सकते हैं, साथ ही अपनी व्यापारिक रणनीतियों को अधिक आसानी से निष्पादित करने के लिए प्रतिपक्षों को खोजने में सक्षम हो सकते हैं। यह तरलता लेनदेन की लागत को कम करने और बाजार में मूल्य खोज प्रक्रिया को बेहतर बनाने में भी मदद करती है, जिससे यह अधिक प्रतिस्पर्धी और पारदर्शी हो जाता है।

ऐसे वायदा अनुबंधों का उपयोग भौतिक चांदी की कीमत में उतार-चढ़ाव के जोखिम से बचाव के लिए भी किया जा सकता है। उदाहरण के लिए, उत्पादक और उपभोक्ता बाजार मूल्य में उतार-चढ़ाव से खुद को बचाने के लिए चांदी की भविष्य की कीमत को लॉक करने के लिए वायदा अनुबंधों का उपयोग कर सकते हैं। उत्पादक अपने मुनाफे की रक्षा के लिए वायदा अनुबंधों का उपयोग कर सकते हैं, जबकि उपभोक्ता उच्च कीमतों से जुड़ी बढ़ी हुई लागतों से बचाव कर सकते हैं। यह उपकरण उन्हें अपने व्यावसायिक संचालन की स्थिरता और स्थिरता सुनिश्चित करने के लिए बेहतर योजना और बजट बनाने की अनुमति देता है।

चांदी वायदा बाजार में कीमतें भविष्य में चांदी की आपूर्ति, मांग और मूल्य आंदोलनों के बारे में बाजार सहभागियों की अपेक्षाओं को दर्शाती हैं। वायदा अनुबंधों को खरीदने और बेचने से, सहभागी अपने विश्लेषण और बाजार की अपेक्षाओं के आधार पर खरीदने या बेचने का फैसला करते हैं, जिससे बाजार मूल्य पर सीधा असर पड़ता है। यह मूल्य खोज तंत्र बाजार सहभागियों को एक संदर्भ मूल्य स्तर प्रदान करता है जो बाजार की पारदर्शिता और दक्षता को बढ़ाता है और उन्हें अधिक सटीक निवेश निर्णय लेने में मदद करता है।

यह मूल्य खोज तंत्र चांदी वायदा बाजार को मूल्य जोखिम प्रबंधन और पूंजी वृद्धि में निवेशकों और उत्पादकों के लिए एक महत्वपूर्ण उपकरण बनाता है। निवेशक चांदी के भविष्य के मूल्य को लॉक करने के लिए वायदा अनुबंधों का उपयोग कर सकते हैं, जिससे वे बाजार में उतार-चढ़ाव से खुद को बचा सकते हैं और साथ ही बाजार मूल्य में उतार-चढ़ाव से होने वाले मुनाफे पर सट्टा लगाने में भी सक्षम हो सकते हैं। दूसरी ओर, उत्पादक कच्चे माल की कीमतों के जोखिम को कम करने और स्थिर उत्पादन लागत और बिक्री राजस्व सुनिश्चित करने के लिए वायदा बाजार का उपयोग कर सकते हैं। यह बाजार तंत्र आर्थिक एजेंटों के बीच संचार और सहयोग को बढ़ावा देता है, बाजार संसाधनों के अधिक प्रभावी आवंटन में योगदान देता है, और आर्थिक दक्षता में सुधार करता है।

चांदी वायदा बाजार वैश्विक स्तर पर निवेशकों और व्यापारियों की भागीदारी को आकर्षित करता है, जो न केवल बाजार की गहराई और तरलता को बढ़ाता है बल्कि व्यापारियों की विविधता का भी विस्तार करता है। दुनिया भर के निवेशक सट्टेबाजी, जोखिम प्रबंधन और पोर्टफोलियो विविधीकरण के लिए बाजार का उपयोग कर सकते हैं, जिसके परिणामस्वरूप व्यापार के अवसरों और विकल्पों की एक विस्तृत श्रृंखला होती है। यह वैश्विक भागीदारी बाजार की कीमतों की अधिक प्रभावी खोज और बाजार संसाधनों के अधिक कुशल आवंटन को बढ़ावा देती है, जिससे निवेशकों को अधिक व्यापारिक लचीलापन और लाभ के अवसर मिलते हैं।

चांदी वायदा कारोबार नियम

कई लाभों के बावजूद, यह ध्यान रखना महत्वपूर्ण है कि चांदी के वायदा कारोबार करते समय सख्त नियमों और प्रक्रियाओं का पालन करने की आवश्यकता होती है, जिन्हें बाजार की निष्पक्षता और प्रभावशीलता सुनिश्चित करने के लिए डिज़ाइन किया गया है। ये नियम ट्रेडों के निष्पादन, मूल्य में उतार-चढ़ाव की सीमा, मार्जिन आवश्यकताओं, डिलीवरी नियमों और बाजार की निगरानी और विनियमन को कवर करते हैं। इन नियमों के माध्यम से, एक्सचेंज और संबंधित नियामक निकाय बाजार सहभागियों के व्यवहार की प्रभावी रूप से निगरानी करने, बाजार में हेरफेर और कदाचार को रोकने और निवेशकों के हितों और बाजार व्यवस्था की स्थिरता की रक्षा करने में सक्षम हैं।

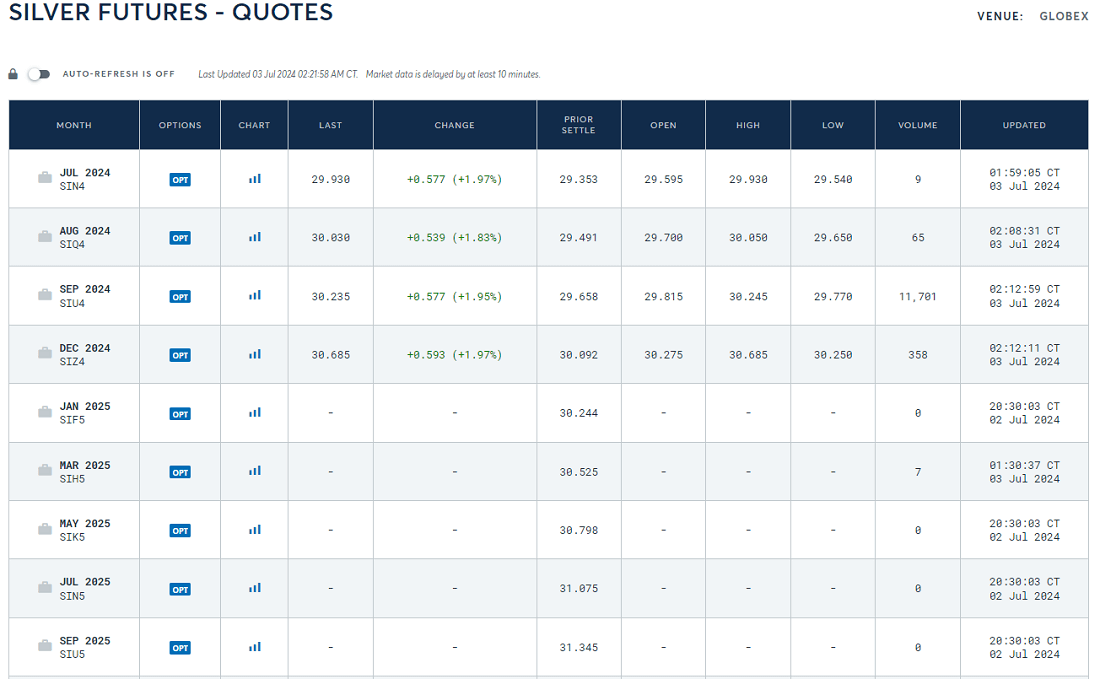

आम तौर पर, विभिन्न एक्सचेंजों में चांदी के वायदा उत्पादों का व्यापार होता है, जिनमें से शिकागो मर्केंटाइल एक्सचेंज (सीएमई) अधिक प्रसिद्ध है। प्रत्येक वायदा अनुबंध में आमतौर पर एक अनुबंध आकार (उदाहरण के लिए, प्रत्येक अनुबंध 5.000 औंस चांदी का प्रतिनिधित्व करता है), एक डिलीवरी स्थान (आमतौर पर एक निर्दिष्ट गोदाम), और एक डिलीवरी महीना (आमतौर पर भविष्य में कई महीने) शामिल होता है। ये अनुबंध विनिर्देश निवेशकों के लिए महत्वपूर्ण हैं क्योंकि वे अनुबंध की सटीक विशेषताओं और उन शर्तों को निर्धारित करते हैं जिनके तहत इसका व्यापार किया जाएगा।

इसके अलावा, वायदा कारोबार करते समय, किसी को संबंधित शुल्क और कमीशन नीतियों के बारे में पता होना चाहिए, जिसमें आमतौर पर व्यापार निष्पादन शुल्क, समाशोधन शुल्क और बाजार डेटा शुल्क शामिल होते हैं। निवेशकों को ब्रोकर और एक्सचेंज चुनते समय इन शुल्कों की सावधानीपूर्वक तुलना करनी चाहिए ताकि यह सुनिश्चित हो सके कि वे उनकी ट्रेडिंग रणनीतियों और बजट के अनुरूप हैं।

हैंडलिंग फीस की सटीक राशि एक्सचेंज और फ्यूचर्स कंपनी के हिसाब से अलग-अलग होती है। उदाहरण के लिए, शंघाई फ्यूचर्स एक्सचेंज (SHFE) हैंडलिंग फीस आमतौर पर लेनदेन राशि का 0.5% (पांच हज़ारवां हिस्सा) होती है। उदाहरण के लिए, 4.000 युआन प्रति किलोग्राम के चांदी के फ्यूचर्स अनुबंध मूल्य और 15 किलोग्राम के अनुबंध को मानते हुए, लगभग 4.000 युआन × 15 किलोग्राम × 0.0005 = 30 युआन के लिए बहुत अधिक हैंडलिंग फीस है। दूसरी ओर, शिकागो मर्केंटाइल एक्सचेंज (CME) आमतौर पर $2.50 और $5 के बीच कमीशन लेता है।

चांदी वायदा कारोबार आम तौर पर कार्य दिवस के दौरान किया जाता है, एक्सचेंज के अनुसार एक विशिष्ट ट्रेडिंग समय के साथ, जिसमें आम तौर पर दिन का कारोबार और रात का कारोबार शामिल होता है। दिन का कारोबार आम तौर पर 9:00-11:30 और 13:30-15:00 बजे तक होता है। सोमवार से शुक्रवार, जबकि रात का कारोबार 21:00 से 2:30 बजे तक होता है। सोमवार से शुक्रवार।

एक्सचेंज विशिष्ट खुलने और बंद होने के समय के साथ-साथ मध्यवर्ती ट्रेडिंग सत्र भी निर्धारित करते हैं। यह विस्तारित शेड्यूल वैश्विक निवेशकों को अपने समय क्षेत्र और बाजार की गतिशीलता के आधार पर व्यापार करने के लिए सही समय चुनकर वायदा बाजार की व्यापारिक गतिविधियों में भाग लेने की अनुमति देता है।

बाजार में उतार-चढ़ाव को नियंत्रित करने और बाजार में स्थिरता और तरलता बनाए रखने के लिए एक्सचेंज अक्सर मूल्य में उतार-चढ़ाव की सीमा निर्धारित करते हैं, जिसे मूल्य सीमा या मूल्य में उतार-चढ़ाव को सीमित करने वाले तंत्र के रूप में भी जाना जाता है। ये सीमाएँ चांदी के वायदा अनुबंधों की कीमत और समय की चाल के आधार पर निर्धारित की जाती हैं, और एक बार जब वायदा मूल्य निर्धारित सीमा के स्तर पर पहुँच जाता है, तो एक्सचेंज व्यापार को निलंबित कर देंगे या बाजार में अत्यधिक अस्थिरता या असामान्यताओं को रोकने के लिए विशिष्ट बाजार कार्रवाई करेंगे। ऐसे उपाय निवेशकों को अत्यधिक बाजार अस्थिरता से बचाने के लिए डिज़ाइन किए गए हैं, जबकि यह सुनिश्चित करते हैं कि बाजार कुशलतापूर्वक और निष्पक्ष रूप से संचालित हो।

साथ ही, चांदी के वायदा कारोबार के लिए निवेशकों को लेनदेन के लिए संपार्श्विक के रूप में मार्जिन का एक प्रतिशत चुकाना पड़ता है, जो आमतौर पर अनुबंध मूल्य का एक छोटा प्रतिशत होता है। यह मार्जिन भुगतान निवेशक को लीवरेज के माध्यम से अनुबंध के बड़े मूल्य को नियंत्रित करने की अनुमति देता है, जिससे निवेश पर रिटर्न बढ़ता है।

वायदा कारोबार में लीवरेज का उपयोग संभावित रिटर्न को बढ़ा सकता है, लेकिन इसके साथ जोखिम का उच्च स्तर भी जुड़ा हुआ है। इसलिए, निवेशकों को प्रभावी जोखिम प्रबंधन रणनीतियों की आवश्यकता होती है, जैसे कि स्टॉप-लॉस ऑर्डर सेट करना और उचित रूप से स्थिति को नियंत्रित करना, ताकि यह सुनिश्चित हो सके कि वे बाजार में उतार-चढ़ाव के दौरान समय पर अपने नुकसान को सीमित करने में सक्षम हैं और अपने निवेश पोर्टफोलियो को मजबूत बनाए रख सकते हैं।

आम तौर पर, वायदा अनुबंध आमतौर पर एक निर्दिष्ट डिलीवरी महीने के साथ निर्धारित किए जाते हैं, और निवेशक अनुबंध की समाप्ति से पहले अपनी स्थिति को बंद करने या वास्तविक डिलीवरी का विकल्प चुन सकते हैं। यदि कोई निवेशक डिलीवरी लेने का फैसला करता है, तो उसे डिलीवरी नियमों और प्रक्रियाओं का पालन करना होगा, जिसमें परिभाषित डिलीवरी स्थान और चांदी की गुणवत्ता मानक शामिल हैं।

हालाँकि ज़्यादातर वायदा व्यापारी भौतिक डिलीवरी लेने के बजाय अपनी पोजीशन को बंद करना चुनते हैं, लेकिन अगर कोई निवेशक वायदा अनुबंध को परिपक्वता तक रखने और भौतिक डिलीवरी लेने का विकल्प चुनता है, तो उसे एक निश्चित मात्रा में चांदी प्राप्त करने या डिलीवर करने के लिए तैयार रहना चाहिए। भौतिक डिलीवरी आमतौर पर उन कंपनियों या निवेशकों के बीच होती है जिन्हें भौतिक चांदी की आवश्यकता होती है, और डिलीवरी का स्थान और तरीका वायदा अनुबंध के प्रावधानों के आधार पर अलग-अलग होगा।

इसके अलावा, चांदी वायदा बाजार को एक्सचेंजों और संबंधित नियामक निकायों द्वारा सख्ती से विनियमित और निगरानी की जाती है ताकि यह सुनिश्चित किया जा सके कि बाजार निष्पक्ष, पारदर्शी और कुशलता से संचालित हो। नियामक बाजार सहभागियों के व्यवहार की निगरानी करने और हेरफेर और बाजार में हेराफेरी को रोकने के लिए जिम्मेदार हैं। इन नियामक उपायों में एक्सचेंज नियमों के कार्यान्वयन की देखरेख, बाजार सहभागियों की व्यापारिक गतिविधियों की जांच करना और बाजार व्यवस्था और निवेशक हितों की रक्षा के लिए आवश्यक नियामक उपायों को लागू करना शामिल है।

संक्षेप में, चांदी वायदा व्यापार नियम कई महत्वपूर्ण पहलुओं को कवर करते हैं, जिसमें एक्सचेंज विनिर्देश, व्यापार के घंटे, मूल्य में उतार-चढ़ाव की सीमा, मार्जिन आवश्यकताएं, डिलीवरी नियम, नियामक निरीक्षण और जोखिम प्रबंधन रणनीतियां शामिल हैं। व्यापार में भाग लेने वाले निवेशकों को इन नियमों को विस्तार से समझना चाहिए और उनका पालन करना चाहिए ताकि यह सुनिश्चित हो सके कि व्यापार उचित जोखिम नियंत्रण के तहत किया जाता है। साथ ही, यह विनियमित व्यापारिक वातावरण और पारदर्शिता का उच्च स्तर इस बाजार को निवेशकों के लिए एक पसंदीदा विकल्प बनाता है, जो प्रतिभागियों को एक सुरक्षित और निष्पक्ष व्यापार मंच प्रदान करता है।

| अवलोकन सामग्री | नियम |

| यह निर्धारित मूल्यों पर भावी चांदी खरीदने और बेचने में सक्षम बनाता है। | 5,000 औंस प्रति लॉट, मूल्य USD/oz में। |

| सट्टा और हेजिंग के अवसर प्रदान करें। | 0.005 USD/oz, 25 USD/lot के बराबर |

| घाटे को सीमित करने के लिए स्टॉप-लॉस बिंदु निर्धारित करें। | 0.001 USD प्रति औंस, 5 USD के बराबर |

| जोखिम सहनशीलता के आधार पर उचित स्थिति आकार निर्धारित करें। | सोमवार से शुक्रवार, 9:00–11:30 और 13:30–15:00 |

| निवेश रिटर्न बढ़ाने के लिए आंशिक मार्जिन का उपयोग करें। | सोमवार से शुक्रवार, 21:00–अगले दिन 2:30 बजे तक |

| डिलीवरी से बचने के लिए अनुबंध समाप्त होने से पहले ही पोजीशन बंद कर दें। | आमतौर पर 5%-18% बाजार जोखिम के साथ बदलता रहता है। |

| यदि पद रिक्त हैं तो समाप्ति के बाद भौतिक डिलीवरी संभव है। | मूल्य सीमाएं बाज़ारों को स्थिर करती हैं। |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।