Торговля

Краткое содержание:

Краткое содержание:

Фьючерсы на серебро предлагают высокую ликвидность и кредитное плечо для торговли серебром по фьючерсным ценам, требуя строгого соблюдения правил торговли и управления рисками.

Серебро имело денежную ценность с древних времен, и оно более распространено, чем золото, которое высоко ценится за свою ценность. Поэтому в сфере инвестиций люди больше склоняются к золоту. Но как бог фондового рынка Уоррен Баффет считал, что серебро имеет большую инвестиционную ценность, и вложил в него около 1 миллиарда долларов. Поэтому в настоящее время люди уделяют все больше и больше внимания инвестициям в серебро, особенно фьючерсы на серебро как инвестиционному инструменту, привлекая все больше и больше инвесторов, чтобы обратить на них внимание и принять участие. Теперь давайте обсудим обзор и правила торговли фьючерсами на серебро как широко используемым методом инвестирования.

Что такое фьючерсы на серебро?

Это торговый контракт с серебром в качестве базового актива, который позволяет инвесторам покупать или продавать серебро по заранее определенной цене в согласованную дату в будущем. Это соглашение между инвестором и фьючерсной биржей, в котором оговаривается цена, по которой будет куплено или продано определенное количество серебра, время и место поставки и другие условия.

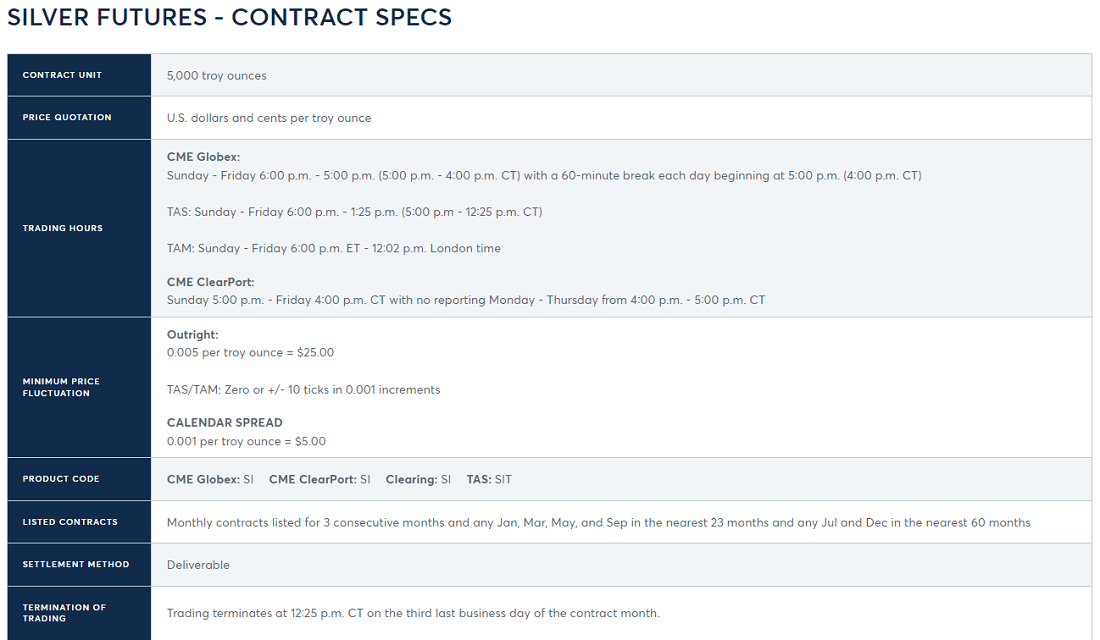

Количество серебра, представленное в каждом контракте, обычно составляет 5000 унций, и инвесторы должны внести маржу для участия в сделке. Благодаря возможности физической поставки или расчета наличными по истечении срока действия контракта этот рыночный инструмент позволяет инвесторам управлять рисками и получать прибыль от инвестиций в условиях будущих колебаний цен.

Рынок фьючерсов на серебро осуществляет определение цен посредством покупки и продажи контрактов, а это означает, что спрос и предложение на рынке напрямую определяют цену, по которой торгуются контракты. Инвесторы торгуют контрактами, чтобы выразить свои ожидания будущих изменений цен на серебро, а активность покупок и продаж на рынке отражает взгляды и ожидания всех сторон относительно будущего спроса и предложения на серебро.

Инвесторы на этом рынке имеют возможность покупать (длинная позиция) или продавать (короткая позиция) фьючерсные контракты, чтобы получить прибыль от роста или падения цен. Длинная позиция означает, что инвестор ожидает, что цена серебра вырастет, и он покупает контракт с целью продать его с прибылью, когда будущая цена окажется выше текущей цены. И наоборот, короткая позиция указывает на то, что ожидается падение цены, и инвестор продает контракт в надежде выкупить его обратно в будущем, когда цена будет ниже текущей цены, получая таким образом прибыль.

Торговля фьючерсами на серебро сопряжена с высоким уровнем риска, поэтому инвесторам следует принять эффективные стратегии управления рисками, чтобы защитить свой капитал. Ордера стоп-лосс — это широко используемая стратегия для ограничения убытков путем автоматического выполнения сделок, когда рыночная цена достигает установленной точки стоп-лосса. Кроме того, решающее значение имеет контроль положения. Инвесторы должны установить соответствующий размер позиции в соответствии со своей толерантностью к риску и избегать вложения слишком больших денег в одну транзакцию.

В торговле фьючерсами используется эффект кредитного плеча, который позволяет инвесторам контролировать контракты большей стоимости с меньшим капиталом, тем самым увеличивая потенциал возврата инвестиций. Например, если стоимость контракта составляет 10 000 долларов США. инвестору может потребоваться заплатить лишь небольшой процент от этой суммы в качестве маржи, например 1000 долларов США. что является рычагом воздействия.

Этот механизм позволяет инвестору получать большую прибыль во время волатильности рынка, но также несет в себе риски, поскольку разворот рынка может привести к быстрому увеличению убытков. Поэтому, торгуя фьючерсами с кредитным плечом, инвесторы должны тщательно управлять своими рисками, например, размещая стоп-лоссы и разумно контролируя свои позиции, чтобы избежать чрезмерных потерь.

Большинство фьючерсных трейдеров предпочитают закрывать свои позиции до истечения срока действия контракта, а не фактической его поставки. Закрытие позиции означает, что инвестор закрывает свою позицию, совершая обратную сделку. Например, если кто-то держит длинную позицию (ожидая повышения цен), он закроет позицию, продав контракт; если кто-то держит короткую позицию (ожидая снижения цены), он закроет позицию, купив контракт.

Физическая поставка обычно происходит на рынке фьючерсов на серебро только при определенных обстоятельствах, которые требуют от инвестора быть готовым получить или доставить физическое серебро. По истечении срока действия фьючерсного контракта, если у инвестора есть открытая позиция и он решает не закрывать ее, от него может потребоваться взять или поставить соответствующее количество серебра, как указано в контракте.

Обычно это происходит с коммерческими пользователями или физическими потребителями, такими как производители металлов или торговцы драгоценными металлами, которым необходимо физически использовать или доставлять серебро. Для большинства инвесторов их основной целью при торговле фьючерсами является получение прибыли от колебаний цен, поэтому они предпочитают урегулировать свои позиции путем закрытия позиций до истечения срока действия контракта, а не принимать фактическую физическую поставку.

Участниками фьючерсного рынка являются спекулянты, хеджеры и маркет-мейкеры. Спекулянты используют колебания цен для получения прибыли, в то время как хеджеры стабилизируют прибыль или затраты, хеджируя ценовой риск на спотовом рынке. Маркет-мейкеры обеспечивают ликвидность и управляют риском колебаний цен в цепочке поставок, обеспечивая стабильные производственные затраты или отпускные цены. Инвесторы также используют фьючерсы как часть диверсифицированного портфеля, стремясь увеличить потенциальный доход или управлять рисками. Вместе эти участники способствуют ликвидности рынка и процессу определения цен.

В целом, фьючерсы на серебро предназначены для спекуляций и управления рисками, основанными на колебаниях цен на базовое серебро. Обычно он проводится на биржах, и инвесторы могут использовать эти контракты для спекуляций или хеджирования своих рисков. И он предоставляет торговую платформу для различных участников, способствуя ликвидности рынка и процессу определения цен.

Преимущества инвестирования во фьючерсы на серебро

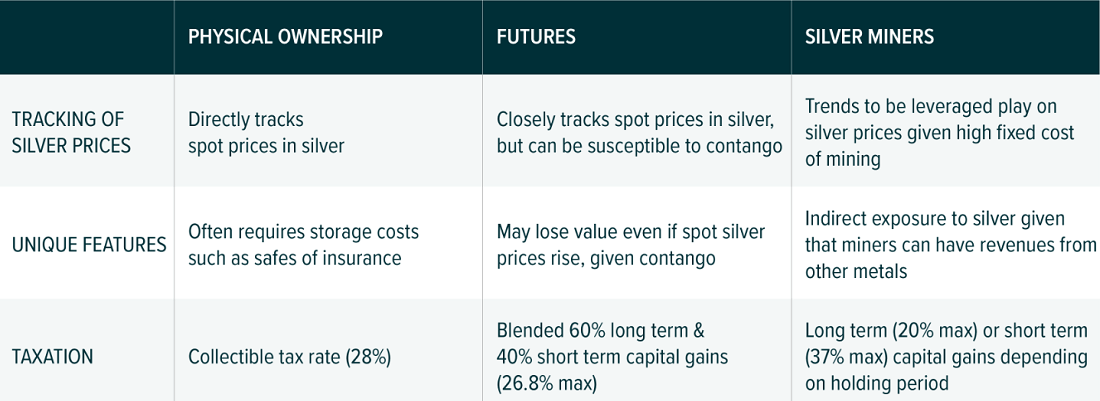

Помимо фьючерсов, существуют также спотовые акции и акции компаний, занимающихся добычей серебра. У всех есть одинаковая возможность извлечь выгоду из колебаний рынка, но по сравнению с ними преимущества инвестиций во фьючерсы на серебро заключаются в кредитном плече, высокой ликвидности, хеджировании, открытии цен и прозрачности, а также участии на глобальном рынке.

Поскольку торговля фьючерсами позволяет инвесторам контролировать контракт большей стоимости, выплачивая часть маржи, существует высокая степень кредитного плеча. Это дает инвесторам больше возможностей для получения прибыли во время волатильности рынка, но также увеличивает риск. Используя кредитное плечо, инвестор может контролировать более крупную позицию, выплачивая лишь небольшой процент стоимости контракта в качестве маржи. Это позволяет инвесторам получать большую прибыль во время колебаний рынка, но также может подвергать их большему риску потерь, особенно если рынок движется против их ожиданий.

Рынок фьючерсов на серебро — это высоколиквидный рынок с большим объемом ежедневных покупок и продаж. Такой высокий уровень ликвидности позволяет инвесторам покупать или продавать контракты по рыночным ценам в любое время, тем самым повышая эффективность рынка и удобство торговли. Инвесторы могут быстро входить и выходить из рынка, чтобы воспользоваться волатильностью рынка, а также иметь возможность находить контрагентов для более легкой реализации своих торговых стратегий. Эта ликвидность также помогает снизить транзакционные издержки и улучшает процесс определения цен на рынке, делая его более конкурентоспособным и прозрачным.

Такие фьючерсные контракты также можно использовать для хеджирования риска волатильности цен на физическое серебро. Например, производители и потребители могут использовать фьючерсные контракты, чтобы зафиксировать будущую цену серебра и защитить себя от колебаний рыночных цен. Производители могут использовать фьючерсные контракты для защиты своей прибыли, в то время как потребители могут застраховаться от увеличения затрат, связанных с ростом цен. Этот инструмент позволяет им лучше планировать и составлять бюджет, чтобы обеспечить стабильность и устойчивость своих бизнес-операций.

Цены на рынке фьючерсов на серебро отражают ожидания участников рынка относительно будущего предложения серебра, спроса и движения цен. Покупая и продавая фьючерсные контракты, участники решают покупать или продавать на основе своего анализа и ожиданий рынка, тем самым напрямую влияя на рыночную цену. Этот механизм определения цен предоставляет участникам рынка эталонный уровень цен, который повышает прозрачность и эффективность рынка и помогает им принимать более точные инвестиционные решения.

Этот механизм определения цен делает рынок фьючерсов на серебро важным инструментом для инвесторов и производителей в управлении ценовыми рисками и повышении стоимости капитала. Инвесторы могут использовать фьючерсные контракты, чтобы зафиксировать будущую цену серебра, тем самым защищая себя от колебаний рынка, а также имея возможность спекулировать на прибыли от колебаний рыночных цен. С другой стороны, производители могут использовать фьючерсный рынок для хеджирования риска цен на сырье и обеспечения стабильных производственных затрат и доходов от продаж. Этот рыночный механизм способствует общению и сотрудничеству между экономическими агентами, способствует более эффективному распределению рыночных ресурсов и повышению экономической эффективности.

Рынок фьючерсов на серебро привлекает к участию инвесторов и трейдеров в глобальном масштабе, что не только увеличивает глубину и ликвидность рынка, но и расширяет разнообразие трейдеров. Инвесторы по всему миру могут использовать рынок для спекуляций, управления рисками и диверсификации портфеля, что приводит к более широкому спектру торговых возможностей и выбора. Такое глобальное участие способствует более эффективному выявлению рыночных цен и более эффективному распределению рыночных ресурсов, предоставляя инвесторам большую торговую гибкость и возможности для получения прибыли.

Правила торговли фьючерсами на серебро

Несмотря на множество преимуществ, важно отметить, что при торговле фьючерсами на серебро необходимо соблюдать строгие правила и процедуры, призванные обеспечить справедливость и эффективность рынка. Эти правила охватывают выполнение сделок, лимиты колебаний цен, маржинальные требования, правила доставки, а также мониторинг и регулирование рынка. Благодаря этим правилам биржи и соответствующие регулирующие органы могут эффективно контролировать поведение участников рынка, предотвращать манипулирование рынком и неправомерные действия, а также защищать интересы инвесторов и стабильность рыночного порядка.

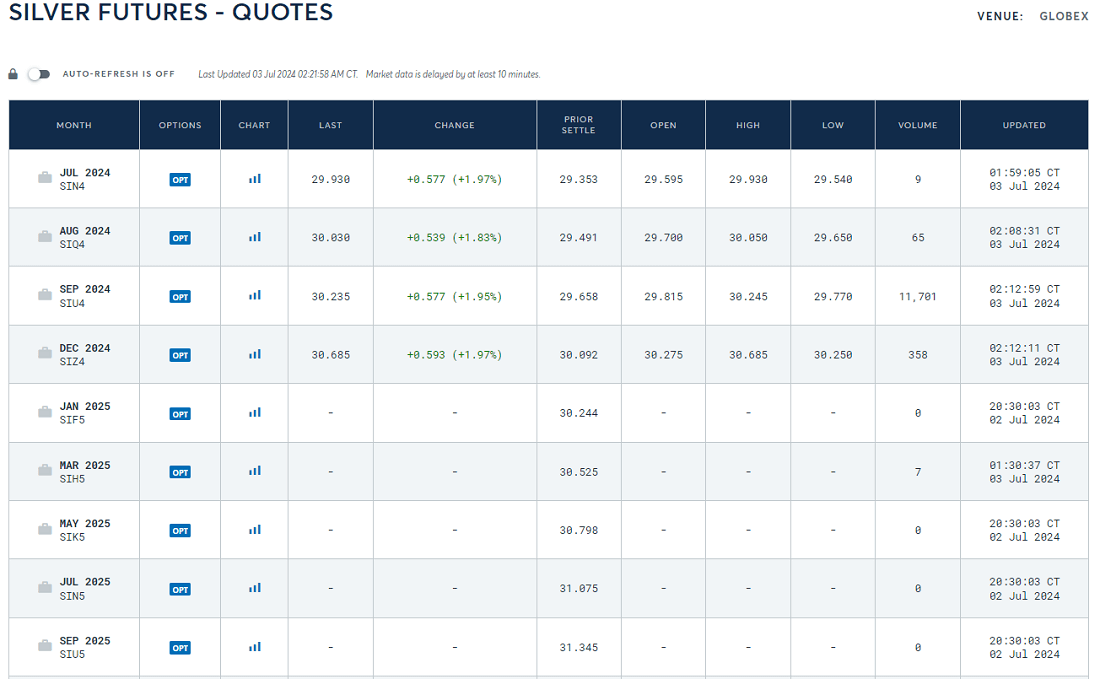

Вообще говоря, торговля фьючерсными продуктами на серебро осуществляется на различных биржах, из которых наиболее известна Чикагская товарная биржа (CME). Каждый фьючерсный контракт обычно включает размер контракта (например, каждый контракт представляет собой 5000 унций серебра), место поставки (обычно указанный склад) и месяц поставки (обычно через несколько месяцев в будущем). Эти спецификации контракта имеют решающее значение для инвесторов, поскольку они определяют точные характеристики контракта и условия, на которых он будет торговаться.

Кроме того, при торговле фьючерсами необходимо знать о соответствующих сборах и политике комиссий, которые обычно включают в себя комиссию за исполнение сделки, клиринговую комиссию и комиссию за рыночные данные. Инвесторам следует тщательно сравнивать эти комиссии при выборе брокеров и бирж, чтобы убедиться, что они соответствуют их торговым стратегиям и бюджетам.

Точная сумма комиссий за обработку зависит от биржи и фьючерсной компании. Например, комиссия за обработку Шанхайской фьючерсной биржи (SHFE) обычно составляет 0,5% (пять тысячных) от суммы транзакции. Например, если предположить, что цена фьючерсного контракта на серебро составляет 4000 юаней за килограмм и контракта на 15 килограммов, то взимается большая плата за обработку, составляющая примерно 4000 юаней × 15 кг × 0,0005 = 30 юаней. С другой стороны, Чикагская товарная биржа (CME) обычно взимает комиссию в размере от 2,50 до 5 долларов США.

Торговля фьючерсами на серебро обычно осуществляется в течение рабочего дня с определенным торговым временем в зависимости от биржи, обычно включая дневную и ночную торговлю. Дневная торговля обычно проводится с 9:00 до 11:30 и с 13:30 до 15:00. С понедельника по пятницу, а ночная торговля – с 21:00 до 2:30. С понедельника до пятницы.

Биржи устанавливают определенное время открытия и закрытия, а также промежуточные торговые сессии. Этот расширенный график позволяет глобальным инвесторам участвовать в торговой деятельности на фьючерсном рынке, выбирая подходящее время для торговли в зависимости от своего часового пояса и динамики рынка.

Биржи часто устанавливают лимиты колебаний цен, также известные как лимиты цен или механизмы ограничения колебаний цен, чтобы контролировать волатильность рынка и поддерживать рыночную стабильность и ликвидность. Эти лимиты устанавливаются на основе движения цены и времени фьючерсных контрактов на серебро, и как только цена фьючерса достигнет уровня установленного лимита, биржи приостановят торговлю или предпримут определенные рыночные действия, чтобы предотвратить чрезмерную волатильность или аномалии на рынке. Такие меры призваны защитить инвесторов от крайней волатильности рынка, обеспечивая при этом его эффективность и справедливость.

В то же время торговля фьючерсами на серебро требует от инвесторов выплаты процента маржи в качестве обеспечения сделки, обычно небольшого процента от стоимости контракта. Эта маржинальная выплата позволяет инвестору контролировать большую стоимость контракта посредством кредитного плеча, тем самым увеличивая отдачу от инвестиций.

Использование кредитного плеча в торговле фьючерсами может увеличить потенциальную прибыль, но оно также сопряжено с более высоким уровнем риска. Таким образом, инвесторам необходимы эффективные стратегии управления рисками, такие как установка стоп-лоссов и надлежащий контроль позиций, чтобы гарантировать, что они смогут своевременно ограничить свои потери во время волатильности рынка и сохранить свои инвестиционные портфели здоровыми.

Как правило, фьючерсные контракты обычно заключаются с указанным месяцем поставки, и инвесторы могут решить закрыть свои позиции или выбрать фактическую поставку до истечения срока действия контракта. Если инвестор решает принять доставку, он или она должны соблюдать правила и процедуры доставки, включая определенные места доставки и стандарты качества серебра.

Хотя большинство фьючерсных трейдеров предпочитают закрывать свои позиции, а не осуществлять физическую поставку, если инвестор решает удерживать фьючерсный контракт до погашения и принять физическую поставку, он или она должны быть готовы получить или поставить определенное количество серебра. Физическая поставка обычно происходит между компаниями или инвесторами, которым требуется физическое серебро, а место и способ доставки будут варьироваться в зависимости от положений фьючерсного контракта.

Кроме того, рынок фьючерсов на серебро строго регулируется и контролируется биржами и соответствующими регулирующими органами, чтобы гарантировать, что рынок работает справедливо, прозрачно и эффективно. Регулирующие органы несут ответственность за мониторинг поведения участников рынка и предотвращение манипулирования и рыночного мошенничества. Эти меры регулирования включают надзор за соблюдением правил обмена, проверку торговой деятельности участников рынка и реализацию необходимых мер регулирования для защиты рыночного порядка и интересов инвесторов.

Подводя итог, правила торговли фьючерсами на серебро охватывают ряд важных аспектов, включая биржевые спецификации, часы торговли, пределы колебаний цен, маржинальные требования, правила поставки, нормативный надзор и стратегии управления рисками. Инвесторы, участвующие в торгах, должны понимать и подробно соблюдать эти правила, чтобы гарантировать, что торговля ведется под разумным контролем рисков. В то же время регулируемая торговая среда и высокая степень прозрачности делают этот рынок предпочтительным выбором для инвесторов, предоставляя участникам безопасную и справедливую торговую платформу.

| ОБЗОР Содержание | Правила |

| Позволяет покупать и продавать будущее серебро по установленным ценам. | 5000 унций за лот, цена в долларах США за унцию. |

| Предоставлять спекулятивные и хеджирующие возможности. | 0,005 долларов США за унцию, что эквивалентно 25 долларам США за лот. |

| Установите точки стоп-лосса, чтобы ограничить потери. | 0,001 доллара США за унцию, что эквивалентно 5 долларам США. |

| Установите соответствующие размеры позиций в зависимости от толерантности к риску. | С понедельника по пятницу: 9:00–11:30 и 13:30–15:00. |

| Используйте частичную маржу, чтобы увеличить доход от инвестиций. | С понедельника по пятницу с 21:00 до 14:30 следующего дня. |

| Закрывайте позиции до окончания срока действия контракта, чтобы избежать поставки. | Обычно 5–18 % варьируется в зависимости от рыночного риска. |

| Физическая поставка возможна после истечения срока, если позиции открыты. | Ценовые ограничения стабилизируют рынки. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Акции Cambricon резко обошли Moutai, став новым королём китайского рынка. Это технологический прорыв или надувающийся пузырь?

2025-08-29

Узнайте, что такое тикер акций, как работают тикерные символы и почему они необходимы для современных финансовых рынков.

2025-08-29

Разрыв справедливой стоимости выявляет неэффективность цен на графиках. В этом руководстве объясняется, что это такое, почему это важно и как эффективно торговать ценовыми разрывами.

2025-08-29