La plata ha tenido valor monetario desde la antigüedad y es más corriente que el oro, muy apreciado por su preciosidad. Por ello, en el campo de las inversiones, la gente se inclina más por el oro. Pero como dios de la bolsa, Warren Buffett creía que la plata tenía más valor de inversión e invirtió en ella unos 1.000 millones de dólares. Así que hoy en día, la gente presta cada vez más atención a las inversiones en plata, especialmente a los futuros de la plata como herramienta de inversión, atrayendo a cada vez más inversores para que presten atención y participen. Analicemos ahora la visión general y las reglas de trading de los futuros de la plata como método de inversión ampliamente utilizado.

¿Qué son los futuros de la plata?

Es un contrato de trading con la plata como subyacente que permite a los inversores comprar o vender plata a un precio predeterminado en una fecha acordada en el futuro. Se trata de un acuerdo entre el inversor y una bolsa de futuros que estipula el precio al que se comprará o venderá una determinada cantidad de plata, el momento y el lugar de la entrega y otras condiciones.

La cantidad que representa cada contrato de futuros de la plata suele ser de 5.000 onzas, y los inversores deben pagar un margen para participar en la transacción. Con la opción de entrega física o liquidación en efectivo al vencimiento del contrato, este instrumento de mercado permite a los inversores gestionar el riesgo y obtener rendimientos de sus inversiones frente a las fluctuaciones futuras de los precios.

El mercado de futuros de la plata lleva a cabo la determinación de precios mediante la compraventa de contratos, lo que significa que la oferta y la demanda del mercado determinan directamente el precio al que se negocian los contratos. Los inversores negocian los contratos para expresar sus expectativas sobre los futuros movimientos del precio de la plata, y la actividad de compraventa en el mercado refleja las opiniones y expectativas de todas las partes sobre la futura oferta y demanda de plata.

Los inversores en este mercado tienen la opción de comprar (posición larga) o vender (posición corta) contratos de futuros para obtener una ganancia con la subida o la bajada de los precios. Una posición larga significa que un inversor espera que el precio de la plata suba, y compra un contrato con vistas a venderlo obteniendo una ganancia cuando el precio futuro sea superior al precio actual. Por el contrario, una posición corta indica que se espera que el precio baje, y el inversor vende el contrato con la esperanza de volver a comprarlo en el futuro cuando el precio sea inferior al actual, obteniendo así una ganancia.

El trading de futuros de la plata implica un alto nivel de riesgo, por lo que los inversores deben adoptar estrategias eficaces de gestión del riesgo para proteger su capital. Las órdenes de stop-loss son una estrategia muy utilizada para limitar las pérdidas mediante la ejecución automática de las operaciones cuando el precio de mercado alcanza un punto de stop-loss establecido. Además, el control de las posiciones también es crucial. Los inversores deben fijar el tamaño de posición adecuado en función de su tolerancia al riesgo y evitar invertir demasiado dinero en una sola operación.

El trading de futuros de la plata utiliza un efecto de apalancamiento que permite a los inversores controlar contratos de mayor valor con menos capital, magnificando así el potencial de rendimiento de las inversiones. Por ejemplo, si un contrato está valorado en 10.000 $, es posible que el inversor sólo tenga que pagar un pequeño porcentaje de esa cantidad como margen, como 1.000 $, lo que constituye un efecto de apalancamiento.

Este mecanismo permite al inversor obtener mayores ganancias durante la volatilidad del mercado, pero también conlleva riesgos, ya que los retrocesos del mercado pueden provocar pérdidas rápidamente magnificadas. Por lo tanto, al trading de futuros con apalancamiento, los inversores deben gestionar sus riesgos con cuidado, por ejemplo, colocando órdenes stop-loss y controlando sus posiciones con prudencia para evitar pérdidas excesivas.

La mayoría de los traders de futuros de la plata optan por cerrar sus posiciones antes del vencimiento de un contrato en lugar de entregarlo. Cerrar una posición significa que un inversor cierra su posición realizando una operación inversa. Por ejemplo, si se mantiene una posición larga (anticipando una subida de precios), se cerraría la posición vendiendo el contrato; si se mantiene una posición corta (anticipando una bajada de precios), se cerraría la posición comprando el contrato.

La entrega física suele producirse en el mercado de futuros de la plata sólo en determinadas circunstancias, que requieren que el inversor esté preparado para recibir o entregar plata física. Al vencimiento de un contrato de futuros, si un inversor tiene una posición abierta y decide no cerrarla, se le puede exigir que reciba o entregue la cantidad adecuada de plata especificada en el contrato.

Esto suele ocurrir en el caso de los usuarios comerciales o demandantes físicos, como los fabricantes de metales o los comerciantes de metales preciosos, que necesitan utilizar o entregar físicamente la plata. Para la mayoría de los inversores, su principal objetivo al operar con futuros de la plata es obtener ganancias de las fluctuaciones de los precios, por lo que prefieren liquidar sus posiciones cerrándolas antes del vencimiento del contrato en lugar de realizar una entrega física real.

Entre los participantes en el mercado de futuros de la plata se encuentran los especuladores, los coberturistas y los creadores de mercado. Los especuladores aprovechan las fluctuaciones de los precios para obtener ganancias, mientras que los coberturistas estabilizan las ganancias o los costes cubriendo el riesgo de los precios en el mercado al contado. Los creadores de mercado proporcionan liquidez y gestionan el riesgo de las fluctuaciones de precios en la cadena de suministro, garantizando unos costes de producción o unos precios de venta estables. Los inversores también utilizan los futuros como parte de una cartera diversificada, con el objetivo de aumentar el potencial de ganancias o gestionar el riesgo. Juntos, estos participantes contribuyen a la liquidez del mercado y al proceso de descubrimiento de precios.

En general, los futuros de la plata sirven para especular y gestionar el riesgo basándose en las fluctuaciones del precio de la plata subyacente. Suele realizarse en bolsas, y los inversores pueden utilizar estos contratos para especular o cubrir su riesgo. Y proporciona una plataforma de trading para una variedad de participantes, facilitando la liquidez del mercado y el proceso de descubrimiento de precios.

Ventajas de invertir en futuros de la plata

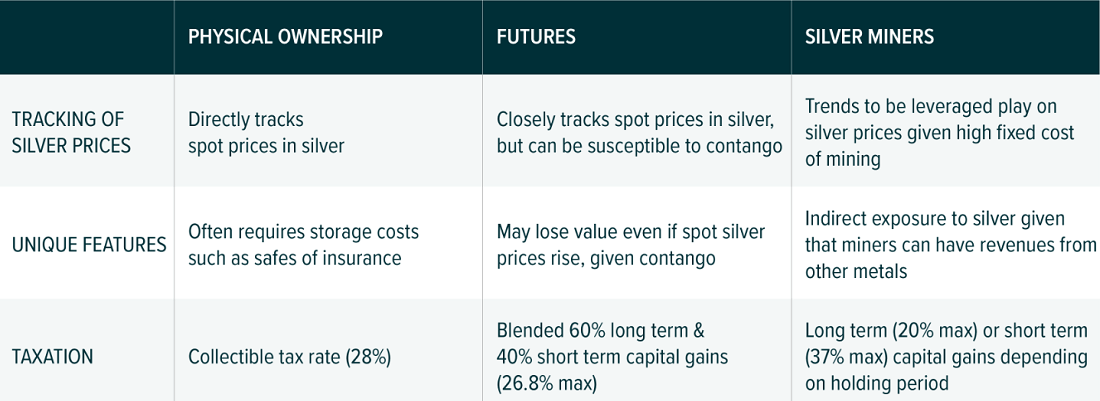

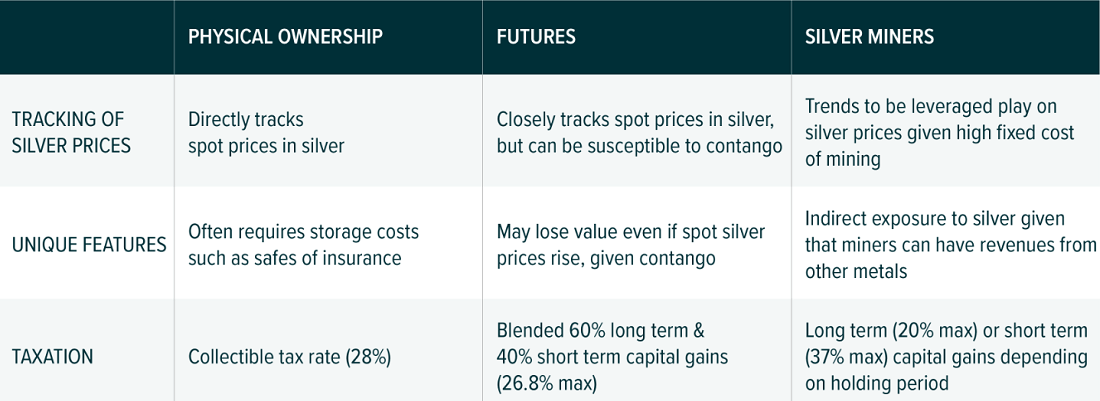

Además de los futuros, también existen acciones al contado y acciones mineras de plata. Todos tienen la misma oportunidad de sacar provecho de las fluctuaciones del mercado, pero en comparación, las ventajas de las inversiones en futuros de la plata residen en el apalancamiento, la gran liquidez, la cobertura, la transparencia y la determinación de precios, y la participación en el mercado mundial.

Dado que el trading de futuros permite a los inversores controlar un contrato de mayor valor pagando una parte del margen, existe un alto grado de apalancamiento. Esto permite a los inversores mayores oportunidades de ganancia durante la volatilidad del mercado, pero también aumenta el riesgo. Con el apalancamiento, un inversor puede controlar una posición mayor pagando sólo un pequeño porcentaje del valor del contrato como margen. Esto permite a los inversores obtener mayores ganancias durante las fluctuaciones del mercado, pero también puede exponerles a un mayor riesgo de pérdida, especialmente si el mercado se mueve en contra de sus expectativas.

El mercado de futuros de la plata es un mercado de gran liquidez con un alto volumen de actividad de compra y venta diaria. Este alto nivel de liquidez permite a los inversores comprar o vender contratos a precios de mercado en cualquier momento, lo que aumenta la eficacia del mercado y la facilidad de trading. Los inversores pueden entrar y salir del mercado rápidamente para aprovechar la volatilidad del mercado, así como encontrar contrapartes para ejecutar sus estrategias de trading con mayor facilidad. Esta liquidez también ayuda a reducir los costes de transacción y mejora el proceso de formación de precios en el mercado, haciéndolo más competitivo y transparente.

Estos contratos de futuros también pueden utilizarse para protegerse del riesgo de volatilidad del precio de la plata física. Por ejemplo, los productores y los consumidores pueden utilizar los contratos de futuros para fijar el precio futuro de la plata y protegerse así de las fluctuaciones de los precios del mercado. Los productores pueden utilizar los contratos de futuros para proteger sus ganancias, mientras que los consumidores pueden protegerse contra el aumento de los costes asociados a la subida de los precios. Esta herramienta les permite planificar y presupuestar mejor para garantizar la estabilidad y sostenibilidad de sus operaciones comerciales.

Los precios en el mercado de futuros de la plata reflejan las expectativas de los participantes en el mercado sobre la oferta, la demanda y los movimientos de precios futuros de la plata. Al comprar y vender contratos de futuros, los participantes deciden comprar o vender en función de sus análisis y expectativas del mercado, afectando así directamente al precio de mercado. Este mecanismo de descubrimiento de precios proporciona a los participantes en el mercado un nivel de precios de referencia que mejora la transparencia y la eficacia del mercado y les ayuda a tomar decisiones de inversión más precisas.

Este mecanismo de descubrimiento de precios hace del mercado de futuros de la plata una herramienta importante para inversores y productores en la gestión del riesgo de precios y la revalorización del capital. Los inversores pueden utilizar los contratos de futuros para fijar el precio futuro de la plata, protegiéndose así de las fluctuaciones del mercado, al tiempo que pueden especular con las ganancias de las fluctuaciones del precio de mercado. Los productores, por su parte, pueden utilizar el mercado de futuros para cubrir el riesgo de los precios de las materias primas y garantizar la estabilidad de los costes de producción y de los ingresos por ventas. Este mecanismo de mercado promueve la comunicación y la cooperación entre los agentes económicos, contribuye a una asignación más eficaz de los recursos del mercado y mejora la eficacia económica.

El mercado de futuros de la plata atrae la participación de los inversores y los traders a escala mundial, lo que no sólo aumenta la profundidad y la liquidez del mercado, sino que también amplía la diversidad de los traders. Los inversores de todo el mundo pueden utilizar el mercado para la especulación, la gestión del riesgo y la diversificación de la cartera, lo que se traduce en una gama más amplia de oportunidades y opciones de trading. Esta participación global promueve una determinación más eficaz de los precios de mercado y una asignación más eficiente de los recursos del mercado, proporcionando a los inversores una mayor flexibilidad de trading y oportunidades de ganancia.

Reglas del trading de futuros de la plata

A pesar de las numerosas ventajas, es importante tener en cuenta que existen normas y procedimientos estrictos que deben seguirse al operar con futuros de la plata, que están diseñados para garantizar la equidad y la eficacia del mercado. Estas normas abarcan la ejecución de las operaciones, los límites de fluctuación de los precios, los requisitos de margen, las normas de entrega y la supervisión y regulación del mercado. A través de estas normas, las bolsas y los organismos reguladores pertinentes pueden supervisar eficazmente el comportamiento de los participantes en el mercado, evitar la manipulación del mercado y las conductas indebidas, y proteger los intereses de los inversores y la estabilidad del orden del mercado.

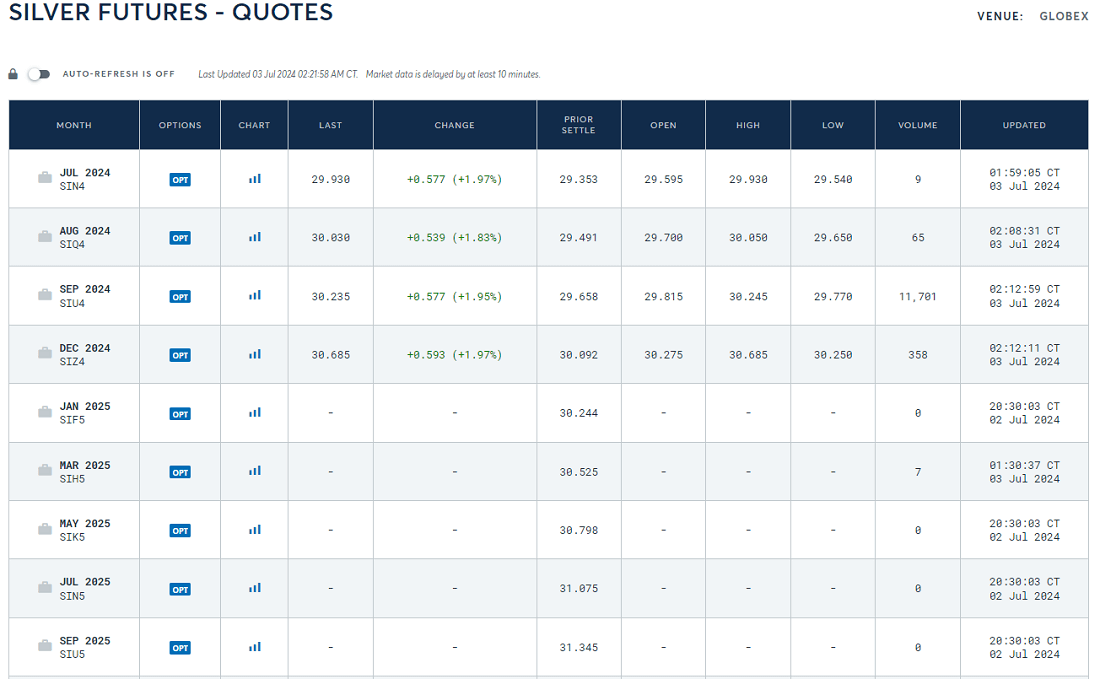

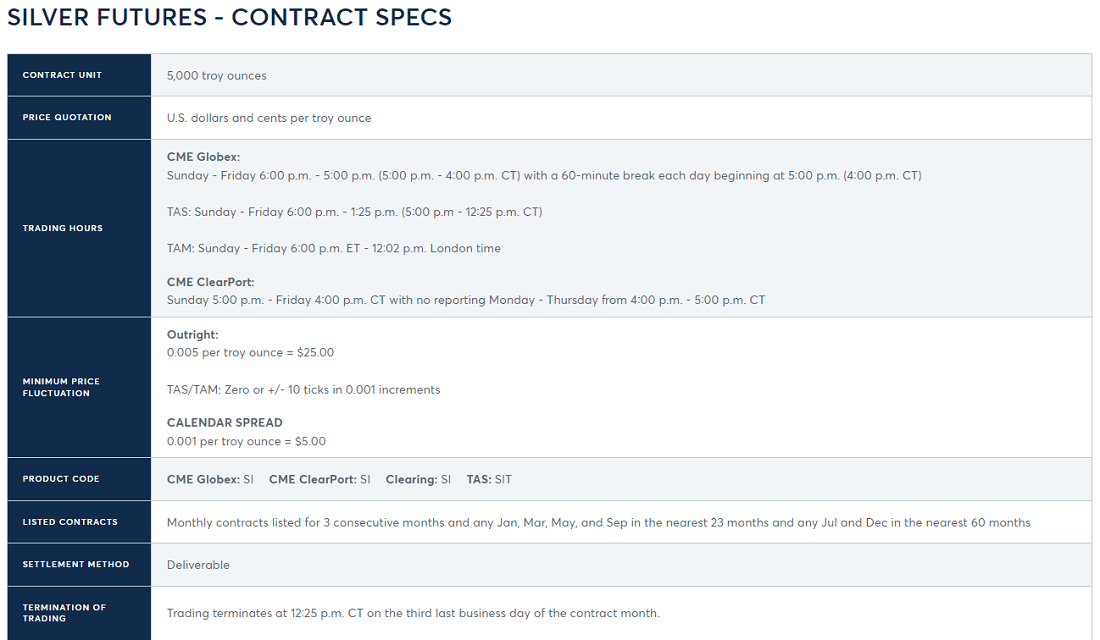

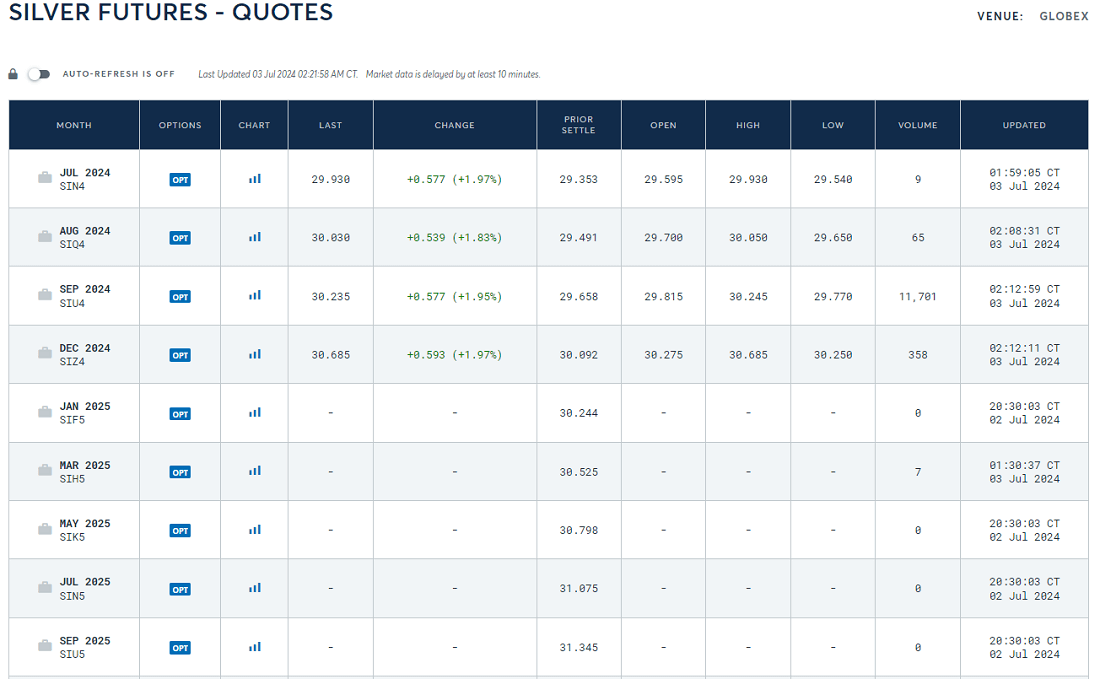

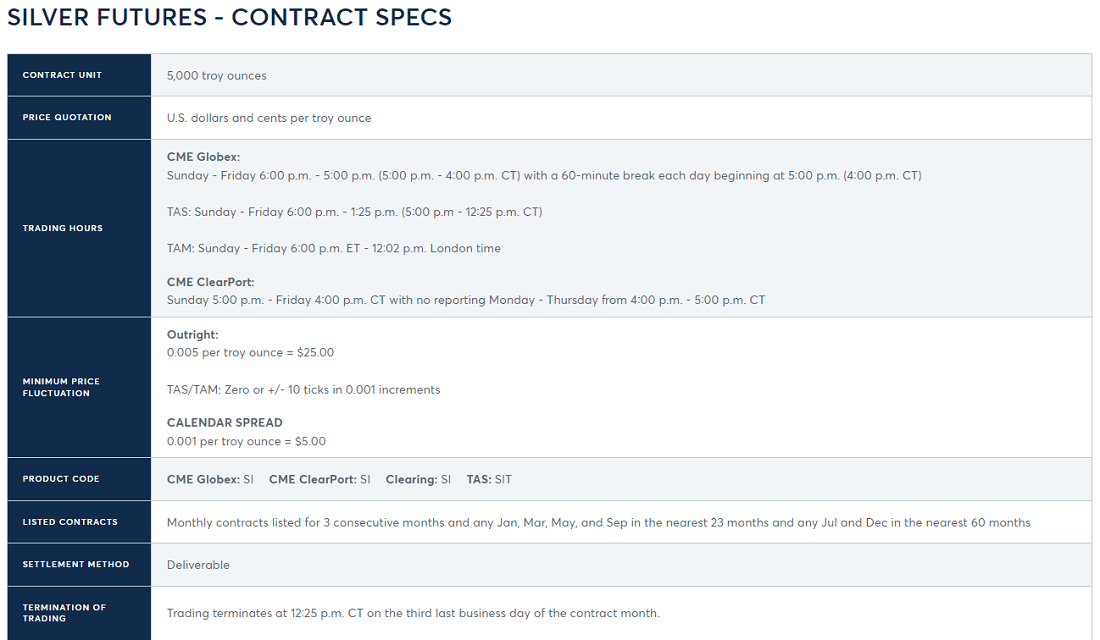

En general, varias bolsas tienen productos futuros de la plata trading, de las cuales la Chicago Mercantile Exchange (CME) es la más famosa. Cada contrato de futuros suele incluir un tamaño de contrato (por ejemplo, cada contrato representa 5.000 onzas de plata), un lugar de entrega (normalmente un almacén designado) y un mes de entrega (normalmente varios meses en el futuro). Estas especificaciones del contrato son cruciales para los inversores, ya que determinan las características exactas del contrato y las condiciones en las que se negociará.

Además, cuando se negocian futuros, hay que ser consciente de las tasas y políticas de comisiones asociadas, que suelen incluir tasas de ejecución de operaciones, tasas de compensación y tasas de datos de mercado. Los inversores deben comparar cuidadosamente estas comisiones al seleccionar los brókeres y las bolsas para asegurarse de que se ajustan a sus estrategias de trading y a sus presupuestos.

El importe exacto de las comisiones de gestión varía según la bolsa y la empresa de futuros. Por ejemplo, la comisión de gestión de la Bolsa de Futuros de Shanghai (SHFE) suele ser del 0,5% (cinco milésimas) del importe de la transacción. Por ejemplo, suponiendo un precio de contrato de futuros de la plata de 4.000 yuanes por kilogramo y un contrato de 15 kilogramos, los gastos de gestión ascienden a unos 4.000 yuanes × 15 kg × 0,0005 = 30 yuanes. La Bolsa Mercantil de Chicago (CME), por su parte, suele cobrar una comisión de entre 2,50 y 5 dólares.

El trading de futuros de la plata suele llevarse a cabo durante la jornada laboral, con un tiempo determinado de trading según la bolsa, que suele incluir el trading diurno y el nocturno. El trading diurno suele ser de 9:00 a 11:30 y de 13:30 a 15:00. de lunes a viernes, mientras que el trading nocturno es de 21:00 a 2:30. De lunes a viernes.

Las bolsas establecen tiempos determinados de apertura y cierre, así como sesiones intermedias de trading. Este horario ampliado permite a los inversores de todo el mundo participar en las actividades de trading del mercado de futuros eligiendo el momento adecuado para operar en función de su zona horaria y de la dinámica del mercado.

Las bolsas suelen establecer límites a la fluctuación de precios, también conocidos como límites de precios o mecanismos limitadores de la fluctuación de precios, para controlar la volatilidad del mercado y mantener su estabilidad y liquidez. Estos límites se fijan en función de los movimientos de precio y tiempo de los contratos de futuros de la plata, y una vez que el precio de los futuros alcanza el nivel del límite fijado, las bolsas suspenden el trading o adoptan medidas de mercado específicas para evitar una volatilidad excesiva o anomalías en el mercado. Estas medidas están diseñadas para proteger a los inversores de una volatilidad extrema del mercado, al tiempo que garantizan que el mercado funcione de forma eficaz y justa.

Al mismo tiempo, el trading de futuros de la plata requiere que los inversores paguen un porcentaje del margen como garantía de la transacción, normalmente un pequeño porcentaje del valor del contrato. Este pago de margen permite al inversor controlar un mayor valor del contrato mediante el apalancamiento, aumentando así el rendimiento de las inversiones.

El uso del apalancamiento en el trading de futuros de la plata puede aumentar los beneficios potenciales, pero también conlleva un mayor nivel de riesgo. Por lo tanto, los inversores necesitan estrategias eficaces de gestión del riesgo, como establecer órdenes de stop-loss y controlar las posiciones adecuadamente, para asegurarse de que pueden limitar sus pérdidas a tiempo durante la volatilidad del mercado y mantener sus carteras de inversiones saneadas.

En general, los contratos de futuros suelen fijarse con un mes de entrega determinado, y los inversores pueden optar por cerrar sus posiciones u optar por la entrega efectiva antes del vencimiento del contrato. Si un inversor decide aceptar la entrega, debe cumplir las normas y procedimientos de entrega, incluidos los lugares de entrega definidos y las normas de calidad de la plata.

Aunque la mayoría de los traders de futuros de la plata optan por cerrar sus posiciones en lugar de aceptar la entrega física, si un inversor decide mantener un contrato de futuros hasta el vencimiento y aceptar la entrega física, debe estar preparado para recibir o entregar una determinada cantidad de plata. La entrega física suele tener lugar entre empresas o inversores que requieren plata física, y el lugar y la forma de entrega variarán en función de las disposiciones del contrato de futuros.

Además, el mercado de futuros de la plata está estrictamente regulado y supervisado por las bolsas y los organismos reguladores pertinentes para garantizar que el mercado funciona de forma justa, transparente y eficaz. Los organismos reguladores se encargan de supervisar el comportamiento de los participantes en el mercado y de evitar la manipulación y el amaño del mercado. Estas medidas reguladoras incluyen la supervisión de la aplicación de las normas de la bolsa, el escrutinio de las actividades de trading de los participantes en el mercado y la aplicación de las medidas reguladoras necesarias para salvaguardar el orden del mercado y los intereses de los inversores.

En resumen, las normas de trading de futuros de la plata abarcan una serie de aspectos importantes, como las especificaciones de la bolsa, los horarios de negociación, los límites de fluctuación de precios, los requisitos de margen, las normas de entrega, la supervisión reglamentaria y las estrategias de gestión de riesgos. Los inversores que participan en el trading deben entender y cumplir estas normas en detalle para garantizar que el trading se realiza bajo un control de riesgos razonable. Al mismo tiempo, este entorno de trading regulado y el alto grado de transparencia hacen de este mercado una opción favorecida para los inversores, proporcionando a los participantes una plataforma de trading segura y justa.

Visión general y normas de trading de los futuros de la plata

| Contenido general |

Normas |

| Permite comprar y vender futuros de la plata a precios fijos. |

5.000 oz por lote, precio en USD/oz. |

| Proporciona oportunidades especulativas y de cobertura. |

0,005 USD/onza, equivalente a 25 USD/lote |

| Establezca puntos de stop-loss para limitar las pérdidas. |

0,001 USD/onza, equivalente a 5 USD |

| Establezca tamaños de posición adecuados en función de la tolerancia al riesgo. |

De lunes a viernes, de 9:00 a 11:30 y de 13:30 a 15:00 |

| Utilice un margen parcial para aumentar el rendimiento de las inversiones. |

De lunes a viernes, de 21:00 a 2:30 del día siguiente |

| Cierre las posiciones antes de que finalice el contrato para evitar la entrega. |

Normalmente entre el 5% y el 18% varía según el riesgo del mercado. |

| La entrega física es posible después del vencimiento si las posiciones están abiertas. |

Los límites de precios estabilizan los mercados. |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.