取引

EBCについて

公開日: 2024-07-05

更新日: 2024-10-21

銀は古代から貨幣価値を持ち、その貴重さから珍重されている金よりも一般的な鉱物です。投資の分野では、人々は銀よりも金に傾倒していますが、株式市場の神様であるウォーレン・バフェットは、銀の方が投資価値があると信じ、約10億ドルを投資しました。そのため現在では、銀投資、特に投資ツールとしての銀先物が注目されています。そこで本記事では、銀先物の概要と取引ルールについて解説します。

銀先物とは

銀を原資産とする取引契約で、投資家は将来の合意した日に、あらかじめ決められた価格で銀を売買することができます。これは、一定量の銀を売買する価格、受渡しの時期と場所、およびその他の条件を規定する、投資家と先物取引所の間の取引です。

各取引で表わされる銀の量は通常5,000オンスで、投資家は取引に参加するために証拠金を支払う必要があります。契約満了時に現物引き渡しまたは現金決済を選択できるこの市場手段により、投資家は将来の価格変動に直面してもリスクを管理し、投資収益を追求することができます。

銀先物市場では、契約の売買を通じて価格形成が行われ、市場の需要と供給が契約の取引価格を直接決定します。投資家は契約を売買することで将来の銀価格の動向に対する期待を表明し、市場での売買活動は、銀の将来の需要と供給に関するすべての関係者の見解と期待を反映します。

価格の上昇または下落で利益を得るために、先物を買う(ロングポジション)か売る(ショートポジション)かを選択できます。ロングポジションとは、投資家が銀の価格が上昇すると予想し、買った価格よりも高いときに売って利益を得ようとするポジションです。逆に、ショートポジションとは、価格が下落すると予想され、将来の価格が売った価格よりも低いときに買い戻しで利益を出すことを期待するポジションです。

銀先物取引には高いリスクが伴うため、投資家は効果的なリスク管理戦略を採用して資本を保護する必要があります。ストップロス注文は、市場価格が設定された損切りポイントに達したときに自動的に決済することで損失を最小限に抑えるために使用される戦略です。さらに、ポジション管理も重要です。投資家はリスク許容度に応じて適切なポジションサイズを設定し、1回の取引に多額の資金を投資しないようにする必要があります。

先物取引では、レバレッジ効果を利用して、投資家はより少ない資本でより大きな価値の取引を管理し、投資収益の可能性を拡大することができます。たとえば、契約の価値が10,000ドルの場合、投資家は、その金額のわずかな割合、たとえば1,000ドルを証拠金として支払うだけで済みます。これがレバレッジです。

このメカニズムにより、投資家は市場の変動時に大きな利益を得ることができますが、市場の反転により損失が急速に拡大する可能性があるため、リスクも伴います。したがって、レバレッジをかけた先物取引では、投資家は、たとえばストップロス注文を出し、ポジションを賢く管理して過度の損失を回避するなど、リスクを慎重に管理する必要があります。

ほとんどの先物トレーダーは、実際に契約を履行するのではなく、契約の満了前にポジションをクローズすることを選択します。ポジションをクローズするということは、投資家が逆の取引を行うことでポジションをクローズすることを意味します。たとえば、ロングポジションを保持している場合 (価格の上昇を予想)、契約を売却してポジションをクローズします。ショートポジションを保持している場合 (価格の下落を予想)、契約を購入してポジションをクローズします。

銀先物市場では、通常、特定の状況下でのみ現物の引き渡しが行われ、投資家は現物の銀を受け取るか引き渡す準備ができている必要があります。先物契約の満了時に、投資家が未決済のポジションを持ち、それを決済しないことを選択した場合、契約で指定された適切な量の銀を受け取るか引き渡すことが求められる場合があります。

これは通常、金属加工業者や貴金属ディーラーなど、銀を物理的に使用または配送する必要がある商業ユーザーまたは物理的な需要者にのみ発生するケースです。ほとんどの投資家にとって、先物取引の主な目的は価格変動から利益を得ることであるため、実際の物理的な配送を受けるのではなく、取引満了前にポジションをクローズして決済することを好みます。

先物市場の参加者には、投機家、ヘッジャー、マーケットメーカーが含まれます。投機家は価格変動を利用して利益を上げ、ヘッジャーはスポット市場で価格リスクをヘッジすることで利益やコストを安定させます。マーケットメーカーは流動性を提供し、サプライ チェーンの価格変動リスクを管理して、安定した生産コストや販売価格を確保します。投資家も、収益の可能性を高めたりリスクを管理したりするために、分散ポートフォリオの一部として先物を使用します。これらの参加者は、一緒になって市場の流動性と価格発見プロセスに貢献します。

全体的に、銀先物は、原資産である銀の価格変動に基づく投機とリスク管理を目的としています。通常は取引所で行われ、投資家はこれらの契約を利用して投機したりリスクをヘッジしたりできます。また、さまざまな参加者に取引プラットフォームを提供し、市場の流動性と価格発見プロセスを促進します。

銀先物投資のメリット

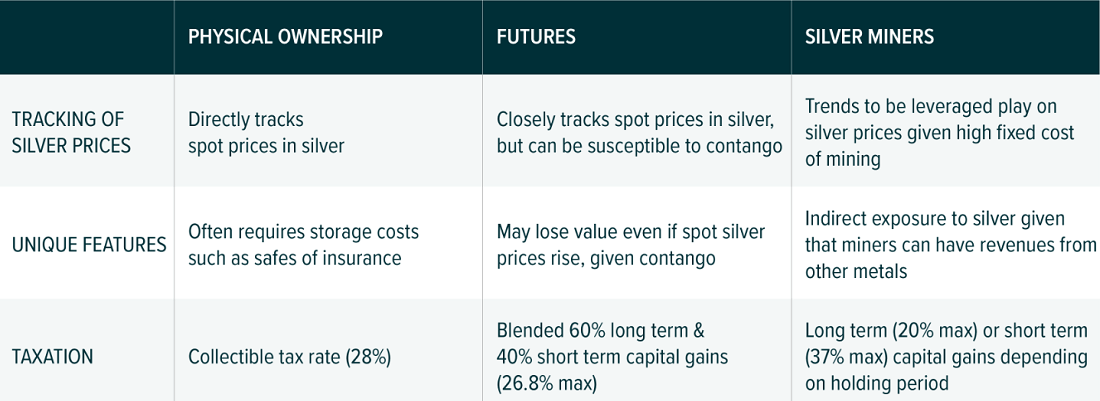

銀投資は、先物に加えて、スポットや銀鉱株もあります。いずれも市場の変動を利用する機会は同じですが、比較すると、銀先物投資の利点は、レバレッジ、高い流動性、ヘッジ、価格発見と透明性、および世界的な市場参加にあります。

先物取引では、投資家は証拠金の一部を支払うことでより大きな価値の取引をコントロールできる、レバレッジをかけることができます。これにより、投資家は市場の変動時に利益を得る機会が増えますが、リスクも増加します。レバレッジを使用すると、投資家は価値のわずかな割合を証拠金として支払うだけで、より大きなポジションをコントロールできます。これにより、投資家は市場の変動時により大きな利益を得ることができますが、特に市場が予想に反して動いた場合は、より大きな損失のリスクにさらされる可能性もあります。

銀先物市場は、毎日大量の売買が行われる流動性の高い市場です。この高い流動性により、投資家はいつでも市場価格で売買することができ、市場の効率性と取引のしやすさが向上します。投資家は、市場のボラティリティを利用するために市場に素早く出入りできるだけでなく、取引戦略をより簡単に実行するための相手を見つけることもできます。この流動性により、取引コストが削減されるうえ、市場での価格発見プロセスも改善され、競争力と透明性が高まります。

このような先物取引は、銀の現物価格の変動リスクをヘッジするためにも使用できます。たとえば、生産者と消費者は先物取引を利用して銀の将来の価格を固定し、市場価格の変動から身を守ることができます。生産者は先物取引を使用して利益を保護でき、消費者は価格上昇に伴うコストの増加をヘッジできます。このツールにより、生産者はより適切な計画と予算を立てて、事業運営の安定性と持続可能性を確保できます。

銀先物市場の価格は、銀の将来の供給、需要、価格の動向に関する市場参加者の予想を反映しています。先物取引の売買により、参加者は市場の分析と予想に基づいて売買を決定し、市場価格に直接影響を与えます。この価格発見メカニズムにより、市場参加者は基準価格レベルを知ることができ、市場の透明性と効率性が向上し、より正確な投資判断を下すことができます。

この価格発見メカニズムにより、銀先物市場は投資家や生産者にとって価格リスク管理と資本増価の重要なツールとなります。投資家は先物取引を利用して銀の将来の価格を固定できるため、市場変動から身を守ると同時に、市場価格変動による利益を投機することができます。一方、生産者は先物市場を利用して原材料価格のリスクをヘッジし、安定した生産コストと売上を確保することができます。この市場メカニズムは経済主体間のコミュニケーションと協力を促進し、市場リソースのより効果的な配分に貢献し、経済効率を向上させます。

銀先物市場は世界規模で投資家やトレーダーの参加を引き付けており、市場の厚みと流動性を高めるだけでなく、トレーダーの多様性も拡大しています。世界中の投資家は投機、リスク管理、ポートフォリオの多様化のために市場を活用でき、取引の機会と選択肢が広がります。この世界規模の参加により、市場価格のより効果的な発見と市場リソースのより効率的な割り当てが促進され、投資家に取引の柔軟性と利益獲得の機会が提供されます。

銀先物取引のルール

銀先物取引には多くの利点がありますが、市場の公正性と有効性を確保するために定められた厳格な規則と手順に従う必要があることに注意してください。これらの規則は、取引の実行、価格変動制限、証拠金要件、受渡規則、市場の監視と規制をカバーしています。これらの規則を通じて、取引所と関連規制機関は市場参加者の行動を効果的に監視し、市場操作と不正行為を防ぎ、投資家の利益と市場秩序の安定性を保護することができます。

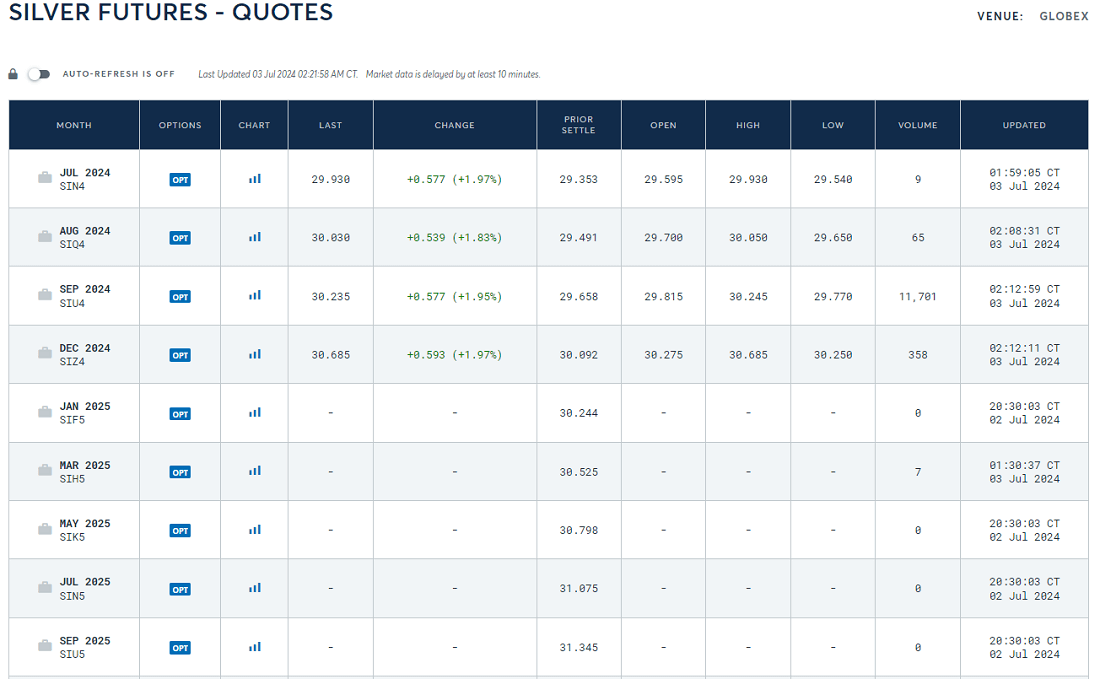

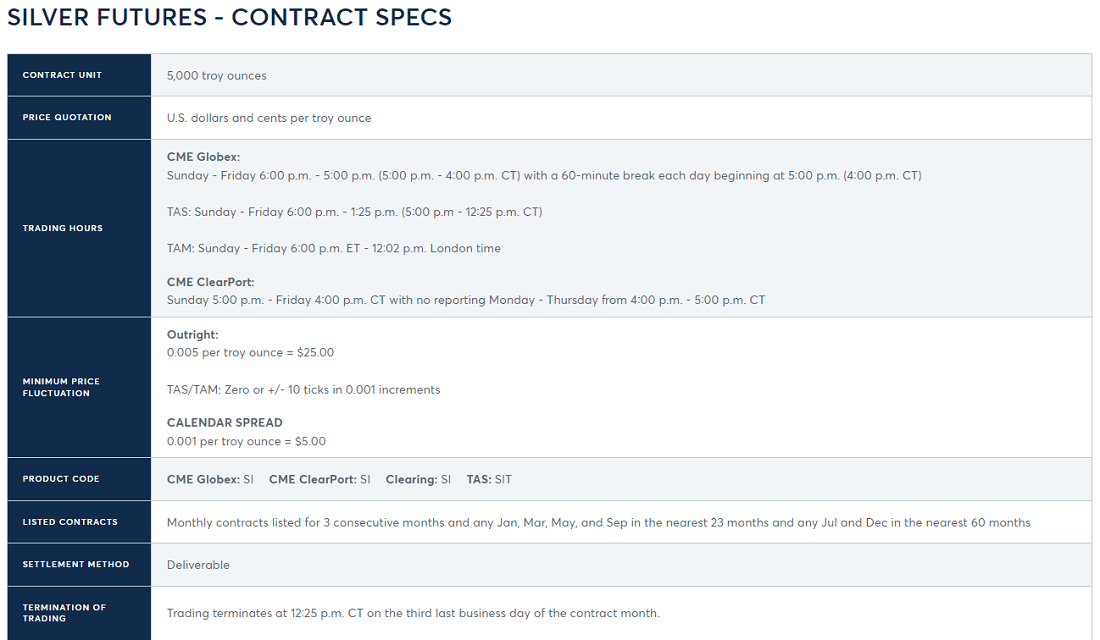

一般的に、銀先物商品はさまざまな取引所で取引されていますが、その中でもシカゴ・マーカンタイル取引所 (CME) は有名です。各先物契約には通常、契約サイズ (例: 各契約は5,000オンスの銀を表します)、受渡場所 (通常は指定された倉庫)、および受渡月 (通常は数か月先) が含まれます。これらの契約仕様は、契約の正確な特徴と取引条件を決定するため、投資家にとって非常に重要です。

また、先物取引を行う場合、関連する手数料やコミッションポリシーにも注意する必要があります。これには通常、取引執行手数料、決済手数料、市場データ手数料が含まれます。投資家はブローカーや取引所を選択する際にこれらの手数料を慎重に比較し、自分の取引戦略や予算に合っていることを確認する必要があります。

手数料の正確な金額は、取引所や先物会社によって異なります。たとえば、上海先物取引所 (SHFE) の手数料は通常、取引額の0.5% (1000分の5) です。たとえば、銀先物の取引価格が1キログラムあたり4,000元で、契約が15キログラムの場合、4,000元×15キログラム×0.0005=30元程度の手数料がかかります。一方、シカゴ商品取引所 (CME) では、通常2.50ドルから5ドルの手数料がかかります。

銀先物取引は通常、営業日中に行われ、取引所によって取引時間が異なり、通常はデイトレードとナイトトレードがあります。デイトレードは通常、月曜日から金曜日の9:00~11:30と13:30~15:00で、ナイトトレードは月曜日から金曜日の21:00~2:30です。

取引所は特定の開始時間と終了時間、および中間取引セッションを設定します。この拡張スケジュールにより、世界中の投資家は、タイムゾーンと市場動向に基づいて適切な取引時間を選択して、先物市場の取引活動に参加できます。

取引所は、市場のボラティリティを制御し、市場の安定性と流動性を維持するために、価格制限または価格変動制限メカニズムとも呼ばれる価格変動制限を設定することがよくあります。これらの制限は、銀先物取引の価格と時間の動きに基づいて設定され、先物価格が設定された制限のレベルに達すると、取引所は取引を停止するか、市場の過度のボラティリティや異常を防ぐために特定の市場措置を講じます。このような措置は、市場の効率的かつ公正な運営を確保しながら、極端な市場ボラティリティから投資家を保護するように設計されています。

同時に、銀先物取引では、投資家は取引の担保として証拠金の一定割合を支払う必要があります。通常は取引額のわずかな割合です。この証拠金の支払いにより、投資家はレバレッジを通じて取引額のより大きな部分をコントロールできるようになり、投資収益率が向上します。

先物取引でレバレッジを使用すると、潜在的な収益を増やすことができますが、リスクも高くなります。したがって、投資家は、市場のボラティリティ時に損失を適時に制限し、投資ポートフォリオを健全に保つために、ストップロス注文の設定やポジションの適切な管理などの効果的なリスク管理戦略を必要とします。

一般的に、先物取引は特定の受渡月で設定され、投資家は契約満了前にポジションを清算するか、実際の受渡を選択することができます。投資家が受渡を決定した場合、定められた受渡場所や銀の品質基準を含む受渡規則と手順に従う必要があります。

ほとんどの先物トレーダーは、現物受渡しではなくポジションを閉じることを選択しますが、投資家が先物契約を満期まで保有し、現物受渡しを選択する場合、一定量の銀を受け取るか、または引き渡す準備をする必要があります。現物受渡しは通常、現物銀を必要とする企業または投資家の間で行われ、受渡し場所と方法は先物契約の条項によって異なります。

さらに、銀先物市場は、市場が公正かつ透明で効率的に運営されることを保証するために、取引所と関連規制機関によって厳しく規制および監視されています。規制当局は、市場参加者の行動を監視し、市場操作や市場操作を防止する責任を負っています。これらの規制措置には、取引所規則の実施の監督、市場参加者の取引活動の精査、市場秩序と投資家の利益を保護するために必要な規制措置の実施が含まれます。

要約すると、銀先物取引のルールは、取引所の仕様、取引時間、価格変動限度、証拠金要件、受渡規則、規制監督、リスク管理戦略など、多くの重要な側面を網羅しています。取引に参加する投資家は、取引が合理的なリスク管理の下で行われるように、これらのルールを詳細に理解し、遵守する必要があります。同時に、この規制された取引環境と高い透明性により、この市場は投資家にとって好ましい選択肢となり、参加者に安全で公正な取引プラットフォームといえます。

| 概要 | ルール |

| 設定されたある時点の価格で銀を売買 | 1ロットあたり5,000オンス、価格はUSD/オンスで表示 |

| 投機およびヘッジの機会を提供 | 0.005 USD/オンス、25 USD/ロットに相当 |

| 損失を制限するためにストップロスポイントを設定 | 1オンスあたり0.001米ドル、5米ドルに相当 |

| リスク許容度に基づいて適切なポジションサイズを設定 | 月曜日~金曜日、9:00~11:30、13:30~15:00 |

| 部分マージンを使用して投資収益を拡大 | 月曜日~金曜日 21:00~翌日2:30 |

| 受渡を避けるために、契約終了前にポジションをクローズする必要 | 通常5%~18% ですが、市場リスクによって異なる |

| ポジションがオープンの場合、満期後に物理的な受け渡しが可能です。 | 価格制限は市場を安定させる |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。