取引

EBCについて

公開日: 2024-07-05

更新日: 2024-11-01

メディアでの報道でも、巷での噂でも、一株当たりの価格が高い銘柄は多くの関心を集めます。このような高値株は、単にその会社の価値を反映しているだけでなく、その背後にある企業の強さと可能性に対する市場の認識と信頼でもあり、投資家から広く好まれています。ただし、高値株にはいくつかの課題とリスクも伴う可能性があります。そこで本記事では、高値株に投資する利点と戦略に焦点を当てて解説します。

高値株とは

一株当たりの価格が高い株式銘柄を指し、株価が市場の他の株式の価格水準よりも大幅に高いものを意味します。このような株式は通常、時価総額が大きく財務状況が良好で、事業が安定している企業の株式であり、市場で広く認知・信頼されています。高額な株価は、市場での企業の地位と信頼性を反映するだけでなく、長期的な成長と収益性に対する投資家からの高い期待も表しています。

高値の株式は、通常、市場で確固たる地位を築いた大企業を表しています。これらの企業は、業界のリーダーであるだけでなく、強力な財務実績と堅実な収益性も実証しています。たとえば、バークシャー・ハサウェイ、アップル、アマゾンなどの企業がその典型です。これらの企業の株価が高いのは、その強さと長期的な成長の可能性に対する市場の認識を反映しているだけでなく、長期投資家から大量の注目と資金を引き付けています。

このような株式は市場から高い信頼を得ており、投資家は一般的にこれらの企業が安定した財務実績と良好な長期成長の見通しを持っていると考えています。この信頼は、これらの企業が業界におけるリーダー的地位、強力なプレゼンス、継続的なイノベーションによって生まれ、競争の激しい市場環境において競争力を維持し、成長を持続できるからです。

これらの株式は、株価が高いにもかかわらず、通常、活発に取引されます。流動性が高いため、機関投資家や大口投資家から高い注目と関心を集めています。この活発な市場取引の特性により、投資家は比較的容易にこれらの株式を売買することができ、また、大規模な取引に伴う価格変動のリスクも軽減されます。

安定した収益、低リスク、長期的な成長の見通し、インフレへの耐性などの利点は、長期投資家や安定した収入を求める人々を魅了しています。これらの株式は通常、安定した業績を上げ、常に信頼できる投資収益を提供する財務的に健全な企業のものです。多くの高株価の株式企業は、定期的な配当金の支払いを通じて投資家の収益をさらに高めます。

同時に、これらの企業は高い市場認知度と安定したビジネスモデルを享受しているため、これらの株式は通常、投資リスクが低くなります。この市場認知度と安定性により、投資家は安定した長期収益を得るために、ポートフォリオの一部として高価格の株式を選択する傾向が強くなります。

さらに、株価の高い企業は、持続的な成長の可能性を秘めており、イノベーションと市場の拡大を通じて成長を維持することができます。たとえば、Amazonは、eコマースやクラウドコンピューティングなどの事業領域を継続的に拡大し、技術革新を推進することで、市場で力強い成長を維持しています。この能力により、変化するビジネス環境を先取りする能力と可能性を示しており、投資家にとって理想的な長期保有となっています。

さらに、この株式カテゴリーの企業は、堅固なビジネスモデルを持っているため、インフレ環境でも価格を引き上げたり、コスト増加分を消費者に転嫁したりすることで、収益性を維持することができます。これによりインフレに対する耐性が高まるため、投資家は安定した収益を生み出すことができます。そして、景気循環の変動に伴うリスクから身を守るために、これらの株式は長期保有される傾向があります。

もちろん、高値株は比較的安定していますが、完全にリスクがないわけではありません。高値株の株価は、市場が変動したり、企業の業績が期待ほど良くなかったりすると、急激に変動する可能性があります。このような変動は、短期間ですぐに利益を得るために株式を売買したい投資家の資産に影響を及ぼす可能性があり、リスクを慎重に評価して管理する必要があります。

一方、一部の高値銘柄の評価額はすでにかなり高くなっている可能性があり、これは将来の成長余地が限られていることを意味します。そのような銘柄への投資を検討している投資家は、その評価額が妥当で持続可能かどうかを特に注意して評価する必要があります。過度な評価額は、その銘柄が市場によって過大評価されていることを意味する可能性があり、将来的に調整または通常の評価額に戻るリスクに直面する可能性があります。

これらの特性から、高値株は長期投資家、特に安定した収益と低リスクを求める投資家に適しています。これらの株式は、財務状況が良好で収益性が安定している企業の株式であり、通常は持続的な成長の可能性を秘めています。これらの株式を長期間保有することで、投資家は安定した企業業績と成長のメリットを享受しながら、頻繁な取引に伴うリスクとコストを削減できます。

つまり、高値の株式は、長期投資家にとって安定した収益と低いリスクを備えた、市場における優良企業を表しています。株価が高いにもかかわらず、このような株式は安定した収益と成長の可能性を提供する傾向があります。そのため、多くの投資家は低価格の株式よりも高値の株式を選択します。

高値の株と安値の株ではどちらが利益が大きくなるのか

高値の株と安値の株ではどちらが利益が大きくなるのか

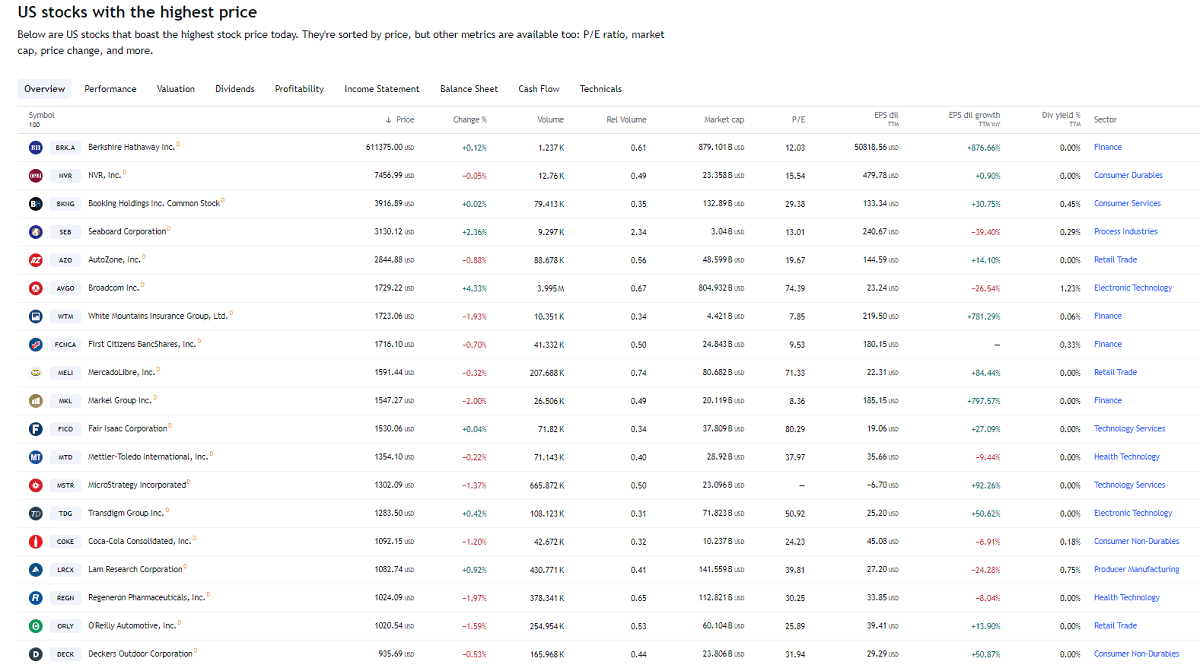

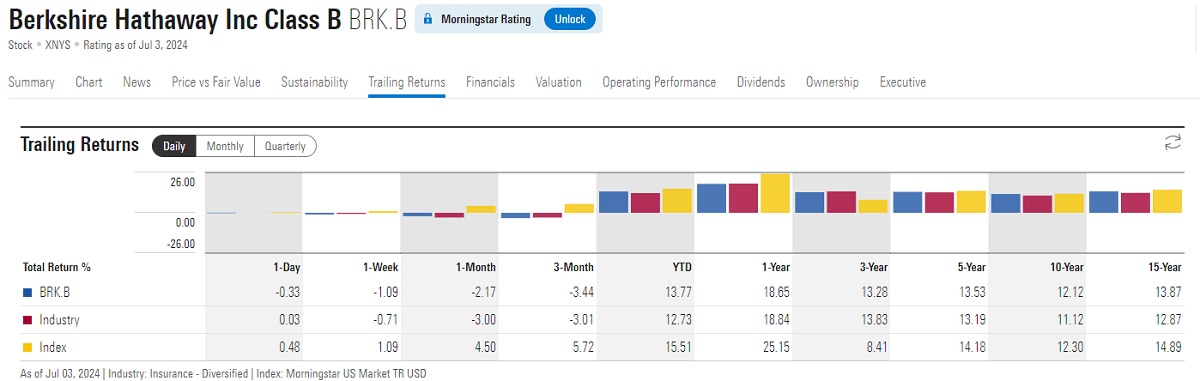

リターンの観点で見ると、価格の高い銘柄が安い銘柄よりも優れているとは限らないことを認識することが重要です。株式のリターンパフォーマンスは、株式の高値または安値のみで決まるのではなく、さまざまな要因によって決まります。この点では、高値株式と安値株式の両方に利点と欠点があり、すべては投資家のリスク許容度、投資目的、および戦略によって決まります。ただし、長期的な投資リターンの点では、高値株式の方が際立っており、上記のグラフに示されているように、バークシャーハサウェイはセクター、および指数よりも優れたリターンを達成しています。

これは、株式が高額な企業は一般的に、時価総額が大きく財務状況が良好で、ビジネスモデルが安定していることが多いからです。これらの企業は通常、業界での主導的な地位と強力な市場競争力を持ち、利益を着実に生み出し、長期的に高いリターンを提供することができます。投資家は、これらの企業が優れた成長の可能性と安定した収益性を持っていると信じているため、高い価格でも株式を購入する意欲があります。

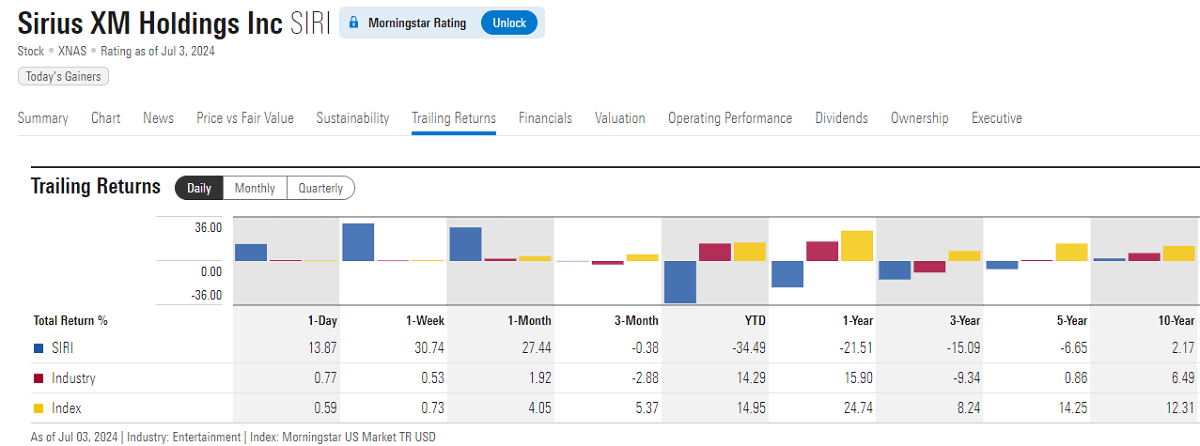

一方、低価格株は安価ですが、金融不安、事業リスク、市場投機などの要因にさらされる可能性があるため、投資リスクは高くなります。一部の低価格株は、市場感情や特定のイベントにより短期的な価格変動を経験し、短期取引の投機家を引き付ける場合があります。しかし、長期的には、健全な財務と堅実なビジネスモデルを備えた低価格株だけが、持続可能な長期投資収益を提供できます。

したがって、株式市場では投資家の戦略が重要な役割を果たします。長期投資家は通常、安定した収益をもたらす高値の株式を探すことを好みます。これらの株式は通常、長期にわたって信頼できる投資収益を提供できる、時価総額が大きく財務状況が健全な企業の株式だからです。

一方、短期投機筋は、ボラティリティが高く、急激な変動の可能性がある低価格銘柄を好み、短期的な利益を追求する投資戦略に適しています。ですので投資家は銘柄を選択する際に、最適な投資結果を得るために、自身の投資目的、リスク許容度、市場の期待に基づいて戦略を策定する必要があります。

一般的に、高値株は、時価総額が大きくて財務状況が良好な、事業が安定している企業の株式であるため、投資リスクは比較的低いと言えます。これらの企業は通常、業界で主導的な地位を占めているうえ、収益性が安定しており、キャッシュフローが持続しています。投資家がこれらの株式を選択するのは、企業の長期的な成長の可能性に対する市場の認識を表しているからです。

株価は時間の経過とともに大きく変動する可能性があるものの、その基礎は通常堅固であり、市場の変動の中でも一貫したパフォーマンスを発揮することができます。その結果、高値の株式は、特に資本保全と長期的な価値上昇を重視する投資家にとって、より安全な投資選択肢の1つと見なされています。

さらに、これらの企業は通常、強力な市場地位と競争力を持ち、より安定した収益を継続的に提供することができます。これらの企業は多くの場合、業界で主導的な地位を占めており、優れたブランド影響力と顧客基盤を持っています。これらの企業は、堅固な市場地位を持つため、市場競争や経済変動に効果的に対応し、比較的安定した収益性とキャッシュフローを維持することができます。

そのため、高値の株式は市場から信頼されることが多く、質の高い長期投資対象とみなされます。株価が高いのは、市場の良好な経営と長期的な成長の可能性に対する信頼を反映しているだけでなく、投資家が安定性と信頼性を認識していることも示しています。これらの株式に投資する人は通常、これらの企業が競争の激しい市場環境で長期間生き残り、安定した株主還元を提供し続けることができると信じています。

一方、低価格の株式は通常、価格変動率が高く、急激に上昇または下落する可能性があります。特に市場感情や流動性の変化時には、投資家は高いリスクにさらされます。これらの株式は、時価総額が小さく財政が不安定、または見通しが不確実な企業のものであることが多く、価格変動率が特に高くなっています。低価格の銘柄に投資する際、投資家は高いリスク許容度と忍耐力が必要となります。

また、低価格の株式に投資する場合は、その企業の財務状況、市場の見通し、業界の競争状況を考慮し、そのリスクとリターンの可能性を慎重に評価する必要があります。低価格の株式は短期的には急成長する可能性がありますが、これには高い市場変動が伴うことが多く、投資家は短期的な利益のみに基づいて投資決定を下すことは避けるべきです。

さらに、低価格株の短期的な爆発的な成長は通常、市場の楽観主義を反映しているか、特定のイベントによって引き起こされます。しかし投資家は、そのような価格変動が株式の真の価値を反映していない可能性があることに注意する必要があります。短期的な投機に従事する場合、潜在的な損失や流動性の問題を回避するために、十分なリスク管理感覚を維持することが重要です。

低価格の株式は、長期的には高価格の株式を上回るパフォーマンスを発揮できないことが多いですが、短期的には高い利回りをもたらす可能性があります。このような株式は通常、より高いリスクを負って短期的な利益を求める投資家に魅力的です。これらの投資家は短期的な価格変動と市場感情に注目し、素早く売買することで利益を得ることを期待しています。

しかし、どのような種類の株式に投資する場合でも、投資家は企業の財務状況、経営陣の能力、市場の見通しなどの基本的な事項に重点を置く必要があるのは同じです。綿密な分析と総合的な評価を通じてのみ、合理的な投資判断を下し、長期的な投資収益の目標を実現することができます。

高値株への投資戦略

高値株への投資戦略

高値株は通常、財務的に健全で業績が好調で、市場競争力が強く、収益性が安定している企業の株式であるため、長期保有に適しています。これらの企業は、安定した成長を維持し、長期間にわたって大きな投資収益を提供できる傾向があります。

一方、短期的で盲目的な取引は市場のボラティリティや短期的な感情の影響を受ける可能性があり、リスクが高く不安定です。したがって、投資家は、堅実な長期投資収益という目標を達成するために、企業の長期的な成長の可能性を分析および評価し、長期保有に適した投資戦略を策定することに重点を置く必要があります。

投資リスクが増大する可能性があるため、少数の高値銘柄に資金を集中させないことが賢明な戦略です。分散投資アプローチを採用すると、ポートフォリオ全体のリスクが軽減されます。多様な資産クラスとセクターに投資することで、投資家は単一の銘柄の価格変動から生じるリスクのバランスを取り、自身の資産を市場のボラティリティからより適切に保護することができます。この戦略は、ポートフォリオ全体の安定性を高めるのに役立ち、長期的な投資目標をより適切に達成します。

また、高値株は通常、企業の優れた業績と市場での地位を反映していますが、投資家は株式を選択する際は評価レベルなど多くの項目に注意する必要があります。過度な株価収益率や株価売上高比率を避け、投資価格が妥当な範囲内であることを確認してください。これにより、投資をより適切に保護し、将来のリスクを軽減できます。

また、投資家にとって、市場や業界の変化、特に企業が活動する業界における競争動向、技術の進歩、規制の変更などの要因の影響を常に把握しておくことは非常に重要です。このような情報を把握しておくことで、投資家は投資戦略を調整し、より正確な判断を下し、投資リスクを効果的に管理することができます。この情報感度と柔軟性は、高値の株式を長期間保有する投資家にとって特に大切であり、市場機会を活用し、潜在的な投資リスクを回避するのに役立ちます。

ポートフォリオのパフォーマンスと市場環境を定期的に見直すことは、投資プロセスにおける重要なステップです。定期的な見直を通じて、投資家は個々の資産の収益と変動性を含むポートフォリオ全体のパフォーマンスを評価できます。市場環境と個々の投資目的の変化に基づいて、投資家は投資目的とリスク許容度との一貫性を確保するために、ポジション構造をタイムリーに調整できます。この定期的な見直しと調整により、投資家はポートフォリオの配分を最適化でき、市場の不確実性と変動性に対処して、長期的な投資を成功できるようになります。

これらの戦略計画に加えて、投資家は高値株の選択にも注意する必要があります。たとえば、株価が50ドル以上、1年間で3倍以上上昇、業界をリードする企業、優れた業績の株などが優良な銘柄だといえます。これらの基準を組み合わせることで投資家は、潜在性が高く、長期的な投資価値の高い株をより的確に選択することができます。

株価が50ドルを超える場合、それはその企業が市場で確固とした安定した地位を築いていることを反映しています。次に、1 年間で3倍以上の大幅な上昇は、市場が企業の業績と可能性を高く評価していることを示しています。その企業は、業界をリードする地位にあり、市場シェアのリーダーシップと革新能力を備えている必要があります。また、安定した収益成長と健全な財務状況を含む優れた業績は、高価格の株式を選択する投資家にとって重要な考慮事項の1つです。

テクニカルレベルでは、投資家は月足罫線チャートを見て、株式の長期的な成長の可能性と業界の見通しを評価できます。月足罫線プロットはより広い時間範囲での情報を提供し、投資家が長期的な傾向と重要な価格動向を把握するのに役立ちます。企業の財務状況、市場での地位、業界における競争上の優位性などのファンダメンタル分析と組み合わせることで、投資家は安定した投資収益と資本の増加を追求する長期保有戦略を立てることができます。

また、高値株に投資する際には、冷静さと理性を保つことが重要です。株価の変動に直面しても、感情的な意思決定を避け、投資計画と戦略を堅持してください。また、テクニカル分析に基づいて明確な損切ポイントを設定することも必要です。タイムリーな損切は、損失を効果的に制御し、さらなる拡大を防ぐことができます。

上記の推奨事項を理解し、採用することで、投資家はよりターゲットを絞った方法で高価格株への投資を選択、管理することができます。長期的な投資目標を実現し、投資リスクを軽減するためにも投資戦略は慎重に立ててください。このような戦略は、投資家が健全な投資マインドを維持し、投資ポートフォリオを効果的に管理、そして長期的で安定した投資収益を期待するのに役立つでしょう。

| 説明 | 投資戦略 |

| 安定した収益と長期的な成長の可能性 | 業界のリーダーと高成長の可能性のある株式を選択 |

| 著名なブランドと市場シェア | 大きな市場シェアを持つ影響力のある企業を選択 |

| 機関投資家や長期投資家に好まれる | 機関投資と市場センチメントに注目 |

| 安定した価格と配当 | 再投資戦略による長期保有 |

| 高い市場流動性と取引活動 | 流動性の高い株を優先 |

| リスクを分散し、ポートフォリオのボラティリティを軽減 | 株式と資産配分戦略を慎重に選択 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。