ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-07-05

कहा जाता है कि सस्ता सस्ता होता है और महंगा महंगा होता है। यह कहावत न केवल दैनिक जीवन में लागू होती है बल्कि शेयर बाजार में निवेश की वास्तविकता में भी गहराई से निहित है। आप देखिए, चाहे वह मीडिया रिपोर्ट हो या कोई लोकप्रिय स्टॉक स्टोरी, यह कुछ उच्च कीमत वाले शेयरों पर ध्यान केंद्रित करती है। इन शेयरों की उच्च कीमतें न केवल संख्याओं का प्रतिबिंब हैं, बल्कि उनके पीछे की ताकत और क्षमता में बाजार की मान्यता और विश्वास भी हैं, और इस प्रकार वे निवेशकों द्वारा व्यापक रूप से पसंद किए जाते हैं। हालांकि, उच्च कीमत वाले शेयरों पर ध्यान केंद्रित करने से कुछ चुनौतियां और जोखिम भी आ सकते हैं। आइए अब उच्च कीमत वाले शेयरों में निवेश करने के लाभों और रणनीतियों पर ध्यान केंद्रित करें।

उच्च मूल्य वाला स्टॉक क्या है?

उच्च मूल्य वाला स्टॉक क्या है?

यह आमतौर पर उच्च शेयर कीमतों वाले स्टॉक को संदर्भित करता है, जहां प्रति शेयर की कीमत बाजार में अन्य स्टॉक के मूल्य स्तर से काफी अधिक होती है। ये स्टॉक आमतौर पर बड़े बाजार पूंजीकरण, अच्छी वित्तीय स्थिति और स्थिर व्यवसाय वाली कंपनियों से आते हैं, और इस प्रकार बाजार द्वारा व्यापक रूप से मान्यता प्राप्त और विश्वसनीय होते हैं। इसका उच्च प्रति शेयर मूल्य न केवल बाजार में कंपनी की स्थिति और विश्वसनीयता को दर्शाता है, बल्कि निवेशकों की इसकी दीर्घकालिक वृद्धि और लाभप्रदता की उच्च उम्मीदों को भी दर्शाता है।

उच्च मूल्य वाले शेयर आम तौर पर बड़ी कंपनियों का प्रतिनिधित्व करते हैं जिन्होंने बाजार में एक ठोस स्थिति स्थापित की है। ये कंपनियाँ न केवल अपने उद्योगों में अग्रणी हैं, बल्कि उन्होंने मजबूत वित्तीय प्रदर्शन और ठोस लाभप्रदता भी प्रदर्शित की है। उदाहरण के लिए, बर्कशायर हैथवे, एप्पल और अमेज़ॅन जैसी कंपनियाँ विशिष्ट हैं। उनके उच्च शेयर मूल्य न केवल बाजार की उनकी ताकत और दीर्घकालिक विकास क्षमता की मान्यता को दर्शाते हैं, बल्कि दीर्घकालिक निवेशकों से बड़ी मात्रा में ध्यान और पूंजी भी आकर्षित करते हैं।

ऐसे स्टॉक आमतौर पर बाजार द्वारा अत्यधिक विश्वसनीय होते हैं, और निवेशक आमतौर पर मानते हैं कि इन कंपनियों का वित्तीय प्रदर्शन स्थिर है और दीर्घकालिक विकास की अच्छी संभावनाएं हैं। यह भरोसा इन कंपनियों की अपने उद्योगों में अग्रणी स्थिति, मजबूत ब्रांड उपस्थिति और निरंतर नवाचार से उपजा है, जो उन्हें अत्यधिक प्रतिस्पर्धी बाजार के माहौल में प्रतिस्पर्धात्मक बढ़त बनाए रखने और विकास को बनाए रखने में सक्षम बनाता है।

अपने उच्च शेयर मूल्यों के बावजूद, ये स्टॉक आमतौर पर सक्रिय रूप से कारोबार किए जाते हैं और तरल होते हैं, जो संस्थागत और बड़े निवेशकों से उच्च स्तर का ध्यान और व्यापारिक रुचि आकर्षित करते हैं। यह सक्रिय बाजार व्यापार विशेषता निवेशकों को इन शेयरों को अपेक्षाकृत आसानी से खरीदने और बेचने की अनुमति देती है, साथ ही बड़े ट्रेडों से जुड़े मूल्य अस्थिरता के जोखिम को भी कम करती है।

स्थिर रिटर्न, कम जोखिम, दीर्घकालिक विकास क्षमता और मुद्रास्फीति के प्रतिरोध के उनके लाभों ने दीर्घकालिक निवेशकों और स्थिर आय चाहने वालों को आकर्षित किया है। ये शेयर आम तौर पर वित्तीय रूप से मजबूत कंपनियों के होते हैं जो लगातार प्रदर्शन करते हैं और लगातार विश्वसनीय निवेश रिटर्न प्रदान करते हैं। कई उच्च मूल्य वाली स्टॉक कंपनियाँ नियमित लाभांश भुगतान के माध्यम से निवेशकों के रिटर्न को और भी बढ़ाती हैं।

साथ ही, इन शेयरों में आमतौर पर कम निवेश जोखिम होता है क्योंकि इन कंपनियों को उच्च बाजार मान्यता और स्थिर व्यवसाय मॉडल का आनंद मिलता है। यह बाजार मान्यता और स्थिरता निवेशकों को स्थिर दीर्घकालिक रिटर्न के लिए अपने पोर्टफोलियो के हिस्से के रूप में उच्च-मूल्य वाले शेयरों को चुनने के लिए अधिक इच्छुक बनाती है।

इसके अलावा, उच्च-मूल्य वाली स्टॉक कंपनियों में आमतौर पर निरंतर वृद्धि की क्षमता होती है और वे नवाचार और बाजार विस्तार के माध्यम से विकास को बनाए रखने में सक्षम होती हैं। उदाहरण के लिए, अमेज़ॅन ई-कॉमर्स और क्लाउड कंप्यूटिंग जैसे अपने व्यावसायिक क्षेत्रों का लगातार विस्तार करके, साथ ही तकनीकी नवाचार को आगे बढ़ाकर बाजार में मजबूत वृद्धि बनाए रखने में सक्षम रहा है। यह क्षमता उन्हें निवेशकों के लिए एक आदर्श दीर्घकालिक होल्डिंग बनाती है, क्योंकि वे बदलते कारोबारी माहौल में वक्र से आगे रहने की क्षमता और क्षमता प्रदर्शित करते हैं।

इसके अलावा, अपने ठोस व्यवसाय मॉडल के कारण, इस स्टॉक श्रेणी की कंपनियाँ आम तौर पर कीमतों में वृद्धि करके या अन्यथा उपभोक्ताओं पर लागत वृद्धि को पारित करके मुद्रास्फीति के माहौल में लाभप्रदता बनाए रखने में सक्षम होती हैं। यह क्षमता उन्हें मुद्रास्फीति के प्रति अधिक लचीला बनाती है, और इसलिए निवेशक स्थिर रिटर्न प्राप्त करने और आर्थिक चक्र में उतार-चढ़ाव से जुड़े जोखिमों से बचाने के लिए इन शेयरों को लंबे समय तक रखने के लिए अधिक इच्छुक होते हैं।

बेशक, जबकि वे आम तौर पर अपेक्षाकृत स्थिर होते हैं, वे पूरी तरह से जोखिम-मुक्त नहीं होते हैं। जब बाजार में उतार-चढ़ाव होता है या जब किसी कंपनी का प्रदर्शन उम्मीद के मुताबिक अच्छा नहीं होता है, तो उच्च-मूल्य वाले शेयरों की शेयर कीमतों में अभी भी अधिक उतार-चढ़ाव हो सकता है। इस तरह की अस्थिरता निवेशकों की परिसंपत्तियों पर प्रभाव डाल सकती है, खासकर उन लोगों के लिए जो कम समय में त्वरित लाभ के लिए स्टॉक खरीदना और बेचना चाहते हैं और उन्हें अपने जोखिमों का सावधानीपूर्वक आकलन और प्रबंधन करने की आवश्यकता है।

इस बीच, कुछ उच्च-मूल्य वाले शेयरों का मूल्यांकन पहले से ही काफी अधिक हो सकता है, जिसका अर्थ है कि भविष्य में उनके विकास की गुंजाइश सीमित हो सकती है। ऐसे शेयरों में निवेश करने पर विचार करने वाले निवेशकों को यह आकलन करने पर विशेष ध्यान देने की आवश्यकता है कि क्या उनका मूल्यांकन उचित और टिकाऊ है। अत्यधिक मूल्यांकन का मतलब यह हो सकता है कि शेयरों को बाजार द्वारा अधिक कीमत पर बेचा गया है और भविष्य में समायोजन या सामान्य मूल्यांकन पर लौटने के जोखिम का सामना करना पड़ सकता है।

इन विशेषताओं के आधार पर, यह आमतौर पर दीर्घकालिक निवेशकों के लिए उपयुक्त है, खासकर जो स्थिर रिटर्न और कम जोखिम की तलाश में हैं। ये स्टॉक मजबूत वित्तीय और स्थिर लाभप्रदता वाली कंपनियों से आते हैं और आमतौर पर निरंतर विकास की क्षमता रखते हैं। इन स्टॉक को लंबे समय तक रखने से निवेशकों को स्थिर कंपनी के प्रदर्शन और विकास का लाभ मिलता है, जबकि लगातार ट्रेडिंग से जुड़े जोखिम और लागत कम हो जाती है।

संक्षेप में, उच्च-मूल्य वाले शेयर बाजार में स्थिर रिटर्न और दीर्घकालिक निवेशकों के लिए कम जोखिम वाली गुणवत्ता वाली कंपनियों का प्रतिनिधित्व करते हैं। उच्च शेयर कीमतों के बावजूद, ये शेयर लगातार आय और विकास की संभावना प्रदान करते हैं। यही कारण है कि कई निवेशक कम कीमत वाले शेयरों की तुलना में इसे चुनते हैं।

कौन सा अधिक लाभदायक है: उच्च मूल्य वाले या निम्न मूल्य वाले स्टॉक?

कौन सा अधिक लाभदायक है: उच्च मूल्य वाले या निम्न मूल्य वाले स्टॉक?

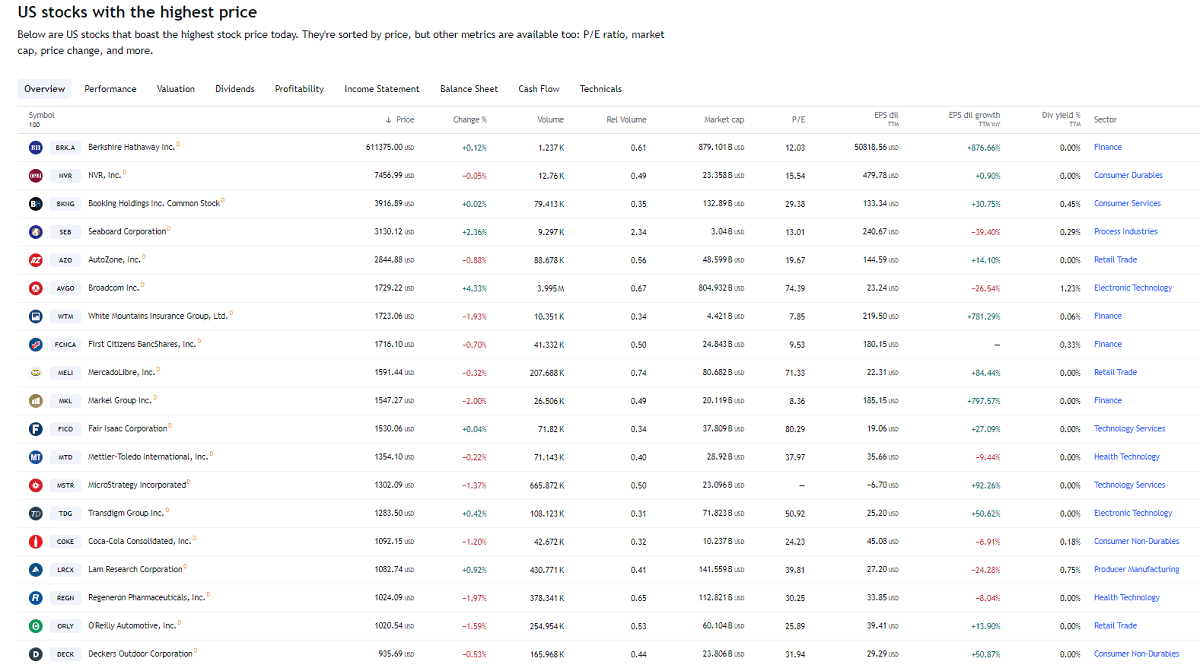

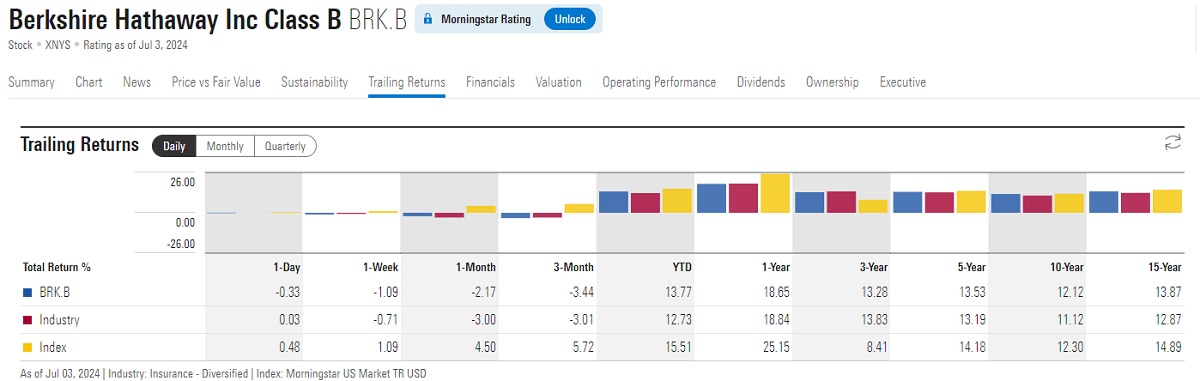

यह समझना महत्वपूर्ण है कि रिटर्न के मामले में किसी भी स्टॉक क्लास के दूसरे से बेहतर प्रदर्शन की गारंटी नहीं है। किसी स्टॉक का रिटर्न प्रदर्शन केवल स्टॉक की उच्च या निम्न कीमत से निर्धारित नहीं होता है, बल्कि कई कारकों पर निर्भर करता है। इस संबंध में, उच्च-मूल्य और निम्न-मूल्य वाले दोनों स्टॉक के फायदे और नुकसान हैं, और यह सब निवेशक की जोखिम सहनशीलता, निवेश उद्देश्यों और रणनीति पर निर्भर करता है। हालांकि, लंबी अवधि के निवेश रिटर्न के मामले में, उच्च-मूल्य वाले स्टॉक अधिक खड़े होंगे, जैसा कि ऊपर दिए गए चार्ट में दिखाया गया है, जहां बर्कशायर हैथवे का सेक्टर और इंडेक्स की तुलना में बेहतर रिटर्न है।

ऐसा इसलिए है क्योंकि उच्च मूल्य वाले शेयर आमतौर पर बड़े बाजार पूंजीकरण, मजबूत वित्तीय स्थिति और स्थिर व्यावसायिक मॉडल वाली कंपनियों से आते हैं। इन कंपनियों के पास आमतौर पर अग्रणी स्थिति और मजबूत बाजार प्रतिस्पर्धा होती है और वे लगातार और लगातार लाभ कमाने और उच्च दीर्घकालिक रिटर्न प्रदान करने में सक्षम होती हैं। निवेशकों का मानना है कि इन कंपनियों में अच्छी वृद्धि क्षमता और लगातार लाभप्रदता है और इसलिए वे अपने शेयरों को उच्च कीमत पर खरीदने के लिए तैयार हैं।

दूसरी ओर, कम कीमत वाले शेयर कम महंगे होते हैं, लेकिन उनका निवेश जोखिम अधिक होता है क्योंकि वे वित्तीय अस्थिरता, व्यावसायिक जोखिम या बाजार की अटकलों जैसे कारकों के संपर्क में आ सकते हैं। कुछ कम कीमत वाले शेयरों में बाजार की भावना या विशिष्ट घटनाओं के कारण अल्पकालिक मूल्य में उतार-चढ़ाव हो सकता है, जो अल्पकालिक व्यापार के लिए सट्टेबाजों को आकर्षित करता है। हालांकि, लंबे समय में, केवल वही कम कीमत वाले शेयर जो मजबूत वित्तीय स्थिति और ठोस व्यावसायिक मॉडल के साथ हैं, वे दीर्घकालिक निवेश रिटर्न दे सकते हैं।

इसलिए, निवेशकों की रणनीतियां शेयर बाजार में महत्वपूर्ण भूमिका निभाती हैं। दीर्घकालिक निवेशक आमतौर पर स्थिर रिटर्न वाले उच्च-मूल्य वाले शेयरों की तलाश करना पसंद करते हैं, क्योंकि ये शेयर आमतौर पर बड़े बाजार पूंजीकरण और मजबूत वित्तीय स्थिति वाली कंपनियों से आते हैं जो लंबी अवधि में विश्वसनीय निवेश रिटर्न प्रदान कर सकते हैं।

इसके विपरीत, अल्पकालिक सट्टेबाज कम कीमत वाले शेयरों को पसंद करते हैं क्योंकि उनमें उच्च अस्थिरता और तेजी से बदलाव की संभावना होती है, जो अल्पकालिक लाभ की तलाश करने वाली निवेश रणनीतियों के लिए उपयुक्त हैं। इसलिए, निवेशकों को इष्टतम निवेश परिणाम प्राप्त करने के लिए स्टॉक का चयन करते समय अपने स्वयं के निवेश उद्देश्यों, जोखिम उठाने की क्षमता और बाजार की अपेक्षाओं के आधार पर रणनीति तैयार करने की आवश्यकता होती है।

आम तौर पर, उच्च-मूल्य वाले शेयर आमतौर पर बड़े बाजार पूंजीकरण, अच्छी वित्तीय स्थिति और स्थिर व्यवसाय वाली कंपनियों से आते हैं, इसलिए निवेश जोखिम अपेक्षाकृत कम होता है। इन कंपनियों की आमतौर पर अपने उद्योगों में अग्रणी स्थिति होती है, स्थिर लाभप्रदता और निरंतर नकदी प्रवाह के साथ। निवेशक इन शेयरों को इसलिए चुनते हैं क्योंकि वे किसी कंपनी की दीर्घकालिक विकास क्षमता के बारे में बाजार की मान्यता का प्रतिनिधित्व करते हैं।

भले ही समय के साथ इसकी कीमत में व्यापक उतार-चढ़ाव हो सकता है, लेकिन इसके मूल तत्व आमतौर पर ठोस होते हैं, और यह बाजार की अस्थिरता के बावजूद लगातार प्रदर्शन करने में सक्षम है। नतीजतन, उच्च-मूल्य वाले शेयरों को सुरक्षित निवेश विकल्पों में से एक के रूप में देखा जाता है, खासकर उन निवेशकों के लिए जो पूंजी संरक्षण और दीर्घकालिक प्रशंसा पर जोर देते हैं।

इसके अलावा, इन कंपनियों की बाजार में स्थिति और प्रतिस्पर्धात्मकता आमतौर पर मजबूत होती है और वे निरंतर आधार पर अधिक स्थिर रिटर्न देने में सक्षम होती हैं। वे अक्सर अपने उद्योगों में अग्रणी स्थान रखते हैं, अच्छे ब्रांड प्रभाव और ग्राहक आधार के साथ। अपनी ठोस बाजार स्थिति के कारण, ये कंपनियाँ आमतौर पर बाजार की प्रतिस्पर्धा और आर्थिक उतार-चढ़ाव का प्रभावी ढंग से जवाब देने और अपेक्षाकृत स्थिर लाभप्रदता और नकदी प्रवाह बनाए रखने में सक्षम होती हैं।

इसलिए, उच्च-मूल्य वाले स्टॉक अक्सर बाजार द्वारा विश्वसनीय माने जाते हैं और उन्हें उच्च गुणवत्ता वाले दीर्घकालिक निवेश लक्ष्य माना जाता है। ये स्टॉक आमतौर पर बड़े बाजार पूंजीकरण, ठोस वित्तीय स्थिति, स्थिर प्रबंधन और प्रदर्शन में सतत वृद्धि वाली कंपनियों से आते हैं। उनके उच्च शेयर मूल्य न केवल उनके अच्छे संचालन और दीर्घकालिक विकास क्षमता में बाजार के विश्वास को दर्शाते हैं बल्कि निवेशकों की उनकी स्थिरता और विश्वसनीयता की मान्यता को भी दर्शाते हैं। जो लोग इन शेयरों में निवेश करते हैं, वे आमतौर पर मानते हैं कि ये कंपनियां प्रतिस्पर्धी बाजार के माहौल में लंबे समय तक टिक सकती हैं और स्थिर शेयरधारक रिटर्न प्रदान करना जारी रख सकती हैं।

दूसरी ओर, कम कीमत वाले स्टॉक में आमतौर पर उच्च मूल्य अस्थिरता होती है और वे तेज़ी से बढ़ या गिर सकते हैं, जो निवेशकों को उच्च जोखिम में डालता है, खासकर बाजार की भावना और तरलता में बदलाव के दौरान। अक्सर छोटे बाजार पूंजीकरण, वित्तीय अस्थिरता या अनिश्चित दृष्टिकोण वाली कंपनियों से आने वाले इन स्टॉक में विशेष रूप से उच्च मूल्य अस्थिरता होती है और निवेशकों को मजबूत जोखिम सहनशीलता और धैर्य की आवश्यकता होती है।

इसलिए, कम कीमत वाले शेयरों में निवेश करने के लिए कंपनी की वित्तीय सेहत, उसके बाजार के दृष्टिकोण और उद्योग की प्रतिस्पर्धा को ध्यान में रखते हुए उनके जोखिम और लाभ की क्षमता का सावधानीपूर्वक आकलन करना आवश्यक है। हालाँकि कम कीमत वाले शेयरों में अल्पावधि में तेजी से वृद्धि हो सकती है, लेकिन इसके साथ अक्सर बाजार में अस्थिरता का उच्च स्तर होता है, और निवेशकों को केवल अल्पकालिक लाभ के आधार पर निवेश निर्णय लेने से बचना चाहिए।

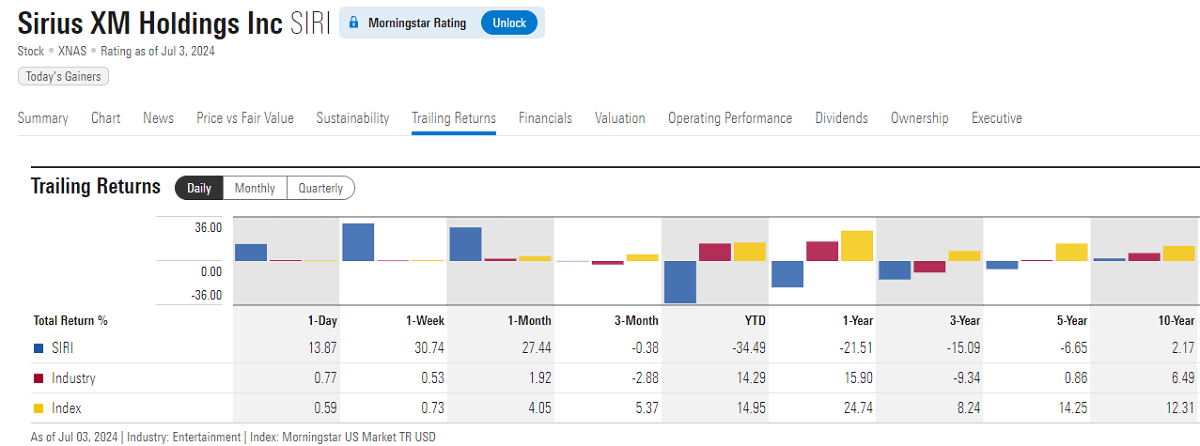

इसके अलावा, कम कीमत वाले शेयरों में अल्पकालिक विस्फोटक वृद्धि आमतौर पर बाजार की आशावाद को दर्शाती है या विशिष्ट घटनाओं से प्रेरित होती है, लेकिन निवेशकों को पता होना चाहिए कि इस तरह की कीमत में उतार-चढ़ाव स्टॉक के वास्तविक मूल्य को नहीं दर्शा सकता है। अल्पकालिक सट्टेबाजी में संलग्न होने पर, संभावित नुकसान और तरलता की समस्याओं से बचने के लिए जोखिम नियंत्रण की पर्याप्त समझ बनाए रखना महत्वपूर्ण है।

कम कीमत वाले शेयर, आम तौर पर लंबे समय में उच्च कीमत वाले शेयरों से बेहतर प्रदर्शन करने में विफल रहते हैं, लेकिन अल्पावधि में उच्च पैदावार दे सकते हैं। ऐसे शेयर आमतौर पर उन निवेशकों को आकर्षित करते हैं जो अधिक जोखिम लेने के लिए तैयार हैं और त्वरित रिटर्न की तलाश में हैं। ये निवेशक अल्पकालिक मूल्य उतार-चढ़ाव और बाजार की भावना को देखते हैं और जल्दी से खरीद और बिक्री करके लाभ कमाने की उम्मीद करते हैं।

हालांकि, चाहे कोई भी स्टॉक में निवेश करे, निवेशकों को कंपनी की वित्तीय सेहत, प्रबंधन टीम की क्षमता और बाजार के दृष्टिकोण के मूल सिद्धांतों पर ध्यान देना चाहिए। गहन विश्लेषण और व्यापक मूल्यांकन के माध्यम से ही तर्कसंगत निवेश निर्णय लिए जा सकते हैं और दीर्घकालिक निवेश रिटर्न लक्ष्यों को प्राप्त किया जा सकता है।

उच्च मूल्य वाले स्टॉक के लिए निवेश रणनीति

उच्च मूल्य वाले स्टॉक के लिए निवेश रणनीति

ये स्टॉक वास्तव में लंबी अवधि के लिए उपयुक्त हैं, क्योंकि ये आमतौर पर वित्तीय रूप से मजबूत और अच्छा प्रदर्शन करने वाली कंपनियों से आते हैं, जिनमें मजबूत बाजार प्रतिस्पर्धा और स्थिर लाभप्रदता होती है। ये कंपनियाँ स्थिर वृद्धि बनाए रखने और लंबी अवधि में पर्याप्त निवेश रिटर्न प्रदान करने में सक्षम होती हैं।

इसके विपरीत, अल्पकालिक ब्लाइंड ट्रेडिंग बाजार की अस्थिरता और अल्पकालिक भावना के अधीन हो सकती है, जो जोखिम भरा और अस्थिर है। इसलिए निवेशकों को किसी कंपनी की दीर्घकालिक विकास क्षमता का विश्लेषण और मूल्यांकन करने और एक निवेश रणनीति विकसित करने पर ध्यान केंद्रित करना चाहिए जो ठोस दीर्घकालिक निवेश रिटर्न के लक्ष्य को प्राप्त करने के लिए दीर्घकालिक होल्डिंग के लिए उपयुक्त हो।

कुछ उच्च-मूल्य वाले शेयरों पर बहुत अधिक पैसा केंद्रित करने से बचना एक बुद्धिमानी वाली रणनीति है, क्योंकि इससे निवेश जोखिम बढ़ सकता है। विविध निवेश दृष्टिकोण अपनाने से पोर्टफोलियो का समग्र जोखिम कम हो जाता है। परिसंपत्ति वर्गों और क्षेत्रों की एक विविध श्रेणी में निवेश करके, निवेशक एक ही स्टॉक में मूल्य में उतार-चढ़ाव से उत्पन्न होने वाले जोखिमों को संतुलित कर सकते हैं और बाजार की अस्थिरता से बेहतर तरीके से बचाव कर सकते हैं। यह रणनीति समग्र पोर्टफोलियो की स्थिरता को बढ़ाने में मदद करती है, जिससे दीर्घकालिक निवेश उद्देश्यों को बेहतर ढंग से प्राप्त किया जा सकता है।

साथ ही, हालांकि ऐसे स्टॉक आमतौर पर कंपनी के बेहतरीन प्रदर्शन और बाजार स्थिति को दर्शाते हैं, फिर भी निवेशकों को उन्हें चुनते समय उनके मूल्यांकन स्तरों का आकलन करने में सतर्क रहना चाहिए। अत्यधिक मूल्य-से-आय या मूल्य-से-बिक्री अनुपात से बचें और सुनिश्चित करें कि निवेश की कीमत उचित सीमा के भीतर हो, जो निवेश को बेहतर ढंग से सुरक्षित रखेगा और संभावित भविष्य के जोखिमों को कम करेगा।

और निवेशकों के लिए बाजार और उद्योग में होने वाले बदलावों से अवगत रहना महत्वपूर्ण है, खासकर प्रतिस्पर्धी गतिशीलता, तकनीकी प्रगति और उस उद्योग में नियामक परिवर्तनों जैसे कारकों के प्रभाव से जिसमें कंपनी काम करती है। ऐसी जानकारी से अवगत रहने से निवेशकों को अपनी निवेश रणनीतियों को समायोजित करने, अधिक सटीक निर्णय लेने और निवेश जोखिमों को प्रभावी ढंग से प्रबंधित करने में मदद मिल सकती है। यह सूचना संवेदनशीलता और लचीलापन विशेष रूप से उन निवेशकों के लिए महत्वपूर्ण है जो लंबे समय तक उच्च-मूल्य वाले स्टॉक रखते हैं, जिससे उन्हें बाजार के अवसरों का लाभ उठाने और संभावित निवेश जोखिमों से बचने में मदद मिलती है।

पोर्टफोलियो के प्रदर्शन और बाजार के माहौल की नियमित समीक्षा करना निवेश प्रक्रिया में एक महत्वपूर्ण कदम है। नियमित समीक्षा के माध्यम से, निवेशक पोर्टफोलियो के समग्र प्रदर्शन का आकलन कर सकते हैं, जिसमें व्यक्तिगत परिसंपत्तियों का रिटर्न और अस्थिरता शामिल है। बाजार के माहौल और व्यक्तिगत निवेश उद्देश्यों में बदलावों के आधार पर, निवेशक अपने निवेश उद्देश्यों और जोखिम की भूख के साथ स्थिरता सुनिश्चित करने के लिए अपनी स्थिति संरचना में समय पर समायोजन कर सकते हैं। यह नियमित समीक्षा और समायोजन निवेशकों को बाजार की अनिश्चितता और अस्थिरता से निपटने के लिए अपने पोर्टफोलियो आवंटन को अनुकूलित करने में मदद कर सकता है, जिससे वे अपने दीर्घकालिक निवेश उद्देश्यों को बेहतर ढंग से प्राप्त कर सकते हैं।

इन रणनीतिक योजनाओं के अलावा, निवेशकों को उच्च-मूल्य वाले शेयरों के चयन में भी सावधानी बरतनी चाहिए। सामान्य तौर पर, कोई व्यक्ति कुछ प्रमुख मानदंडों के आधार पर अपना मूल्यांकन कर सकता है। उदाहरण के लिए, कोई व्यक्ति $50 से अधिक शेयर मूल्य वाले शेयर चुन सकता है। एक वर्ष में तीन गुना से अधिक की वृद्धि, उद्योग में अग्रणी स्थिति में एक कंपनी और उत्कृष्ट प्रदर्शन। इन मानदंडों को मिलाकर, निवेशक अच्छी क्षमता और उच्च दीर्घकालिक निवेश मूल्य वाले शेयरों का अधिक लक्षित चयन करने में सक्षम होते हैं।

जब शेयर की यूनिट कीमत $50 से ऊपर होती है, तो यह बाजार में कंपनी की अच्छी तरह से स्थापित और स्थिर स्थिति को दर्शाता है। दूसरा, एक वर्ष में तीन गुना से अधिक की महत्वपूर्ण वृद्धि दर्शाती है कि बाजार कंपनी के प्रदर्शन और क्षमता को अत्यधिक मान्यता देता है। कंपनी को अपने उद्योग में अग्रणी स्थिति में होना चाहिए, बाजार हिस्सेदारी के नेतृत्व और नवाचार करने की क्षमता के साथ। अंत में, स्थिर आय वृद्धि और स्वस्थ वित्तीय स्थिति सहित उत्कृष्ट प्रदर्शन, उच्च मूल्य वाले शेयरों का चयन करने वाले निवेशकों के लिए प्रमुख विचारों में से एक है।

तकनीकी स्तर पर, निवेशक मासिक के-लाइन चार्ट को देखकर किसी शेयर की दीर्घकालिक वृद्धि क्षमता और उद्योग के दृष्टिकोण का मूल्यांकन कर सकते हैं। मासिक के-प्लॉट एक व्यापक समय क्षितिज प्रदान कर सकते हैं, जिससे निवेशकों को दीर्घकालिक रुझानों और महत्वपूर्ण मूल्य गतिशीलता को पकड़ने में मदद मिलती है। कंपनी की वित्तीय स्थिति, बाजार की स्थिति और उद्योग में प्रतिस्पर्धी लाभ जैसे मौलिक विश्लेषण के साथ, निवेशक स्थिर निवेश रिटर्न और पूंजी प्रशंसा की खोज में दीर्घकालिक होल्डिंग रणनीति विकसित कर सकते हैं।

इसके अलावा, उच्च कीमत वाले शेयरों में निवेश करते समय शांत और तर्कसंगत रहना महत्वपूर्ण है। शेयर की कीमत में उतार-चढ़ाव के बावजूद भावनात्मक निर्णय लेने से बचें और अपनी निवेश योजना और रणनीति पर टिके रहें। तकनीकी विश्लेषण के आधार पर स्पष्ट स्टॉप-लॉस पॉइंट सेट करना भी आवश्यक है। समय पर स्टॉप-लॉस प्रभावी रूप से नुकसान को नियंत्रित कर सकता है और आगे के विस्तार से बच सकता है।

उपरोक्त अनुशंसाओं को समझने और अपनाने से निवेशकों को उच्च-मूल्य वाले शेयरों में अपने निवेश को अधिक लक्षित तरीके से चुनने और प्रबंधित करने में मदद मिल सकती है, जिससे उनके दीर्घकालिक निवेश उद्देश्यों को प्राप्त किया जा सके और निवेश जोखिम कम हो सके। साथ ही, ये रणनीतियाँ निवेशकों को एक अच्छी निवेश मानसिकता बनाए रखने, अपने निवेश पोर्टफोलियो को प्रभावी ढंग से प्रबंधित करने और दीर्घकालिक, स्थिर निवेश रिटर्न की उम्मीद करने में मदद करेंगी।

| विवरण | निवेश रणनीति |

| स्थिर आय और दीर्घकालिक विकास क्षमता। | उद्योग जगत के अग्रणी और उच्च विकास क्षमता वाले शेयरों का चयन करें। |

| प्रमुख ब्रांड और बाजार हिस्सेदारी. | बड़ी बाजार हिस्सेदारी वाली प्रभावशाली कंपनियों को चुनें। |

| संस्थागत और दीर्घकालिक निवेशकों द्वारा पसंद किया जाता है। | संस्थागत निवेश और बाजार भावना पर ध्यान केंद्रित करें। |

| स्थिर मूल्य और लाभांश. | पुनर्निवेश रणनीति के साथ दीर्घकालिक धारण। |

| उच्च बाजार तरलता और व्यापारिक गतिविधि। | अच्छी तरलता वाले स्टॉक को प्राथमिकता दें। |

| यह जोखिम में विविधता लाने और पोर्टफोलियो की अस्थिरता को कम करने में मदद करता है। | स्टॉक और परिसंपत्ति आवंटन रणनीतियों का सावधानीपूर्वक चयन करें। |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।