Diz-se que o barato é barato e o caro é caro. Este ditado não se aplica apenas à vida quotidiana, mas também está profundamente enraizado na realidade do investimento no mercado de ações. Veja, seja uma reportagem da mídia ou uma história popular sobre ações, ela tende a se concentrar em algumas ações de alto preço. Os preços elevados destas ações não são apenas um reflexo dos números, mas também um reconhecimento e confiança do mercado na força e no potencial por trás delas, e por isso são amplamente favorecidas pelos investidores. No entanto, concentrar-se em ações com preços elevados também pode trazer alguns desafios e riscos. Vamos agora focar nas vantagens e estratégias de investir em ações com preços elevados.

O que é uma ação de alto preço?

O que é uma ação de alto preço?

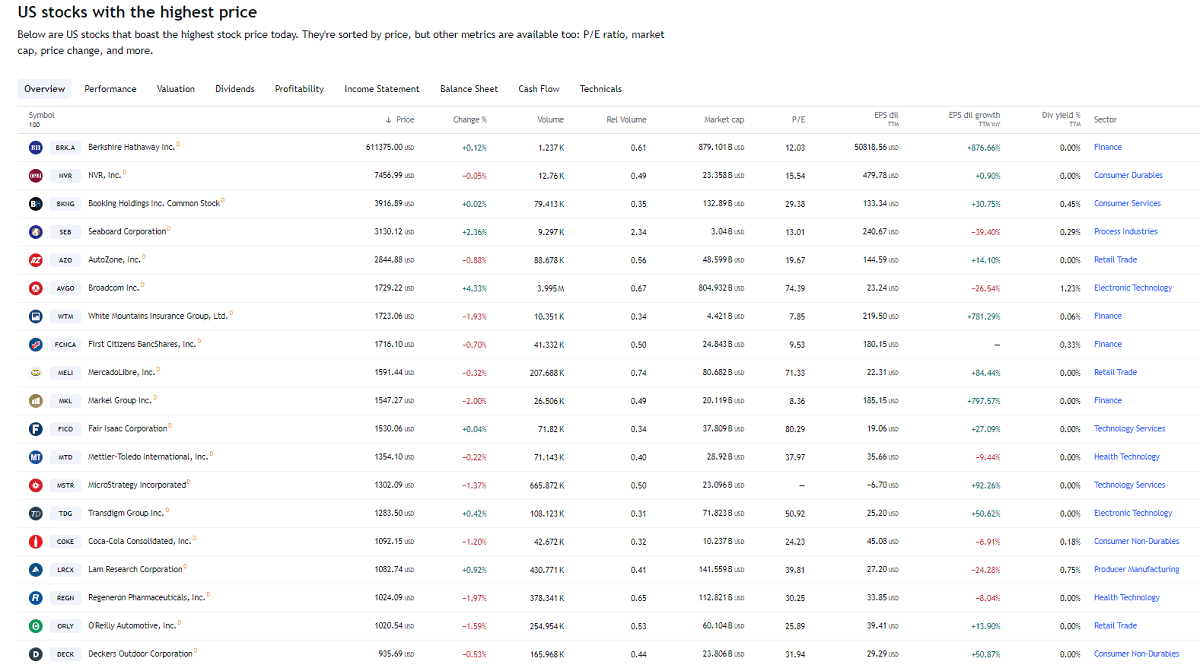

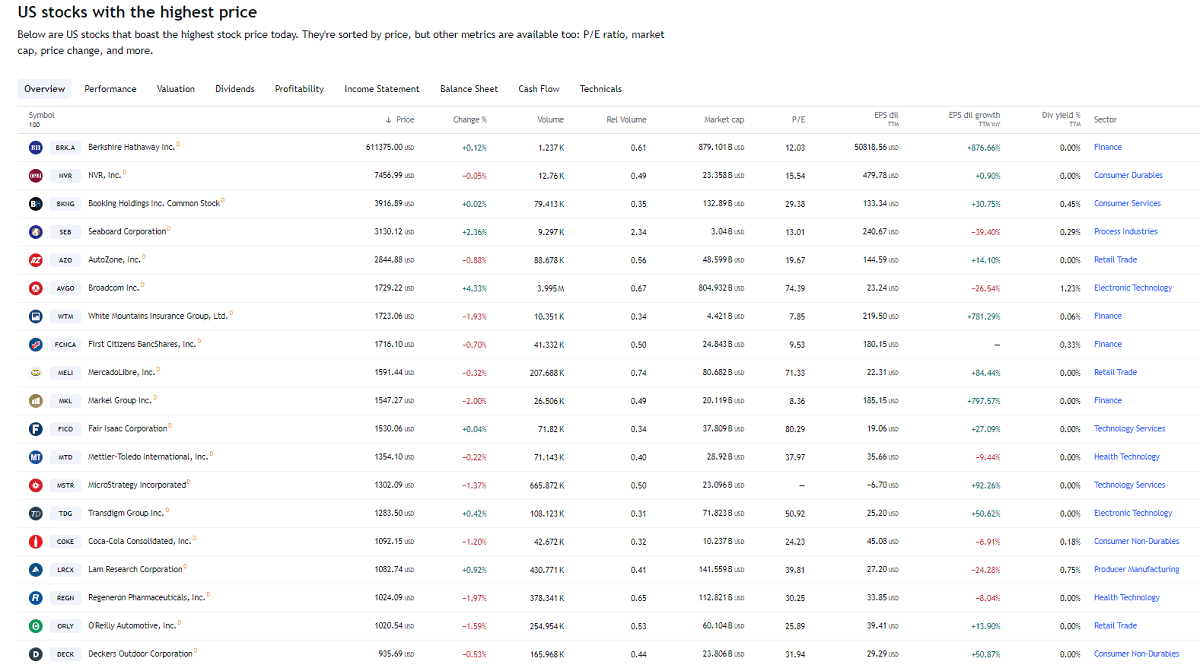

Geralmente refere-se a ações com preços elevados, onde o preço por ação é significativamente superior ao nível de preços de outras ações no mercado. Essas ações geralmente vêm de empresas com grande capitalização de mercado, boas condições financeiras e negócios estáveis e, portanto, são amplamente reconhecidas e confiáveis pelo mercado. O seu elevado preço por acção não reflecte apenas a posição e credibilidade da empresa no mercado, mas também representa as elevadas expectativas dos investidores relativamente ao seu crescimento e rentabilidade a longo prazo.

Ações com preços elevados geralmente representam grandes empresas que estabeleceram uma posição sólida no mercado. Estas empresas não são apenas líderes nos seus setores, mas também demonstraram um forte desempenho financeiro e uma rentabilidade sólida. Empresas como Berkshire Hathaway, Apple e Amazon, por exemplo, são típicas. Os elevados preços das suas ações não só refletem o reconhecimento do mercado da sua força e potencial de crescimento a longo prazo, mas também atraem uma grande quantidade de atenção e capital de investidores a longo prazo.

Essas ações são geralmente altamente confiáveis pelo mercado, e os investidores geralmente acreditam que essas empresas têm desempenho financeiro estável e boas perspectivas de crescimento a longo prazo. Esta confiança decorre da posição de liderança destas empresas nas suas indústrias, da forte presença da marca e da inovação contínua, permitindo-lhes manter uma vantagem competitiva e sustentar o crescimento num ambiente de mercado altamente competitivo.

Apesar dos elevados preços das ações, estas ações são geralmente negociadas de forma ativa e líquidas, atraindo um elevado nível de atenção e interesse comercial de investidores institucionais e de grandes investidores. Esta característica de negociação em mercado ativo permite aos investidores comprar e vender estas ações com relativa facilidade, ao mesmo tempo que reduz o risco de volatilidade de preços que pode estar associada a grandes negociações.

As suas vantagens de rendimentos estáveis, baixo risco, potencial de crescimento a longo prazo e resistência à inflação têm atraído investidores a longo prazo e aqueles que procuram um rendimento estável. Essas ações são geralmente de empresas financeiramente sólidas, com desempenho consistente e que fornecem retornos de investimento confiáveis de forma consistente. Muitas sociedades por ações de alto preço também aumentam ainda mais os retornos dos investidores através do pagamento regular de dividendos.

Ao mesmo tempo, estas ações apresentam normalmente um baixo risco de investimento, uma vez que estas empresas gozam de elevado reconhecimento no mercado e de modelos de negócio estáveis. Este reconhecimento e estabilidade do mercado tornam os investidores mais inclinados a escolher ações de preços elevados como parte das suas carteiras para obter retornos estáveis a longo prazo.

Além disso, as sociedades por ações com preços elevados têm geralmente potencial para um crescimento sustentado e são capazes de manter o crescimento através da inovação e da expansão do mercado. Por exemplo, a Amazon tem conseguido manter um forte crescimento no mercado, expandindo continuamente as suas áreas de negócio, como o comércio eletrónico e a computação em nuvem, bem como impulsionando a inovação tecnológica. Esta capacidade torna-os numa participação ideal a longo prazo para os investidores, uma vez que demonstram a capacidade e o potencial para se manterem à frente da curva num ambiente de negócios em mudança.

Além disso, devido aos seus modelos de negócio sólidos, as empresas nesta categoria de ações são normalmente capazes de manter a rentabilidade num ambiente inflacionário, aumentando os preços ou repercutindo os aumentos de custos nos consumidores. Esta capacidade torna-as mais resilientes à inflação, e os investidores estão, portanto, mais inclinados a deter estas ações a longo prazo para gerar retornos estáveis e proteger-se contra os riscos associados às flutuações do ciclo económico.

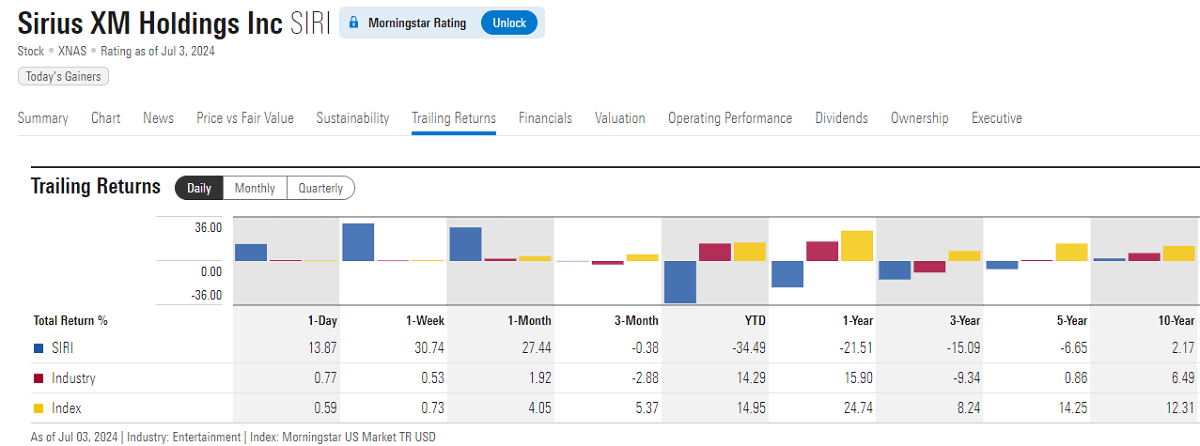

É claro que, embora sejam geralmente relativamente estáveis, não são completamente isentos de riscos. Os preços das ações de alto preço ainda podem flutuar mais acentuadamente quando o mercado flutua ou quando o desempenho de uma empresa não é tão bom quanto o esperado. Essa volatilidade pode ter impacto nos activos dos investidores, especialmente para aqueles que desejam comprar e vender acções para obter lucros rápidos num curto período de tempo e precisam de avaliar e gerir cuidadosamente os seus riscos.

Entretanto, a valorização de algumas ações com preços elevados pode já ser bastante elevada, o que significa que a sua margem para crescimento futuro pode ser limitada. Os investidores que considerem investir nessas ações devem prestar especial atenção à avaliação se as suas avaliações são razoáveis e sustentáveis. Avaliações excessivas podem significar que as ações foram supervalorizadas pelo mercado e podem enfrentar o risco de ajuste ou de retorno às avaliações normais no futuro.

Com base nessas características, costuma ser adequado para investidores de longo prazo, principalmente aqueles que buscam retornos estáveis e menor risco. Estas ações provêm de empresas com finanças sólidas e rentabilidade estável e geralmente têm potencial para crescimento sustentado. A detenção destas ações por um longo período de tempo permite aos investidores desfrutar dos benefícios do desempenho e crescimento estáveis da empresa, ao mesmo tempo que reduz os riscos e custos que podem estar associados a negociações frequentes.

Em suma, as ações com preços elevados representam empresas de qualidade no mercado, com retornos estáveis e menor risco para investidores de longo prazo. Apesar dos preços mais elevados das ações, estas ações tendem a oferecer ganhos consistentes e potencial de crescimento. É por isso que muitos investidores preferem ações de baixo preço.

O que é mais lucrativo: ações com preços altos ou com preços baixos?

O que é mais lucrativo: ações com preços altos ou com preços baixos?

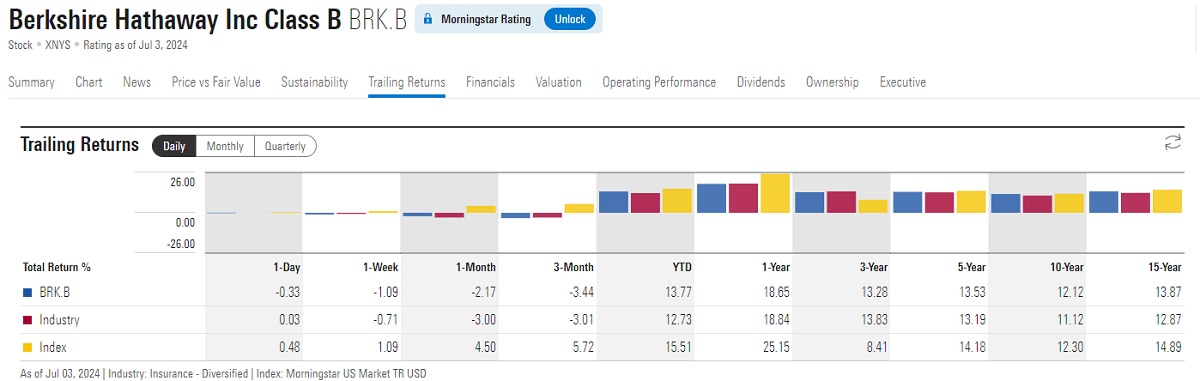

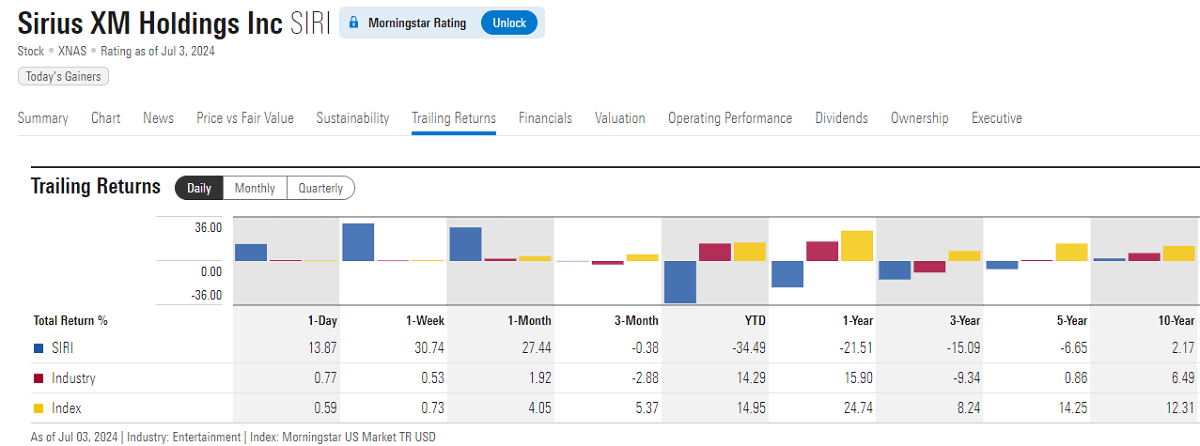

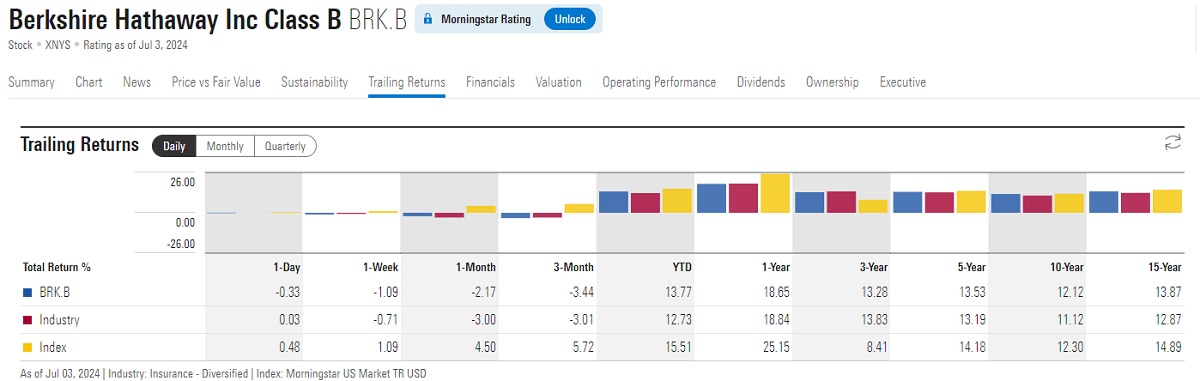

É importante perceber que nenhuma classe de ações tem garantia de desempenho superior à outra em termos de retornos. O desempenho do retorno de uma ação não é determinado apenas pelo preço alto ou baixo da ação, mas depende de uma série de fatores. A este respeito, existem vantagens e desvantagens tanto nas ações com preços elevados como nas ações com preços baixos, e tudo depende da tolerância ao risco, dos objetivos de investimento e da estratégia do investidor. No entanto, em termos de retornos de investimento a longo prazo, as ações com preços elevados irão destacar-se mais, como mostra o gráfico acima, onde a Berkshire Hathaway tem um retorno melhor do que o setor e o índice.

Isto se deve ao fato de que as ações de alto preço geralmente vêm de empresas com grande capitalização de mercado, finanças sólidas e modelos de negócios estáveis. Estas empresas geralmente ocupam posições de liderança e forte competitividade no mercado e são capazes de gerar lucros de forma consistente e constante e proporcionar elevados retornos a longo prazo. Os investidores acreditam que estas empresas têm bom potencial de crescimento e rentabilidade consistente e, portanto, estão dispostas a comprar as suas ações a um preço mais elevado.

As ações de baixo preço, por outro lado, são menos caras, mas o seu risco de investimento é maior, pois podem estar expostas a fatores como instabilidade financeira, riscos comerciais ou especulação de mercado. Algumas ações com preços baixos podem sofrer flutuações de preços de curto prazo devido ao sentimento do mercado ou a eventos específicos, atraindo especuladores para negociações de curto prazo. No entanto, a longo prazo, apenas as ações de baixo preço, com finanças sólidas e modelos de negócio sólidos podem proporcionar retornos de investimento sustentáveis a longo prazo.

Portanto, as estratégias dos investidores desempenham um papel crucial no mercado de ações. Os investidores de longo prazo geralmente preferem procurar ações de alto preço com retornos estáveis, uma vez que essas ações geralmente vêm de empresas com grande capitalização de mercado e finanças sólidas que podem fornecer retornos de investimento confiáveis no longo prazo.

Em contraste, os especuladores de curto prazo preferem ações com preços baixos devido à sua elevada volatilidade e potencial para mudanças rápidas, que são adequadas para estratégias de investimento que procuram ganhos a curto prazo. Portanto, os investidores precisam de formular estratégias com base nos seus próprios objectivos de investimento, apetite ao risco e expectativas de mercado ao seleccionarem acções para alcançarem resultados de investimento óptimos.

De um modo geral, as ações de elevado preço provêm geralmente de empresas com grande capitalização de mercado, boas condições financeiras e negócios estáveis, pelo que o risco de investimento é relativamente baixo. Essas empresas geralmente ocupam uma posição de liderança em seus setores, com rentabilidade estável e fluxo de caixa sustentado. Os investidores tendem a escolher estas ações porque representam o reconhecimento do mercado do potencial de crescimento de uma empresa a longo prazo.

Embora o seu preço possa flutuar amplamente ao longo do tempo, os seus fundamentos são geralmente sólidos e é capaz de ter um desempenho consistente através da volatilidade do mercado. Como resultado, as ações com preços elevados são vistas como uma das opções de investimento mais seguras, especialmente para investidores que enfatizam a preservação do capital e a valorização a longo prazo.

Além disso, estas empresas têm geralmente fortes posições de mercado e competitividade e são capazes de proporcionar retornos mais estáveis numa base sustentada. Freqüentemente, ocupam posições de liderança em seus setores, com boa influência de marca e bases de clientes. Devido à sua sólida posição no mercado, estas empresas são geralmente capazes de responder eficazmente à concorrência do mercado e às flutuações económicas e manter rentabilidade e fluxo de caixa relativamente estáveis.

Portanto, as ações de preços elevados são frequentemente confiadas pelo mercado e são consideradas alvos de investimento de alta qualidade a longo prazo. Essas ações geralmente vêm de empresas com grande capitalização de mercado, posição financeira sólida, gestão estável e crescimento sustentável no desempenho. Os elevados preços das suas acções não só reflectem a confiança do mercado nas suas boas operações e potencial de crescimento a longo prazo, mas também mostram o reconhecimento dos investidores pela sua estabilidade e fiabilidade. Aqueles que investem nestas ações geralmente acreditam que estas empresas podem sobreviver durante muito tempo num ambiente de mercado competitivo e continuar a proporcionar retornos estáveis aos acionistas.

As ações de baixo preço, por outro lado, são normalmente caracterizadas por uma elevada volatilidade de preços e podem subir ou descer rapidamente, o que expõe os investidores a riscos elevados, especialmente durante mudanças no sentimento e na liquidez do mercado. Muitas vezes provenientes de empresas com pequena capitalização de mercado, instabilidade financeira ou perspetivas incertas, estas ações apresentam uma volatilidade de preços particularmente elevada e exigem que os investidores tenham uma forte tolerância ao risco e paciência.

Portanto, investir em ações de baixo preço requer uma avaliação cuidadosa do seu potencial de risco e recompensa, tendo em conta a saúde financeira da empresa, as suas perspetivas de mercado e a concorrência no setor. Embora as ações de baixo preço possam registar um rápido crescimento no curto prazo, isto é muitas vezes acompanhado por um elevado grau de volatilidade do mercado, e os investidores devem evitar tomar decisões de investimento baseadas apenas em ganhos de curto prazo.

Além disso, o crescimento explosivo de curto prazo em acções de baixo preço reflecte geralmente o optimismo do mercado ou é impulsionado por eventos específicos, mas os investidores devem estar cientes de que tais movimentos de preços podem não reflectir o verdadeiro valor das acções. Ao envolver-se na especulação de curto prazo, é importante manter um sentido suficiente de controlo de risco para evitar potenciais perdas e problemas de liquidez.

As ações com preços baixos, embora normalmente não consigam superar as ações com preços mais elevados no longo prazo, podem proporcionar rendimentos mais elevados no curto prazo. Essas ações geralmente atraem investidores que estão dispostos a assumir riscos maiores e que buscam retornos rápidos. Estes investidores procuram flutuações de preços a curto prazo e o sentimento do mercado e esperam obter lucro comprando e vendendo rapidamente.

No entanto, independentemente do tipo de ação em que se investe, os investidores devem concentrar-se nos fundamentos da saúde financeira da empresa, na competência da equipa de gestão e nas perspetivas do mercado. É apenas através de uma análise aprofundada e de uma avaliação abrangente que podem ser tomadas decisões de investimento racionais e que os objectivos de retorno do investimento a longo prazo podem ser alcançados.

Estratégia de investimento para ações de alto preço

Estratégia de investimento para ações de alto preço

Estas ações são, de facto, adequadas para detenção a longo prazo, uma vez que normalmente provêm de empresas financeiramente sólidas e com bom desempenho, com forte competitividade no mercado e rentabilidade estável. Essas empresas tendem a ser capazes de manter um crescimento constante e fornecer retornos de investimento substanciais durante um longo período de tempo.

Em contraste, a negociação cega de curto prazo pode estar sujeita à volatilidade do mercado e ao sentimento de curto prazo, que é arriscado e volátil. Os investidores devem, portanto, concentrar-se na análise e avaliação do potencial de crescimento a longo prazo de uma empresa e no desenvolvimento de uma estratégia de investimento que seja adequada para uma participação a longo prazo, a fim de atingir o objetivo de retornos sólidos do investimento a longo prazo.

É uma estratégia sensata evitar concentrar demasiado dinheiro em algumas ações com preços elevados, pois isso pode aumentar o risco de investimento. A adoção de uma abordagem de investimento diversificada reduz o risco geral da carteira. Ao investir numa gama diversificada de classes de activos e sectores, os investidores podem equilibrar os riscos que podem surgir das flutuações de preços numa única acção e proteger-se melhor contra a volatilidade do mercado. Esta estratégia ajuda a melhorar a estabilidade da carteira global, atingindo assim melhor os objectivos de investimento a longo prazo.

Ao mesmo tempo, embora essas ações reflitam geralmente o excelente desempenho e posição de mercado da empresa, os investidores devem ainda ser cautelosos na avaliação dos seus níveis de avaliação ao selecioná-las. Evite rácios excessivos de preço/lucro ou preço/vendas e garanta que o preço do investimento esteja dentro de uma faixa razoável, o que protegerá melhor o investimento e reduzirá possíveis riscos futuros.

E é fundamental que os investidores se mantenham atualizados sobre as mudanças no mercado e na indústria, especialmente o impacto de fatores como a dinâmica competitiva, os avanços tecnológicos e as mudanças regulatórias na indústria em que a empresa atua. Manter-se atualizado sobre essas informações pode ajudar os investidores a ajustar suas estratégias de investimento, tomar decisões mais precisas e gerenciar com eficácia os riscos de investimento. Esta sensibilidade e flexibilidade da informação são particularmente importantes para os investidores que detêm ações com preços elevados durante um longo período de tempo, ajudando-os a capitalizar as oportunidades de mercado e a evitar potenciais riscos de investimento.

A revisão regular do desempenho da carteira e do ambiente de mercado é uma etapa crucial no processo de investimento. Através de análises regulares, os investidores podem avaliar o desempenho global da carteira, incluindo o retorno e a volatilidade dos activos individuais. Com base nas mudanças no ambiente de mercado e nos objectivos de investimento individuais, os investidores podem fazer ajustes atempados à sua estrutura de posições para garantir a consistência com os seus objectivos de investimento e apetência pelo risco. Esta revisão e ajustamento regulares podem ajudar os investidores a optimizar a alocação da sua carteira para fazer face à incerteza e à volatilidade do mercado, atingindo assim melhor os seus objectivos de investimento a longo prazo.

Além destes planos estratégicos, os investidores também devem ser cautelosos na seleção de ações com preços elevados. Em geral, pode-se basear a sua avaliação em alguns critérios-chave. Por exemplo, pode-se escolher ações com um preço superior a US$ 50. um aumento de mais de três vezes em um ano, uma empresa em posição de liderança no setor e excelente desempenho. Ao combinar estes critérios, os investidores conseguem fazer uma seleção mais direcionada de ações com bom potencial e elevado valor de investimento a longo prazo.

Quando o preço unitário da ação estiver acima de US$ 50. reflete a posição bem estabelecida e estável da empresa no mercado. Em segundo lugar, um aumento significativo de mais de três vezes num ano mostra que o mercado reconhece altamente o desempenho e o potencial da empresa. A empresa deve estar em uma posição de liderança em seu setor, com liderança em participação de mercado e capacidade de inovar. Por último, o excelente desempenho, incluindo o crescimento constante dos lucros e finanças saudáveis, é uma das principais considerações para os investidores na seleção de ações com preços elevados.

No nível técnico, os investidores podem então avaliar o potencial de crescimento de longo prazo de uma ação e as perspectivas do setor, observando o gráfico mensal da linha K. Os gráficos K mensais podem fornecer um horizonte temporal mais amplo, ajudando os investidores a capturar tendências de longo prazo e importantes dinâmicas de preços. Combinada com a análise fundamental, como a situação financeira de uma empresa, a posição de mercado e a vantagem competitiva na indústria, os investidores podem desenvolver uma estratégia de participação de longo prazo em busca de retornos de investimento estáveis e valorização do capital.

Além disso, manter a calma e a racionalidade é fundamental ao investir em ações com preços elevados. Evite a tomada de decisões emocionais e siga o seu plano e estratégia de investimento face à volatilidade dos preços das ações. Também é necessário definir pontos de stop loss claros com base na análise técnica. O stop-loss oportuno pode controlar eficazmente as perdas e evitar uma maior expansão.

A compreensão e a adopção das recomendações acima referidas podem ajudar os investidores a seleccionar e gerir os seus investimentos em acções de elevado preço de uma forma mais direccionada, concretizando assim os seus objectivos de investimento a longo prazo e reduzindo os riscos de investimento. Ao mesmo tempo, estas estratégias ajudarão os investidores a manter uma mentalidade de investimento sólida, a gerir eficazmente a sua carteira de investimentos e a esperar retornos de investimento estáveis e a longo prazo.

Vantagens e estratégias para investir em ações de alto preço

| Descrição

|

Estratégia de investimento

|

| Lucros estáveis e potencial de crescimento a longo prazo.

|

Selecione líderes do setor e ações com potencial de alto crescimento.

|

| Marca proeminente e participação de mercado.

|

Escolha empresas influentes com grande participação de mercado.

|

| preferido por investidores institucionais e de longo prazo.

|

Foco no investimento institucional e no sentimento do mercado.

|

| Preço e dividendos estáveis.

|

Retenção de longo prazo com uma estratégia de reinvestimento.

|

| Alta liquidez de mercado e atividade comercial.

|

Priorize ações com boa liquidez.

|

| Ajuda a diversificar o risco e reduzir a volatilidade da carteira.

|

Selecione cuidadosamente ações e estratégias de alocação de ativos.

|

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

O que é uma ação de alto preço?

O que é uma ação de alto preço? O que é mais lucrativo: ações com preços altos ou com preços baixos?

O que é mais lucrativo: ações com preços altos ou com preços baixos? Estratégia de investimento para ações de alto preço

Estratégia de investimento para ações de alto preço