تجارة

حول إي بي سي

اريخ النشر: 2024-07-05

ويقال أن الرخيص رخيص، والغالي غالي. ولا ينطبق هذا القول على الحياة اليومية فحسب، بل إنه متجذر أيضًا في واقع الاستثمار في سوق الأوراق المالية. كما ترى، سواء كان ذلك تقريرًا إعلاميًا أو قصة أسهم شائعة، فإنه يميل إلى التركيز على بعض الأسهم مرتفعة الثمن. إن ارتفاع أسعار هذه الأسهم ليس مجرد انعكاس للأرقام، بل هو أيضًا اعتراف وثقة السوق بالقوة والإمكانات التي تقف وراءها، وبالتالي فهي مفضلة على نطاق واسع من قبل المستثمرين. ومع ذلك، فإن التركيز على الأسهم مرتفعة الثمن قد يجلب أيضًا بعض التحديات والمخاطر. دعونا نركز الآن على مزايا واستراتيجيات الاستثمار في الأسهم مرتفعة الثمن.

ما هي الأسهم مرتفعة الثمن؟

ما هي الأسهم مرتفعة الثمن؟

ويشير عادة إلى الأسهم ذات أسعار الأسهم المرتفعة، حيث يكون سعر السهم أعلى بكثير من مستوى أسعار الأسهم الأخرى في السوق. تأتي هذه الأسهم عادة من شركات ذات رأس مال سوقي كبير، ووضع مالي جيد، وأعمال مستقرة، وبالتالي فهي معترف بها وموثوق بها على نطاق واسع من قبل السوق. ولا يعكس سعر السهم المرتفع مكانة الشركة ومصداقيتها في السوق فحسب، بل يمثل أيضًا توقعات المستثمرين العالية لنموها وربحيتها على المدى الطويل.

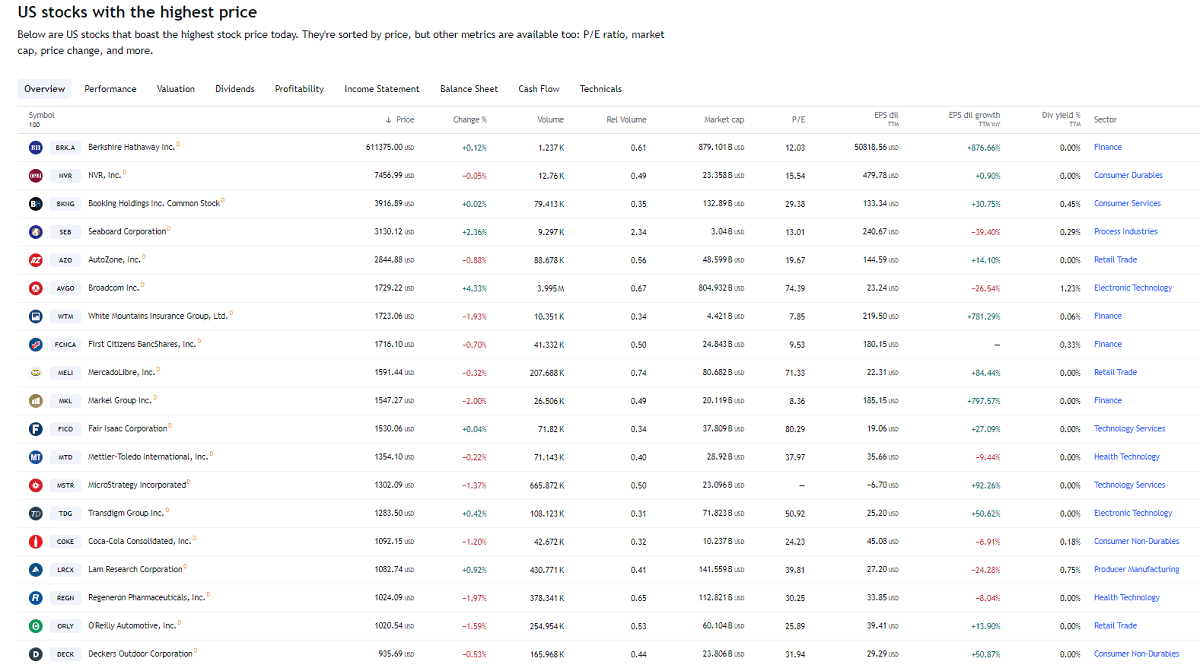

عادة ما تمثل الأسهم مرتفعة الأسعار الشركات الكبيرة التي حققت مكانة قوية في السوق. هذه الشركات ليست فقط رائدة في صناعاتها ولكنها أظهرت أيضًا أداءً ماليًا قويًا وربحية قوية. شركات مثل بيركشاير هاثاواي، وأبل، وأمازون، على سبيل المثال، تعتبر نموذجية. ولا تعكس أسعار أسهمها المرتفعة اعتراف السوق بقوتها وإمكانات نموها على المدى الطويل فحسب، بل تجتذب أيضًا قدرًا كبيرًا من الاهتمام ورأس المال من المستثمرين على المدى الطويل.

عادة ما تحظى هذه الأسهم بثقة كبيرة من قبل السوق، ويعتقد المستثمرون عمومًا أن هذه الشركات تتمتع بأداء مالي مستقر وآفاق نمو جيدة على المدى الطويل. وتنبع هذه الثقة من المكانة القيادية لهذه الشركات في صناعاتها، والحضور القوي لعلامتها التجارية، والابتكار المستمر، مما يمكنها من الحفاظ على ميزة تنافسية والحفاظ على النمو في بيئة سوق شديدة التنافسية.

على الرغم من ارتفاع أسعار أسهمها، إلا أن هذه الأسهم عادة ما يتم تداولها بشكل نشط وتتميز بالسيولة، مما يجذب مستوى عالٍ من الاهتمام والاهتمام التجاري من المستثمرين المؤسسيين وكبار المستثمرين. تسمح خاصية التداول النشط في السوق للمستثمرين بشراء وبيع هذه الأسهم بسهولة نسبية، مع تقليل مخاطر تقلب الأسعار التي قد تترافق مع الصفقات الكبيرة.

وقد اجتذبت مزاياها المتمثلة في العائدات المستقرة، والمخاطر المنخفضة، وإمكانات النمو على المدى الطويل، ومقاومة التضخم، مستثمرين على المدى الطويل وأولئك الذين يسعون إلى دخل مستقر. عادة ما تكون هذه الأسهم من شركات سليمة مالياً وذات أداء ثابت توفر باستمرار عوائد استثمارية موثوقة. كما تعمل العديد من شركات الأسهم ذات الأسعار المرتفعة على زيادة عوائد المستثمرين من خلال توزيعات أرباح منتظمة.

وفي الوقت نفسه، عادة ما تحمل هذه الأسهم مخاطر استثمارية منخفضة حيث تتمتع هذه الشركات بتقدير كبير في السوق ونماذج أعمال مستقرة. وهذا الاعتراف بالسوق والاستقرار يجعل المستثمرين أكثر ميلاً لاختيار الأسهم مرتفعة الثمن كجزء من محافظهم الاستثمارية لتحقيق عوائد مستقرة طويلة الأجل.

علاوة على ذلك، فإن شركات الأوراق المالية مرتفعة الأسعار لديها عادة القدرة على النمو المستدام وتكون قادرة على الحفاظ على النمو من خلال الابتكار وتوسيع السوق. على سبيل المثال، تمكنت أمازون من الحفاظ على نمو قوي في السوق من خلال التوسع المستمر في مجالات أعمالها، مثل التجارة الإلكترونية والحوسبة السحابية، فضلاً عن دفع الابتكار التكنولوجي. هذه القدرة تجعلها ملكية مثالية طويلة الأجل للمستثمرين، لأنها تثبت القدرة والإمكانات على البقاء في الطليعة في بيئة الأعمال المتغيرة.

بالإضافة إلى ذلك، وبسبب نماذج أعمالها القوية، فإن الشركات في فئة الأسهم هذه عادة ما تكون قادرة على الحفاظ على الربحية في بيئة تضخمية من خلال رفع الأسعار أو نقل زيادات التكلفة إلى المستهلكين. وهذه القدرة تجعلها أكثر مرونة في مواجهة التضخم، وبالتالي فإن المستثمرين أكثر ميلا إلى الاحتفاظ بهذه الأسهم على المدى الطويل لتحقيق عوائد مستقرة والحماية من المخاطر المرتبطة بتقلبات الدورة الاقتصادية.

وبطبيعة الحال، على الرغم من أنها عادة ما تكون مستقرة نسبيا، إلا أنها ليست خالية تماما من المخاطر. قد تستمر أسعار أسهم الأسهم المرتفعة الثمن في التقلب بشكل أكثر حدة عندما يتقلب السوق أو عندما لا يكون أداء الشركة جيدًا كما هو متوقع. وقد يكون لمثل هذه التقلبات تأثير على أصول المستثمرين، خاصة بالنسبة لأولئك الذين يرغبون في شراء وبيع الأسهم لتحقيق أرباح سريعة في فترة زمنية قصيرة ويحتاجون إلى تقييم وإدارة مخاطرهم بعناية.

وفي الوقت نفسه، قد يكون تقييم بعض الأسهم مرتفعة الثمن مرتفعًا بالفعل، مما يعني أن مجال نموها في المستقبل قد يكون محدودًا. يحتاج المستثمرون الذين يفكرون في الاستثمار في مثل هذه الأسهم إلى إيلاء اهتمام خاص لتقييم ما إذا كانت تقييماتهم معقولة ومستدامة. قد تعني التقييمات المفرطة أن السوق مبالغ في تسعير الأسهم وقد تواجه خطر التعديل أو العودة إلى التقييمات العادية في المستقبل.

وبناءً على هذه الخصائص، فهي عادة ما تكون مناسبة للمستثمرين على المدى الطويل، وخاصة أولئك الذين يبحثون عن عوائد مستقرة ومخاطر أقل. تأتي هذه الأسهم من شركات ذات أوضاع مالية قوية وربحية مستقرة وعادة ما يكون لديها القدرة على النمو المستدام. إن الاحتفاظ بهذه الأسهم لفترة طويلة من الزمن يسمح للمستثمرين بالاستمتاع بفوائد الأداء المستقر للشركة والنمو مع تقليل المخاطر والتكاليف التي قد ترتبط بالتداول المتكرر.

باختصار، تمثل الأسهم مرتفعة السعر شركات عالية الجودة في السوق ذات عوائد مستقرة ومخاطر أقل بالنسبة للمستثمرين على المدى الطويل. على الرغم من ارتفاع أسعار الأسهم، تميل هذه الأسهم إلى تقديم أرباح ثابتة وإمكانات النمو. ولهذا السبب يختاره العديد من المستثمرين على الأسهم منخفضة السعر.

أيهما أكثر ربحية: الأسهم المرتفعة أم المنخفضة السعر؟

أيهما أكثر ربحية: الأسهم المرتفعة أم المنخفضة السعر؟

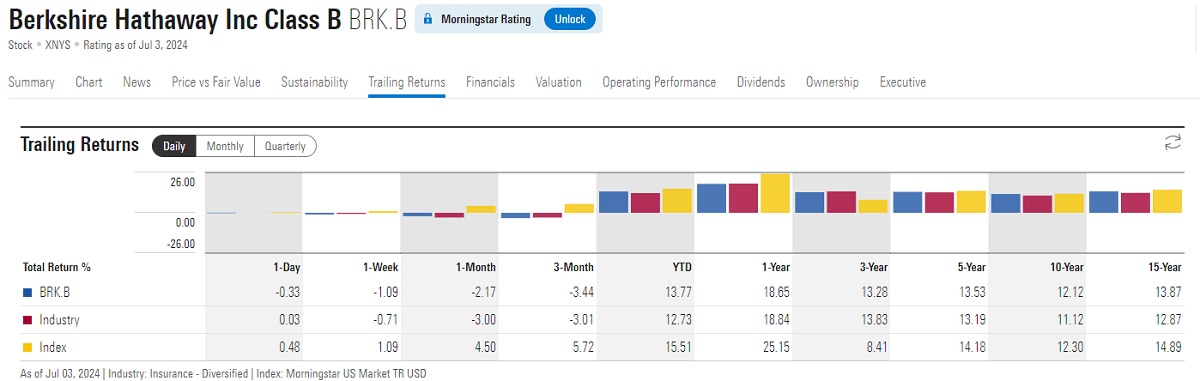

من المهم أن ندرك أنه لا يوجد ضمان لتفوق فئة واحدة من الأسهم على الأخرى من حيث العوائد. لا يتم تحديد أداء العائد للسهم فقط من خلال السعر المرتفع أو المنخفض للسهم، ولكنه يعتمد على عدد من العوامل. وفي هذا الصدد، هناك مزايا وعيوب لكل من الأسهم المرتفعة والمنخفضة السعر، وكل ذلك يعتمد على مدى تحمل المستثمر للمخاطر، وأهدافه الاستثمارية، واستراتيجيته. ومع ذلك، من حيث عوائد الاستثمار طويلة الأجل، فإن الأسهم ذات الأسعار المرتفعة سوف تبرز أكثر، كما هو موضح في الرسم البياني أعلاه، حيث تتمتع شركة بيركشاير هاثاواي بعائد أفضل من القطاع والمؤشر.

ويرجع ذلك إلى حقيقة أن الأسهم ذات الأسعار المرتفعة تأتي عادة من الشركات ذات القيمة السوقية الكبيرة والبيانات المالية القوية ونماذج الأعمال المستقرة. تتمتع هذه الشركات عادةً بمكانة رائدة وقدرة تنافسية قوية في السوق وتكون قادرة على تحقيق أرباح بشكل مستمر وثابت وتوفير عوائد عالية على المدى الطويل. يعتقد المستثمرون أن هذه الشركات لديها إمكانات نمو جيدة وربحية ثابتة، وبالتالي فهم على استعداد لشراء أسهمها بسعر أعلى.

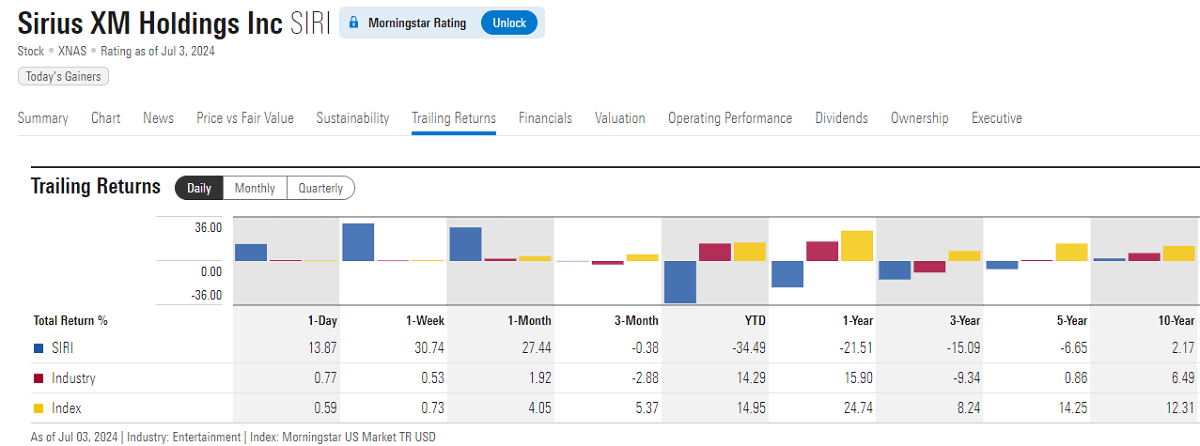

ومن ناحية أخرى، تكون الأسهم منخفضة السعر أقل تكلفة، ولكن مخاطر استثمارها أعلى لأنها قد تتعرض لعوامل مثل عدم الاستقرار المالي، أو مخاطر الأعمال، أو المضاربات في السوق. قد تواجه بعض الأسهم منخفضة السعر تقلبات أسعار قصيرة المدى بسبب معنويات السوق أو أحداث معينة، مما يجذب المضاربين للتداول على المدى القصير. ومع ذلك، على المدى الطويل، فقط تلك الأسهم منخفضة السعر ذات الأوضاع المالية السليمة ونماذج الأعمال القوية هي التي يمكن أن توفر عوائد استثمارية مستدامة طويلة الأجل.

ولذلك، تلعب استراتيجيات المستثمرين دورا حاسما في سوق الأوراق المالية. عادة ما يفضل المستثمرون على المدى الطويل البحث عن الأسهم مرتفعة السعر ذات العوائد المستقرة، حيث تأتي هذه الأسهم عادة من شركات ذات رأس مال سوقي كبير وبيانات مالية سليمة يمكن أن توفر عوائد استثمارية موثوقة على المدى الطويل.

وفي المقابل، يفضل المضاربون على المدى القصير الأسهم منخفضة السعر بسبب تقلباتها العالية وإمكانية حدوث تغيرات سريعة، وهي مناسبة لاستراتيجيات الاستثمار التي تسعى إلى تحقيق مكاسب قصيرة الأجل. ولذلك، يحتاج المستثمرون إلى صياغة استراتيجيات بناءً على أهدافهم الاستثمارية، ورغبتهم في المخاطرة، وتوقعات السوق عند اختيار الأسهم لتحقيق نتائج استثمارية مثالية.

بشكل عام، تأتي الأسهم مرتفعة الثمن عادة من الشركات ذات القيمة السوقية الكبيرة، والوضع المالي الجيد، والأعمال التجارية المستقرة، وبالتالي فإن مخاطر الاستثمار منخفضة نسبيًا. وعادة ما تتمتع هذه الشركات بمكانة رائدة في صناعاتها، مع ربحية مستقرة وتدفق نقدي مستدام. يميل المستثمرون إلى اختيار هذه الأسهم لأنها تمثل اعتراف السوق بإمكانيات النمو للشركة على المدى الطويل.

على الرغم من أن سعره قد يتقلب على نطاق واسع مع مرور الوقت، إلا أن أساسياته عادة ما تكون صلبة، وقادرة على الأداء باستمرار خلال تقلبات السوق. ونتيجة لذلك، يُنظر إلى الأسهم ذات الأسعار المرتفعة على أنها أحد الخيارات الاستثمارية الأكثر أمانًا، خاصة بالنسبة للمستثمرين الذين يؤكدون على الحفاظ على رأس المال وارتفاع قيمته على المدى الطويل.

علاوة على ذلك، تتمتع هذه الشركات عادة بمكانة سوقية قوية وقدرة تنافسية وتكون قادرة على توفير عوائد أكثر استقرارًا على أساس مستدام. غالبًا ما يشغلون مناصب قيادية في صناعاتهم، مع تأثير جيد للعلامة التجارية وقواعد العملاء. ونظرًا لمكانتها القوية في السوق، تكون هذه الشركات عادةً قادرة على الاستجابة بفعالية للمنافسة في السوق والتقلبات الاقتصادية والحفاظ على ربحية وتدفق نقدي مستقر نسبيًا.

لذلك، غالبًا ما تحظى الأسهم مرتفعة السعر بثقة السوق وتعتبر أهدافًا استثمارية عالية الجودة على المدى الطويل. تأتي هذه الأسهم عادةً من شركات ذات قيمة سوقية كبيرة ومركز مالي قوي وإدارة مستقرة ونمو مستدام في الأداء. ولا تعكس أسعار أسهمها المرتفعة ثقة السوق في عملياتها الجيدة وإمكانات نموها على المدى الطويل فحسب، بل تظهر أيضاً اعتراف المستثمرين باستقرارها وموثوقيتها. عادةً ما يعتقد أولئك الذين يستثمرون في هذه الأسهم أن هذه الشركات يمكنها البقاء في بيئة سوق تنافسية لفترة طويلة والاستمرار في تقديم عوائد مستقرة للمساهمين.

ومن ناحية أخرى، تتميز الأسهم منخفضة السعر عادة بتقلبات الأسعار العالية ويمكن أن ترتفع أو تنخفض بسرعة، مما يعرض المستثمرين لمخاطر عالية، خاصة خلال التغيرات في معنويات السوق والسيولة. غالبًا ما تأتي هذه الأسهم من شركات ذات رأس مال سوقي صغير، أو عدم استقرار مالي، أو توقعات غير مؤكدة، وتتميز هذه الأسهم بتقلبات عالية في الأسعار بشكل خاص وتتطلب من المستثمرين أن يتمتعوا بقدرة قوية على تحمل المخاطر والصبر.

ولذلك، فإن الاستثمار في الأسهم منخفضة السعر يتطلب تقييمًا دقيقًا لمخاطرها ومكافآتها المحتملة، مع الأخذ في الاعتبار الصحة المالية للشركة، وتوقعاتها السوقية، والمنافسة الصناعية. على الرغم من أن الأسهم منخفضة السعر قد تشهد نموًا سريعًا على المدى القصير، إلا أن ذلك غالبًا ما يكون مصحوبًا بدرجة عالية من تقلبات السوق، ويجب على المستثمرين تجنب اتخاذ قرارات استثمارية بناءً على المكاسب قصيرة المدى وحدها.

وبالإضافة إلى ذلك، فإن النمو الهائل على المدى القصير في الأسهم منخفضة السعر عادة ما يعكس تفاؤل السوق أو مدفوعا بأحداث محددة، ولكن يجب على المستثمرين أن يدركوا أن تحركات الأسعار هذه قد لا تعكس القيمة الحقيقية للسهم. عند الانخراط في المضاربة قصيرة الأجل، من المهم الحفاظ على شعور كافٍ بالتحكم في المخاطر لتجنب الخسائر المحتملة ومشاكل السيولة.

على الرغم من أن الأسهم منخفضة السعر تفشل عادة في التفوق على الأسهم ذات الأسعار الأعلى على المدى الطويل، إلا أنها قد تحقق عوائد أعلى على المدى القصير. عادة ما تجتذب هذه الأسهم المستثمرين الذين هم على استعداد لتحمل مخاطر أعلى ويبحثون عن عوائد سريعة. يبحث هؤلاء المستثمرون عن تقلبات الأسعار قصيرة المدى ومعنويات السوق ويتوقعون تحقيق الربح عن طريق الشراء والبيع بسرعة.

ومع ذلك، بغض النظر عن نوع السهم الذي يستثمر فيه المرء، يجب على المستثمرين التركيز على أساسيات الصحة المالية للشركة، وكفاءة فريق الإدارة، وتوقعات السوق. فقط من خلال التحليل المتعمق والتقييم الشامل يمكن اتخاذ قرارات استثمارية عقلانية ويمكن تحقيق أهداف عائد الاستثمار على المدى الطويل.

استراتيجية الاستثمار للأسهم ذات الأسعار المرتفعة

استراتيجية الاستثمار للأسهم ذات الأسعار المرتفعة

هذه الأسهم مناسبة بالفعل للاحتفاظ بها على المدى الطويل، لأنها تأتي عادةً من شركات سليمة ماليًا وجيدة الأداء تتمتع بقدرة تنافسية قوية في السوق وربحية مستقرة. تميل هذه الشركات إلى أن تكون قادرة على الحفاظ على النمو المطرد وتوفير عوائد استثمارية كبيرة على مدى فترة زمنية أطول.

في المقابل، قد يخضع التداول الأعمى قصير المدى لتقلبات السوق والمشاعر قصيرة المدى، وهو أمر محفوف بالمخاطر ومتقلب. ولذلك يجب على المستثمرين التركيز على تحليل وتقييم إمكانات النمو على المدى الطويل للشركة ووضع استراتيجية استثمار مناسبة للاحتفاظ بها على المدى الطويل من أجل تحقيق هدف عوائد استثمارية قوية طويلة الأجل.

إنها استراتيجية حكيمة لتجنب تركيز الكثير من الأموال على عدد قليل من الأسهم مرتفعة الثمن، لأن هذا قد يزيد من مخاطر الاستثمار. إن اعتماد نهج استثماري متنوع يقلل من المخاطر الإجمالية للمحفظة. ومن خلال الاستثمار في مجموعة متنوعة من فئات الأصول والقطاعات، يمكن للمستثمرين موازنة المخاطر التي قد تنشأ عن تقلبات الأسعار في سهم واحد وتوفير حماية أفضل ضد تقلبات السوق. وتساعد هذه الاستراتيجية على تعزيز استقرار المحفظة الإجمالية، وبالتالي تحقيق الأهداف الاستثمارية طويلة المدى بشكل أفضل.

وفي الوقت نفسه، على الرغم من أن هذه الأسهم تعكس عادة الأداء الممتاز للشركة ومكانتها في السوق، إلا أنه يجب على المستثمرين توخي الحذر في تقييم مستويات تقييمها عند اختيارها. تجنب المبالغة في نسبة السعر إلى الأرباح أو نسب السعر إلى المبيعات وتأكد من تسعير الاستثمار ضمن نطاق معقول، مما سيحمي الاستثمار بشكل أفضل ويقلل المخاطر المستقبلية المحتملة.

ومن المهم بالنسبة للمستثمرين مواكبة التغيرات في السوق والصناعة، وخاصة تأثير عوامل مثل الديناميكيات التنافسية والتقدم التكنولوجي والتغيرات التنظيمية في الصناعة التي تعمل فيها الشركة. إن مواكبة هذه المعلومات يمكن أن يساعد المستثمرين على تعديل استراتيجياتهم الاستثمارية، واتخاذ قرارات أكثر دقة، وإدارة مخاطر الاستثمار بشكل فعال. تعتبر حساسية المعلومات ومرونتها ذات أهمية خاصة بالنسبة للمستثمرين الذين يحتفظون بأسهم مرتفعة الثمن لفترة طويلة من الزمن، مما يساعدهم على الاستفادة من فرص السوق وتجنب مخاطر الاستثمار المحتملة.

تعد المراجعة المنتظمة لأداء المحفظة وبيئة السوق خطوة حاسمة في عملية الاستثمار. ومن خلال المراجعة المنتظمة، يمكن للمستثمرين تقييم الأداء العام للمحفظة، بما في ذلك العائد وتقلب الأصول الفردية. واستناداً إلى التغيرات في بيئة السوق والأهداف الاستثمارية الفردية، يمكن للمستثمرين إجراء تعديلات في الوقت المناسب على هيكل مراكزهم لضمان الاتساق مع أهدافهم الاستثمارية ورغبتهم في المخاطرة. يمكن أن تساعد هذه المراجعة والتعديل المنتظمة المستثمرين على تحسين توزيع محافظهم الاستثمارية للتعامل مع حالة عدم اليقين والتقلبات في السوق، وبالتالي تحقيق أهدافهم الاستثمارية طويلة المدى بشكل أفضل.

بالإضافة إلى هذه الخطط الإستراتيجية، يجب على المستثمرين أيضًا توخي الحذر عند اختيارهم للأسهم ذات الأسعار المرتفعة. بشكل عام، يمكن للمرء أن يبني تقييمه على بعض المعايير الأساسية. على سبيل المثال، يمكن للمرء اختيار الأسهم التي يزيد سعر سهمها عن 50 دولارًا. زيادة أكثر من ثلاث مرات في عام واحد، شركة في مكانة رائدة في الصناعة، والأداء المتميز. ومن خلال الجمع بين هذه المعايير، يستطيع المستثمرون اختيار مجموعة أكثر استهدافًا من الأسهم ذات الإمكانات الجيدة والقيمة الاستثمارية العالية على المدى الطويل.

عندما يكون سعر وحدة السهم أعلى من 50 دولارًا. إنه يعكس مكانة الشركة الراسخة والمستقرة في السوق. ثانيًا، تظهر الزيادة الكبيرة لأكثر من ثلاث مرات في عام واحد أن السوق يعترف بشدة بأداء الشركة وإمكاناتها. يجب أن تكون الشركة في مكانة رائدة في صناعتها، مع قيادة حصة السوق والقدرة على الابتكار. وأخيرًا، يعد الأداء المتميز، بما في ذلك نمو الأرباح المطرد والبيانات المالية الصحية، أحد الاعتبارات الرئيسية للمستثمرين عند اختيار الأسهم مرتفعة السعر.

على المستوى الفني، يمكن للمستثمرين بعد ذلك تقييم إمكانات نمو السهم على المدى الطويل وتوقعات الصناعة من خلال النظر إلى الرسم البياني الشهري K-line. يمكن أن توفر مخططات K الشهرية أفقًا زمنيًا أوسع، مما يساعد المستثمرين على التقاط الاتجاهات طويلة المدى وديناميكيات الأسعار المهمة. إلى جانب التحليل الأساسي، مثل الوضع المالي للشركة، ووضعها في السوق، والميزة التنافسية في الصناعة، يمكن للمستثمرين تطوير استراتيجية طويلة الأجل لتحقيق عوائد استثمارية مستقرة وزيادة رأس المال.

بالإضافة إلى ذلك، يعد الحفاظ على الهدوء والعقلانية أمرًا أساسيًا عند الاستثمار في الأسهم مرتفعة الثمن. تجنب اتخاذ القرارات العاطفية والتزم بخطتك واستراتيجيتك الاستثمارية في مواجهة تقلبات أسعار الأسهم. ومن الضروري أيضًا تحديد نقاط وقف خسارة واضحة بناءً على التحليل الفني. وقف الخسارة في الوقت المناسب يمكن أن يتحكم بشكل فعال في الخسائر ويتجنب المزيد من التوسع.

إن فهم التوصيات المذكورة أعلاه واعتمادها يمكن أن يساعد المستثمرين على اختيار وإدارة استثماراتهم في الأسهم المرتفعة السعر بطريقة أكثر استهدافًا، وبالتالي تحقيق أهدافهم الاستثمارية طويلة المدى وتقليل مخاطر الاستثمار. وفي الوقت نفسه، ستساعد هذه الاستراتيجيات المستثمرين في الحفاظ على عقلية استثمارية سليمة، وإدارة محفظتهم الاستثمارية بفعالية، والتطلع إلى عوائد استثمارية مستقرة وطويلة الأجل.

| وصف | استراتيجية الاستثمار |

| أرباح مستقرة وإمكانات النمو على المدى الطويل. | حدد قادة الصناعة والأسهم المحتملة ذات النمو المرتفع. |

| علامة تجارية بارزة وحصة سوقية. | اختر الشركات المؤثرة التي تتمتع بحصة سوقية كبيرة. |

| المفضل من قبل المستثمرين المؤسسيين وطويلي الأجل. | التركيز على الاستثمار المؤسسي ومعنويات السوق. |

| استقرار الأسعار والأرباح. | عقد طويل الأجل مع استراتيجية إعادة الاستثمار. |

| ارتفاع سيولة السوق ونشاط التداول. | إعطاء الأولوية للأسهم ذات السيولة الجيدة. |

| فهو يساعد على تنويع المخاطر وتقليل تقلبات المحفظة. | اختر بعناية استراتيجيات توزيع الأسهم والأصول. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.