تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

يدير بنك اليابان السياسة النقدية والتنظيم المالي، ويعدل أسعار الفائدة لتحفيز النمو واستقرار التضخم من خلال قرارات أسعار الفائدة.

منذ أن أعلن بنك اليابان عن رفع أسعار الفائدة، تأثر الوضع الاقتصادي العالمي بشكل كبير بسبب ذلك، مما ركز اهتمام المستثمرين على اليابان. ومع تقلبات الاقتصاد العالمي والتعديلات المتكررة للسياسات النقدية في مختلف البلدان، يتطلع السوق إلى الاجتماع القادم لبنك اليابان، والذي من المتوقع أن يثير اهتمام ورد فعل السوق العالمية مرة أخرى. وفي هذا الصدد، دعونا نلقي نظرة فاحصة على قرار بنك اليابان بشأن سعر الفائدة وآثاره.

ماذا يسمى بنك اليابان؟

اسمه الرسمي هو بنك اليابان (بنك اليابان، BOJ)، ويعني باليابانية "بنك اليابان" (にっぽんぎんこう)، ويشار إليه باسم "بنك اليابان" (にちぎん). تأسست عام 1882 ويقع مقرها الرئيسي في طوكيو. باعتباره البنك المركزي الياباني، فهو مسؤول عن تنفيذ السياسة النقدية، والحفاظ على الاستقرار المالي، وتعزيز النمو الاقتصادي.

يرأس الهيكل القيادي لبنك اليابان رئيس ونائبان للرئيس، وهم مسؤولون معًا عن عمليات البنك وصنع القرار. أعلى هيئة لاتخاذ القرار في البنك هي مجلس السياسات، الذي يتكون من الرئيس ونواب الرئيس وخبراء آخرين على دراية جيدة بالاقتصاد والمالية.

مجلس السياسات مسؤول عن صياغة وتنفيذ السياسة النقدية لضمان استقرار الاقتصاد الياباني والتشغيل الآمن للنظام المالي. يشارك أعضاء مجلس الإدارة بشكل مشترك في المناقشات واتخاذ القرارات بشأن الوضع الاقتصادي وخيارات السياسة بناءً على خبراتهم وتجاربهم لدعم جهود بنك اليابان في تحقيق مهمته وأهدافه.

بنك اليابان هو المؤسسة الوحيدة في اليابان المرخص لها بإصدار الأوراق النقدية والعملات المعدنية بالين، وهو مسؤول عن إدارة المعروض النقدي في البلاد والإشراف عليه. وتشمل مسؤولياتها صياغة وتنفيذ السياسة النقدية وتنظيم عرض النقود بهدف الحفاظ على الاستقرار الاقتصادي واستقرار الأسعار.

ومن خلال تعديل أسعار الفائدة وأدوات السياسة النقدية الأخرى، يلتزم بنك اليابان بأهداف تحقيق استقرار الأسعار وتعزيز النمو الاقتصادي. ولذلك، فإن السياسة النقدية التي يضعها وينفذها بنك اليابان لا تؤثر فقط على استقرار البيئة الاقتصادية المحلية، بل لها أيضًا تأثير مباشر على تشغيل النظام المالي وتطوير السوق.

يضمن بنك اليابان التشغيل المستقر للنظام المالي ويمنع بشكل فعال الأزمات المالية المحتملة ويستجيب لها من خلال الإشراف على البنوك والمؤسسات المالية الأخرى وتنظيمها. ويشمل ذلك صياغة السياسات الإشرافية، ومراجعة كفاية رأس المال وممارسات إدارة المخاطر في المؤسسات المالية، والإشراف على تشغيل الأسواق المالية. يلتزم بنك اليابان بالحفاظ على صحة واستقرار النظام المالي لدعم التنمية المستدامة للاقتصاد الوطني.

بالإضافة إلى ذلك، يقوم بنك اليابان بإدارة وصيانة أنظمة الدفع والتسوية المحلية لضمان سلامة وكفاءة التدفقات المالية. ومن خلال الإشراف على تشغيل نظام الدفع وتنظيمه، يضمن بنك اليابان سلاسة وأمان عملية الدفع والتسوية وتسهيل الأنشطة الاقتصادية.

ويشارك بنك اليابان أيضًا بنشاط في استقرار الأسواق المالية الدولية وتطويرها، ويتعاون مع البنوك المركزية في البلدان الأخرى والمؤسسات المالية الدولية لمواجهة التحديات المالية العالمية، ويعزز التشغيل الآمن والفعال لأنظمة الدفع والتسوية الدولية. ولا تعمل هذه المبادرات على تعزيز موثوقية نظام الدفع فحسب، بل تساهم أيضًا في كفاءة واستقرار العمليات الاقتصادية الشاملة.

يستخدم بنك اليابان مجموعة متنوعة من أدوات السياسة لتحقيق أهداف سياسته النقدية، حيث تعد سياسة أسعار الفائدة واحدة من أبرز الأدوات. ومن خلال تعديل سعر الفائدة القياسي، يؤثر البنك المركزي بشكل مباشر على أسعار الفائدة في السوق، وبالتالي ينظم سلوك الاقتراض للمستهلكين والشركات. ويساعد رفع أسعار الفائدة على كبح التضخم، في حين أن خفضها يحفز النمو الاقتصادي، وهو أمر مهم بشكل خاص في أوقات الانكماش الاقتصادي.

بالإضافة إلى ذلك، تستخدم البنوك المركزية سياسة شراء الأصول المعروفة باسم التيسير الكمي (QE) لزيادة سيولة السوق عن طريق شراء سندات الخزانة والأصول المالية الأخرى. ولا تؤدي هذه السياسة إلى خفض معدلات الاقتراض طويل الأجل وتشجيع أنشطة الاستهلاك والاستثمار فحسب، بل توفر الدعم أيضًا أثناء فترات الركود الاقتصادي أو ضغوط الأسواق المالية وتحسن ظروف السيولة في الأسواق المالية.

يقوم بنك اليابان أيضًا بإبلاغ السوق بالاتجاه المستقبلي لسياسته النقدية ومعايير اتخاذ القرار من خلال التوجيه المستقبلي لإدارة توقعات السوق وتعزيز الاستقرار الاقتصادي. في السنوات الأخيرة، وفي مواجهة تحديات انخفاض التضخم وبطء النمو الاقتصادي، نفذ بنك اليابان سياسة نقدية تيسيرية للغاية، بما في ذلك الإبقاء على أسعار الفائدة عند مستويات منخفضة للغاية وإجراء عمليات شراء واسعة النطاق للأصول المالية، لتعزيز الاقتصاد. النشاط ومستوى التضخم مع مواجهة مخاطر فقاعات أسعار الأصول والتأثير السلبي لأسعار الفائدة طويلة الأجل.

باختصار، يلعب بنك اليابان دوراً رئيسياً في الاقتصاد الياباني، حيث يحافظ على استقرار الأسعار، ويعزز النمو الاقتصادي، ويضمن صحة واستقرار النظام المالي من خلال مجموعة متنوعة من أدوات السياسة. باعتباره المؤسسة الوحيدة المرخص لها بإصدار سندات الين والعملات المعدنية في اليابان، فإن بنك اليابان مسؤول عن إدارة المعروض النقدي والتأثير على نشاط السوق من خلال تدابير مثل التعديلات في سياسة أسعار الفائدة، وشراء الأصول، والتوجيه المستقبلي. وتهدف هذه السياسات إلى التصدي للتحديات المتمثلة في انخفاض التضخم لفترة طويلة وتباطؤ النمو الاقتصادي من خلال تحفيز الاستهلاك والاستثمار، وزيادة التضخم، ودعم صحة الاقتصاد.

قرار بنك اليابان بشأن سعر الفائدة

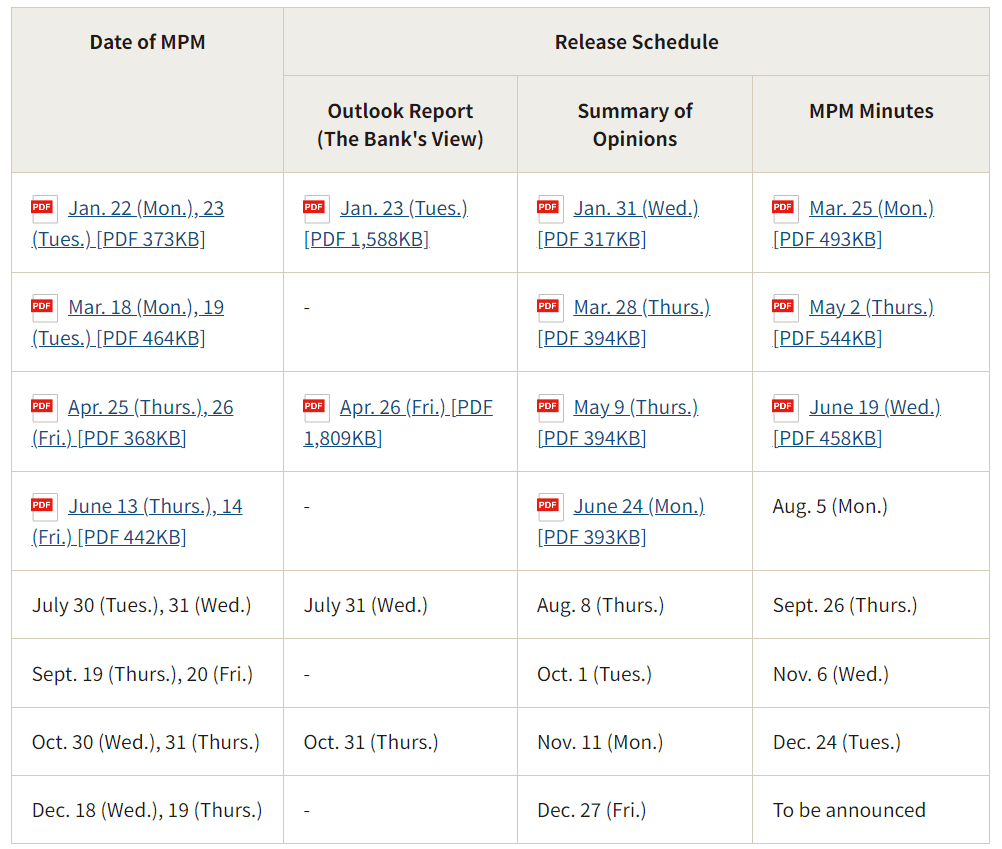

يعد قرار بنك اليابان بشأن سعر الفائدة أحد أهم أجزاء اجتماع السياسة النقدية (MPM). تُعقد هذه الاجتماعات عادة ثماني مرات في السنة ويتم الإعلان عنها مسبقًا من قبل بنك اليابان. عادةً ما يصدر بنك اليابان في اليوم الثاني (أي الأخير) من الاجتماع قرار سعر الفائدة وبيان السياسة ذي الصلة. الوقت المحدد عادة ما يكون حوالي الظهر (بتوقيت اليابان) في نفس اليوم، ويظهر الجدول الزمني لقرار سعر الفائدة لعام 2024 أعلاه.

يعد قرار بنك اليابان بشأن سعر الفائدة، والذي يحدد ما إذا كان سيتم توسيع أو تقليص برامج شراء الأصول، بما في ذلك السندات الحكومية وسندات الشركات والأصول الأخرى، أحد الاعتبارات المهمة لبنك اليابان في إدارة سياسته النقدية. تم تصميم برامج شراء الأصول هذه لزيادة سيولة السوق، وخفض أسعار الفائدة طويلة الأجل، وتعزيز أهداف النمو الاقتصادي والتضخم. ومن خلال تعديل حجم المشتريات وأنواع المشتريات، يتمتع بنك اليابان بالمرونة اللازمة للاستجابة للظروف الاقتصادية وتوقعات التضخم من أجل تحقيق أهداف السياسة النقدية.

عند اتخاذ قرار بشأن أسعار الفائدة وبرامج شراء الأصول، يبني بنك اليابان تقييمه على أحدث البيانات الاقتصادية وتوقعات التضخم. وتأخذ قراراتها بشأن أسعار الفائدة في الاعتبار الاتجاه العام للنمو في الاقتصاد الياباني ومستوى التضخم، بالإضافة إلى العوامل التي تؤثر على الاقتصاد العالمي والأسواق المالية. ويشمل سياق تعديلات السياسات قوة البيئة الاقتصادية الحالية وأهداف السياسة الداخلية والخارجية الرامية إلى تعزيز النمو الاقتصادي وضمان استقرار الأسعار.

يعد توجيه السياسة أداة مهمة لبنك اليابان لتوصيل الاتجاه المستقبلي للسياسة النقدية إلى السوق، وتوجيه توقعات السوق لأسعار الفائدة المستقبلية وتدابير السياسة من خلال إصدار التوقعات الاقتصادية وبيانات الإستراتيجية. يساعد هذا التوجيه المستثمرين والمشاركين الاقتصاديين على التنبؤ بالاتجاهات الاقتصادية ويعزز استقرار السوق والنمو الاقتصادي.

إن مضمون قرار سعر الفائدة، الذي اجتذب أكبر قدر من اهتمام السوق في السنوات الأخيرة، هو قرار بنك اليابان بشأن ما إذا كان سيتم تعديل أسعار الفائدة الرئيسية، مثل أسعار الفائدة قصيرة الأجل وطويلة الأجل. حافظ بنك اليابان على أسعار الفائدة السلبية لمدة سبعة عشر عامًا متتالية من خلال اعتماد سياسة نقدية تيسيرية تهدف إلى تحفيز النشاط الاقتصادي وتعزيز التضخم. والهدف من هذه التدابير السياسية هو تشجيع الاستهلاك والاستثمار عن طريق خفض تكلفة الاقتراض من أجل تعزيز النمو الاقتصادي ومواجهة التحدي المتمثل في انخفاض التضخم على المدى الطويل.

اعتبارًا من 19 مارس 2024. أعلن بنك اليابان عن زيادة في أسعار الفائدة إلى 1%. أثار هذا القرار رد فعل وقلقًا واسع النطاق في السوق. ومع تطور الوضع الاقتصادي والتضخمي بشكل أكبر، يترقب السوق والمستثمرون ويراقبون قرارات بنك اليابان المستقبلية بشأن أسعار الفائدة. ما إذا كان رفع سعر الفائدة سيظل محط اهتمام وثيق من الجمهور والمستثمرين أم لا، حيث سيكون له تأثيرات بعيدة المدى على الاقتصاد الياباني والأسواق المالية والاقتصاد العالمي.

ومن المهم أن ندرك أن قرار بنك اليابان بشأن أسعار الفائدة له تأثير كبير على السوق المالية، وخاصة فيما يتعلق بسعر الصرف. عندما يرفع بنك اليابان أسعار الفائدة، فقد يؤدي ذلك إلى ارتفاع قيمة الين لأن أسعار الفائدة المرتفعة تجتذب المزيد من تدفقات رأس المال؛ وعلى العكس من ذلك، فإن انخفاض أسعار الفائدة قد يؤدي إلى انخفاض قيمة الين بسبب انخفاض جاذبية الاستثمار. وتؤثر مثل هذه التغيرات في أسعار الصرف بشكل مباشر على التجارة الدولية والقدرة التنافسية الاستثمارية لليابان.

وفي الوقت نفسه، فإن قرار بنك اليابان بشأن سعر الفائدة له تأثير واسع النطاق على سوق الأوراق المالية، ولا يشمل سوق الأسهم اليابانية فحسب، بل يؤثر أيضًا على سوق الأسهم العالمية. وتؤثر مبادرات السياسة النقدية، مثل تعديل أسعار الفائدة الرئيسية أو توسيع برنامج شراء الأصول، بشكل مباشر على بيئة الاستثمار في سوق الأوراق المالية ومعنويات السوق. عادة ما يؤدي انخفاض أسعار الفائدة وزيادة مشتريات الأصول إلى تعزيز سوق الأوراق المالية، حيث أن انخفاض تكاليف الاستثمار قد يدفع المستثمرين إلى زيادة استثماراتهم في الأسهم ورفع أسعار الأسهم. بل على العكس من ذلك، فإن تشديد السياسة النقدية قد يؤدي إلى تراجع سوق الأوراق المالية، حيث أن ارتفاع تكاليف التمويل وانخفاض العرض قد يؤدي إلى إضعاف القوة الشرائية للمستثمرين.

علاوة على ذلك، فإن قرار بنك اليابان بشأن أسعار الفائدة له تأثير مهم على سوق السندات، مما يؤثر بشكل مباشر على عوائد سندات الحكومة اليابانية والسندات الأخرى. وقد يؤدي خفض أسعار الفائدة أو التوسع في شراء الأصول إلى انخفاض عوائد السندات، بينما قد يؤدي العكس إلى ارتفاعها، مما يؤثر على استراتيجيات المستثمرين في السندات وأداء السوق.

بالإضافة إلى ذلك، فإن قرارات السياسة النقدية التي يتخذها بنك اليابان، وخاصة التعديلات على أسعار الفائدة وبرنامج شراء الأصول، لها تأثير مباشر على تصور السوق للاتجاهات الاقتصادية المستقبلية. يمكن للتوقعات الاقتصادية المواتية أن تعزز نمو النشاط الاقتصادي من خلال زيادة ثقة الشركات والمستهلكين، وتشجيع التوسع الاستثماري، وزيادة الإنفاق الاستهلاكي. بل على العكس من ذلك، فإن توقعات السوق المتشائمة قد تدفع الشركات والمستهلكين إلى تبني استراتيجيات متحفظة وتثبط نمو النشاط الاقتصادي. ولذلك، فإن التوقعات الاقتصادية وتوجيهات السياسة النقدية لبنك اليابان تعتبر حاسمة في تشكيل ثقة السوق والأداء الاقتصادي.

باختصار، فإن قرار بنك اليابان بشأن أسعار الفائدة وموقفه السياسي لهما آثار مهمة على المستثمرين والاقتصاديين وصناع السياسات. وهذا لا يؤثر فقط على أداء أسواق رأس المال والأسهم، بل يؤثر أيضًا بشكل مباشر على التوقعات الاقتصادية العالمية. ونتيجة لذلك، يولي السوق قدرا كبيرا من الاهتمام لعملية صنع القرار في بنك اليابان، وقد يؤدي اتجاه سياسته إلى تقلبات واسعة النطاق في السوق وتعديلات في استراتيجية الاستثمار.

رفع بنك اليابان لأسعار الفائدة وتأثيره

رفع بنك اليابان لأسعار الفائدة وتأثيره

منذ انفجار اقتصاد الفقاعة في التسعينيات، شهد بنك اليابان فترة طويلة من التضخم المنخفض وبيئة النمو الاقتصادي المنخفضة، وبالتالي كانت سياسته النقدية متكيفة بشكل أساسي. في السنوات الأخيرة، مع قيام الاقتصادات الكبرى في جميع أنحاء العالم برفع أسعار الفائدة تدريجيا للتعامل مع الضغوط التضخمية، أصبح ما إذا كان بنك اليابان سيرفع أسعار الفائدة أم لا محط اهتمام السوق.

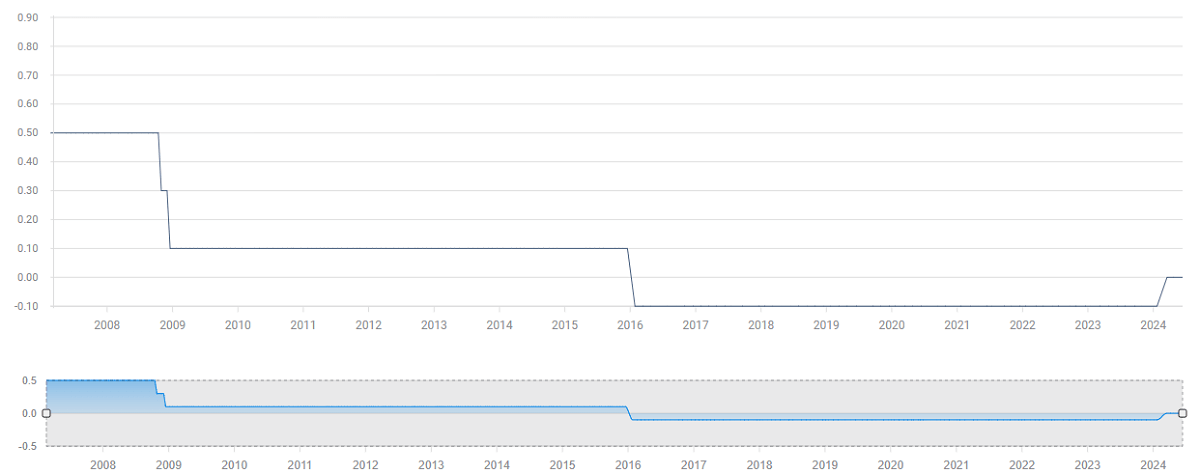

نفذ بنك اليابان سياسة سعر الفائدة الصفري منذ عام 1999. بهدف رئيسي هو تحفيز النمو الاقتصادي ورفع مستوى التضخم عن طريق خفض أسعار الفائدة في السوق. وتهدف هذه السياسة إلى تشجيع الاستهلاك والاستثمار مع خفض تكاليف الاقتراض لمواجهة تحديات التضخم المنخفض الذي طال أمده وتباطؤ النمو الاقتصادي.

منذ عام 2001، اتخذ بنك اليابان خطوات لزيادة سيولة السوق من خلال شراء السندات الحكومية والأصول الأخرى، وهي سياسة تعرف باسم التيسير الكمي. وتهدف هذه المبادرات إلى خفض أسعار الفائدة طويلة الأجل وتحفيز نشاط الاقتراض والاستثمار من أجل تعزيز النمو الاقتصادي ومواجهة الضغوط الانكماشية. ويُنظر إلى التيسير الكمي أيضًا على أنه أداة مهمة لدعم استقرار الأسواق المالية والحفاظ على الأداء الصحي للنظام المالي من خلال زيادة سيولة السوق.

في يناير/كانون الثاني 2016، خفض بنك اليابان سعر الفائدة إلى سالب 0.1%، وهي خطوة تهدف إلى تحفيز النشاط الاقتصادي بشكل أكبر وتعزيز مستوى التضخم. ومن خلال اعتماد سياسة سعر الفائدة السلبية، يسعى بنك اليابان إلى تعزيز الإقراض المصرفي والاستثمار من أجل تعزيز النمو الاقتصادي ومعالجة التحديات طويلة الأمد المتمثلة في انخفاض التضخم وتباطؤ النمو الاقتصادي.

ومن المهم أن ندرك أن الغرض الأصلي لسياسة أسعار الفائدة السلبية في اليابان كان التعامل مع الضغوط الانكماشية طويلة الأجل. ومن خلال تحديد أسعار الفائدة السلبية، يتم تشجيع أنشطة الاقتراض المصرفي لتعزيز النمو الاقتصادي والتضخم. على سبيل المثال، إذا كان سعر الفائدة سالبًا بنسبة 1٪، فإن المودعين الذين يقومون بإيداع 100 دولار في العام المقبل سيحصلون على 99 دولارًا فقط. وسوف يتمتع المقترضون بتكاليف قروض أقل، مما يحفز الاستهلاك والاستثمار.

لم يكن الأمر كذلك حتى يوليو 2024 عندما أعلن بنك اليابان أنه سيرفع سعر الفائدة القياسي من سالب 0.1% إلى ما بين 0%، منهيًا سياسة أسعار الفائدة السلبية التي استمرت 17 عامًا. وكان هذا القرار بمثابة الخطوة الأولى لليابان نحو التحول إلى سياسة نقدية أكثر صرامة وأثار اهتماما وردود فعل واسعة النطاق من الأسواق العالمية.

وكان الدافع الرئيسي وراء رفع سعر الفائدة في اليابان هو ارتفاع معدل التضخم في الاقتصاد الياباني. ورغم أن بنك اليابان بدأ في مراقبة الضغوط التضخمية منذ عدة سنوات، فإنه كان في احتياج إلى ضمان استدامة الاتجاه التضخمي والتأكيد على أن التضخم كان راسخاً بقوة من خلال بيانات مثل الزيادات في الأجور. ولقد أظهرت نتائج مفاوضات الأجور في ربيع عام 2019 أن معدل التضخم في اليابان كان 20%. قامت الشركات الكبرى بزيادة أجور الموظفين بنسبة 5.28%، وهي أعلى زيادة منذ 33 عامًا، والتي اعتبرت إشارة رئيسية لرفع أسعار الفائدة.

ونتيجة لذلك، كانت الأسواق تتوقع أن يقوم بنك اليابان برفع أسعار الفائدة في وقت لاحق، ولكن توقيت وقوة رفع الفائدة فاق توقعات بعض المحللين. ولأن بنك اليابان اختار رفع أسعار الفائدة بشكل أصغر ولم يوضح المسار الدقيق لمزيد من التشديد، فقد أدى ذلك إلى فجوة في التوقعات في السوق. وفي هذه الحالة، لم ترتفع قيمة الين كما كان متوقعًا ولكنه انخفض بدلاً من ذلك إلى ما دون مستوى 150 مقابل الدولار مرة أخرى، مما يعكس حالة عدم اليقين في السوق والحذر بشأن موقف سياسة البنك المركزي.

ومن المهم أن نلاحظ أن سياسة رفع أسعار الفائدة اليابانية قد يكون لها تأثيرات متعددة. فأولا، قد يتحسن العائد على الاستثمار في الأصول اليابانية، وهو ما من شأنه أن يجتذب المزيد من تدفقات رأس المال الأجنبي، وخاصة من الولايات المتحدة وأوروبا. ثانياً، قد يؤدي رفع أسعار الفائدة إلى رفع تكاليف اقتراض الحكومة اليابانية، مما يحد من المساحة المتاحة لتدابير التحفيز المالي، بل ويؤدي حتى إلى إثارة تقلبات حادة في سوق سندات الخزانة.

بالإضافة إلى ذلك، بالنسبة للأسواق العالمية، قد يصبح قرار بنك اليابان برفع أسعار الفائدة مرجعًا مهمًا لمسارات سياسات البنوك المركزية الأخرى. وعلى وجه الخصوص، من بين الاقتصادات التي لا تزال تطبق سياسات نقدية تيسيرية، مثل الولايات المتحدة وأوروبا وأستراليا، فإن تحرك اليابان لرفع أسعار الفائدة قد يوفر دليلا ومرجعا لها، وخاصة في تقييم الضغوط التضخمية، والانتعاش الاقتصادي، والإصلاحات الاقتصادية. أداء سوق الأصول.

ولا يقتصر التأثير على توقيت وسرعة تعديلات السياسات، بل يمكن أن تكون له أيضًا آثار بعيدة المدى على تحركات أسعار الفائدة العالمية، وتدفقات رأس المال، واستقرار أسعار الصرف. قد يؤدي تحركها لرفع أسعار الفائدة إلى تعديلات الرغبة في المخاطرة في الأسواق العالمية، مما يؤثر على قرارات تخصيص المستثمرين عبر فئات الأصول المختلفة. يمكن للمستثمرين إعادة تقييم توقعاتهم بشأن اتجاه السياسة النقدية وتعديل استراتيجيات إدارة المخاطر الخاصة بهم استجابة للتغيرات في الاقتصاد العالمي والأسواق المالية.

في الختام، فإن قرار بنك اليابان برفع أسعار الفائدة ليس مجرد تعديل للسياسة النقدية ولكنه أيضًا إشارة مهمة للتعافي الاقتصادي وإدارة التضخم. وعلى الرغم من ردود أفعال السوق المتباينة، فإن الاتجاه المستقبلي للاقتصاد الياباني وأداء الأسواق العالمية سيتبعان هذا التحول التاريخي في السياسة عن كثب.

| قرار أسعار الفائدة | الآثار المحتملة |

| زيادة سعر الفائدة | تشديد السياسة النقدية للحد من التضخم وربما تباطؤ النمو الاقتصادي. |

| خفض سعر الفائدة | سياسة أكثر مرونة لتعزيز الاقتصاد والاستهلاك والاستثمار. |

| أسعار الفائدة مستقرة. | الحفاظ على استقرار السياسة؛ تراقب الأسواق تعليقات البنك المركزي على الاقتصاد. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

اكتشف المفاهيم الأساسية واستراتيجيات تداول العقود الآجلة المناسبة للمبتدئين والتي تساعدك على إدارة المخاطر وتنمية مهاراتك في التداول.

2025-04-18

يتتبع خط توزيع التراكم ضغوط الشراء والبيع من خلال الجمع بين السعر والحجم، مما يساعد المتداولين على تأكيد الاتجاهات واكتشاف الانعكاسات.

2025-04-18

تعرف على أنماط الرسم البياني المثلثية الخمسة الأكثر أهمية التي يستخدمها المتداولون لتحديد الاختراقات واستمرار الاتجاه وتوحيد السوق بثقة.

2025-04-18