تجارة

حول إي بي سي

ملخص:

ملخص:

تعد مستويات المقاومة نقطة تداول رئيسية في الاتجاه الصعودي، بسبب عمليات البيع القوية. الإستراتيجية هي البيع بالأعلى، أو الشراء بالأسفل، أو الانتظار.

هناك قول مأثور في عالم الاستثمار مفاده أن اختيار الأسهم أفضل من اختيار الوقت. معنى هذه الجملة هو الاعتماد على اختيار السهم لكسب المال؛ فمن الأفضل اختيار الوقت المناسب للعمل حتى تكون فرص كسب المال أكبر. إذا تم شراء وبيع سهم جيد في الوقت الخطأ، فقد يؤدي ذلك إلى خسائر في الاستثمار. وإذا كان توقيت شراء وبيع الكلمات الصحيحة صحيحاً، فمن الممكن الحصول على ربح جيد. لفهم توقيت الشراء والبيع، فإن تحديد مستويات الدعم والمقاومة مهم للغاية. فيما يلي نظرة جيدة على مستويات المقاومة واستراتيجيات التداول الخاصة بها.

ماذا تعني مستويات المقاومة؟

ماذا تعني مستويات المقاومة؟

يُعرف أيضًا باسم مستوى الضغط، وهو مستوى السعر الذي يميل عنده سعر السهم أو العملة إلى القمع من قبل قوى البائعين، مما يجعل من الصعب الخروج إلى الاتجاه الصعودي. وذلك لأنه عند هذا المستوى من الأسعار، قد يميل المستثمرون إلى بيع السهم أو العملة لتحقيق الربح، أو لأن هذا السعر يعتبر مرتفعًا جدًا أو غير معقول.

ويعني ذلك أيضًا أنه عندما يرتفع سعر السهم إلى مستوى سعر معين، يتوقف السهم عن الارتفاع. يبدو الأمر كما لو أن بعض القوة من الأعلى تعمل على إبقاء سعر السهم منخفضًا أو حتى يبدو أنه يتراجع. إنه يضغط حرفيًا إلى الأسفل ويوقف الارتفاع.

يُعرف هذا النوع من الضغط عمومًا بأنه ضغط البيع الذي يمنع السعر من الاستمرار في الارتفاع لفترة من الوقت، أي عندما يصل سعر السهم إلى مركز معين إذا أصبح ضغط البيع كبيرًا لدرجة أنه يمنع السعر من الارتفاع بأي شكل من الأشكال. أبعد من ذلك، كما لو كان هناك سقف. يُطلق على مستوى السعر الذي يمكن أن يمنع السعر من الارتفاع أو يوقفه مؤقتًا مستوى الضغط.

على سبيل المثال، إذا ارتفع السهم من 80 دولارًا إلى 100 دولار ثم تراجع، ثم ارتفع مرة أخرى إلى 100 دولار ثم تراجع، فسيكون هناك الكثير من ضغوط البيع حول 100 دولار. منع السعر من الاستمرار في الارتفاع لفترة من الوقت، لذلك يمكن اعتبار هذه الـ 100 دولار بمثابة منطقة ضغط.

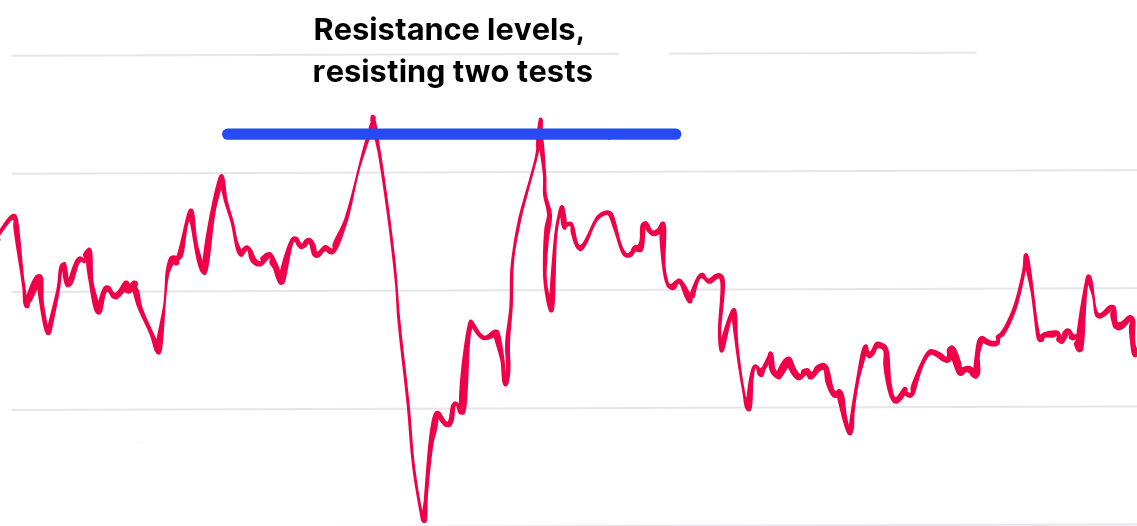

بشكل عام، على الرسم البياني، المقاومة أو الضغط عبارة عن خط. لتوصيل قمم موجتين على الأقل وتمديد خط على يمين مخطط K، يوجد خط مقاومة. وهو عادة ما يكون خطاً أفقياً أو منحدراً نحو الأسفل، ويتم إعاقة ارتفاع الأسعار وهبوطها عندما تلامس خط الضغط.

والعكس هو مستوى الدعم، والذي عادة ما يكون على الرسم البياني خطًا أفقيًا أو مائلًا للأعلى. عندما يهبط السعر ليلامس خط الدعم، فإنه غالبًا ما يتم دعمه ويرتفع. يتم رسمه عن طريق ربط أدنى مستويات موجتين على الأقل على مخطط k وتمديد خط إلى يمين مخطط k.

ومن المهم أن نلاحظ أن المقاومة والدعم قابلة للتبادل. أي أنه في المرة الأولى التي يخترق فيها السهم بنجاح منطقة الضغط، تصبح منطقة الضغط الأصلية منطقة دعم على الطريق. من ناحية أخرى، إذا انخفض سعر السهم تحت منطقة الدعم، فإن منطقة الدعم الأصلية ستصبح منطقة ضغط على الطريق.

على سبيل المثال، إذا كان سعر السهم يتأرجح في الأصل بين 80 دولارًا و 100 دولار، واشترى بعض المستثمرين السهم في نطاق التذبذب، فإن نطاق التذبذب هو منطقة التكلفة لهؤلاء المستثمرين. ونتيجة لذلك، انخفض سعر السهم في النهاية، بعد جولة من التماسك، إلى ما دون منطقة الدعم بالقرب من 80 دولارًا؛ وهذا يعني أن المستثمرين الذين اشتروا سابقًا بسعر 80-100 دولار قد تعرضوا للخسارة.

من منظور علم النفس التجاري، لا أحد يحب خسارة المال. في حين أن بعض الناس قادرون على التغلب على الحاجز النفسي والاعتراف بسرعة بخسائرهم، لا يزال هناك الكثير ممن يختارون البقاء محاصرين من خلال الاستمرار في الصمود. ويتوقعون البيع عندما يرتفع سعر السهم إلى ما يقرب من سعر التكلفة. لذلك عندما تتاح لسعر السهم فرصة للارتداد بالقرب من منطقة الدعم السابقة، أي عندما يرتد سعر السهم إلى ما يقرب من 80 دولارًا. سعر السهم يقترب بالفعل من العودة إلى سعر تكلفة أولئك المحاصرين.

سوف يرغبون في بيع أسهمهم للخروج من الفخ، لذلك هناك الكثير من ضغوط البيع التي تمنع السهم من الارتفاع أكثر. لذلك على الرغم من أن موقع 80 دولارًا هو منطقة دعم النطاق الأصلي للمذبذب، فقد تم كسر منطقة الدعم، وبعد ذلك، عندما انتعش سعر السهم، سيتعين علينا تخفيف ضغط بيع القرص بحيث تكون منطقة الدعم الأصلية البالغة 80 دولارًا أصبحت منطقة ضغط جديدة.

أيضا، هناك شيء يجب مراعاته. المقاومة التي يتم ملاحظتها في الأطر الزمنية الأطول عادة ما تكون أكثر أهمية من الأطر الزمنية الأقصر، وبمجرد وصول سعر السهم أو العملة إلى مستوى المقاومة، قد يتوقع المستثمرون انخفاض الأسعار أو حدوث نطاق تداول مستدام.

تسمح مخططات الأسعار للمتداولين والمستثمرين بتحديد مناطق المقاومة بشكل مرئي وتقديم أدلة حول أهمية مستويات الأسعار هذه. وبشكل أكثر تحديدًا، فإنهم ينظرون إلى عدد اللمسات، واختبار مناطق المقاومة عدة مرات يزيد من أهميتها لأنها تجذب المزيد من المشترين والبائعين لاتخاذ قرارات التداول.

باختصار، يمكن لمستويات المقاومة أن تحد من قدرة الأسعار على الاستمرار في الارتفاع حيث أن هناك المزيد من قوة البائع عند مستوى السعر هذا، مما يجعل من الصعب على الأسعار اختراقه. إذا تمكن السعر من اختراق مستوى المقاومة، فقد يؤدي ذلك إلى مزيد من الارتفاع، مما قد يحفز المزيد من اهتمام المشترين.

| يكتب | وصف. |

| الارتفاعات التاريخية | تم حظر الارتفاع إلى أعلى مستوياته السابقة على الإطلاق |

| المتوسط المتحرك | تم حظر الارتفاع بالقرب من المتوسطات المتحركة |

| ارتداد فيبوناتشي | تم حظر الارتفاع إلى مستوى تصحيح فيبوناتشي |

| قمم الحجم | بلغ الحجم ذروته في الارتفاع. |

| خط الاتجاه | الارتفاع محظور بواسطة خط الاتجاه |

كيف يتم تشكيل مستويات المقاومة

يتم تشكيلها من خلال قوة البائع في السوق. عندما ترتفع أسعار الأسهم أو العملات، قد يظهر البائعون عند مستوى سعر معين لجني الأرباح أو اختيار البيع لأنهم يعتقدون أن السعر الحالي مرتفع للغاية. يخلق ضغط البائع هذا مستوى مقاومة في السوق يمنع الأسعار من الاستمرار في الارتفاع.

ومع اقتراب الأسعار أو وصولها إلى أعلى مستوياتها على الإطلاق أو مستويات الأسعار الرئيسية، قد يشعر المستثمرون بالخوف أو القلق من أن السعر الحالي مرتفع للغاية ومن المحتمل أن يتراجع السعر. ونتيجة لذلك، قد يختارون البيع عند هذا المستوى السعري، مما يخلق مقاومة.

وبدلاً من ذلك، قد يكون هناك عدد كبير من أوامر البيع عند مستوى سعر معين، أي أن العرض يتجاوز الطلب. قد يكون هذا بسبب حقيقة أنه في الصفقات السابقة، قام المستثمرون بشراء عدد كبير من الأسهم أو العملات عند هذا المستوى السعري واختاروا البيع عندما يرتفع السعر مرة أخرى إلى هذا المستوى، مما يخلق مقاومة.

هناك أيضًا مقاومة تتطور عندما يرتفع السعر إلى مستوى معين وقد يختار المستثمرون الذين يحتفظون بمراكزهم جني الأرباح، مما يؤدي إلى زيادة أوامر البيع. تُعرف هذه الظاهرة بتراجع الأرباح، حيث يأخذ المستثمر ربحًا من سعر شراء سابق ويبيع أصوله بسعر أعلى. يؤدي هذا السلوك عادة إلى درجة معينة من إعاقة ارتفاع الأسعار، مما يخلق مقاومة.

يمكن فهم ذلك بسهولة أكبر من خلال قصة، مثل قصة رجل الأعمال الذي يشتري 50 سبيكة ذهبية لامعة من دولة أجنبية بتكلفة 1.000 دولار لكل منها. ثم أعادها إلى مسقط رأسه وأقام كشكاً لبيعها بسعر يبدأ من 1100 دولار. في البداية، جاء الكثير من الناس لشراء آخر خمس سبائك ذهبية متبقية عندما قام التاجر بزيادة السعر. تم تسعير كل منها بـ 1200 دولار، وما زالت النتيجة محجوبة. في ذلك اليوم، نجح التاجر في بيع سبائك الذهب ليكسب مبلغًا كبيرًا من المال.

لذا، في اليوم التالي، أسرع إلى الميدان مرة أخرى بنفس التكلفة البالغة 1000 يوان لشراء 100 سبيكة ذهبية، ثم أعادها إلى مسقط رأسه لبيعها. هذه المرة تم وضع علامة مباشرة على 1500 دولار؛ في اليوم الأول، تم بيع 5 سبائك ذهبية، لكن الأعمال في اليوم التالي ركدت فجأة؛ ولم يأت أحد لشراء سبائك الذهب.

والسبب هو أن بعض العملاء الذين اشتروا سبائك الذهب قبل أن يقوموا بالفعل بإنشاء أكشاك لبيعها أيضًا. ومن أجل الحصول على العمل، باعوا سبيكة ذهب مقابل 1.300 دولار فقط، وسرقوا العملاء. قرر التاجر بعد ذلك خفض السعر، فباع سبيكة الذهب مقابل 1200 دولار فقط، الأمر الذي جذب بعض الضيوف مرة أخرى. لكن الأكشاك الأخرى سرعان ما تبعت انخفاض الأسعار، حيث بيعت بسعر 1150 دولارًا.

مباشرة انخفض السعر إلى 1100 دولار، وازدهرت أعمال رجل الأعمال فجأة. ولأن هذا كان سعر البيع في المرة الأولى التي تم فيها فتح الكشك للبيع، شعر العديد من الأشخاص الذين لم يشتروا بهذا السعر الأدنى من قبل بالندم، لذلك عندما أعيد بيعه بسعر 1100 دولار. بدأ العديد من المشترين في اكتساح البضائع بشكل محموم.

وفي الوقت نفسه، لم يعد البائعون الآخرون يختارون تخفيض السعر لأنه كان معهم 1100 دولار للشراء. لا يوجد سبب للبيع بسعر 1100 أو أقل، لذلك لم يعد سعر السوق البالغ 1.100 دولار يستمر في الانخفاض. في هذه المرحلة يمكن القول أن سعر 1100 دولار يشكل مستوى دعم لأن هذا السعر يجذب طلبًا قويًا في السوق. إذا اعتقد المزيد من الأشخاص أن 1100 دولار هو سعر معقول للشراء أو إذا استمر عدد أكبر من الأشخاص في الشراء هنا لأنهم يخشون فقدان الفرصة، فسيكون مستوى الدعم هذا أكثر فعالية.

تستمر القصة عندما يدرك المتداول أن العملاء يشترون بأعداد كبيرة بسعر منخفض يبلغ 1100 دولار. وفي اليوم التالي، بدأ في رفع السعر ببطء مرة أخرى، وبيع بسعر 1200 دولار. ثم بعد أسبوع بسعر 1300 دولار. ثم 1500. وبعد شهر من بيع 5 سبائك فقط، حدد التاجر مرة أخرى السعر عند 1600 دولار، لكن السبائك بهذا السعر تكون دائمًا غير مباعة.

ومن الجدير بالذكر أن بعض البائعين قد اشتروا الكثير من سبائك الذهب من التاجر من قبل، وكانوا يتوقعون في الأصل أن يستمر سعر الذهب في الارتفاع بشكل كبير ثم يخرجونها لإعادة بيعها، ولكن بعد ما يقرب من شهر من انخفاض الأسعار، أدركوا أن 1.500 وكان الدولار هو أعلى سعر في هذه الأيام. لذلك، بعد شهر من هذا اللقاء النادر، تم نقل عروض أسعار بقيمة 1.500 يوان إلى منزل سبائك الذهب للبيع، وبذل المزيد من الجهود لإنشاء أكشاك لبيع مبيعات النهار والليل على أمل عدم تفويت هذه الموجة من السوق.

غير مرئية، بدأت قلوب العديد من البائعين إلى التقصير. إذا كان 1500 هو سقف سعر سبائك الذهب، فيمكن القول أن مستوى السعر هذا يشكل مستوى مقاومة. نظرًا لأن هذا السعر يجذب عرضًا ضخمًا في السوق، فكلما زاد عدد الأشخاص الذين يعتقدون أن 1500 هو السعر الأعلى لسبائك الذهب، أو كلما زاد عدد الأشخاص الذين يختارون بيع سبائك الذهب بهذا السعر خوفًا من فقدان الفرصة، كلما أصبحت هذه المقاومة أكثر فعالية.

يمكن أيضًا تشكيل مستويات المقاومة لأن المحللين الفنيين غالبًا ما يستخدمون أنماط الرسم البياني والمؤشرات الفنية لتحديد مقاومة الأسعار. تتضمن بعض العوامل الفنية الشائعة أعلى مستوياتها على الإطلاق، والمتوسطات المتحركة، ومستويات تصحيح فيبوناتشي. مع اقتراب السعر من هذه المستويات الفنية أو وصولها إليها، قد يتوقع المتداولون إعاقة مكاسب الأسعار؛ وهكذا تتشكل المقاومة.

باختصار، تتشكل المقاومة من خلال قوة البائع في السوق وتحدث عادة عندما يرتفع سعر السهم أو العملة، لأنه عند مستوى السعر هذا، يكون البائعون على استعداد لبيع أصولهم، وبالتالي يمنعون المزيد من الزيادات في الأسعار.

كيفية حساب مستوى المقاومة

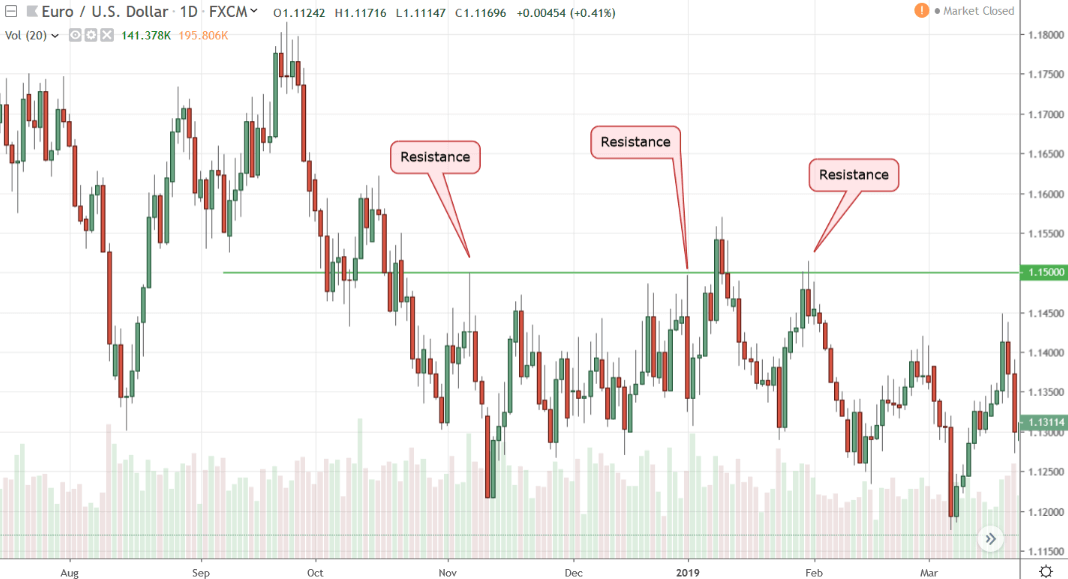

يتم استخدامه في التحليل الفني لوصف نقطة الانسداد التي تتم مواجهتها عند ارتفاع السعر. عادةً ما يكون مستوى السعر هذا هو النقطة التي ارتفع عندها السعر إلى نقطة معينة ويكافح من أجل الاستمرار في الارتفاع بسبب زيادة قوة البائع أو ضغط البيع من المستثمرين. يتم تقديره بشكل عام من خلال تحليل تحركات الأسعار التاريخية والمؤشرات الفنية الأخرى ولا يمكن حسابه رقميًا. كما هو موضح في الرسم البياني أعلاه، واجهت أوروبا والولايات المتحدة مقابل الدولار الأمريكي في ثلاث مناسبات مقاومة عند الخط الأخضر الملحق، لذلك يوجد مستوى ضغط هنا.

ومع ذلك، من خلال نظرية الموجة، يمكنك توسيع هذه الصيغة للحصول على قيمة تقريبية حتى نتمكن من العثور على نقطة المقاومة بشكل أسرع. الصيغة هي: (ب × ج) ÷ أ.

تنقسم الصيغة إلى خطوتين. الأول هو العثور على أدنى نقطة في الموجة الصاعدة للسهم، ووضع علامة عليها كنقطة أ. والثاني هو العثور على نقطة عالية بعد الارتفاع. ثم ابحث عن النقطة المرتفعة بعد الارتفاع وقم بوضع علامة عليها كنقطة B. ثم يتم تعيين نقطة الارتداد الأولى لسعر السهم على c. وبعد ذلك، عن طريق توصيل هذه الأرقام في الصيغة أعلاه، ستتمكن من الحصول على مستوى الضغط.

على سبيل المثال، أدنى مستوى للسهم خلال موجة صعودية هو 31.89. أعلى مستوى للارتفاع هو 35.58. نقطة الارتداد هي 34 دولارًا. بتطبيق الصيغة الموصوفة للتو، يتم ضرب نقطة التجمع b في الارتداد c ثم قسمتها على النقطة المنخفضة a. وهذا يساوي 35.58 مضروبًا في 34. ثم مقسومًا على 31.89. والنتيجة هي 37.93. هذه فترة زمنية قصيرة بسبب مستوى الضغط.

هذا هو مستوى الضغط على المدى القصير. عندما يتم الوصول إلى مستوى الضغط هذا، سيعرف المستثمرون مستوى السعر الذي يجب الانتباه إليه. في الجزء العلوي من سعر هذه المقاومة، نعرف المركز الذي يمكننا الدخول إليه للتداول. ومع ذلك، من المهم ملاحظة أنه، سواء كانت مقاومة أو دعم، فهو ليس خطًا أو سعرًا واحدًا، بل منطقة.

في التداول الفعلي، لا يفكر المستثمرون في المقاومة كقيمة محددة بل كمنطقة سعر. عندما يقترب السعر من المقاومة، يعتمد المستثمر استراتيجية تداول، مثل تقليل المركز أو وضع أمر إيقاف الخسارة، وذلك من أجل مواجهة الوضع الذي يتم فيه حظر ارتفاع السعر.

استراتيجيات التداول المقاومة

نظرًا لأن المقاومة هي الوقت المناسب للتدخل، فغالبًا ما يستخدمها المستثمرون كمحور لقراراتهم المتعلقة باستراتيجية التداول. وبطبيعة الحال، فإن مستويات الدعم، القابلة للتبديل معها، لها نفس القدر من الأهمية بالنسبة للمستثمرين للتداول. بشكل عام، سيختارها المستثمرون كنقاط بيع وشراء؛ على سبيل المثال، الأكثر شيوعًا هو الشراء عند مستوى الدعم ثم البيع عند مستوى المقاومة.

إن إستراتيجية الشراء بالقرب من الدعم والبيع بالقرب من المقاومة تعمل بشكل عام في سوق محدد النطاق دون أن تتداخل الأخبار مع السوق. بالنسبة للمتداولين القادرين على إيقاف خسائرهم في الوقت المناسب، توفر استراتيجية الدخول هذه الفرصة لتحقيق معدلات فوز عالية وأرباح ثابتة.

ومن ناحية أخرى، فإن الشراء فوق المقاومة والبيع تحت الدعم هو استراتيجية تداول تتبع الاتجاه. في حين أن معدل الفوز لهذه الاستراتيجية قد يكون أقل من 50٪، فإن الأرباح قد تفوق الخسائر بكثير. هذه الإستراتيجية مناسبة للأسواق شديدة التقلب حيث يكون احتمال اتجاه السوق أعلى. يمكن للمستثمرين أيضًا استخدام هذه الإستراتيجية بعد الأحداث الإخبارية، والتي من المرجح أن تكون مربحة.

من ناحية أخرى، يستخدم المتداولون المحترفون إستراتيجية تتضمن الشراء قبل كسر الدعم الزائف والبيع قبل كسر المقاومة الزائفة. عندما يخترق السوق مستوى الدعم، سيدخل العديد من المتداولين إلى السوق بعمليات بيع. ومع ذلك، إذا ارتفع السوق فوق مستوى الدعم، فسيواجه المتداولون الذين باعوا خسائر غير محققة وسيتعين عليهم إعادة الشراء لتقليل خسائرهم. يشير التحرك مرة أخرى فوق النظام إلى متداولي النطاق لاتخاذ موقف طويل ويدفع الأسعار إلى الأعلى.

ومن الممكن أيضًا البيع قبل الدعم والشراء قبل المقاومة. ومن المهم أن ندرك أن الأسواق ذات الاتجاه القوي من المرجح أن تستمر في التحرك في اتجاه واحد حتى يتم الوصول إلى الدعم أو المقاومة. يمكن للمتداولين المحترفين البحث عن أوامر وقف الخسارة من المتداولين الآخرين عن طريق البيع قبل مستويات الدعم والشراء قبل مستويات المقاومة.

توفر هذه الإستراتيجية فرص تداول عالية المخاطر ومكافأة. حدد هدفًا تحت مستوى الدعم عند البيع. إذا كان الاتجاه قويًا، فقد يخترق السوق الدعم لتوسيع الأرباح. على العكس من ذلك، إذا توقف السوق عن الانخفاض بعد وصوله إلى الدعم، فيمكن الخروج منه بربح أقل.

يعد تحليل المقاومة إحدى العمليات الأساسية لاستراتيجية الاستثمار التمهيدية ويمكن استخدامه لإدارة الأرباح وتحديد وقف الخسائر وتحديد نقاط الدخول والخروج. ومع ذلك، هناك العديد من العوامل الأخرى التي تؤثر على تحركات الأسعار، وغالباً ما يتم اختراق مستويات الدعم والضغط. لذلك، عند الحكم على قوة دورها، يجب تحليلها على وجه التحديد فيما يتعلق بالوضع العام للسوق.

| الاستراتيجيات | وصف | مزايا |

| بيع أو تقليل المواقف. | بيع أو تقليل المركز بالقرب من المقاومة | تحقيق الربح أو تقليل المخاطر. |

| قم بتعيين أوامر إيقاف الخسارة | ضع أمر إيقاف الخسارة عند المقاومة. | الحد من الخسائر المحتملة |

| شاهد أو خفف | شاهد أو قلل من المقاومة القريبة. | للمستثمرين غير المؤكدين |

| انتعاش التداول | ارتداد الشراء على السعر | متابعة فرصة ارتفاع الأسعار |

| استراتيجية قصيرة قصيرة | بيع العقود الآجلة القصيرة بالقرب من المقاومة. | احصل على فوائد انخفاض الأسعار. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

تجاوز سعر سهم كامبريكون سعر ماوتاي، جاعلاً إياها تتربع على عرش السوق الصينية. هل هذا إنجاز تكنولوجي أم فقاعة في طور التشكل؟

2025-08-29

اكتشف ما هو رمز البورصة، وكيف تعمل رموز البورصة، ولماذا تعتبر ضرورية للأسواق المالية الحديثة.

2025-08-29

تُبرز فجوة القيمة العادلة عدم كفاءة الأسعار في الرسوم البيانية. يشرح هذا الدليل ماهيتها، وأهميتها، وكيفية تداول فجوات القيمة العادلة بفعالية.

2025-08-29