निवेश जगत में एक कहावत है कि समय से बेहतर है स्टॉक चुनना। इस वाक्य का अर्थ पैसा कमाने के लिए स्टॉक के चयन पर भरोसा करना है; काम करने के लिए एक अच्छा समय चुनना बेहतर है ताकि पैसा कमाने की संभावना अधिक हो। अगर कोई अच्छा स्टॉक गलत समय पर खरीदा और बेचा जाता है, तो इससे निवेश में नुकसान हो सकता है। और अगर सही शब्दों की खरीद-बिक्री का समय सही हो तो अच्छा मुनाफा मिलना संभव है। खरीद और बिक्री के समय को समझने के लिए समर्थन और प्रतिरोध स्तर का निर्धारण बहुत महत्वपूर्ण है। यहां प्रतिरोध स्तरों और उनकी ट्रेडिंग रणनीतियों पर एक अच्छी नज़र है।

प्रतिरोध स्तर का क्या मतलब है?

प्रतिरोध स्तर का क्या मतलब है?

दबाव स्तर के रूप में भी जाना जाता है, यह एक मूल्य स्तर है जिस पर स्टॉक या मुद्रा की कीमत विक्रेताओं की ताकतों द्वारा दबा दी जाती है, जिससे ऊपर की ओर बढ़ना मुश्किल हो जाता है। ऐसा इसलिए है क्योंकि उस मूल्य स्तर पर, निवेशक लाभ के लिए स्टॉक या मुद्रा बेचने के इच्छुक हो सकते हैं, या क्योंकि वह कीमत बहुत अधिक या अनुचित लगती है।

इसका मतलब यह भी है कि जब स्टॉक की कीमत एक निश्चित मूल्य स्तर के पड़ोस तक बढ़ जाती है, तो स्टॉक बढ़ना बंद हो जाता है। यह ऐसा है मानो ऊपर से कोई ताकत स्टॉक की कीमत को नीचे रोक रही है या वापस खींचती हुई दिखाई दे रही है। यह वस्तुतः नीचे की ओर दबाव डालता है और वृद्धि को रोकता है।

इस प्रकार के दबाव को आम तौर पर बिक्री दबाव के रूप में परिभाषित किया जाता है जो कीमत को कुछ समय तक बढ़ने से रोकता है, यानी, जब स्टॉक की कीमत एक निश्चित स्थिति तक पहुंच जाती है तो बिक्री दबाव इतना बड़ा हो जाता है कि यह कीमत को बढ़ने से रोकता है आगे, मानो कोई छत हो। ऐसा मूल्य स्तर जो कीमत को बढ़ने से रोक सके या अस्थायी रूप से रोक सके, दबाव स्तर कहलाता है।

उदाहरण के लिए, यदि स्टॉक $80 से $100 तक बढ़ता है और फिर नीचे आ जाता है, और फिर $100 तक बढ़ जाता है और वापस नीचे आ जाता है, तो $100 के आसपास बहुत अधिक बिक्री का दबाव होता है। कुछ समय तक कीमत को बढ़ने से रोकना, इसलिए इस $100 को दबाव क्षेत्र माना जा सकता है।

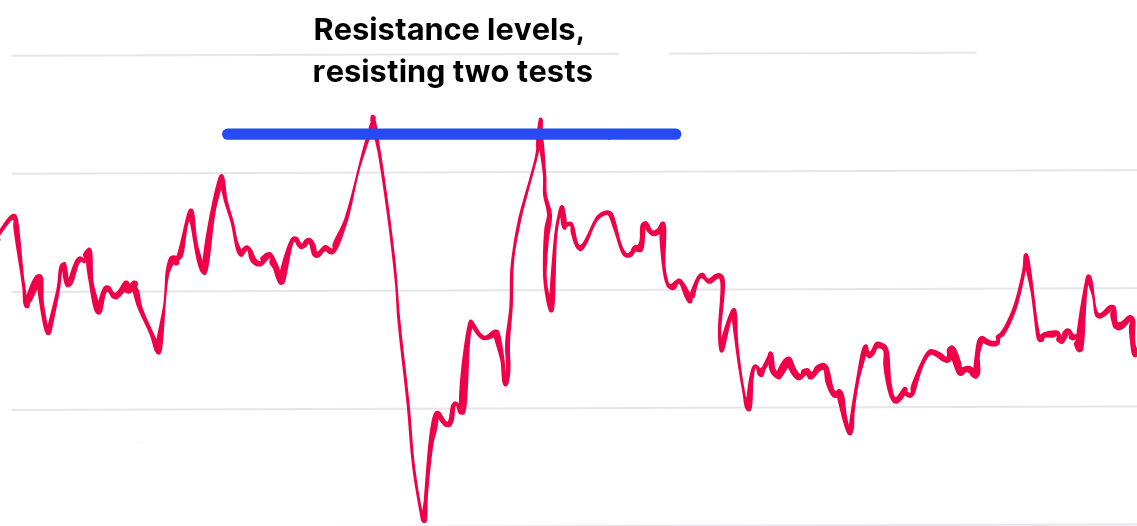

आम तौर पर, चार्ट पर, प्रतिरोध या दबाव एक रेखा होती है। कम से कम दो तरंगों की ऊँचाइयों को जोड़ने और K चार्ट के दाईं ओर एक रेखा का विस्तार करने के लिए, एक प्रतिरोध रेखा होती है। यह आमतौर पर एक क्षैतिज या नीचे की ओर झुकी हुई रेखा होती है, और दबाव रेखा को छूने पर कीमतों में वृद्धि बाधित होती है और गिरती है।

इसके विपरीत समर्थन स्तर है, जो चार्ट पर आमतौर पर एक क्षैतिज या ऊपर की ओर झुकी हुई रेखा होती है। जब कीमत समर्थन रेखा को छूने के लिए गिरती है, तो इसे अक्सर समर्थन मिलेगा और वृद्धि होगी। इसे k-चार्ट पर कम से कम दो तरंगों के निचले स्तर को जोड़कर और k-चार्ट के दाईं ओर एक रेखा बढ़ाकर तैयार किया जाता है।

यह ध्यान रखना महत्वपूर्ण है कि प्रतिरोध और समर्थन विनिमेय हैं। अर्थात्, पहली बार जब कोई स्टॉक किसी दबाव क्षेत्र को सफलतापूर्वक तोड़ता है, तो मूल दबाव क्षेत्र सड़क के नीचे एक समर्थन क्षेत्र बन जाता है। दूसरी ओर, यदि शेयर की कीमत समर्थन क्षेत्र से नीचे आती है, तो मूल समर्थन क्षेत्र आगे चलकर दबाव क्षेत्र बन जाएगा।

उदाहरण के लिए, यदि स्टॉक की कीमत मूल रूप से $80 और $100 के बीच दोलन करती है और कुछ निवेशकों ने दोलन की सीमा में स्टॉक खरीदा है, तो दोलन की सीमा इन निवेशकों का लागत क्षेत्र है। परिणामस्वरूप, शेयर की कीमत, समेकन के एक दौर के बाद, अंततः $80 के पास समर्थन क्षेत्र से नीचे गिर गई; कहने का तात्पर्य यह है कि जिन निवेशकों ने पहले $80-100 पर खरीदारी की थी, वे घाटे में चले गए।

व्यापारिक मनोविज्ञान के दृष्टिकोण से, किसी को भी पैसा खोना पसंद नहीं है। जबकि कुछ लोग मनोवैज्ञानिक बाधा को दूर करने में सक्षम होते हैं और तुरंत अपने नुकसान को स्वीकार कर लेते हैं, फिर भी कई लोग ऐसे होते हैं जो अटके रहकर फंसे रहना पसंद करते हैं। वे तब बेचने की उम्मीद करते हैं जब शेयर की कीमत वापस उनकी लागत मूल्य के करीब पहुंच जाती है। इसलिए जब शेयर की कीमत पिछले समर्थन क्षेत्र के करीब वापस उछलने का मौका होता है, यानी, जब शेयर की कीमत $80 के करीब वापस उछलती है। स्टॉक मूल्य वास्तव में फंसे हुए लोगों की लागत मूल्य पर लौटने के करीब है।

वे जाल से बाहर निकलने के लिए अपने शेयर बेचना चाहेंगे, इसलिए बिक्री का बहुत अधिक दबाव है जो स्टॉक को आगे बढ़ने से रोकता है। इसलिए यद्यपि $80 का स्थान मूल रेंज ऑसिलेटर समर्थन क्षेत्र है, समर्थन क्षेत्र टूट गया था, और बाद में, जब शेयर की कीमत में उछाल आया, तो हमें डिस्क के विक्रय दबाव को कम करना होगा ताकि $80 का मूल समर्थन क्षेत्र बन सके। एक नया दबाव क्षेत्र बन गया है.

इसके अलावा, कुछ बातों का ध्यान रखना चाहिए। लंबी समय सीमा में देखा गया प्रतिरोध आमतौर पर छोटी समय सीमा की तुलना में अधिक महत्वपूर्ण होता है, और एक बार स्टॉक या मुद्रा की कीमत प्रतिरोध स्तर तक पहुंच जाती है, तो निवेशक कीमतों में गिरावट या निरंतर ट्रेडिंग रेंज की उम्मीद कर सकते हैं।

मूल्य चार्ट व्यापारियों और निवेशकों को प्रतिरोध के क्षेत्रों को दृष्टिगत रूप से पहचानने और इन मूल्य स्तरों के महत्व के बारे में सुराग प्रदान करने की अनुमति देते हैं। अधिक विशेष रूप से, वे स्पर्शों की संख्या को देखते हैं, और प्रतिरोध क्षेत्रों का परीक्षण कई बार उनके महत्व को बढ़ाता है क्योंकि यह व्यापारिक निर्णय लेने के लिए अधिक खरीदारों और विक्रेताओं को आकर्षित करता है।

संक्षेप में, प्रतिरोध स्तर कीमतों में वृद्धि जारी रखने की शक्ति को सीमित कर सकता है क्योंकि उस मूल्य स्तर पर विक्रेता की शक्ति अधिक होती है, जिससे कीमतों को तोड़ना मुश्किल हो जाता है। यदि कीमत प्रतिरोध को तोड़ने में सफल हो जाती है, तो इससे और वृद्धि हो सकती है, जो अधिक खरीदार रुचि को उत्तेजित कर सकती है।

प्रतिरोध स्तर के 7 प्रकार

| प्रकार

|

विवरण।

|

| ऐतिहासिक ऊँचाइयाँ

|

पिछले सर्वकालिक उच्चतम स्तर पर पहुँचना अवरुद्ध

|

| औसत चलन

|

चलती औसत के निकट वृद्धि अवरुद्ध है

|

| फाइबोनैचि रिट्रेसमेंट

|

फाइबोनैचि रिट्रेसमेंट स्तर तक वृद्धि अवरुद्ध

|

| वॉल्यूम शिखर

|

वॉल्यूम बढ़त पर चरम पर पहुंच गया।

|

| ट्रेंडलाइन

|

ट्रेंडलाइन द्वारा वृद्धि को अवरुद्ध किया गया

|

प्रतिरोध स्तर कैसे बनते हैं

इसका निर्माण बाज़ार में विक्रेता की शक्ति से होता है। जब स्टॉक या मुद्रा की कीमतें बढ़ती हैं, तो विक्रेता लाभ लेने के लिए एक निश्चित मूल्य स्तर पर उभर सकते हैं या बेचने का विकल्प चुन सकते हैं क्योंकि उनका मानना है कि मौजूदा कीमत बहुत अधिक है। विक्रेता का यह दबाव बाज़ार में एक प्रतिरोध स्तर बनाता है जो कीमतों को लगातार बढ़ने से रोकता है।

जैसे-जैसे कीमतें सर्वकालिक उच्चतम या प्रमुख मूल्य स्तरों पर पहुंचती हैं या पहुंचती हैं, निवेशकों को डर या चिंता महसूस हो सकती है कि मौजूदा कीमत बहुत अधिक है और कीमत में गिरावट की संभावना है। परिणामस्वरूप, वे प्रतिरोध पैदा करते हुए इस मूल्य स्तर पर बेचने का विकल्प चुन सकते हैं।

वैकल्पिक रूप से, एक निश्चित मूल्य स्तर पर बड़ी संख्या में विक्रय आदेश हो सकते हैं, यानी, आपूर्ति मांग से अधिक है। यह इस तथ्य के कारण हो सकता है कि पिछले ट्रेडों में, निवेशकों ने इस मूल्य स्तर पर बड़ी संख्या में शेयर या मुद्राएं खरीदी हैं और जब कीमत इस स्तर तक वापस बढ़ गई है, तो बेचने का विकल्प चुना है, जिससे प्रतिरोध पैदा होता है।

जब कीमत एक निश्चित स्तर तक बढ़ जाती है तो प्रतिरोध भी विकसित होता है और पोजीशन रखने वाले निवेशक मुनाफा लेना चुन सकते हैं, जिससे बिक्री ऑर्डर में वृद्धि होती है। इस घटना को लाभ वापसी के रूप में जाना जाता है, जहां एक निवेशक पिछली खरीद मूल्य से लाभ लेता है और अपनी संपत्ति को उच्च कीमत पर बेचता है। यह व्यवहार आम तौर पर मूल्य वृद्धि में कुछ हद तक बाधा उत्पन्न करता है, जिससे प्रतिरोध पैदा होता है।

इसे एक कहानी के माध्यम से अधिक आसानी से समझा जा सकता है, जैसे कि एक व्यवसायी के बारे में जो एक विदेशी देश से 1,000 डॉलर की कीमत पर 50 चमकदार सोने की ईंटें खरीदता है। फिर वह उन्हें अपने गृहनगर वापस ले आया और 1,100 डॉलर की शुरुआती कीमत पर उन्हें बेचने के लिए एक स्टॉल लगाया। सबसे पहले, जब व्यापारी ने कीमत बढ़ा दी तो बहुत से लोग बची हुई आखिरी पाँच सोने की छड़ें खरीदने आए। उनमें से प्रत्येक की कीमत 1,200 डॉलर थी, और परिणाम अभी भी बह गया था। उस दिन, व्यापारी ने बड़ी रकम कमाने के लिए सफलतापूर्वक सोने की ईंटें बेच दीं।

तो अगले दिन, 100 सोने की छड़ें खरीदने के लिए 1000 युआन की उसी लागत के साथ फिर से मैदान में उतरें, और फिर उन्हें बेचने के लिए अपने गृहनगर वापस लाएँ। इस बार प्रत्येक पर सीधे 1500 डॉलर अंकित थे; पहले दिन 5 सोने की ईंटें बिकीं, लेकिन अगले दिन कारोबार अचानक ठप हो गया; कोई भी सोने की ईंटें खरीदने नहीं आया।

इसका कारण यह था कि जिन ग्राहकों ने पहले सोने की छड़ें खरीदी थीं, उनमें से कुछ ने वास्तव में उन्हें बेचने के लिए स्टॉल भी लगाए थे। और व्यवसाय पाने के लिए, उन्होंने ग्राहकों को चुराते हुए, केवल 1,300 डॉलर में एक सोने की ईंट बेच दी। इसके बाद व्यापारी ने कीमत कम करने का फैसला किया और एक सोने की ईंट को केवल 1200 डॉलर में बेच दिया, जिसने वास्तव में कुछ मेहमानों को वापस आकर्षित किया। लेकिन अन्य स्टालों ने भी कीमत में कटौती का तुरंत पालन किया और 1150 डॉलर पर बिक्री की।

सीधे, कीमत गिरकर 1100 डॉलर हो गई और व्यवसायी के व्यवसाय में अचानक उछाल आ गया। चूँकि पहली बार बिक्री के लिए स्टॉल खुलने पर यही विक्रय मूल्य था, बहुत से लोग जिन्होंने पहले इस न्यूनतम कीमत पर खरीदारी नहीं की थी, उन्हें पछतावा हुआ, इसलिए जब इसे 1100 डॉलर में दोबारा बेचा गया तो उन्हें पछतावा हुआ। कई खरीददार बेतहाशा सामान लूटने लगे।

वहीं, अन्य विक्रेता अब कीमत कम करने का विकल्प नहीं चुन रहे हैं क्योंकि उनके पास खरीदने के लिए 1100 डॉलर थे। 1100 या उससे कम कीमत पर बेचने का कोई कारण नहीं है, इसलिए 1.100 डॉलर की बाजार कीमत में अब गिरावट जारी नहीं रहेगी। इस बिंदु पर, यह कहा जा सकता है कि $1100 की कीमत एक समर्थन स्तर बनाती है क्योंकि यह कीमत मजबूत बाजार मांग को आकर्षित करती है। यदि अधिक लोग सोचते हैं कि $1100 खरीदना उचित मूल्य है या यदि अधिक लोग यहां खरीदारी करते रहते हैं क्योंकि उन्हें छूट जाने का डर है, तो यह समर्थन स्तर उतना ही अधिक प्रभावी होगा।

कहानी तब जारी रहती है जब व्यापारी को पता चलता है कि ग्राहक 1100 डॉलर की कम कीमत पर बड़ी संख्या में खरीदारी कर रहे हैं। अगले दिन, उसने धीरे-धीरे फिर से कीमत बढ़ानी शुरू कर दी और $1200 पर बेचा। फिर एक सप्ताह बाद $1300 पर। फिर 1500. एक महीने तक केवल 5 सराफा बेचने के बाद, व्यापारी ने फिर से कीमत 1600 डॉलर अंकित की, लेकिन इस कीमत पर सराफा हमेशा बिना बिका रहता है।

यह उल्लेखनीय है कि कुछ विक्रेताओं ने पहले व्यापारी से बहुत सारी सोने की छड़ें खरीदी थीं, मूल रूप से उम्मीद थी कि सोने की कीमत में भारी वृद्धि जारी रहेगी और फिर वे उन्हें पुनर्विक्रय के लिए ले जाएंगे, लेकिन लगभग एक महीने तक गिरती कीमतों के बाद, उन्हें एहसास हुआ कि 1.500 डॉलर इन दिनों सबसे ऊंची कीमत थी। इसलिए, दुर्लभ मुठभेड़ के एक महीने बाद, 1,500 युआन मूल्य उद्धरण बेचने के लिए सोने की ईंटों के घर ले जाया जाता है, और दिन और रात की बिक्री के लिए स्टॉल स्थापित करने के और भी अधिक प्रयास किए जाते हैं, उम्मीद है कि बाजार की इस लहर को याद नहीं किया जाएगा।

अदृश्य, कई विक्रेताओं के दिल चूकने लगे। यदि 1500 सोने की बुलियन की कीमत की अधिकतम सीमा है, तो यह कहा जा सकता है कि इस मूल्य स्तर ने एक प्रतिरोध स्तर का गठन किया है। क्योंकि यह कीमत एक बड़ी बाजार आपूर्ति को आकर्षित करती है, जितना अधिक लोग सोचते हैं कि 1500 सोने की बुलियन की शीर्ष कीमत है, या जितना अधिक लोग खो जाने के डर से इस कीमत पर सोने की बुलियन बेचना चुनते हैं, यह प्रतिरोध उतना ही अधिक प्रभावी होगा।

प्रतिरोध स्तर भी बन सकते हैं क्योंकि तकनीकी विश्लेषक अक्सर मूल्य प्रतिरोध निर्धारित करने के लिए चार्ट पैटर्न और तकनीकी संकेतकों का उपयोग करते हैं। कुछ सामान्य तकनीकी कारकों में सर्वकालिक उच्चतम, चलती औसत और फाइबोनैचि रिट्रेसमेंट स्तर शामिल हैं। जैसे-जैसे कीमत इन तकनीकी स्तरों तक पहुंचती है या पहुंचती है, व्यापारियों को उम्मीद हो सकती है कि कीमत में बढ़ोतरी बाधित होगी; इस प्रकार, प्रतिरोध बनता है।

संक्षेप में, प्रतिरोध बाजार में विक्रेता की शक्ति द्वारा बनता है और आमतौर पर तब होता है जब किसी स्टॉक या मुद्रा की कीमत बढ़ जाती है, क्योंकि इस मूल्य स्तर पर, विक्रेता अपनी संपत्ति बेचने के इच्छुक होते हैं, इस प्रकार आगे की कीमत में वृद्धि को रोकते हैं।

प्रतिरोध स्तर की गणना कैसे करें

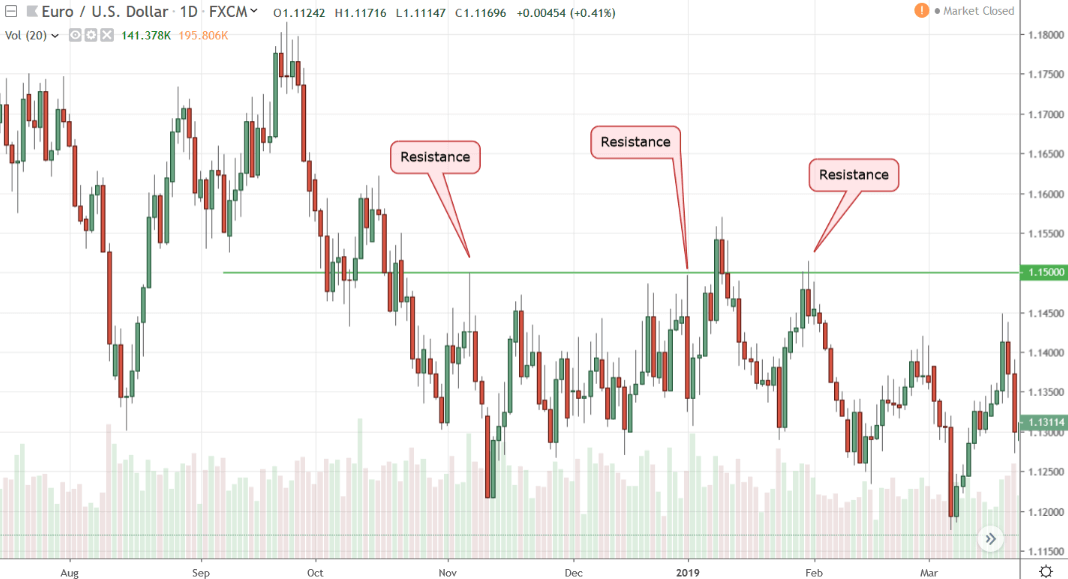

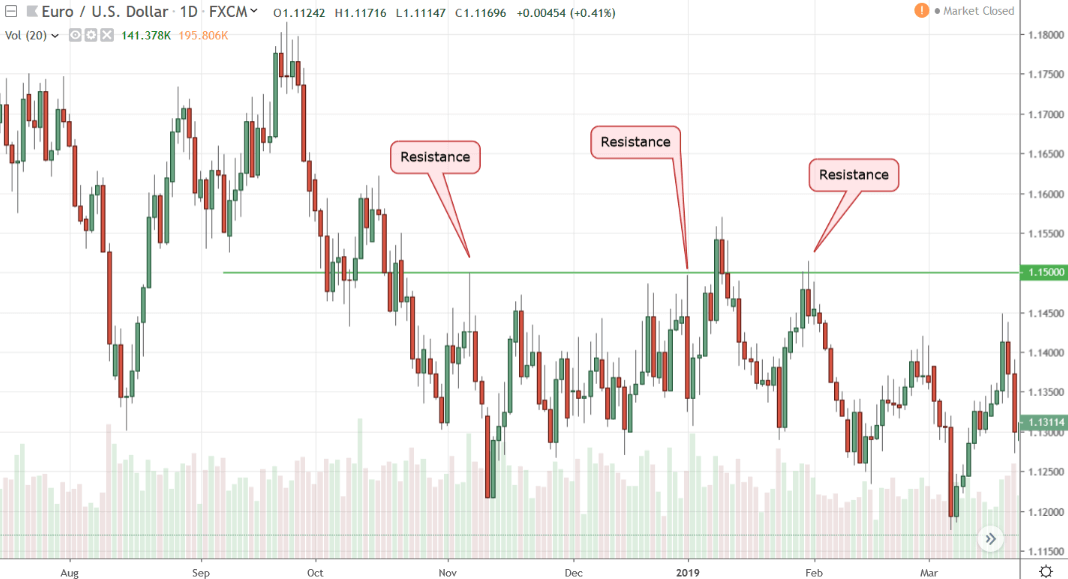

इसका उपयोग तकनीकी विश्लेषण में कीमत बढ़ने पर आने वाली बाधा के बिंदु का वर्णन करने के लिए किया जाता है। यह मूल्य स्तर आमतौर पर वह बिंदु होता है जिस पर कीमत एक निश्चित बिंदु तक बढ़ गई है और विक्रेता की बढ़ती शक्ति या निवेशकों के बिक्री दबाव के कारण वृद्धि जारी रखने के लिए संघर्ष कर रही है। इसका अनुमान आम तौर पर ऐतिहासिक मूल्य आंदोलनों और अन्य तकनीकी संकेतकों का विश्लेषण करके लगाया जाता है और संख्यात्मक रूप से गणना नहीं की जा सकती है। जैसा कि ऊपर दिए गए चार्ट में दिखाया गया है, यूरोप और संयुक्त राज्य अमेरिका में अमेरिकी डॉलर के मुकाबले तीन मौकों पर ग्रीन लाइन अटैचमेंट पर प्रतिरोध का सामना करना पड़ा, इसलिए यहां दबाव का स्तर है।

हालाँकि, तरंग सिद्धांत के माध्यम से, आप अनुमानित मूल्य प्राप्त करने के लिए ऐसे सूत्र का विस्तार कर सकते हैं ताकि हम प्रतिरोध बिंदु को तेज़ी से पा सकें। सूत्र है: (बी × सी) ÷ ए।

सूत्र को दो चरणों में विभाजित किया गया है। सबसे पहले स्टॉक की बढ़ती लहर में सबसे निचला बिंदु ढूंढना है, इसे बिंदु ए के रूप में चिह्नित करना है। दूसरा है रैली के बाद उच्च बिंदु का पता लगाना। फिर रैली के बाद उच्च बिंदु ढूंढें और इसे बिंदु बी के रूप में चिह्नित करें। फिर स्टॉक मूल्य का पहला रिट्रेसमेंट बिंदु सी पर सेट किया गया है। फिर, इन नंबरों को उपरोक्त सूत्र में प्लग करके, आप दबाव स्तर प्राप्त करने में सक्षम होंगे।

उदाहरण के लिए, किसी शेयर का न्यूनतम स्तर 31.89 है। रैली का उच्चतम स्तर 35.58 है। रिट्रेसमेंट पॉइंट 34 डॉलर है। अभी वर्णित सूत्र को लागू करते हुए, रैली बिंदु बी को रिट्रेसमेंट सी से गुणा किया जाता है और फिर निम्न बिंदु ए से विभाजित किया जाता है। यानी 35.58 को 34 से गुणा किया गया और फिर 31.89 से विभाजित किया गया। परिणाम 37.93 है। दबाव के स्तर के कारण यह समय की एक छोटी अवधि है।

यह एक अल्पकालिक दबाव स्तर है. जब यह दबाव स्तर पहुँच जाता है, तो निवेशकों को पता चल जाएगा कि किस मूल्य स्तर पर ध्यान देना है। इस प्रतिरोध की कीमत के ऊपरी हिस्से में, हम जानते हैं कि हम व्यापार करने के लिए किस स्थिति में कदम रख सकते हैं। हालाँकि, यह ध्यान रखना महत्वपूर्ण है कि, चाहे प्रतिरोध हो या समर्थन, यह एक रेखा या एकल कीमत नहीं है, बल्कि एक क्षेत्र है।

वास्तविक व्यापार में, निवेशक प्रतिरोध को एक सटीक मूल्य के रूप में नहीं बल्कि एक मूल्य क्षेत्र के रूप में सोचते हैं। जब कीमत प्रतिरोध के करीब पहुंचती है, तो निवेशक उस स्थिति से निपटने के लिए एक ट्रेडिंग रणनीति अपनाता है, जैसे स्थिति को कम करना या स्टॉप-लॉस ऑर्डर सेट करना, जहां मूल्य वृद्धि अवरुद्ध हो जाती है।

प्रतिरोध ट्रेडिंग रणनीतियाँ

क्योंकि प्रतिरोध हस्तक्षेप करने का एक अच्छा समय है, इसे अक्सर निवेशकों द्वारा अपने व्यापारिक रणनीति निर्णयों के केंद्रबिंदु के रूप में उपयोग किया जाता है। बेशक, समर्थन स्तर, जो उनके साथ विनिमेय हैं, निवेशकों के व्यापार के लिए भी समान रूप से महत्वपूर्ण हैं। आम तौर पर, निवेशक उन्हें खरीद और बिक्री बिंदु के रूप में चुनेंगे; उदाहरण के लिए, सबसे आम है समर्थन स्तर पर खरीदना और फिर प्रतिरोध स्तर पर बेचना।

समर्थन के पास खरीदने और प्रतिरोध के पास बेचने की रणनीति आम तौर पर बाजार में हस्तक्षेप किए बिना एक सीमाबद्ध बाजार में काम करती है। उन व्यापारियों के लिए जो समय पर अपने घाटे को रोकने में सक्षम हैं, यह प्रवेश रणनीति उच्च जीत दर और लगातार मुनाफे का अवसर प्रदान करती है।

दूसरी ओर, प्रतिरोध के ऊपर खरीदारी करना और समर्थन के नीचे बेचना, एक प्रवृत्ति-निम्नलिखित ट्रेडिंग रणनीति है। हालाँकि इस रणनीति के लिए जीत की दर 50% से कम हो सकती है, लेकिन मुनाफ़ा नुकसान से कहीं अधिक हो सकता है। यह रणनीति उच्च-अस्थिरता वाले बाजारों के लिए उपयुक्त है जहां बाजार की प्रवृत्ति की संभावना अधिक है। निवेशक इस रणनीति का उपयोग समाचार घटनाओं के बाद भी कर सकते हैं, जिससे लाभदायक होने की अधिक संभावना है।

दूसरी ओर, पेशेवर व्यापारी एक ऐसी रणनीति का उपयोग करते हैं जिसमें गलत समर्थन टूटने से पहले खरीदारी करना और गलत प्रतिरोध टूटने से पहले बेचना शामिल है। जब बाज़ार समर्थन के माध्यम से टूटता है, तो कई व्यापारी बिक्री के साथ बाज़ार में प्रवेश करेंगे। हालाँकि, यदि बाज़ार समर्थन स्तर से ऊपर चला जाता है, तो बेचने वाले व्यापारियों को अवास्तविक घाटे का सामना करना पड़ेगा और उन्हें अपने घाटे को कम करने के लिए वापस खरीदना होगा। सिस्टम के ऊपर वापस जाने से व्यापारियों को लंबी पोजीशन लेने का संकेत मिलता है और कीमतें ऊंची हो जाती हैं।

समर्थन से पहले बेचना और प्रतिरोध से पहले खरीदना भी संभव है। यह समझना महत्वपूर्ण है कि समर्थन या प्रतिरोध तक पहुंचने तक दृढ़ता से रुझान वाले बाज़ार एक दिशा में आगे बढ़ना जारी रख सकते हैं। पेशेवर व्यापारी समर्थन स्तर से पहले बेचकर और प्रतिरोध स्तर से पहले खरीदकर अन्य व्यापारियों से स्टॉप-लॉस ऑर्डर की तलाश कर सकते हैं।

यह रणनीति उच्च जोखिम-इनाम वाले व्यापारिक अवसर प्रदान करती है। बेचते समय समर्थन स्तर से नीचे का लक्ष्य निर्धारित करें। यदि प्रवृत्ति मजबूत है, तो बाजार लाभ बढ़ाने के लिए समर्थन को तोड़ सकता है। इसके विपरीत, यदि बाजार समर्थन हासिल करने के बाद गिरना बंद कर देता है, तो इसे छोटे लाभ के साथ बाहर निकाला जा सकता है।

प्रतिरोध विश्लेषण एक परिचयात्मक निवेश रणनीति के बुनियादी संचालन में से एक है और इसका उपयोग लाभ का प्रबंधन करने, स्टॉप लॉस निर्धारित करने और प्रवेश और निकास बिंदु निर्धारित करने के लिए किया जा सकता है। हालाँकि, ऐसे कई अन्य कारक हैं जो मूल्य आंदोलनों को प्रभावित करते हैं, और समर्थन और दबाव स्तर का अक्सर उल्लंघन होता है। इसलिए इसकी भूमिका की ताकत का आकलन करते समय, समग्र बाजार स्थिति के संबंध में इसका विशेष रूप से विश्लेषण करने की आवश्यकता है।

प्रतिरोध ट्रेडिंग रणनीति

| रणनीतियाँ

|

विवरण

|

लाभ

|

| पद बेचें या कम करें.

|

प्रतिरोध के निकट स्थिति बेचें या कम करें

|

लाभ कमाएँ या जोखिम कम करें।

|

| स्टॉप लॉस ऑर्डर सेट करें

|

प्रतिरोध पर स्टॉप-लॉस ऑर्डर रखें।

|

संभावित नुकसान को सीमित करें

|

| देखो या हल्का करो

|

निकट प्रतिरोध को देखें या कम करें।

|

अनिश्चित निवेशकों के लिए

|

| रिबाउंड ट्रेडिंग

|

मूल्य पर खरीदें रिट्रेसमेंट

|

मूल्य वृद्धि के अवसर का पीछा करें

|

| लघु लघु रणनीति

|

प्रतिरोध के निकट लघु वायदा बेचें।

|

गिरती कीमतों का लाभ अर्जित करें.

|

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

प्रतिरोध स्तर का क्या मतलब है?

प्रतिरोध स्तर का क्या मतलब है?