تجارة

حول إي بي سي

اريخ النشر: 2024-07-05

كان للفضة قيمة نقدية منذ العصور القديمة، وهي أكثر شيوعًا من الذهب، الذي يحظى بتقدير كبير لقيمته الثمينة. لذلك، في مجال الاستثمار، يميل الناس أكثر نحو الذهب. ولكن بصفته إله سوق الأوراق المالية، اعتقد وارن بافيت أن الفضة لها قيمة استثمارية أكبر واستثمر فيها حوالي مليار دولار. لذا، في الوقت الحاضر، يولي الناس المزيد والمزيد من الاهتمام لاستثمار الفضة، وخاصة عقود الفضة الآجلة كأداة استثمار، مما يجذب المزيد والمزيد من المستثمرين للاهتمام والمشاركة. الآن دعونا نناقش النظرة العامة وقواعد التداول لعقود الفضة الآجلة كطريقة استثمار مستخدمة على نطاق واسع.

ما هي العقود الآجلة للفضة؟

إنه عقد تداول بالفضة باعتباره الأساس الذي يسمح للمستثمرين بشراء أو بيع الفضة بسعر محدد مسبقًا في تاريخ متفق عليه في المستقبل. إنها اتفاقية بين المستثمر وبورصة العقود الآجلة تنص على السعر الذي سيتم به شراء أو بيع كمية معينة من الفضة، ووقت ومكان التسليم، وشروط أخرى.

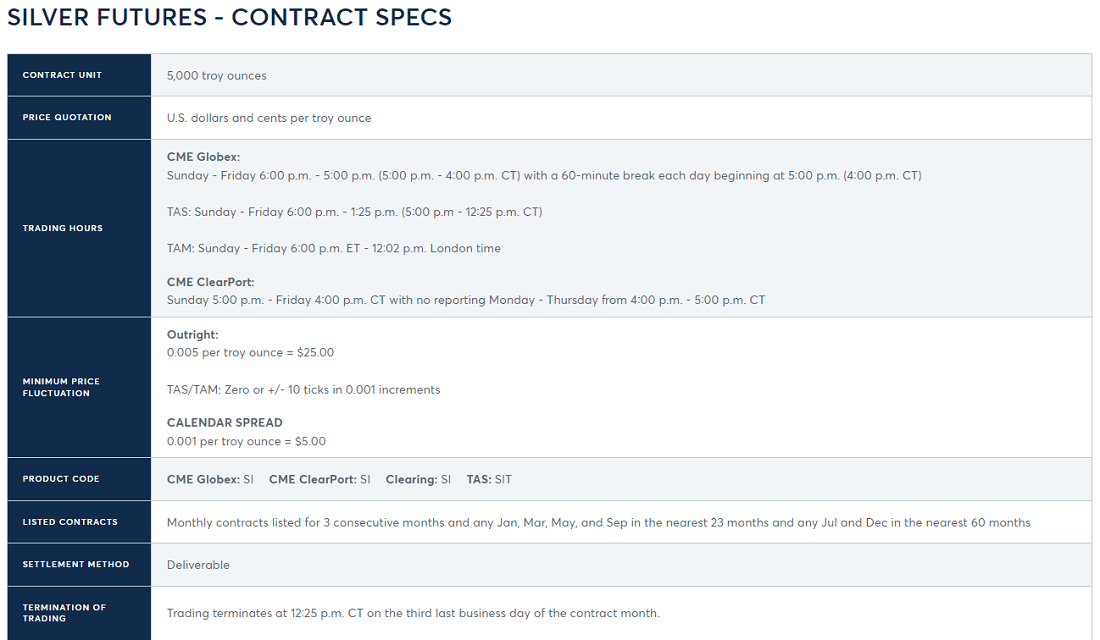

عادة ما تكون كمية الفضة التي يمثلها كل عقد 5.000 أوقية، ويطلب من المستثمرين دفع هامش للمشاركة في الصفقة. ومع خيار التسليم الفعلي أو التسوية النقدية عند انتهاء العقد، تتيح أداة السوق هذه للمستثمرين إدارة المخاطر وتحقيق عوائد الاستثمار في مواجهة تقلبات الأسعار المستقبلية.

يقوم سوق العقود الآجلة للفضة باكتشاف الأسعار من خلال شراء وبيع العقود، مما يعني أن العرض والطلب في السوق يحدد بشكل مباشر السعر الذي يتم به تداول العقود. ويتداول المستثمرون العقود للتعبير عن توقعاتهم لتحركات أسعار الفضة المستقبلية، ويعكس نشاط البيع والشراء في السوق آراء وتوقعات جميع الأطراف فيما يتعلق بالعرض والطلب المستقبلي على الفضة.

لدى المستثمرين في هذا السوق خيار شراء (مركز طويل) أو بيع (مركز قصير) للعقود الآجلة لكسب الربح على ارتفاع الأسعار أو انخفاضها. المركز الطويل يعني أن المستثمر يتوقع ارتفاع سعر الفضة، ويقوم بشراء عقد بهدف بيعه بربح عندما يكون السعر المستقبلي أعلى من السعر الحالي. وعلى العكس من ذلك، تشير الصفقة القصيرة إلى أنه من المتوقع أن ينخفض السعر، ويقوم المستثمر ببيع العقد على أمل إعادة شرائه في المستقبل عندما يكون السعر أقل من السعر الحالي، وبالتالي تحقيق الربح.

ينطوي تداول العقود الآجلة للفضة على مستوى عالٍ من المخاطر، لذا يجب على المستثمرين اعتماد استراتيجيات فعالة لإدارة المخاطر لحماية رؤوس أموالهم. أوامر وقف الخسارة هي إستراتيجية شائعة الاستخدام للحد من الخسائر عن طريق تنفيذ الصفقات تلقائيًا عندما يصل سعر السوق إلى نقطة وقف الخسارة المحددة. بالإضافة إلى ذلك، يعد التحكم في الموضع أمرًا بالغ الأهمية أيضًا. يجب على المستثمرين تحديد حجم المركز المناسب وفقًا لقدرتهم على تحمل المخاطر وتجنب استثمار الكثير من الأموال في معاملة واحدة.

يستخدم تداول العقود الآجلة تأثير الرافعة المالية الذي يسمح للمستثمرين بالتحكم في العقود ذات القيمة الأكبر برأس مال أقل، وبالتالي تضخيم إمكانية العائد على الاستثمار. على سبيل المثال، إذا كانت قيمة العقد 10.000 دولار. قد يحتاج المستثمر فقط إلى دفع نسبة صغيرة من هذا المبلغ كهامش، مثل 1000 دولار. وهو النفوذ.

تسمح هذه الآلية للمستثمر بتحقيق أرباح أكبر أثناء تقلبات السوق ولكنها تحمل أيضًا مخاطر، حيث يمكن أن تؤدي انعكاسات السوق إلى خسائر متضخمة بسرعة. لذلك، عند تداول العقود الآجلة بالرافعة المالية، يجب على المستثمرين إدارة مخاطرهم بعناية، على سبيل المثال، عن طريق وضع أوامر وقف الخسارة والتحكم في مراكزهم بحكمة لتجنب الخسائر المفرطة.

يختار معظم متداولي العقود الآجلة إغلاق مراكزهم قبل انتهاء العقد بدلاً من تسليمه فعليًا. إغلاق المركز يعني أن المستثمر يغلق مركزه عن طريق إجراء تداول عكسي. على سبيل المثال، إذا كان الشخص يحتفظ بمركز طويل (توقعًا لزيادة السعر)، فيمكنه إغلاق المركز عن طريق بيع العقد؛ إذا كان الشخص يحتفظ بمركز قصير (مع توقع انخفاض السعر)، فيمكن إغلاق المركز عن طريق شراء العقد.

عادة ما يتم التسليم المادي في سوق العقود الآجلة للفضة فقط في ظل ظروف معينة، والتي تتطلب أن يكون المستثمر مستعدًا لاستلام أو تسليم الفضة المادية. عند انتهاء العقد الآجل، إذا كان لدى المستثمر مركز مفتوح واختار عدم إغلاقه، فقد يُطلب منه أخذ أو تسليم الكمية المناسبة من الفضة كما هو محدد في العقد.

يحدث هذا عادةً للمستخدمين التجاريين أو الطالبين الفعليين، مثل مصنعي المعادن أو تجار المعادن الثمينة، الذين يحتاجون إلى استخدام الفضة أو تسليمها فعليًا. بالنسبة لمعظم المستثمرين، فإن هدفهم الأساسي عند تداول العقود الآجلة هو الاستفادة من تقلبات الأسعار، لذلك يفضلون تسوية مراكزهم عن طريق إغلاق مراكزهم قبل انتهاء العقد بدلا من التسليم الفعلي الفعلي.

يشمل المشاركون في سوق العقود الآجلة المضاربين والمتحوطين وصناع السوق. ويستفيد المضاربون من تقلبات الأسعار لكسب الأرباح، في حين يعمل المتحوطون على تثبيت الأرباح أو التكاليف عن طريق التحوط من مخاطر الأسعار في السوق الفورية. يوفر صناع السوق السيولة ويديرون مخاطر تقلبات الأسعار في سلسلة التوريد، مما يضمن استقرار تكاليف الإنتاج أو أسعار البيع. يستخدم المستثمرون أيضًا العقود الآجلة كجزء من محفظة متنوعة، بهدف زيادة الأرباح المحتملة أو إدارة المخاطر. يساهم هؤلاء المشاركون معًا في سيولة السوق وعملية اكتشاف الأسعار.

بشكل عام، العقود الآجلة للفضة مخصصة للمضاربة وإدارة المخاطر بناءً على تقلبات أسعار الفضة الأساسية. وعادة ما يتم إجراؤها في البورصات، ويمكن للمستثمرين استخدام هذه العقود للمضاربة أو التحوط من مخاطرهم. ويوفر منصة تداول لمجموعة متنوعة من المشاركين، مما يسهل سيولة السوق وعملية اكتشاف الأسعار.

مزايا الاستثمار في العقود الآجلة للفضة

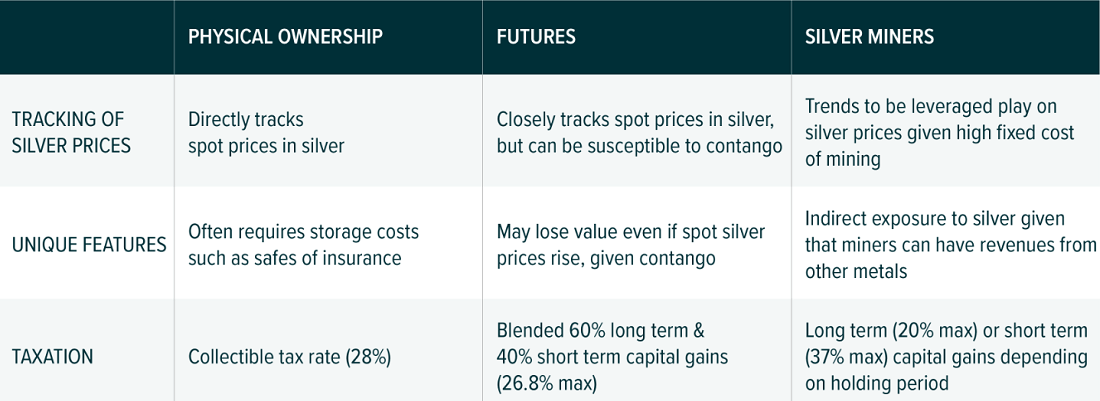

بالإضافة إلى العقود الآجلة، هناك أيضًا أسهم التعدين الفورية والفضة. جميعهم لديهم نفس الفرصة للاستفادة من تقلبات السوق، ولكن بالمقارنة، فإن مزايا الاستثمار في العقود الآجلة للفضة تكمن في الرافعة المالية، والسيولة العالية، والتحوط، واكتشاف الأسعار والشفافية، والمشاركة في السوق العالمية.

ولأن تداول العقود الآجلة يسمح للمستثمرين بالتحكم في عقد ذي قيمة أكبر عن طريق دفع جزء من الهامش، فإن هناك درجة عالية من الرافعة المالية. يتيح ذلك للمستثمرين فرصًا أكبر لتحقيق الربح أثناء تقلبات السوق ولكنه يزيد أيضًا من المخاطر. باستخدام الرافعة المالية، يمكن للمستثمر التحكم في مركز أكبر من خلال دفع نسبة صغيرة فقط من قيمة العقد كهامش. وهذا يسمح للمستثمرين بجني أرباح أكبر أثناء تقلبات السوق ولكنه قد يعرضهم أيضًا لخطر أكبر للخسارة، خاصة إذا تحرك السوق ضد توقعاتهم.

سوق العقود الآجلة للفضة هو سوق عالي السيولة مع حجم كبير من نشاط البيع والشراء على أساس يومي. ويتيح هذا المستوى العالي من السيولة للمستثمرين شراء أو بيع العقود بأسعار السوق في أي وقت، مما يعزز كفاءة السوق وسهولة التداول. يمكن للمستثمرين الدخول والخروج من السوق بسرعة للاستفادة من تقلبات السوق، فضلا عن القدرة على العثور على أطراف مقابلة لتنفيذ استراتيجيات التداول الخاصة بهم بسهولة أكبر. وتساعد هذه السيولة أيضًا على تقليل تكاليف المعاملات وتحسين عملية اكتشاف الأسعار في السوق، مما يجعلها أكثر تنافسية وشفافية.

يمكن أيضًا استخدام هذه العقود الآجلة للتحوط ضد مخاطر التقلبات في أسعار الفضة المادية. على سبيل المثال، يمكن للمنتجين والمستهلكين استخدام العقود الآجلة لتثبيت السعر المستقبلي للفضة من أجل حماية أنفسهم من تقلبات أسعار السوق. ويمكن للمنتجين استخدام العقود الآجلة لحماية أرباحهم، في حين يمكن للمستهلكين التحوط ضد زيادة التكاليف المرتبطة بارتفاع الأسعار. تتيح لهم هذه الأداة التخطيط والميزانية بشكل أفضل لضمان استقرار واستدامة عملياتهم التجارية.

تعكس الأسعار في سوق العقود الآجلة للفضة توقعات المشاركين في السوق بشأن العرض والطلب وحركات الأسعار المستقبلية للفضة. من خلال شراء وبيع العقود الآجلة، يقرر المشاركون الشراء أو البيع بناءً على تحليلاتهم وتوقعاتهم للسوق، وبالتالي يؤثرون بشكل مباشر على سعر السوق. توفر آلية اكتشاف الأسعار هذه للمشاركين في السوق مستوى سعر مرجعي يعزز شفافية السوق وكفاءته ويساعدهم على اتخاذ قرارات استثمارية أكثر دقة.

آلية اكتشاف الأسعار هذه تجعل سوق العقود الآجلة للفضة أداة مهمة للمستثمرين والمنتجين في إدارة مخاطر الأسعار وزيادة رأس المال. يمكن للمستثمرين استخدام العقود الآجلة لتثبيت السعر المستقبلي للفضة، وبالتالي حماية أنفسهم من تقلبات السوق مع القدرة أيضًا على المضاربة على الأرباح من تقلبات أسعار السوق. ومن ناحية أخرى، يمكن للمنتجين استخدام سوق العقود الآجلة للتحوط من مخاطر أسعار المواد الخام وضمان استقرار تكاليف الإنتاج وإيرادات المبيعات. تعمل آلية السوق هذه على تعزيز التواصل والتعاون بين الوكلاء الاقتصاديين، وتساهم في تخصيص موارد السوق بشكل أكثر فعالية، وتحسين الكفاءة الاقتصادية.

يجذب سوق العقود الآجلة للفضة مشاركة المستثمرين والمتداولين على نطاق عالمي، الأمر الذي لا يزيد من عمق وسيولة السوق فحسب، بل يوسع أيضًا تنوع المتداولين. يمكن للمستثمرين في جميع أنحاء العالم الاستفادة من السوق للمضاربة، وإدارة المخاطر، وتنويع المحفظة، مما يؤدي إلى مجموعة واسعة من الفرص والخيارات التجارية. وتعزز هذه المشاركة العالمية اكتشافًا أكثر فعالية لأسعار السوق وتخصيصًا أكثر كفاءة لموارد السوق، مما يوفر للمستثمرين المزيد من المرونة التجارية وفرص الربح.

قواعد تداول العقود الآجلة للفضة

على الرغم من المزايا العديدة، من المهم ملاحظة أن هناك قواعد وإجراءات صارمة يجب اتباعها عند تداول عقود الفضة الآجلة، والتي تم تصميمها لضمان عدالة وفعالية السوق. تغطي هذه القواعد تنفيذ الصفقات، وحدود تقلبات الأسعار، ومتطلبات الهامش، وقواعد التسليم، ومراقبة السوق وتنظيمه. ومن خلال هذه القواعد، تتمكن البورصات والهيئات التنظيمية ذات الصلة من مراقبة سلوك المشاركين في السوق بشكل فعال، ومنع التلاعب بالسوق وسوء السلوك، وحماية مصالح المستثمرين واستقرار نظام السوق.

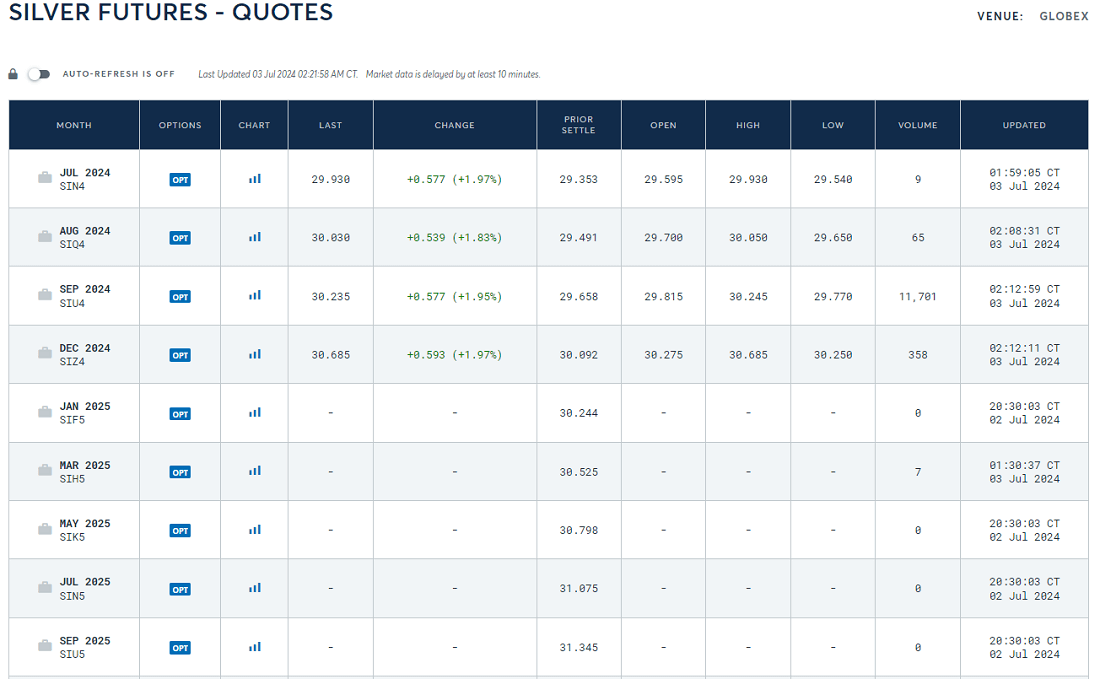

بشكل عام، يوجد في العديد من البورصات تداول منتجات العقود الآجلة للفضة، ومن بينها بورصة شيكاغو التجارية (CME) الأكثر شهرة. يتضمن كل عقد آجل عادة حجم العقد (على سبيل المثال، يمثل كل عقد 5.000 أوقية من الفضة)، وموقع التسليم (عادة مستودع معين)، وشهر التسليم (عادة عدة أشهر في المستقبل). تعتبر مواصفات العقد هذه حاسمة بالنسبة للمستثمرين لأنها تحدد الخصائص الدقيقة للعقد والشروط التي سيتم بموجبها تداوله.

أيضًا، عند تداول العقود الآجلة، يجب على المرء أن يكون على دراية بالرسوم وسياسات العمولات المرتبطة بها، والتي تتضمن عادةً رسوم تنفيذ التجارة، ورسوم المقاصة، ورسوم بيانات السوق. يجب على المستثمرين مقارنة هذه الرسوم بعناية عند اختيار الوسطاء والبورصات للتأكد من أنها تتماشى مع استراتيجيات التداول وميزانياتهم.

يختلف المبلغ الدقيق لرسوم المناولة حسب شركة البورصة والعقود الآجلة. على سبيل المثال، تبلغ رسوم التعامل في بورصة شنغهاي للعقود الآجلة (SHFE) عادةً 0.5% (خمسة أجزاء من الألف) من مبلغ المعاملة. على سبيل المثال، بافتراض أن سعر العقد الآجل للفضة يبلغ 4.000 يوان للكيلوغرام الواحد وعقدًا بقيمة 15 كيلوغرامًا، هناك الكثير من رسوم المناولة بحوالي 4.000 يوان × 15 كجم × 0.0005 = 30 يوان. من ناحية أخرى، تتقاضى بورصة شيكاغو التجارية (CME) عمولة تتراوح بين 2.50 دولارًا و5 دولارات.

عادة ما يتم تداول العقود الآجلة للفضة خلال يوم العمل، مع وقت تداول محدد وفقًا للبورصة، بما في ذلك عادةً التداول النهاري والتداول الليلي. يكون التداول اليومي عادة من الساعة 9:00 إلى 11:30 ومن الساعة 13:30 إلى 15:00. من الاثنين إلى الجمعة، بينما يكون التداول الليلي من الساعة 21:00 إلى الساعة 2:30. من الاثنين وحتى الجمعة.

تحدد البورصات أوقات فتح وإغلاق محددة بالإضافة إلى جلسات تداول وسيطة. يسمح هذا الجدول الزمني الممتد للمستثمرين العالميين بالمشاركة في أنشطة تداول سوق العقود الآجلة عن طريق اختيار الوقت المناسب للتداول بناءً على منطقتهم الزمنية وديناميكيات السوق.

غالبًا ما تضع البورصات حدود تقلبات الأسعار، والمعروفة أيضًا بحدود الأسعار أو آليات الحد من تقلبات الأسعار، للتحكم في تقلبات السوق والحفاظ على استقرار السوق والسيولة. يتم وضع هذه الحدود بناءً على تحركات السعر والوقت لعقود الفضة الآجلة، وبمجرد وصول سعر العقود الآجلة إلى مستوى الحد المحدد، ستقوم البورصات بتعليق التداول أو اتخاذ إجراءات محددة في السوق لمنع التقلبات المفرطة أو الشذوذات في السوق. وتهدف هذه التدابير إلى حماية المستثمرين من التقلبات الشديدة في السوق مع ضمان عمل السوق بكفاءة ونزاهة.

في الوقت نفسه، يتطلب تداول العقود الآجلة للفضة من المستثمرين دفع نسبة مئوية من الهامش كضمان للمعاملة، وعادة ما تكون نسبة مئوية صغيرة من قيمة العقد. يسمح دفع الهامش هذا للمستثمر بالتحكم في قيمة أكبر للعقد من خلال الرافعة المالية، وبالتالي تعزيز العائد على الاستثمار.

يمكن أن يؤدي استخدام الرافعة المالية في تداول العقود الآجلة إلى زيادة العائدات المحتملة، ولكنه يأتي أيضًا مع مستوى أعلى من المخاطر. ولذلك، يحتاج المستثمرون إلى استراتيجيات فعالة لإدارة المخاطر، مثل وضع أوامر وقف الخسارة والسيطرة على المراكز بشكل مناسب، للتأكد من أنهم قادرون على الحد من خسائرهم في الوقت المناسب أثناء تقلبات السوق والحفاظ على محافظهم الاستثمارية سليمة.

بشكل عام، عادة ما يتم تحديد العقود الآجلة بشهر تسليم محدد، ويمكن للمستثمرين اختيار إغلاق مراكزهم أو اختيار التسليم الفعلي قبل انتهاء العقد. إذا قرر المستثمر استلام الفضة، فيجب عليه الالتزام بقواعد وإجراءات التسليم، بما في ذلك مواقع التسليم المحددة ومعايير جودة الفضة.

على الرغم من أن معظم متداولي العقود الآجلة يختارون إغلاق مراكزهم بدلاً من التسليم الفعلي، إذا اختار المستثمر الاحتفاظ بعقد آجل حتى تاريخ الاستحقاق والتسليم الفعلي، فيجب عليه أن يكون مستعدًا لاستلام أو تسليم كمية معينة من الفضة. عادةً ما يتم التسليم المادي بين الشركات أو المستثمرين الذين يحتاجون إلى الفضة المادية، ويختلف مكان وطريقة التسليم اعتمادًا على أحكام العقد الآجل.

بالإضافة إلى ذلك، يتم تنظيم ومراقبة سوق العقود الآجلة للفضة بشكل صارم من قبل البورصات والهيئات التنظيمية ذات الصلة لضمان أن السوق يعمل بشكل عادل وشفاف وكفاءة. يتحمل المنظمون مسؤولية مراقبة سلوك المشاركين في السوق ومنع التلاعب والتلاعب في السوق. وتشمل هذه التدابير التنظيمية الإشراف على تنفيذ قواعد الصرف، والتدقيق في الأنشطة التجارية للمشاركين في السوق، وتنفيذ التدابير التنظيمية اللازمة لحماية نظام السوق ومصالح المستثمرين.

لتلخيص ذلك، تغطي قواعد تداول العقود الآجلة للفضة عددًا من الجوانب المهمة، بما في ذلك مواصفات الصرف وساعات التداول وحدود تقلب الأسعار ومتطلبات الهامش وقواعد التسليم والرقابة التنظيمية واستراتيجيات إدارة المخاطر. يجب على المستثمرين المشاركين في التداول فهم هذه القواعد والامتثال لها بالتفصيل لضمان إجراء التداول تحت سيطرة معقولة للمخاطر. وفي الوقت نفسه، فإن بيئة التداول المنظمة والدرجة العالية من الشفافية تجعل هذا السوق خيارًا مفضلاً للمستثمرين، مما يوفر للمشاركين منصة تداول آمنة وعادلة.

| نظرة عامة على المحتوى | قواعد |

| تمكن من شراء وبيع الفضة المستقبلية بأسعار محددة. | 5000 أونصة للدفعة الواحدة، بسعر الدولار الأمريكي/الأونصة. |

| توفير فرص المضاربة والتحوط. | 0.005 دولار أمريكي/أونصة، أي ما يعادل 25 دولارًا أمريكيًا/لوت |

| قم بتعيين نقاط وقف الخسارة للحد من الخسائر. | 0.001 دولار أمريكي للأونصة، أي ما يعادل 5 دولار أمريكي |

| قم بتعيين أحجام المراكز المناسبة بناءً على تحمل المخاطر. | من الاثنين إلى الجمعة، 9:00–11:30 ومن 13:30–15:00 |

| استخدم هامشًا جزئيًا لتضخيم عوائد الاستثمار. | من الاثنين إلى الجمعة، من الساعة 21:00 إلى 2:30 في اليوم التالي |

| إغلاق المراكز قبل انتهاء العقد لتجنب التسليم. | عادةً ما يتراوح ما بين 5% إلى 18% حسب مخاطر السوق. |

| التسليم الفعلي ممكن بعد انتهاء الصلاحية إذا كانت المراكز مفتوحة. | حدود الأسعار تعمل على استقرار الأسواق. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.