تجارة

حول إي بي سي

ملخص:

ملخص:

تعتبر الفضة الورقية منتجًا ماليًا مرنًا وسائلًا غير فضي، ولكن احذر من التلاعب بالأسعار ومخاطر السيولة.

مع الاتجاه التصاعدي الكبير في أسعار الذهب والفضة، أصبح الناس أكثر حماسا للاستثمار في المعادن الثمينة. على الرغم من أن معظم المستثمرين يقدرون سمات الحفاظ على القيمة للمعادن الثمينة، أي اختيار الاستثمار المادي، إلا أنه وفقًا للبيانات، فإن اختيار المستثمرين غير الماديين أكبر. من بين أمور أخرى، شهد سوق تداول الفضة الورقية زيادة كبيرة لأن الفضة شهدت أول اختراق لها منذ ما يقرب من عقدين من الزمن. الآن، دعونا نلقي نظرة على مخاطر ومكافآت الفضة الورقية.

ما هو معنى ورق فضي ؟

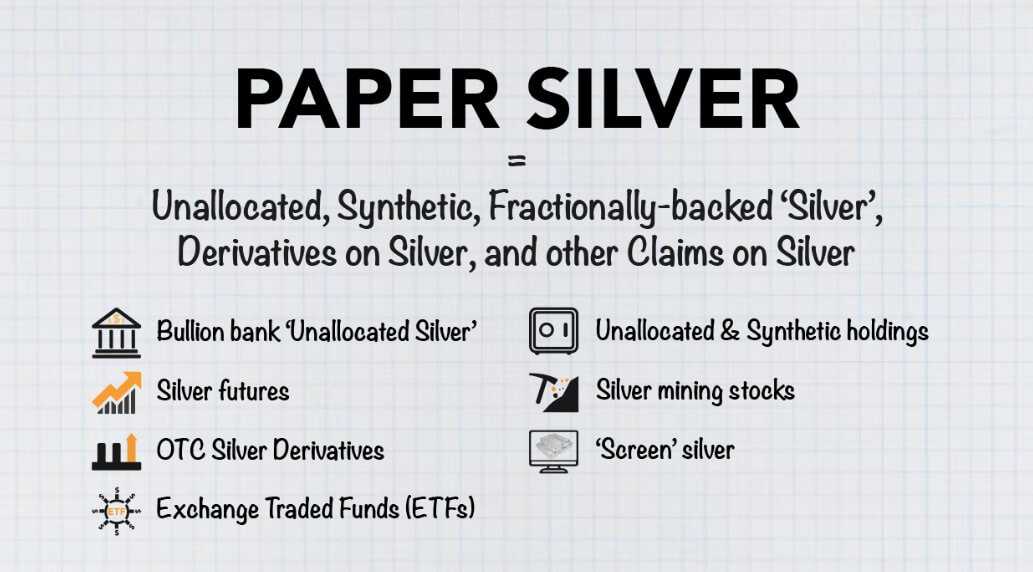

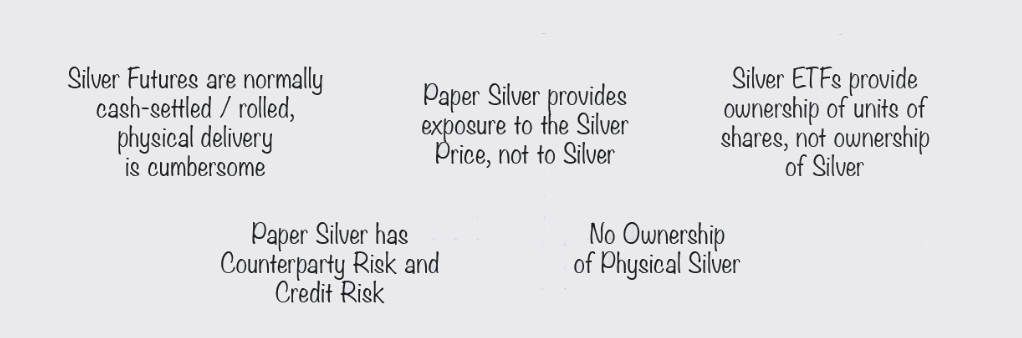

ويشير عادةً إلى الفضة التي يتم تداولها في شكل أدوات مالية بدلاً من الفضة المادية الفعلية. يقوم المستثمرون بشراء وبيع هذه المنتجات المالية للمشاركة في سوق الفضة ومحاولة كسب عائد على استثماراتهم دون الحاجة إلى الاحتفاظ بالفضة المادية أو تسليمها مباشرة. عادة ما يكون هذا النوع من الاستثمار أكثر مرونة وملاءمة، كما أن التداول أكثر سيولة، مما يسمح للمستثمرين بالشراء والبيع في أي وقت.

عند الاستثمار في الفضة، هناك اتجاهان عريضان للاختيار من بينهما: الفضة المادية أو الفضة الورقية. تُستخدم استثمارات الفضة المادية بشكل عام كوسيلة للحفاظ على القيمة وسيكون لها نفس الحفاظ بالإضافة إلى تكاليف أعلى إذا تم استخدامها للاستثمار. ولذلك، فقد ظهرت إلى حيز الوجود باعتبارها تجارة فضة غير مادية.

بالمقارنة مع الفضة المادية، فهي أكثر ملاءمة ومرونة، ويمكن للمستثمرين التداول من خلال البورصات أو منصات التداول أو المؤسسات المالية دون الحاجة إلى الاحتفاظ بالفضة المادية وتخزينها فعليًا. وهذا يجعل من السهل على المستثمرين المشاركة في سوق الفضة والتداول في الوقت المناسب وفقًا لتغيرات السوق، مع تقليل مخاطر الحضانة والأمن المرتبطة بحيازة الفضة المادية.

علاوة على ذلك، فإن تداول الفضة الورقية أكثر سيولة بالمقارنة. يمكن للمستثمرين الشراء والبيع في أي وقت خلال يوم التداول دون قيود شراء وبيع الفضة المادية أو قيود وقت الوصول. وهذا يعني أنه يمكن للمستثمرين تعديل استراتيجياتهم الاستثمارية بسرعة أكبر لتتناسب مع تغيرات السوق والدخول إلى السوق أو الخروج منه بمجرد حاجتهم لذلك، مما يؤدي إلى قدر أكبر من المرونة في إدارة محافظهم الاستثمارية.

وفي الوقت نفسه، فإن أسعارها أكثر شفافية وانفتاحا لأنها تتأثر بقواعد العرض والطلب والتبادل في السوق. يتمتع المستثمرون بسهولة الوصول إلى معلومات الأسعار، كما أن عروض الأسعار في الوقت الفعلي والمعلومات المتعمقة في السوق التي تقدمها البورصات تمكنهم من اتخاذ قرارات تداول أكثر دقة.

من خلال الاستثمار في الفضة الورقية، يمكن للمستثمرين تنويع أصولهم بسهولة أكبر. ويمكنهم تخصيص أموالهم لأنواع مختلفة من الاستثمارات، بما في ذلك الأسهم والسندات والعقارات وما إلى ذلك، وبالتالي تقليل المخاطر الإجمالية لمحافظهم الاستثمارية. تساعد استراتيجية التنويع هذه المستثمرين على الحفاظ على عائد استثماري أكثر استقرارًا أثناء تقلبات السوق وتقلل من تأثير أصل واحد أو مخاطر القطاع على المحفظة.

كما أنه يسمح للمستثمرين بالتداول باستخدام الرافعة المالية، مما قد يؤدي إلى تضخيم عوائد استثمار المستثمر. من خلال التداول بالرافعة المالية، يمكن للمستثمرين التحكم في مراكز أكبر بكميات صغيرة من رأس المال، مما يؤدي إلى عوائد أكبر أثناء تقلبات السوق. وبطبيعة الحال، تجدر الإشارة إلى أن هذا يزيد أيضا من مخاطر خسائر الاستثمار.

تحتوي الفضة الورقية أيضًا على مجموعة واسعة من خيارات التداول، بما في ذلك العقود الآجلة للفضة، وخيارات الفضة، والصناديق المتداولة في البورصة (ETFs)، والأوراق المالية، التي يشتريها المستثمرون لتحقيق الربح أو تحمل المخاطر. وعادة ما تكون سيولة هذه المنتجات في السوق أعلى، مما يتيح للمستثمرين مرونة أكبر في عمليات البيع والشراء الخاصة بهم.

أحد هذه المنتجات، العقود الآجلة للفضة، هو عقد موحد يسمح للمستثمر بشراء أو بيع كمية معينة من الفضة بسعر في وقت محدد في المستقبل. يمكن تداول هذا من خلال بورصات العقود الآجلة. يمكن للمستثمر شراء أو بيع الفضة بسعر متفق عليه في وقت متفق عليه في المستقبل من خلال عقد آجل. يتطلب تداول العقود الآجلة عادةً دفع هامش ويتحمل مخاطر التسليم عند انتهاء العقد.

توفر خيارات الفضة، باعتبارها مشتقات مالية، للمشتري الحق، وليس الالتزام، في شراء أو بيع الفضة بسعر متفق عليه في وقت محدد في المستقبل. وهذا يعني أنه يمكن للمشتري المشاركة في سوق الفضة بتكلفة أقل والربح من تقلبات الأسعار.

صندوق الفضة المتداول (ETF) (الصندوق المتداول في البورصة) هو صندوق يتم تداوله من خلال بورصة الأوراق المالية مع الفضة باعتبارها الأصل الأساسي. وهو مصمم لتتبع تحركات أسعار الفضة، مما يسمح للمستثمرين بمتابعة أداء سوق الفضة من خلال شراء أسهم مؤسسة التدريب الأوروبية دون الحاجة إلى الاحتفاظ بالفضة المادية مباشرة.

قد تشمل الأوراق المالية الفضية الأسهم أو السندات أو الأصول المالية الأخرى المتعلقة بالفضة. قد تشمل هذه الأصول الأسهم المتعلقة بشركات تعدين الفضة أو الشركات الأخرى المرتبطة بإنتاج الفضة وتعدينها ومعالجتها وتداولها وما إلى ذلك. يمكن للمستثمرين المشاركة بشكل غير مباشر في سوق الفضة من خلال شراء هذه الأسهم، وبالتالي الحصول على عائد على استثماراتهم المتعلقة بتقلبات أسعار الفضة.

استراتيجية محفظة خيارات العقود الآجلة للفضة هي استراتيجية استثمار تجمع بين عقود الفضة الآجلة وعقود الخيارات للاستفادة من التقلبات في سعر الفضة. تتضمن هذه الإستراتيجية عادةً شراء أو بيع عقود الفضة الآجلة وعقود الخيارات للتحوط أو الربح من سيناريوهات مختلفة في السوق.

يعد الاستثمار في الفضة الورقية أكثر مرونة وملاءمة من الاحتفاظ بالفضة المادية بشكل مباشر، كما أنه يوفر قدرًا أكبر من السيولة وشفافية التداول. كما أنها أكثر تنوعًا، مما يسمح للمستثمرين باتخاذ قرارات أفضل بشأن المحفظة. ومع ذلك، يجب على المستثمرين أيضًا أن يدركوا أن هناك بعض المخاطر المرتبطة به، مثل تقلبات السوق، ومخاطر السيولة، ومخاطر التلاعب من قبل صناديق التحوط والمؤسسات المالية.

هل الفضة الورقية آمنة؟

في واقع الأمر، تتمتع الفضة بقيمة صناعية عالية ويتزايد الطلب عليها في السوق. ومع ذلك، بالمقارنة مع الطلب عليه، تم قمع سعره إلى حد كبير. وقد دفع هذا الكثيرين إلى الشك في أنه تم التلاعب بسعر الفضة، ونتيجة لذلك، يكون سعر الفضة أكثر تقلبًا وخطورة، ونتيجة لذلك فإن سلامة الفضة الورقية أصبحت موضع شك أيضًا.

لذلك، عند الاستثمار، يجب الحذر من مخاطر التلاعب بالأسعار. قد تستخدم بعض المؤسسات المالية التداول عالي التردد وتحريف الصفقات للتلاعب في أسعار منتجاتها، مما يؤثر على عدالة السوق. وقد يؤدي مثل هذا السلوك إلى عدم تمكن المستثمرين من الوصول إلى أسعار السوق العادلة، الأمر الذي قد يؤدي بدوره إلى خسائر في الاستثمار.

بالإضافة إلى ذلك، يتأثر سعره بمجموعة متنوعة من العوامل، بما في ذلك العرض والطلب، والبيانات الاقتصادية، والأوضاع الجيوسياسية. وقد تؤدي التغيرات في هذه العوامل إلى تقلبات السوق، مما يؤثر بدوره على السعر، مما يؤدي إلى خسائر في رأس المال. وينبغي للمستثمرين إيلاء اهتمام وثيق لهذه العوامل والنظر في تأثيرها عند اتخاذ قرارات الاستثمار من أجل تقليل مخاطر الاستثمار.

قد تتضمن بعض المنتجات أيضًا معاملات مع مؤسسات مالية، مثل الصناديق المتداولة في البورصة (ETFs) أو مشتقات الفضة. عند اختيار الاستثمار في هذه المنتجات، يجب على المستثمرين تقييم الجدارة الائتمانية واستقرار المؤسسة المالية لضمان سلامة استثماراتهم. اختر مؤسسة مالية تتمتع بسمعة طيبة وامتثال تنظيمي لتقليل مخاطر الاستثمار.

كما أنها تنطوي على مخاطر كبيرة تتمثل في التعرض لعدم السيولة، مما يعني أن المستثمرين قد يواجهون صعوبات في شراء وبيع العقود أو الأوراق المالية عندما ينخفض الطلب في السوق أو تتقلب الأسعار بشكل حاد. ونظرًا لأن أوامر الشراء والبيع في السوق أصبحت نادرة، فقد تصبح الأطراف المقابلة نادرة. وقد يؤدي ذلك إلى عدم قدرة المستثمرين على بيع ممتلكاتهم من العقود أو الأوراق المالية في الوقت المناسب أو عدم قدرتهم على التداول إلا بأسعار غير مرغوب فيها.

ثم هناك رسوم الإدارة ومخاطر التمديد التي يجب الحذر منها. رسوم الإدارة هي الرسوم التي يدفعها المستثمرون للاحتفاظ بالمنتج، وعادة ما تكون بنسبة مئوية أقل من المبلغ المستثمر. وقد تتضمن صناديق الاستثمار المتداولة القائمة على العقود الآجلة عمليات تمديد عقود منتظمة، مما قد يؤدي إلى تكاليف معاملات إضافية وقد يتسبب في خسائر إذا لم يتم تنفيذها بشكل صحيح.

وأخيرا، فإن مخاطر الصرف هي أيضا مصدر قلق كبير. وبما أن هذه المنتجات لا يتم تأمينها عادة بالفضة الفعلية ولكن في شكل أداة مالية، فقد يواجه المستثمرون صعوبات في الصرف ويتكبدون خسائر في ظل ظروف متطرفة، مثل الأزمة المالية أو إعادة ضبط العملة. قد يحدث هذا عندما يحاول المستثمر تحويل المنتج إلى فضة مادية، وبسبب تقلبات السوق أو مشاكل مع المؤسسة المالية، قد لا يتمكن المستثمر من تحويل المنتج إلى فضة مادية في الوقت المناسب أو على الإطلاق.

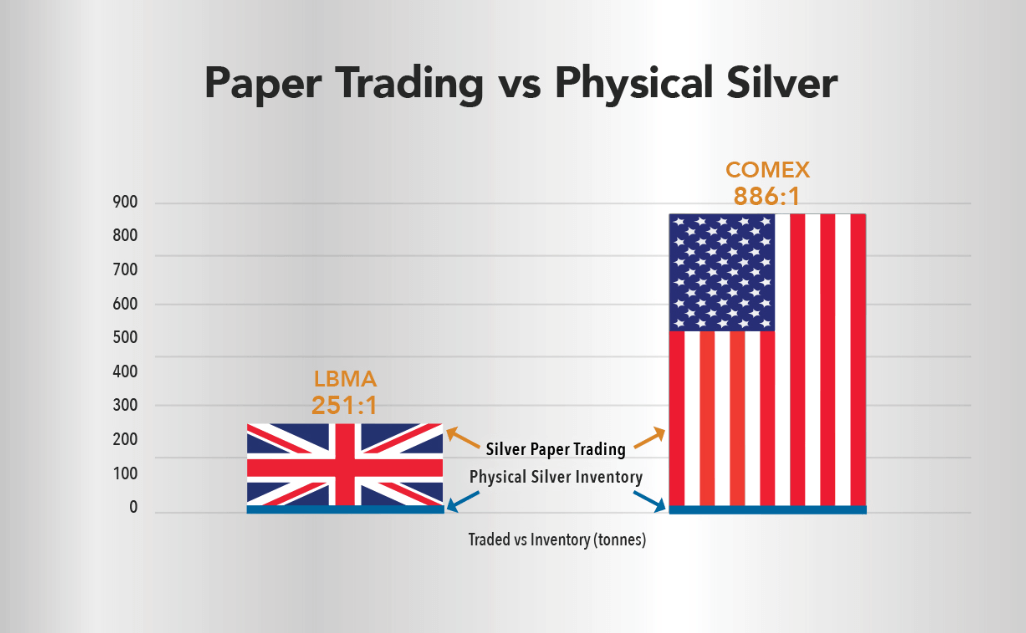

بعد كل شيء، وفقًا لبيانات اليوم، فإن سوق الفضة الورقية أكبر بمائتين إلى ثلاثمائة مرة من سوق الفضة المادية. كما هو موضح في الرسم البياني أعلاه، توضح هذه النسبة الرافعة المالية الهائلة وطبيعة المضاربة في السوق. وهذا يعني أن كمية الفضة المادية المتداولة فعليًا في هذا السوق تتجاوز بكثير كمية الفضة المادية الموجودة بالفعل.

ويؤدي هذا الوضع إلى تقلبات كبيرة في الأسعار في السوق، حيث يتم تداوله من قبل المضاربين والمؤسسات المالية أكثر من العرض والطلب الفعلي. وهذا يزيد أيضًا من عدم استقرار السوق ويعرض المستثمرين لمخاطر أكبر.

الأنواع المختلفة من المنتجات لها أيضًا خصائص مخاطر مختلفة. على سبيل المثال، عادة ما يكون التداول في العقود الآجلة والخيارات للفضة أكثر خطورة لأنها مشتقات ذات تقلبات أعلى في الأسعار يمكن أن تؤدي إلى خسائر أكبر. في المقابل، قد يكون الاستثمار في صناديق الاستثمار المتداولة الفضية أو الأوراق المالية الفضية مستقرًا نسبيًا، ولكن لا تزال هناك مخاطر في السوق.

باختصار، يتطلب الاستثمار في الفضة الورقية الحذر فيما يتعلق بالمخاطر المختلفة التي تنطوي عليها والتأكد من فهم السوق جيدًا. وفي الوقت نفسه، يمكن تحسين قوة المحفظة الاستثمارية من خلال تنويع المحفظة، بما في ذلك النظر في الاستثمارات المادية مثل الذهب والفضة الماديين. ومن خلال الموازنة بين أنواع مختلفة من الأصول، يمكن للمستثمرين تحمل تقلبات السوق بشكل أفضل، وتقليل مخاطر الاستثمار الإجمالية، وتحقيق أهداف استثمارية طويلة الأجل.

هل تستطيع الفضة الورقية كسب المال؟

إذا كنت تحتفظ بالفضة المادية، طالما أنك تحتفظ بها لفترة طويلة من الزمن، فستتمكن من الحفاظ على قيمتها. ومن ثم يمكن للمستثمرين الذين يختارون الفضة الورقية الحصول على الأرباح بطرق أكثر. بشكل عام، استراتيجية التداول الشائعة في تداول العقود الآجلة هي الاعتماد على الشراء لأعلى والبيع لأسفل لتحقيق الربح.

وهذا يعني تحقيق الربح عن طريق شراء العقود التي يكون سعرها أقل من السعر المستقبلي المتوقع ثم بيعها عندما يرتفع السعر، أو عن طريق بيع العقود التي يكون سعرها أعلى من السعر المستقبلي المتوقع ثم إعادة شرائها عندما ينخفض السعر. تُعرف هذه الطريقة للاستفادة من تقلبات أسعار السوق لتحقيق الربح بتداول المراجحة، والذي يتضمن شراء عقد منخفض السعر أو بيع عقد مرتفع السعر.

على سبيل المثال، تتمثل نفس استراتيجية الاستثمار طويلة الأجل في شراء الفضة الورقية عندما يكون السعر منخفضًا، والاحتفاظ بها لفترة طويلة من الزمن والانتظار بصبر حتى يتحرك السوق، ثم بيعها عندما يرتفع السعر إلى مستوى أعلى. مستوى مرضي، مما سيؤدي إلى تحقيق ربح أعلى. تتطلب هذه الإستراتيجية عادة الصبر والإدانة، حيث أن تقلبات السوق يمكن أن تتسبب في تقلب الأسعار لفترات طويلة من الزمن.

من ناحية أخرى، عادة ما يهتم المتداولون على المدى القصير أكثر بتقلبات السوق على المدى القصير، وبالتالي يستخدمون أساليب مثل التحليل الفني والأساسي للعثور على فرص التداول. يركز التحليل الفني على أنماط الرسوم البيانية والاتجاهات في بيانات السوق مثل تحركات الأسعار وأحجام التداول، بالإضافة إلى استخدام المؤشرات الفنية المختلفة للتنبؤ بتحركات الأسعار المستقبلية.

من ناحية أخرى، يركز التحليل الأساسي بشكل أكبر على تأثير البيانات الاقتصادية والعرض والطلب والعوامل الجيوسياسية على السوق، بالإضافة إلى القيمة الأساسية للفضة، من أجل تحديد الاتجاهات والتغيرات طويلة المدى في الأسعار. باستخدام مزيج من هذه الأساليب التحليلية، يمكن للمتداولين على المدى القصير توقيت تداولاتهم بشكل أكثر دقة واعتماد استراتيجيات التداول المناسبة للحصول على الأرباح.

في الواقع، سواء كان سعر الفضة يرتفع أو ينخفض، يمكن للمستثمرين استخدام التحليل الأساسي لتحديد الاتجاهات المستقبلية واعتماد استراتيجيات التداول وفقًا لذلك. ومن خلال دراسة عوامل مثل العرض والطلب، والبيانات الاقتصادية، والمواقف الجيوسياسية، يمكن للمستثمرين فهم تحركات السوق واتجاهات الأسعار بشكل أكثر دقة.

تسمح بعض منتجات التداول أيضًا للمستثمرين بالتداول باستخدام الرافعة المالية، مما يؤدي إلى تضخيم مكاسب أو خسائر الاستثمار. من خلال الاستخدام المعتدل للرافعة المالية، يمكن للمستثمرين التداول على نطاق أوسع بكثير بناءً على كميات صغيرة من رأس المال، وبالتالي الحصول على أرباح أعلى. وبطبيعة الحال، يمكن أن يؤدي التداول بالرافعة المالية إلى تضخيم أرباح الاستثمار، ولكنه يزيد أيضًا من مخاطر الاستثمار. إذا تحرك السوق ضد التوقعات، فإن التداول بالرافعة المالية يمكن أن يؤدي إلى خسائر أكبر.

قد يكون لمنصات أو منتجات التداول المختلفة رسوم معاملات وتكاليف ضمنية مختلفة، مما قد يكون له تأثير على ربحية الاستثمار. يجب على المستثمرين إيلاء اهتمام خاص لتكاليف المعاملات عند اختيار منصة التداول، بما في ذلك عمولات التداول والرسوم وتكاليف المركز. بالإضافة إلى ذلك، من المهم مراعاة التكاليف الضمنية، مثل أسعار تنفيذ التجارة، والانزلاق، والفائدة على المراكز، والتي يمكن أن يكون لها أيضًا تأثير على ربحية الاستثمار.

لتقليل تكاليف التداول، يمكن للمستثمرين اختيار منصات أو منتجات تداول منخفضة التكلفة ومحاولة تجنب التداول المتكرر. يمكن أيضًا تقليل التكاليف عن طريق اختيار ساعات التداول واستراتيجيات التداول المناسبة، مثل تجنب التداول خلال فترات التقلبات العالية واعتماد استراتيجيات الاحتفاظ طويلة الأجل. إن النظر الشامل في رسوم المعاملات والتكاليف الضمنية يمكن أن يساعد المستثمرين على زيادة ربحيتهم.

الاستثمار في الفضة الورقية لديه القدرة على كسب المال، ولكنه يحمل أيضًا قدرًا معينًا من المخاطر. مثل أي استثمار، فإنه يتعرض لعوامل مخاطر مختلفة، مثل تقلبات السوق، ومخاطر الأسعار، ومخاطر السيولة، وما إلى ذلك. لذلك، عند اتخاذ قرار بشأن الاستثمار أم لا، يحتاج المستثمرون إلى فهم وضع السوق بشكل كامل، وصياغة استراتيجيات الاستثمار المناسبة، والسيطرة الصارمة على المخاطر.

| أنواع المخاطر | وصف | نوع العودة | وصف |

| تقلب الأسعار | تقلبات الأسعار بسبب تغيرات السوق | زيادة الأسعار | شراء بسعر منخفض، بيع بسعر مرتفع في سوق صاعد. |

| السيولة | انخفاض الطلب في السوق يعيق التداول. | عقد طويل الأجل | عقد على المدى الطويل، بيع عند ارتفاع الأسعار. |

| تبادل | الأزمة المالية تعيق التجارة. | التداول على المدى القصير | بقعة التقلبات باستخدام تقنيات التحليل. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

تجاوز سعر سهم كامبريكون سعر ماوتاي، جاعلاً إياها تتربع على عرش السوق الصينية. هل هذا إنجاز تكنولوجي أم فقاعة في طور التشكل؟

2025-08-29

اكتشف ما هو رمز البورصة، وكيف تعمل رموز البورصة، ولماذا تعتبر ضرورية للأسواق المالية الحديثة.

2025-08-29

تُبرز فجوة القيمة العادلة عدم كفاءة الأسعار في الرسوم البيانية. يشرح هذا الدليل ماهيتها، وأهميتها، وكيفية تداول فجوات القيمة العادلة بفعالية.

2025-08-29