Com a tendência ascendente substancial dos preços do ouro e da prata, as pessoas estão cada vez mais entusiasmadas em investir em metais preciosos. Embora a maioria dos investidores valorize os atributos de preservação de valor dos metais preciosos, ou seja, a escolha do investimento físico, Mas de acordo com os dados, a escolha dos investidores não físicos é maior. Entre outras coisas, o mercado de negociação de papel-prata registou um aumento substancial porque a prata registou a sua primeira fuga em quase duas décadas. Agora, vamos dar uma olhada nos riscos e recompensas do papel prata.

O que significa papel prata?

Geralmente se refere à prata que é negociada na forma de instrumentos financeiros, e não à prata física real. Os investidores compram e vendem estes produtos financeiros para participar no mercado de prata e tentar obter um retorno do seu investimento sem ter de deter ou entregar prata física diretamente. Esta forma de investimento é geralmente mais flexível e conveniente, e a negociação é mais líquida, permitindo aos investidores comprar e vender a qualquer momento.

Ao investir em prata, existem duas grandes direções para escolher: prata física ou prata em papel. Os investimentos físicos em prata são geralmente utilizados como meio de preservação de valor e terão a mesma preservação, bem como custos mais elevados, se utilizados para investimento. Portanto, surgiu como um comércio de prata não físico.

Em comparação com a prata física, é mais conveniente e flexível, e os investidores podem negociar através de bolsas de valores, plataformas de negociação ou instituições financeiras sem ter de deter e armazenar fisicamente a prata física. Isto torna mais fácil aos investidores participar no mercado de prata e negociar em tempo útil de acordo com as mudanças do mercado, ao mesmo tempo também reduz os riscos de custódia e de segurança associados à detenção de prata física.

Além disso, o comércio de prata em papel é mais líquido em comparação. Os investidores podem comprar e vender a qualquer momento durante o dia de negociação, sem as limitações de compra e venda de prata física ou restrições de tempo de acesso. Isto significa que os investidores podem ajustar as suas estratégias de investimento mais rapidamente às mudanças do mercado e entrar ou sair do mercado assim que necessário, resultando numa maior flexibilidade na gestão das suas carteiras de investimento.

Ao mesmo tempo, os seus preços são mais transparentes e abertos porque são influenciados pela oferta e procura do mercado e pelas regras cambiais. Os investidores têm acesso mais fácil às informações de preços, e as cotações em tempo real e as informações detalhadas do mercado fornecidas pelas bolsas permitem-lhes tomar decisões comerciais mais precisas.

Ao investir em papel prata, os investidores podem diversificar mais facilmente os seus activos. Podem alocar os seus fundos a diferentes tipos de investimentos, incluindo ações, obrigações, imóveis, etc., reduzindo assim o risco global das suas carteiras de investimento. Esta estratégia de diversificação ajuda os investidores a manter um retorno de investimento mais estável durante a volatilidade do mercado e reduz o impacto de um único activo ou risco sectorial na carteira.

E também permite que os investidores negociem com alavancagem, o que pode ampliar os retornos do investimento do investidor. Através da negociação alavancada, os investidores podem controlar posições maiores com montantes menores de capital, resultando em maiores retornos durante a volatilidade do mercado. Naturalmente, deve-se notar que isto também aumenta o risco de perdas de investimento.

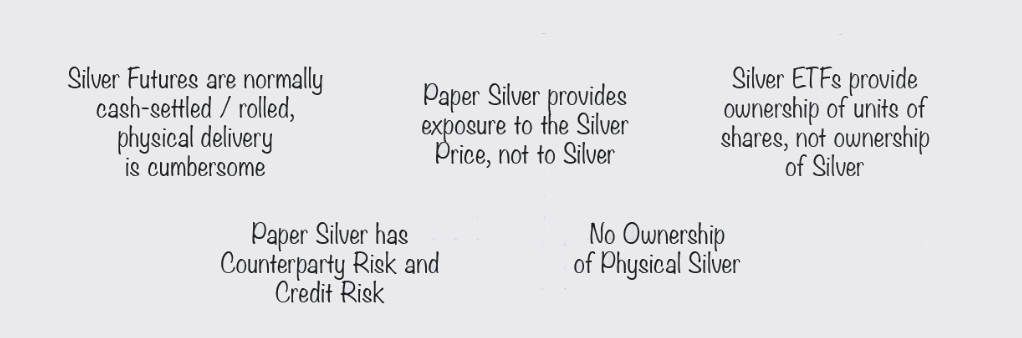

O papel prata também contém uma ampla variedade de opções de negociação, incluindo futuros de prata, opções de prata, fundos negociados em bolsa (ETFs) e títulos, que os investidores compram para lucrar ou assumir riscos. A liquidez destes produtos no mercado costuma ser maior, permitindo aos investidores maior flexibilidade nas suas operações de compra e venda.

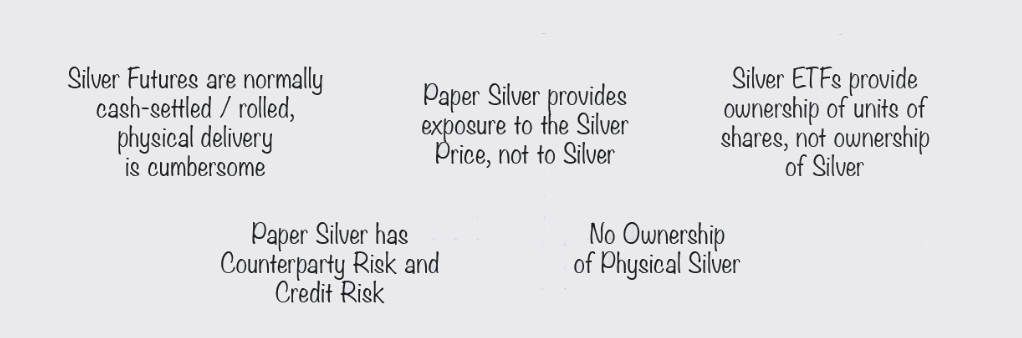

Um desses produtos, os futuros de prata, é um contrato padronizado que permite a um investidor comprar ou vender uma certa quantidade de prata a um preço num momento específico no futuro. Isso pode ser negociado através de bolsas de futuros. Um investidor pode comprar ou vender prata a um preço acordado e num momento acordado no futuro através de um contrato de futuros. A negociação de futuros geralmente exige o pagamento de uma margem e assume o risco de entrega no vencimento do contrato.

As opções de prata, como derivado financeiro, proporcionam ao comprador o direito, e não a obrigação, de comprar ou vender prata a um preço acordado num momento específico no futuro. Isto significa que o comprador pode participar no mercado de prata a um custo menor e lucrar com as flutuações de preços.

Um ETF de prata (fundo negociado em bolsa) é um fundo negociado em uma bolsa de valores com a prata como ativo subjacente. Foi concebido para acompanhar os movimentos do preço da prata, permitindo assim que os investidores captem o desempenho do mercado da prata através da compra de ações do ETF sem terem de deter diretamente a prata física.

Os títulos de prata podem incluir ações, títulos ou outros ativos financeiros relacionados à prata. Esses ativos podem incluir ações relacionadas a empresas de mineração de prata ou outros negócios associados à produção, mineração, processamento, comércio, etc. de prata. Os investidores podem participar indirectamente no mercado da prata através da compra destas acções, obtendo assim um retorno do seu investimento relacionado com as flutuações no preço da prata.

Uma estratégia de portfólio de opções de futuros de prata é uma estratégia de investimento que combina contratos futuros de prata e contratos de opções para capitalizar as flutuações no preço da prata. Esta estratégia geralmente envolve a compra ou venda de contratos futuros de prata e contratos de opções para proteger ou lucrar em diferentes cenários do mercado.

Investir em prata de papel é mais flexível e conveniente do que deter prata física e oferece maior liquidez e transparência comercial. É também mais diversificado, permitindo aos investidores tomar melhores decisões de carteira. No entanto, os investidores também precisam de estar cientes de que existem alguns riscos associados, tais como a volatilidade do mercado, o risco de liquidez e o risco de manipulação por fundos de cobertura e instituições financeiras.

O papel prata é seguro?

Na verdade, a prata tem um alto valor industrial e é muito procurada no mercado. No entanto, em comparação com a sua procura, o seu preço foi altamente suprimido. Isto levou muitos a suspeitar que o preço da prata foi manipulado e, como resultado, o preço da prata é mais volátil e arriscado e, como resultado, a segurança do papel-prata também é questionável.

Portanto, ao investir, é preciso ter cuidado com o risco de manipulação de preços. Certas instituições financeiras podem utilizar negociações de alta frequência e deturpação de transações para manipular o preço dos seus produtos, afetando assim a justiça do mercado. Tal comportamento pode fazer com que os investidores não consigam aceder a preços justos de mercado, o que, por sua vez, pode resultar em perdas de investimento.

Além disso, o seu preço é afetado por uma variedade de fatores, incluindo oferta e procura, dados económicos e situações geopolíticas. Alterações nestes factores podem levar à volatilidade do mercado, que por sua vez afecta o preço, conduzindo a perdas de capital. Os investidores devem prestar muita atenção a estes factores e considerar o seu impacto ao tomar decisões de investimento, a fim de minimizar os riscos de investimento.

Certos produtos também podem envolver transações com instituições financeiras, tais como fundos negociados em bolsa (ETFs) ou derivados de prata. Ao optar por investir nestes produtos, os investidores devem avaliar a solvabilidade e a estabilidade da instituição financeira para garantir a segurança do seu investimento. Escolha uma instituição financeira com boa reputação e conformidade regulatória para minimizar o risco de investimento.

Apresenta também o importante risco de ficar exposto à falta de liquidez, o que significa que os investidores podem ter dificuldades na compra e venda de contratos ou títulos quando a procura no mercado cai ou os preços flutuam acentuadamente. Como as ordens de compra e venda no mercado se tornam escassas, as contrapartes podem tornar-se raras. Isto pode fazer com que os investidores não consigam vender atempadamente os seus contratos ou valores mobiliários ou apenas consigam negociar a preços indesejáveis.

Depois, há taxas de administração e riscos de rolagem com os quais devemos ter cuidado. As taxas de administração são taxas que os investidores pagam para manter um produto, geralmente em um percentual menor que o valor investido. E os ETFs baseados em futuros podem envolver operações regulares de renovação de contratos, o que pode resultar em custos de transação adicionais e causar perdas se não for feito corretamente.

Finalmente, o risco cambial também é uma grande preocupação. Uma vez que tais produtos geralmente não são garantidos por prata real, mas sim sob a forma de um instrumento financeiro, os investidores podem enfrentar dificuldades cambiais e incorrer em perdas em circunstâncias extremas, como uma crise financeira ou uma redefinição cambial. Isto pode ocorrer quando um investidor tenta converter o produto em prata física e, devido à volatilidade do mercado ou a problemas com a instituição financeira, o investidor pode não conseguir converter o produto em prata física em tempo útil ou de todo.

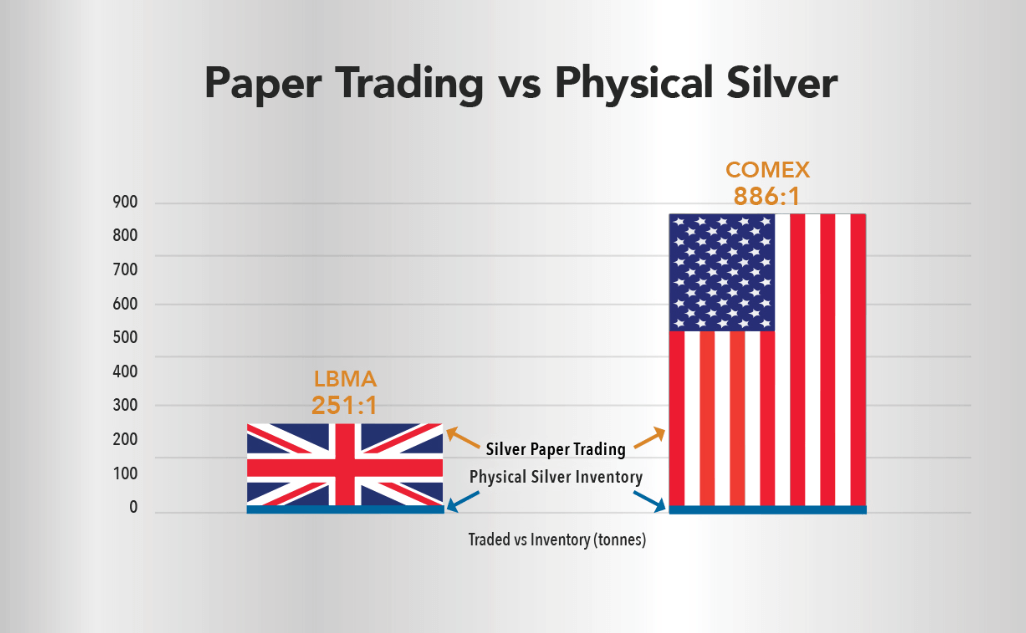

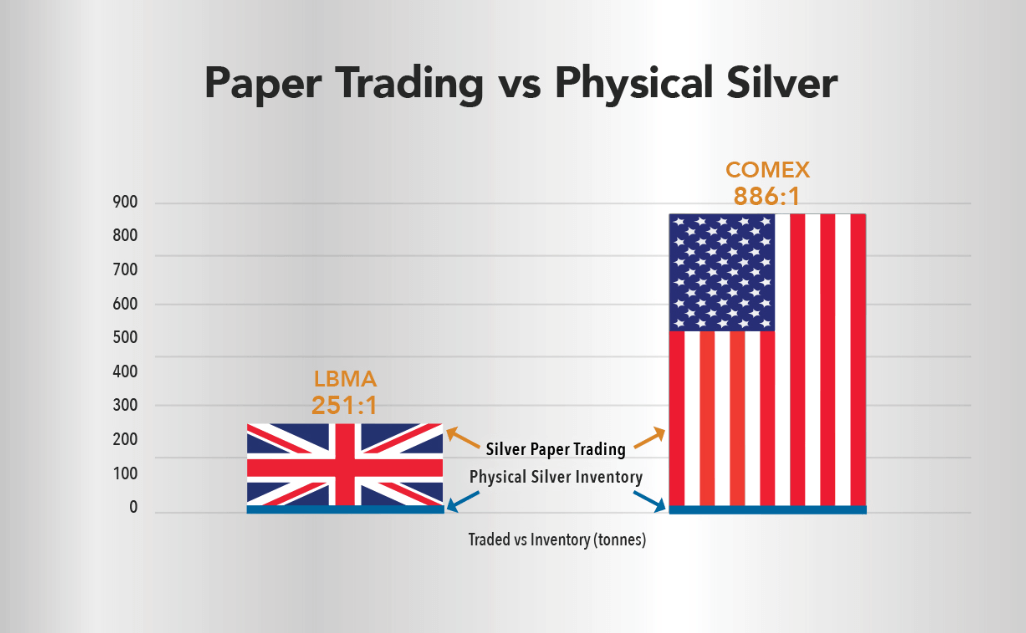

Afinal, a partir dos dados de hoje, o mercado de prata em papel é duzentas a trezentas vezes maior do que o mercado físico de prata. Conforme mostrado no gráfico acima, este rácio ilustra a enorme alavancagem e a natureza especulativa do mercado. Isto quer dizer que a quantidade de prata física realmente negociada nesse mercado excede em muito a quantidade de prata física que realmente existe.

Esta situação conduz a flutuações dramáticas de preços no mercado, uma vez que é negociado mais por especuladores e instituições financeiras do que pela oferta e procura reais. Isto também aumenta a instabilidade do mercado e expõe os investidores a maiores riscos.

Diferentes tipos de produtos também apresentam diferentes características de risco. Por exemplo, a negociação de futuros e opções de prata é normalmente mais arriscada porque são derivados com maior volatilidade de preços que podem levar a perdas maiores. Em contraste, o investimento em ETFs ou títulos de prata pode ser relativamente estável, mas ainda existe risco de mercado.

Em resumo, investir em papel prata exige cautela em relação aos diversos riscos envolvidos e na garantia de que o mercado seja bem compreendido. Ao mesmo tempo, a robustez da carteira de investimentos pode ser melhorada através da diversificação da carteira, incluindo a consideração de investimentos físicos, como ouro e prata físicos. Ao equilibrar diferentes tipos de activos, os investidores podem resistir melhor à volatilidade do mercado, reduzir o risco global de investimento e alcançar objectivos de investimento a longo prazo.

O papel prata pode ganhar dinheiro?

Se você possuir prata física, desde que a mantenha por um longo período de tempo, será capaz de preservar seu valor. Assim, os investidores que escolherem o papel-prata poderão obter lucros de mais maneiras. De modo geral, uma estratégia de negociação comum na negociação de futuros é confiar na compra e na venda para obter lucro.

Isto significa obter lucro comprando contratos com preços inferiores ao preço futuro esperado e depois vendê-los quando o preço subir, ou vendendo contratos com preços superiores ao preço futuro esperado e depois comprá-los de volta quando o preço cair. Esta forma de aproveitar as flutuações dos preços de mercado para obter lucro é conhecida como negociação de arbitragem, que envolve a compra de um contrato de baixo preço ou a venda de um contrato de alto preço.

Por exemplo, a mesma estratégia de investimento a longo prazo seria comprar papel-prata quando o preço estiver baixo, mantê-lo durante um longo período de tempo e esperar pacientemente que o mercado se mova, e depois vendê-lo quando o preço subir para um nível elevado. nível satisfatório, o que resultaria em um lucro maior. Esta estratégia normalmente requer paciência e convicção, uma vez que a volatilidade do mercado pode fazer com que os preços flutuem durante longos períodos de tempo.

Os traders de curto prazo, por outro lado, estão geralmente mais preocupados com as flutuações do mercado de curto prazo e, portanto, utilizam métodos como a análise técnica e fundamental para encontrar oportunidades de negociação. A análise técnica concentra-se em padrões gráficos e tendências em dados de mercado, como movimentos de preços e volumes de negociação, bem como no uso de vários indicadores técnicos para prever movimentos futuros de preços.

A análise fundamental, por outro lado, centra-se mais no impacto dos dados económicos, da oferta e da procura, e dos factores geopolíticos no mercado, bem como no valor fundamental da prata, a fim de determinar tendências de longo prazo e alterações no preço. Utilizando uma combinação destes métodos analíticos, os traders de curto prazo podem cronometrar com mais precisão as suas negociações e adotar estratégias de negociação adequadas para obter lucros.

Na verdade, quer o preço da prata esteja a subir ou a descer, os investidores podem utilizar a análise fundamental para determinar tendências futuras e adoptar estratégias de negociação em conformidade. Ao estudar factores como a oferta e a procura, dados económicos e situações geopolíticas, os investidores podem compreender com mais precisão os movimentos do mercado e as tendências dos preços.

Alguns produtos comerciais também permitem que os investidores negociem com alavancagem, ampliando assim os ganhos ou perdas de investimento. Através da utilização moderada de alavancagem, os investidores podem negociar numa escala muito maior com base em pequenas quantidades de capital, obtendo assim lucros mais elevados. É claro que a negociação alavancada pode amplificar os lucros do investimento, mas também aumenta o risco do investimento. Se o mercado se mover contra as expectativas, a negociação alavancada pode levar a perdas maiores.

Diferentes plataformas ou produtos de negociação podem ter diferentes taxas de transação e custos implícitos, o que pode ter impacto na rentabilidade do investimento. Os investidores devem prestar especial atenção aos custos de transação ao escolherem uma plataforma de negociação, incluindo comissões de negociação, taxas e custos de posição. Além disso, é importante considerar os custos implícitos, como preços de execução de negociações, derrapagens e juros sobre posições, que também podem ter impacto na rentabilidade do investimento.

Para minimizar os custos de negociação, os investidores podem escolher plataformas ou produtos de negociação de baixo custo e tentar evitar negociações frequentes. Os custos também podem ser reduzidos através da escolha de horários de negociação e estratégias de negociação adequadas, tais como evitar negociações durante períodos de elevada volatilidade e adotar estratégias de manutenção de longo prazo. Uma consideração abrangente das taxas de transação e dos custos implícitos pode ajudar os investidores a aumentar a sua rentabilidade.

Investir em papel prata tem potencial para ganhar dinheiro, mas também acarreta um certo risco. Como qualquer investimento, está exposto a vários factores de risco, tais como volatilidade do mercado, risco de preço, risco de liquidez, e assim por diante. Portanto, ao decidir investir ou não, os investidores precisam compreender plenamente a situação do mercado, formular estratégias de investimento adequadas e controlar rigorosamente os riscos.

Riscos e recompensas do papel prata

| Tipos de risco |

Descrição |

Tipo de retorno |

Descrição |

| Volatilidade dos preços |

Volatilidade dos preços devido a mudanças no mercado |

Aumento de preço |

Compre na baixa e venda na alta em um mercado em alta. |

| Liquidez |

Uma queda na demanda do mercado dificulta as negociações. |

Participação de longo prazo |

Mantenha o longo prazo e venda com aumento de preço. |

| Intercâmbio |

Uma crise financeira prejudica o comércio. |

Negociação de curto prazo |

Identifique a volatilidade usando técnicas de análise. |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.