Con la importante tendencia alcista de los precios del oro y la plata, la gente se entusiasma cada vez más con la inversión en metales preciosos. Aunque la mayoría de los inversores valoran los atributos de preservación del valor de los metales preciosos, es decir, la elección de inversiones físicas, según los datos, la elección de los inversores no físicos es mayor. Entre otras cosas, el mercado de comercio de papel plata ha experimentado un aumento sustancial porque la plata ha experimentado su primera ruptura en casi dos décadas. Ahora, echemos un vistazo a los riesgos y recompensas del papel plata.

¿Qué significa papel plata?

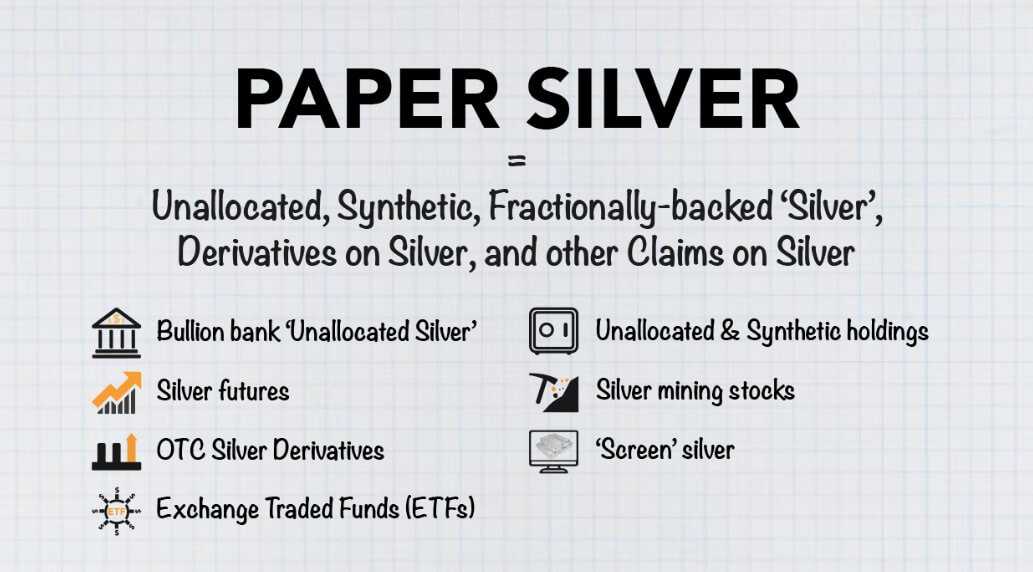

Por lo general, se refiere a plata que se comercializa en forma de instrumentos financieros en lugar de plata física real. Los inversores compran y venden estos productos financieros para participar en el mercado de la plata e intentar obtener un rendimiento de su inversión sin tener que retener o entregar plata física directamente. Esta forma de inversión suele ser más flexible y cómoda, y la negociación es más líquida, lo que permite a los inversores comprar y vender en cualquier momento.

Al invertir en plata, hay dos direcciones generales para elegir: plata física o plata en papel. Las inversiones físicas en plata se utilizan generalmente como un medio para preservar el valor y tendrán la misma conservación y mayores costos si se utilizan para inversión. Por lo tanto, surgió como un comercio de plata no físico.

En comparación con la plata física, es más conveniente y flexible, y los inversores pueden negociar a través de bolsas de valores, plataformas comerciales o instituciones financieras sin tener que poseer y almacenar físicamente plata física. Esto facilita que los inversores participen en el mercado de la plata y negocien de manera oportuna de acuerdo con los cambios del mercado, al tiempo que reduce los riesgos de custodia y seguridad asociados con la tenencia de plata física.

Además, el comercio de papel plata es más líquido en comparación. Los inversores pueden comprar y vender en cualquier momento durante la jornada de negociación sin las limitaciones de compra y venta de plata física ni restricciones de tiempo de acceso. Esto significa que los inversores pueden ajustar sus estrategias de inversión más rápidamente a los cambios del mercado y entrar o salir del mercado tan pronto como lo necesiten, lo que se traduce en una mayor flexibilidad en la gestión de sus carteras de inversión.

Al mismo tiempo, sus precios son más transparentes y abiertos porque están influenciados por la oferta y la demanda del mercado y las reglas cambiarias. Los inversores tienen un acceso más fácil a la información de precios, y las cotizaciones en tiempo real y la información detallada del mercado proporcionada por las bolsas les permiten tomar decisiones comerciales más precisas.

Al invertir en papel plata, los inversores pueden diversificar más fácilmente sus activos. Pueden asignar sus fondos a diferentes tipos de inversiones, incluidas acciones, bonos, bienes raíces, etc., reduciendo así el riesgo general de sus carteras de inversiones. Esta estrategia de diversificación ayuda a los inversores a mantener un rendimiento de la inversión más estable durante la volatilidad del mercado y reduce el impacto del riesgo de un solo activo o sector en la cartera.

Y también permite a los inversores operar con apalancamiento, lo que puede magnificar los rendimientos de la inversión de un inversor. A través del comercio apalancado, los inversores pueden controlar posiciones más grandes con cantidades más pequeñas de capital, lo que genera mayores rendimientos durante la volatilidad del mercado. Por supuesto, cabe señalar que esto también aumenta el riesgo de pérdidas de inversión.

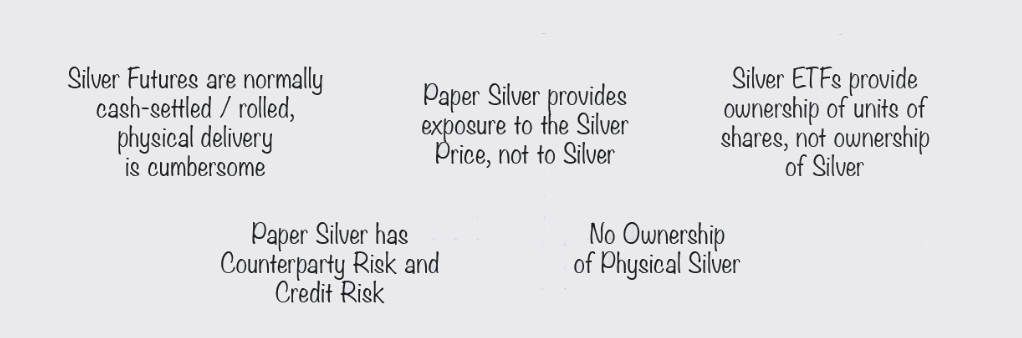

El papel plata también contiene una amplia variedad de opciones comerciales, incluidos futuros de plata, opciones de plata, fondos cotizados en bolsa (ETF) y valores, que los inversores compran para obtener ganancias o asumir riesgos. La liquidez de estos productos en el mercado suele ser mayor, lo que permite a los inversores una mayor flexibilidad en sus operaciones de compra y venta.

Uno de esos productos, los futuros de plata, es un contrato estandarizado que permite a un inversor comprar o vender una determinada cantidad de plata a un precio en un momento específico en el futuro. Esto se puede negociar a través de bolsas de futuros. Un inversor puede comprar o vender plata a un precio acordado en un momento acordado en el futuro a través de un contrato de futuros. El comercio de futuros normalmente requiere el pago de un margen y conlleva el riesgo de entrega al vencimiento del contrato.

Las opciones sobre plata, como derivado financiero, brindan al comprador el derecho, en lugar de la obligación, de comprar o vender plata a un precio acordado en un momento específico en el futuro. Esto significa que el comprador puede participar en el mercado de la plata a un coste menor y beneficiarse de las fluctuaciones de precios.

Un ETF (fondo cotizado en bolsa) de plata es un fondo que se negocia a través de una bolsa de valores con la plata como activo subyacente. Está diseñado para rastrear los movimientos en el precio de la plata, permitiendo así a los inversores capturar el desempeño del mercado de la plata comprando acciones del ETF sin tener que poseer plata física directamente.

Los valores de plata pueden incluir acciones, bonos u otros activos financieros relacionados con la plata. Estos activos pueden incluir acciones relacionadas con compañías mineras de plata u otros negocios asociados con la producción, extracción, procesamiento, comercialización, etc. de plata. Los inversores pueden participar indirectamente en el mercado de la plata comprando estas acciones, obteniendo así un rendimiento de su inversión relacionado con las fluctuaciones en el precio de la plata.

Una estrategia de cartera de opciones de futuros de plata es una estrategia de inversión que combina contratos de futuros de plata y contratos de opciones para capitalizar las fluctuaciones en el precio de la plata. Esta estrategia generalmente implica comprar o vender tanto contratos de futuros de plata como contratos de opciones para cubrirse o beneficiarse de diferentes escenarios en el mercado.

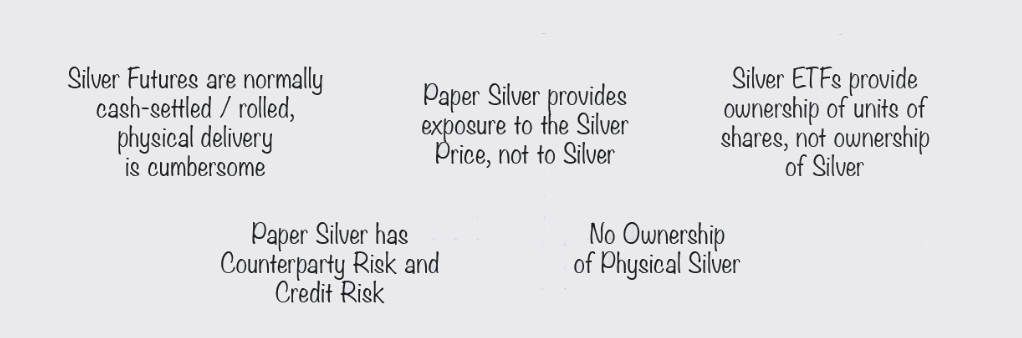

Invertir papel plata es más flexible y conveniente que tener plata física directamente, y ofrece mayor liquidez y transparencia comercial. También está más diversificado, lo que permite a los inversores tomar mejores decisiones de cartera. Sin embargo, los inversores también deben ser conscientes de que existen algunos riesgos asociados, como la volatilidad del mercado, el riesgo de liquidez y el riesgo de manipulación por parte de fondos de cobertura e instituciones financieras.

¿Es seguro el papel plata?

De hecho, la plata tiene un alto valor industrial y tiene una gran demanda en el mercado. Sin embargo, en comparación con su demanda, su precio se ha visto muy contenido. Esto ha llevado a muchos a sospechar que el precio de la plata ha sido manipulado y, como resultado, el precio de la plata es más volátil y riesgoso y, como resultado, la seguridad del papel de plata también es cuestionable.

Por lo tanto, al invertir hay que tener cuidado con el riesgo de manipulación de precios. Ciertas instituciones financieras pueden utilizar operaciones de alta frecuencia y tergiversaciones de operaciones para manipular el precio de sus productos, afectando así la equidad del mercado. Tal comportamiento puede dar lugar a que los inversores no puedan acceder a precios justos de mercado, lo que a su vez puede dar lugar a pérdidas de inversión.

Además de esto, su precio se ve afectado por una variedad de factores, incluida la oferta y la demanda, los datos económicos y las situaciones geopolíticas. Los cambios en estos factores pueden generar volatilidad en el mercado, lo que a su vez afecta el precio y genera pérdidas de capital. Los inversores deben prestar mucha atención a estos factores y considerar su impacto al tomar decisiones de inversión para minimizar los riesgos de inversión.

Ciertos productos también pueden implicar transacciones con instituciones financieras, como fondos cotizados en bolsa (ETF) o derivados de plata. Al optar por invertir en estos productos, los inversores deben evaluar la solvencia y la estabilidad de la institución financiera para garantizar la seguridad de su inversión. Elija una institución financiera con buena reputación y cumplimiento normativo para minimizar el riesgo de inversión.

También corre el importante riesgo de estar expuesto a la iliquidez, lo que significa que los inversores pueden experimentar dificultades para comprar y vender contratos o valores cuando la demanda del mercado cae o los precios fluctúan bruscamente. Como las órdenes de compra y venta en el mercado se vuelven escasas, las contrapartes pueden volverse escasas. Esto puede dar lugar a que los inversores no puedan vender sus tenencias de contratos o valores a tiempo o que sólo puedan negociar a precios indeseables.

Luego hay que tener cuidado con las comisiones de gestión y los riesgos de reinversión. Las tarifas de gestión son tarifas que los inversores pagan por mantener un producto, generalmente en un porcentaje menor que la cantidad invertida. Y los ETF basados en futuros pueden implicar operaciones periódicas de renovación de contratos, lo que puede generar costos de transacción adicionales y causar pérdidas si no se realiza correctamente.

Por último, el riesgo cambiario también es una preocupación importante. Dado que estos productos normalmente no están garantizados por plata real sino en forma de instrumento financiero, los inversores pueden enfrentar dificultades en el cambio e incurrir en pérdidas en circunstancias extremas, como una crisis financiera o un cambio de moneda. Esto puede ocurrir cuando un inversionista intenta convertir el producto a plata física y, debido a la volatilidad del mercado o problemas con la institución financiera, es posible que el inversionista no pueda convertir el producto a plata física de manera oportuna o no pueda convertirlo en absoluto.

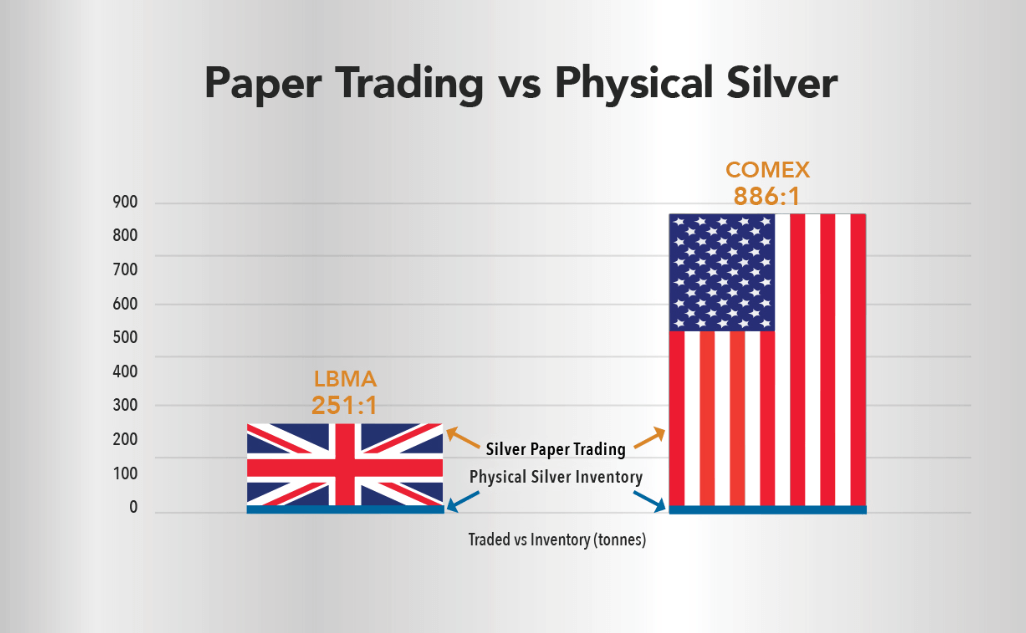

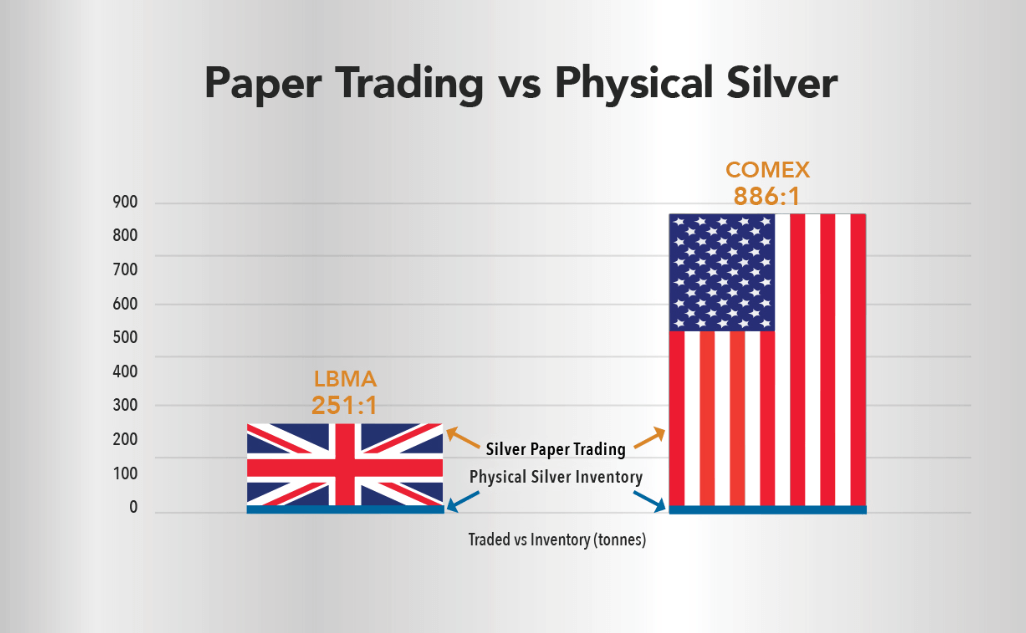

Después de todo, según los datos de hoy, el mercado de la plata en papel es de doscientas a trescientas veces más grande que el mercado de la plata física. Como se muestra en el gráfico anterior, este ratio ilustra el enorme apalancamiento y la naturaleza especulativa del mercado. Es decir, la cantidad de plata física realmente comercializada en ese mercado supera con creces la cantidad de plata física que realmente existe.

Esta situación provoca fluctuaciones dramáticas de los precios en el mercado, ya que el comercio lo realizan más los especuladores y las instituciones financieras que la oferta y la demanda reales. Esto también aumenta la inestabilidad del mercado y expone a los inversores a un mayor riesgo.

Los diferentes tipos de productos también tienen diferentes características de riesgo. Por ejemplo, negociar con futuros y opciones de plata suele ser más riesgoso porque son derivados con una mayor volatilidad de precios que puede generar mayores pérdidas. Por el contrario, invertir en ETF o valores de plata puede ser relativamente estable, pero aún existe riesgo de mercado.

En resumen, invertir en papel plata requiere precaución con respecto a los diversos riesgos involucrados y garantizar que se comprenda bien el mercado. Al mismo tiempo, la solidez de la cartera de inversiones se puede mejorar diversificándola, incluida la consideración de inversiones físicas como oro y plata físicos. Al equilibrar diferentes tipos de activos, los inversores pueden resistir mejor la volatilidad del mercado, reducir el riesgo general de inversión y lograr objetivos de inversión a largo plazo.

¿Puede el papel plata generar dinero?

Si posee plata física, siempre que la conserve durante un largo período de tiempo, podrá preservar su valor. Entonces los inversores que eligen el papel plata podrán obtener beneficios de más formas. En términos generales, una estrategia comercial común en el comercio de futuros es confiar en comprar y vender para obtener ganancias.

Esto significa obtener ganancias comprando contratos con un precio inferior al precio futuro esperado y luego vendiéndolos cuando el precio sube, o vendiendo contratos con un precio superior al precio futuro esperado y luego comprándolos nuevamente cuando el precio baje. Esta forma de aprovechar las fluctuaciones de los precios del mercado para obtener ganancias se conoce como negociación de arbitraje, que implica comprar un contrato de bajo precio o vender un contrato de alto precio.

Por ejemplo, la misma estrategia de inversión a largo plazo sería comprar papel plata cuando el precio es bajo, mantenerlo durante un largo período de tiempo y esperar pacientemente a que el mercado se mueva, y luego venderlo cuando el precio haya subido a un nivel bajo. nivel satisfactorio, lo que se traduciría en un mayor beneficio. Esta estrategia suele requerir paciencia y convicción, ya que la volatilidad del mercado puede hacer que los precios fluctúen durante largos períodos de tiempo.

Por otro lado, los operadores a corto plazo suelen estar más preocupados por las fluctuaciones del mercado a corto plazo y, por lo tanto, utilizan métodos como el análisis técnico y fundamental para encontrar oportunidades comerciales. El análisis técnico se centra en los patrones gráficos y las tendencias de los datos del mercado, como los movimientos de precios y los volúmenes de negociación, así como en el uso de varios indicadores técnicos para predecir movimientos futuros de precios.

El análisis fundamental, por otro lado, se centra más en el impacto de los datos económicos, la oferta y la demanda y los factores geopolíticos en el mercado, así como en el valor fundamental de la plata, para determinar tendencias a largo plazo y cambios en el precio. Al utilizar una combinación de estos métodos analíticos, los operadores a corto plazo pueden cronometrar sus operaciones con mayor precisión y adoptar estrategias comerciales adecuadas para obtener ganancias.

De hecho, la plata tiene un alto valor industrial y tiene una gran demanda en el mercado. Sin embargo, en comparación con su demanda, su precio se ha visto muy contenido. Esto ha llevado a muchos a sospechar que el precio de la plata ha sido manipulado y, como resultado, el precio de la plata es más volátil y riesgoso y, como resultado, la seguridad del papel plata también es cuestionable.

Algunos productos comerciales también permiten a los inversores operar con apalancamiento, magnificando así las ganancias o pérdidas de las inversiones. Mediante el uso moderado del apalancamiento, los inversores pueden operar a una escala mucho mayor basándose en pequeñas cantidades de capital, obteniendo así mayores beneficios. Por supuesto, el comercio apalancado puede amplificar las ganancias de las inversiones, pero también aumenta el riesgo de inversión. Si el mercado se mueve en contra de las expectativas, el comercio apalancado puede generar pérdidas mayores.

Diferentes plataformas o productos comerciales pueden tener diferentes tarifas de transacción y costos implícitos, lo que puede tener un impacto en la rentabilidad de la inversión. Los inversores deben prestar especial atención a los costos de transacción al elegir una plataforma comercial, incluidas las comisiones comerciales, los honorarios y los costos de posición. Además, es importante considerar los costos implícitos, como los precios de ejecución de las operaciones, el deslizamiento y los intereses sobre las posiciones, que también pueden tener un impacto en la rentabilidad de la inversión.

Para minimizar los costos comerciales, los inversores pueden elegir plataformas o productos comerciales de bajo costo y tratar de evitar el comercio frecuente. Los costos también se pueden reducir eligiendo horarios y estrategias de negociación adecuados, como evitar la negociación durante períodos de alta volatilidad y adoptar estrategias de tenencia a largo plazo. Una consideración exhaustiva de las tarifas de transacción y los costos implícitos puede ayudar a los inversores a aumentar su rentabilidad.

Invertir en papel plata tiene el potencial de generar dinero, pero también conlleva cierto riesgo. Como cualquier inversión, está expuesta a diversos factores de riesgo, como la volatilidad del mercado, el riesgo de precios, el riesgo de liquidez, etc. Por lo tanto, al decidir si invertir o no, los inversores deben comprender plenamente la situación del mercado, formular estrategias de inversión adecuadas y controlar estrictamente los riesgos.

Riesgos y recompensas del papel plata

| Tipos de riesgo |

Descripción |

Tipo de devolución |

Descripción |

| Volatilidad de precios |

Volatilidad de precios debido a cambios en el mercado. |

Aumento de precio |

Compre barato, venda caro en un mercado en alza. |

| Liquidez |

Una caída de la demanda del mercado dificulta el comercio. |

Tenencia a largo plazo |

Mantener a largo plazo, vender cuando suba el precio. |

| Intercambio |

Una crisis financiera obstaculiza el comercio. |

Comercio a corto plazo |

Detectar la volatilidad mediante técnicas de análisis. |

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.