Al igual que el primer paso para alquilar un apartamento cuando vienes a trabajar a una gran ciudad, encontrar una compañía de valores confiable también es un primer paso crucial para los inversores que son nuevos en la industria. Sin embargo, muchas personas albergan el sueño de embarcarse en la cima de la vida; Para las compañías de valores, esto es algo que tal vez no comprendan, y mucho menos una buena elección. En consecuencia, este artículo analizará en profundidad el negocio de las sociedades de valores y la elección de sus puntos clave.

¿Qué es una sociedad de valores?

De conformidad con las disposiciones de la Ley de Sociedades y de la Ley de Valores, la Comisión Reguladora de Valores del Consejo de Estado examina y aprueba el establecimiento de unidades especializadas en negocios de valores. En diferentes países tiene diferentes títulos. Por ejemplo, en Estados Unidos se les llama bancos de inversión o corredores de valores, y en el Reino Unido se les llama bancos comerciales.

Existen dos tipos de ellas, las cuales se clasifican en sociedades registradoras de valores y sociedades operadoras de valores. Una empresa de registro de valores es una organización de servicios que proporciona un registro centralizado de transacciones de valores y generalmente es designada o establecida por el gobierno o la SEC. Su operación no tiene como objetivo obtener ganancias sino mantener el funcionamiento justo, transparente y estable del mercado de valores. Sus principales funciones son gestionar y mantener el registro de accionistas de una empresa emisora de valores (por ejemplo, una empresa que cotiza en bolsa), registrar el número y tipo de valores en poder de los accionistas y ocuparse del registro de transferencias, asignaciones, donaciones, etc., entre accionistas.

Hoy en día, el término sociedad de valores suele referirse a una sociedad operadora de valores que tiene las calificaciones de un miembro de la bolsa de valores. Para decirlo sin rodeos, es una empresa agente que tiene una licencia comercial legal y generalmente se la denomina firma de corretaje. Estas empresas son miembros de la bolsa de valores y tienen licencias comerciales legales para dedicarse al negocio de valores. Como firmas de corretaje, brindan a los inversionistas servicios tales como la compra y venta de acciones, bonos, fondos y otros productos de valores, comercio, consultoría, etc., y cobrar las comisiones y honorarios correspondientes.

Convertirse en una empresa de corretaje requiere una serie de cosas. En primer lugar, los principales accionistas deben demostrar que son buenos ciudadanos, lo que significa que deben tener una cierta reputación social y una buena reputación empresarial. En segundo lugar, una empresa de corretaje debe tener una rentabilidad sostenida, lo cual es importante para garantizar el sano desarrollo de la empresa.

Además, el patrimonio neto de la firma de corretaje debe cumplir con un cierto estándar, generalmente no menos de 200 millones de RMB, que garantiza que la firma de corretaje tenga capital suficiente para respaldar sus operaciones comerciales. Además, los profesionales de la empresa deben poseer certificados de iniciación, que indiquen que tienen las calificaciones y habilidades necesarias para participar en negocios de valores. Finalmente, una firma de corretaje también necesita tener un sistema de servicios bien establecido para garantizar que pueda brindar servicios de alta calidad a sus clientes, mejorando la satisfacción del cliente y la competitividad de la firma.

Esto significa que para convertirse en una empresa de corretaje es necesario no tener condenas previas, capital suficiente y cumplir con la ley. Los inversores comunes suelen necesitar negociar acciones a través de empresas de corretaje, por lo que el negocio principal de las empresas de corretaje incluye la negociación de acciones, la negociación de bonos, la suscripción de valores, el asesoramiento en materia de inversiones, etc. Una de las actividades de las casas de bolsa es actuar como agentes de compra y venta de acciones.

Una de las actividades de las casas de bolsa es actuar como agentes en la compra y venta de acciones y brindar asesoramiento en compras, de donde reciben comisiones. Además, también pueden comprar y vender acciones por su cuenta, o ayudar a los emisores a ofrecer valores en forma de suscripción o distribución, y planificar la cotización de acciones de empresas reestructuradas. Al igual que los agentes de vivienda, también brindan asesoramiento y asesoramiento para resolver todo tipo de problemas difíciles, tratando a los clientes como si fueran Dios. Sin embargo, hay que tener cuidado si se sugiere operar con frecuencia, ya que cada transacción generará una comisión correspondiente.

Las sociedades de valores desempeñan un papel muy importante en el mercado financiero y son una de las organizaciones a las que los inversores deben acudir para acceder al mercado financiero. A través de él, los inversores pueden participar en diversos mercados financieros, como el mercado de valores, el mercado de bonos y otros mercados financieros, para alcanzar sus objetivos de inversión.

¿Qué hace una sociedad de valores?

¿Qué hace una sociedad de valores?

Como instituciones financieras especializadas en negocios de valores, brindan una variedad de servicios de negociación de valores, incluida la compra y venta de acciones, bonos, futuros, opciones, etc., así como la prestación de servicios financieros relacionados, como consultoría de inversiones y gestión de activos. y financiación de valores. Su función principal es proporcionar a los inversores una plataforma y servicios para la negociación de valores y ayudarles a alcanzar sus objetivos de inversión.

Una explicación más gráfica es que se compara el mercado financiero con un estadio deportivo; Los inversores son como atletas y diferentes productos financieros son como diferentes deportes. Las empresas de valores son como estadios; Proporcionan servicios y lugares para inversores. La SFC y la Bolsa son como los organizadores que gestionan las competiciones deportivas y son responsables de establecer las reglas y supervisar la equidad de las competiciones.

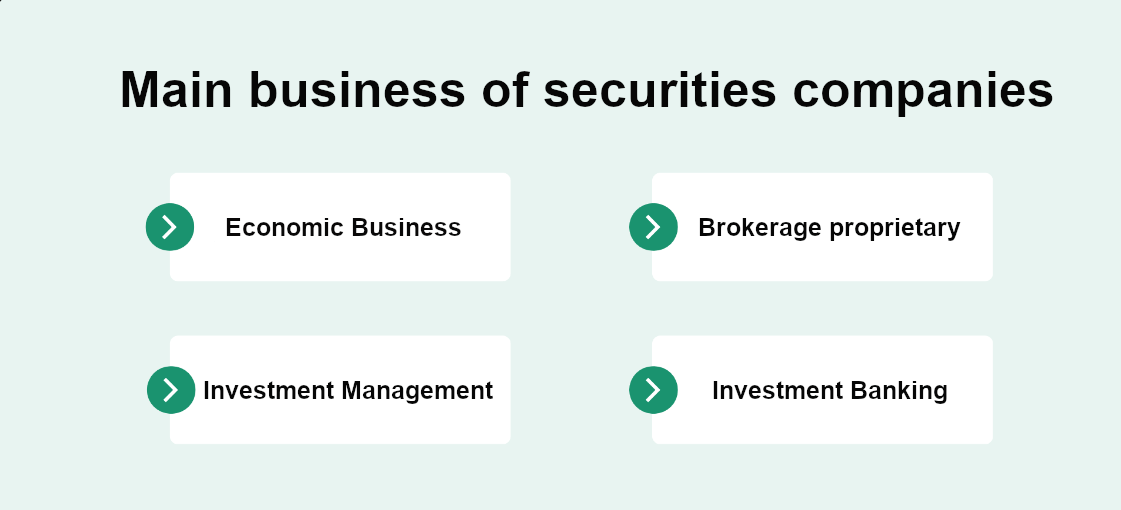

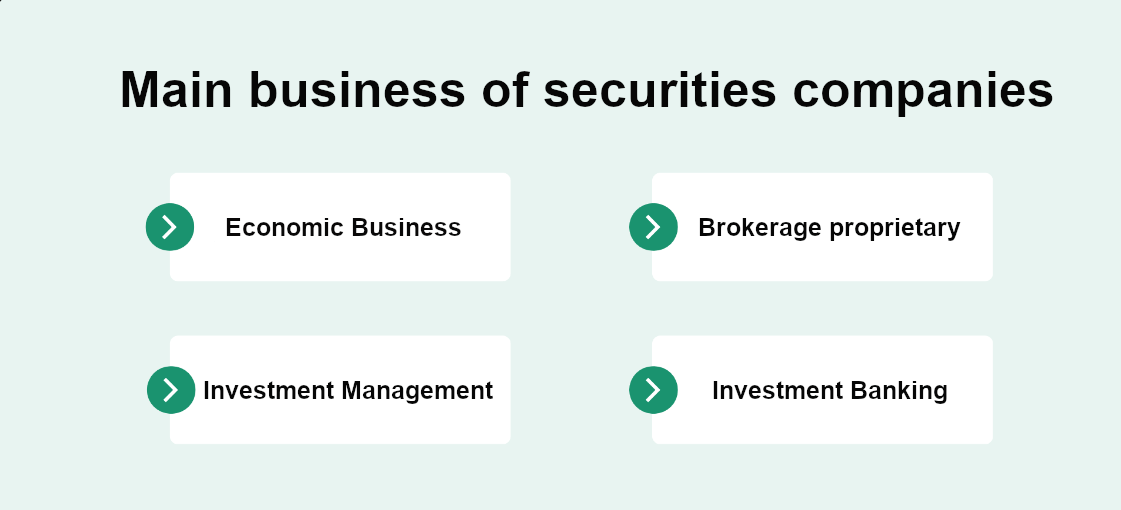

Tiene cuatro tipos principales de negocios: el primero es el negocio económico, el segundo es el negocio por cuenta propia, el tercero es el negocio de gestión de inversiones y el cuarto es la banca de inversión. En conjunto, estos negocios constituyen el modelo operativo central de una compañía de valores, brindando a los participantes del mercado servicios financieros diversificados y oportunidades de inversión.

El negocio de corretaje se refiere a un negocio en el que actúa como intermediario para la compra y venta de valores, fondos y otros productos financieros y recibe comisiones o honorarios pagados por los inversores por las transacciones. Principalmente obtiene ganancias proporcionando negocios de corretaje porque brindan a los inversores plataformas comerciales convenientes y servicios profesionales para ayudarlos a negociar valores. Al cobrar comisiones, las firmas de corretaje pueden obtener ganancias y, por lo general, hacen todo lo posible para aumentar su volumen de negocios para aumentar sus ingresos por comisiones.

Negocio propietario simplemente significa que las firmas de corretaje utilizan sus propios fondos para realizar inversiones en el mercado de valores con el fin de generar ingresos. De manera análoga a las instituciones financieras como los bancos y las compañías de seguros, ganan dinero de manera similar operando sus fondos para generar más ganancias. Este enfoque es un modelo de ganancias común para las instituciones financieras, que utilizan sus propios fondos para realizar inversiones y aumentar la rentabilidad del negocio a través de los ingresos por inversiones.

El negocio de gestión de inversiones es donde una firma de corretaje u otra institución financiera administra los activos de sus clientes y genera ingresos mediante la emisión de productos fiduciarios, por ejemplo. Por ejemplo, puede proporcionar estrategias y directrices para empresas que estén experimentando dificultades de gestión o de capital y atraer inversores y socios para apoyar a estas empresas.

La principal forma de sacar provecho de este tipo de negocios es generar retornos implementando una estrategia de inversión efectiva o tomando una participación accionaria en estas empresas para compartir sus retornos. Desde el punto de vista de una compañía de valores, esto se describe como competencia que busca cooperación en una situación en la que todos ganan.

Como ejemplo sencillo, supongamos que un equipo de proyecto de inversión cree, después de una investigación de mercado y un análisis de riesgo, que el dólar estadounidense aumentará frente al yuan chino durante los próximos dos años. Utilizará sus propios fondos o los fondos de sus clientes para comprar dólares estadounidenses a cambio de RMB con el fin de apostar a que el dólar estadounidense se apreciará en el futuro.

O, por ejemplo, si hay alguna empresa que necesita salir a bolsa o recaudar capital, el equipo de inversión combinará varios recursos para evaluar si vale la pena invertir en la empresa. Una vez que la inversión sea exitosa, el equipo de inversión será capaz de obtener ganancias; por el contrario, si la inversión fracasa, se producirá una pérdida.

Una de las principales fuentes de ingresos de la banca de inversión es el negocio de suscripción y cotización. En este negocio, los bancos de inversión son responsables de organizar y realizar ofertas públicas iniciales (OPI) u otras ofertas de valores para ayudar a las empresas a obtener capital. El banquero de inversión obtendrá honorarios de suscripción y otros honorarios relacionados con estas ofertas y, por lo tanto, obtendrá ganancias.

Además, los bancos de inversión pueden participar en el cierre de valores de diversas formas, como suscripción, distribución, patrocinio y comercialización. Estos métodos pueden ayudar a los bancos de inversión a ganar comisiones y otros cargos por transacciones de valores, lo que puede resultar rentable para los bancos de inversión. Aunque estos métodos son algo similares a los negocios de suscripción, emisión y cotización en bolsa, se centran más en la negociación y venta de valores que en las actividades financieras de la empresa.

Además de suscribir emisiones, operaciones de cotización y corretaje, los bancos de inversión pueden generar ingresos participando en arbitraje libre de riesgo y arbitraje de riesgo en el mercado secundario. En estas actividades, los bancos de inversión aprovechan la volatilidad del mercado y las diferencias de precios entre los valores para generar ganancias.

Además, los bancos de inversión participan activamente en fusiones y adquisiciones corporativas y brindan servicios de asesoramiento sobre fusiones y adquisiciones a sus clientes. De esta manera, los bancos de inversión pueden ayudar a sus clientes a evaluar objetivos de fusiones y adquisiciones, recaudar capital y estructurar transacciones, ganando así honorarios de asesoría y comisiones de transacción relacionados.

Los bancos de inversión pueden participar en las actividades de fusiones y adquisiciones de empresas de diversas formas para obtener ganancias lucrativas. En primer lugar, los bancos de inversión pueden ayudar a sus clientes a identificar posibles objetivos de fusiones y adquisiciones y adquisiciones y brindar asesoramiento sobre precios de compra y venta o no relacionados con los precios. términos. Al investigar y analizar el mercado, los bancos de inversión pueden encontrar los objetivos de fusiones y adquisiciones más atractivos para sus clientes y ayudarlos a tomar decisiones informadas.

En segundo lugar, los bancos de inversión también pueden ayudar a las empresas cazadoras a desarrollar e implementar programas de fusiones y adquisiciones. Esto incluye evaluar el valor de la empresa objetivo, negociar los términos del acuerdo, recaudar capital y otros aspectos del trabajo. Los conocimientos y la experiencia de los bancos de inversión pueden ayudar a las empresas cazadoras a completar con éxito transacciones de fusiones y adquisiciones y maximizar la creación de valor.

Además, los bancos de inversión pueden ayudar a las empresas objetivo a afrontar situaciones como adquisiciones hostiles y desarrollar planes antiadquisiciones. Al evaluar los riesgos y desafíos potenciales, los bancos de inversión pueden brindar asesoramiento estratégico a las empresas objetivo y ayudarlas a tomar las medidas adecuadas para proteger sus intereses.

Las compañías de valores desempeñan un papel importante en el mercado financiero, proporcionando a los inversores canales comerciales convenientes y servicios profesionales y promoviendo el desarrollo y el funcionamiento saludable del mercado de capitales. Por lo tanto, su cumplimiento y buena reputación son cruciales, que no sólo cumplen con los requisitos de las leyes y reglamentos, sino que también son la base para el sano desarrollo de las sociedades de valores.

¿Cómo elijo una compañía de valores?

¿Cómo elijo una compañía de valores?

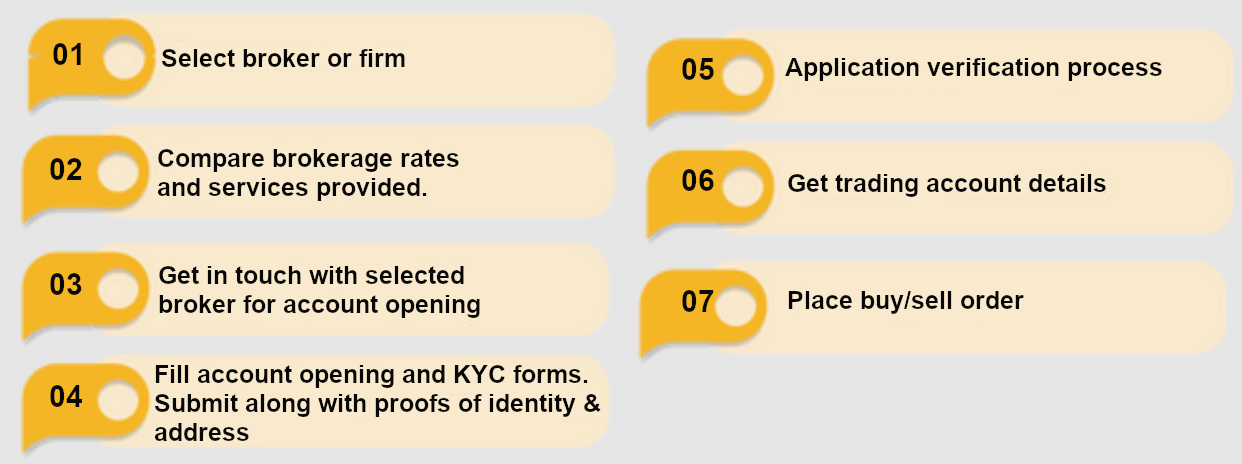

Como dice el refrán, los hombres tienen miedo de dedicarse a la profesión equivocada y las mujeres tienen miedo de casarse con la persona equivocada. Una de las cosas que todo inversor debe considerar seriamente antes de realizar una transacción de inversión es cómo elegir una compañía de valores confiable. El primer aspecto clave a considerar es la reputación y el boca a boca. Sólo una empresa de corretaje con buena reputación y el boca a boca puede reducir el riesgo de operar.

El segundo aspecto más importante que hay que entender es la comisión, sabiendo que es parte del coste de la operación. Las comisiones son las tarifas que los inversores deben pagar a la empresa de corretaje durante el proceso de negociación y afectan directamente el nivel de rentabilidad del inversor. Por lo tanto, los inversores deben tener una comprensión clara de sus cargos al elegir, incluida la comisión de transacción, el impuesto de timbre, la tarifa de transferencia, etc.

Es importante saber que para ganar más comisiones, las compañías de valores han desarrollado muchas rutinas, como fijar la comisión para que los clientes fijen el precio según la persona. Cuanto mayor sea el poder de negociación, menor puede ser la comisión; cuanto menor sea el poder de negociación, mayor será la comisión. Hasta 3/1000 hasta 3/10000. La diferencia puede ser hasta 10 veces mayor.

Otro ejemplo es que muchas personas, después de abrir una cuenta, descubren que la cuenta no indica la tasa de comisión en absoluto, por lo que no pueden tener una idea clara de lo que tienen que pagar por cada transacción. Esta situación les confunde porque no saben si les están cobrando de más. En ocasiones, incluso necesitan pasar mucho tiempo acudiendo al albarán para comprobar los honorarios uno a uno antes de poder llegar a un resultado concreto.

Y para atraer nuevos clientes, muchas firmas de corretaje ofrecerán descuentos en comisiones bajas como una forma de atraer más clientes. Sin embargo, una vez que un cliente se convierte en cliente habitual, la firma de corretaje puede volver a un nivel de comisión más alto. En este caso, a menudo no es fácil para los clientes habituales notar el cambio, ya que es posible que no sean conscientes o no tengan clara la comisión que están pagando.

También está el hecho de que la comisión pagada por los clientes en la misma firma de corretaje puede verse afectada por el nivel de desarrollo geográfico. En términos generales, en las provincias y ciudades desarrolladas, los corredores pueden establecer tasas de comisión más bajas para atraer más clientes y aumentar el volumen de operaciones. Por el contrario, en las provincias y ciudades menos desarrolladas, los corredores pueden establecer niveles de comisión relativamente más altos para compensar la presión sobre la rentabilidad que surge de los tamaños de mercado más pequeños y la menor demanda comercial.

Según el actual sistema de fluctuación de comisiones, existen ciertas reglas que rigen la comisión que cobran los corredores a sus clientes. En primer lugar, la comisión no podrá ser superior al 3/1000 del importe de la transacción de los valores. Esto tiene como objetivo proteger a los inversores de la presión de las altas comisiones. Al mismo tiempo, la comisión no debe ser inferior a la recaudación de las tarifas regulatorias para las transacciones de valores y otras tarifas relacionadas con las transacciones de valores, como las tarifas de transacción de valores.

Esto muestra que las firmas de corretaje tienen cierto grado de autonomía para fijar sus propias tasas de comisión, por lo que habrá cierta diferenciación en las comisiones. Sin embargo, cuando hay una diferencia en las tarifas, también debería haber una diferencia sincronizada en los servicios, y esto debe hacerse público. Por lo tanto, los inversores también deben prestar atención a la comisión, ya sea que haya costos ocultos o cargos adicionales, para evitar gastos innecesarios en el proceso de transacción.

Luego está la cuestión de la seguridad del capital. No se trata sólo de examinar la solidez financiera de las compañías de valores, sino también de garantizar que la elección de la firma de corretaje esté sujeta a estrictos requisitos regulatorios y de cumplimiento, de acuerdo con las disposiciones de la reguladores financieros locales. Esto no sólo protege eficazmente la seguridad de los fondos de los inversores, sino que también protege sus derechos e intereses y reduce el riesgo.

También está la calidad de la plataforma comercial y del software, o la calidad del servicio. Para las plataformas y el software comerciales, los inversores deben considerar factores como la estabilidad, las herramientas comerciales y las funciones de gráficos y análisis para garantizar que las operaciones se puedan realizar de manera conveniente y eficiente. Y preste atención a la calidad de los servicios prestados por las compañías de valores, incluida la velocidad de ejecución de las transacciones, el nivel de servicio al cliente, la calidad del asesoramiento de inversión y otros aspectos. La calidad del servicio se puede evaluar simulando la apertura de una cuenta, consultando con el servicio de atención al cliente y experimentando la plataforma comercial.

En resumen, elegir una compañía de valores requiere una consideración exhaustiva de una serie de factores, como comisiones, calidad de las plataformas y software de negociación, calidad del servicio, seguridad de los fondos, informes de investigación y asesoramiento de inversión, productos y servicios comerciales y palabras. evaluaciones de boca en boca, para garantizar que pueda elegir la firma de corretaje más adecuada para sus transacciones de inversión.

Ranking de Sociedades de Valores

| Plataforma |

Activos bajo gestión, 2022 (billones) |

2023 (billones) |

Cambiar |

| Vanguardia |

$8.10 |

$8.20 |

1% |

| Carlos Schwab |

$6.60 |

$8.18 |

24% |

| Fidelidad |

$3.60 |

$4.40 |

22% |

| J. Morgan |

$2.60 |

$3.20 |

23% |

| Banco de América/Merrill Lynch |

$1.30 |

$1.50 |

15% |

| Morgan Stanley |

$1.30 |

$1.40 |

8% |

| Coinbase |

$0.10 |

$0.11 |

13% |

| Robin Hood |

$0.06 |

$0.09 |

39% |

| Aliado invertir |

$0.01 |

$0.01 |

-2% |

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que cualquier inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

¿Qué hace una sociedad de valores?

¿Qué hace una sociedad de valores? ¿Cómo elijo una compañía de valores?

¿Cómo elijo una compañía de valores?