تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

تقدم شركات الأوراق المالية، الحاصلة على ترخيص قانوني، خدمات الأسهم والسندات والخدمات الاستشارية. النظر في العمولة والأمن عند الاختيار.

تمامًا مثل الخطوة الأولى لاستئجار شقة عندما تأتي للعمل في مدينة كبيرة، يعد العثور على شركة أوراق مالية موثوقة أيضًا خطوة أولى حاسمة للمستثمرين الجدد في الصناعة. ومع ذلك، فإن الكثير من الناس لديهم حلم الشروع في ذروة الحياة؛ بالنسبة لشركات الأوراق المالية، هذا شيء قد لا يفهمونه، ناهيك عن كونه خيارًا جيدًا. وبناء على ذلك، سيأتي هذا المقال إلى تحليل متعمق لأعمال شركات الأوراق المالية واختيار النقاط الرئيسية.

ما هي شركة الأوراق المالية؟

ووفقاً لأحكام قانون الشركات وقانون الأوراق المالية، تقوم هيئة تنظيم الأوراق المالية بمجلس الدولة بدراسة واعتماد إنشاء وحدات متخصصة في أعمال الأوراق المالية. في بلدان مختلفة، لها عناوين مختلفة. على سبيل المثال، في الولايات المتحدة، يطلق عليها اسم البنوك الاستثمارية أو وسطاء الأوراق المالية، وفي المملكة المتحدة، تسمى البنوك التجارية.

هناك نوعان منها، والتي يتم تصنيفها على أنها شركات تسجيل الأوراق المالية وشركات تشغيل الأوراق المالية. شركة تسجيل الأوراق المالية هي منظمة خدمية توفر تسجيلاً مركزيًا لمعاملات الأوراق المالية وعادةً ما يتم تعيينها أو تأسيسها من قبل الحكومة أو هيئة الأوراق المالية والبورصة. عملها ليس من أجل الربح ولكن للحفاظ على التشغيل العادل والشفاف والمستقر لسوق الأوراق المالية. وتتمثل واجباتها الرئيسية في إدارة والحفاظ على سجل المساهمين في شركة مصدرة للأوراق المالية (على سبيل المثال، شركة مدرجة)، وتسجيل عدد ونوع الأوراق المالية التي يحتفظ بها المساهمين، والتعامل مع تسجيل التحويلات والتخصيصات والهدايا، الخ بين المساهمين.

اليوم، يشير مصطلح شركة الأوراق المالية عادة إلى شركة تشغيل الأوراق المالية التي لديها مؤهلات عضو في البورصة. وبعبارة صريحة، فهي شركة وكيل لديها رخصة تجارية قانونية وتسمى عموما شركة وساطة. تتمتع هذه الشركات بعضوية في البورصة ولديها تراخيص تجارية قانونية لممارسة أعمال الأوراق المالية. وباعتبارها شركات وساطة، فإنها توفر للمستثمرين خدمات مثل شراء وبيع الأسهم والسندات والصناديق ومنتجات الأوراق المالية الأخرى، والتداول، والاستشارات، إلخ، وتحصيل العمولات والرسوم وفقًا لذلك.

إن التحول إلى شركة وساطة يتطلب عددًا من الأشياء. أولا وقبل كل شيء، يحتاج كبار المساهمين إلى إظهار أنهم مواطنون صالحون، مما يعني أنهم بحاجة إلى أن يتمتعوا بسمعة اجتماعية معينة وسمعة تجارية جيدة. ثانياً، تحتاج شركة الوساطة إلى تحقيق ربحية مستدامة، وهو أمر مهم لضمان التطور الصحي للشركة.

بالإضافة إلى ذلك، تحتاج القيمة الصافية لشركة الوساطة إلى تلبية معيار معين، عادة لا يقل عن 200 مليون يوان صيني، مما يضمن أن شركة الوساطة لديها رأس مال كافٍ لدعم عملياتها التجارية. بالإضافة إلى ذلك، يجب أن يكون ممارسي الشركة حاصلين على شهادات تعريفية، تشير إلى أن لديهم المؤهلات والقدرات اللازمة لممارسة أعمال الأوراق المالية. وأخيرًا، تحتاج شركة الوساطة أيضًا إلى أن يكون لديها نظام خدمة راسخ لضمان قدرتها على تقديم خدمات عالية الجودة لعملائها، مما يعزز رضا العملاء والقدرة التنافسية للشركة.

وهذا يعني أنه لكي تصبح شركة وساطة، يجب ألا يكون لديك أي إدانات سابقة، وأن يكون لديك رأس مال كافٍ، وأن تكون ملتزمًا بالقانون. عادة ما يحتاج المستثمرون العاديون إلى تداول الأسهم من خلال شركات الوساطة، وبالتالي فإن الأعمال الرئيسية لشركات الوساطة تشمل تداول الأسهم، وتداول السندات، واكتتاب الأوراق المالية، والاستشارات الاستثمارية، وما إلى ذلك. من أعمال شركات الوساطة العمل كوكلاء لبيع وشراء الأسهم.

من أعمال شركات الوساطة العمل كوكلاء في بيع وشراء الأسهم وتقديم استشارات الشراء، ويتقاضون منها عمولات. بالإضافة إلى ذلك، يمكنهم أيضًا شراء وبيع الأسهم بأنفسهم، أو مساعدة المصدرين على تقديم الأوراق المالية في شكل اكتتاب أو توزيع، والتخطيط لإدراج أسهم الشركات المعاد هيكلتها. وكما هو الحال مع وكلاء الإسكان، فإنهم يقدمون أيضًا الاستشارة والمشورة لحل جميع أنواع المشكلات الصعبة، ويعاملون العملاء كالله. ومع ذلك، يجب على المرء أن يكون حذرًا إذا كان هناك اقتراح بالتداول المتكرر، حيث أن كل معاملة ستتحمل عمولة مقابلة.

تلعب شركات الأوراق المالية دورًا مهمًا للغاية في السوق المالية وهي إحدى المنظمات التي يتعين على المستثمرين التواصل معها للوصول إلى السوق المالية. ومن خلالها يمكن للمستثمرين المشاركة في الأسواق المالية المختلفة، مثل سوق الأوراق المالية، وسوق السندات، وغيرها من الأسواق المالية، لتحقيق أهدافهم الاستثمارية.

ماذا تفعل شركة الأوراق المالية؟

ماذا تفعل شركة الأوراق المالية؟

باعتبارها مؤسسات مالية متخصصة في أعمال الأوراق المالية، فإنها تقدم مجموعة متنوعة من خدمات تداول الأوراق المالية، بما في ذلك شراء وبيع الأسهم والسندات والعقود الآجلة والخيارات وما إلى ذلك، بالإضافة إلى تقديم الخدمات المالية ذات الصلة مثل الاستشارات الاستثمارية وإدارة الأصول. ، وتمويل الأوراق المالية. وتتمثل مهمتها الرئيسية في تزويد المستثمرين بمنصة وخدمات لتداول الأوراق المالية ومساعدتهم على تحقيق أهدافهم الاستثمارية.

التفسير الأكثر بيانية هو أن السوق المالية تتم مقارنتها بالساحة الرياضية؛ المستثمرون يشبهون الرياضيين، والمنتجات المالية المختلفة تشبه الرياضات المختلفة. شركات الأوراق المالية مثل الملاعب؛ أنها توفر الخدمات والأماكن للمستثمرين. يشبه المجلس الأعلى لكرة القدم والبورصة المنظمين الذين يديرون المسابقات الرياضية وهم مسؤولون عن وضع القواعد والإشراف على عدالة المسابقات.

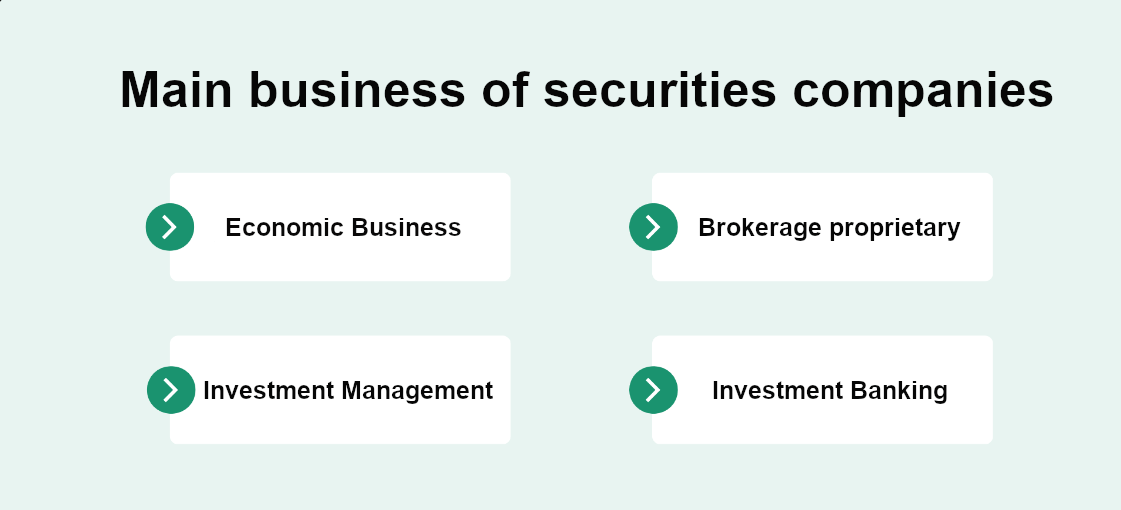

لديها أربعة أنواع رئيسية من الأعمال: الأول هو الأعمال الاقتصادية، والثاني هو أعمال الملكية، والثالث هو أعمال إدارة الاستثمار، والرابع هو الأعمال المصرفية الاستثمارية. تشكل هذه الشركات معًا نموذج التشغيل الأساسي لشركة الأوراق المالية، مما يوفر للمشاركين في السوق خدمات مالية متنوعة وفرص استثمارية.

تشير أعمال الوساطة إلى الأعمال التجارية التي تعمل فيها كوسيط لشراء وبيع الأوراق المالية والأموال والمنتجات المالية الأخرى وتتلقى العمولات أو الرسوم التي يدفعها المستثمرون من المعاملات. إنها تحقق أرباحًا بشكل أساسي من خلال توفير شركات الوساطة لأنها توفر للمستثمرين منصات تداول مريحة وخدمات احترافية لمساعدتهم على تداول الأوراق المالية. من خلال فرض العمولات، تكون شركات الوساطة قادرة على تحقيق الربح وعادة ما تبذل قصارى جهدها لزيادة حجم أعمالها من أجل زيادة دخل عمولاتهم.

الأعمال الخاصة تعني ببساطة أن شركات الوساطة تستخدم أموالها الخاصة للقيام باستثمارات في سوق الأوراق المالية من أجل توليد الدخل. وعلى غرار المؤسسات المالية مثل البنوك وشركات التأمين، فإنها تجني المال بطريقة مماثلة من خلال تشغيل أموالها لتوليد المزيد من الأرباح. يعد هذا النهج نموذج ربح شائع للمؤسسات المالية، التي تستخدم أموالها الخاصة للقيام باستثمارات وزيادة ربحية الأعمال من خلال دخل الاستثمار.

أعمال إدارة الاستثمار هي حيث تقوم شركة وساطة أو مؤسسة مالية أخرى بإدارة أصول عملائها وتوليد الدخل من خلال إصدار منتجات الثقة، على سبيل المثال. على سبيل المثال، يمكن تقديم استراتيجيات وإرشادات للشركات التي تواجه صعوبات في الإدارة أو رأس المال وجلب المستثمرين والشركاء لدعم هذه الشركات.

الطريقة الرئيسية للاستفادة من هذا النوع من الأعمال هي تحقيق عوائد من خلال تنفيذ استراتيجية استثمار فعالة أو عن طريق الحصول على حصة في هذه الشركات من أجل المشاركة في عوائدها. من وجهة نظر شركة الأوراق المالية، يوصف هذا بأنه منافسة تسعى إلى التعاون في وضع مربح للجانبين.

وكمثال بسيط، لنفترض أن فريق مشروع استثماري يعتقد، بعد أبحاث السوق وتحليل المخاطر، أن الدولار الأمريكي سيرتفع مقابل اليوان الصيني خلال العامين المقبلين. وسوف تستخدم أموالها الخاصة أو أموال عملائها لشراء الدولار الأمريكي مقابل الرنمينبي من أجل المراهنة على ارتفاع قيمة الدولار الأمريكي في المستقبل.

أو، على سبيل المثال، إذا كانت هناك شركة تحتاج إلى طرح أسهمها للاكتتاب العام أو زيادة رأس المال، فسيقوم فريق الاستثمار بعد ذلك بدمج الموارد المختلفة لتقييم ما إذا كانت الشركة تستحق الاستثمار فيها. وبمجرد نجاح الاستثمار، سيقوم فريق الاستثمار قادرة على تحقيق الربح. وعلى العكس من ذلك، إذا فشل الاستثمار، فإنه سيؤدي إلى خسارة.

أحد المصادر الرئيسية لإيرادات الخدمات المصرفية الاستثمارية هو أعمال الاكتتاب والإدراج. في هذا العمل، تكون البنوك الاستثمارية مسؤولة عن تنظيم وتنفيذ العروض العامة الأولية (IPOs) أو عروض الأوراق المالية الأخرى لمساعدة الشركات في الحصول على رأس المال. سوف يكسب المصرفي الاستثماري رسوم الاكتتاب وغيرها من الرسوم ذات الصلة من هذه العروض وبالتالي يحقق الربح.

بالإضافة إلى ذلك، قد تشارك البنوك الاستثمارية في إغلاق الأوراق المالية بعدة طرق، مثل الاكتتاب والتوزيع والرعاية والتسويق. يمكن أن تساعد هذه الأساليب البنوك الاستثمارية على كسب العمولات والرسوم الأخرى لمعاملات الأوراق المالية، والتي يمكن أن تكون مربحة للبنوك الاستثمارية. على الرغم من أن هذه الأساليب تشبه إلى حد ما أعمال الاكتتاب والإصدار والإدراج، إلا أنها تركز أكثر على تداول وبيع الأوراق المالية أكثر من تركيزها على الأنشطة التمويلية للشركة.

بالإضافة إلى إصدار الاكتتاب، وعمليات الإدراج، والوساطة، يمكن للبنوك الاستثمارية تحقيق إيرادات من خلال الانخراط في المراجحة الخالية من المخاطر ومراجحة المخاطر في السوق الثانوية. وفي هذه الأنشطة، تستفيد البنوك الاستثمارية من تقلبات السوق وفروق الأسعار بين الأوراق المالية لتحقيق الأرباح.

بالإضافة إلى ذلك، تشارك البنوك الاستثمارية بنشاط في عمليات اندماج الشركات والاستحواذ عليها وتقدم خدمات استشارية للاندماج والاستحواذ لعملائها. وبهذه الطريقة، يمكن للبنوك الاستثمارية مساعدة عملائها على تقييم أهداف عمليات الاندماج والاستحواذ، وزيادة رأس المال، وتنظيم المعاملات، وبالتالي كسب الرسوم الاستشارية وعمولات المعاملات ذات الصلة.

يمكن للبنوك الاستثمارية المشاركة في أنشطة الاندماج والاستحواذ الخاصة بالمؤسسات بعدة طرق للحصول على أرباح مربحة. أولاً، يمكن للبنوك الاستثمارية مساعدة عملائها على تحديد أهداف الاندماج والاستحواذ المحتملة وتقديم المشورة بشأن أسعار الشراء والبيع أو غير السعرية. شروط. من خلال التحقيق في السوق وتحليله، يمكن للبنوك الاستثمارية العثور على أهداف الاندماج والاستحواذ الأكثر جاذبية لعملائها ومساعدتهم على اتخاذ قرارات مستنيرة.

ثانياً، يمكن للبنوك الاستثمارية أيضاً أن تساعد الشركات الصيادة في تطوير وتنفيذ برامج الاندماج والاستحواذ. ويشمل ذلك تقييم قيمة الشركة المستهدفة، والتفاوض على شروط الصفقة، وزيادة رأس المال، وغيرها من جوانب العمل. يمكن للخبرة والخبرة التي تتمتع بها البنوك الاستثمارية أن تساعد شركات الصيد على إكمال معاملات الاندماج والاستحواذ بنجاح وتحقيق أقصى قدر من القيمة.

بالإضافة إلى ذلك، يمكن للبنوك الاستثمارية مساعدة الشركات المستهدفة في التعامل مع مواقف مثل عمليات الاستحواذ العدائية وتطوير خطط مكافحة الاستحواذ. ومن خلال تقييم المخاطر والتحديات المحتملة، يمكن للبنوك الاستثمارية تقديم المشورة الاستراتيجية للشركات المستهدفة ومساعدتها في اتخاذ الإجراءات المناسبة لحماية مصالحها.

تلعب شركات الأوراق المالية دورًا مهمًا في السوق المالية، حيث توفر للمستثمرين قنوات تداول مريحة وخدمات احترافية وتعزز التطوير والتشغيل السليم لسوق رأس المال. لذلك، يعد امتثالها وسمعتها الجيدة أمرًا بالغ الأهمية، وهو ما لا يفي بمتطلبات القوانين واللوائح فحسب، بل يعد أيضًا الأساس للتطوير السليم لشركات الأوراق المالية.

كيف أختار شركة الأوراق المالية؟

كيف أختار شركة الأوراق المالية؟

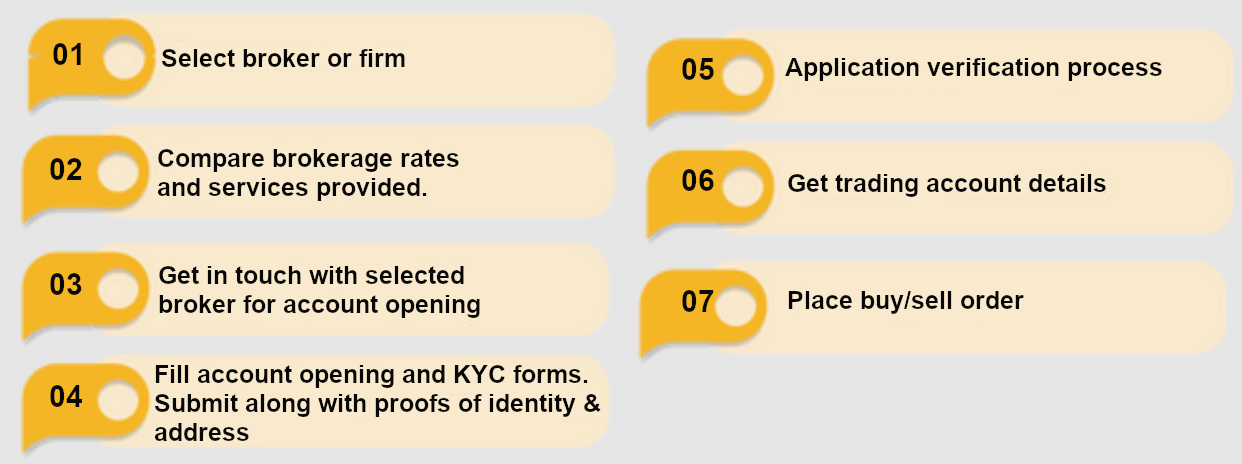

كما يقول المثل، الرجال يخافون من الالتحاق بالمهنة الخطأ، والنساء يخافن من الزواج من الشخص الخطأ. أحد الأشياء التي يجب على كل مستثمر مراعاتها بجدية قبل إجراء أي صفقة استثمارية هو كيفية اختيار شركة أوراق مالية موثوقة. أول شيء أساسي يجب أخذه في الاعتبار هو السمعة والشفهية. فقط شركة الوساطة التي تتمتع بسمعة طيبة وتناقل الكلام هي التي يمكن أن تقلل من مخاطر التداول.

ثاني أهم شيء يجب فهمه هو رسوم العمولة، مع العلم أن هذا جزء من تكلفة التداول. رسوم العمولة هي الرسوم التي يجب على المستثمرين دفعها لشركة الوساطة أثناء عملية التداول، وهي تؤثر بشكل مباشر على مستوى ربحية المستثمر. ولذلك، يحتاج المستثمرون إلى فهم واضح للرسوم التي يتحملونها عند الاختيار، بما في ذلك عمولة المعاملة، ورسوم الطوابع، ورسوم التحويل، وما إلى ذلك.

من المهم أن تعرف أنه من أجل كسب المزيد من العمولة، قامت شركات الأوراق المالية بتطوير الكثير من الإجراءات الروتينية، مثل تحديد العمولة للعملاء لتحديد السعر وفقًا للشخص. كلما زادت القدرة على المساومة، انخفضت العمولة؛ كلما انخفضت القدرة على المساومة، ارتفعت العمولة. ما يصل إلى 3/1000 إلى 3/10000. يمكن أن يصل الفرق إلى 10 مرات أكبر.

مثال آخر هو أن العديد من الأشخاص، بعد فتح حساب، يجدون أن الحساب لا يشير إلى نسبة العمولة على الإطلاق، لذلك لا يمكنهم الحصول على صورة واضحة عما يتعين عليهم دفعه مقابل كل معاملة. هذا الموقف يربكهم لأنهم لا يعرفون ما إذا كان قد تم فرض رسوم زائدة عليهم أم لا. في بعض الأحيان، يحتاجون إلى قضاء الكثير من الوقت في الذهاب إلى مذكرة التسليم للتحقق من الرسوم واحدة تلو الأخرى قبل أن يتمكنوا من التوصل إلى نتيجة ملموسة.

ومن أجل جذب عملاء جدد، ستقدم العديد من شركات الوساطة خصومات منخفضة العمولات كوسيلة لجذب المزيد من العملاء. ومع ذلك، بمجرد أن يصبح العميل عميلاً منتظمًا، قد تعود شركة الوساطة إلى مستوى عمولة أعلى. في هذه الحالة، ليس من السهل في كثير من الأحيان على العملاء العاديين ملاحظة التغيير، حيث قد لا يكونون على علم أو وضوح بشأن العمولة التي يدفعونها.

هناك أيضًا حقيقة مفادها أن العمولة التي يدفعها العملاء في نفس شركة الوساطة قد تتأثر بمستوى التطور الجغرافي. وبشكل عام، في المقاطعات والمدن المتقدمة، قد يحدد الوسطاء معدلات عمولة أقل لجذب المزيد من العملاء وزيادة حجم التداول. في المقابل، في المقاطعات والمدن الأقل نموا، قد يحدد الوسطاء مستويات عمولة أعلى نسبيا للتعويض عن الضغط على الربحية الناشئ عن أحجام السوق الأصغر وانخفاض الطلب التجاري.

في ظل نظام تقلب العمولة الحالي، هناك قواعد معينة تحكم العمولة التي يفرضها الوسطاء على عملائهم. بادئ ذي بدء، يجب ألا تزيد العمولة عن 3/1000 من مبلغ معاملة الأوراق المالية. وذلك لحماية المستثمرين من التعرض لضغوط العمولات المرتفعة. وفي الوقت نفسه، يجب ألا تقل العمولة عن تحصيل الرسوم التنظيمية لمعاملات الأوراق المالية والرسوم الأخرى المتعلقة بمعاملات الأوراق المالية، مثل رسوم معاملات الأوراق المالية.

وهذا يدل على أن شركات الوساطة تتمتع بدرجة معينة من الاستقلالية في تحديد أسعار العمولات الخاصة بها، لذلك سيكون هناك بعض التمييز في رسوم العمولة. ومع ذلك، عندما يكون هناك اختلاف في الرسوم، يجب أن يكون هناك أيضًا اختلاف متزامن في الخدمات، ويجب الإعلان عن ذلك. لذلك يجب على المستثمرين أيضًا الانتباه إلى رسوم العمولة، سواء كانت هناك تكاليف مخفية أو رسوم إضافية، لتجنب النفقات غير الضرورية في عملية المعاملة.

ثم هناك مسألة أمن رأس المال. وهذا ليس فقط للنظر في القوة المالية لشركات الأوراق المالية ولكن أيضا للتأكد من أن اختيار شركة الوساطة يجب أن يخضع لمتطلبات تنظيمية ومتطلبات امتثال صارمة بما يتماشى مع أحكام قانون الوساطة المالية. المنظمين الماليين المحليين. وهذا لا يحمي بشكل فعال سلامة أموال المستثمرين فحسب، بل يحمي أيضًا حقوقهم ومصالحهم ويقلل المخاطر.

هناك أيضًا جودة منصة التداول وبرامجه، أو جودة الخدمة. بالنسبة لمنصات وبرامج التداول، يحتاج المستثمرون إلى النظر في عوامل مثل الاستقرار وأدوات التداول ووظائف الرسم البياني والتحليل لضمان إمكانية تنفيذ التداول بسهولة وكفاءة. والانتباه إلى جودة الخدمات التي تقدمها شركات الأوراق المالية، بما في ذلك سرعة تنفيذ المعاملات، ومستوى خدمة العملاء، وجودة الاستشارات الاستثمارية، وغيرها من الجوانب. يمكن تقييم جودة الخدمة من خلال محاكاة فتح الحساب، واستشارة خدمة العملاء، وتجربة منصة التداول.

لتلخيص ذلك، يتطلب اختيار شركة الأوراق المالية دراسة شاملة لعدد من العوامل، مثل رسوم العمولة، وجودة منصات وبرامج التداول، وجودة الخدمة، وسلامة الأموال، وتقارير الأبحاث والمشورة الاستثمارية، ومنتجات وخدمات التداول، والكلمة. التقييمات الشفهية، للتأكد من قدرتك على اختيار شركة الوساطة الأكثر ملاءمة لمعاملاتك الاستثمارية.

| منصة | الأصول الخاضعة للإدارة، 2022 (تريليونات) | 2023 (تريليونات) | يتغير |

| الطليعة | 8.10 دولار | 8.20 دولار | 1% |

| تشارلز شواب | 6.60 دولار | 8.18 دولار | 24% |

| الاخلاص | 3.60 دولار | 4.40 دولار | 22% |

| جي بي مورغان | 2.60 دولار | 3.20 دولار | 23% |

| بنك أوف أمريكا/ميريل لينش | 1.30 دولار | 1.50 دولار | 15٪ |

| مورجان ستانلي | 1.30 دولار | 1.40 دولار | 8% |

| كوين بيس | 0.10 دولار | 0.11 دولار | 13% |

| روبنهود | 0.06 دولار | 0.09 دولار | 39% |

| حليف الاستثمار | 0.01 دولار | 0.01 دولار | -2% |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) نصيحة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو أمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

اكتشف المفاهيم الأساسية واستراتيجيات تداول العقود الآجلة المناسبة للمبتدئين والتي تساعدك على إدارة المخاطر وتنمية مهاراتك في التداول.

2025-04-18

يتتبع خط توزيع التراكم ضغوط الشراء والبيع من خلال الجمع بين السعر والحجم، مما يساعد المتداولين على تأكيد الاتجاهات واكتشاف الانعكاسات.

2025-04-18

تعرف على أنماط الرسم البياني المثلثية الخمسة الأكثر أهمية التي يستخدمها المتداولون لتحديد الاختراقات واستمرار الاتجاه وتوحيد السوق بثقة.

2025-04-18