要約

要約

証券会社は、監督省庁からのライセンスを持ち、株式、債券、およびアドバイザリーサービスなどを提供しています。選択する際には、手数料と安全性を考慮する必要があります。

信頼できる証券会社を見つけることは、大都市に就職してアパートを借りる時の不動産屋選びと同じように、業界に不慣れな投資家にとって重要な第一歩です。この記事では、証券会社の業務と重要なポイントを解説します。

証券会社とは?

証券業務を専門とする組織の設立には、各国法令に基づいて、所管省庁が審査し認可されることが必要です。このようにして設立された証券業務を行う組織の名称は国によって異なり、例えば、米国では投資銀行や証券ブローカーと呼ばれ、英国ではマーチャントバンクと呼ばれています。

証券会社とは、証券、ファンド、その他の金融商品の売買を仲介し、取引によって投資家から手数料や料金を受け取るビジネスを指します。証券会社は、投資家に便利な取引プラットフォームと証券取引を支援する専門的なサービスを提供するため、主に証券会社が提供するサービスによって利益を得ています。証券会社は手数料を請求することで利益を上げることができ、通常、手数料収入を増やすために取引量を増やすよう促します。

次にブローカー事業とは、証券会社が収益を上げるために自社の資金を利用して証券市場に投資することを意味します。銀行や保険会社などの金融機関と同様、証券会社は資金を運用してより多くの利益を生み出すことで収益を上げます。このアプローチは、投資を行い投資収益を通じてビジネスの収益性を高めるために、自社の資金を利用する金融機関の一般的な収益モデルです。

投資運用業とは、証券会社などの金融機関が顧客の資産を運用し、信託商品の発行などを通じて収益を得るビジネスです。例えば、経営や資金難に陥った企業に対して戦略や指針を示したり、投資家やパートナーを集めて支援したりすることができます。

証券会社となるには、いくつかの条件が必要です。まず、主要株主は犯罪歴や非行の記録がないことを証明する必要があります。つまり、一定の社会的評判と高いビジネスの評判、そして持続的な収益性を確保していることが必須です。これは、会社の健全な発展を保証するためにも重要です。

さらに、証券会社の純資産は一定の基準を満たす必要があり、証券会社が事業運営を支えるのに十分な資本を持っていることが保証されます。さらに、会社の従業員は、証券業務に従事するために必要な資格と能力があることを示す研修証明書を保持している必要があります。最後に、顧客に高品質のサービスを提供できるように、確立されたサービスシステムを備え、証券会社は顧客満足度と会社の競争力を高めることが不可欠です。

つまり、証券会社を設立し運営するためには、関係者全員に前科がなく、会社には十分な資本があり、法律を遵守している必要があります。一般投資家は通常、証券会社を通じて株式を取引するため、証券会社の主な業務には、株式取引、債券取引、証券引受、投資コンサルティングなどが含まれます。証券会社の業務の1つは、株式の売買の代理業務を行うことです。

そのほかにも証券会社の業務には、株式の売買の代理や購入アドバイスの提供があり、その手数料を受け取ります。また、自ら株式の売買を行ったり、引受や販売の形で発行会社が証券を提供するのを手伝ったり、再建企業の株式の上場を計画したりすることもできます。住宅仲介業者と同様に、顧客を非常に大切に扱うことはもちろん、あらゆる難題を解決するためのカウンセリングやアドバイスも提供致します。ただし、頻繁な取引を提案された場合は、取引ごとに相応の手数料が発生するため注意が必要です。

証券会社は金融市場において非常に重要な役割を果たしており、投資家が金融市場にアクセスするために欠かせない組織の 1 つです。証券会社を通じて、投資家は株式市場、債券市場、その他の金融市場など、さまざまな金融市場に参加し、投資目標を実現できます。

証券

証券

会社の業務内容

証券業務を専門とする金融機関として、株式、債券、先物、オプション等の売買、投資コンサルティング、資産運用、証券ファイナンス等の関連金融サービスの提供を含む、様々な証券取引サービスを提供しています。投資家に証券取引のプラットフォームとサービスを提供し、投資目的の実現を支援することが主な任務です。

もっと分かりやすく説明すると、金融市場はスポーツ競技場に例えられます。投資家はアスリート、金融商品はスポーツの種類に似ています。証券会社はスタジアムのようなもので、投資家にサービスと会場を提供します。証券取引所と証券取引所はスポーツ競技会を管理する主催者のようなもので、競技会のルール設定と公平性の監視に対し責任を負っています。

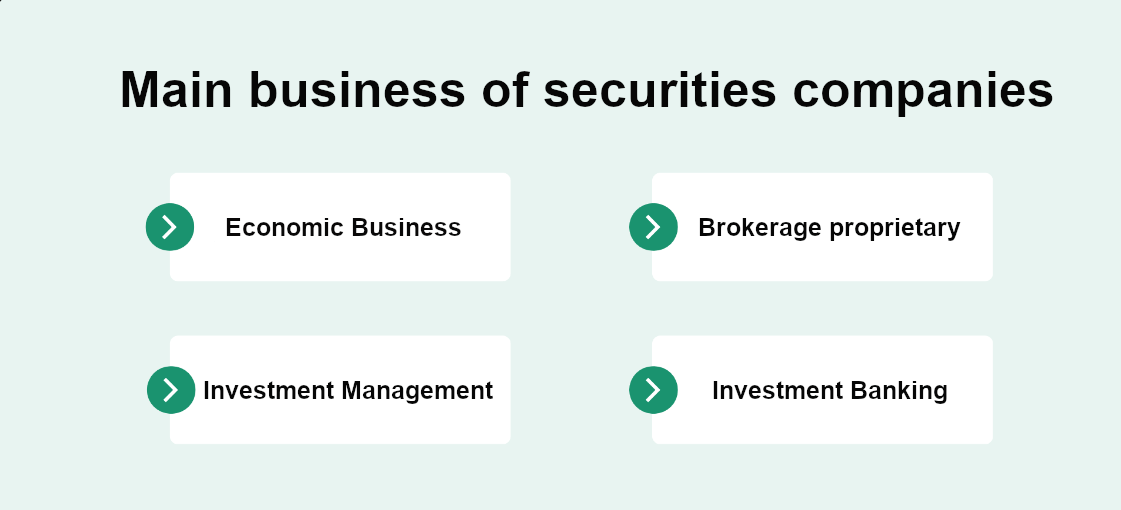

証券会社の業務は、経済業務、自己勘定業務、投資運用業務、投資銀行業務の4つに分けられ、これらが証券会社の中核業務モデル担っています。これらを通して、市場参加者に多様な金融サービスと投資機会を提供しています。

こうしたビジネスで利益を上げる主な方法は、効果的な投資戦略を実行することによって収益を生み出すか、あるいはこれらの企業の株式を所有してその収益を共有することです。証券会社の観点から見ると、これは双方に利益のある状況で協力を求める競争と表現されます。

例として、投資プロジェクトチームが市場調査とリスク分析を行った結果、今後2年間で米ドルが中国元に対して上昇すると考えているとします。このチームは、将来的に米ドルが上昇すると予想して、自身の資金または顧客の資金を使って米ドルを人民元と交換に購入します。

他の例として、株式公開や資金調達が必要な企業があった場合、投資チームはさまざまなリソースを組み合わせて、その企業に投資する価値があるかどうかを評価します。投資が成功すれば、投資チームは利益を上げることができますが、逆に投資が失敗すると損失が発生します。

投資銀行の主な収入源の 1 つは、引受および上場業務です。この業務では、投資銀行は新規株式公開 (IPO) やその他の証券の募集を企画および実施し、企業の資本調達を支援します。投資銀行はこれらの募集から引受手数料やその他の関連手数料を得て、利益をあげます。

さらに、投資銀行は、引受、流通、スポンサーシップ、マーケティングなど、さまざまな方法で証券の売払いを行うことがあります。これにより、投資銀行は証券取引の手数料やその他の料金を得ることができ、投資銀行にとって利益になります。これらの方法は、引受、発行、上場を行うビジネスと多少似ていますが、事業の資金調達活動よりも証券の取引と販売に重点を置いています。

投資銀行は、発行引受、上場業務、仲介業務に加え、セカンダリーマーケットでリスクフリー裁定取引やリスク裁定取引を行うことで収益を上げることができます。これらから、投資銀行は市場のボラティリティや、証券間の価格差を利用して利益を上げています。

さらに、投資銀行は企業の M&Aに積極的に関与し、顧客にアドバイザリーサービスを提供しています。このように、投資銀行は顧客がM&Aの対象を評価、資本を調達、取引を支援し、アドバイザリー料金や取引手数料を得ています。

また、投資銀行は敵対的買収などの状況に対処し、買収防止計画を策定する上で、対象企業を支援を行っています。潜在的なリスクと課題を評価することにより、対象企業に戦略的なアドバイスをし、利益を保護するために適切な措置を講じています。

一方で、証券会社は金融市場において重要な役割を果たしており、投資家に便利な取引チャネルと専門的なサービスを提供し、資本市場の発展と健全な運営を促進しています。したがって、証券会社のコンプライアンスと高い評判は極めて重要であり、法律や規制の要件を満たすだけでなく、証券会社の健全な発展の基盤となっています。

証券会社の選び方

証券会社の選び方

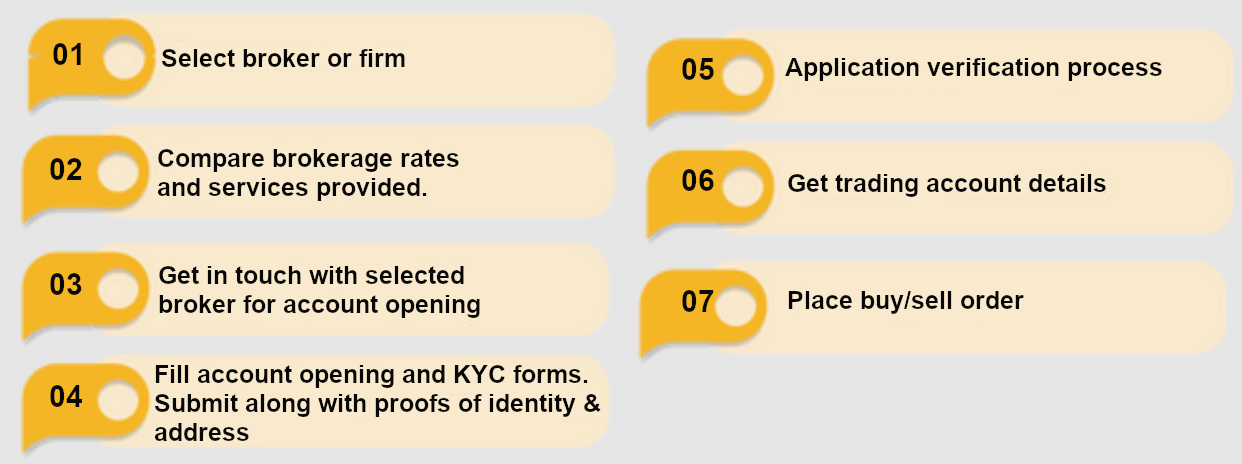

投資取引を行う前に投資家が検討すべきことの 1 つ目は、信頼できる証券会社を選択することです。重要なことは、評判と口コミです。どちらも良い証券会社を選ぶことで、取引のリスクを軽減できます。

2番目に重要なことは、手数料です。これは取引コストの一部で、手数料は投資家が取引毎に証券会社に支払う料金であり、投資家の収益に直接影響します。したがって、投資家として、取引手数料、印紙税、振込手数料など、取引時に発生する料金を明確に理解する必要があります。

証券会社はより多くの手数料を得るため、顧客がそれぞれ価格を設定できるような手数料の設定など、多くの決まりがあることを知っておきましょう。交渉力が高ければ、手数料は低くなる可能性があり、交渉力が低ければ、手数料は高くなります。

口座を開設した後、口座に手数料率がまったく記載されておらず、各取引で支払うべき金額を明確に把握できていないことがあります。この状況では、過剰請求されているかどうかがわからないため、混乱が生じます。具体的な数字を確認するまでに、明細を見て手数料を一つ一つ確認するのに多くの時間を費やさなければなりません。

多くの証券会社は新規顧客を取り込むために、低い手数料割引を提供することがあります。しかし顧客が常客になると、より高い手数料に戻す可能性があります。この場合、常客は自分が支払っている手数料を認識していないか、明確に理解していない可能性があるため、変更に気付くのは難しいでしょう。

また、同じ証券会社の顧客が支払う手数料は、地域毎の発展状況によって影響を受ける可能性があります。一般的に、発展した都市では、ブローカーはより多くの顧客を集め、取引量を増やすために、手数料率を低く設定する場合があります。対照的に、発展の遅れている都市では、ブローカーは、市場規模の縮小や取引需要の低下から生じる収益性への圧迫を補うために、比較的高い手数料を設定する場合があります。

現在の手数料変動制度では、ブローカーが顧客に請求する手数料について一定の規則があります。第一に、手数料には上限がありますが、これは投資家が高額な手数料による圧力を受けるのを防ぐためです。同時に、手数料は証券取引の規制手数料や証券取引手数料などの証券取引に関連する、その他の料金の徴収額よりも低くてはなりません。

これは、証券会社が独自の手数料率を設定する一定の自主性を持っていることを示しているためで、手数料にはある程度の差別化がなされています。ただし、手数料に差がある場合、サービスにも違いがあり公開される必要があります。したがって、投資家は取引において不要な費用を避けるために、手数料、隠れたコスト、追加料金があるかどうかにも注意を払う必要があります。

次に、資本の安全性に注意する必要があります。これは、証券会社の財務力を見るだけでなく、証券会社の選択の際、現地の金融規制当局の規定に沿った厳格な規制およびコンプライアンス要件に従う必要があることを確認しましょう。これにより、投資家の資金の安全性が保護されるだけでなく、投資家の権利と利益が保護され、リスクが軽減されます。

取引プラットフォームとソフトウェアの品質、またはサービスの品質も大切です。取引プラットフォームとソフトウェアの場合、投資家は安定性、取引ツール、チャートと分析機能などの要素を考慮して、取引を便利かつ効率的に実行できるようにする必要があります。また、取引実行の速度、カスタマーサポートのレベル、投資アドバイスの品質など、証券会社が提供するサービスの品質にも注意を払うと良いでしょう。サービスの品質は、口座開設、顧客サービスの相談、取引プラットフォームを試してみることで評価できます。

以上から、証券会社を選択する際には、手数料、取引プラットフォームとソフトウェアの品質、サービスの品質、資金の安全性、調査レポートと投資アドバイス、取引商品とサービス、口コミ評価など、多 くの要素を総合的に検討し、投資取引に最適な証券会社を選択する必要があります。

| プラットホーム | 運用資産、2022年(兆) | 2023年(兆) | 変化 |

| バンガード | 8.10ドル | 8.20ドル | 1% |

| チャールズ・シュワブ | 6.60ドル | 8.18ドル | 24% |

| フィデリティ証券 | 3.60ドル | 4.40ドル | 22% |

| JPモルガン | 2.60ドル | 3.20ドル | 23% |

| バンク・オブ・アメリカ/メリルリンチ | 1.30ドル | 1.50ドル | 15% |

| モルガン・スタンレー | 1.30ドル | 1.40ドル | 8% |

| コインベース | 0.10ドル | 0.11ドル | 13% |

| ロビンフッド | 0.06ドル | 0.09ドル | 39% |

| アライ・インベスト | 0.01ドル | 0.01ドル | -2% |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、またはその他のアドバイスを意図したものではありません (また、そのようにみなされるべきではありません)。 この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

マージンコールとは何か、どのように機能するのか、そして変動の激しい市場でレバレッジを使用するトレーダーにとってなぜ重大なリスクをもたらすのかを、実際の例を使って学びます。

2025-04-25

2025年に向けた最適なインデックスファンドと、購入すべきトップETFをご紹介します。低コストで高パフォーマンスのオプションで、長期的な成長を目指す分散投資ポートフォリオを構築しましょう。

2025-04-25