Sama seperti langkah pertama dalam menyewa apartemen ketika Anda datang untuk bekerja di kota besar, menemukan perusahaan sekuritas yang dapat diandalkan juga merupakan langkah awal yang penting bagi investor yang baru mengenal industri ini. Namun, banyak orang memendam impian untuk mencapai puncak kehidupan; bagi perusahaan sekuritas, ini adalah sesuatu yang mungkin tidak mereka pahami, apalagi merupakan pilihan yang baik. Oleh karena itu, artikel ini akan membahas analisis mendalam tentang bisnis perusahaan sekuritas dan pilihan poin-poin penting.

Apa itu perusahaan sekuritas?

Sesuai dengan ketentuan Undang-Undang Perseroan Terbatas dan Undang-Undang Sekuritas, Komisi Pengaturan Sekuritas Dewan Negara memeriksa dan menyetujui pembentukan unit yang mengkhususkan diri dalam bisnis sekuritas. Di berbagai negara, judulnya berbeda-beda. Misalnya, di Amerika Serikat disebut bank investasi atau pialang sekuritas, dan di Inggris disebut bank dagang.

Ada dua jenisnya, yaitu perusahaan pendaftaran efek dan perusahaan penyelenggara efek. Perusahaan registrasi sekuritas adalah organisasi layanan yang menyediakan registrasi transaksi sekuritas secara terpusat dan biasanya ditunjuk atau didirikan oleh pemerintah atau SEC. Operasinya bukan untuk mencari keuntungan tetapi untuk menjaga pengoperasian pasar sekuritas yang adil, transparan, dan stabil. Tugas utamanya adalah mengelola dan memelihara daftar pemegang saham suatu perusahaan penerbit efek (misalnya perusahaan tercatat), mencatat jumlah dan jenis efek yang dipegang oleh pemegang saham, dan menangani pencatatan transfer, alokasi, hadiah, dll., antar pemegang saham.

Saat ini istilah perusahaan efek biasanya mengacu pada perusahaan penyelenggara efek yang mempunyai kualifikasi sebagai anggota bursa. Terus terang, itu adalah perusahaan agen yang mempunyai izin usaha sah dan umumnya disebut perusahaan pialang. Perusahaan-perusahaan ini memiliki keanggotaan di bursa efek dan memiliki izin usaha yang sah untuk menjalankan bisnis sekuritas. Sebagai perusahaan pialang, mereka menyediakan layanan kepada investor seperti pembelian dan penjualan saham, obligasi, dana, dan produk sekuritas lainnya, perdagangan, konsultasi, dll., dan memungut komisi dan biaya yang sesuai.

Menjadi perusahaan pialang memang membutuhkan beberapa hal. Pertama-tama, pemegang saham utama harus menunjukkan bahwa mereka adalah warga negara yang baik, yang berarti mereka harus memiliki reputasi sosial tertentu dan reputasi bisnis yang baik. Kedua, perusahaan pialang harus memiliki profitabilitas yang berkelanjutan, yang penting untuk memastikan perkembangan perusahaan yang sehat.

Selain itu, kekayaan bersih perusahaan pialang harus memenuhi standar tertentu, biasanya tidak kurang dari RMB 200 juta, yang memastikan bahwa perusahaan pialang memiliki modal yang cukup untuk mendukung operasi bisnisnya. Selain itu, praktisi perusahaan perlu memiliki sertifikat induksi, yang menunjukkan bahwa mereka memiliki kualifikasi dan kemampuan yang diperlukan untuk terlibat dalam bisnis sekuritas. Terakhir, perusahaan pialang juga perlu memiliki sistem layanan yang mapan untuk memastikan bahwa perusahaan tersebut mampu memberikan layanan berkualitas tinggi kepada kliennya, sehingga meningkatkan kepuasan klien dan daya saing perusahaan.

Artinya untuk menjadi perusahaan pialang, seseorang tidak perlu memiliki keyakinan sebelumnya, modal yang cukup, dan mematuhi hukum. Investor biasa biasanya perlu memperdagangkan saham melalui perusahaan pialang, jadi bisnis utama perusahaan pialang mencakup perdagangan saham, perdagangan obligasi, penjaminan emisi efek, konseling investasi, dll. Salah satu usaha perusahaan pialang adalah berperan sebagai agen jual beli saham.

Salah satu bisnis perusahaan pialang adalah bertindak sebagai agen dalam pembelian dan penjualan saham dan memberikan saran pembelian, yang darinya mereka menerima komisi. Selain itu, mereka juga dapat membeli dan menjual saham sendiri, atau membantu emiten menawarkan sekuritas dalam bentuk penjaminan emisi atau distribusi, dan merencanakan pencatatan saham perusahaan yang direstrukturisasi. Mirip dengan agen perumahan, mereka juga memberikan konseling dan nasihat untuk menyelesaikan segala macam masalah sulit, memperlakukan pelanggan sebagai Tuhan. Namun, kita perlu berhati-hati jika ada saran untuk sering melakukan perdagangan, karena setiap transaksi akan dikenakan komisi yang sesuai.

Perusahaan sekuritas memainkan peran yang sangat penting di pasar keuangan dan merupakan salah satu organisasi yang harus didekati investor untuk mengakses pasar keuangan. Melaluinya, investor dapat berpartisipasi di berbagai pasar keuangan, seperti pasar saham, pasar obligasi, dan pasar keuangan lainnya, untuk mewujudkan tujuan investasinya.

Apa yang dilakukan perusahaan sekuritas?

Apa yang dilakukan perusahaan sekuritas?

Sebagai lembaga keuangan yang berspesialisasi dalam bisnis sekuritas, mereka menyediakan berbagai layanan perdagangan sekuritas, termasuk pembelian dan penjualan saham, obligasi, kontrak berjangka, opsi, dll., serta penyediaan layanan keuangan terkait seperti konsultasi investasi, manajemen aset. , dan pembiayaan sekuritas. Tugas utamanya adalah menyediakan platform dan layanan bagi investor untuk perdagangan sekuritas dan membantu mereka mewujudkan tujuan investasinya.

Penjelasan yang lebih gamblang adalah bahwa pasar keuangan diibaratkan dengan arena olahraga; investor itu seperti atlet, dan produk keuangan yang berbeda seperti olahraga yang berbeda. Perusahaan sekuritas ibarat stadion; mereka menyediakan layanan dan tempat bagi investor. SFC dan Bursa seperti penyelenggara yang mengelola kompetisi olahraga dan bertanggung jawab untuk menetapkan peraturan dan mengawasi keadilan kompetisi.

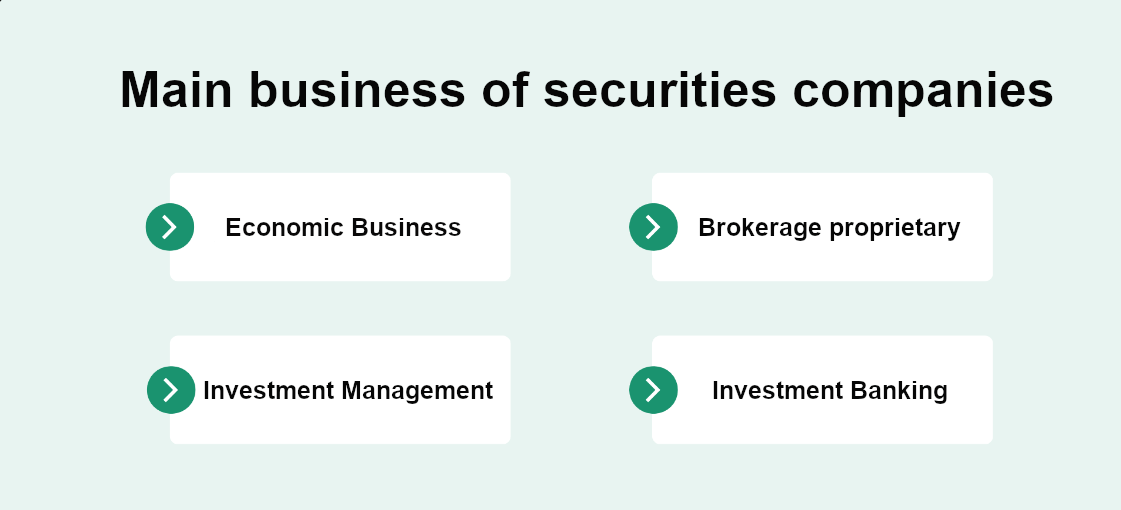

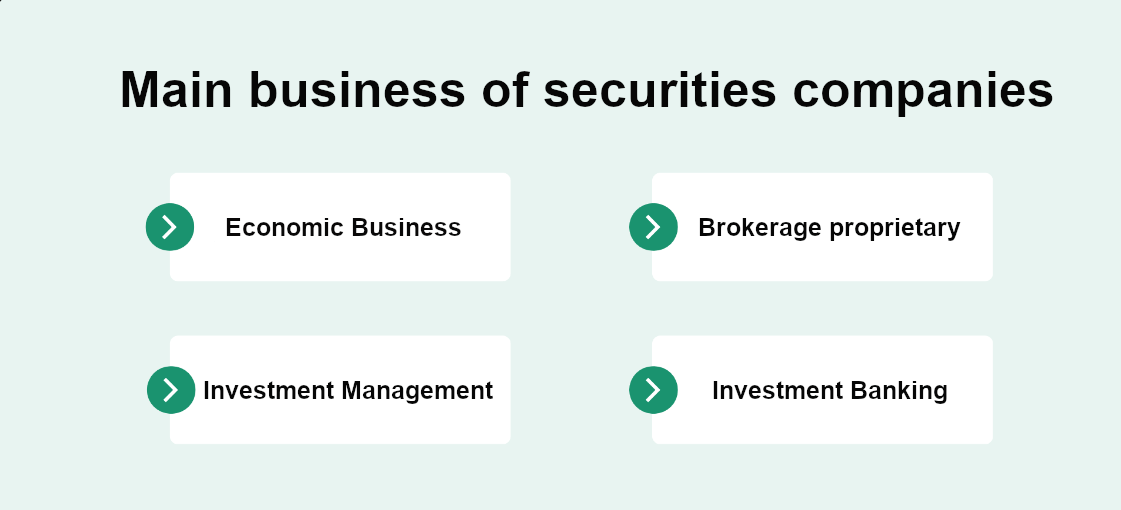

Ia memiliki empat jenis bisnis utama: yang pertama adalah bisnis ekonomi, yang kedua adalah bisnis kepemilikan, yang ketiga adalah bisnis manajemen investasi, dan yang keempat adalah perbankan investasi. Bersama-sama, bisnis-bisnis ini merupakan model operasi inti dari perusahaan sekuritas, yang menyediakan layanan keuangan dan peluang investasi yang terdiversifikasi kepada pelaku pasar.

Bisnis pialang mengacu pada bisnis yang bertindak sebagai perantara pembelian dan penjualan sekuritas, dana, dan produk keuangan lainnya dan menerima komisi atau biaya yang dibayarkan oleh investor dari transaksi tersebut. Ini terutama menghasilkan keuntungan dengan menyediakan bisnis pialang karena mereka menyediakan platform perdagangan yang nyaman dan layanan profesional kepada investor untuk membantu mereka memperdagangkan sekuritas. Dengan membebankan komisi, perusahaan pialang dapat memperoleh keuntungan dan biasanya mencoba yang terbaik untuk meningkatkan volume bisnis mereka untuk meningkatkan volume bisnis mereka. meningkatkan pendapatan komisi mereka.

Bisnis kepemilikan berarti bahwa perusahaan pialang menggunakan dana mereka sendiri untuk melakukan investasi di pasar sekuritas guna menghasilkan pendapatan. Mirip dengan lembaga keuangan seperti bank dan perusahaan asuransi, mereka menghasilkan uang dengan cara yang sama dengan mengoperasikan dana mereka untuk menghasilkan lebih banyak keuntungan. Pendekatan ini adalah model keuntungan umum bagi lembaga keuangan, yang memanfaatkan dana mereka sendiri untuk melakukan investasi dan meningkatkan profitabilitas bisnis melalui pendapatan investasi.

Bisnis manajemen investasi adalah tempat perusahaan pialang atau lembaga keuangan lainnya mengelola aset kliennya dan menghasilkan pendapatan melalui penerbitan produk perwalian, misalnya. Sebagai contoh, dapat memberikan strategi dan pedoman bagi perusahaan yang mengalami kesulitan dalam manajemen atau permodalan dan mendatangkan investor dan mitra untuk mendukung perusahaan tersebut.

Cara utama untuk mendapatkan keuntungan dari jenis bisnis ini adalah untuk menghasilkan keuntungan dengan menerapkan strategi investasi yang efektif atau dengan mengambil saham ekuitas di perusahaan-perusahaan ini untuk mendapatkan bagian dari keuntungan mereka. Dari sudut pandang perusahaan sekuritas, hal ini digambarkan sebagai persaingan mencari kerja sama yang saling menguntungkan.

Sebagai contoh sederhana, misalkan sebuah tim proyek investasi yakin, setelah melakukan riset pasar dan analisis risiko, bahwa dolar AS akan naik terhadap yuan Tiongkok selama dua tahun ke depan. Ia akan menggunakan dananya sendiri atau dana kliennya untuk membeli dolar AS dengan imbalan RMB untuk bertaruh bahwa dolar AS akan terapresiasi di masa depan.

Atau, misalnya, jika ada perusahaan yang perlu go public atau menambah modal, tim investasi kemudian akan menggabungkan berbagai sumber daya untuk menilai apakah perusahaan tersebut layak untuk diinvestasikan. Setelah investasi berhasil, tim investasi akan melakukan hal tersebut. mampu memperoleh keuntungan; sebaliknya jika investasinya gagal maka akan mengakibatkan kerugian.

Salah satu sumber pendapatan utama perbankan investasi adalah bisnis penjaminan emisi dan pencatatan. Dalam bisnis ini, bank investasi bertanggung jawab untuk mengatur dan melakukan penawaran umum perdana (IPO) atau penawaran sekuritas lainnya untuk membantu perusahaan memperoleh modal. Bankir investasi akan memperoleh penjaminan emisi dan biaya terkait lainnya dari penawaran ini dan dengan demikian memperoleh keuntungan.

Selain itu, bank investasi dapat berpartisipasi dalam penutupan sekuritas dengan berbagai cara, seperti penjaminan emisi, distribusi, sponsorship, dan pemasaran. Metode ini dapat membantu bank investasi mendapatkan komisi dan biaya lainnya untuk transaksi sekuritas, yang dapat menguntungkan bank investasi. Meskipun metode ini agak mirip dengan bisnis penjaminan emisi, penerbitan, dan pencatatan, metode ini lebih fokus pada perdagangan dan penjualan sekuritas dibandingkan pada aktivitas pendanaan bisnis.

Selain penerbitan penjaminan, operasi pencatatan, dan perantara, bank investasi dapat menghasilkan pendapatan dengan melakukan arbitrase bebas risiko dan arbitrase risiko di pasar sekunder. Dalam aktivitas ini, bank investasi memanfaatkan volatilitas pasar dan perbedaan harga antar sekuritas untuk menghasilkan keuntungan.

Selain itu, bank investasi secara aktif terlibat dalam merger dan akuisisi perusahaan dan memberikan layanan konsultasi merger dan akuisisi kepada klien mereka. Dengan cara ini, bank investasi dapat membantu klien mereka mengevaluasi target M&A, meningkatkan modal, dan menyusun transaksi, sehingga memperoleh biaya konsultasi dan komisi transaksi terkait.

Bank investasi dapat berpartisipasi dalam kegiatan M&A perusahaan dengan berbagai cara untuk memperoleh keuntungan yang menguntungkan. Pertama-tama, bank investasi dapat membantu klien mereka mengidentifikasi potensi M&A dan target akuisisi dan memberikan saran mengenai harga pembelian dan penjualan atau non-harga. ketentuan. Dengan menyelidiki dan menganalisis pasar, bank investasi dapat menemukan target M&A yang paling menarik bagi kliennya dan membantu mereka mengambil keputusan yang tepat.

Kedua, bank investasi juga dapat membantu perusahaan pemburu dalam mengembangkan dan melaksanakan program M&A. Hal ini termasuk menilai nilai perusahaan target, menegosiasikan persyaratan kesepakatan, meningkatkan modal, dan aspek pekerjaan lainnya. Keahlian dan pengalaman bank investasi dapat membantu perusahaan pemburu berhasil menyelesaikan transaksi M&A dan memaksimalkan penciptaan nilai.

Selain itu, bank investasi dapat membantu perusahaan sasaran menghadapi situasi seperti pengambilalihan yang tidak bersahabat dan mengembangkan rencana anti-pengambilalihan. Dengan menilai potensi risiko dan tantangan, bank investasi dapat memberikan saran strategis kepada perusahaan sasaran dan membantu mereka mengambil tindakan yang tepat untuk melindungi kepentingan mereka.

Perusahaan sekuritas memainkan peran penting di pasar keuangan, menyediakan saluran perdagangan yang nyaman dan layanan profesional bagi investor, serta mendorong perkembangan dan pengoperasian pasar modal yang sehat. Oleh karena itu, kepatuhan dan reputasi yang baik sangatlah penting, yang tidak hanya memenuhi persyaratan peraturan perundang-undangan tetapi juga menjadi landasan bagi perkembangan perusahaan sekuritas yang sehat.

Bagaimana cara memilih perusahaan sekuritas?

Bagaimana cara memilih perusahaan sekuritas?

Seperti kata pepatah, laki-laki takut masuk profesi yang salah, dan perempuan takut menikah dengan orang yang salah. Salah satu hal yang perlu diperhatikan secara serius oleh setiap investor sebelum melakukan transaksi investasi adalah bagaimana memilih perusahaan sekuritas yang dapat diandalkan. Hal penting pertama yang harus dipertimbangkan adalah reputasi dan promosi dari mulut ke mulut. Hanya perusahaan pialang dengan reputasi dan promosi dari mulut ke mulut yang baik yang dapat mengurangi risiko perdagangan.

Hal kedua yang paling penting untuk dipahami adalah biaya komisi, mengetahui bahwa ini adalah bagian dari biaya perdagangan. Biaya komisi adalah biaya yang harus dibayarkan investor kepada perusahaan pialang selama proses perdagangan, dan secara langsung mempengaruhi tingkat profitabilitas investor. Oleh karena itu, investor perlu memiliki pemahaman yang jelas mengenai biaya yang dikenakan saat memilih, termasuk komisi transaksi, bea materai, biaya transfer, dan sebagainya.

Perlu diketahui bahwa untuk mendapatkan komisi lebih banyak, perusahaan sekuritas telah banyak mengembangkan rutinitas, seperti menetapkan komisi bagi nasabah dengan menetapkan harga sesuai orangnya. Semakin tinggi daya tawar, semakin rendah komisinya; semakin rendah daya tawarnya, semakin tinggi komisinya. Hingga 3/1000 hingga 3/10000. Perbedaannya bisa sampai 10 kali lebih besar.

Contoh lainnya adalah banyak orang, setelah membuka rekening, menemukan bahwa rekening tersebut tidak menunjukkan besaran komisi sama sekali, sehingga mereka tidak dapat memperoleh gambaran yang jelas mengenai berapa yang harus mereka bayarkan untuk setiap transaksi. Situasi ini membingungkan mereka karena mereka tidak tahu apakah mereka ditagih berlebihan. Kadang-kadang, mereka bahkan perlu menghabiskan banyak waktu untuk memeriksa nota pengiriman untuk memeriksa biaya satu per satu sebelum mereka bisa mendapatkan hasil yang nyata.

Dan untuk menarik klien baru, banyak perusahaan pialang menawarkan diskon komisi rendah sebagai cara untuk menarik lebih banyak klien. Namun, begitu klien menjadi pelanggan tetap, perusahaan pialang dapat kembali ke tingkat komisi yang lebih tinggi. Dalam kasus ini, seringkali tidak mudah bagi klien reguler untuk menyadari perubahan tersebut, karena mereka mungkin tidak menyadari atau memahami dengan jelas komisi yang mereka bayarkan.

Ada juga fakta bahwa komisi yang dibayarkan oleh klien di perusahaan pialang yang sama mungkin dipengaruhi oleh tingkat perkembangan geografis. Secara umum, di provinsi dan kota maju, pialang mungkin menetapkan tingkat komisi yang lebih rendah untuk menarik lebih banyak klien dan meningkatkan volume perdagangan. Sebaliknya, di provinsi dan kota yang kurang berkembang, broker mungkin menetapkan tingkat komisi yang relatif lebih tinggi untuk mengimbangi tekanan terhadap profitabilitas yang timbul dari ukuran pasar yang lebih kecil dan permintaan perdagangan yang lebih rendah.

Di bawah sistem fluktuasi komisi saat ini, terdapat aturan tertentu yang mengatur komisi yang dibebankan oleh broker kepada kliennya. Pertama-tama, komisi tidak boleh lebih tinggi dari 3/1000 dari jumlah transaksi sekuritas. Hal ini untuk melindungi investor dari tekanan komisi yang tinggi. Pada saat yang sama, komisi tidak boleh lebih rendah dari pengumpulan biaya regulasi untuk transaksi sekuritas dan biaya lain yang terkait dengan transaksi sekuritas, seperti biaya transaksi sekuritas.

Hal ini menunjukkan bahwa perusahaan pialang memiliki tingkat otonomi tertentu dalam menetapkan tarif komisinya sendiri, sehingga akan terdapat perbedaan dalam biaya komisi. Namun, ketika ada perbedaan biaya, harus ada perbedaan layanan yang tersinkronisasi, dan hal ini harus diumumkan kepada publik. Jadi investor juga harus memperhatikan biaya komisi, apakah ada biaya tersembunyi atau biaya tambahan, untuk menghindari pengeluaran yang tidak perlu dalam proses transaksi.

Lalu ada masalah keamanan modal. Hal ini tidak hanya untuk melihat kekuatan finansial perusahaan sekuritas tetapi juga untuk memastikan bahwa pilihan perusahaan pialang harus tunduk pada persyaratan peraturan dan kepatuhan yang ketat sesuai dengan ketentuan Perusahaan. regulator keuangan lokal. Hal ini tidak hanya secara efektif melindungi keamanan dana investor tetapi juga melindungi hak dan kepentingan mereka serta mengurangi risiko.

Ada juga kualitas platform perdagangan dan perangkat lunak, atau kualitas layanan. Untuk platform perdagangan dan perangkat lunak, investor perlu mempertimbangkan faktor-faktor seperti stabilitas, alat perdagangan, dan fungsi pembuatan grafik dan analisis untuk memastikan bahwa perdagangan dapat dilakukan dengan nyaman dan efisien. Dan memperhatikan kualitas pelayanan yang diberikan oleh perusahaan sekuritas, antara lain kecepatan eksekusi transaksi, tingkat layanan nasabah, kualitas saran investasi, dan aspek lainnya. Kualitas layanan dapat dinilai dengan simulasi pembukaan akun, konsultasi layanan pelanggan, dan pengalaman platform perdagangan.

Ringkasnya, memilih perusahaan sekuritas memerlukan pertimbangan komprehensif terhadap sejumlah faktor, seperti biaya komisi, kualitas platform perdagangan dan perangkat lunak, kualitas layanan, keamanan dana, laporan penelitian dan saran investasi, produk dan layanan perdagangan, dan kata-kata. evaluasi dari mulut ke mulut, untuk memastikan bahwa Anda dapat memilih perusahaan pialang yang paling sesuai untuk transaksi investasi Anda.

Pemeringkatan Perusahaan Sekuritas

| Platform

|

Aset yang dikelola, 2022 (triliun)

|

2023 (triliun)

|

Mengubah

|

| Pelopor

|

$8,10

|

$8,20

|

1%

|

| Charles Schwab

|

$6,60

|

$8,18

|

24%

|

| Kesetiaan

|

$3,60

|

$4,40

|

22%

|

| JP Morgan

|

$2,60

|

$3,20

|

23%

|

| Bank Amerika/Merrill Lynch

|

$1,30

|

$1,50

|

15%

|

| Morgan Stanley

|

$1,30

|

$1,40

|

8%

|

| Coinbase

|

$0,10

|

$0,11

|

13%

|

| Robin Hood

|

$0,06

|

$0,09

|

39%

|

| Sekutu Berinvestasi

|

$0,01

|

$0,01

|

-2%

|

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.

Apa yang dilakukan perusahaan sekuritas?

Apa yang dilakukan perusahaan sekuritas? Bagaimana cara memilih perusahaan sekuritas?

Bagaimana cara memilih perusahaan sekuritas?