تجارة

حول إي بي سي

اريخ النشر: 2024-08-23

وعلى خلفية التطور السريع لصناعة التجارة الإلكترونية، لم تنجح كوستكو في مقاومة تأثير التجارة الإلكترونية فحسب، بل حققت أيضًا نموًا سنويًا قويًا في الإيرادات بنسبة تصل إلى 10%. وفي سوق الأوراق المالية، كانت كوستكو من الشركات المتميزة، حيث اقتربت قيمتها السوقية من وول مارت، على الرغم من أن إيراداتها لا تزيد عن ثلث إيرادات وول مارت. ويشعر الكثيرون بالحيرة إزاء هذه الظاهرة بينما يتساءلون عن أسباب نجاحها. بعد ذلك، دعونا نتعمق في تحليل مزايا نجاح كوستكو وقيمة الاستثمار على المدى الطويل.

نموذج عمل كوستكو وعوامل النجاح

تعود جذور شركة كوستكو إلى شركة برايس كلوب، التي تأسست عام 1976 في سان دييغو بولاية كاليفورنيا، وشركة كوستكو، التي تأسست عام 1983 في سياتل بولاية واشنطن، والتي اندمجت في عام 1993 لتشكل شركة كوستكو الحالية، التي نمت لتصبح ثاني أكبر شركة تجزئة في العالم، بعد وول مارت.

النموذج التجاري الأساسي لشركة كوستكو هو العضوية، ولديها نوعان رئيسيان من الأعضاء. الأول هو العضوية التجارية، والتي تخدم بشكل أساسي الشركات الصغيرة والموردين، وتساعدهم على شراء السلع بأسعار الجملة. ثانيًا، هناك العضوية الذهبية، والتي تستهدف المستهلكين بشكل عام وتقدم مجموعة من الفوائد والخصومات.

لا يوفر نموذج العضوية هذا، الذي يتطلب من العملاء شراء بطاقة عضوية للتسوق في المتاجر، تدفقًا نقديًا ثابتًا فحسب، بل يعزز أيضًا الاستقرار المالي للشركة. ومن خلال فرض رسوم العضوية، ضمنت كوستكو مصدرًا ثابتًا للإيرادات وزادت بشكل فعال من ولاء العملاء وتكرار التسوق.

ورغم أن هذا النظام واجه بعض المقاومة الأولية، إلا أنه نجح في جذب عدد كبير من الأعضاء من خلال زيادة نظام استرداد النقود. وتمثل رسوم العضوية السنوية وعادات الإنفاق المصدر الرئيسي لدخل كوستكو من رسوم العضوية وليس أرباح المبيعات. ويُظهِر معدل التجديد المرتفع البالغ 93% نجاح نظام العضوية، ومن المرجح أن تؤدي الزيادات المستقبلية في الرسوم السنوية إلى دفع سعر السهم.

لقد تمكنت كوستكو من البيع بأسعار منخفضة من خلال الشراء على نطاق واسع واستراتيجية الهامش المنخفض التي نجحت في جذب عدد كبير من المستهلكين الحساسين للسعر. لقد ركزت الشركة مصدرها الرئيسي للربح على رسوم العضوية، وبذلك تميزت بوضوح عن منافسيها. وعلى الرغم من هامش الربح الإجمالي الذي لا يتجاوز 11%، وهو أقل بكثير من هامش وول مارت البالغ 25%، إلا أن كوستكو لا تزال قادرة على تحقيق الربح بفضل حجم مبيعاتها المرتفع ودوران البضائع السريع.

من خلال إقامة علاقات طويلة الأمد مع الموردين وتركيز عمليات الشراء، نجحت كوستكو في خفض التكاليف بشكل فعال وتحقيق إدارة فعّالة لسلسلة التوريد. ولا تعمل متاجرها كمتاجر بيع بالتجزئة فحسب، بل تعمل أيضًا كمستودعات، وهو التصميم الذي يعمل على تحسين تكاليف الخدمات اللوجستية والتشغيل ويسمح بإرجاع المدخرات إلى المستهلكين، مما يعزز قدرة الشركة التنافسية في السوق.

بالإضافة إلى ذلك، تحافظ الشركة على سيطرة صارمة على عدد وحدات تخزين المخزون، حيث تقدم حوالي 4000 عنصر، وهو أقل بكثير من عدد منافسيها. لا تعمل هذه الاستراتيجية على تقليل تكاليف المعاملات فحسب، بل تعمل أيضًا على تعزيز القدرة على المساومة، وضمان جودة المنتج بشكل ثابت، وتبسيط عملية الاختيار للمستهلكين، مما يجعل تجربة التسوق أكثر كفاءة وراحة.

تعد العلامة التجارية الخاصة لشركة كوستكو (كيركلاند سيجنيتشر) أحد العوامل الرئيسية في نجاح الشركة. فمن خلال تقديم منتجات عالية الجودة بأسعار أقل، نجحت في جذب عدد كبير من العملاء مع تحسين ربحية الشركة. ولا تعمل العلامة التجارية على تعزيز سيطرة الشركة على سلسلة التوريد فحسب، بل تعمل أيضًا على خفض التكاليف بشكل فعال وتحسين الأرباح بشكل أكبر. وعلاوة على ذلك، ساهم أدائها الممتاز في عدة فئات بشكل كبير في إيرادات الشركة، مما يجعلها ركيزة مهمة في نموذج أعمال كوستكو.

وتقدم الشركة أيضًا مجموعة واسعة من الخدمات الإضافية، مثل المطاعم ومحطات الوقود والصيدليات، وغالبًا ما تكون أسعار هذه الخدمات أقل من مستويات السوق، مما يعزز بشكل كبير الشعور بالقيمة لدى الأعضاء ويعزز ولاء المستهلكين. بالإضافة إلى ذلك، يحصل موظفو كوستكو على أجر أعلى، بمتوسط 16 دولارًا في الساعة، وهو أعلى بكثير من أجر وول مارت وتارجت البالغ 12 دولارًا. ولا يعكس هذا الأجر الأعلى ثقافة الشركة المؤسسية فحسب، بل يعكس أيضًا نجاحها في الكفاءة التشغيلية.

لقد نجحت كوستكو في بناء خندق تجاري قوي من خلال تقديم سلع وخدمات عالية الجودة بنجاح من خلال عمليات الشراء واسعة النطاق، واستراتيجيات الهامش المنخفض، وتبسيط وحدات التخزين، وإدارة سلسلة التوريد الفعّالة. وفي الوقت نفسه، أدى نجاح العلامات التجارية الخاصة والخدمات الإضافية إلى تعزيز الربحية وولاء الأعضاء. حتى أن تشارلي مونجر يوصي بها، مدركًا تمامًا لنجاح نموذج أعمالها.

أداء أسهم كوستكو

أداء أسهم كوستكو

إن القيمة السوقية لشركة كوستكو قريبة من قيمة وول مارت على الرغم من أن إيراداتها السنوية لا تزيد عن ثلث إيرادات وول مارت، وهو ما يعكس إدراك السوق الكبير لإمكانات النمو المستقبلية لشركة كوستكو. وتنعكس ثقة المستثمرين في الشركة في قيمتها السوقية المرتفعة نسبيًا، مما يعكس الثقة الكاملة في نموذج أعمالها الناجح من حيث استراتيجيتها ذات الهامش المنخفض، ونموذج العضوية، وإدارة سلسلة التوريد، والعلامات التجارية الخاصة.

لقد ارتفع سعر سهم كوستكو بنسبة 54% خلال العام الماضي وارتفع بنسبة تزيد عن 600% خلال السنوات الخمس الماضية. ومثل هذه المكاسب نادرة للغاية في قطاع التجزئة، مما يدل على الأداء القوي للشركة في السوق وتقدير المستثمرين الكبير لآفاقها المستقبلية.

وبالنظر إلى نتائج الربع الثالث من عام 2024، حققت كوستكو إيرادات إجمالية بلغت 58.52 مليار دولار، بزيادة 6.76% على أساس سنوي، وحافظت على نمو ثابت منذ الربع السابق. ويسلط هذا الأداء الضوء على المكانة القوية للشركة في السوق وقدرتها على الاستمرار في جذب المستهلكين.

بالإضافة إلى ذلك، بلغ صافي دخل كوستكو 1.68 مليار دولار، بزيادة 7.67% على أساس سنوي. وبلغت الأرباح لكل سهم 3.78 دولار، بزيادة 7.74% على أساس سنوي. وتوضح هذه الأرقام المالية النمو المطرد لشركة كوستكو والربحية القوية، مما يعزز مكانتها الرائدة في قطاع التجزئة.

إن نسبة السعر إلى الأرباح الحالية لشركة كوستكو والتي تبلغ 46.0 أعلى بشكل ملحوظ من متوسط صناعة التجزئة، مما يشير إلى أن السوق متفائلة للغاية بشأن إمكانات نموها المستقبلية. ومع ذلك، فإن هذا التقييم المرتفع يعني أيضًا خطرًا محتملًا للمبالغة في التقييم، ويجب على المستثمرين توخي الحذر في تقييم قيمة الاستثمار الطويل الأجل. وعلى الرغم من الأداء القوي للشركة، فإن نسبة السعر إلى الأرباح المرتفعة قد تعرض أسهمها لخطر أكبر من التصحيح أثناء تقلبات السوق أو عدم اليقين الاقتصادي.

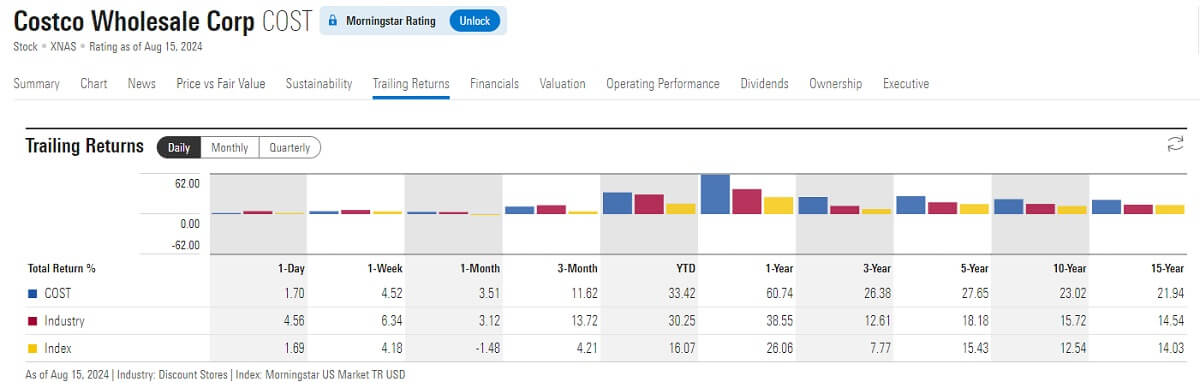

من حيث العائدات التاريخية، أظهر سهم كوستكو نموًا مذهلاً على مدار السنوات العشر الماضية، وخاصة على الاستثمارات طويلة الأجل، وتفوق بشكل كبير على معايير السوق. على سبيل المثال، على مدار السنوات العشر الماضية، حققت كوستكو عائدًا سنويًا بلغ حوالي 23.02% وحققت عائدًا على الاستثمار بلغ حوالي 670%. يوضح هذا الأداء الرائع للعائد النمو القوي للشركة في سوق الأوراق المالية ويعكس تقدير السوق الكبير لنجاحها وربحيتها على المدى الطويل.

وعلى أساس العائد التاريخي على مدى خمس سنوات، حققت كوستكو عائدًا سنويًا يبلغ نحو 27.65% وعائدًا على الاستثمار يبلغ نحو 245%. ويسلط هذا الأداء المتفوق الضوء على زخم النمو القوي الذي تشهده الشركة في الأمد القريب ويعزز من نجاح نموذج أعمالها واستراتيجيتها في السوق.

على مدار العام الماضي، بلغ العائد السنوي لشركة كوستكو 60.74%، وهو ما يدل على الأداء القوي لأسهمها في السوق. وتؤكد هذه العائدات المرتفعة على ثقة المستثمرين في إمكانات النمو المستقبلية لشركة كوستكو وتوفر عوائد كبيرة على الاستثمار.

وعلى مدى نفس الفترة الزمنية، كانت عائدات الصناعة وعائدات السوق الأمريكية أقل بكثير من عائدات كوستكو. وفي إطالة لدورة العائد، تفوقت عائدات كوستكو بشكل كبير على مؤشر ستاندرد آند بورز 500 على مدى دورة مدتها عشر سنوات. ويعكس هذا الفارق الكبير في العائد ملف العائد الاستثماري القوي لكوستكو ويؤكد جاذبيتها كهدف استثماري طويل الأجل.

علاوة على ذلك، تعمل كوستكو على التوسع بقوة في الأسواق الدولية، بما في ذلك كندا والمكسيك وأوروبا وآسيا، وهو ما يمثل فرص نمو إضافية للشركة. كما أن الاقتصاد العالمي المتنامي واهتمام السوق بنموذج أعمالها من شأنه أن يدفع نمو إيرادات الشركة وقيمتها السوقية إلى الأمام.

في الختام، من المؤكد أن كوستكو هي شركة ذات جودة عالية يجب على المستثمرين على المدى الطويل متابعتها. ومع ذلك، يتعين على المستثمرين مراعاة مخاطر السوق عند اتخاذ القرارات واتخاذ خيارات مستنيرة بناءً على استراتيجياتهم الاستثمارية ورغبتهم في المخاطرة. إن المراقبة المستمرة لتطورات السوق والتخطيط لاستراتيجيات الاستثمار بحكمة من شأنه أن يساعد في تحقيق عوائد استثمارية قوية في المستقبل.

توصيات الاستثمار في أسهم كوستكو

توصيات الاستثمار في أسهم كوستكو

ومن خلال التحليل أعلاه، يتبين لنا أن كوستكو شركة ذات جودة عالية تستحق الاستثمار فيها، وخاصة بالنسبة للمستثمرين على المدى الطويل. ولا يثبت نموها المستدام ومكانتها القوية في السوق قدرتها التنافسية القوية فحسب، بل إنها توفر أيضاً أصولاً جذابة للمحافظ الاستثمارية على المدى الطويل. ويميز الأداء المالي الثابت لشركة كوستكو ونموذج أعمالها الفريد عن بقية شركات التجزئة، حيث تقدم عوائد قوية طويلة الأجل للمستثمرين.

تتمثل نقاط القوة الأساسية لشركة كوستكو في نموذج أعمال العضوية، والولاء القوي للعلامة التجارية، وإدارة سلسلة التوريد المتفوقة، والتي تدعم معًا النمو المستقر للشركة على المدى الطويل. بالإضافة إلى ذلك، تعمل العلامة التجارية الخاصة لشركة كوستكو كيركلاند سيجنتشر والخدمات الإضافية (مثل المطاعم ومحطات الوقود والصيدليات) على تعزيز قدرتها التنافسية في السوق وتمييزها عن بقية صناعة التجزئة.

إذا كنت واثقًا من آفاق النمو الطويلة الأجل لشركة كوستكو، وخاصة ميزتها التنافسية الفريدة في قطاع التجزئة وربحيتها المستقرة، فقد تكون الآن فرصة استثمارية تستحق النظر فيها. يُظهر نموذج التشغيل والأداء المالي للشركة إمكانات نمو قوية، مما يجعلها استثمارًا جذابًا طويل الأجل.

ومع ذلك، من المهم أن نلاحظ أن نسبة السعر إلى الأرباح لشركة كوستكو تبلغ حاليًا 46. وهو ما يزيد بشكل كبير عن متوسط صناعة التجزئة. ويشير هذا إلى أن السوق لديها توقعات متفائلة للغاية بشأن نموها المستقبلي، ولكنه يعني أيضًا أن هناك خطرًا يتمثل في أن السهم قد يكون مبالغًا في قيمته، خاصة إذا كان هناك تقلب في السوق أو تدهور في البيئة الاقتصادية.

على الرغم من الأسس الجيدة للشركة، فإن المبالغة في تقييم السهم قد تشكل خطراً استثمارياً. والانتظار حتى ينخفض السعر إلى نطاق معقول قبل التفكير في الدخول في هذا المجال من شأنه أن يساعد في تقليل مخاطر الاستثمار. لذلك، ونظراً للتقييم الأعلى، فإن الشراء على دفعات أو الانتظار حتى يتراجع سعر السهم قد يكون استراتيجية أكثر حكمة.

ومن منظور فني، أظهر سعر سهم كوستكو دعمًا قويًا في تحركاته التاريخية، وخاصة في حالات الانخفاض عندما يعود غالبًا إلى جوار المتوسطات الصاعدة ويرتفع بسرعة. تُظهر مخططات التحليل الفني أنه على مدار السنوات الخمس عشرة الماضية، لم ينخفض سعر سهم كوستكو أبدًا إلى ما دون متوسطاته الصاعدة طويلة الأجل، مما يشير إلى اتجاه صعودي قوي وثقة المستثمرين في نموها المستقبلي. سمحت هذه الخاصية لكوستكو بإظهار مرونة قوية أثناء تقلبات السوق، مما يوفر دعمًا فنيًا قويًا للمستثمرين على المدى الطويل.

بناءً على نموذج التدفق النقدي المخصوم، فإن القيمة الجوهرية لشركة كوستكو ستكون حوالي 717 دولارًا للسهم إذا ظل معدل نمو التدفق النقدي الحر المستقبلي عند 15% سنويًا. ومع ذلك، إذا تم تقييمها بمعدل نمو أقل، فقد تكون القيمة الجوهرية المحسوبة أقل من سعر السوق الحالي، مما يعني أن هناك خطرًا يتمثل في أن سعر السهم الحالي قد يكون مبالغًا فيه.

يُنصح المستثمرون بمراقبة فرص الشراء المحتملة عندما تتراجع أسهم كوستكو إلى ما يقرب من متوسط ارتفاعها الطويل الأجل. وذلك لأن التراجع إلى متوسط الارتفاع الطويل الأجل يشير عادةً إلى نقطة ارتداد في سعر السهم بعد التصحيح، وهو ما قد يكون وقتًا مناسبًا للدخول. وفي الوقت نفسه، يجب على المستثمرين أن يكونوا على اطلاع بإمكانية تعزيز سعر السهم من خلال زيادة محتملة في الرسوم السنوية للشركة.

إن ارتفاع الرسوم السنوية قد لا يؤدي إلى زيادة إيرادات الشركة بشكل مباشر فحسب، بل قد يؤدي أيضًا إلى تعزيز ثقة المساهمين وتوقعات السوق بشأن نموها المستقبلي، وبالتالي دفع سعر السهم إلى الارتفاع. إن الجمع بين هذين العاملين قد يسمح للمستثمرين بالاستثمار في الوقت المناسب بهدف تحقيق عوائد قوية على المدى الطويل.

بشكل عام، ورغم أن أداء سهم كوستكو كان جيداً للغاية على المدى الطويل، إلا أن المستثمرين يجب أن يتعاملوا مع فرصة الاستثمار بحذر بسبب مضاعف السعر إلى الأرباح المرتفع والتصور العام للسوق بأن الأسهم مبالغ في قيمتها. ومن المستحسن البحث عن فرص شراء مناسبة على الجانب السلبي أو التصحيحي لسعر السهم، وخاصة عندما يعود سعر السهم إلى ما يقرب من متوسط الارتفاع الطويل الأجل لإضافة المزيد من القيمة إلى السهم.

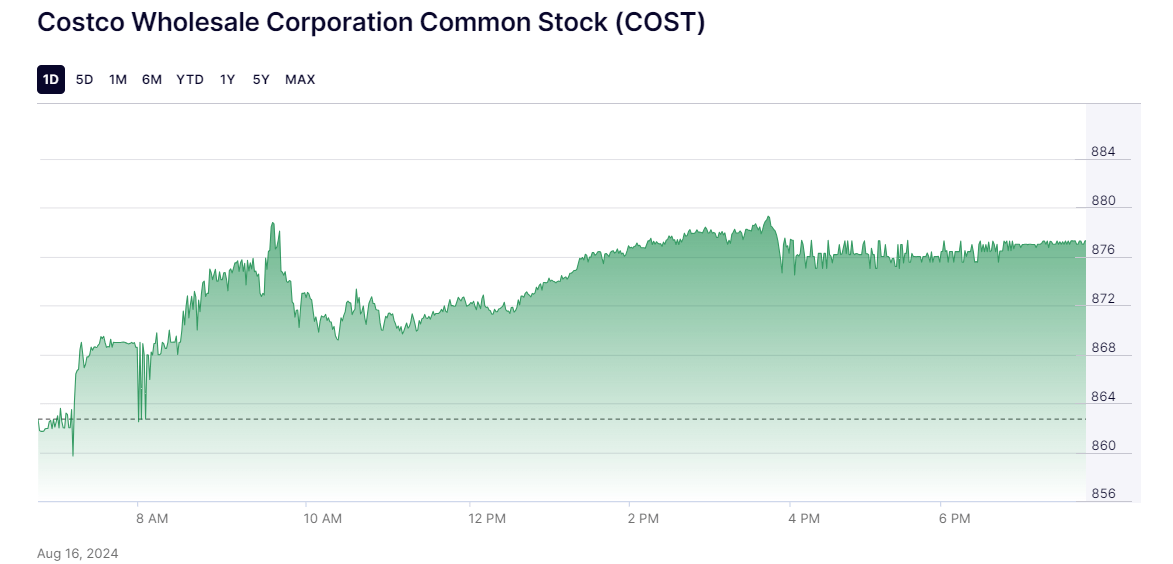

بالنظر إلى الرسم البياني الحالي، فقد شهدت أسهم كوستكو تراجعًا في السوق، وهو ما قد يكون وقتًا جيدًا لإضافة المزيد من الأسهم تدريجيًا إلى كوستكو. ومع ذلك، لا يزال يتعين اتخاذ قرارات الاستثمار بناءً على مدى تحمل الشخص للمخاطرة وأهدافه الاستثمارية، مع ضمان توافق استراتيجية الاستثمار مع وضعه المالي وتوقعات السوق.

بشكل عام، تعد شركة كوستكو مناسبة للمستثمرين الذين يتمتعون بتحمل كبير للمخاطر والذين يثقون في آفاق نموها على المدى الطويل. ومن خلال الشراء على دفعات عندما يتراجع سعر السهم، يمكن للشركة أن تقلل بشكل فعال من مخاطر الاستثمار الإجمالية مع اغتنام فرص الاستثمار المحتملة. ولا تعمل هذه الاستراتيجية على موازنة المخاطر والعائد فحسب، بل إنها توفر أيضًا عوائد استثمارية جيدة على خلفية النمو المستقر للشركة على المدى الطويل.

| العوامل المفيدة | قيمة الاستثمار على المدى الطويل |

| نموذج العضوية | نمو قوي في أسعار الأسهم على المدى الطويل والاعتراف بالسوق. |

| استراتيجية الربح الإجمالي المنخفض | إيرادات وربحية مستقرة. |

| سلسلة توريد فعالة | نسبة السعر إلى الربح الحالية أعلى من متوسط الصناعة. |

| العلامة التجارية الخاصة | العائدات طويلة الأجل تتفوق على مؤشرات السوق. |

| خدمات إضافية | النمو من خلال التوسع العالمي والابتكار النموذجي. |

| راتب الموظف | ولاء قوي للعلامة التجارية ونموذج العضوية. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط ولا يُقصد بها تقديم المشورة المالية أو الاستثمارية أو غيرها من النصائح التي يمكن الاعتماد عليها (ولا ينبغي اعتبارها كذلك). لا يشكل أي رأي وارد في المادة توصية من EBC أو المؤلف بأن أي استثمار أو أمان أو معاملة أو استراتيجية استثمارية معينة مناسبة لأي شخص معين.