Торговля

Краткое содержание:

Краткое содержание:

Модель членства Costco, лояльность к бренду и цепочка поставок стимулируют рост и высокую оценку. Сильная долгосрочная стоимость, но высокий P/E требует осторожности.

На фоне быстрого развития индустрии электронной коммерции Costco не только успешно противостояла влиянию электронной коммерции, но и достигла солидного годового роста выручки до 10%. На фондовом рынке Costco добилась выдающихся результатов, приблизившись по рыночной капитализации к Walmart, хотя ее выручка составляет всего треть от Walmart. Многие озадачены этим явлением, одновременно интересуясь причинами ее успеха. Далее давайте погрузимся в анализ преимуществ успеха Costco и долгосрочной инвестиционной стоимости.

Бизнес-модель Costco и факторы успеха

История Costco берет свое начало от Price Club, основанной в 1976 году в Сан-Диего, штат Калифорния, и Costco, основанной в 1983 году в Сиэтле, штат Вашингтон, которые в 1993 году объединились в современную Costco, которая со временем стала вторым по величине розничным продавцом в мире после Walmart.

Основная бизнес-модель Costco — членство, и у нее есть два основных типа членов. Первый — коммерческое членство, которое в основном обслуживает малый бизнес и поставщиков, помогая им приобретать товары по оптовым ценам. Во-вторых, есть членство Gold, которое нацелено на обычных потребителей и предлагает ряд преимуществ и скидок.

Эта модель членства, которая требует от клиентов приобретения членской карты для совершения покупок в магазинах, не только обеспечивает стабильный денежный поток, но и повышает финансовую стабильность компании. Взимая членские взносы, Costco обеспечила себе стабильный источник дохода и эффективно повысила лояльность клиентов и частоту покупок.

Хотя изначально она столкнулась с некоторым сопротивлением, ей удалось привлечь большое количество членов, увеличив систему кэшбэка. Ежегодный членский взнос и привычки расходов делают основным источником дохода Costco членские взносы, а не прибыль от продаж. Высокий уровень продления в 93% свидетельствует об успешности системы членства, и будущие ежегодные повышения взносов, вероятно, повлияют на цену акций.

Costco смогла продавать по низким ценам за счет крупномасштабных закупок и стратегии низкой маржи, которая оказалась успешной в привлечении большого количества чувствительных к цене потребителей. Компания сосредоточила свой основной источник прибыли на членских взносах, и таким образом она четко выделилась среди своих конкурентов. Несмотря на валовую прибыль всего в 11%, что намного ниже 25% у Wal-Mart, Costco все же удается получать прибыль за счет большого объема продаж и быстрого товарооборота.

Устанавливая долгосрочные отношения с поставщиками и централизуя закупки, Costco эффективно сократила расходы и достигла эффективного управления цепочкой поставок. Ее магазины служат не только розничными магазинами, но и складами, что оптимизирует логистические и эксплуатационные расходы и позволяет экономить средства, возвращая их потребителям, что еще больше повышает конкурентоспособность компании на рынке.

Кроме того, компания строго контролирует количество SKU (единиц складского хранения), предлагая около 4000 наименований, что значительно ниже, чем у конкурентов. Такая стратегия не только снижает транзакционные издержки, но и повышает рыночную силу, обеспечивает стабильное качество продукции и упрощает процесс выбора для потребителей, делая процесс покупок более эффективным и удобным.

Собственная марка Costco (Kirkland Signature) является одним из ключевых факторов успеха компании. Предлагая высококачественную продукцию по более низким ценам, она привлекла большое количество клиентов, одновременно повысив прибыльность компании. Бренд не только усиливает контроль компании в цепочке поставок, но и эффективно снижает издержки и еще больше увеличивает прибыль. Более того, его превосходные показатели в нескольких категориях внесли значительный вклад в доход компании, сделав его важной опорой в бизнес-модели Costco.

Компания также предлагает широкий спектр дополнительных услуг, таких как рестораны, заправочные станции и аптеки, и эти услуги часто предлагаются по ценам ниже рыночных, что значительно повышает чувство ценности для членов и укрепляет лояльность потребителей. Кроме того, сотрудники Costco получают более высокую ставку, в среднем $16 в час, что значительно выше, чем $12 у Wal-Mart и Target. Эта более высокая оплата не только отражает корпоративную культуру компании, но и ее успех в операционной эффективности.

Costco построила крепкий бизнес-ров, успешно поставляя высококачественные товары и услуги посредством крупномасштабных закупок, стратегий с низкой маржой, оптимизированных SKU и эффективного управления цепочкой поставок. Между тем, успех частных марок и дополнительных услуг еще больше повысил прибыльность и лояльность участников. Даже Чарли Мангер рекомендует его, полностью признавая успех его бизнес-модели.

Динамика акций Costco

Динамика акций Costco

Рыночная капитализация Costco близка к Walmart, несмотря на то, что ее годовая выручка составляет всего треть от Walmart, что отражает высокое признание рынком будущего потенциала роста Costco. Доверие инвесторов к компании отражается в ее относительно высокой рыночной капитализации, что отражает полное доверие к ее успешной бизнес-модели с точки зрения ее стратегии с низкой маржой, модели членства, управления цепочкой поставок и собственных торговых марок.

Цена акций Costco выросла на 54% за последний год и взлетела более чем на 600% за последние пять лет. Такие приросты крайне редки в розничной торговле, что демонстрирует сильные показатели компании на рынке и высокую оценку инвесторов ее будущих перспектив.

Рассматривая результаты Q3 2024, Costco достигла общей выручки в размере $58,52 млрд, что на 6,76% больше в годовом исчислении, и сохранила устойчивый рост с предыдущего квартала. Эти результаты подчеркивают прочную позицию компании на рынке и ее способность продолжать привлекать потребителей.

Кроме того, чистая прибыль Costco достигла $1,68 млрд, увеличившись на 7,67% по сравнению с прошлым годом. Прибыль на акцию составила $3,78, увеличившись на 7,74% по сравнению с прошлым годом. Эти финансовые показатели полностью демонстрируют устойчивый рост и высокую прибыльность Costco, еще больше укрепляя ее лидирующие позиции в розничной торговле.

Текущее отношение цены к прибыли Costco, равное 46,0, значительно выше среднего показателя по розничной торговле, что свидетельствует о том, что рынок крайне оптимистично настроен относительно ее будущего потенциала роста. Однако эта высокая оценка также подразумевает потенциальный риск переоценки, и инвесторам следует быть осторожными при оценке ее долгосрочной инвестиционной стоимости. Несмотря на высокие показатели компании, высокое отношение цены к прибыли может подвергнуть ее акции большему риску коррекции во время рыночной волатильности или экономической неопределенности.

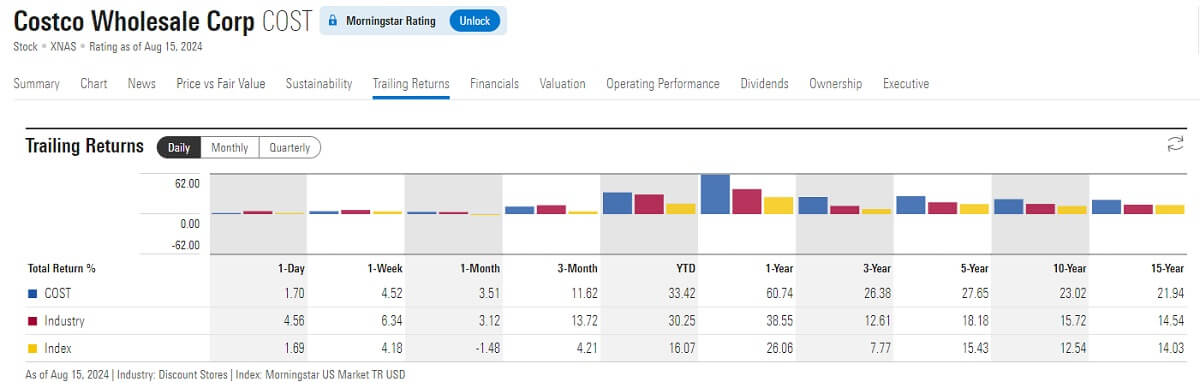

С точки зрения исторической доходности, акции Costco продемонстрировали впечатляющий рост за последние 10 лет, особенно в отношении долгосрочных инвестиций, и значительно превзошли рыночные ориентиры. Например, за последние десять лет Costco принесла около 23,02% годовых и достигла доходности инвестиций около 670%. Эти замечательные показатели доходности демонстрируют сильный рост компании на фондовом рынке и отражают высокую оценку рынка ее долгосрочного успеха и прибыльности.

На основе пятилетней исторической доходности Costco имеет годовую доходность около 27,65% и доходность инвестиций около 245%. Эти превосходные показатели подчеркивают сильную динамику роста компании в краткосрочной перспективе и еще раз подтверждают успешность ее бизнес-модели и рыночной стратегии.

За последний год годовая доходность Costco составила впечатляющие 60,74%, что свидетельствует о высокой доходности ее акций на рынке. Такая высокая доходность подчеркивает уверенность инвесторов в будущем потенциале роста Costco и обеспечивает значительную доходность инвестиций.

За тот же период времени как отраслевая доходность, так и доходность рынка США были намного ниже, чем у Costco. А удлинив цикл доходности, доходность Costco даже значительно превзошла S&P 500 за десятилетний цикл. Эта существенная разница в доходности отражает сильный профиль доходности инвестиций Costco и подчеркивает ее привлекательность как долгосрочной инвестиционной цели.

Более того, Costco активно расширяется на международных рынках, включая Канаду, Мексику, Европу и Азию, что представляет дополнительные возможности для роста компании. Растущая мировая экономика и интерес рынка к ее бизнес-модели будут и дальше стимулировать рост выручки и рыночной капитализации компании.

В заключение, Costco, безусловно, является качественной компанией, за которой стоит следить долгосрочным инвесторам. Однако инвесторам необходимо учитывать рыночные риски при принятии решений и делать осознанный выбор на основе своих инвестиционных стратегий и аппетита к риску. Постоянный мониторинг развития рынка и мудрое планирование инвестиционных стратегий помогут достичь солидной инвестиционной доходности в будущем.

Рекомендации по инвестициям в акции Costco

Рекомендации по инвестициям в акции Costco

Из вышеприведенного анализа становится ясно, что Costco — это качественная компания, в которую стоит инвестировать, особенно для долгосрочных инвесторов. Ее устойчивый рост и прочная рыночная позиция не только демонстрируют сильную конкурентоспособность, но и предоставляют привлекательные активы для долгосрочных портфелей. Постоянные финансовые показатели и уникальная бизнес-модель Costco выделяют ее среди остальной розничной отрасли, обеспечивая инвесторам солидную долгосрочную прибыль.

По сути, основными сильными сторонами Costco являются ее модель членского бизнеса, сильная лояльность к бренду и превосходное управление цепочкой поставок, которые вместе поддерживают долгосрочный стабильный рост компании. Кроме того, частная марка Costco Kirkland Signature и дополнительные услуги (например, рестораны, заправочные станции и аптеки) еще больше повышают ее конкурентоспособность на рынке и отличают ее от остальной розничной отрасли.

Если вы уверены в долгосрочных перспективах роста Costco, особенно в ее уникальном конкурентном преимуществе в розничной торговле и стабильной прибыльности, то сейчас может быть инвестиционная возможность, которую стоит рассмотреть. Операционная модель и финансовые показатели компании демонстрируют сильный потенциал роста, что делает ее привлекательной долгосрочной инвестицией.

Однако важно отметить, что коэффициент цена/прибыль Costco (PE) в настоящее время составляет 46, что значительно выше среднего показателя по розничной торговле. Это указывает на то, что рынок имеет очень оптимистичные ожидания относительно ее будущего роста, но это также означает, что существует риск того, что акции могут быть переоценены, особенно если на рынке наблюдается волатильность или ухудшение экономической ситуации.

Несмотря на хорошие фундаментальные показатели компании, переоценка акций может представлять инвестиционный риск. Ожидание снижения цены до разумного диапазона перед рассмотрением входа поможет снизить инвестиционный риск. Поэтому, учитывая более высокую оценку, покупка траншами или ожидание восстановления цены акций может быть более благоразумной стратегией.

И с технической точки зрения, цена акций Costco показала сильную поддержку в своих исторических движениях, особенно на спадах, когда она часто возвращается в окрестности растущих средних значений и быстро отскакивает. Графики технического анализа показывают, что за последние 15 лет цена акций Costco ни разу не опускалась ниже своих долгосрочных растущих средних значений, что указывает на устойчивый восходящий тренд и уверенность инвесторов в ее будущем росте. Эта характеристика позволила Costco продемонстрировать сильную устойчивость во время рыночной волатильности, обеспечив сильную техническую поддержку для долгосрочных инвесторов.

На основе модели дисконтированного денежного потока внутренняя стоимость Costco составит приблизительно $717 за акцию, если будущий темп роста свободного денежного потока останется на уровне 15% в год. Однако при оценке по более низкому темпу роста расчетная внутренняя стоимость может оказаться ниже текущей рыночной цены, что означает, что существует риск того, что текущая цена акций может быть переоценена.

Инвесторам рекомендуется следить за потенциальными возможностями покупки, когда акции Costco откатываются к своей долгосрочной растущей средней. Это связано с тем, что откат к долгосрочной растущей средней обычно сигнализирует о точке отскока в цене акций после коррекции, что может быть благоприятным временем для входа. В то же время инвесторам следует быть начеку относительно потенциала повышения цены акций за счет возможного увеличения ежегодной платы компании.

Рост ежегодных сборов может не только напрямую увеличить доход компании, но и может еще больше повысить доверие акционеров и ожидания рынка относительно ее будущего роста, тем самым повышая цену акций. Сочетание этих двух факторов может позволить инвесторам инвестировать в нужное время с целью получения солидной прибыли в долгосрочной перспективе.

В целом, хотя цена акций Costco показала очень хорошие результаты в долгосрочной перспективе, инвесторам следует подходить к этой инвестиционной возможности с осторожностью из-за ее высокого мультипликатора PE и общего восприятия рынка, что акции переоценены. Рекомендуется искать подходящие возможности для покупки на нисходящей стороне или коррекции цены акций, особенно когда цена акций возвращается к близкому к долгосрочному растущему среднему значению, чтобы постепенно добавить к акциям.

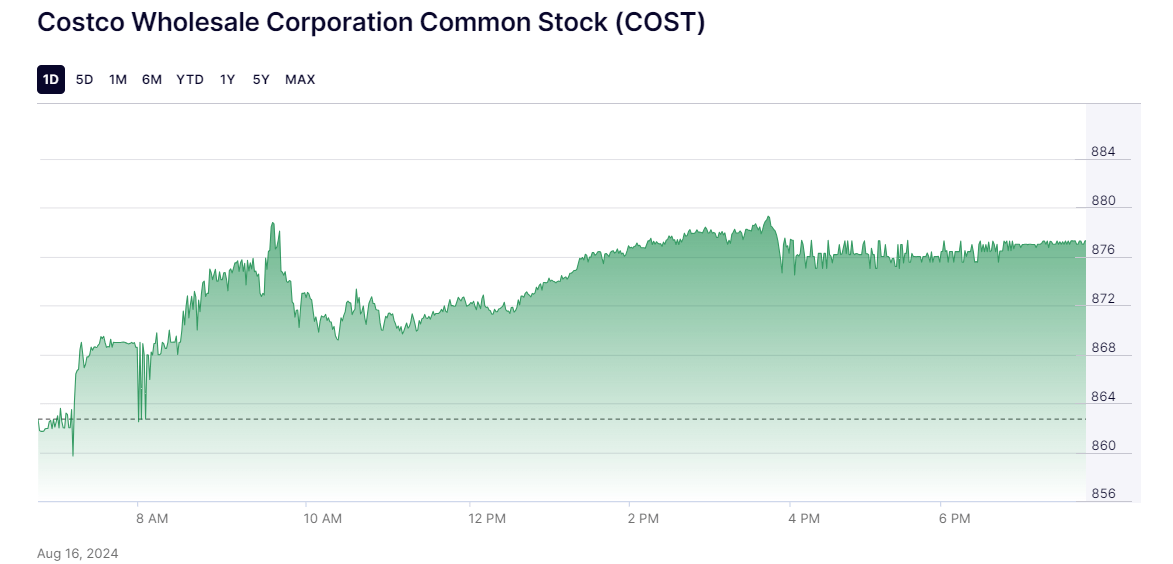

Если посмотреть на текущий график, акции Costco испытали откат рынка, что может быть хорошим временем для постепенного увеличения акций Costco. Тем не менее, инвестиционные решения по-прежнему следует принимать на основе толерантности к риску и инвестиционных целей, гарантируя, что инвестиционная стратегия соответствует вашей финансовой ситуации и рыночным ожиданиям.

В целом, Costco подходит инвесторам с высокой толерантностью к риску и уверенным в долгосрочных перспективах роста. Покупая траншами, когда цена акций восстанавливается, компания может эффективно снизить общий инвестиционный риск, одновременно используя потенциальные инвестиционные возможности. Эта стратегия не только уравновешивает риск и доходность, но и обеспечивает хорошую инвестиционную доходность на фоне долгосрочного стабильного роста компании.

| Выгодные факторы | Долгосрочная инвестиционная ценность |

| Модель членства | Значительный долгосрочный рост стоимости акций и признание на рынке. |

| Стратегия низкой валовой прибыли | Стабильный доход и прибыльность. |

| Эффективная цепочка поставок | Текущий коэффициент P/E выше среднего по отрасли. |

| Собственный Бренд | Долгосрочная доходность превосходит рыночные показатели. |

| Дополнительные услуги | Рост за счет глобальной экспансии и инновационной модели. |

| Зарплата работника | Сильная лояльность к бренду и модель членства. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

Акции Cambricon резко обошли Moutai, став новым королём китайского рынка. Это технологический прорыв или надувающийся пузырь?

2025-08-29

Узнайте, что такое тикер акций, как работают тикерные символы и почему они необходимы для современных финансовых рынков.

2025-08-29

Разрыв справедливой стоимости выявляет неэффективность цен на графиках. В этом руководстве объясняется, что это такое, почему это важно и как эффективно торговать ценовыми разрывами.

2025-08-29