ट्रेडिंग

ईबीसी के बारे में

अपनी भाषा का चयन करें

सारांश:

सारांश:

कॉस्टको का सदस्यता मॉडल, ब्रांड निष्ठा और आपूर्ति श्रृंखला विकास और उच्च मूल्यांकन को बढ़ावा देते हैं। मजबूत दीर्घकालिक मूल्य लेकिन उच्च पी/ई के लिए सावधानी की आवश्यकता होती है।

ई-कॉमर्स उद्योग के तेजी से विकास की पृष्ठभूमि में, कॉस्टको ने न केवल ई-कॉमर्स के प्रभाव का सफलतापूर्वक विरोध किया है, बल्कि 10% तक की ठोस वार्षिक राजस्व वृद्धि भी हासिल की है। शेयर बाजार में, कॉस्टको एक बेहतरीन प्रदर्शनकर्ता रहा है, जिसका बाजार पूंजीकरण वॉलमार्ट के करीब पहुंच गया है, भले ही इसका राजस्व वॉलमार्ट का केवल एक तिहाई है। कई लोग इस घटना से हैरान हैं जबकि इसकी सफलता के कारणों के बारे में उत्सुक हैं। आगे, आइए कॉस्टको की सफलता के लाभों और दीर्घकालिक निवेश मूल्य के विश्लेषण में गोता लगाएँ।

कॉस्टको का बिजनेस मॉडल और सफलता के कारक

कॉस्टको की जड़ें प्राइस क्लब (जिसकी स्थापना 1976 में सैन डिएगो, कैलिफोर्निया में हुई थी) और कॉस्टको (जिसकी स्थापना 1983 में सिएटल, वाशिंगटन में हुई थी) से जुड़ी हैं, जिनका 1993 में विलय हो गया और आज कॉस्टको का निर्माण हुआ, जो वॉलमार्ट के बाद दुनिया का दूसरा सबसे बड़ा खुदरा विक्रेता बन गया है।

कॉस्टको का मुख्य व्यवसाय मॉडल सदस्यता है, और इसके दो मुख्य प्रकार के सदस्य हैं। पहला वाणिज्यिक सदस्यता है, जो मुख्य रूप से छोटे व्यवसायों और आपूर्तिकर्ताओं की सेवा करती है, जिससे उन्हें थोक मूल्यों पर सामान खरीदने में मदद मिलती है। दूसरा, गोल्ड सदस्यता है, जो सामान्य उपभोक्ताओं के लिए है और कई तरह के लाभ और छूट प्रदान करती है।

यह सदस्यता मॉडल, जिसके तहत ग्राहकों को दुकानों में खरीदारी करने के लिए सदस्यता कार्ड खरीदना पड़ता है, न केवल एक स्थिर नकदी प्रवाह प्रदान करता है बल्कि कंपनी की वित्तीय स्थिरता को भी बढ़ाता है। सदस्यता शुल्क लगाकर, कॉस्टको ने राजस्व का एक स्थिर स्रोत सुनिश्चित किया और प्रभावी रूप से ग्राहकों की वफादारी और खरीदारी की आवृत्ति को बढ़ाया।

हालाँकि इसे कुछ शुरुआती प्रतिरोध का सामना करना पड़ा, लेकिन कैशबैक सिस्टम को बढ़ाकर इसने बड़ी संख्या में सदस्यों को आकर्षित करने में सफलता प्राप्त की। वार्षिक सदस्यता शुल्क और खर्च करने की आदतें कॉस्टको की आय का मुख्य स्रोत बिक्री लाभ के बजाय सदस्यता शुल्क बनाती हैं। 93% की उच्च नवीनीकरण दर सदस्यता प्रणाली की सफलता को दर्शाती है, और भविष्य में वार्षिक शुल्क वृद्धि से शेयर की कीमत में वृद्धि होने की संभावना है।

कॉस्टको बड़े पैमाने पर खरीद और कम मार्जिन वाली रणनीति के माध्यम से कम कीमतों पर बेचने में सक्षम रहा है जो बड़ी संख्या में मूल्य-संवेदनशील उपभोक्ताओं को आकर्षित करने में सफल रहा है। कंपनी ने अपने मुनाफे के मुख्य स्रोत को सदस्यता शुल्क पर केंद्रित किया है, और ऐसा करके, इसने अपने प्रतिद्वंद्वियों से खुद को स्पष्ट रूप से अलग कर लिया है। केवल 11% के सकल मार्जिन के बावजूद, जो वॉल-मार्ट के 25% से बहुत कम है, कॉस्टको अभी भी अपनी उच्च बिक्री मात्रा और तेज़ माल कारोबार के साथ लाभ कमाने में कामयाब है।

आपूर्तिकर्ताओं के साथ दीर्घकालिक संबंध स्थापित करके और खरीद को केंद्रीकृत करके, कॉस्टको ने प्रभावी रूप से लागत कम की है और कुशल आपूर्ति श्रृंखला प्रबंधन हासिल किया है। इसकी दुकानें न केवल खुदरा दुकानों के रूप में बल्कि गोदामों के रूप में भी काम करती हैं, एक ऐसा लेआउट जो रसद और परिचालन लागतों को अनुकूलित करता है और बचत को उपभोक्ताओं तक वापस पहुँचाने की अनुमति देता है, जिससे बाजार में कंपनी की प्रतिस्पर्धात्मकता और भी बढ़ जाती है।

इसके अलावा, कंपनी SKU (स्टॉक कीपिंग यूनिट) की संख्या पर सख्त नियंत्रण रखती है, जो लगभग 4.000 आइटम पेश करती है, जो इसके प्रतिस्पर्धियों की तुलना में काफी कम है। यह रणनीति न केवल लेन-देन की लागत को कम करती है बल्कि सौदेबाजी की शक्ति को भी बढ़ाती है, लगातार उत्पाद की गुणवत्ता सुनिश्चित करती है, और उपभोक्ताओं के लिए चयन प्रक्रिया को सरल बनाती है, जिससे खरीदारी का अनुभव अधिक कुशल और सुविधाजनक हो जाता है।

कॉस्टको का निजी लेबल (किर्कलैंड सिग्नेचर) कंपनी की सफलता में महत्वपूर्ण कारकों में से एक है। कम कीमतों पर उच्च गुणवत्ता वाले उत्पाद पेश करके, इसने बड़ी संख्या में ग्राहकों को आकर्षित किया है और साथ ही कंपनी की लाभप्रदता में सुधार किया है। यह ब्रांड न केवल आपूर्ति श्रृंखला में कंपनी के नियंत्रण को बढ़ाता है, बल्कि लागत को भी प्रभावी ढंग से कम करता है और मुनाफे में और सुधार करता है। इसके अलावा, कई श्रेणियों में इसके उत्कृष्ट प्रदर्शन ने कंपनी के राजस्व में महत्वपूर्ण योगदान दिया है, जिससे यह कॉस्टको के व्यवसाय मॉडल में एक महत्वपूर्ण स्तंभ बन गया है।

कंपनी कई तरह की अतिरिक्त सेवाएँ भी प्रदान करती है, जैसे कि रेस्तराँ, गैस स्टेशन और फ़ार्मेसी, और इन सेवाओं की कीमत अक्सर बाज़ार के स्तर से कम होती है, जो सदस्यों के लिए मूल्य की भावना को बहुत बढ़ाता है और उपभोक्ता वफ़ादारी को मज़बूत करता है। इसके अलावा, कॉस्टको के कर्मचारियों को उच्च दर पर भुगतान किया जाता है, औसतन $16 प्रति घंटा, जो वॉल-मार्ट और टारगेट के $12 से काफी अधिक है। यह उच्च वेतन न केवल कंपनी की कॉर्पोरेट संस्कृति को दर्शाता है बल्कि परिचालन दक्षता में इसकी सफलता को भी दर्शाता है।

कॉस्टको ने बड़े पैमाने पर खरीद, कम मार्जिन वाली रणनीतियों, सुव्यवस्थित SKU और कुशल आपूर्ति श्रृंखला प्रबंधन के माध्यम से उच्च गुणवत्ता वाले सामान और सेवाओं को सफलतापूर्वक वितरित करके एक मजबूत व्यवसायिक खाई का निर्माण किया है। इस बीच, निजी लेबल और अतिरिक्त सेवाओं की सफलता ने लाभप्रदता और सदस्य वफादारी को और बढ़ाया है। यहां तक कि चार्ली मुंगेर भी इसकी सिफारिश करते हैं, इसके व्यवसाय मॉडल की सफलता को पूरी तरह से पहचानते हुए।

कॉस्टको स्टॉक प्रदर्शन

कॉस्टको स्टॉक प्रदर्शन

कॉस्टको का बाजार पूंजीकरण वॉलमार्ट के करीब है, जबकि इसका वार्षिक राजस्व वॉलमार्ट के राजस्व का केवल एक तिहाई है, जो कॉस्टको की भविष्य की विकास क्षमता के बारे में बाजार की उच्च मान्यता को दर्शाता है। कंपनी में निवेशकों का विश्वास इसके अपेक्षाकृत उच्च बाजार पूंजीकरण में परिलक्षित होता है, जो इसकी कम मार्जिन रणनीति, सदस्यता मॉडल, आपूर्ति श्रृंखला प्रबंधन और निजी लेबल ब्रांडों के संदर्भ में इसके सफल व्यवसाय मॉडल में पूर्ण विश्वास को दर्शाता है।

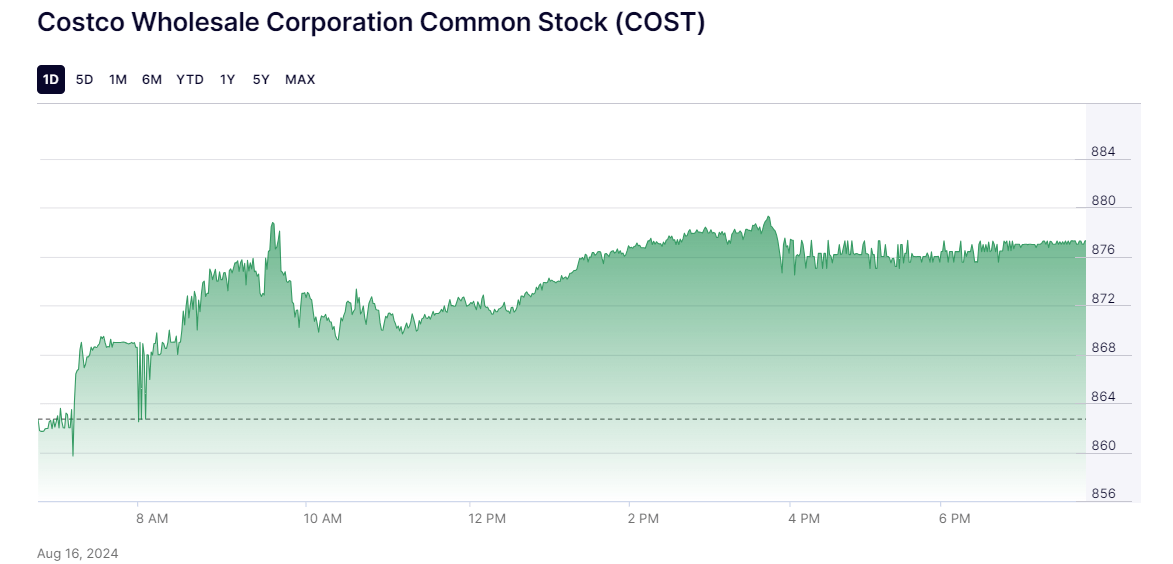

कॉस्टको के शेयर की कीमत पिछले साल भर में 54% बढ़ी है और पिछले पांच सालों में 600% से ज़्यादा बढ़ गई है। खुदरा उद्योग में इस तरह की बढ़त बेहद दुर्लभ है, जो बाजार में कंपनी के मज़बूत प्रदर्शन और इसके भविष्य की संभावनाओं के प्रति निवेशकों के उच्च सम्मान को दर्शाता है।

2024 की तीसरी तिमाही के नतीजों पर नज़र डालें तो कॉस्टको ने कुल 58.52 बिलियन डॉलर का राजस्व हासिल किया, जो साल-दर-साल 6.76% की वृद्धि है और पिछली तिमाही से लगातार वृद्धि को बनाए रखा है। यह प्रदर्शन बाजार में कंपनी की मजबूत स्थिति और उपभोक्ताओं को आकर्षित करने की इसकी क्षमता को दर्शाता है।

इसके अलावा, कॉस्टको की शुद्ध आय $1.68 बिलियन तक पहुँच गई, जो साल-दर-साल 7.67 प्रतिशत अधिक है। प्रति शेयर आय $3.78 थी, जो साल-दर-साल 7.74 प्रतिशत अधिक है। ये वित्तीय आंकड़े कॉस्टको की स्थिर वृद्धि और मजबूत लाभप्रदता को पूरी तरह से प्रदर्शित करते हैं, जिससे खुदरा उद्योग में इसकी अग्रणी स्थिति और मजबूत होती है।

कॉस्टको का वर्तमान मूल्य-से-आय अनुपात 46.0 खुदरा उद्योग के औसत से काफी अधिक है, जो दर्शाता है कि बाजार इसके भविष्य की विकास क्षमता के बारे में बेहद आशावादी है। हालांकि, यह उच्च मूल्यांकन अधिक मूल्यांकन के संभावित जोखिम को भी दर्शाता है, और निवेशकों को इसके दीर्घकालिक निवेश मूल्य का आकलन करने में सतर्क रहने की आवश्यकता है। कंपनी के मजबूत प्रदर्शन के बावजूद, उच्च मूल्य-से-आय अनुपात बाजार में उतार-चढ़ाव या आर्थिक अनिश्चितता के दौरान इसके शेयरों को सुधार के अधिक जोखिम में डाल सकता है।

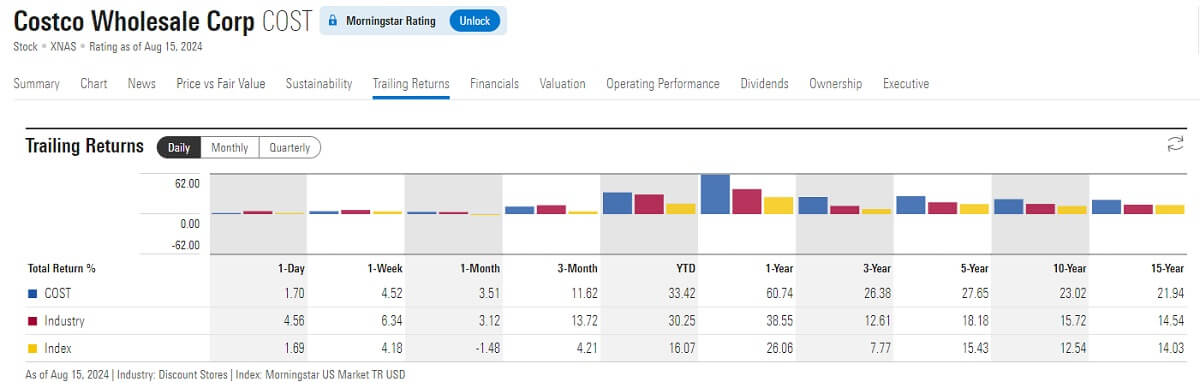

ऐतिहासिक रिटर्न के संदर्भ में, कॉस्टको के शेयर ने पिछले 10 वर्षों में, विशेष रूप से दीर्घकालिक निवेशों पर, प्रभावशाली वृद्धि का प्रदर्शन किया है, और बाजार बेंचमार्क से कहीं बेहतर प्रदर्शन किया है। उदाहरण के लिए, पिछले दस वर्षों में, कॉस्टको ने लगभग 23.02% वार्षिक रिटर्न दिया है और लगभग 670% का निवेश पर रिटर्न हासिल किया है। यह उल्लेखनीय रिटर्न प्रदर्शन शेयर बाजार में कंपनी की मजबूत वृद्धि को दर्शाता है और इसकी दीर्घकालिक सफलता और लाभप्रदता के लिए बाजार के उच्च सम्मान को दर्शाता है।

पांच साल के ऐतिहासिक रिटर्न के आधार पर, कॉस्टको का वार्षिक रिटर्न लगभग 27.65% है और निवेश पर रिटर्न लगभग 245% है। यह बेहतर प्रदर्शन निकट अवधि में कंपनी की मजबूत विकास गति को उजागर करता है और इसके व्यवसाय मॉडल और बाजार रणनीति की सफलता को और पुष्ट करता है।

पिछले एक साल में, कॉस्टको का वार्षिक रिटर्न 60.74% प्रभावशाली रहा है, जो बाजार में इसके शेयरों के मजबूत प्रदर्शन को दर्शाता है। ऐसे उच्च रिटर्न कॉस्टको की भविष्य की विकास क्षमता में निवेशकों के विश्वास को रेखांकित करते हैं और निवेश पर महत्वपूर्ण रिटर्न प्रदान करते हैं।

इसी समयावधि में, उद्योग रिटर्न और अमेरिकी बाजार रिटर्न दोनों ही कॉस्टको की तुलना में बहुत कम रहे हैं। और रिटर्न चक्र को लंबा करते हुए, कॉस्टको के रिटर्न ने दस साल के चक्र में एसएंडपी 500 से भी बेहतर प्रदर्शन किया है। यह महत्वपूर्ण रिटर्न अंतर कॉस्टको के मजबूत निवेश रिटर्न प्रोफाइल को दर्शाता है और दीर्घकालिक निवेश लक्ष्य के रूप में इसके आकर्षण को रेखांकित करता है।

इसके अलावा, कॉस्टको कनाडा, मैक्सिको, यूरोप और एशिया सहित अंतरराष्ट्रीय बाजारों में आक्रामक रूप से विस्तार कर रहा है, जो कंपनी के लिए अतिरिक्त विकास के अवसर प्रस्तुत करता है। बढ़ती वैश्विक अर्थव्यवस्था और इसके व्यवसाय मॉडल में बाजार की दिलचस्पी कंपनी के राजस्व और बाजार पूंजीकरण वृद्धि को और आगे बढ़ाएगी।

निष्कर्ष में, कॉस्टको निश्चित रूप से दीर्घकालिक निवेशकों के लिए देखने लायक एक गुणवत्ता वाली कंपनी है। हालांकि, निवेशकों को निर्णय लेते समय बाजार के जोखिमों पर विचार करने और अपनी निवेश रणनीतियों और जोखिम उठाने की क्षमता के आधार पर सूचित विकल्प चुनने की आवश्यकता है। बाजार के विकास पर लगातार नज़र रखने और निवेश रणनीतियों की समझदारी से योजना बनाने से भविष्य में ठोस निवेश रिटर्न हासिल करने में मदद मिलेगी।

कॉस्टको स्टॉक निवेश अनुशंसाएँ

कॉस्टको स्टॉक निवेश अनुशंसाएँ

उपरोक्त विश्लेषण से यह स्पष्ट है कि कॉस्टको एक गुणवत्तापूर्ण कंपनी है, जिसमें निवेश करना उचित है, खासकर दीर्घकालिक निवेशकों के लिए। इसकी निरंतर वृद्धि और ठोस बाजार स्थिति न केवल मजबूत प्रतिस्पर्धात्मकता को प्रदर्शित करती है, बल्कि दीर्घकालिक पोर्टफोलियो के लिए आकर्षक परिसंपत्तियां भी प्रदान करती है। कॉस्टको का लगातार वित्तीय प्रदर्शन और अद्वितीय व्यवसाय मॉडल इसे बाकी खुदरा उद्योग से अलग करता है, जिससे निवेशकों को ठोस दीर्घकालिक रिटर्न मिलता है।

मूल रूप से, कॉस्टको की मुख्य ताकतें इसका सदस्यता व्यवसाय मॉडल, मजबूत ब्रांड निष्ठा और बेहतर आपूर्ति श्रृंखला प्रबंधन हैं, जो एक साथ कंपनी के दीर्घकालिक स्थिर विकास का समर्थन करते हैं। इसके अलावा, कॉस्टको का निजी लेबल किर्कलैंड सिग्नेचर और ऐड-ऑन सेवाएँ (जैसे, रेस्तरां, गैस स्टेशन और फ़ार्मेसी) इसकी बाज़ार प्रतिस्पर्धात्मकता को और बढ़ाती हैं और इसे बाकी खुदरा उद्योग से अलग करती हैं।

अगर किसी को कॉस्टको की दीर्घकालिक विकास संभावनाओं, खासकर खुदरा उद्योग में इसके अद्वितीय प्रतिस्पर्धी लाभ और स्थिर लाभप्रदता पर भरोसा है, तो अब निवेश के लिए विचार करने लायक अवसर हो सकता है। कंपनी का परिचालन मॉडल और वित्तीय प्रदर्शन मजबूत विकास क्षमता को दर्शाता है, जो इसे एक आकर्षक दीर्घकालिक निवेश बनाता है।

हालांकि, यह ध्यान रखना महत्वपूर्ण है कि कॉस्टको का मूल्य-से-आय अनुपात (पीई अनुपात) वर्तमान में 46 है। जो खुदरा उद्योग के औसत से काफी अधिक है। यह दर्शाता है कि बाजार को इसके भविष्य के विकास के लिए बहुत आशावादी उम्मीदें हैं, लेकिन इसका यह भी मतलब है कि इस बात का जोखिम है कि स्टॉक का मूल्यांकन अधिक हो सकता है, खासकर अगर बाजार में अस्थिरता हो या आर्थिक माहौल में गिरावट हो।

कंपनी के अच्छे फंडामेंटल के बावजूद, शेयर का ओवरवैल्यूएशन निवेश जोखिम पैदा कर सकता है। प्रवेश पर विचार करने से पहले कीमत के उचित सीमा तक नीचे आने का इंतजार करने से निवेश जोखिम को कम करने में मदद मिलेगी। इसलिए, उच्च मूल्यांकन को देखते हुए, किस्तों में खरीदना या शेयर की कीमत के वापस आने का इंतजार करना अधिक विवेकपूर्ण रणनीति हो सकती है।

और तकनीकी दृष्टिकोण से, कॉस्टको के शेयर की कीमत ने अपने ऐतिहासिक उतार-चढ़ाव में मजबूत समर्थन दिखाया है, खासकर गिरावट पर जब यह अक्सर बढ़ते औसत के आसपास लौटता है और जल्दी से वापस उछलता है। तकनीकी विश्लेषण चार्ट दिखाते हैं कि पिछले 15 वर्षों में, कॉस्टको के शेयर की कीमत कभी भी अपने दीर्घकालिक बढ़ते औसत से नीचे नहीं गिरी है, जो इसके भविष्य के विकास में एक ठोस अपट्रेंड और निवेशकों के विश्वास को दर्शाता है। इस विशेषता ने कॉस्टको को बाजार में उतार-चढ़ाव के दौरान मजबूत लचीलापन दिखाने की अनुमति दी है, जिससे दीर्घकालिक निवेशकों को मजबूत तकनीकी सहायता मिलती है।

डिस्काउंटेड कैश फ्लो मॉडल के आधार पर, यदि भविष्य में फ्री कैश फ्लो वृद्धि दर 15% प्रति वर्ष बनी रहती है, तो कॉस्टको का आंतरिक मूल्य लगभग $717 प्रति शेयर होगा। हालांकि, यदि कम वृद्धि दर पर मूल्यांकन किया जाता है, तो गणना की गई आंतरिक कीमत वर्तमान बाजार मूल्य से कम हो सकती है, जिसका अर्थ है कि वर्तमान शेयर मूल्य के अधिक मूल्यांकित होने का जोखिम है।

निवेशकों को सलाह दी जाती है कि वे संभावित खरीद अवसरों पर नज़र रखें जब कॉस्टको के शेयर अपने दीर्घकालिक बढ़ते औसत के करीब वापस आ जाते हैं। ऐसा इसलिए है क्योंकि दीर्घकालिक बढ़ते औसत पर वापसी आमतौर पर सुधार के बाद शेयर की कीमत में उछाल का संकेत देती है, जो प्रवेश करने के लिए एक अनुकूल समय हो सकता है। साथ ही, निवेशकों को कंपनी की वार्षिक फीस में संभावित वृद्धि से शेयर की कीमत में वृद्धि की संभावना पर भी नज़र रखनी चाहिए।

वार्षिक शुल्क में वृद्धि से न केवल कंपनी के राजस्व में सीधे वृद्धि हो सकती है, बल्कि शेयरधारकों का विश्वास और भविष्य में इसके विकास के बारे में बाजार की उम्मीदें भी बढ़ सकती हैं, जिससे शेयर की कीमत बढ़ सकती है। इन दो कारकों के संयोजन से निवेशकों को सही समय पर निवेश करने की अनुमति मिल सकती है ताकि लंबी अवधि में ठोस रिटर्न अर्जित किया जा सके।

कुल मिलाकर, जबकि कॉस्टको के शेयर की कीमत ने लंबी अवधि में बहुत अच्छा प्रदर्शन किया है, निवेशकों को इसके उच्च पीई मल्टीपल और आम बाजार धारणा के कारण सावधानी के साथ निवेश के अवसर पर जाना चाहिए कि शेयर अधिक मूल्यवान हैं। शेयर की कीमत में गिरावट या सुधार पर उपयुक्त खरीद के अवसरों की तलाश करना उचित है, खासकर जब शेयर की कीमत धीरे-धीरे स्टॉक में वृद्धि करने के लिए लंबी अवधि के बढ़ते औसत के करीब वापस आ जाती है।

मौजूदा चार्ट को देखते हुए, कॉस्टको के शेयरों में बाजार में गिरावट देखी गई है, जो कि कॉस्टको स्टॉक में धीरे-धीरे वृद्धि करने का एक अच्छा समय हो सकता है। हालांकि, निवेश के फैसले अभी भी किसी की जोखिम सहनशीलता और निवेश उद्देश्यों के आधार पर किए जाने चाहिए, यह सुनिश्चित करते हुए कि निवेश रणनीति किसी की वित्तीय स्थिति और बाजार की अपेक्षाओं से मेल खाती है।

कुल मिलाकर, कॉस्टको उन निवेशकों के लिए उपयुक्त है जो उच्च जोखिम सहनशीलता रखते हैं और इसके दीर्घकालिक विकास की संभावनाओं में आश्वस्त हैं। शेयर की कीमत में गिरावट आने पर किस्तों में खरीदारी करके, यह संभावित निवेश अवसरों को प्राप्त करते हुए समग्र निवेश जोखिम को प्रभावी ढंग से कम कर सकता है। यह रणनीति न केवल जोखिम और रिटर्न को संतुलित करती है बल्कि कंपनी के दीर्घकालिक स्थिर विकास की पृष्ठभूमि में अच्छे निवेश रिटर्न भी प्रदान करती है।

| लाभकारी कारक | दीर्घकालिक निवेश मूल्य |

| सदस्यता मॉडल | मजबूत दीर्घकालिक शेयर मूल्य वृद्धि और बाजार मान्यता। |

| कम सकल लाभ की रणनीति | स्थिर राजस्व और लाभप्रदता. |

| कुशल आपूर्ति श्रृंखला | वर्तमान पी/ई अनुपात उद्योग औसत से ऊपर है। |

| अपने ब्रांड | दीर्घकालिक रिटर्न बाजार बेंचमार्क से बेहतर प्रदर्शन करते हैं। |

| अतिरिक्त सेवाएँ | वैश्विक विस्तार और मॉडल नवाचार से विकास। |

| कर्मचारी वेतन | मजबूत ब्रांड निष्ठा और सदस्यता मॉडल। |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

कैम्ब्रिकॉन के शेयर की कीमत मुताई से भी ज़्यादा हो गई है, जिससे यह चीन का नया बाज़ार बादशाह बन गया है। क्या यह तकनीकी सफलता है या कोई बुलबुला बनने की तैयारी में है?

2025-08-29

जानें कि स्टॉक टिकर क्या है, टिकर प्रतीक कैसे काम करते हैं, और आधुनिक वित्तीय बाजारों के लिए वे क्यों आवश्यक हैं।

2025-08-29

उचित मूल्य अंतर चार्ट में मूल्य अक्षमताओं को उजागर करता है। यह मार्गदर्शिका बताती है कि यह क्या है, यह क्यों महत्वपूर्ण है, और FVG का प्रभावी ढंग से व्यापार कैसे करें।

2025-08-29