जब अंतरराष्ट्रीय निवेश की बात आती है, तो ज़्यादातर लोगों के पसंदीदा बाज़ार अमेरिका और दूसरे पश्चिमी देश जैसे कि यूके और कनाडा होते हैं। हालाँकि, हाल के वर्षों में भारतीय शेयर बाज़ार का प्रदर्शन ख़ास तौर पर प्रभावशाली रहा है। पिछले दशक में यह दोगुना हो गया है, जो ताइवान, अमेरिका और दूसरे प्रमुख वैश्विक शेयर बाज़ारों से कहीं बेहतर प्रदर्शन कर रहा है। आज, यह बाज़ार इतना बड़ा है कि इसे नज़रअंदाज़ नहीं किया जा सकता। आगे, हम भारतीय शेयर बाज़ार की मज़बूत वृद्धि और इसके निवेश परिदृश्य पर गहराई से नज़र डालेंगे।

भारतीय शेयर बाजार के रुझान की वर्तमान स्थिति

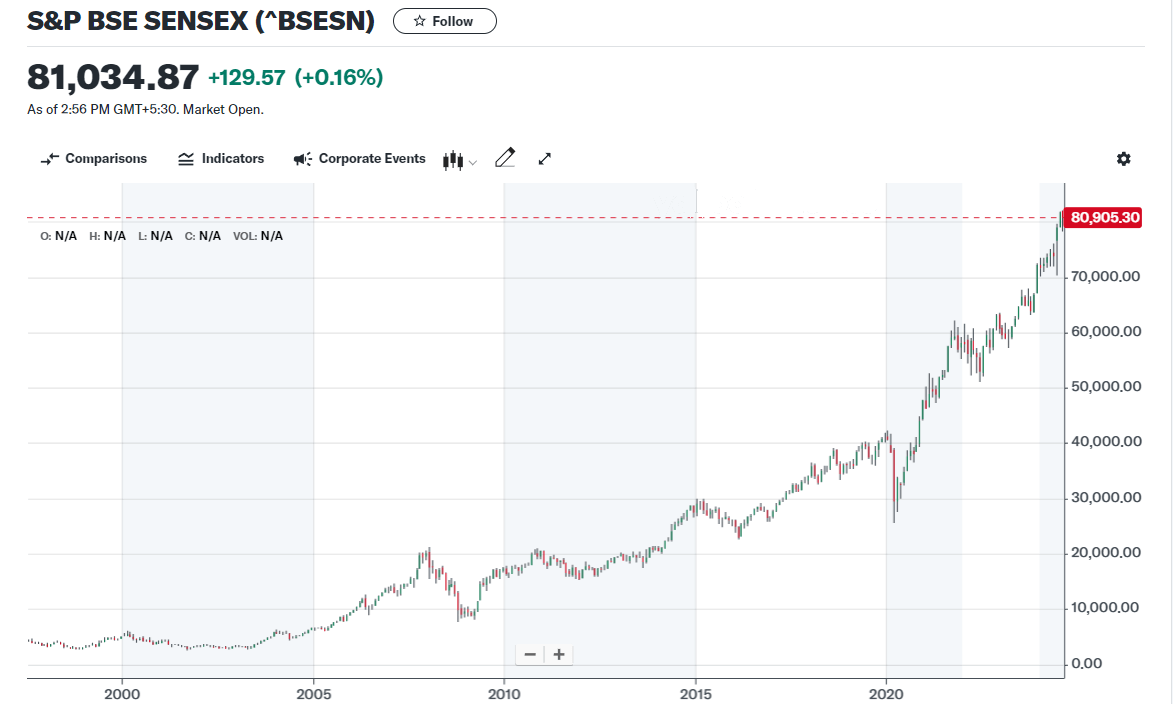

पिछले दशक पर नज़र डालें तो भारत की अर्थव्यवस्था में बहुत बड़ा बदलाव आया है। पिछले दशक में, भारतीय शेयर बाज़ार में कुल मिलाकर 250 प्रतिशत की वृद्धि हुई है, जो इसी अवधि में अमेरिकी शेयर बाज़ार की 170 प्रतिशत वृद्धि को पार कर गया है, जिससे यह दुनिया के प्रमुख शेयर सूचकांक बाज़ारों में सबसे अच्छा प्रदर्शन करने वाले बाज़ारों में से एक बन गया है। आज, भारतीय शेयर बाज़ार का बाज़ार पूंजीकरण हांगकांग से आगे निकल गया है और अमेरिका, चीन और जापान के बाद दुनिया में चौथा सबसे बड़ा बाज़ार बन गया है।

भारतीय शेयर बाजार में दो प्रमुख एक्सचेंज शामिल हैं: बॉम्बे स्टॉक एक्सचेंज (बीएसई) और नेशनल स्टॉक एक्सचेंज (एनएसई)। 1875 में स्थापित बॉम्बे स्टॉक एक्सचेंज भारत का सबसे पुराना स्टॉक एक्सचेंज है जिसका ट्रेडिंग का इतिहास और परंपरा बहुत पुरानी है। दूसरी ओर, नेशनल स्टॉक एक्सचेंज की स्थापना 1992 में हुई थी और यह बहुत जल्दी भारत के सबसे बड़े स्टॉक एक्सचेंजों में से एक बन गया है, जो विशेष रूप से अपनी उच्च तरलता और तकनीकी नवाचार के लिए जाना जाता है।

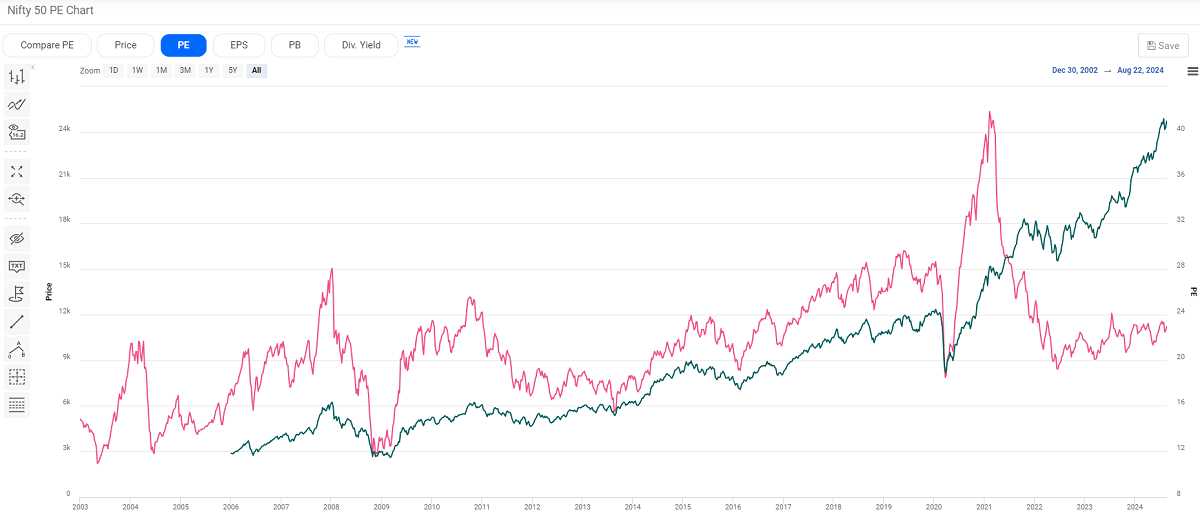

इन दोनों में से, निफ्टी 50 और सेंसेक्स दो सबसे महत्वपूर्ण बाजार सूचकांक हैं। 1996 में लॉन्च किया गया निफ्टी 50, नेशनल स्टॉक एक्सचेंज में सूचीबद्ध 50 सबसे बड़े और सबसे अधिक तरल स्टॉक से बना है और यह मोटे तौर पर पूरे भारतीय बाजार के प्रदर्शन का प्रतिनिधित्व करता है। सेंसेक्स 1986 में बनाया गया था और इसमें बॉम्बे स्टॉक एक्सचेंज में सूचीबद्ध 30 प्रतिनिधि स्टॉक शामिल हैं, जो पूरे भारतीय बाजार के प्रदर्शन को दर्शाता है। दूसरी ओर, सेंसेक्स 1986 में बनाया गया था और इसमें बॉम्बे स्टॉक एक्सचेंज में सूचीबद्ध 30 प्रतिनिधि स्टॉक शामिल हैं, जो भारतीय अर्थव्यवस्था के मुख्य स्टॉक प्रदर्शन को दर्शाता है।

हाल के वर्षों में, भारतीय शेयर बाजार के प्रमुख सूचकांक, जैसे कि निफ्टी 50 और सेंसेक्स, ने मजबूत प्रदर्शन किया है और लगातार नए सर्वकालिक उच्च स्तर स्थापित किए हैं। सेंसेक्स 80,000 के करीब पहुंच रहा है और निफ्टी 50 25,000 को पार कर गया है। दोनों में 10 गुना से अधिक की वृद्धि हुई है, जो भारतीय इक्विटी बाजार की मजबूत विकास क्षमता को दर्शाता है।

इस उल्लेखनीय वृद्धि ने न केवल वैश्विक निवेशकों का व्यापक ध्यान आकर्षित किया है, बल्कि अंतर्राष्ट्रीय पूंजी के बड़े प्रवाह को भी आकर्षित किया है, जिससे भारतीय बाजार की वैश्विक पहुंच और निवेश अपील को और बढ़ावा मिला है। इसके अलावा, भारतीय शेयर बाजार का कुल बाजार पूंजीकरण लगभग 3 ट्रिलियन डॉलर के साथ दुनिया में चौथे सबसे बड़े बाजार पर पहुंच गया है। यह स्थिति न केवल भारतीय बाजार के आकार और महत्व को दर्शाती है, बल्कि प्रमुख वैश्विक अर्थव्यवस्थाओं में से एक के रूप में इसकी प्रमुखता को भी प्रदर्शित करती है।

भारतीय शेयर बाजार सूचना प्रौद्योगिकी, वित्तीय सेवाओं, उपभोक्ता वस्तुओं और फार्मास्यूटिकल्स जैसे प्रमुख क्षेत्रों में केंद्रित है, और इन क्षेत्रों की कंपनियां बाजार पर हावी हैं और समग्र शेयर बाजार के प्रदर्शन पर गहरा प्रभाव डालती हैं। विशेष रूप से, सूचना प्रौद्योगिकी और उपभोक्ता वस्तुओं के क्षेत्रों में कई सूचीबद्ध कंपनियों ने मजबूत आय वृद्धि का प्रदर्शन किया है, जिसने बाजार के समग्र प्रदर्शन और निवेश आकर्षण में काफी सुधार किया है। इन क्षेत्रों की उछाल ने न केवल भारतीय शेयर बाजार को ठोस समर्थन प्रदान किया है, बल्कि वैश्विक निवेशकों का ध्यान भी आकर्षित किया है।

इसी समय, भारतीय बाजार में कई बेहतरीन प्रदर्शन करने वाली कंपनियों का उदय हुआ है। उदाहरण के लिए, नेशनल ग्रिड ऑफ इंडिया का शुद्ध लाभ 48 प्रतिशत से अधिक है, 2007 से लाभ में कुल 1.317 प्रतिशत की वृद्धि हुई है, जबकि पिछले 20 वर्षों में भारतीय तंबाकू कंपनियों की राजस्व वृद्धि 19 गुना, शुद्ध लाभ मार्जिन 14 प्रतिशत और निवेश पर रिटर्न (आरओई) 25 प्रतिशत रही है। इन कंपनियों का उत्कृष्ट प्रदर्शन न केवल भारतीय कंपनियों की लाभप्रदता और विकास क्षमता को उजागर करता है, बल्कि निवेशकों को आकर्षक निवेश अवसर भी प्रदान करता है।

पिछले दो दशकों में, भारतीय अर्थव्यवस्था लगभग 7 प्रतिशत की औसत वार्षिक वृद्धि दर से लगातार आगे बढ़ रही है, जिसने शेयर बाजार के दीर्घकालिक प्रदर्शन के लिए एक ठोस आधार तैयार किया है। मजबूत आर्थिक विकास, एक युवा श्रम शक्ति संरचना, और सरकार द्वारा संरचनात्मक सुधार, जैसे कर सुधार, बुनियादी ढांचे में निवेश और डिजिटल परिवर्तन, ने मिलकर शेयर बाजार के अच्छे प्रदर्शन को बढ़ावा दिया है।

अपने मजबूत दीर्घकालिक प्रदर्शन के बावजूद, भारतीय इक्विटी बाजार वैश्विक आर्थिक अनिश्चितता, नीतिगत परिवर्तन और भू-राजनीतिक जोखिमों सहित बाजार की अस्थिरता के संपर्क में रहता है। ये कारक बाजार में तेज अस्थिरता पैदा कर सकते हैं, जिससे निवेशकों का विश्वास और निवेश पर प्रतिफल प्रभावित हो सकता है। इसके अलावा, विनिमय दर में उतार-चढ़ाव का विदेशी निवेश पर प्रतिफल पर भी असर पड़ सकता है, जिससे भारतीय इक्विटी बाजारों में वास्तविक प्रतिफल पर दबाव पड़ सकता है। निवेशकों को अपने निवेश प्रतिफल की सुरक्षा और अनुकूलन के लिए इन जोखिमों को सावधानीपूर्वक संबोधित करने की आवश्यकता है।

कुल मिलाकर, भारतीय शेयर बाजार ने मजबूत आर्थिक विकास, बाजार सुधारों और विदेशी प्रवाह के दम पर उल्लेखनीय वृद्धि की संभावना दिखाई है। हालांकि, निवेशकों को बाजार में जोखिम कारकों के बारे में भी सावधान रहने की जरूरत है, जिसमें वैश्विक आर्थिक अनिश्चितता, नीतिगत बदलाव और बाजार पर उनका प्रभाव शामिल है। इन सभी कारकों को ध्यान में रखना ही अवसरों का लाभ उठाते हुए जोखिम को प्रभावी ढंग से प्रबंधित करने का एकमात्र तरीका है।

भारतीय शेयर बाजार लगातार क्यों चढ़ रहा है?

भारतीय शेयर बाजार लगातार क्यों चढ़ रहा है?

शेयर बाजार में उतार-चढ़ाव आम बात है, लेकिन भारतीय शेयर बाजार ने कई निवेशकों का ध्यान अपनी ओर खींचा है, क्योंकि इसने पिछले कुछ सालों में लगातार बढ़त की मजबूत गति दिखाई है। बाजार अब लगातार आठ सालों से बिना किसी महत्वपूर्ण गिरावट के ऊपर बना हुआ है।

इस प्रदर्शन के पीछे कई कारण हैं, जिनमें से सबसे महत्वपूर्ण हाल के वर्षों में भारत की स्थिर आर्थिक वृद्धि है। पिछले कुछ वर्षों में, भारत की अर्थव्यवस्था 6-7 प्रतिशत के बीच स्थिर औसत वार्षिक दर से बढ़ी है, जिसने न केवल कॉर्पोरेट मुनाफे में लगातार वृद्धि की है, बल्कि शेयर बाजार को भी ठोस समर्थन प्रदान किया है।

इसके अलावा, भारतीय शेयर बाजार की निरंतर बढ़त को अपेक्षाकृत ढीली आर्थिक नीतियों और अनुकूल बाजार माहौल से भी लाभ मिला है। भारत सरकार की आर्थिक नीतियों ने कंपनियों और निवेशकों के लिए एक स्थिर और अनुकूल बाजार माहौल बनाया है, जिसने दीर्घकालिक शेयर बाजार विकास के लिए एक ठोस आधार तैयार किया है।

भारतीय शेयर बाजार का ट्रेडिंग मैकेनिज्म भी चीनी ए-शेयर बाजार की तुलना में महत्वपूर्ण भूमिका निभाता है। यह खुदरा निवेशकों को टी+0 यानी उसी दिन खरीदने और बेचने की अनुमति देता है, जो खुदरा निवेशकों को महत्वपूर्ण लचीलापन प्रदान करता है। यह लचीलापन खुदरा निवेशकों को बाजार में होने वाले बदलावों पर तुरंत प्रतिक्रिया करने और अल्पकालिक अवसरों का लाभ उठाने की अनुमति देता है, जिससे संस्थागत निवेशकों को सूचना अंतराल से लाभ उठाने का लाभ प्रभावी रूप से कम हो जाता है।

ऐसे लचीले ट्रेडिंग नियम न केवल बाजार गतिविधि को बढ़ावा देते हैं बल्कि बाजार की अस्थिरता में खुदरा निवेशकों की भागीदारी भी बढ़ाते हैं। खुदरा निवेशकों द्वारा लगातार ट्रेडिंग ने बाजार में अधिक पूंजी डाली, जिससे शेयर बाजार की ऊपर की गति को और बढ़ावा मिला। इस तंत्र ने भारतीय शेयर बाजार की मजबूत वृद्धि को अतिरिक्त समर्थन प्रदान किया है, जिसने वैश्विक बाजार में गति प्राप्त करना जारी रखा है।

इसके अलावा, भारत में शेयरधारकों के हितों की रक्षा के लिए एक सख्त डीलिस्टिंग तंत्र मौजूद है। भारत में, यदि कोई सूचीबद्ध कंपनी डीलिस्ट होने का फैसला करती है, तो उसे अपने शेयरधारकों के हाथों में मौजूद शेयरों को वापस खरीदना होगा, और बायबैक मूल्य उचित और निष्पक्ष होना चाहिए। यदि कंपनी शेयरों को वापस खरीदने के लिए तैयार नहीं है, तो स्टॉक एक्सचेंज कंपनी के वास्तविक मूल्य का आकलन करने के लिए विशेषज्ञों को नियुक्त करेगा और मूल्यांकन परिणामों के आधार पर शेयर बायबैक करेगा।

यह कठोर डीलिस्टिंग तंत्र निवेशकों को उन नुकसानों के खिलाफ महत्वपूर्ण सुरक्षा प्रदान करता है जो किसी कंपनी द्वारा मनमाने ढंग से डीलिस्ट किए जाने पर शेयरधारकों को हो सकते हैं। यह सुरक्षात्मक उपाय न केवल निवेशकों के अधिकारों और हितों की रक्षा करता है, बल्कि बाजार में निवेशकों के विश्वास को भी बढ़ाता है और अधिक लोगों को शेयर बाजार में निवेश करने के लिए प्रोत्साहित करता है, इस प्रकार बाजार के स्वस्थ विकास और स्थिर वृद्धि को और बढ़ावा देता है।

भारत ने बाजार की निष्पक्षता और पारदर्शिता बनाए रखने के लिए वित्तीय धोखाधड़ी के खिलाफ़ कड़े कानूनी उपाय किए हैं। भारतीय कंपनी अधिनियम, 2013 के तहत वित्तीय जालसाजी को एक गंभीर अपराध माना जाता है, और दंड में भारी जुर्माना और 10 साल तक की कैद शामिल है। जुर्माना मामले में शामिल राशि से तीन गुना तक हो सकता है, जिसके कारण कंपनियाँ अनियमितताओं से बचने के लिए अपनी वित्तीय रिपोर्टिंग में बेहद सावधान रहती हैं।

इस कठोर दंड व्यवस्था ने बाजार पारदर्शिता को काफी हद तक बढ़ा दिया है और कंपनियों को वित्तीय जानकारी का खुलासा करने में अधिक अनुशासित होने के लिए प्रेरित किया है। इससे न केवल निवेशकों के सामने आने वाले जोखिम में कमी आई है, बल्कि भारतीय बाजार में वैश्विक निवेशकों का भरोसा भी बढ़ा है और अधिक विदेशी पूंजी प्रवाह को आकर्षित किया है, जिससे भारतीय शेयर बाजार की स्थिरता और विकास में और अधिक योगदान मिला है।

इसके अलावा, विदेशी पूंजी प्रवाह भारतीय शेयर बाजार को ऊपर ले जाने वाले प्रमुख कारकों में से एक है। पिछले साल, भारतीय बाजार पर केंद्रित एक्सचेंज-ट्रेडेड फंड (ETF) में शुद्ध प्रवाह $8.6 बिलियन तक पहुंच गया, जो 2021 के $7.4 बिलियन के शिखर को पार कर गया। उभरते बाजार फंडों द्वारा की गई कुल खरीद में इन फंडों का योगदान एक तिहाई था, जो भारतीय बाजार में निवेशकों की उच्च स्तर की रुचि और विश्वास को दर्शाता है। फंडों के इस मजबूत प्रवाह ने न केवल बाजार में नई ऊर्जा का संचार किया है, बल्कि भारतीय इक्विटी बाजारों में निरंतर लाभ को भी बढ़ावा दिया है।

जापानी वित्तीय संस्थाएँ भी भारत में अपना निवेश बढ़ा रही हैं, यह कदम वैश्विक पूंजी बाजार की भारत में मान्यता और विश्वास को दर्शाता है। जापानी निवेशक और वित्तीय संस्थाएँ भारतीय बाजार में सक्रिय रूप से अपनी स्थिति बना रही हैं और भारतीय अर्थव्यवस्था की मजबूत वृद्धि और बाजार की संभावनाओं से लाभ उठाने के उद्देश्य से भारत में अपनी निवेश परिसंपत्तियों की होल्डिंग बढ़ा रही हैं। निवेश में यह वृद्धि न केवल भारतीय बाजार के प्रति सकारात्मक दृष्टिकोण को दर्शाती है, बल्कि वैश्विक पूंजी बाजारों में उभरते बाजार के रूप में भारत के बढ़ते महत्व को भी इंगित करती है।

आईएमएफ की अपेक्षाओं के अनुसार, भारत अगले पांच वर्षों में दुनिया की तीसरी सबसे बड़ी अर्थव्यवस्था बन जाएगा, जो देश के महत्वपूर्ण आर्थिक विकास के मूल सिद्धांतों पर आधारित है। भारत के मजबूत आर्थिक प्रदर्शन को व्यापक रूप से मान्यता प्राप्त है और यह इसके भविष्य की संभावनाओं के लिए शुभ संकेत है। देश की आर्थिक वृद्धि न केवल स्थिर घरेलू मांग से प्रेरित है, बल्कि इसकी आर्थिक संभावनाओं में अंतर्राष्ट्रीय बाजारों के विश्वास से भी लाभान्वित होती है।

इसके अलावा, भारत की बड़ी और युवा जनसांख्यिकी आर्थिक विकास के लिए मजबूत समर्थन प्रदान करती है। वित्त वर्ष 2023-2024 में भारत की जीडीपी वृद्धि दर 2.8 प्रतिशत सालाना है, जो इसकी आर्थिक गतिशीलता का एक और सबूत है। भारत की औसत आयु 28 वर्ष है, जो इसे दुनिया के सबसे युवा देशों में से एक बनाती है, यह एक जनसांख्यिकीय लाभांश है जो भविष्य के आर्थिक विकास और बाजार विस्तार के लिए एक ठोस आधार प्रदान करता है। इस बीच, दुनिया में दूसरे सबसे बड़े अंग्रेजी बोलने वाले देश के रूप में, भारत को वैश्विक विस्तार में एक महत्वपूर्ण भाषाई लाभ है, जो न केवल अंतरराष्ट्रीय बाजार में इसकी प्रतिस्पर्धात्मकता को बढ़ाता है, बल्कि बड़ी संख्या में विदेशी कंपनियों को भारतीय बाजार में प्रवेश करने के लिए आकर्षित करता है।

भारत का ई-कॉमर्स बाजार और मोबाइल भुगतान क्षेत्र तेजी से विकास कर रहा है और अर्थव्यवस्था को आगे बढ़ाने वाली एक महत्वपूर्ण शक्ति बन गया है। डिजिटल भुगतान और फिनटेक के प्रसार ने न केवल वित्तीय सेवाओं तक पहुंच को तेज किया है, बल्कि उद्योगों में नवाचार और विकास को भी बढ़ावा दिया है। इस प्रवृत्ति से आने वाले वर्षों में और भी अधिक उज्ज्वल डिजिटल क्रांति की उम्मीद है क्योंकि अधिक से अधिक उपभोक्ता और व्यवसाय डिजिटल भुगतान को अपना रहे हैं, जिससे भारतीय अर्थव्यवस्था में और अधिक परिवर्तन और उन्नयन हो रहा है।

निष्कर्ष के तौर पर, भारतीय शेयर बाजार ने पिछले कुछ वर्षों में अच्छा प्रदर्शन किया है और वैश्विक अर्थव्यवस्था का एक महत्वपूर्ण हिस्सा बन गया है। इसकी युवा जनसांख्यिकी, तेजी से बढ़ती अर्थव्यवस्था और बढ़ती बाजार स्थिति ने भारतीय बाजार को अत्यधिक वांछनीय बना दिया है। कुछ जोखिमों और चुनौतियों के बावजूद, भारत का शेयर बाजार लंबे समय में जबरदस्त विकास क्षमता प्रदान करता है। निवेशकों को बाजार में होने वाले बदलावों पर नज़र रखनी चाहिए और भारतीय बाजार द्वारा प्रस्तुत अवसरों को भुनाने के लिए अच्छी तरह से तैयार रहना चाहिए।

भारतीय शेयर बाजार का निवेश विश्लेषण

भारतीय शेयर बाजार का निवेश विश्लेषण

भारतीय बाजार की दीर्घकालिक क्षमता बहुत बड़ी है, इसकी युवा जनसांख्यिकी और तेजी से बढ़ती अर्थव्यवस्था भविष्य के विकास के लिए विशाल गुंजाइश प्रदान करती है। एक युवा श्रम शक्ति और एक विस्तारित उपभोक्ता बाजार आर्थिक विकास के लिए मजबूत समर्थन प्रदान करता है। जबकि बाजार का भविष्य का विकास वैश्विक आर्थिक और नीतिगत माहौल से प्रभावित होगा, भारतीय शेयर बाजार लंबी अवधि में महत्वपूर्ण विकास के अवसर प्रदान करना जारी रखता है, खासकर जब अर्थव्यवस्था की संरचना अनुकूलन करना जारी रखती है और बाजार परिपक्व होता है।

औसत निवेशक के लिए, भारतीय शेयर बाजार में नियमित रूप से निश्चित-राशि निवेश दृष्टिकोण का उपयोग करके निवेश करना उचित है। यह रणनीति निवेश जोखिम को फैलाकर और निश्चित अंतराल पर एक निश्चित राशि का निवेश करके बाजार में उतार-चढ़ाव के प्रभाव को कम करके अल्पकालिक बाजार अस्थिरता का प्रभावी ढंग से मुकाबला कर सकती है।

लंबी अवधि तक इस निवेश दृष्टिकोण का पालन करके, कोई भी व्यक्ति अल्पकालिक बाजार अस्थिरता के साथ भी ठोस परिसंपत्ति प्रशंसा प्राप्त कर सकता है और भारतीय शेयर बाजार की दीर्घकालिक विकास क्षमता से अच्छे रिटर्न प्राप्त कर सकता है। यह दृष्टिकोण न केवल निवेश प्रक्रिया को सरल बनाता है बल्कि निवेश के अनुशासन को भी बेहतर बनाता है, जो औसत निवेशक को जटिल बाजार परिवेश में वित्तीय लक्ष्यों को प्राप्त करने में मदद करता है।

जबकि, पेशेवर निवेशक अपने फंड को विविधतापूर्ण निवेश रणनीति के लिए बुद्धिमानी से आवंटित कर सकते हैं, जैसे कि अपने फंड का 60 प्रतिशत अमेरिकी शेयरों में, 20 प्रतिशत ताइवान के शेयरों में और शेष 20 प्रतिशत भारतीय बाजार में निवेश करना। भारतीय बाजार में निवेश करते समय, निवेशक अपनी व्यक्तिगत जोखिम सहनशीलता के आधार पर विभिन्न प्रकार के स्टॉक चुन सकते हैं।

लार्ज-कैप स्टॉक आमतौर पर अधिक मजबूत होते हैं, अपेक्षाकृत स्थिर रिटर्न देते हैं, और कम जोखिम लेने वाले निवेशकों के लिए उपयुक्त होते हैं, जबकि स्मॉल-कैप स्टॉक अधिक रिटर्न देने की संभावना रखते हैं, लेकिन अधिक अस्थिरता के साथ आते हैं और उच्च स्तर का जोखिम उठाने के इच्छुक निवेशकों के लिए उपयुक्त होते हैं। इस तरह का आवंटन जोखिम और इनाम को संतुलित करने और बाजारों में निवेश के अवसरों को भुनाने में मदद करता है।

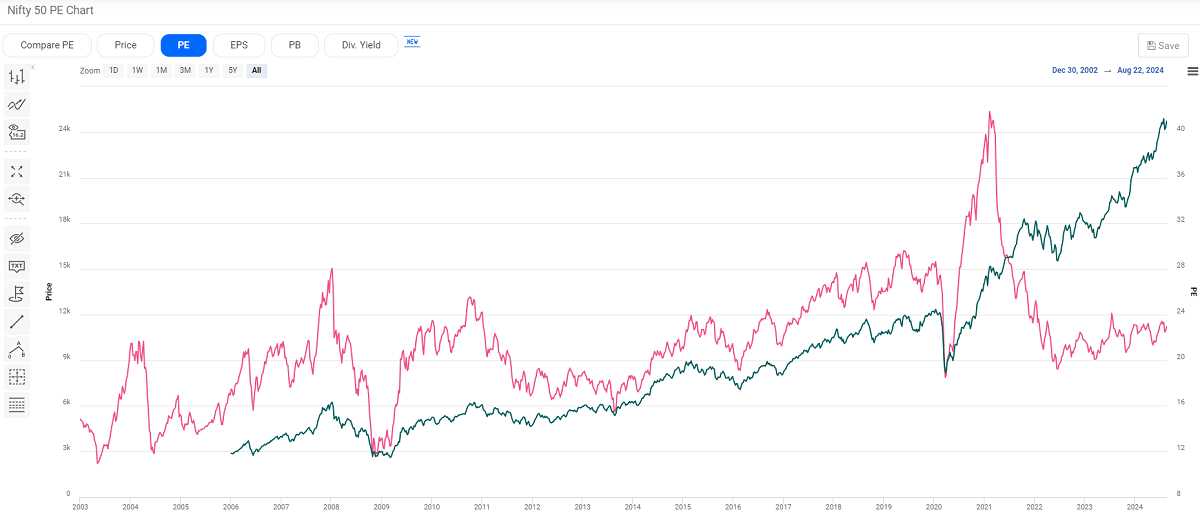

यह ध्यान रखना महत्वपूर्ण है कि भारतीय अर्थव्यवस्था के तेज़ विकास के बावजूद, भारतीय बाज़ार में निवेश करते समय संभावित जोखिमों के बारे में सतर्क रहने की ज़रूरत है। भारत के लिए कुल मूल्य-से-आय अनुपात वर्तमान में 22x है, जो अभी भी उच्च है, हालांकि यह पिछले दशक के 25x से ऊपर के मूल्यांकन की तुलना में सस्ता लगता है। निवेशकों को उच्च मूल्यांकन के परिणामस्वरूप बाजार में सुधार के जोखिम पर विचार करने और निवेश निर्णय लेते समय बाजार के वास्तविक मूल्य का व्यापक मूल्यांकन करने की आवश्यकता है।

साथ ही, जबकि भारतीय शेयर बाजार ने ऐतिहासिक रिटर्न के मामले में लगातार अमेरिकी बाजार से बेहतर प्रदर्शन किया है, जो दीर्घकालिक निवेश के लिए इसकी मजबूत क्षमता को दर्शाता है, निवेशकों को निवेश करते समय सावधानी बरतने की जरूरत है। क्या भविष्य में विकास को बनाए रखा जा सकता है, यह एक महत्वपूर्ण सवाल है, खासकर उच्च मूल्यांकन के वर्तमान संदर्भ में, और बाजार में सुधार का जोखिम हो सकता है। इसलिए भारतीय बाजार को निवेश विकल्प के रूप में देखते समय संभावित मूल्यांकन जोखिमों के मुकाबले दीर्घकालिक विकास संभावनाओं का आकलन करना विशेष रूप से महत्वपूर्ण है।

साथ ही, भारतीय शेयर बाजार अमेरिकी बाजार की तुलना में अपेक्षाकृत अधिक अस्थिर है और अधिक जोखिम भरा हो सकता है। निवेशकों को यह पता होना चाहिए कि भारतीय बाजार अमेरिकी शेयर बाजार में उतार-चढ़ाव के प्रति अधिक संवेदनशील है और अमेरिकी शेयर बाजार के अनुरूप आगे बढ़ सकता है। सहसंबंध की इस उच्च डिग्री का मतलब है कि वैश्विक अर्थव्यवस्था और अमेरिकी बाजार दोनों में होने वाले बदलावों का भारतीय शेयर बाजार पर महत्वपूर्ण प्रभाव पड़ सकता है, और भारतीय बाजार में भाग लेने वाले निवेशकों को संभावित बाजार अस्थिरता को संबोधित करने के लिए उचित जोखिम प्रबंधन उपाय करने की आवश्यकता होगी।

इसके अलावा, भारत को राजनीतिक जोखिमों और आर्थिक सुधारों को लेकर अनिश्चितता का सामना करना पड़ रहा है। इस साल मई में होने वाले प्रधानमंत्री चुनाव का भारतीय अर्थव्यवस्था पर असर पड़ सकता है और अगर मौजूदा प्रधानमंत्री मोदी दूसरा कार्यकाल जीतने में विफल रहते हैं तो बाजार में उथल-पुथल मच सकती है। सुधारों की निरंतरता भी एक प्रमुख मुद्दा है, कुछ अर्थशास्त्रियों ने अपने दूसरे कार्यकाल के दौरान सुधार उपायों में रूढ़िवादी होने के लिए मोदी की आलोचना की है। अगर आर्थिक सुधार प्रक्रिया धीमी हो जाती है, तो इसका भविष्य की वृद्धि पर नकारात्मक प्रभाव पड़ सकता है, और निवेशकों को इन जोखिम कारकों पर कड़ी नज़र रखने की ज़रूरत है।

इसलिए, जबकि भारतीय शेयर बाजार आकर्षक निवेश रिटर्न के अवसर प्रदान करता है, निवेश करने से पहले इसके संभावित जोखिमों का पूरी तरह से आकलन करना महत्वपूर्ण है। भारतीय बाजार की उच्च अस्थिरता और वैश्विक आर्थिक उथल-पुथल के प्रति इसकी संवेदनशीलता के कारण, निवेशकों को इन कारकों पर सावधानीपूर्वक विचार करना चाहिए और अपनी जोखिम सहनशीलता के अनुसार अपनी निवेश रणनीति को तैयार करना चाहिए।

कुल मिलाकर, भारतीय शेयर बाजार में आर्थिक वृद्धि और युवा जनसांख्यिकी के साथ दीर्घकालिक निवेश के अवसर प्रदान करने के साथ महत्वपूर्ण विकास क्षमता है। हालांकि, निवेशकों को जोखिमों का आकलन करने में सतर्क रहना चाहिए और बाजार की अस्थिरता और वैश्विक अर्थव्यवस्था में बदलावों के प्रति संवेदनशीलता को ध्यान में रखना चाहिए। पर्याप्त बाजार अनुसंधान और प्रभावी जोखिम प्रबंधन के माध्यम से, निवेशक संभावित जोखिमों से बचते हुए अवसरों का लाभ उठा सकते हैं।

भारत के शेयर बाजार की स्थिति और निवेश परिदृश्य

| पहलू |

सामग्री |

| बाजार प्रदर्शन |

दस साल का लाभ दोगुना हुआ, प्रमुख वैश्विक शेयर बाजारों से आगे |

| उछाल के कारण |

स्थिरता, सुधार और विदेशी निवेश से प्रेरित विकास। |

| मार्केट के खरीददार और बेचने वाले |

विश्व का चौथा सबसे बड़ा शेयर बाजार, 3 ट्रिलियन डॉलर का बाजार पूंजीकरण। |

| महत्वपूर्ण संकेतक |

निफ्टी 50 और सेंसेक्स |

| जोखिम |

उच्च अस्थिरता, नीति और विनिमय दर जोखिम |

| निवेश रणनीति |

उच्च दीर्घकालिक निवेश क्षमता, दीर्घकालिक दृष्टिकोण बनाए रखने की आवश्यकता |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

भारतीय शेयर बाजार लगातार क्यों चढ़ रहा है?

भारतीय शेयर बाजार लगातार क्यों चढ़ रहा है? भारतीय शेयर बाजार का निवेश विश्लेषण

भारतीय शेयर बाजार का निवेश विश्लेषण