要約

要約

インドの株式市場の成長は世界の他の株式市場を上回っており、リスクを伴う長期的な可能性を秘めています。その要因は安定した経済、改革、外国からの資金流入にあります。

国際投資をする場合、多くの人は米国や英国、カナダなどの市場を選ぶでしょう。しかし、近年のインド株式市場のパフォーマンスは特に注目に値します。過去10年間で市場規模は2倍になり、台湾、米国、その他の主要な世界の株式市場をはるかに上回っています。今日、この市場は無視できないほど大きくなっています。本記事では、インド株式市場の力強い成長とその投資見通しについて詳しく見ていきます。

インドの株式市場動向の現状

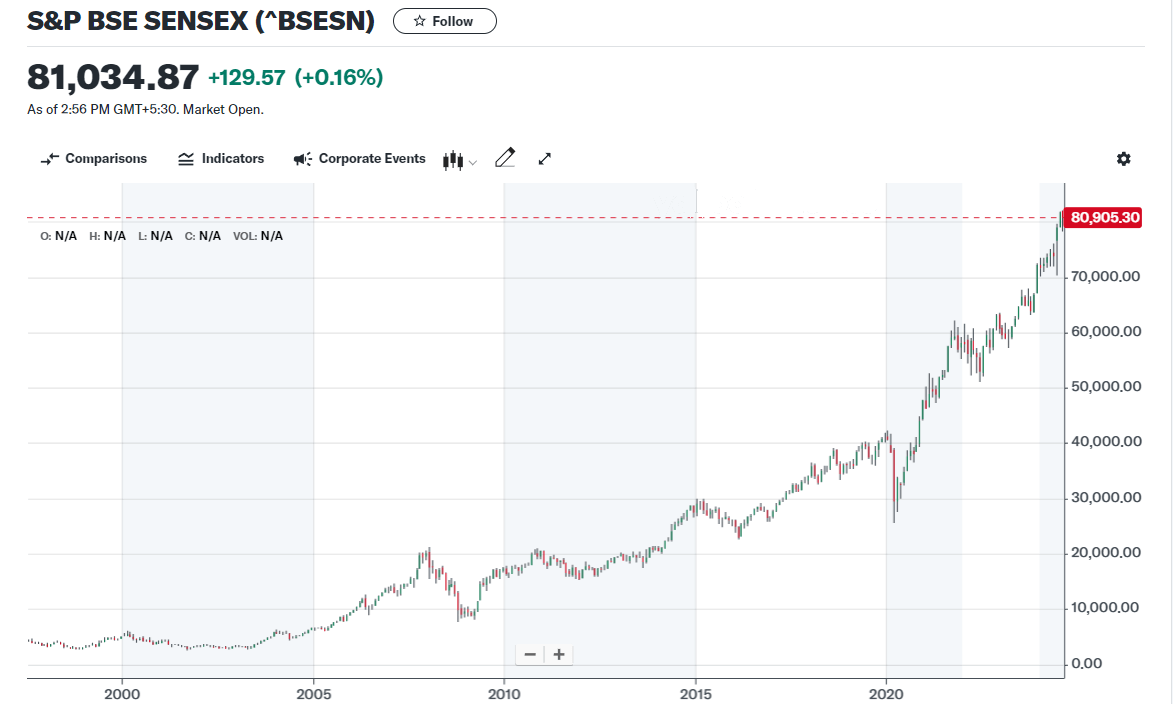

過去 10 年間でインド経済は大きな変化を遂げました。インドの株式市場は250%成長しましたが、同時期に米国株式市場が 170% 成長したことと比べると、世界の主要な株価指数市場の中でも最も好調な市場の一つとなっています。今日、インド株式市場の時価総額は香港を超え、米国、中国、日本に次ぐ世界第 4 位となっています。

インドの株式市場は、ボンベイ証券取引所 (BSE) と国立証券取引所 (NSE) という 2 つの主要な取引所で構成されています。1875 年に設立されたボンベイ証券取引所は、インドで最も古い証券取引所であり、長い歴史と取引の伝統があります。一方、国立証券取引所は 1992 年に設立された後、急速に成長してインド最大の証券取引所の 1 つとなりました。国立証券取引所は特に高い流動性と技術革新で知られています。

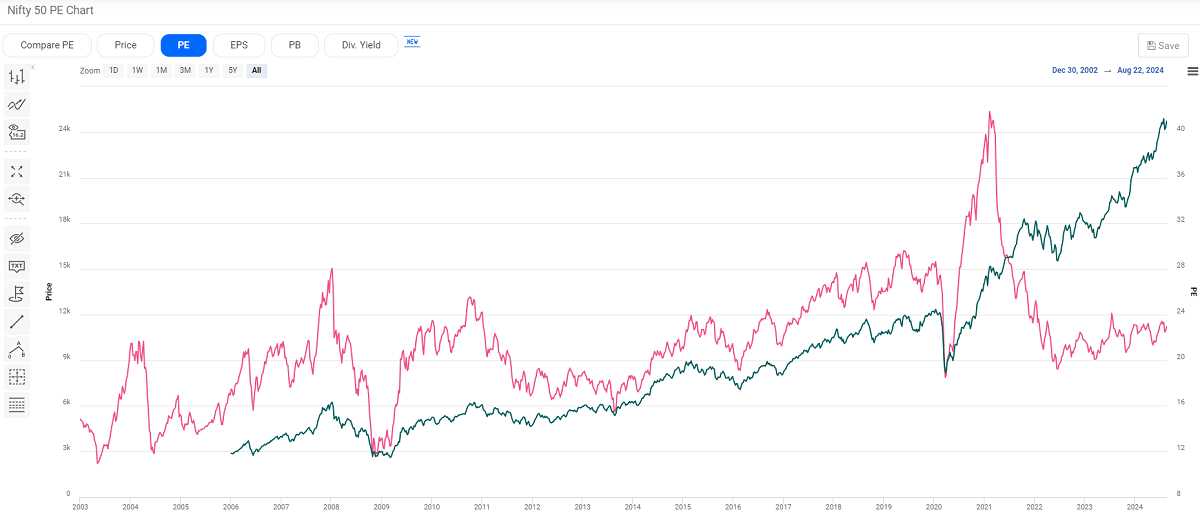

2 つの指数のうち、Nifty 50 と Sensex は最も重要な市場指数です。1996 年に開始された Nifty 50 は、インド国立証券取引所に上場されている最大かつ最も流動性の高い 50 銘柄で構成されており、インド市場全体のパフォーマンスを測る指標になっています。一方、Sensex は 1986 年に作成され、ボンベイ証券取引所に上場されている 30 銘柄の代表的な銘柄で構成されており、インド経済の中核となる株式のパフォーマンスを反映しています。

近年、インド株式市場の主要指数であるNifty 50やSensexは好調な動きを見せ、史上最高値を更新し続けています。Sensexは80,000に近づき、Nifty 50は25,000を超えました。どちらも10倍以上上昇しており、インド株式市場の強力な成長の可能性を示しています。

この目覚ましい成長は、世界中の投資家から広く注目を集めただけでなく、国際資本の大規模な流入も引き付け、インド市場の世界的な広がりと投資の魅力をさらに高めています。さらに、インド株式市場の総時価総額は約 3 兆ドルで、世界第 4 位にまで急上昇しました。この位置は、インド市場の規模と重要性を反映しているだけでなく、主要な世界経済の 1 つとしての卓越性も示しています。

インドの株式市場は、情報技術、金融サービス、消費財、医薬品などの主要セクターに集中しており、これらのセクターの企業が市場を支配し、株式市場全体のパフォーマンスに大きな影響を与えています。特に、情報技術と消費財セクターの上場企業の多くは、堅調な収益成長を示しており、市場全体のパフォーマンスと投資の魅力が大幅に向上しています。これらのセクターの活況は、インドの株式市場に堅調なサポートを提供しているだけでなく、世界中の投資家の注目を集めています。

同時に、インド市場では多くのトップクラスの業績を上げる企業が出現しました。たとえば、インド国営電力会社の純利益は 48% を超え、2007 年以降、累計で 1.317% 増加しました。また、インドのタバコ会社は過去 20 年間で収益が 19 倍に増加し、純利益率は 14%、投資収益率 (ROE) は 25% でした。これらの企業の優れた業績は、インド企業の収益性と成長の可能性を浮き彫りにするだけでなく、投資家に魅力的な投資機会も提供しています。

過去20年間、インド経済は年間平均約7%の成長率で着実に発展し、株式市場の長期的なパフォーマンスの強固な基盤を築いてきました。力強い経済成長、若い労働力構造、そして税制改革、インフラ投資、デジタル変革などの政府による構造改革が相まって、株式市場の好調なパフォーマンスを牽引しています。

インド株式市場は、長期的には好調なパフォーマンスを示しているものの、世界経済の不確実性、政策変更、地政学的リスクなど、市場のボラティリティに依然としてさらされています。これらの要因は市場の急激なボラティリティの変動につながり、投資家の信頼と投資収益に影響を及ぼす可能性があります。さらに、為替レートの変動は外国投資の収益にも影響を及ぼし、インド株式市場の実質収益に圧力をかける可能性があります。投資家は、投資収益を守り、最大限に活用するために、これらのリスクに注意深く対処する必要があります。

全体的に、インドの株式市場は、力強い経済成長、市場改革、海外からの資金流入を背景に、大きな成長の可能性を示しています。しかし、投資家は、世界経済の不確実性、政策変更、およびそれらが市場に与える影響など、市場のリスク要因にも注意する必要があります。これらすべての要因を考慮することが、チャンスをつかみながらリスクを効果的に管理する唯一の方法です。

成長持続要因

成長持続要因

インドの株式市場が多くの投資家の注目を集めている理由は、長年にわたり着実に利益を上げ続けているからです。市場は、大幅な下落もなく、8年連続で上昇を続けています。

この業績の背景にはさまざまな理由が考えられますが、近年の安定したインド経済の成長を無視することはできません。過去数年間、インド経済は年平均6~7%の安定した成長を遂げており、企業利益の着実な増加を牽引しただけでなく、株式市場をしっかりと支えてきました。

さらに、インド株式市場の持続的な上昇は、比較的緩やかな経済政策と好ましい市場環境の恩恵も受けています。インド政府の経済政策は、企業と投資家にとって安定した友好的な市場環境を作り出し、株式市場の長期的な成長の強固な基盤を築いています。

インド株式市場の取引メカニズムも、中国A株市場と比較して重要な役割を果たしています。個人投資家がT+0で取引、つまり同日に売買できるため、個人投資家に大きな柔軟性がもたらされます。この柔軟性により、個人投資家は市場の変化に迅速に対応し、短期的な機会を活用できるため、機関投資家が情報ギャップから利益を得るという利点が効果的に減少します。

こうした柔軟な取引ルールは、市場活動を促進するだけでなく、市場変動への個人投資家の参加も増やします。個人投資家による頻繁な取引は市場にさらに多くの資本を注入し、株式市場の上昇の勢いをさらに加速させます。このダイナミズムは、世界市場で勢いを増し続けているインド株式市場の堅調な成長をさらに支えています。

インドでは株主の利益を守るために厳格な上場廃止制度が整備されている点も成長を支える要因です。インドでは、上場企業が上場廃止を決定した場合、株主の所有する株式を買い戻さなければならず、買い戻し価格は妥当かつ公正でなければならないとするルールが存在します。企業が株式の買い戻しをしない場合、証券取引所は専門家に委託して企業の実際の価値を評価し、その評価結果に基づいて株式の買い戻しを実施します。

この厳格な上場廃止の仕組みは、企業が恣意的に上場廃止した場合に株主が被るであろう損失から投資家を保護します。この保護措置は、投資家の権利と利益を保護するだけでなく、市場に対する投資家の信頼を大幅に高め、より多くの人々が株式市場への投資に参加することを奨励し、市場の健全な発展と安定した成長をさらに促進します。

インドは市場の公正性と透明性を維持するために、金融詐欺に対する厳格な法的措置を講じてきました。2013年インド会社法では、金融犯罪は重罪とみなされ、罰則には高額の罰金と最長10年の懲役が含まれます。罰金は事件に関係する金額の最大3倍が科せられる可能性があり、企業は不正を避けるために財務報告に非常に注意を払っています。

この厳格な罰則制度により、市場の透明性が大幅に向上し、企業は財務情報の開示においてより厳格な姿勢を取るようになりました。これにより、投資家が直面するリスクが軽減されるだけでなく、インド市場に対する世界の投資家の信頼が高まり、より多くの外国資本の流入が引き寄せられ、インド株式市場の安定と成長にさらに貢献しています。

外国からの資金流入もインド株式市場の上昇を牽引する重要な要因の1つです。昨年、インド市場に焦点を当てた上場投資信託(ETF)への純流入額は86億ドルに達し、2021年のピークである74億ドルを大幅に上回りました。これらのファンドは新興市場ファンドによる総購入額の3分の1を占め、インド市場に対する投資家の関心と信頼の高さを示しています。この強力な資金流入は市場に新たな活力を吹き込んだだけでなく、インド株式市場の持続的な上昇をさらに後押ししました。

日本の金融機関もインドへの投資を増やしており、これは世界の資本市場におけるインドへの認知と信頼を反映しています。日本の投資家と金融機関は、インド経済の力強い成長と市場の潜在力から利益を得ることを目指して、インド市場で積極的にポジションを築き、インドでの投資資産の保有を増やしています。この投資の増加は、インド市場に対する前向きな見通しを反映しているだけでなく、世界の資本市場における新興市場としてのインドの重要性が高まっていることを示しているのです。

IMF の予測によれば、インドは今後 5 年以内に世界第 3 位の経済大国になると見込まれており、これは同国の経済成長の基礎となる重要な要因に基づいています。インドの力強い経済実績は広く認識されており、将来の可能性を示唆しています。同国の経済成長は安定した国内需要だけでなく、経済見通しに対する国際市場の信頼からも推進されています。

さらに、インドの人口が多く若いことも経済成長の強力な支えとなっている。2023~2024年度のインドのGDP成長率は前年比2.8%で、経済の活力をさらに証明している。インドの平均年齢は28歳で、世界で最も若い国の一つであり、人口ボーナスは将来の経済発展と市場拡大の強固な基盤を築く。一方、世界で2番目に人口の多い英語圏の国として、インドは世界展開において大きな言語的優位性を持っており、国際市場での競争力を高めるだけでなく、多くの外国企業がインド市場に参入するきっかけにもなっている。

電子商取引市場とモバイル決済部門の成長は、インド経済を牽引する重要な原動力となっています。デジタル決済とフィンテックの普及は、金融サービスへのアクセスを加速させただけでなく、業界全体のイノベーションと成長を促進しました。今後数年間でますます多くの消費者と企業がデジタル決済を採用し、インド経済のさらなる変革と向上が進むにつれて、デジタル革命がもたらされると予想されます。

インドの株式市場は過去数年間好調に推移し、世界経済の重要な一部となっています。人口構成が若く、経済が急成長しており、市場での地位が高まっていることから、インド市場は投資対象として非常に魅力的です。リスクと課題はあるものの、インド市場はそれを上回るチャンスがあり、投資家はそれを生かす準備を万全にしておく必要があります。

インド株式市場の投資分析

インド市場の長期的な潜在性は非常に大きく、若い人口構成と急成長する経済が将来の成長に多大な余地を与えています。若い労働力と拡大する消費者市場が経済成長を強力に支えています。市場の今後の発展は世界の経済および政策環境の影響を受けることになりますが、特に経済構造が最適化され市場が成熟するにつれて、インドの株式市場は長期的に大きな成長機会を提供し続けます。

平均的な投資家には、定期的な定額投資アプローチを使用してインドの株式市場に投資することをお勧めします。この戦略は、一定の間隔で一定額の資金を投資することで投資リスクを分散し、市場変動の影響を平滑化することで、短期的な市場変動に効果的に対応できます。

この投資アプローチを長期間にわたって堅持することで、短期的な市場変動があっても資産価値を着実に高め、インド株式市場の長期的な成長の可能性から高い収益を得ることができます。このアプローチは投資プロセスを簡素化するだけでなく、投資の規律も向上させ、複雑な市場環境において平均的な投資家が財務目標を達成するのに役立ちます。

一方、プロの投資家は、資金の60%を米国株に、20%を台湾株に、残りの20%をインド市場に投資するなど、分散投資戦略のために資金を賢く配分することができます。インド市場に投資する場合、投資家は個人のリスク許容度に基づいてさまざまな種類の株式を選択できます。

大型株はより堅調で、比較的安定したリターンを提供し、リスク許容度の低い投資家に適しています。一方、小型株は、より高いリターンを提供する傾向がありますが、ボラティリティが高く、より高いレベルのリスクを許容できる投資家に適しています。このような配分は、リスクとリターンのバランスを取り、市場全体の投資機会を活用するのに役立ちます。

インド経済の急速な成長にもかかわらず、インド市場に投資する際には潜在的なリスクに注意する必要があります。インドの全体的な株価収益率は現在 22 倍で、過去 10 年間の 25 倍を超える評価と比較すると割安に見えますが、それでもまだ高い水準です。投資家は、高い評価による市場調整のリスクを考慮し、投資決定を行う際に市場の真の価値を総合的に評価する必要があります。

インド株式市場は歴史的に米国市場を一貫して上回るリターンを上げており、長期投資の大きな可能性を示唆しているものの、投資を行う際に注意を払う必要があります。特に現在の高評価の状況では、将来の成長が持続可能かどうかが重要な問題であり、市場は調整のリスクにさらされる可能性があります。したがって、インド市場を投資の選択肢として検討する際には、長期的な成長見通しと潜在的な評価リスクを評価することが特に重要です。

また、インドの株式市場は米国市場よりも比較的ボラティリティが高く、リスクが高い可能性があります。投資家は、インド市場が米国株式市場と連動して動く可能性があることに注意する必要があります。この高い相関性は、世界経済と米国市場の両方の変化がインド株式市場に大きな影響を与える可能性があることを意味し、インド市場に参加する投資家は、起こり得る市場のボラティリティに対処するために適切なリスク管理措置を講じる必要があります。

さらに、インドは政治リスクと経済改革もリスク要因に挙げられます。今年5月のインド下院総選挙の結果次第ではインド経済に影響を及ぼすと考えられており、実際、モディ首相が賽銭されなかった場合、市場に悪影響を及ぼすと見られていました。経済改革の継続も重要な問題で、一部の経済学者はモディ首相が2期目の改革策で保守的になったと批判しています。経済改革のプロセスが鈍れば、将来の成長に悪影響を与えかねないため、投資家はこれらのリスク要因を注意深く監視する必要があります。

全体的に、インドの株式市場には大きな成長の可能性があり、経済成長と若い人口構成により長期的な投資機会が提供されています。ただし、投資家はリスクの評価に慎重になり、市場のボラティリティと世界経済の変化に対する敏感さに留意する必要があります。適切な市場調査と効果的なリスク管理により、投資家は潜在的なリスクを回避しながら機会を活用できます。

| 評価項目 | コメント |

| 市場パフォーマンス | 10年間の成長率は2倍で、世界の主要株式市場を上回る |

| 急成長の理由 |

安定、改革、外国からの流入によって成長が促進されている |

| 市場規模 | 世界第4位の株式市場、時価総額3兆ドル |

| 主要指標 | Nifty 50 と Sensex |

| リスク要因 | 高いボラティリティ、政治および経済改革 |

| 投資戦略 |

長期投資の場合、しっかりとした長期的な視点を維持する必要がある |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

XAUUSD 取引の正しいロット サイズを計算し、リスクを効果的に管理し、不安定な金取引状況でコストのかかるミスを回避する方法を学びます。

2025-05-12

脱ドル化に関する事項を学びましょう。世界貿易で米ドルを落とした国はどこなのか、そしてこの傾向が2025年に勢いを増している原因を探ります。

2025-05-09