取引

EBCについて

公開日: 2024-08-23

更新日: 2024-09-18

金融ニュースを追っていると、「米連邦準備制度理事会は今年何回金利を上げる予定か」や「中央銀行は金利を据え置くことを決定した」など、金利に関する議論をよく目にします。こうした利率の決定は普段の生活に馴染みがないと思えるかもしれませんが、実は私たちの投資やローンとも密接に関係しています。特に、「金利引き下げ」は、あなたの投資やローンに大きな影響を与える可能性があります。本記事では、金利引き下げとそれが経済や投資に与える影響について詳しく見ていきます。

金利引き下げとは何か?

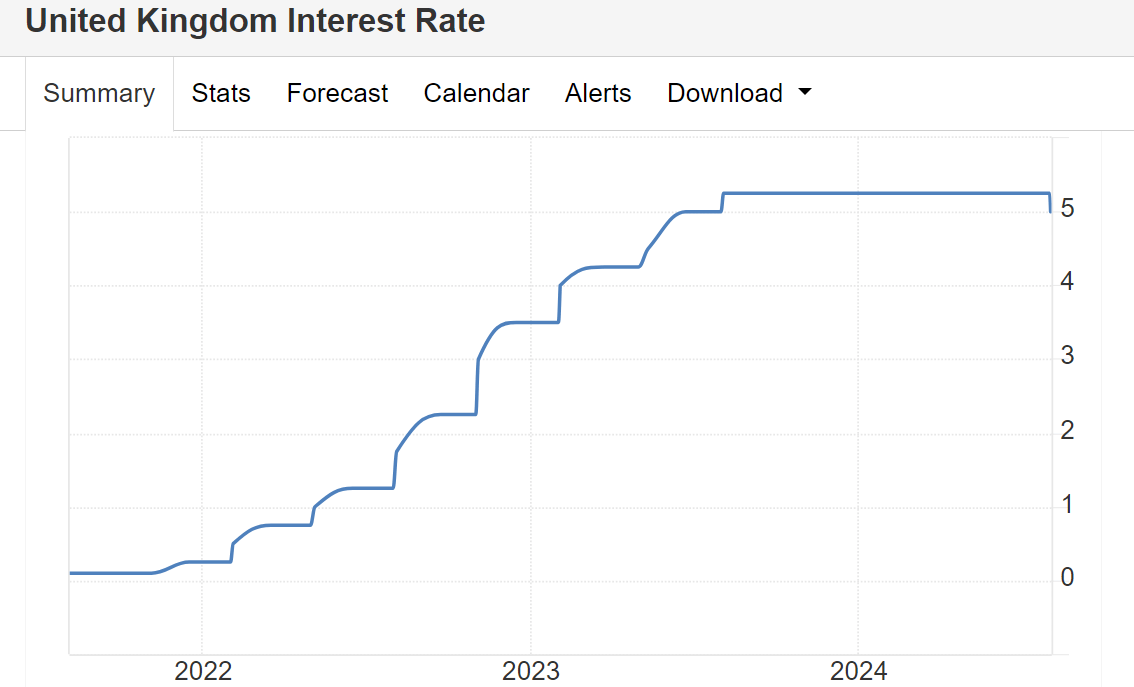

これは、中央銀行が基準金利(政策金利)を引き下げることを指します。基準金利は、銀行間の貸出と借入の基準金利であり、商業銀行の貸出金利と預金金利も決定します。金利引き下げは、利率を引き下げることで市場の通貨供給量を増やし、経済を刺激する効果があります。実際の金利引下げはさまざまな金融政策手段があります。一番わかり易いのは政策金利の引き下げで、商業銀行が他の銀行から資金を借入れる際のコストに直接影響します。これにより、商業銀行の貸出金利と預金金利が引下げられます。もう一つの引下げ方法は市中への通貨供給量を増やす方法です。これは中央銀行が公開市場操作を通じて例えば国債を購入し、市場に対する通貨供給量を増やすことで市場における通貨供給が増加し、金利が下がります。

さらに、中央銀行は預金準備率操作を行うことで市場の流動性に影響を与えることもできます。預金準備率を下げると、商業銀行が貸し出す資金が増え、市場における資金供給量が増加します。同時に、基準割引率を下げると、商業銀行が中央銀行から借り入れるコストが下がり、銀行の借り入れと貸し出しが促進され、市場金利がさらに低下します。

金利を引き下げることで経済を刺激する政策のことを金融緩和政策と呼びます。金利が下がると借入コストが下がり、資金供給が増えることから企業や消費者が借り入れや支出を増やすよう促され、経済活動が活発になります。さらに、経済成長によって企業が投資や雇用を増やし、より多くの雇用が生み出されるため、失業率の低下にも役立ちます。また投資を促進する効果から、デフレを防ぐこともできます。金利が下がると、企業の資金調達コストが下がり、より多くの投資プロジェクトや事業拡大が促進されます。同時に、資金供給の増加は、物価水準の持続的な低下(デフレ)を防ぎ、経済を健全に保つのに役立ちます。金利引き下げは、景気後退局面やインフレ率が低いとき、または経済成長を刺激する必要がある時に実施されるのが一般的です。まず、借入コストが下がることから企業や消費者の支出が増えるため、経済が刺激されます。企業は投資を拡大し、消費者は支出を増やすことで、経済全体が活性化します。さらに、資金調達コストが下がるため、融資を必要とする企業にとって特に有利であり、景気後退時に事業と成長を維持するのに役立ちます。第二に、金利引き下げは株式市場の上昇を促します。低金利環境では債券などの固定利付投資の収益率が低下することから投資家は株式市場に資金を投入する傾向が高まります。それにより株価が上昇する一方、銀行に融資を増やすよう促し、市場の流動性を高め、流動性危機を緩和します。さらに、借入コストの低下により家計の可処分所得が増加し、消費と投資をより促進します。もちろん、景気刺激効果にもかかわらず、金利引き下げには潜在的なマイナス面もあります。低金利が長期化すると、不動産や株式市場で価格が急上昇するなど、資産バブルの形成につながり、金融市場のリスクが高まります。同時に、貯蓄金利が下がり、貯蓄者の実質収益が減るため、特に貯蓄収入に頼っている退職者の貯蓄意欲に影響を及ぼす可能性があります。さらに、低金利はインフレを誘発し、需要圧力を高め、物価水準を押し上げる可能性があります。銀行の貸出金利と預金金利の両方が低い低金利環境は、利益率を圧迫し、収益性に悪影響を及ぼす可能性があります。さらに、金利がすでに非常に低い場合、金融政策の規制範囲が制限されるため、その効果は限定的になる可能性もあります。金利引き下げは経済成長を刺激する効果的な政策手段ですが、資産バブル、インフレ、貯蓄利回りの低下などの副作用をもたらす可能性もあります。そのため、中央銀行は通常、経済成長の必要性と潜在的なリスクを比較検討して適切な金融政策を策定します。

金利引き下げが株式市場に与える影響

一般的には株価を押し上げる影響があります。しかし、株式相場は複雑であり、経済状況、市場の期待、投資家の行動など、複数の要因の影響を受けるため、原因を特定することは簡単ではありません。金利引き下げが株式市場に与える具体的な影響については、市場の見方が明確に分かれています。一部のアナリストは、金利引き下げは資金調達コストの削減と経済成長の刺激となり、株価を押し上げると考えています。一方で、金利引き下げは景気後退の兆候を示している可能性があり、経済データが期待を裏切れば株式市場は下落する可能性もあります。金利が下がると企業や消費者の借入コストが下がり、投資や消費者需要が高まり、企業収益の成長を促す効果があることから株価を押し上げることになり、株式市場にはプラスの影響が及ぶでしょう。また、金利が下がると債券などの固定利付資産の利回りが低下することから、投資家はより高い利回りを求めて資金を株式市場にシフトする場合もあります。これも株価を押し上げる要因となります。企業の資金調達コストが下がり、低金利で借り入れることができるようになると、投資や事業拡大が可能になります。これにより、企業の収益性が向上するだけでなく、株価はさらに上昇します。経済環境がより安定すると、企業の成長を促進し、市場の流動性を高めることで、株式市場にプラスの影響を与えることがよくあります。そのため、株式市場に有利な政策措置と見なされることがよくあります。現在、FRBによる利下げが議論されています。今回の場合、過剰とも言える利上げによりインフレが抑制されており、経済を刺激する意図で利下げを行うのであれば、株式市場にとってプラスとみなされます。なぜなら、金利が下がると企業の借入コストが下がり、企業の収益性が向上し、それが株式市場の上昇につながるからです。利下げの原因が経済成長の鈍化や景気後退のリスクである場合、市場は悪い反応を示す可能性があります。金利が引き下げられたとしても、経済成長の鈍化や企業収益の低下により、株式市場は下落する可能性があります。市場は、金利引き下げが経済刺激に効果的ではない、または景気後退の影響が金利引き下げのメリットよりも深刻になるのではないかと懸念する可能性があります。市場参加者の予想は株式市場にとって重要です。一般的に市場参加者がFRBの利下げを予想している場合、株式市場は発表前に上昇する可能性があります。この場合、発表される頃には市場がすでにそのニュースを事前に反映している可能性があり、実際の反応は予想ほど大きくない可能性があります。投資家は、市場の予想と実際の効果に食い違いが生じる可能性があることに注意する必要があります。

一方、市場がそれを予期しておらず、発表後の経済データが事前予想に届かなかった場合、株式相場は逆向きの動きをする可能性があります。この場合、実際の経済実績が市場の期待を裏切ることになり、失望から株価が下落する可能性があります。これは、市場の期待と実際の経済データの乖離が株式市場にネガティブな影響を与える可能性があることを示唆しています。一般的に、金利引き下げは、投資家のリスク許容度を変えます。先に述べたように低金利環境では、固定利付資産の収益率が低くなるため、投資家はより高い収益率を求めて、株式などのリスクの高い資産にシフトする可能性があります。しかし、景気の見通しが悪化した場合、経済状況への懸念から、リスク資産に対して慎重な姿勢を維持する可能性があります。この場合、市場は将来の経済成長に対する期待においてより悲観的になり、株価に悪影響を与える可能性があります。短期金利は通常すぐに反応しますが、長期金利の変化は必ずしも同期しているわけではありません。短期金利は中央銀行の基準金利の変化を直接反映しますが、長期金利(10年債と30年債の利回りなど)はより多くの経済要因と市場要因の影響を受けます。その結果、長期金利にはすぐに変化が現れず、債券市場の利回り曲線の調整が遅れたり非対称になったりする可能性があります。この遅れた、または非対称な調整により、債券市場への影響も遅れて現れます。短期債券の価格は急速に上昇するかもしれませんが、長期債券の価格調整はより遅く、または異なる可能性があります。これは、投資家が現在の債券市場を評価する際に、複雑な要因を考慮する必要があることを示唆しています。結論として、金利引き下げは株式市場に影響を与えますが、この影響は単一または直接的なものではありません。株式市場の反応は、現在の状況、経済の全般的な状況、市場の期待、投資家の感情によって異なります。これらの要因を理解することで、株式市場への実際の影響をより正確に予測および分析し、適切な対応をとることができます。

金利引き下げに対する投資対応戦略通常、金利引き下げは経済や投資市場に大きな影響を与えますが、必ずしも経済や株式市場の予想通りの変化に直接つながるわけではなく、その影響は経済の全体的な状況と市場の解釈によって異なります。場合によっては、景気回復の始まりではなく、景気減速の兆候を反映している可能性があります。したがって、金利引き下げにどのように対応するかを理解することは、投資戦略を最適化し、資産を増やす可能性を高めるのに役立ちます。

金利引き下げは一般的に債券価格を押し上げるため、長期債や優良社債は投資対象となります。長期債は、低金利環境下では固定金利がより魅力的になるため、相対価格が大幅に上昇し、この期間中に優れたパフォーマンスを示す傾向があります。また、低金利環境により高利回り債(ジャンク債)の魅力がより高まります。これらの債券はリスクは高いものの、金利低下を背景に、相対的に高いリターンとより安定した収入源となります。投資家は、これらの債券に投資することで、低金利環境においてより良いリターンを実現できます。低金利環境では、企業の資金調達コストが低く、配当金の増額を行う企業が多いことから、投資家の注目を集めます。特に、安定して配当金を支払ってきた企業は、安定したキャッシュフローと比較的高いリターンが望めることから、低金利環境下でも投資家に安定した収益をもたらします。さらに、成長株も注目に値します。これらの企業は安定した配当金を支払うだけでなく、良好な成長をする可能性があります。このような環境で事業拡大と収益成長が見込まれる企業への投資は、投資家に資本増加の機会をもたらします。金利引き下げは、不動産市場の需要を押し上げる可能性があります。金利が下げられたことにより貸出金利が低下することから住宅購入費用が下がり、より多くの住宅購入者が市場に参入するよう促されます。その結果として不動産価格が上昇します。この環境は、不動産投資家に、不動産投資信託(REIT)や不動産への直接投資を通じて、安定した収入と資本増加を達成する機会を提供します。不動産投資信託(REIT)は、不動産に投資する間接的な方法であり、投資家は実際に物件を購入することなく、賃貸収入と潜在的な資本増価を共有できます。一方、賃貸物件や商業用物件の購入など、不動産への直接投資は、安定した賃貸収入と、物件価格高騰による資本増価をもたらします。このような背景から、REITと直接投資のどちらのタイプの投資も投資家に魅力的なリターンをもたらす可能性があります。また、経済成長を刺激し、株価を押し上げる可能性も高まります。特に、テクノロジー企業や消費財企業など、低金利の恩恵を受けているセクターや企業は、業績が好調になる可能性があります。テクノロジー企業は高成長の業種であることから、金利引き下げは資金調達コストの引き下げにつながり、株価を押し上げる可能性があります。消費財企業は、その製品に対する需要が経済変動の影響を比較的受けにくいため、経済が不透明な時期でも通常は安定した業績をあげます。低金利の状況でローンを借入れる場合は、変動金利ローンを選択するのが賢明かもしれません。、変動金利ローンの金利は政策金利と連動するため、返済負担が軽減されます。これにより、ローンのコストが抑えられるだけでなく、金銭的なストレスも効果的に軽減されます。この戦略を利用すると、低金利環境での借入コストを最小限に抑え、財務の柔軟性を高めることができます。低金利環境では、株式市場のボラティリティが上昇する可能性があるため、特定の資産がより高いリスクにさらされる可能性があります。これに対処するには、適切なリスクレベルを維持するようにポートフォリオを調整することが推奨されます。これには、リスクの分散、単一の資産クラスまたはセクターへの資金集中の回避が含まれ、これによりポートフォリオは市場のボラティリティによる悪影響を避けることができます。低金利環境ではインフレの上昇につながる可能性もあるため、金やその他の実物資産など、インフレに強い資産への投資は、投資価値を保護するための効果的な戦略で、例えば金などの実物資産は、実質的な購買力を維持することから、インフレ環境でも良好なリターンを期待できます。これらの資産に配分することで、インフレに関連するリスクを効果的にヘッジし、価格が上昇しても投資価値が安定していることを保証できます。一方で、企業や個人は十分な流動性を維持する必要があります。十分な予備資金を積み立てておくと、経済の不確実性や予期せぬ出来事に対処することが可能である上、予期せぬ課題に直面しても迅速に対応し財務の安定性を維持できます。予備資金を積み立てておくことで、追加融資に頼ることなく市場が不安定な状況を乗り切ることができます。

金利引き下げの影響を理解し、投資戦略を調整することで、低金利環境におけるリターンを最適化し、リスクを軽減することができます。株式、債券、不動産、インフレに強い資産のパフォーマンスに注目し、金利の変化に応じて適切な決定を下すことで、リスクを効果的に管理しながらリターンの可能性を高めることができます。タイムリーなポートフォリオ調整は、機会を活かすだけでなく、将来の経済変化にも備えることができます。

| 視点 | ポジティブな影響 | マイナスの影響 |

| 経済成長 | 消費、投資、成長を促進 | 資産バブルやインフレを引き起こす可能性 |

| 株式市場 |

資本流入の増加により株価が上昇 |

経済の弱体化により株価が下落する可能性 |

| 債券市場 | 債券価格の上昇 | 収益の低下と魅力の低下 |

| 不動産市場 |

低金利により住宅購入需要が高まる |

不動産価格が過度に上昇し、リスクが増大する可能性 |

| 投資戦略 | 高利回り資産への投資増加 | 変動しやすいリスク資産の分散 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。