สรุป

สรุป

การลดอัตราดอกเบี้ยเพื่อกระตุ้นเศรษฐกิจและหนุนหุ้นและอสังหาริมทรัพย์ นักลงทุนควรแสวงหาสินทรัพย์ที่มีอัตราผลตอบแทนสูงและกระจายความเสี่ยง

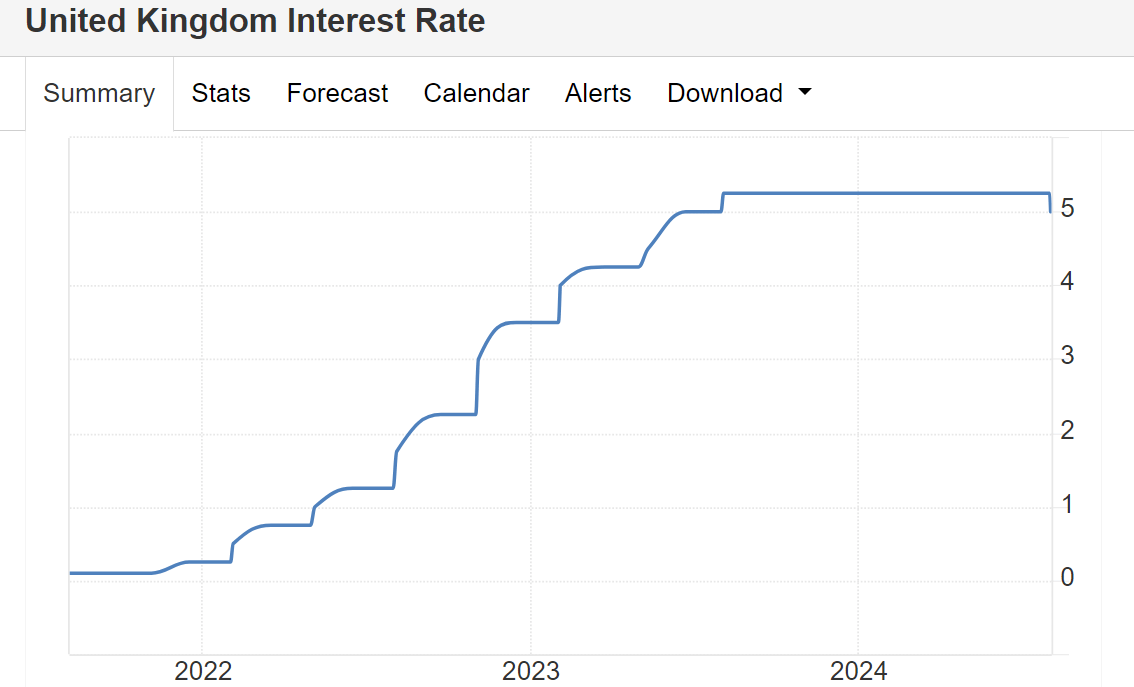

เมื่อเราติดตามข่าวสารทางการเงิน เรามักจะเห็นการอภิปรายเกี่ยวกับอัตราดอกเบี้ย เช่น "ธนาคารกลางสหรัฐฯ วางแผนที่จะปรับขึ้นอัตราดอกเบี้ยกี่ครั้งในปีนี้" หรือ "ธนาคารกลางของเราได้ตัดสินใจที่จะคงอัตราดอกเบี้ยไว้ที่เดิม" แม้ว่าการปรับอัตราดอกเบี้ยเหล่านี้อาจดูเป็นเรื่องเฉพาะทาง แต่แท้จริงแล้วมันเกี่ยวข้องอย่างใกล้ชิดกับการลงทุนและเงินกู้ของเรา โดยเฉพาะอย่างยิ่งคำศัพท์ที่ใช้บ่อยอย่าง "การลดอัตราดอกเบี้ย" สามารถมีผลกระทบอย่างลึกซึ้งต่อสถานการณ์ทางการเงินของคุณ วันนี้เราจะมาศึกษาเกี่ยวกับการลดอัตราดอกเบี้ยและผลกระทบที่มีต่อเศรษฐกิจและการลงทุนอย่างใกล้ชิด

การลดอัตราดอกเบี้ยหมายถึงอะไร?

หมายถึงการที่ธนาคารกลางปรับลดอัตราดอกเบี้ยอ้างอิงหรืออัตราดอกเบี้ยนโยบายการเงิน อัตราดอกเบี้ยอ้างอิงเป็นอัตราอ้างอิงสำหรับการกู้ยืมระหว่างธนาคารและยังกำหนดอัตราดอกเบี้ยเงินกู้และเงินฝากของธนาคารพาณิชย์อีกด้วย การลดอัตราดอกเบี้ยเป็นเครื่องมือทางนโยบายการเงินที่ช่วยควบคุมกิจกรรมทางเศรษฐกิจโดยปรับอัตราดอกเบี้ยให้ส่งผลต่ออุปทานเงินในตลาด

ธนาคารกลางดำเนินการปรับลดอัตราดอกเบี้ยผ่านเครื่องมือทางนโยบายการเงินที่หลากหลาย ประการแรก ธนาคารกลางปรับอัตราดอกเบี้ยอ้างอิง เช่น อัตราดอกเบี้ยกองทุนของรัฐบาลกลาง ซึ่งส่งผลโดยตรงต่อต้นทุนการกู้ยืมของธนาคารพาณิชย์ และส่งต่อการเปลี่ยนแปลงนี้ไปยังผู้บริโภคและธุรกิจโดยปรับอัตราดอกเบี้ยเงินกู้และเงินฝากของธนาคารพาณิชย์ ประการที่สอง ธนาคารกลางควบคุมอุปทานเงินในตลาดผ่านการดำเนินการในตลาดเปิด ตัวอย่างเช่น การซื้อพันธบัตรรัฐบาลสามารถเพิ่มอุปทานเงินในตลาดได้ ส่งผลให้อัตราดอกเบี้ยลดลง

นอกจากนี้ ธนาคารกลางยังสามารถมีอิทธิพลต่อสภาพคล่องของตลาดได้โดยการปรับข้อกำหนดสำรอง การลดข้อกำหนดสำรองจะทำให้ธนาคารพาณิชย์มีเงินทุนมากขึ้นสำหรับปล่อยกู้ ส่งผลให้มีเงินหมุนเวียนในตลาดเพิ่มขึ้น ในขณะเดียวกันการลดอัตราดอกเบี้ยเงินกู้จะทำให้ธนาคารพาณิชย์กู้ยืมเงินจากธนาคารกลางได้ถูกกว่า ส่งผลให้ธนาคารพาณิชย์กู้ยืมเงินและปล่อยกู้เงินมากขึ้น ส่งผลให้อัตราดอกเบี้ยในตลาดลดลงอีกด้วย

ธนาคารกลางมีเป้าหมายที่จะกระตุ้นการเติบโตทางเศรษฐกิจด้วยการลดอัตราดอกเบี้ย การลดอัตราดอกเบี้ยจะช่วยลดต้นทุนการกู้ยืมและส่งเสริมให้ธุรกิจและผู้บริโภคกู้ยืมและใช้จ่ายมากขึ้น ส่งผลให้กิจกรรมทางเศรษฐกิจดีขึ้น นอกจากนี้ ยังช่วยลดอัตราการว่างงาน เนื่องจากการเติบโตทางเศรษฐกิจอาจผลักดันให้ธุรกิจต่างๆ เพิ่มการลงทุนและจ้างงานมากขึ้น ส่งผลให้เกิดการจ้างงานมากขึ้น

ในทางกลับกัน การลดอัตราดอกเบี้ยอาจช่วยกระตุ้นการลงทุนและป้องกันภาวะเงินฝืด อัตราดอกเบี้ยที่ลดลงหมายถึงต้นทุนการเงินที่ต่ำลงสำหรับธุรกิจ ซึ่งกระตุ้นให้เกิดโครงการลงทุนและการขยายธุรกิจมากขึ้น ในขณะเดียวกัน การเพิ่มปริมาณเงินช่วยป้องกันไม่ให้ระดับราคาเกิดการตกต่ำอย่างต่อเนื่อง (ภาวะเงินฝืด) และช่วยรักษาสภาพเศรษฐกิจให้มีสุขภาพดี

การปรับลดอัตราดอกเบี้ยมักจะดำเนินการเมื่อเศรษฐกิจอ่อนแอ อัตราเงินเฟ้อต่ำ หรือมีความจำเป็นต้องกระตุ้นการเติบโตทางเศรษฐกิจ เนื่องจากการปรับลดอัตราดอกเบี้ยจะมีประโยชน์ทางเศรษฐกิจหลายประการ ประการแรก การปรับลดอัตราดอกเบี้ยจะช่วยลดต้นทุนการกู้ยืมและกระตุ้นให้ธุรกิจและผู้บริโภคใช้จ่ายมากขึ้น จึงช่วยกระตุ้นการเติบโตทางเศรษฐกิจ ธุรกิจอาจขยายการลงทุน และผู้บริโภคอาจเพิ่มการใช้จ่าย ส่งผลให้กิจกรรมทางเศรษฐกิจโดยรวมดีขึ้น นอกจากนี้ การปรับลดอัตราดอกเบี้ยยังช่วยลดต้นทุนการจัดหาเงินทุน ซึ่งเป็นประโยชน์อย่างยิ่งต่อธุรกิจที่ต้องการเงินกู้ ช่วยให้ธุรกิจสามารถดำเนินธุรกิจและเติบโตได้ในช่วงที่เศรษฐกิจตกต่ำ

ประการที่สอง การปรับลดอัตราดอกเบี้ยมีส่วนสำคัญในการกระตุ้นตลาดหุ้น โดยสภาพแวดล้อมที่มีอัตราดอกเบี้ยต่ำจะส่งผลให้ผลตอบแทนจากการลงทุนในตราสารหนี้ เช่น พันธบัตร ลดลง ซึ่งทำให้นักลงทุนมีแนวโน้มที่จะหันไปลงทุนในตลาดหุ้นมากขึ้น ส่งผลให้ตลาดหุ้นมีแนวโน้มปรับตัวสูงขึ้น นอกจากนี้ อัตราดอกเบี้ยที่ต่ำยังช่วยกระตุ้นให้ธนาคารปล่อยสินเชื่อมากขึ้น ส่งผลให้สภาพคล่องในตลาดเพิ่มขึ้นและบรรเทาปัญหาด้านสภาพคล่องอีกด้วย ยิ่งไปกว่านั้น การลดต้นทุนการกู้ยืมทำให้รายได้ที่ใช้จ่ายได้ของครัวเรือนเพิ่มขึ้น ซึ่งช่วยสนับสนุนการบริโภคและการลงทุนให้เติบโตอย่างต่อเนื่อง

อย่างไรก็ตาม การปรับลดอัตราดอกเบี้ย แม้ว่าจะมีผลกระตุ้นเศรษฐกิจ แต่ก็ยังอาจนำมาซึ่งข้อเสียที่อาจเกิดขึ้นได้ ระยะเวลาที่ยาวนานของอัตราดอกเบี้ยต่ำอาจก่อให้เกิดฟองสบู่ในสินทรัพย์ เช่น การปรับตัวสูงขึ้นอย่างไม่สมเหตุสมผลของราคาในตลาดอสังหาริมทรัพย์และตลาดหุ้น ซึ่งอาจเพิ่มความเสี่ยงในตลาดการเงินได้ นอกจากนี้ อัตราดอกเบี้ยที่ต่ำยังส่งผลให้ดอกเบี้ยจากการออมลดลง ส่งผลให้ผลตอบแทนจริงของผู้ที่มีการออมเงินลดน้อยลง ซึ่งอาจส่งผลกระทบต่อความตั้งใจในการออมของบุคคล โดยเฉพาะผู้เกษียณอายุที่พึ่งพารายได้จากการออมเป็นหลัก

นอกจากนี้ อัตราดอกเบี้ยต่ำอาจกระตุ้นให้เกิดภาวะเงินเฟ้อและเพิ่มแรงกดดันต่อความอุปสงค์ ซึ่งอาจส่งผลให้ระดับราคาเพิ่มสูงขึ้น สภาพแวดล้อมที่มีอัตราดอกเบี้ยต่ำซึ่งทำให้ธนาคารสามารถกำหนดอัตราดอกเบี้ยที่ต่ำกว่าสำหรับทั้งสินเชื่อและเงินฝาก อาจทำให้กำไรจากการดำเนินงานลดลงและส่งผลกระทบเชิงลบต่อความสามารถในการทำกำไรของธนาคาร นอกจากนี้ ผลกระทบดังกล่าวอาจถูกจำกัดหากอัตราดอกเบี้ยอยู่ในระดับต่ำมากแล้ว ซึ่งจำกัดขอบเขตในการดำเนินนโยบายการเงินได้อีกด้วย

แม้ว่าการปรับลดอัตราดอกเบี้ยจะเป็นเครื่องมือทางนโยบายที่มีประสิทธิภาพในการกระตุ้นการเติบโตทางเศรษฐกิจ แต่ก็อาจส่งผลเสียตามมา เช่น ฟองสบู่สินทรัพย์ เงินเฟ้อ และผลตอบแทนจากการออมที่ลดลง ดังนั้น ธนาคารกลางมักจะชั่งน้ำหนักระหว่างความจำเป็นในการเติบโตทางเศรษฐกิจกับความเสี่ยงที่อาจเกิดขึ้น เพื่อกำหนดนโยบายการเงินที่เหมาะสม

การลดอัตราดอกเบี้ยส่งผลกระทบต่อตลาดหุ้นอย่างไร?

โดยทั่วไปแล้ว การปรับลดอัตราดอกเบี้ยช่วยกระตุ้นตลาดหุ้น อย่างไรก็ตาม การตอบสนองของตลาดหุ้นมีความซับซ้อนและได้รับผลกระทบจากปัจจัยหลายประการ รวมถึงสถานการณ์ทางเศรษฐกิจ ความคาดหวังของตลาด และพฤติกรรมของนักลงทุน ทำให้ผลกระทบไม่เป็นผลลัพธ์เดียว ปัจจุบันมีการคาดการณ์และอภิปรายอย่างแข็งขันเกี่ยวกับการปรับลดอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ

สำหรับผลกระทบเฉพาะของการปรับลดอัตราดอกเบี้ยต่อตลาดหุ้นนั้น มุมมองของตลาดมีการแบ่งแยกอย่างชัดเจน นักวิเคราะห์บางคนเชื่อว่าการปรับลดอัตราดอกเบี้ยจะช่วยลดต้นทุนการจัดหาเงินทุนและกระตุ้นการเติบโตทางเศรษฐกิจ ส่งผลให้ตลาดหุ้นปรับตัวสูงขึ้น ในทางกลับกัน ก็มีมุมมองเช่นกันว่าการปรับลดอัตราดอกเบี้ยอาจสะท้อนสัญญาณของความอ่อนแอทางเศรษฐกิจ และหากข้อมูลเศรษฐกิจไม่สนับสนุนการคาดการณ์ ตลาดหุ้นอาจปรับตัวลดลง

อัตราดอกเบี้ยที่ลดลงจะส่งผลดีต่อตลาดหุ้น เนื่องจากอัตราดอกเบี้ยที่ลดลงจะช่วยลดต้นทุนการกู้ยืมสำหรับธุรกิจและผู้บริโภค ส่งผลให้การลงทุนและความต้องการของผู้บริโภคเพิ่มขึ้น ซึ่งช่วยผลักดันการเติบโตของรายได้ขององค์กรและผลักดันให้ตลาดหุ้นปรับตัวสูงขึ้น ในขณะเดียวกัน เมื่ออัตราดอกเบี้ยลดลง สินทรัพย์ที่มีรายได้คงที่ เช่น พันธบัตร ก็มีผลตอบแทนที่ต่ำกว่า นักลงทุนอาจย้ายเงินไปที่ตลาดหุ้นเพื่อแสวงหาผลตอบแทนที่สูงขึ้น ซึ่งจะผลักดันให้ตลาดหุ้นปรับตัวสูงขึ้นเช่นกัน

การดำเนินการดังกล่าวช่วยลดต้นทุนการจัดหาเงินทุนของบริษัทต่างๆ ทำให้สามารถกู้ยืมเงินในอัตราที่ต่ำเพื่อลงทุนและขยายธุรกิจได้ ซึ่งไม่เพียงแต่จะช่วยเพิ่มผลกำไรของบริษัทเท่านั้น แต่ยังทำให้ราคาหุ้นสูงขึ้นอีกด้วย ในสภาพแวดล้อมทางเศรษฐกิจที่มีเสถียรภาพมากขึ้น การดำเนินการดังกล่าวมักส่งผลดีต่อตลาดหุ้นโดยส่งเสริมการเติบโตของบริษัทและเพิ่มสภาพคล่องในตลาด ดังนั้น จึงมักมองว่าเป็นมาตรการนโยบายที่เอื้อประโยชน์ต่อตลาดหุ้น

ในกรณีของการคาดการณ์การปรับลดอัตราดอกเบี้ยนี้ หากธนาคารกลางสหรัฐฯ ปรับลดอัตราดอกเบี้ยเนื่องจากเชื่อว่าการปรับขึ้นอัตราดอกเบี้ยนั้นมากเกินไปและเงินเฟ้ออยู่ในระดับที่ควบคุมได้ และการปรับลดอัตราดอกเบี้ยมีจุดประสงค์เพื่อกระตุ้นเศรษฐกิจ โดยทั่วไปแล้วมักจะถูกมองว่าเป็นผลดีต่อตลาดหุ้น เพราะอัตราดอกเบี้ยที่ลดลงจะช่วยลดต้นทุนการกู้ยืมของธุรกิจและปรับปรุงความสามารถในการทำกำไรของบริษัท ซึ่งสามารถทำให้ตลาดหุ้นปรับตัวสูงขึ้นได้

หากเป็นเพราะการเติบโตทางเศรษฐกิจที่ชะลอตัวหรือมีความเสี่ยงต่อภาวะเศรษฐกิจถดถอย ตลาดอาจตอบสนองต่อเรื่องนี้ได้ไม่ดี แม้ว่าอัตราดอกเบี้ยจะลดลง การเติบโตทางเศรษฐกิจที่ไม่สดใสและผลกำไรของบริษัทที่ลดลงอาจทำให้ตลาดหุ้นตกต่ำ ตลาดอาจกังวลว่าจะไม่สามารถกระตุ้นเศรษฐกิจได้อย่างมีประสิทธิภาพ หรือผลกระทบของภาวะเศรษฐกิจถดถอยจะรุนแรงกว่าประโยชน์จากการปรับลดอัตราดอกเบี้ย

นอกจากนี้ ความคาดหวังของผู้มีส่วนร่วมในตลาดมีความสำคัญต่อการตอบสนองของตลาดหุ้น หากตลาดมีแนวโน้มคาดหวังว่าธนาคารกลางสหรัฐฯ จะปรับลดอัตราดอกเบี้ย ตลาดหุ้นอาจปรับตัวสูงขึ้นล่วงหน้าก่อนการประกาศ ในกรณีนี้ เมื่อถึงเวลาที่มีการประกาศจริง ตลาดอาจสะท้อนข่าวนั้นไปแล้วล่วงหน้า ส่งผลให้ปฏิกิริยาที่เกิดขึ้นจริงอาจไม่สำคัญเท่าที่คาดไว้ นักลงทุนควรตระหนักว่าอาจมีความคลาดเคลื่อนระหว่างความคาดหวังของตลาดกับผลกระทบที่เกิดขึ้นจริง

ในทางกลับกัน หากตลาดคาดหวังอย่างมีความหวังมากเกินไป แต่ข้อมูลเศรษฐกิจหลังการประกาศกลับไม่แข็งแกร่งตามที่คาดไว้ อาจส่งผลให้เกิดการปรับตัวลดลงในตลาดหุ้น ในกรณีนี้ ประสิทธิภาพทางเศรษฐกิจจริงไม่สามารถสนับสนุนความคาดหวังที่มีความหวังของตลาดได้ และตลาดหุ้นอาจตกลงเนื่องจากความผิดหวัง ซึ่งแสดงให้เห็นว่าความไม่ตรงกันระหว่างความคาดหวังของตลาดและข้อมูลเศรษฐกิจจริงอาจส่งผลกระทบอย่างมีนัยสำคัญต่อตลาดหุ้น

นอกจากนี้ การลดอัตราดอกเบี้ยมักเปลี่ยนความสามารถในการรับความเสี่ยงของนักลงทุน ในสภาพแวดล้อมที่มีอัตราดอกเบี้ยต่ำ ผลตอบแทนจากสินทรัพย์ที่มีรายได้ประจำจะลดลง ทำให้นักลงทุนอาจเปลี่ยนไปลงทุนในสินทรัพย์ที่มีความเสี่ยงมากขึ้น เช่น หุ้น เพื่อแสวงหาผลตอบแทนที่สูงกว่า การเปลี่ยนแปลงนี้มักทำให้ตลาดหุ้นปรับตัวสูงขึ้น เนื่องจากการไหลเข้าของเงินทุนเข้าสู่ตลาดหุ้นทำให้ราคาหุ้นเพิ่มสูงขึ้น

อย่างไรก็ตาม หากการลดอัตราดอกเบี้ยเกิดจากการที่แนวโน้มเเศรษฐกิจที่ถดถอย นักลงทุนอาจมีความกังวลเกี่ยวกับสถานะของเศรษฐกิจและอาจยังคงระมัดระวังเกี่ยวกับสินทรัพย์ที่มีความเสี่ยง แม้จะมีต้นทุนการเงินที่ต่ำก็ตาม ในกรณีนี้ ตลาดหุ้นอาจได้รับผลกระทบในเชิงลบเนื่องจากตลาดมีความคาดหวังการเติบโตทางเศรษฐกิจในอนาคตในแง่ลบมากขึ้น

ยิ่งไปกว่านั้น การปรับลดอัตราดอกเบี้ยมักจะส่งผลกระทบต่ออัตราดอกเบี้ยระยะสั้นอย่างรวดเร็ว แต่การเปลี่ยนแปลงในอัตราดอกเบี้ยระยะยาวอาจไม่ได้เป็นไปตามกันเสมอไป ในขณะที่อัตราดอกเบี้ยระยะสั้นจะสะท้อนถึงการปรับปรุงของอัตราดอกเบี้ยอ้างอิงของธนาคารกลางโดยตรง อัตราดอกเบี้ยระยะยาว (เช่น ผลตอบแทนจากพันธบัตรอายุ 10 ปี และ 30 ปี) จะได้รับอิทธิพลจากความคาดหวังทางเศรษฐกิจและปัจจัยทางการตลาดมากกว่า ดังนั้น อาจไม่มีการเปลี่ยนแปลงที่รวดเร็วและมีนัยสำคัญในอัตราดอกเบี้ยระยะยาว ส่งผลให้เกิดการปรับเปลี่ยนในอัตราผลตอบแทนของตลาดพันธบัตรที่ล่าช้าหรือไม่สอดคล้องกัน

การปรับราคาที่ล่าช้าหรือไม่สมดุลนี้ทำให้ผลกระทบต่อตลาดพันธบัตรแสดงออกมาล่าช้า ราคาพันธบัตรระยะสั้นอาจเพิ่มขึ้นอย่างรวดเร็ว ในขณะที่การปรับราคาพันธบัตรระยะยาวอาจช้าลงหรือแตกต่างกัน สิ่งนี้ชี้ให้เห็นว่านักลงทุนจำเป็นต้องคำนึงถึงปัจจัยที่ซับซ้อนเหล่านี้เมื่อประเมินผลกระทบต่อตลาดพันธบัตร

โดยสรุปแล้ว การปรับลดอัตราดอกเบี้ยมีผลกระทบต่อตลาดหุ้น แต่ผลกระทบนี้ไม่ได้เกิดขึ้นเพียงครั้งเดียวหรือโดยตรง ปฏิกิริยาของตลาดหุ้นขึ้นอยู่กับบริบทในขณะนั้น สภาวะทั่วไปของเศรษฐกิจ ความคาดหวังของตลาด และความรู้สึกของนักลงทุน การทำความเข้าใจปัจจัยเหล่านี้จะช่วยให้คาดการณ์และวิเคราะห์ผลกระทบที่เกิดขึ้นจริงต่อตลาดหุ้นได้ดีขึ้น เพื่อจะได้ตอบสนองได้อย่างถูกต้อง

กลยุทธ์ตอบสนองด้านการลงทุนต่อการปรับลดอัตราดอกเบี้ย

แม้ว่าการเปลี่ยนแปลงอัตราดอกเบี้ยจะมีผลกระทบอย่างลึกซึ้งต่อเศรษฐกิจและตลาดการลงทุน แต่ก็ไม่ได้หมายความว่าจะส่งผลโดยตรงต่อการเปลี่ยนแปลงที่คาดหวังในเศรษฐกิจหรือในตลาดหุ้นเสมอไป โดยผลกระทบนี้จะขึ้นอยู่กับสถานการณ์โดยรวมของเศรษฐกิจและการตีความของตลาด ในบางกรณี อัตราดอกเบี้ยอาจสะท้อนถึงสัญญาณของการชะลอตัวทางเศรษฐกิจมากกว่าการเริ่มต้นของการฟื้นตัวทางเศรษฐกิจ ดังนั้น การทำความเข้าใจถึงวิธีการตอบสนองต่อการปรับลดอัตราดอกเบี้ยจึงสามารถช่วยเพิ่มประสิทธิภาพของกลยุทธ์การลงทุนของคุณ และเพิ่มโอกาสในการสร้างความมั่งคั่งในอนาคตได้อย่างมีนัยสำคัญ

โดยทั่วไปแล้ว การปรับลดอัตราดอกเบี้ยจะส่งผลให้ราคาพันธบัตรสูงขึ้น ส่งผลให้พันธบัตรระยะยาวและพันธบัตรของบริษัทที่มีคุณภาพสูงกลายเป็นตัวเลือกการลงทุนที่น่าสนใจยิ่งขึ้น ในช่วงเวลานี้ พันธบัตรระยะยาวมีผลการดำเนินงานที่ดีเกินคาด เนื่องจากการจ่ายดอกเบี้ยคงที่มีความน่าสนใจมากขึ้นในสภาพแวดล้อมที่มีอัตราดอกเบี้ยต่ำ โดยราคาของพันธบัตรเหล่านี้มีการเพิ่มขึ้นอย่างมีนัยสำคัญเมื่อเปรียบเทียบกับพันธบัตรประเภทอื่น

นอกจากนี้ สภาพแวดล้อมที่มีอัตราดอกเบี้ยต่ำยังทำให้พันธบัตรที่ให้ผลตอบแทนสูงเป็นที่น่าสนใจมากยิ่งขึ้น แม้ว่าพันธบัตรเหล่านี้จะมีความเสี่ยงสูงกว่า แต่ก็สามารถให้ผลตอบแทนที่สูงกว่าและกระแสรายได้ที่คงที่มากขึ้นในบริบทของการลดลงของอัตราดอกเบี้ย นักลงทุนสามารถทำให้ผลตอบแทนดีขึ้นในสภาพแวดล้อมที่มีอัตราดอกเบี้ยต่ำโดยการลงทุนในพันธบัตรเหล่านี้

ในช่วงนี้ ต้นทุนทางการเงินขององค์กรจะลดลง และบริษัทหลายแห่งอาจเพิ่มการจ่ายเงินปันผล จึงดึงดูดความสนใจของนักลงทุน หุ้นที่มีเงินปันผลสูง โดยเฉพาะบริษัทที่สามารถจ่ายเงินปันผลอย่างสม่ำเสมอแม้ว่าอัตราดอกเบี้ยจะลดลง จะให้กระแสเงินสดที่มั่นคงและผลตอบแทนที่ค่อนข้างสูง หุ้นเหล่านี้สามารถให้รายได้ที่มั่นคงแก่ผู้ลงทุนได้ในสภาพแวดล้อมที่อัตราดอกเบี้ยต่ำ

นอกจากนี้ หุ้นที่จ่ายเงินปันผลเติบโตก็ถือเป็นสิ่งที่น่าจับตามองเช่นกัน บริษัทเหล่านี้ไม่เพียงแต่จ่ายเงินปันผลอย่างสม่ำเสมอเท่านั้น แต่ยังมีศักยภาพในการเติบโตที่ดีในช่วงเวลาดังกล่าวอีกด้วย การลงทุนในบริษัทที่คาดว่าจะสามารถขยายธุรกิจและสร้างรายได้เติบโตในสภาพแวดล้อมดังกล่าวได้นั้น ถือเป็นโอกาสให้นักลงทุนได้เพิ่มมูลค่าของเงินทุน

การปรับลดอัตราดอกเบี้ยมักส่งผลให้มีอัตราดอกเบี้ยเงินกู้เพื่อซื้ออสังหาริมทรัพย์ลดลง ซึ่งอาจกระตุ้นความต้องการในตลาดอสังหาริมทรัพย์ได้ อัตราดอกเบี้ยเงินกู้ที่ลดลงทำให้การซื้อบ้านมีค่าใช้จ่ายน้อยลง ส่งผลให้มีผู้ซื้อบ้านจำนวนมากขึ้นเข้าสู่ตลาด ส่งผลให้ราคาอสังหาริมทรัพย์ปรับสูงขึ้น สภาพแวดล้อมเช่นนี้เปิดโอกาสให้นักลงทุนด้านอสังหาริมทรัพย์สามารถสร้างรายได้ที่มั่นคงและเพิ่มมูลค่าของเงินทุนได้ผ่านกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (Real Estate Investment Trusts: REIT) และการลงทุนโดยตรงในอสังหาริมทรัพย์

ทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (Real Estate Investment Trusts: REIT) เป็นวิธีการลงทุนทางอ้อมในอสังหาริมทรัพย์ ช่วยให้นักลงทุนได้รับส่วนแบ่งจากรายได้จากการเช่าและมูลค่าทุนที่อาจเพิ่มขึ้นโดยไม่จำเป็นต้องซื้ออสังหาริมทรัพย์จริง ในทางกลับกัน การลงทุนโดยตรงในอสังหาริมทรัพย์ เช่น การซื้ออสังหาริมทรัพย์เพื่อการเช่าหรืออสังหาริมทรัพย์เพื่อการพาณิชย์ จะให้รายได้จากการเช่าและมูลค่าทุนที่เพิ่มขึ้นอย่างมั่นคงผ่านมูลค่าของอสังหาริมทรัพย์ที่เพิ่มสูงขึ้น เมื่อพิจารณาจากปัจจัยดังกล่าว การลงทุนทั้งสองประเภทอาจให้ผลตอบแทนที่น่าดึงดูดใจแก่ผู้ลงทุน

นอกจากนี้ยังมีแนวโน้มที่จะกระตุ้นการเติบโตทางเศรษฐกิจ ซึ่งจะส่งผลให้ตลาดหุ้นปรับตัวสูงขึ้น โดยเฉพาะอย่างยิ่ง ภาคส่วนและบริษัทที่ได้รับประโยชน์จากอัตราดอกเบี้ยต่ำ เช่น บริษัทเทคโนโลยีและบริษัทสินค้าอุปโภคบริโภค มีแนวโน้มที่จะทำผลงานได้ดีกว่า บริษัทเทคโนโลยีมักมีศักยภาพในการเติบโตสูง และการปรับลดอัตราดอกเบี้ยสามารถช่วยลดต้นทุนการเงินของบริษัทได้ จึงทำให้ราคาหุ้นของบริษัทปรับตัวสูงขึ้น บริษัทสินค้าอุปโภคบริโภคมักมีผลงานที่มั่นคงในช่วงที่เศรษฐกิจไม่แน่นอน เนื่องจากความต้องการสินค้าของบริษัทเหล่านี้ไม่ได้รับผลกระทบจากความผันผวนทางเศรษฐกิจมากนัก

หากมีความจำเป็นต้องกู้เงิน การเลือกสินเชื่ออัตราดอกเบี้ยลอยตัวอาจเป็นทางเลือกที่ชาญฉลาด ในช่วงที่มีการปรับลดอัตราดอกเบี้ย อัตราดอกเบี้ยของสินเชื่ออัตราดอกเบี้ยลอยตัวจะลดลงตามไปด้วย ทำให้ภาระการชำระคืนลดลง ซึ่งไม่เพียงแต่ทำให้ต้นทุนของสินเชื่อประหยัดมากขึ้นเท่านั้น แต่ยังช่วยลดความเครียดทางการเงินของคุณได้อย่างมีประสิทธิภาพ การใช้กลยุทธ์นี้สามารถลดต้นทุนการกู้ยืมในสภาพแวดล้อมที่มีอัตราดอกเบี้ยต่ำ และเพิ่มความคล่องตัวทางการเงินของคุณมากขึ้น

ในสภาพแวดล้อมที่มีอัตราดอกเบี้ยต่ำ ธุรกิจและบุคคลยังคงต้องรักษาสภาพคล่องให้เพียงพอแม้ว่าต้นทุนการกู้ยืมจะลดลง การสร้างสำรองเผื่อเหตุการณ์ไม่คาดคิดให้เพียงพอจะช่วยให้คุณสามารถรับมือกับความไม่แน่นอนทางเศรษฐกิจและเหตุการณ์ที่ไม่คาดคิดได้อย่างมีประสิทธิภาพ ทำให้มั่นใจได้ว่าคุณสามารถตอบสนองได้อย่างรวดเร็วและรักษาความมั่นคงทางการเงินเมื่อเผชิญกับความท้าทายที่ไม่คาดคิด สำรองสภาพคล่องเหล่านี้จะช่วยลดการพึ่งพาการกู้ยืมเพิ่มเติมและให้ความมั่นคงในช่วงเวลาที่ตลาดมีความผันผวน

นอกจากนี้ยังอาจนำไปสู่ภาวะเงินเฟ้อที่สูงขึ้น ดังนั้นการลงทุนในสินทรัพย์ที่ต้านทานเงินเฟ้อ เช่น ทองคำและสินทรัพย์จริงอื่นๆ จึงเป็นกลยุทธ์ที่มีประสิทธิภาพในการปกป้องมูลค่าการลงทุน สินทรัพย์จริง เช่น ทองคำ มักจะให้ผลตอบแทนที่ดีในสภาพแวดล้อมที่มีเงินเฟ้อ เนื่องจากสินทรัพย์เหล่านี้ยังคงรักษาอำนาจซื้อในแง่ของมูลค่าจริงได้ การจัดสรรสินทรัพย์ประเภทนี้จะช่วยให้คุณสามารถป้องกันความเสี่ยงที่เกี่ยวข้องกับเงินเฟ้อได้อย่างมีประสิทธิภาพ และมั่นใจได้ว่ามูลค่าการลงทุนของคุณจะยังคงมีเสถียรภาพเมื่อราคาเพิ่มขึ้น

ในสภาพแวดล้อมที่อัตราดอกเบี้ยต่ำ ธุรกิจและบุคคลทั่วไปยังคงต้องรักษาสภาพคล่องให้เพียงพอ แม้จะมีต้นทุนทางการเงินที่ต่ำ การสร้างสำรองฉุกเฉินที่เพียงพอจะช่วยให้คุณรับมือกับความไม่แน่นอนทางเศรษฐกิจและเหตุการณ์ที่ไม่คาดคิดได้ ทำให้มั่นใจได้ว่าคุณจะตอบสนองได้อย่างรวดเร็วและรักษาเสถียรภาพทางการเงินเมื่อเผชิญกับความท้าทายที่ไม่คาดคิด สำรองสภาพคล่องดังกล่าวสามารถช่วยลดการพึ่งพาเงินทุนเพิ่มเติมและช่วยรองรับในช่วงที่ตลาดผันผวน

การทำความเข้าใจถึงผลกระทบจากการปรับลดอัตราดอกเบี้ยและการปรับกลยุทธ์การลงทุนให้เหมาะสมสามารถช่วยเพิ่มผลตอบแทนและลดความเสี่ยงในสภาพแวดล้อมที่มีอัตราดอกเบี้ยต่ำ โดยการมุ่งเน้นไปที่ผลการดำเนินงานของหุ้น พันธบัตร อสังหาริมทรัพย์ และสินทรัพย์ที่ต้านทานเงินเฟ้อ รวมถึงการตัดสินใจตามความเปลี่ยนแปลงในอัตราดอกเบี้ย คุณสามารถเพิ่มศักยภาพในการสร้างผลตอบแทนในขณะที่บริหารความเสี่ยงได้อย่างมีประสิทธิภาพ การปรับพอร์ตโฟลิโออย่างทันท่วงทีไม่เพียงแต่ใช้ประโยชน์จากโอกาสที่เกิดขึ้น แต่ยังเตรียมความพร้อมสำหรับการเปลี่ยนแปลงทางเศรษฐกิจในอนาคตอีกด้วย

| มุมมอง | ผลกระทบเชิงบวก | ผลกระทบด้านลบ |

| การเติบโตทางเศรษฐกิจ | กระตุ้นการบริโภค การลงทุน และการเติบโต | อาจทำให้เกิดฟองสบู่สินทรัพย์และภาวะร้อนแรงเกินไป |

| ตลาดหุ้น | การไหลเข้าของเงินทุนที่เพิ่มขึ้นส่งผลให้ตลาดหุ้นปรับตัวสูงขึ้น | หุ้นอาจร่วงตามภาวะเศรษฐกิจที่อ่อนแอ |

| ตลาดพันธบัตร | ราคาพันธบัตรที่สูงขึ้น | ผลตอบแทนที่ลดลงและความน่าดึงดูดที่ลดลง |

| ตลาดอสังหาริมทรัพย์ | อัตราดอกเบี้ยเงินกู้ที่ต่ำกระตุ้นความต้องการซื้อบ้าน | ราคาอาจจะเพิ่มสูงเกินไปจนเพิ่มความเสี่ยง |

| กลยุทธ์การลงทุน | เพิ่มการลงทุนในสินทรัพย์ที่มีผลตอบแทนสูง | สินทรัพย์เสี่ยงมีความผันผวน ควรกระจายความเสี่ยง |

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่าการลงทุน หลักทรัพย์ ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

Nasdaq เทียบกับ NYSE: ค้นพบความแตกต่างที่สำคัญในโครงสร้าง สไตล์การซื้อขาย และการจดทะเบียนบริษัทเพื่อการตัดสินใจลงทุนที่ชาญฉลาดมากขึ้นในปี 2025

2025-04-25

เรียนรู้ว่าบัญชี FCA คืออะไร เหตุใดจึงมีความสำคัญต่อผู้ค้าในสหราชอาณาจักร และให้การคุ้มครองและความน่าเชื่อถือในตลาดการเงินได้อย่างไร

2025-04-25

ค้นพบว่าแพลเลเดียมคืออะไร มีการใช้งานอย่างไร และเปรียบเทียบกับทองคำในแง่ของมูลค่า ความหายาก และศักยภาพในการลงทุนในปี 2568 ได้อย่างไร

2025-04-24