取引

EBCについて

公開日: 2024-08-30

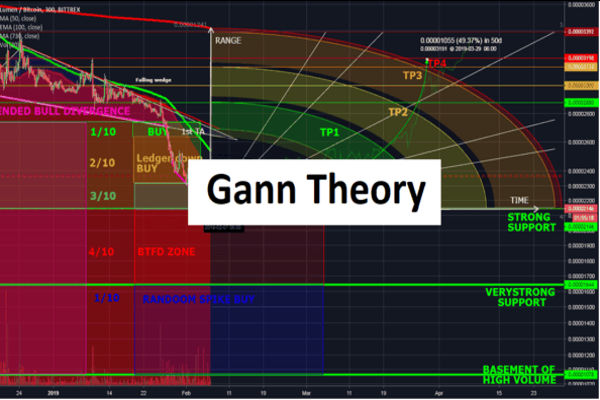

投資家の世界でテクニカル分析といえば、ギャン理論は間違いなく無視できない重要なトピックです。この分析方法は 1920 年代に初めて提案されましたが、今日の投資界ではまだ広く流通しており、今も活気があり、時の試練を経て多くの投資家に影響を与え続けています。それでは、この伝説的な投資方法論の謎を探り、ギャン理論の核となるアイデアと応用テクニックをより深く理解しましょう。

ギャン理論とは

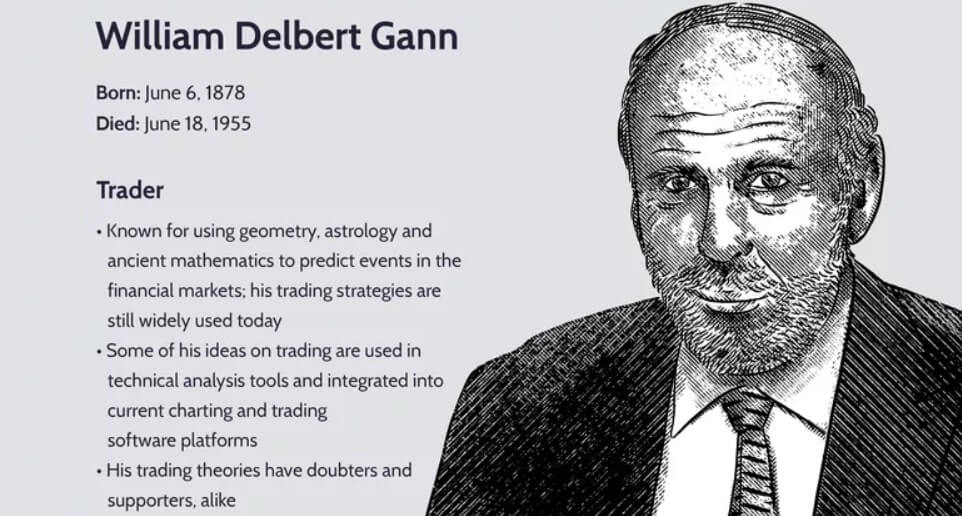

ウィリアム・D・ギャンが開発したテクニカル分析手法で、株式、先物、外国為替市場の予測と分析に広く使用されています。この理論は、市場サイクル、価格、時間の関係に基づいており、市場価格の変化は規則的であり、数学的かつ幾何学的に予測できると主張しています。

ギャン理論の核となる概念には、ギャンライン、ギャングリッド、ギャンタイムサイクル、ギャンナンバー、ギャンセクターなどがあります。幾何学、天文学、数学を組み合わせたこれらのツールは、市場の内部構造を明らかにし、投資家が価格動向、サポート抵抗、周期的変動を分析するのに役立つように設計されています。

ギャン理論は、時間と価格の間には対称的な関係があり、市場の変動は価格の動きによって影響を受けるだけでなく、時間サイクルとも密接に関係していることを示しています。ギャンは市場の周期的な性質を強調し、市場は特定の期間内に以前の傾向と変動を繰り返すと考えています。彼のコアツールの1つであるギャン角度は、さまざまな時間サイクルにおける市場価格のサポートとレジスタンスを分析するために使用されると同時に、価格と時間の2乗関係を通じて市場の主要な転換点を予測するために使用されます。

さらに、ギャンは黄金比やフィボナッチ数列などの自然法則を採用しており、市場の動きは自然界に見られるものと似た周期や比率に従うことを示唆しています。これらの自然法則は、市場内の周期やパターンを明らかにするのに役立ち、市場の動きを予測するための強力なツールとなります。

ギャン アングル ラインとギャン グリッドを通じて、ギャン理論は市場価格の変動と主要なレベルを分析するのに役立ち、ギャン タイム サイクルとギャン ナンバーは市場の傾向と変化を予測するツールを提供します。これらの分析方法は、過去の市場データに依存するだけでなく、複雑な市場環境で役立つパターンと規則性を見つけるために、市場の時間と価格の特性も取り入れています。

ギャン理論の強みは、時間サイクルや価格予測を含む市場分析の包括的なフレームワークを提供することです。ギャン アングル ラインやギャン タイム サイクルなどのツールを通じて、投資家はサポート レベルとレジスタンス レベル、および市場の転換点を特定できます。幾何学、数学、自然法則と組み合わせることで、市場サイクルと価格変動を体系的に明らかにし、投資家が効果的な取引戦略を立てるのに役立ちます。

ギャン理論を応用することに熟達した投資家にとって、この理論は市場の主要な転換点を正確に予測するのに役立ちます。時間サイクルと価格予測を組み合わせることで、投資家は重要な市場のサポートとレジスタンスのレベルを特定し、より正確な取引戦略を立てることができます。

また、この理論は株式市場で広く使用されているだけでなく、その適用範囲は先物、外国為替、商品などの幅広い金融市場をカバーしています。この理論は、市場サイクル、価格、時間の関係を分析することにより、さまざまな金融資産の取引に対する体系的な予測および分析ツールを提供し、投資家がさまざまな市場で同じ分析フレームワークを適用して、潜在的な取引機会と重要な市場の転換点を特定できるようにします。

しかし、ギャン理論が提供する体系的な分析ツールにもかかわらず、市場状況の複雑さと個々の投資家の解釈の違いにより、異なる投資家が同じ市場状況について異なる結論に達する可能性があります。この主観性により、実際の適用において大きな個人差が見られる可能性があり、予測の精度と一貫性に影響を与えます。

さらに、この理論は 20 世紀初頭に誕生したものであり、市場環境の変化や技術の進歩により、特に現代の高頻度取引やアルゴリズム取引が普及している市場では、その有効性が損なわれる可能性があると一部の投資家は懸念しています。これらの新たな取引手法や市場動向により、従来のギャン理論は困難になり、投資家は現代の市場への適用性を再評価する必要に迫られる可能性があります。

さらに、ギャン理論には複雑な数学的および幾何学的分析が含まれており、ギャン アングル ラインやギャン グリッドなどの高度なツールや手法が数多く含まれています。初心者にとって、これらのツールや手法には、深い理論的理解だけでなく、実際の運用経験も必要となるため、理論の核心原理と応用スキルを習得するために、体系的な学習と実践に多くの時間と労力を費やす必要があります。

結論として、ギャン理論は、昔ながらのテクニカル分析手法として、特に時間サイクルと価格予測の点で、市場分析に独自の視点を提供します。徹底的な研究と調査に時間を費やす意思のある投資家にとって、強力な分析ツールになり得ます。ただし、その複雑さと主観性のため、投資家は適用する際に注意する必要があり、決定の精度を高めるために、他の分析手法や市場ツールと組み合わせるのが最善です。

ギャン理論の主な本質

ギャン理論の主な本質

ウィリアム・D・ギャン (WDギャン) は、市場の動きは、特に時間と価格の対称性や周期性に関して、固有の法則に従うと信じていました。彼の理論は、市場の変動はランダムであるだけでなく規則的であり、時間と価格の関係は、市場の動きを予測するための幾何学的および数学的モデルを通じて明らかにできることを強調しています。

ギャンは、時間と価格が市場分析における 2 つの重要な要素であり、両者の間には深い対称性と比例関係があると信じていました。彼の分析フレームワークでは、時間と価格の対称性が市場の転換点を予測する鍵であると考えられています。これらの対称性と比例性を調べることで、ギャン理論は市場における潜在的な変化と重要な転換点を明らかにし、投資家に意思決定をする際の戦略的根拠を示します。

ギャンは「時間は価格に等しい」という概念を考案しました。これは、価格の動きが期間に比例する場合に市場が転換する可能性があることを示しています。これは、価格と時間が相互に関連していることを示唆しており、その比例性を分析することで、主要な市場反転ポイントを予測できます。

ギャンは、市場の動きは周期的であり、市場の高値と安値は特定の時間サイクルで繰り返されると信じていました。この周期性は、歴史的出来事だけでなく、自然現象やその他の要因によっても影響を受ける可能性があります。したがって、これらの周期的なパターンを特定して理解することは、市場予測にとって非常に重要です。

ギャン理論は、過去のデータを使用して市場の周期性を分析し、90 日、180 日、360 日などの主要な時間サイクルを特定して将来の市場の転換点を予測します。このアプローチは、過去の市場動向を調査し、将来の市場動向の可能性を判断することで、投資家がより情報に基づいた投資決定を行うのに役立ちます。

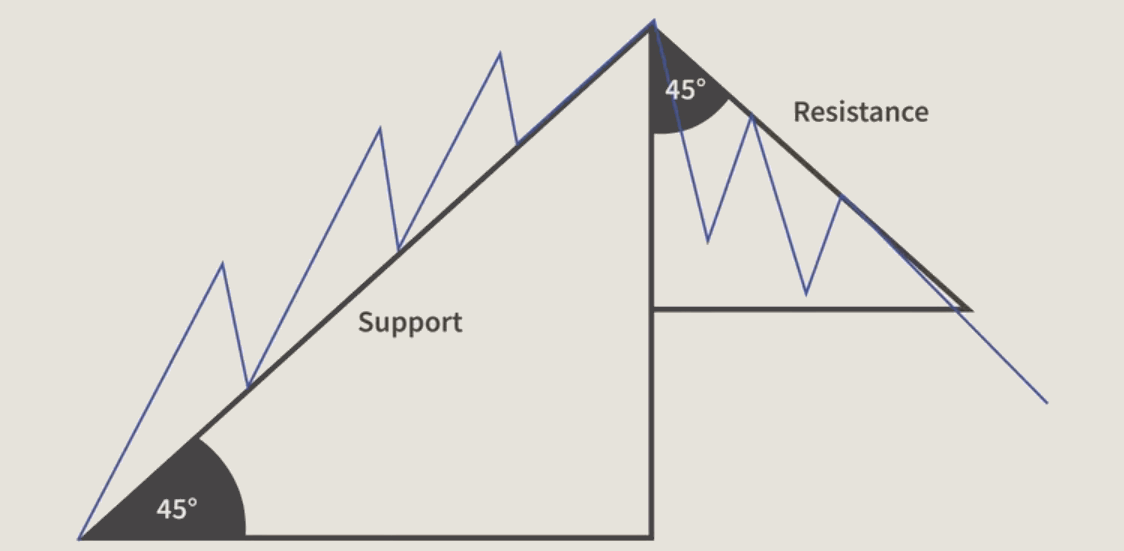

ギャン角度ラインはギャン理論の重要なツールの 1 つで、さまざまな角度から市場価格の変化を説明するために使用されます。最も一般的に使用されるのは 45 度の角度ライン (つまり、1:1 の傾斜) で、これは価格と時間の均衡関係を表し、価格と時間の対称性を示します。1:2、2:1 などの他の角度ラインは、市場のさまざまな強みと傾向を示すために使用されます。これらの角度ラインは、市場の価格変動を分析し、潜在的なサポート レベルとレジスタンス レベルを予測するのに役立ちます。

ギャンファンは、特定の価格ポイントから外側に複数の角度の線 (45 度およびその倍数を含む) を描くことで、市場のサポートとレジスタンスを識別するのにも役立ちます。これらの角度の線のブレイクアウトまたはサポートは、通常、市場トレンドの変化を示します。ギャンファンを使用すると、投資家は市場の動きをより正確に分析し、主要な反転ポイントを予測して、それに応じて取引戦略を立てることができます。

ギャンは、価格と時間の間には二乗関係があり、時間の平方根は価格の平方根に比例すると提唱しています。この関係は、市場の主要な転換点を予測するために使用されます。市場の重要な転換点における時間の二乗と価格の二乗を計算することで、投資家は市場の次の転換点を予測できます。

ギャンは、市場の動きは黄金比やフィボナッチ数列などの自然と宇宙の基本法則に従うと信じていました。これらの法則は市場の周期的な変化を反映するだけでなく、自然と宇宙の周期的な現象にも対応しています。ギャン理論は、市場の上昇と下降のサイクルがこれらの自然法則と密接に関連していることを示唆しており、それによって市場の固有の周期性と規則性を明らかにしています。

ギャン理論は、市場サイクルと自然法則を組み合わせることで、市場動向の本質を捉え、将来の市場動向を予測しようとします。このアプローチは、過去のデータの分析に頼るだけでなく、自然界に見られる周期的なパターンも取り入れているため、市場行動を理解して予測するための独自の視点を提供します。

ウィリアム・ギャンが自身の豊富な市場経験と数学と自然法則の複合的な応用に基づいて開発した体系的な理論は、市場予測に対する独自のアプローチを提供し、歴史を通じて目覚ましい成功を収めてきました。その複雑さゆえに多くの投資家が完全に理解するのは困難ですが、理論の本質とその方法論は、市場分析と投資決定の重要なガイドとして今もなお使われています。

ギャン理論の実践的応用テクニック

ギャン理論は、投資家が取引の意思決定を行うのに役立つ体系的な分析ツールのセットを提供します。市場のサポートとレジスタンスのレベル、時間サイクル、価格変動、その他の要因を包括的に分析することで、投資家は市場の傾向をよりよく把握し、投資戦略を最適化し、リスクを軽減できます。

株式市場を分析する場合、まずは主要な市場の高値と安値を出発点として、ギャン アングル ラインを描いてサポート レベルとレジスタンス レベルを特定します。さまざまな傾斜のアングル ライン (例: 45 度ラインとその倍数) は、主要なトレンドと潜在的な反転領域を特定するのに役立ちます。投資家は、アングル ラインのブレイクアウトやサポートを観察することで、市場トレンドの変化を判断し、重要な転換点を捉えて効果的な取引戦略を立てることができます。

たとえば、市場が史上最低に近いときに買い、最高に近いときに売ることを検討してください。ただし、4 番目に低いまたは高い場合は注意が必要です。上昇トレンドでは、5 ~ 7 ポイントの調整は通常、買いのシグナルです。下降トレンドでは、5 ~ 7 ポイントの上昇が買いに適しています。10 ~ 12 ポイントの上昇または調整も、操作の基準として使用できます。

次に、ギャンスクエアを使用して価格と時間の正方形グリッドを分析して作成します。グリッドは価格と時間軸を均等に分割し、サポートとレジスタンスの主要エリアを特定するのに役立ちます。これらの交差点の位置を分析すると、潜在的な市場反転ポイントを特定できます。価格が通常とは異なる動きをしたり、主要な交差点付近でブレイクアウトしたりすると、通常はトレンドの反転を示します。ギャンスクエアは、市場の変化を正確に予測し、取引戦略を調整するのに役立つ体系的な視点を提供します。

ギャン理論を使用する場合、履歴データにおける周期的な変動を特定して分析することが重要です。過去の市場データを確認することで、価格変動と時間サイクル間のパターンを特定できます。これらのサイクルに基づいて、投資家は将来の市場反転ポイントを予測し、重要な瞬間に取引戦略を調整できます。

ギャン氏は、市場の周期的な動きは時間サイクルによって決まり、通常は 10 年ごとに重要な周期サイクルが設定されると考えています。たとえば、10 年前の市場のピークを使用して、10 年後の市場のピークを予測できます。このアプローチにより、投資家は市場のリズムを追跡し、より将来を見据えた投資決定を行うことができます。

ギャンファンを適用する場合、まずは重要な価格ポイントを開始点として選択し、このポイントから 45 度とその倍数を含む複数のファンラインを描きます。これらのラインは、市場のサポートレベルとレジスタンスレベルを識別するのに役立ちます。価格がこれらのラインにどのように反応するかを観察することで、市場のトレンドと潜在的な反転ポイントを判断できます。市場価格がこれらのファンラインを破ったり触れたりすると、通常、トレンドの変化または反転が示されます。

上に示したように、ギャンファンチャートをプロットすることで、取引のさまざまな買いポイントと売りポイントを見つけることができます。トレンド取引戦略によると、価格が左のキーポイントから上昇したときに購入を検討します。また、価格が1:1ラインに触れると、通常は反転シグナルがあり、その時点でそのキーポイントで売却できます。

期間の計算には、過去の市場データを詳細に分析して、周期的な変動のパターンを識別することが含まれます。90 日、180 日、360 日などの過去の価格変動の時間間隔を測定することで、投資家はこれらの時間サイクル内で市場の反転ポイントを特定できます。これらのサイクルのパターンに基づいて、将来の市場の転換点が予測され、投資決定をサポートするデータが提供されます。この方法は、投資家が市場トレンドの変化のタイミングを予測し、決定の精度を向上させるのに役立ちます。

ギャンの分析アプローチは、市場の感情と価格変動に焦点を当てており、これは現代の行動ファイナンスと一致しています。行動ファイナンスは、投資家の感情と信念が市場価格に大きな影響を与え、多くの場合、合理的期待から逸脱した価格変動につながると示唆しています。ギャン理論は幾何学的分析を通じて市場の法則を明らかにし、行動ファイナンスはこれらの法則の背後にある心理的要因を説明します。

ギャン理論では、投資家の資本を保護するための重要な手段として、ストップロスの重要性も強調しています。合理的なストップロス ポイントを設定することで、投資家は市場が予想どおりに動いていないときに間に合うように撤退し、急激な価格変動による大きな損失を回避し、市場が予想どおりに動いていないときにタイムリーなストップロスを確保することができます。

ギャンの理論を適用する際には、特に既存のポジションを維持するための明確なシグナルがない場合には、過剰取引やポジションの頻繁な変更を避けることも推奨されます。これにより、取引の頻度と手数料が削減され、取引の効率が向上し、コストが削減されます。安定した投資戦略により、投資家は市場のトレンドを捉え、長期的なリターンを最適化することができます。

さらに、Jahn 氏は投資家に対し、資金のすべてを 1 つの投資に集中させないようにし、取引を元本額の 10% 未満に制限することを推奨しています。この方法はリスクを分散し、個々の投資のパフォーマンスの低さによる大きな損失を回避するのに役立ちます。複数の基礎投資に資本を分散することで、投資家はポートフォリオ全体のリスクを軽減し、一貫した収益を達成する可能性を高めることができます。このリスク管理戦略は、不確実な市場環境において資本を保護し、投資の柔軟性を維持することを目的としています。

ギャン理論の実践には、市場に対する深い理解だけでなく、他のテクニカル分析ツールや市場データとの組み合わせも必要です。投資家は、ギャンアングルラインやギャンセクターなどのツールを総合的に活用し、市場動向、取引量、経済指標などのデータと組み合わせて総合的な分析を行う必要があります。このマルチレベル分析を通じて、投資家は市場動向をより正確に把握し、取引決定を最適化し、投資成功の可能性を高めることができます。

| コアアイデア | アプリケーションのヒント |

| 市場価格には周期的な変動パターンがある。 | 過去のデータから未来を予測する |

| 時間と価格は対称的な関係にある。 | サポートレベルとレジスタンスレベルの決定 |

| 価格は時間の経過とともに特定の角度で動く。 | トレンドの方向を判断する |

| 時間と価格の比例関係 | 主要な価格帯の特定 |

| 資金管理とストップロス戦略 | 保護停止の設定 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。