Cuando se habla de análisis técnico en los círculos de inversores, la teoría de Gann es sin duda un tema importante que no se puede ignorar. Aunque este método de análisis se propuso por primera vez en la década de 1920, aún circula ampliamente en el mundo de las inversiones de hoy en día, sigue siendo vibrante y continúa influyendo en muchos inversores a través de la prueba del tiempo. Ahora, exploremos los misterios de esta legendaria metodología de inversiones y entendamos en profundidad las ideas centrales y las técnicas de aplicación de la teoría de Gann.

¿Qué es la teoría de Gann?

Es un método de análisis técnico desarrollado por William D. Gann que se utiliza ampliamente en la predicción y el análisis de los mercados de valores, futuros y divisas. La teoría se basa en la relación entre los ciclos del mercado, el precio y el tiempo y sostiene que los cambios en los precios del mercado son regulares y pueden predecirse matemática y geométricamente.

Los conceptos centrales de la teoría de Gann incluyen la línea angular de Gann, la cuadrícula de Gann, el ciclo temporal de Gann, los números de Gann y el sector de Gann. Combinando geometría, astronomía y matemáticas, estas herramientas están diseñadas para revelar el funcionamiento interno del mercado y ayudar a los inversores a analizar las tendencias de los precios, las resistencias de los soportes y las fluctuaciones cíclicas.

La teoría de Gann sugiere que existe una relación simétrica entre el tiempo y el precio y que las fluctuaciones del mercado no sólo se ven afectadas por los movimientos de los precios, sino que también están estrechamente relacionadas con los ciclos temporales. Gann hace hincapié en la naturaleza cíclica del mercado y cree que el mercado repetirá tendencias y fluctuaciones anteriores dentro de un periodo de tiempo determinado. Los ángulos de Gann, una de sus herramientas fundamentales, se utilizan para analizar el soporte y la resistencia de los precios del mercado en diferentes ciclos temporales y, al mismo tiempo, para predecir los puntos de inflexión clave del mercado a través de la relación al cuadrado entre el precio y el tiempo.

Además, Gann emplea leyes naturales como la sección áurea y la secuencia de Fibonacci, que sugieren que los movimientos del mercado siguen ciclos y proporciones similares a los que se encuentran en la naturaleza. Estas leyes naturales ayudan a revelar los ciclos y patrones dentro del mercado y proporcionan una poderosa herramienta para predecir los movimientos del mercado.

A través de las líneas angulares de Gann y las rejillas de Gann, la teoría de Gann ayuda a analizar los movimientos de los precios del mercado y los niveles clave, mientras que los ciclos temporales de Gann y los números de Gann proporcionan herramientas para predecir las tendencias y los cambios del mercado. Estos métodos analíticos no sólo se basan en datos históricos del mercado, sino que también incorporan las características temporales y de precios del mercado en un intento de encontrar patrones y regularidades que resulten instructivos en un entorno de mercado complejo.

El punto fuerte de la Teoría de Gann es que proporciona un marco completo para el análisis del mercado, incluidos los ciclos temporales y la previsión de precios. A través de herramientas como las líneas angulares de Gann y los ciclos temporales de Gann, ayuda a los inversores a identificar los niveles de soporte y resistencia, así como los puntos de inflexión del mercado. Combinado con la geometría, las matemáticas y las leyes naturales, revela sistemáticamente los ciclos del mercado y las fluctuaciones de los precios para ayudar a los inversores a desarrollar estrategias de trading eficaces.

Para los inversores que dominen y apliquen la teoría de Gann, ésta puede ayudar a predecir con exactitud los puntos de inflexión clave del mercado. Combinando los ciclos temporales y las previsiones de precios, los inversores son capaces de identificar importantes niveles de soporte y resistencia del mercado y desarrollar así estrategias de trading más precisas.

Y no sólo se utiliza ampliamente en el mercado bursátil, sino que su ámbito de aplicación abarca también una amplia gama de mercados financieros, como los de futuros, divisas y materias primas. Al analizar la relación entre los ciclos del mercado, el precio y el tiempo, esta teoría proporciona herramientas sistemáticas de previsión y análisis para hacer trading con diversos activos financieros, lo que permite a los inversores aplicar el mismo marco analítico en distintos mercados para identificar las posibles oportunidades de trading y los puntos de inflexión clave del mercado.

Sin embargo, a pesar de las herramientas analíticas sistemáticas que proporciona la teoría de Gann, distintos inversores pueden llegar a conclusiones diferentes sobre la misma situación de mercado debido a la complejidad de las condiciones de mercado y a las diferencias en las interpretaciones individuales de los inversores. Esta subjetividad hace que existan fuertes diferencias individuales en su aplicación práctica, lo que afecta a la precisión y coherencia de las predicciones.

Además, nació a principios del siglo XX y, con el cambiante entorno de los mercados y los avances tecnológicos, a algunos inversores les preocupa que su validez pueda verse comprometida, especialmente en los mercados en los que prevalecen la negociación moderna de alta frecuencia y el trading algorítmico. Estas nuevas técnicas de trading y la dinámica del mercado pueden hacer que la teoría tradicional de Gann se vea cuestionada, lo que obliga a los inversores a reevaluar su aplicabilidad en los mercados contemporáneos.

Además, la teoría de Gann implica análisis matemáticos y geométricos complejos, que abarcan una serie de herramientas y métodos avanzados, como las líneas angulares de Gann y las rejillas de Gann. Para los principiantes, estas herramientas y métodos no sólo requieren un profundo entendimiento teórico, sino también experiencia operativa práctica, por lo que necesitan invertir mucho tiempo y esfuerzo en el aprendizaje sistemático y la práctica para dominar los principios básicos de la teoría y las habilidades de aplicación.

En conclusión, la teoría de Gann, como método de análisis técnico consagrado por el tiempo, ofrece una perspectiva única del análisis del mercado, sobre todo en lo que respecta a los ciclos temporales y la previsión de precios. Puede ser una poderosa herramienta de análisis para los inversores que estén dispuestos a invertir tiempo en un estudio e investigación en profundidad. Sin embargo, debido a su complejidad y subjetividad, los inversores deben ser cautos a la hora de aplicarlo, y lo mejor es combinarlo con otros métodos analíticos y herramientas de mercado para aumentar la precisión de sus decisiones.

La esencia principal de la teoría de Gann

William D. Gann (W.D. Gann) creía que los movimientos del mercado siguen leyes intrínsecas, especialmente en lo que respecta a la simetría del tiempo y el precio y su periodicidad. Su teoría hace hincapié en que las fluctuaciones del mercado no son sólo aleatorias sino regulares y que la relación entre el tiempo y el precio puede revelarse mediante modelos geométricos y matemáticos para predecir los movimientos del mercado.

De acuerdo a la teoría de Gann, el creía que el tiempo y el precio son dos elementos cruciales en el análisis del mercado y que existe una profunda relación simétrica y proporcional entre ellos. En su marco analítico, la simetría del tiempo y el precio se considera la clave para predecir los puntos de inflexión del mercado. Al examinar estas simetrías y proporcionalidad, la teoría de Gan es capaz de revelar cambios potenciales y puntos de inflexión clave en el mercado, proporcionando así a los inversores una base estratégica para la toma de decisiones.

Gann desarrolló el concepto de «tiempo igual a precio», que sugiere que un mercado puede girar cuando los movimientos de los precios son proporcionales al periodo de tiempo. Esto sugiere que el precio y el tiempo están interrelacionados y, analizando su proporcionalidad, se pueden predecir los puntos de inflexión clave del mercado.

Gann creía que los movimientos del mercado son cíclicos, con máximos y mínimos que se repiten a lo largo de un ciclo de tiempo determinado. Esta ciclicidad no sólo está influenciada por acontecimientos históricos, sino que también puede estar influida por fenómenos naturales y otros factores. Por lo tanto, identificar y entender estos patrones cíclicos es fundamental para la previsión de los mercados.

La teoría de Gann utiliza datos históricos para analizar la ciclicidad del mercado y predice los futuros puntos de inflexión del mercado mediante la identificación de ciclos temporales clave como los de 90 días, 180 días y 360 días. Este enfoque ayuda a los inversores a tomar decisiones de inversión más informadas examinando el comportamiento pasado del mercado y ayudándoles a determinar los posibles movimientos futuros del mercado.

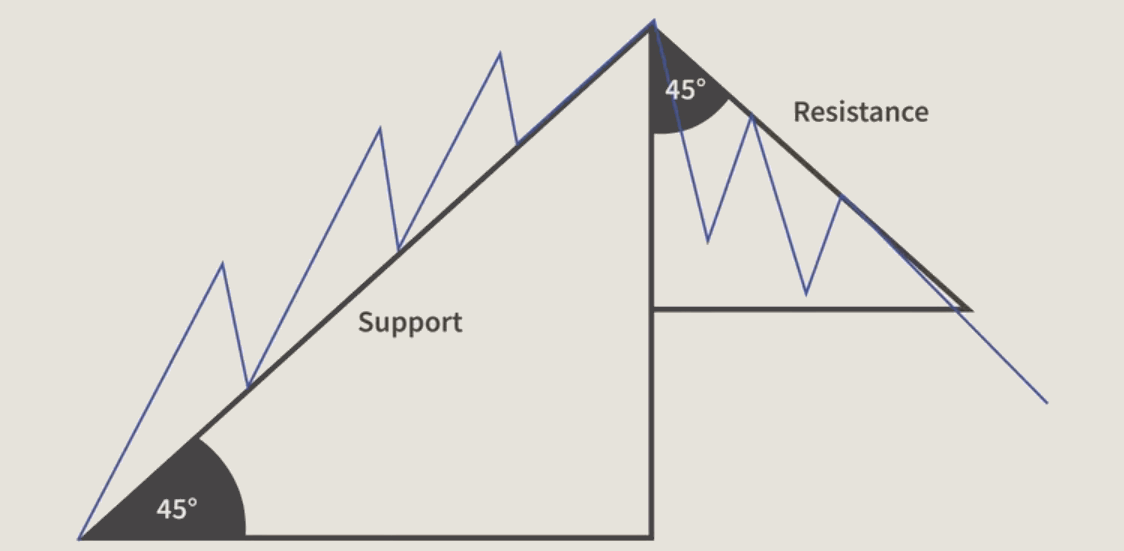

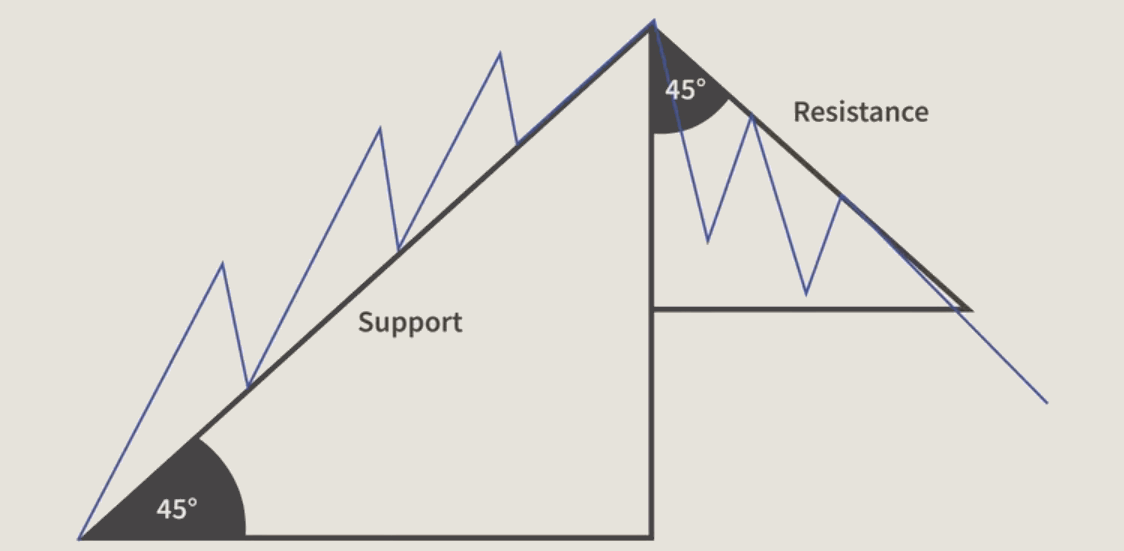

La línea angular de Gann es una de las herramientas clave de la teoría de Gann y se utiliza para describir los cambios en los precios del mercado a través de diferentes ángulos. La más utilizada es la línea angular de 45 grados (es decir, la pendiente 1:1), que representa la relación de equilibrio entre el precio y el tiempo y muestra la simetría del precio y el tiempo. Otras líneas angulares, como 1:2. 2:1., etc., se utilizan para indicar diferentes fuerzas y tendencias en el mercado. Estas líneas angulares ayudan a analizar los movimientos de los precios en el mercado y a predecir los posibles niveles de soporte y resistencia.

El abanico de Gann ayuda además a identificar el soporte y la resistencia en el mercado trazando múltiples líneas angulares (incluidos los 45 grados y sus múltiplos) hacia el exterior desde un punto de precio determinado. La ruptura o el apoyo de estas líneas angulares suele señalar un cambio en la tendencia del mercado. Utilizando el abanico de Gann, los inversores pueden analizar con mayor precisión los movimientos del mercado y predecir los puntos de inflexión clave para poder desarrollar estrategias de trading en consecuencia.

En la teoría de Gann se propone que existe una relación cuadrática entre el precio y el tiempo, en la que la raíz cuadrada del tiempo es proporcional a la raíz cuadrada del precio. Esta relación se utiliza para predecir los puntos de inflexión clave en el mercado. Calculando el cuadrado del tiempo y el cuadrado del precio en un punto de inflexión importante del mercado, los inversores pueden predecir el siguiente posible punto de inflexión del mercado.

Gann creía que los movimientos del mercado siguen las leyes fundamentales de la naturaleza y del universo, como la sección áurea y la secuencia de Fibonacci. Estas leyes no sólo reflejan los cambios cíclicos del mercado, sino que también se corresponden con los fenómenos cíclicos de la naturaleza y el universo. La teoría de Gann sugiere que los ciclos alcistas y bajistas del mercado están estrechamente relacionados con estas leyes de la naturaleza, revelando así la ciclicidad y regularidad inherentes al mercado.

Al combinar los ciclos del mercado con las leyes naturales, la teoría de Gann intenta captar la esencia de los movimientos del mercado con el fin de predecir los movimientos futuros del mercado. Este enfoque no sólo se basa en el análisis de datos históricos, sino que también incorpora los patrones cíclicos que se encuentran en la naturaleza, proporcionando así una perspectiva única para entender y predecir el comportamiento del mercado.

La teoría de Gann, una teoría sistemática desarrollada por William Gann basada en su amplia experiencia en el mercado y en la aplicación combinada de las matemáticas y la ley natural, ofrece un enfoque único para la predicción del mercado y ha logrado un éxito notable a lo largo de la historia. Aunque su complejidad hace que sea difícil de comprender plenamente para muchos inversores, la esencia de la teoría y su metodología siguen siendo una guía importante para el análisis de los mercados y las decisiones de inversión.

Técnicas de aplicación práctica de la teoría de Gann

La teoría de Gann proporciona a los inversores un conjunto sistemático de herramientas analíticas que les ayudan a tomar decisiones de trading. Mediante un análisis exhaustivo de los niveles de soporte y resistencia del mercado, los ciclos temporales, los movimientos de los precios y otros factores, los inversores pueden captar mejor las tendencias del mercado, optimizar las estrategias de inversión y reducir los riesgos.

Al analizar el mercado bursátil, puede empezar dibujando líneas de ángulo de la teoría de Gann para identificar los niveles de soporte y resistencia, utilizando los máximos y mínimos clave del mercado como punto de partida. Las líneas de ángulo con diferentes pendientes (por ejemplo, las líneas de 45 grados y sus múltiplos) ayudan a identificar las principales tendencias y las posibles zonas de inversión. Observando las rupturas o los soportes en las líneas angulares, los inversores pueden determinar los cambios en las tendencias del mercado y captar los puntos de inflexión clave para desarrollar estrategias de trading eficaces.

Por ejemplo, considere la posibilidad de comprar cuando el mercado esté cerca de un mínimo histórico y de vender cuando esté cerca de un máximo. Sin embargo, se debe tener precaución cuando se encuentre el cuarto mínimo o el cuarto máximo. En una tendencia alcista, una corrección de 5-7 puntos suele ser una señal de compra; en una tendencia bajista, un repunte de 5-7 puntos es adecuado para comprar. Los repuntes o correcciones de 10-12 puntos también pueden servir de base para las operaciones.

A continuación, utilice el cuadrado de Gann para analizar y crear una cuadrícula de precio y tiempo. La cuadrícula divide por igual los ejes del precio y del tiempo para ayudar a identificar las zonas clave de soporte y resistencia. Analizando la ubicación de estas intersecciones puede identificar posibles puntos de inflexión del mercado. Cuando el precio realiza un movimiento inusual o rompe cerca de un punto de inflexión clave, suele ser señal de un cambio de tendencia. El cuadrado de Gann proporciona una perspectiva sistemática que ayuda a predecir con precisión los cambios del mercado y a ajustar las estrategias de trading.

Identificar y analizar las fluctuaciones cíclicas en los datos históricos es clave a la hora de utilizar la teoría de Gann. Al revisar los datos pasados del mercado, se pueden identificar patrones entre las fluctuaciones de los precios y los ciclos de tiempo. Basándose en estos ciclos, los inversores pueden predecir futuros puntos de inflexión del mercado y ajustar sus estrategias de trading en los momentos clave.

Gann cree que los movimientos cíclicos del mercado están determinados por ciclos temporales, normalmente cada 10 años como ciclo cíclico significativo. Por ejemplo, un máximo del mercado hace 10 años puede utilizarse para predecir un máximo del mercado dentro de 10 años. Este enfoque ayuda a los inversores a seguir los ritmos del mercado y tomar así decisiones de inversión más prospectivas.

Cuando se aplica el abanico en la teoría de Gann, primero se selecciona un punto de precio clave como punto de partida y, a partir de este punto, se trazan múltiples líneas de abanico, incluidos los 45 grados y sus múltiplos. Estas líneas ayudan a identificar los niveles de soporte y resistencia del mercado. Observar cómo reacciona el precio sobre estas líneas permite determinar las tendencias del mercado y los posibles puntos de inflexión. Cuando los precios del mercado rompen o tocan estas líneas de abanico, suele ser señal de un cambio de tendencia o de una inversión.

Como se muestra arriba, trazando el gráfico de abanico de Gann, podemos encontrar diferentes puntos de compra y venta para hacer trading. De acuerdo con la estrategia de hacer trading de tendencia, considere comprar cuando el precio suba desde el punto clave izquierdo. Y cuando el precio toca la línea 1:1, suele haber una señal de inflexión, momento en el que se puede vender en ese punto clave.

El cálculo de los periodos de tiempo de la teoría de Gann implica un análisis en profundidad de los datos históricos del mercado para identificar patrones de fluctuaciones cíclicas. Midiendo los intervalos de tiempo de las fluctuaciones pasadas de los precios, como 90. 180. o 360 días, los inversores pueden identificar puntos de inflexión del mercado dentro de estos ciclos temporales. Basándose en los patrones de estos ciclos, se predicen posibles puntos de inflexión del mercado en el futuro, proporcionando así datos para respaldar las decisiones de inversión. Este método ayuda a los inversores a predecir el momento de los cambios en las tendencias del mercado y a mejorar la precisión de sus decisiones.

El enfoque analítico de Gann se centra en la opinión del mercado y las fluctuaciones de los precios, lo que encaja con las modernas finanzas conductuales. Las finanzas conductuales sugieren que la opinión y las creencias de los inversores tienen un impacto significativo en los precios del mercado, lo que a menudo conduce a fluctuaciones de los precios que se desvían de las expectativas racionales. La teoría de Gann revela las leyes del mercado a través del análisis geométrico, mientras que las finanzas conductuales explican los factores psicológicos que subyacen a estas leyes.

La teoría de Gann también hace hincapié en la importancia de los stop-loss como medida clave para proteger el capital de los inversores. Estableciendo unos puntos de stop-loss razonables, los inversores pueden salir a tiempo cuando el mercado no se mueve como se esperaba, evitando así enormes pérdidas debidas a las drásticas fluctuaciones de los precios y garantizando un stop-loss a tiempo cuando el mercado no se mueve como se esperaba.

Al aplicar la teoría de Gann, también se recomienda evitar el exceso de operaciones y los cambios frecuentes de posiciones, especialmente en ausencia de señales claras para mantener las posiciones existentes. De este modo se reduce la frecuencia de las operaciones y los gastos por comisiones, aumentando así la eficacia del trading y reduciendo los costes. Con una estrategia de inversiones estable, los inversores pueden captar mejor las tendencias del mercado y optimizar los beneficios a largo plazo.

Además, Jahn recomienda a los inversores que eviten concentrar todo su dinero en una sola inversión y aboga por limitar las operaciones a menos del 10% del importe principal. Esta práctica ayuda a diversificar el riesgo y a evitar pérdidas significativas debidas al mal rendimiento de inversiones individuales. Al repartir el capital entre varias inversiones subyacentes, los inversores pueden reducir el riesgo de su cartera global al tiempo que mejoran las posibilidades de obtener rendimientos constantes. Esta estrategia de gestión del riesgo pretende proteger el capital y mantener la flexibilidad de las inversiones en un entorno de mercado incierto.

La aplicación práctica de la teoría de Gann requiere no sólo entender en profundidad el mercado, sino también combinar otras herramientas de análisis técnico y datos de mercado. Los inversores deben hacer un uso exhaustivo de herramientas como la línea angular de Gann y el sector de Gann y combinarlas con datos sobre las tendencias del mercado, los volúmenes de negociación, los indicadores económicos y otros datos para realizar un análisis completo. Mediante este análisis multinivel, los inversores pueden captar con mayor precisión las tendencias del mercado, optimizar las decisiones de hacer trading y aumentar las probabilidades de éxito de las inversiones.

Teoría de Gann Ideas fundamentales y técnicas de aplicación

| Idea central |

Consejos de aplicación |

| Los precios de mercado tienen un patrón de fluctuación cíclico. |

Predecir el futuro con datos históricos |

| El tiempo y el precio tienen una relación simétrica. |

Determinar los niveles de soporte y resistencia |

| El precio se mueve en un ángulo particular a lo largo del tiempo. |

Determinar la dirección de la tendencia |

| La relación proporcional entre el tiempo y el precio |

Identificación de zonas de precios clave |

| Gestión del dinero y estrategias de stop-loss |

Establecer topes de protección |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.