Торговля

О ЕВК

Дата публикации: 2024-08-16

Когда дело доходит до технического анализа в кругах инвесторов, теория Ганна, несомненно, является важной темой, которую нельзя игнорировать. Хотя этот метод анализа был впервые предложен в 1920-х годах, он по-прежнему широко распространен в современном инвестиционном мире, по-прежнему актуален и продолжает влиять на многих инвесторов, несмотря на испытание временем. Теперь давайте исследуем тайны этой легендарной инвестиционной методологии и глубже поймем основные идеи и методы применения теории Ганна.

Что такое теория Ганна?

Это метод технического анализа, разработанный Уильямом Д. Ганном, который широко используется в прогнозировании и анализе рынков акций, фьючерсов и валют. Теория основана на взаимосвязи между рыночными циклами, ценой и временем и утверждает, что изменения рыночных цен являются регулярными и могут быть предсказаны математически и геометрически.

Основные концепции теории Ганна включают в себя линию угла Ганна, сетку Ганна, временной цикл Ганна, числа Ганна и сектор Ганна. Объединяя геометрию, астрономию и математику, эти инструменты предназначены для раскрытия внутренней работы рынка и помогают инвесторам анализировать ценовые тренды, поддержку-сопротивление и циклические колебания.

Теория Ганна предполагает, что существует симметричная связь между временем и ценой, и что колебания рынка не только зависят от движения цен, но и тесно связаны с временными циклами. Ганн подчеркивает циклическую природу рынка, полагая, что рынок будет повторять предыдущие тенденции и колебания в течение определенного периода времени. Углы Ганна, один из его основных инструментов, используются для анализа поддержки и сопротивления рыночных цен в различных временных циклах и, в то же время, для прогнозирования ключевых поворотных моментов на рынке через квадратичное отношение между ценой и временем.

Кроме того, Ганн использует естественные законы, такие как Золотое сечение и последовательность Фибоначчи, которые предполагают, что рыночные движения следуют циклам и соотношениям, аналогичным тем, что встречаются в природе. Эти естественные законы помогают выявить циклы и закономерности на рынке и предоставляют мощный инструмент для прогнозирования рыночных движений.

С помощью линий углов Ганна и сеток Ганна теория Ганна помогает анализировать движения рыночных цен и ключевые уровни, в то время как временные циклы Ганна и числа Ганна предоставляют инструменты для прогнозирования рыночных тенденций и изменений. Эти аналитические методы не только опираются на исторические рыночные данные, но и включают временные и ценовые характеристики рынка в попытке найти закономерности и закономерности, которые являются поучительными в сложной рыночной среде.

Сила теории Ганна в том, что она обеспечивает всеобъемлющую структуру для анализа рынка, включая временные циклы и прогнозирование цен. С помощью таких инструментов, как линии углов Ганна и временные циклы Ганна, она помогает инвесторам определять уровни поддержки и сопротивления, а также поворотные моменты рынка. В сочетании с геометрией, математикой и естественными законами она систематически раскрывает рыночные циклы и колебания цен, помогая инвесторам разрабатывать эффективные торговые стратегии.

Для инвесторов, которые владеют и применяют теорию Ганна, эта теория может помочь точно предсказать ключевые поворотные моменты на рынке. Объединяя временные циклы и ценовые прогнозы, инвесторы могут определить важные уровни поддержки и сопротивления рынка и, таким образом, разработать более точные торговые стратегии.

И она не только широко используется на фондовом рынке, но сфера ее применения также охватывает широкий спектр финансовых рынков, таких как фьючерсы, иностранная валюта и товары. Анализируя взаимосвязь между рыночными циклами, ценой и временем, эта теория предоставляет систематические инструменты прогнозирования и анализа для торговли различными финансовыми активами, позволяя инвесторам применять одну и ту же аналитическую структуру на разных рынках для выявления потенциальных торговых возможностей и ключевых поворотных моментов рынка.

Однако, несмотря на систематические аналитические инструменты, предоставляемые теорией Ганна, разные инвесторы могут прийти к разным выводам относительно одной и той же рыночной ситуации из-за сложности рыночных условий и различий в индивидуальных интерпретациях инвесторов. Эта субъективность позволяет показать сильные индивидуальные различия в ее практическом применении, влияя на точность и последовательность прогнозов.

Более того, она родилась в начале 20-го века, и с изменением рыночной среды и технологическими достижениями некоторые инвесторы обеспокоены тем, что ее обоснованность может быть поставлена под сомнение, особенно на рынках, где распространены современная высокочастотная торговля и алгоритмическая торговля. Эти новые торговые методы и динамика рынка могут сделать традиционную теорию Ганна сложной, требуя от инвесторов переоценки ее применимости на современных рынках.

Кроме того, теория Ганна включает в себя сложный математический и геометрический анализ, охватывающий ряд продвинутых инструментов и методов, таких как линии углов Ганна и сетки Ганна. Для новичков эти инструменты и методы требуют не только глубокого теоретического понимания, но и практического опыта работы, поэтому им нужно вкладывать много времени и усилий в систематическое обучение и практику, чтобы овладеть основными принципами теории и навыками ее применения.

В заключение, теория Ганна, как проверенный временем метод технического анализа, предлагает уникальную перспективу анализа рынка, особенно с точки зрения временных циклов и прогнозирования цен. Она может быть мощным аналитическим инструментом для инвесторов, которые готовы инвестировать время в глубокое изучение и исследование. Однако из-за ее сложности и субъективности инвесторам следует быть осторожными при ее применении, и лучше всего сочетать ее с другими аналитическими методами и рыночными инструментами, чтобы повысить точность своих решений.

Основная суть теории Ганна

Основная суть теории Ганна

Уильям Д. Ганн (WD Gann) считал, что рыночные движения следуют внутренним законам, особенно в плане симметрии времени и цены и их периодичности. Его теория подчеркивает, что рыночные колебания не только случайны, но и регулярны, и что связь между временем и ценой может быть выявлена с помощью геометрических и математических моделей для прогнозирования рыночных движений.

Ганн считал, что время и цена являются двумя важнейшими элементами в анализе рынка и что между ними существует глубокая симметричная и пропорциональная связь. В его аналитической структуре симметрия времени и цены рассматривается как ключ к прогнозированию поворотных моментов рынка. Изучая эти симметрии и пропорциональность, теория Гана способна выявить потенциальные изменения и ключевые поворотные моменты на рынке, тем самым предоставляя инвесторам стратегическую основу для принятия решений.

Ганн разработал концепцию «время равно цене», которая предполагает, что рынок может развернуться, когда движения цен пропорциональны периоду времени. Это предполагает, что цена и время взаимосвязаны, и анализируя их пропорциональность, можно предсказать ключевые точки разворота рынка.

Ганн считал, что рыночные движения цикличны, а рыночные максимумы и минимумы повторяются в течение определенного временного цикла. Эта цикличность зависит не только от исторических событий, но и от природных явлений и других факторов. Поэтому выявление и понимание этих циклических моделей имеет решающее значение для прогнозирования рынка.

Теория Ганна использует исторические данные для анализа цикличности рынка и предсказывает будущие поворотные моменты рынка, определяя ключевые временные циклы, такие как 90 дней, 180 дней и 360 дней. Этот подход помогает инвесторам принимать более обоснованные инвестиционные решения, изучая прошлое поведение рынка и помогая им определять возможные будущие движения рынка.

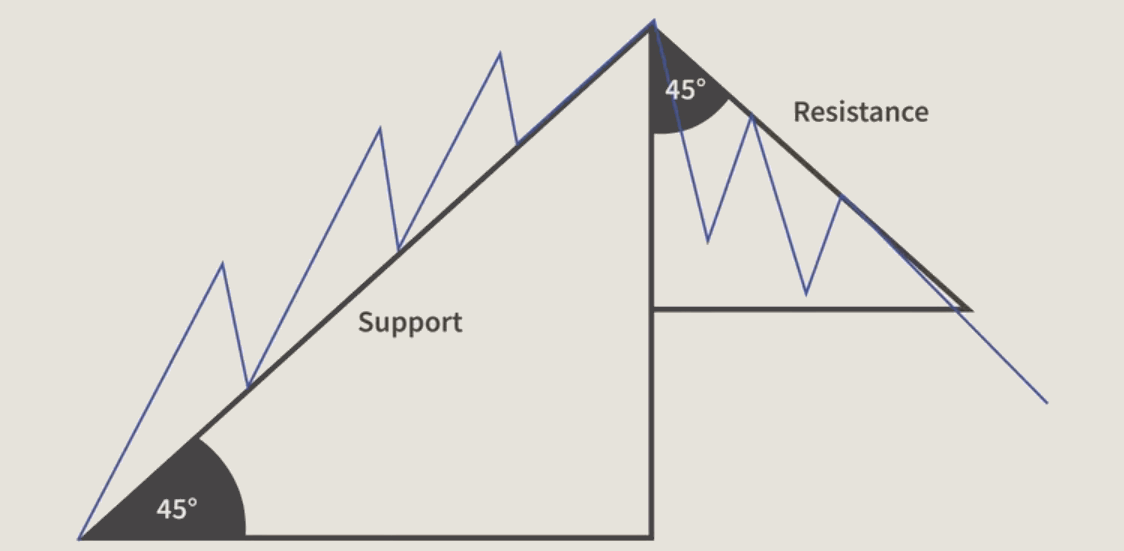

Линия угла Ганна является одним из ключевых инструментов в теории Ганна и используется для описания изменений рыночных цен через различные углы. Наиболее часто используется линия угла 45 градусов (т. е. наклон 1:1), которая представляет собой равновесное отношение между ценой и временем и показывает симметрию цены и времени. Другие линии угла, такие как 1:2. 2:1. и т. д., используются для обозначения различных сильных сторон и тенденций на рынке. Эти линии угла помогают анализировать движения цен на рынке и прогнозировать потенциальные уровни поддержки и сопротивления.

Веер Ганна также помогает определить поддержку и сопротивление на рынке, рисуя несколько угловых линий (включая 45 градусов и кратные им) наружу от заданной ценовой точки. Прорыв или поддержка этих угловых линий обычно сигнализируют об изменении рыночного тренда. Используя веер Ганна, инвесторы могут более точно анализировать движения рынка и предсказывать ключевые точки разворота, чтобы они могли разрабатывать соответствующие торговые стратегии.

Ганн предполагает, что существует квадратная зависимость между ценой и временем, где квадратный корень времени пропорционален квадратному корню цены. Эта зависимость используется для прогнозирования ключевых поворотных моментов на рынке. Вычисляя квадрат времени и квадрат цены в важный поворотный момент на рынке, инвесторы могут предсказать следующий возможный поворотный момент на рынке.

Ганн считал, что рыночные движения следуют фундаментальным законам природы и вселенной, таким как золотое сечение и последовательность Фибоначчи. Эти законы не только отражают циклические изменения на рынке, но и соответствуют циклическим явлениям в природе и вселенной. Теория Ганна предполагает, что циклы роста и падения рынка тесно связаны с этими законами природы, тем самым раскрывая присущую рынку цикличность и регулярность.

Объединяя рыночные циклы с естественными законами, теория Ганна пытается уловить суть рыночных движений, чтобы предсказать будущие рыночные движения. Этот подход не только опирается на анализ исторических данных, но и включает циклические закономерности, обнаруженные в природе, тем самым предоставляя уникальную перспективу для понимания и прогнозирования поведения рынка.

Систематическая теория, разработанная Уильямом Ганном на основе его обширного опыта на рынке и комбинированного применения математики и естественного права, теория Ганна предлагает уникальный подход к прогнозированию рынка и достигла выдающегося успеха на протяжении всей истории. Хотя ее сложность затрудняет полное понимание многими инвесторами, суть теории и ее методология остаются важным руководством для анализа рынка и принятия инвестиционных решений.

Практические методы применения теории Ганна

Теория Ганна предоставляет инвесторам систематический набор аналитических инструментов, помогающих им принимать торговые решения. Благодаря всестороннему анализу уровней поддержки и сопротивления рынка, временных циклов, движения цен и других факторов инвесторы могут лучше понимать рыночные тенденции, оптимизировать инвестиционные стратегии и снижать риски.

При анализе фондового рынка вы можете начать с рисования линий Ганна для определения уровней поддержки и сопротивления, используя ключевые рыночные максимумы и минимумы в качестве отправной точки. Угловые линии с различным наклоном (например, линии под углом 45 градусов и их кратные) помогают определить основные тренды и потенциальные области разворота. Наблюдая за прорывами или поддержкой на угловых линиях, инвесторы могут определять изменения в рыночных трендах и улавливать ключевые поворотные моменты для разработки эффективных торговых стратегий.

Например, рассмотрите покупку, когда рынок находится вблизи исторического минимума, и продажу, когда он находится вблизи максимума. Однако следует проявлять осторожность при столкновении с четвертым минимумом или максимумом. При восходящем тренде коррекция на 5-7 пунктов обычно является сигналом к покупке; при нисходящем тренде ралли на 5-7 пунктов подходит для покупки. Ралли или коррекции на 10-12 пунктов также могут использоваться в качестве основы для операций.

Затем используйте квадрат Ганна для анализа и создания квадратной сетки цены и времени. Сетка делит оси цены и времени поровну, чтобы помочь определить ключевые области поддержки и сопротивления. Анализ местоположения этих пересечений может определить потенциальные точки разворота рынка. Когда цена совершает необычное движение или прорывается вблизи ключевой точки пересечения, это обычно сигнализирует о развороте тренда. Квадрат Ганна обеспечивает систематическую перспективу, которая помогает точно предсказывать изменения рынка и корректировать торговые стратегии.

Выявление и анализ циклических колебаний в исторических данных является ключевым моментом при использовании теории Ганна. Анализируя прошлые рыночные данные, можно выявить закономерности между колебаниями цен и временными циклами. На основе этих циклов инвесторы могут предсказывать будущие точки разворота рынка и корректировать свои торговые стратегии в ключевые моменты.

Ганн считает, что циклические движения рынка определяются временными циклами, обычно каждые 10 лет как значительный циклический цикл. Например, вершина рынка 10 лет назад может быть использована для прогнозирования вершины рынка через 10 лет. Такой подход помогает инвесторам отслеживать рыночные ритмы и, таким образом, принимать более дальновидные инвестиционные решения.

При применении веера Ганна сначала выбирается ключевая ценовая точка в качестве отправной точки, и от этой точки рисуются несколько линий веера, включая 45 градусов и их кратные. Эти линии помогают определить уровни поддержки и сопротивления на рынке. Наблюдение за тем, как цена реагирует на эти линии, позволяет определить рыночные тренды и потенциальные точки разворота. Когда рыночные цены прорываются или касаются этих линий веера, это обычно сигнализирует об изменении тренда или развороте.

Как показано выше, построив веерный график Ганна, мы можем найти различные точки покупки и продажи для торговли. Согласно стратегии торговли по тренду, рассмотрите покупку, когда цена поднимается от левой ключевой точки. А когда цена касается линии 1:1, обычно возникает сигнал разворота, в этот момент можно продавать в этой ключевой точке.

Расчет временных периодов включает в себя глубокий анализ исторических рыночных данных для выявления закономерностей циклических колебаний. Измеряя временные интервалы прошлых ценовых колебаний, такие как 90, 180 или 360 дней, инвесторы могут определять точки разворота рынка в пределах этих временных циклов. На основе закономерностей этих циклов прогнозируются возможные точки разворота на рынке в будущем, тем самым предоставляя данные для поддержки инвестиционных решений. Этот метод помогает инвесторам прогнозировать сроки изменений рыночных тенденций и повышать точность своих решений.

Аналитический подход Ганна фокусируется на рыночных настроениях и колебаниях цен, что соответствует современным поведенческим финансам. Поведенческие финансы предполагают, что настроения и убеждения инвесторов оказывают значительное влияние на рыночные цены, часто приводя к колебаниям цен, которые отклоняются от рациональных ожиданий. Теория Ганна раскрывает законы рынка посредством геометрического анализа, в то время как поведенческие финансы объясняют психологические факторы, лежащие в основе этих законов.

Теория Ганна также подчеркивает важность стоп-лоссов как ключевой меры защиты капитала инвесторов. Устанавливая разумные точки стоп-лоссов, инвесторы могут вовремя выйти, когда рынок движется не так, как ожидалось, избегая огромных потерь из-за резких колебаний цен и обеспечивая своевременные стоп-лоссы, когда рынок движется не так, как ожидалось.

Применяя теорию Ганна, также рекомендуется избегать чрезмерной торговли и частой смены позиций, особенно при отсутствии четких сигналов для поддержания существующих позиций. Это снижает частоту сделок и комиссионные сборы, тем самым повышая эффективность торговли и снижая издержки. При стабильной инвестиционной стратегии инвесторы лучше улавливают рыночные тенденции и оптимизируют долгосрочную доходность.

Кроме того, Ян рекомендует инвесторам избегать концентрации всех своих денег в одной инвестиции и выступает за ограничение сделок до менее 10 процентов от основной суммы. Такая практика помогает диверсифицировать риск и избегать значительных потерь из-за плохой эффективности отдельных инвестиций. Распределяя капитал по нескольким базовым инвестициям, инвесторы могут снизить риск своего общего портфеля, одновременно повышая шансы на получение стабильной прибыли. Эта стратегия управления рисками направлена на защиту капитала и сохранение гибкости инвестиций в неопределенной рыночной среде.

Практическое применение теории Ганна требует не только глубокого понимания рынка, но и сочетания других инструментов технического анализа и рыночных данных. Инвесторы должны всесторонне использовать такие инструменты, как Gann Angle Line и Gann Sector, и объединять их с данными о рыночных тенденциях, объемах торговли, экономических показателях и другими данными для проведения всестороннего анализа. Благодаря этому многоуровневому анализу инвесторы могут точнее улавливать рыночные тенденции, оптимизировать торговые решения и повышать вероятность инвестиционного успеха.

| Основная идея | Советы по применению |

| Рыночные цены имеют циклический характер колебаний. | Прогнозирование будущего с использованием исторических данных |

| Время и цена имеют симметричную связь. | Определение уровней поддержки и сопротивления |

| Цена движется под определенным углом с течением времени. | Определение направления тренда |

| Пропорциональное соотношение между временем и ценой | Определение ключевых ценовых зон |

| Стратегии управления капиталом и стоп-лосса | Установка защитных остановок |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.