В жизни люди часто ожидают дальнейшего роста цен на жилье. Аналогично, на фондовом рынке многие инвесторы также надеются, что растущие цены акций могут показаться откатными. Это рыночное настроение не только отражает общую психологию инвесторов, но и может фактически влиять на цену акций вверх или вниз. В результате Поведенческий индикатор отсутствия (BIAS) широко используется в кругах инвесторов как аналитический инструмент, призванный помочь инвесторам определить риск возможного отката в растущей цене акций. В следующем разделе мы подробно обсудим индикатор BIAS и методы его применения.

Что означает коэффициент отклонения?

Его английское название Bias Ratio, это индикатор технического анализа, используемый для измерения степени отклонения между ценой финансового актива и его скользящей средней. Он помогает инвесторам определить, перекуплен или перепродан рынок и есть ли возможность отката цены.

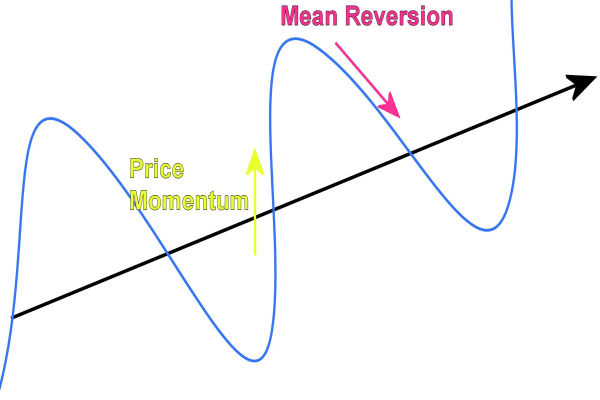

Одно из его теоретических истоков можно проследить до закона Грэнвилла, который гласит, что цены акций всегда возвращаются к своему долгосрочному среднему значению. Эта идея основана на эффекте «возврата к среднему», который существует на рынке, что означает, что после значительного отклонения цена акций обычно имеет тенденцию сходиться к своему среднему уровню.

Эта теория основана на анализе психологии инвесторов, который предполагает, что отклонения цен отражают колебания рыночной психологии. Когда цена акций слишком сильно отклоняется от своего скользящего среднего значения, психологическая тенденция инвесторов имеет тенденцию подталкивать цену акций обратно к ее среднему значению. Таким образом, этот индикатор также отражает влияние настроений рынка на движение цены акций.

В частности, когда цена акций значительно выше SMA, перегретые рыночные настроения могут заставить инвесторов начать беспокоиться о риске отката, который может сбить цену акций вниз и вернуться к SMA. И наоборот, когда цена акций значительно ниже SMA, чрезмерный пессимизм на рынке может спровоцировать интерес к покупке со стороны инвесторов, подталкивая цену акций к ралли и приближению к SMA.

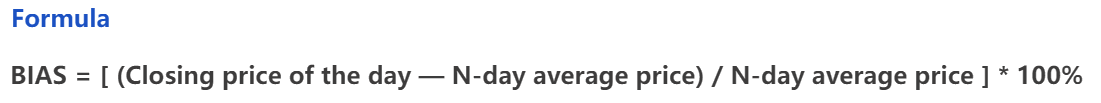

В качестве инструмента измерения для этой теории индикатор BIAS помогает инвесторам оценить вероятность возврата цены акций к своему среднему значению, вычисляя, насколько цена акций отклонилась от среднего значения. И процесс расчета относительно прост, поскольку его можно получить, преобразовав разрыв между текущей ценой и скользящей средней в процент. Конкретная формула: Отклонение = (Текущая цена - Скользящая средняя) ~ Скользящая средняя x 100 процентов.

Среди них скользящая средняя (MA) — это среднее значение цены акций за определенный период времени; общий цикл включает 6 дней, 12 дней, 24 дня и т. д. А текущая цена обычно является ценой закрытия. Предположим, что сегодняшняя цена закрытия составляет $90, а средняя цена за последние 24 дня составляет $100. Тогда отклонение = (90-100)^100=-10%.

В то же время индикатор BIAS эффективен в выявлении экстремальных состояний рынка, таких как перекупленность или перепроданность. Он показывает значительные положительные или отрицательные значения, когда цена слишком сильно отклоняется от скользящей средней, тем самым помогая инвесторам распознавать, когда рынок перекуплен или перепродан. Эта информация дает инвесторам ключевые подсказки для определения потенциальных возможностей отката или ралли.

Рассматривая эти крайности, инвесторы могут распознать, испытывает ли рынок чрезмерные подъемы или спады, а также иметь возможность скорректировать свою инвестиционную стратегию, чтобы избежать риска или воспользоваться возможностями отскока, когда это уместно. Использование сигналов, предоставляемых Deviation Ratio в нужное время, может эффективно оптимизировать инвестиционные решения и снизить потенциальные риски, одновременно используя возможности, возникающие из-за разворотов рынка.

Более того, коэффициент отклонения может давать частые сигналы покупки и продажи в рыночной среде с высокой волатильностью цен. Такая частая сигнализация иногда может привести к тому, что инвесторы совершат слишком много сделок, тем самым увеличивая торговые издержки. Комиссии и сборы за проскальзывание могут взиматься за каждую сделку, и в долгосрочной перспективе эти издержки могут оказать негативное влияние на общую инвестиционную доходность. Поэтому инвесторам следует быть осторожными в интерпретации сигналов при их использовании, чтобы избежать добавления ненужных издержек из-за чрезмерной торговли.

Конечно, использование коэффициента отклонения в изоляции может привести к неполному анализу. Это связано с тем, что сам по себе он в основном отражает степень отклонения цены от SMA и не может охватить всю рыночную информацию. Чтобы повысить точность принятия решений, инвесторам следует использовать его в сочетании с другими техническими индикаторами (например, MACD, RSI и т. д.). Эти индикаторы могут обеспечить более полный анализ рыночных тенденций, импульса, а также ситуаций перекупленности и перепроданности, тем самым помогая инвесторам принимать более научные инвестиционные решения.

Как сказал Уоррен Баффет, понимание изменений в настроениях рынка может предоставить инвесторам отличные инвестиционные возможности. В результате Deviation Ratio, как простой, но эффективный аналитический инструмент, играет важную роль в ежедневной торговле инвесторов. Он помогает инвесторам определять экстремальные состояния рынка и предоставляет удобный инструмент для корректировки инвестиционных стратегий и использования рыночных возможностей.

Как читать индикатор отклонения

Как индикатор, измеряющий степень отклонения цены от скользящей средней, его основная функция заключается в том, чтобы помочь инвесторам определить состояния перекупленности и перепроданности на рынке. Понимая и интерпретируя коэффициент отклонения, инвесторы могут более точно определять чрезмерные реакции на рынке, чтобы иметь возможность своевременно корректировать свои инвестиционные стратегии, использовать потенциальные возможности на рынке и оптимизировать свои торговые решения.

Рассчитав его, инвесторы могут сначала различить, относится ли он к положительному или отрицательному значению. Вообще говоря, когда цена акций выше скользящей средней, коэффициент отклонения положительный. Это указывает на то, что рынок находится в состоянии перекупленности, когда цена имеет большое отклонение относительно скользящей средней. Другими словами, это обычно означает, что рынок вырос слишком быстро в краткосрочной перспективе и есть риск отката. Этот уровень отклонения может помочь инвесторам решить, нужно ли им скорректировать свою стратегию или рассмотреть возможность фиксации прибыли.

Обычно, когда BIAS превышает 8% или 10%, риски, как правило, перевешивают выгоды. В этом случае рынок может быть перегрет, и инвесторы могут быстро продать, чтобы зафиксировать прибыль. Краткосрочные трейдеры и розничные инвесторы, в частности, могут действовать быстро из-за страха отката цены, тем самым увеличивая волатильность рынка. Таким образом, это обычно является предупреждающим сигналом, напоминающим инвесторам о необходимости быть осторожными в текущих рыночных условиях.

А когда цена акций ниже скользящей средней, отклонение отрицательное. Это указывает на то, что рынок находится в состоянии перепроданности, когда цена значительно отклонилась относительно скользящей средней. Другими словами, это обычно означает, что краткосрочное падение рынка было слишком быстрым и может быть некоторый потенциал для отскока. Этот уровень отклонения может помочь инвесторам определить потенциальные возможности покупки или оценить, нужно ли корректировать стратегию позиции.

Чем выше это отрицательное значение, тем больше цена акций отдаляется от среднего значения, что часто создает импульс для ралли. Так же, как мяч, вдавленный в воду, имеет естественную тенденцию всплывать, когда цена акций падает чрезмерно ниже SMA, рынок может испытать некоторую корректирующую силу, которая подталкивает цену акций обратно к SMA. В результате это обычно является сигналом отскока, предполагающим, что рынок может испытывать ценовое ралли.

И в зависимости от степени отклонения цены от скользящих средних, если его значение велико, это обычно указывает на то, что цена значительно отклонилась от средних, сигнализируя о том, что рынок может быть перекуплен или перепродан. Если значение BIAS мало, это означает, что отклонение цены от средней невелико, рынок находится в нормальном диапазоне колебаний, изменение цены больше соответствует средней, а тренд относительно плавный.

Когда он большой и постоянно положительный, это обычно указывает на то, что рынок перекуплен и может произойти коррекция цены. В этот момент инвесторам следует быть осторожными и рассмотреть возможность сокращения позиций или наблюдения, чтобы избежать потерь. Когда отклонение большое и постоянно отрицательное, это обычно означает, что рынок перепродан и цены могут отскочить. Инвесторы могут рассмотреть возможность наращивания или увеличения своих позиций, чтобы воспользоваться потенциальным ралли.

Когда отклонение остается в пределах умеренного диапазона и соответствует тренду цены, это обычно рассматривается как сигнал о том, что рыночный тренд стабилен и, вероятно, продолжится. В этом случае BIAS не только помогает трейдерам подтвердить силу текущего тренда, но и указывает направление тренда, тем самым оказывая сильную поддержку для разработки точных торговых стратегий.

Когда BIAS показывает экстремальные значения и начинает регрессировать, это обычно сигнализирует о возможном развороте рыночного тренда. Например, очень высокий положительный BIAS или очень низкий отрицательный BIAS могут указывать на то, что рынок перекуплен или продан. А когда индикатор BIAS возвращается к среднему значению, это может сигнализировать о развороте тренда. Инвесторам следует наблюдать за этим процессом, чтобы извлечь выгоду из выбора времени для корректировки своей инвестиционной стратегии.

При интерпретации индикатора BIAS также важно учитывать параметры его периода. В общем, краткосрочный BIAS (например, 5 дней) для краткосрочной торговли может быстро отражать краткосрочные колебания цен, помогая трейдерам использовать краткосрочные возможности. Долгосрочный BIAS (например, 50 дней), с другой стороны, подходит для долгосрочных инвестиций, анализируя изменения долгосрочных тенденций и предоставляя инвесторам надежную основу для принятия решений. Использование комбинации краткосрочных и долгосрочных коэффициентов отклонения может более точно улавливать движения рынка и оптимизировать инвестиционные стратегии.

Его также можно комбинировать с другими техническими индикаторами, такими как MACD, RSI и KDJ, что может значительно повысить точность и надежность анализа. MACD помогает определять изменения в трендах, RSI подает сигналы перекупленности или перепроданности, а KDJ показывает ценовые экстремумы. Объединяя эти индикаторы, инвесторы могут более комплексно анализировать состояние рынка и, таким образом, принимать более научные торговые решения.

В заключение, Deviation Ratio, как простой, но эффективный аналитический инструмент, может помочь инвесторам определить потенциальные сигналы покупки и продажи на рынке. В то же время его следует анализировать в сочетании с другими техническими индикаторами и фундаментальными факторами рынка, чтобы сформировать более комплексное инвестиционное решение и повысить вероятность успеха инвестиционных решений.

Советы по использованию коэффициента отклонения

Хотя, как простой аналитический инструмент, он может эффективно предоставлять сигналы перекупленности или перепроданности рынка, полагаться только на него для формулирования инвестиционных стратегий недостаточно. Интерпретация BIAS сама по себе может игнорировать сложность и динамику рынка. Поэтому инвесторам следует всесторонне анализировать широкий спектр факторов в практическом применении, чтобы формулировать более точные и научные инвестиционные решения.

Например, он обычно используется для обозначения состояния перекупленности или перепроданности, когда цены нестабильны. Например, когда 5-дневный индикатор SMA BIAS достигает 5%, это обычно считается высоким отклонением; когда 10-дневный индикатор SMA BIAS достигает 7%, степень отклонения еще больше; а когда 20-дневный индикатор SMA BIAS достигает 12%, это указывает на более значительное отклонение между ценой и SMA. Эти различные уровни отклонения могут помочь инвесторам оценить крайности рынка и, таким образом, лучше извлечь выгоду из возможных возможностей коррекции или отскока.

А на фондовом рынке разные типы акций имеют разные уровни чувствительности к BIAS. Обычно акции с большой капитализацией могут иметь относительно небольшое контрольное значение для этого индикатора из-за их более высокой стабильности. С другой стороны, акции с меньшей капитализацией, как правило, имеют более резкие колебания цен из-за их меньшей рыночной капитализации и относительно меньшей ликвидности, поэтому контрольное значение BIAS устанавливается выше.

Это означает, что BIAS для акций с большой капитализацией может указывать на перекупленное или перепроданное состояние рынка в пределах меньшего диапазона отклонений, в то время как акции с малой капитализацией могут указывать на схожие рыночные условия в пределах более широкого диапазона отклонений. Инвесторам следует корректировать свои референтные значения в соответствии с типом акций и характеристиками рынка, чтобы точнее оценивать рыночные условия.

Более того, поскольку формирование и изменение рыночных тенденций зависит от множества факторов, полагаться только на индикатор BIAS для принятия решений о покупке и продаже может привести к ошибочным суждениям. Например, рынок может продолжать расти из-за сильных фундаментальных факторов или других технических сигналов, и даже если он показывает перекупленность, немедленного отката может не быть.

Кроме того, на размер BIAS могут влиять изменения новостей, рыночные настроения и другие факторы. Например, когда на рынке происходит крупное новостное событие, такое как публикация отчета о доходах компании, изменение политики или обновление макроэкономических данных, вся эта информация может немедленно повлиять на цену акций, вызывая ее аномальные колебания, поэтому полагаться только на коэффициент отклонения может быть недостаточно.

На практике BIAS может не достичь ожидаемых максимумов, когда цена резко вырастет, например, более чем на $1.000, что может привести к тому, что инвесторы ошибочно верят, что рынок еще не перегрет. Поэтому его следует использовать в сочетании с другими техническими индикаторами и методами анализа рынка для повышения точности и полноты суждения.

Кроме того, разные типы торговли требуют разных интерпретаций BIAS. Например, в краткосрочной торговле, когда положительный BIAS становится большим, инвесторы должны быть готовы к возможным откатам цены и рассмотреть возможность сокращения позиций в нужный момент, чтобы зафиксировать прибыль. В этот момент цена акций может отойти от SMA, и рынок может быть перекуплен, что приведет к повышенному риску отката. Отслеживая изменения в коэффициенте отклонения, краткосрочные трейдеры могут вовремя скорректировать свои стратегии, чтобы предотвратить потери из-за отката рынка.

Для средне- и долгосрочных держателей, до того как цена акций вернется к среднему значению, они могут продолжать удерживать свои инвестиции и ждать, пока рынок не вернется к среднему значению, прежде чем рассматривать продажу. Изменения в коэффициенте отклонения могут помочь определить тенденцию корректировки рынка, так что когда цена акций близка к среднему значению, в соответствии с рыночной ситуацией, вы можете принять соответствующее решение о продаже и оптимизировать стратегию позиции.

Когда отрицательная дивергенция высока, хотя может быть отскок, отскок часто бывает кратковременным. Поэтому инвесторам не следует вслепую брать длинные позиции, а следует внимательно следить за рыночным трендом и оценивать устойчивость и силу отскока, чтобы избежать потенциальных рисков, связанных с краткосрочными колебаниями.

В заключение, коэффициент отклонения в основном используется для оценки краткосрочного состояния перекупленности или перепроданности и имеет ограниченное применение для оценки общей общей тенденции. Поэтому инвесторам следует сочетать другие технические индикаторы и методы анализа рынка, чтобы всесторонне оценить рыночную тенденцию. Таким образом, мы можем лучше определять рыночные возможности и риски и разрабатывать более точные и адаптивные торговые стратегии.

Советы по применению индикатора отклонения

| Советы по применению

|

Описание

|

| Установка соответствующего периода

|

Выберите период скользящей средней (например, 5, 10, 20 дней) для волатильности.

|

| Наблюдение за экстремальными значениями

|

Крайнее отклонение (>8% или }-8%) указывает на потенциальный разворот.

|

| Объединить с другими индикаторами

|

Для получения более точных сигналов используйте коэффициент отклонения с RSI и MACD.

|

| Следите за изменениями тенденций.

|

Отслеживайте коэффициент отклонения, чтобы выявлять тенденции и развороты.

|

| Установка точек стоп-лосса

|

Установите точки стоп-лосса с помощью коэффициента отклонения для управления рисками.

|

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.