Торговля

Краткое содержание:

Краткое содержание:

Технические индикаторы используют исторические данные для анализа тенденций и оптимизации времени торговли. Сочетайте с другими методами, чтобы избежать задержек и ложных сигналов.

В инвестиционной торговле фундаментальный анализ и технический анализ являются двумя основными методами анализа. Фундаментальный анализ фокусируется на специфике базового актива, например, на бизнес-модели компании и финансовом положении, в то время как технический анализ фокусируется на анализе рыночных тенденций и прогнозировании изменений цен с помощью различных технических индикаторов. Чтобы хорошо выполнять технический анализ, инвестор должен быть знаком с различными техническими индикаторами и эффективно их использовать. Теперь давайте рассмотрим технические индикаторы, их применение и соображения.

Что означают технические индикаторы?

Технические индикаторы — это количественные данные, основанные на исторических данных о ценах и объемах акций или рынка, рассчитанные с помощью математических формул и используемые для анализа рыночных тенденций и прогнозирования будущих изменений цен. Они помогают инвесторам и трейдерам определять рыночные тенденции, время покупки или продажи и потенциальные точки разворота рынка.

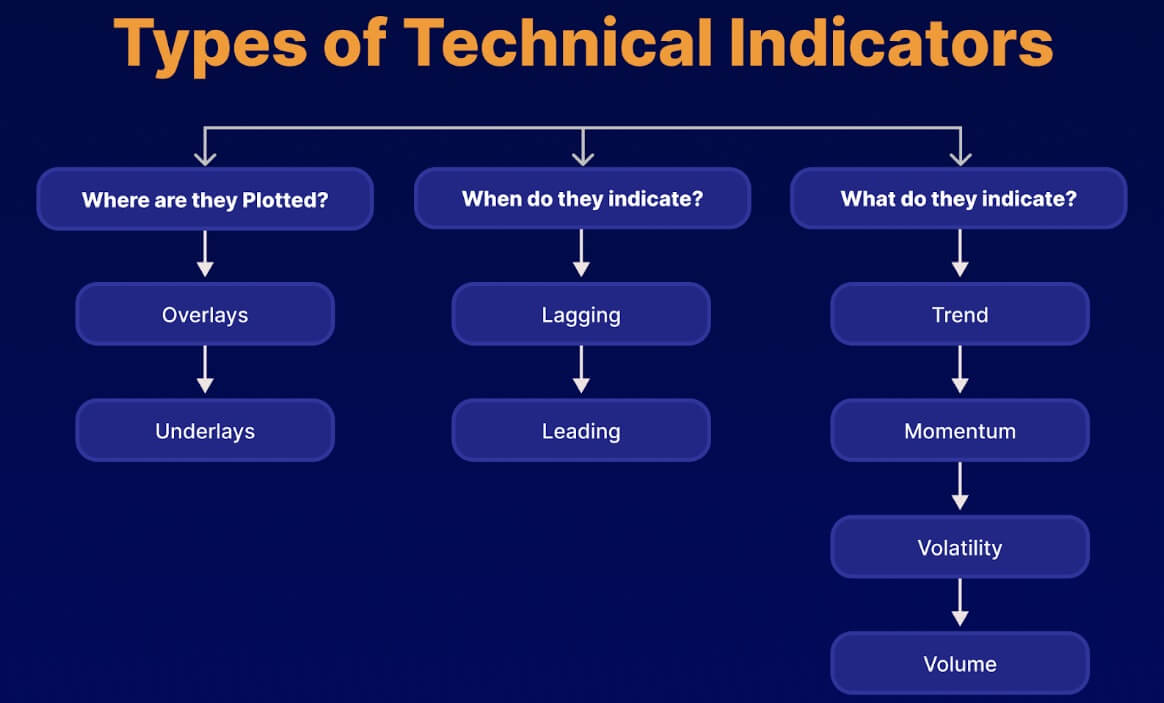

Технические индикаторы обычно можно разделить на такие типы, как индикаторы тренда, индикаторы импульса, индикаторы волатильности и индикаторы объема. Каждый тип индикатора предоставляет различную информацию о рынке: индикаторы тренда помогают определить общее направление рынка, индикаторы импульса измеряют скорость и силу движения цен, индикаторы волатильности оценивают диапазон колебаний рынка, а индикаторы объема подтверждают силу тренда и возможные точки разворота рынка. Использование комбинации этих индикаторов позволяет проводить комплексный анализ рыночных условий с разных точек зрения и повышает точность инвестиционных решений.

Среди индикаторов тренда основными являются Moving Average (MA), Average Convergence Index (ADXADX) и Moving Average Convergence Divergence (MACD). Эти индикаторы помогают инвесторам понять основное направление рынка разными способами, чтобы они могли разрабатывать более эффективные торговые стратегии. Скользящие средние показывают долгосрочные тенденции, сглаживая ценовые данные, помогая подтвердить, находится ли рынок в восходящем или нисходящем тренде. С другой стороны, Average Convergence Index (ADX) фокусируется на измерении силы рыночного тренда, оценивая его устойчивость и насколько он силен.

Кроме того, MACD объединяет краткосрочные и долгосрочные скользящие средние, чтобы обеспечить движение рыночного тренда и потенциальные точки разворота. Пересечение линии MACD с сигнальной линией, а также изменения в гистограмме MACD помогают инвесторам определять изменения тренда и время покупки и продажи. Используя эти трендовые индикаторы в сочетании, инвесторы могут иметь более четкое представление о рыночном тренде и повысить точность своих торговых решений.

Индикаторы импульса, такие как индекс относительной силы (RSI) и стохастикстохастик (KDJ), в основном используются для измерения скорости и силы движения цен. Эти технические индикаторы помогают инвесторам понять изменения импульса на рынке и, таким образом, оптимизировать время покупки и продажи. RSI оценивает состояние перекупленности или перепроданности рынка, сравнивая средний рост со средним падением за определенный период времени, что, в свою очередь, помогает определить возможные точки разворота цены.

С другой стороны, KDJ выявляет области перекупленности или перепроданности рынка, вычисляя соотношение между максимумом, минимумом и ценой закрытия за определенный период. Эти индикаторы импульса подают сигналы о перекупленности или проданности рынков, помогая инвесторам принимать торговые решения в нужное время и избегать входа и выхода из рынка при неблагоприятных условиях.

Индикаторы волатильности, такие как полосы Боллинджера и средний истинный диапазон (ATR), используются для того, чтобы помочь инвесторам понять уровень волатильности на рынке, чтобы они могли разработать более подходящие торговые стратегии. Полосы Боллинджера устанавливают верхнюю и нижнюю дорожки, вычисляя стандартное отклонение цен. Эти дорожки показывают диапазон волатильности на рынке и помогают определить потенциальные условия перекупленности или перепроданности. Цены, достигающие верхней и нижней дорожек полос Боллинджера, обычно сигнализируют о возможной точке поворота на рынке.

С другой стороны, средний истинный диапазон (ATR) измеряет величину колебаний цен с течением времени и обеспечивает количественный показатель волатильности рынка; увеличение ATR указывает на увеличение волатильности, которое может сопровождаться увеличением движения цены, в то время как уменьшение ATR указывает на уменьшение волатильности и меньшее движение цены. Используя эти два индикатора волатильности, инвесторы могут лучше оценить риски и возможности рынка и, таким образом, оптимизировать свои торговые стратегии.

Индикаторы объема, включая объем и линию накопления/распределения (ADL), помогают определить силу трендов и потенциальные сигналы разворота. Объем показывает объем торговой активности и помогает определить степень согласия рынка с движением цены. Увеличение объема обычно указывает на то, что тренд, скорее всего, продолжится, тогда как уменьшение может сигнализировать об ослаблении или развороте тренда.

Линия накопления/отправки объединяет ценовое действие с объемом, чтобы выявить покупательную и продающую силу рынка. Когда линия накопления/отправки растет, это указывает на сильную покупку, и цены могут вырасти; когда она падает, это может указывать на возросшее давление продаж и риск снижения рынка. При использовании в сочетании эти индикаторы обеспечивают более точную оценку рыночных тенденций и точек разворота.

Эти технические индикаторы предоставляют различные точки зрения на состояние рынка, позволяя инвесторам анализировать движения рынка с разных сторон. Индикаторы тренда помогают определить общее направление рынка; индикаторы импульса измеряют силу движения цен; индикаторы волатильности оценивают диапазон рынка; а индикаторы объема подтверждают силу тренда и потенциальные точки разворота. Объединяя несколько индикаторов, инвесторы могут учитывать различные рыночные факторы, чтобы получить более полный анализ рынка и принимать более обоснованные и эффективные торговые решения.

Полезны ли технические индикаторы для торговли акциями?

Анализируя исторические данные о ценах и объемах, технические индикаторы являются очень полезным инструментом в торговле акциями, поскольку они помогают инвесторам определять рыночные тенденции, определять время покупки и продажи и прогнозировать движение цен. Однако, хотя он предоставляет ценную информацию, у него также есть ограничения, такие как запаздывание и ложные сигналы. Поэтому лучше всего использовать его в сочетании с другими аналитическими методами для повышения точности инвестиционных решений.

Технические индикаторы имеют значительные преимущества, особенно в идентификации тренда. Например, скользящие средние (MA) дают четкое представление о долгосрочном тренде рынка, сглаживая ценовые данные, что позволяет инвесторам лучше судить об основном направлении рынка. Эти индикаторы могут эффективно направлять инвесторов к следованию тренду или корректировке своих стратегий в нужное время, тем самым улучшая науку и точность торговых решений.

Он также играет ключевую роль в генерации сигналов покупки и продажи. Например, индекс относительной силы (RSI) и MACD (скользящая средняя постоянной разницы) могут предоставить инвесторам четкие сигналы покупки и продажи. Эти сигналы помогают инвесторам принимать решения в нужное время и оптимизировать свои торговые стратегии.

В то же время технические индикаторы также играют важную роль в управлении рисками. Индикаторы волатильности, такие как Bollinger Bands и Average True Range (ATR), могут оценить волатильность рынка и помочь инвесторам установить разумные точки стоп-лосса и тейк-профита. Эти инструменты могут эффективно контролировать риск и повышать надежность инвестиционных стратегий.

На стороне подтверждения рынка индикаторы объема играют решающую роль. Например, линии объема и накопления/распределения могут помочь подтвердить обоснованность движения цен. Эти индикаторы могут повысить надежность сигнала, помочь инвесторам оценить истинную степень тренда и принимать более точные торговые решения.

Однако, поскольку большинство технических индикаторов рассчитываются на основе исторических данных, они, как правило, отражают прошлые движения рынка. В результате инвесторы могут не получать сигналы до тех пор, пока рынок уже не изменится. Это отставание может привести к задержкам в принятии решений, тем самым влияя на сроки и эффективность инвестиций. Хотя это может дать ценную справку, в динамичной рыночной среде инвесторам следует включать другие аналитические инструменты и методы для повышения точности и своевременности своих решений.

Другим ограничением технических индикаторов является то, что они могут генерировать ложные или вводящие в заблуждение сигналы, особенно на колеблющихся рынках. Поскольку они полагаются на исторические данные для своих расчетов, индикаторы могут часто давать ложные сигналы покупки и продажи, когда рынок движется вбок или без четкого тренда. Эти ложные сигналы могут заставить инвесторов совершать ненужные сделки, что в свою очередь может привести к убыткам.

Одним из ограничений технических индикаторов является то, что они могут показывать разные результаты в разных рыночных условиях. Например, на сильном рынке некоторые индикаторы могут быть эффективными в выявлении трендов и сигналов покупки и продажи, тогда как на слабом или колеблющемся рынке эти индикаторы могут работать плохо и генерировать вводящие в заблуждение сигналы. Одна и та же техническая модель может иметь разные эффекты в разных рыночных условиях.

Кроме того, один технический индикатор часто не может полностью отразить всю сложность рынка, и поэтому опора на один индикатор для принятия решений может привести к однобокому анализу. Чтобы получить более точную оценку рынка, инвесторам следует комбинировать индикаторы тренда, импульса, волатильности и объема, а также другие аналитические методы. Это позволяет проводить более полный анализ динамики рынка, тем самым повышая точность и эффективность принятия решений и снижая вероятность неверных суждений из-за ограничений одного индикатора.

В целом, технические индикаторы являются важными инструментами в инвестировании в акции, помогающими анализировать рыночные тенденции и движение цен. Однако для принятия более точных инвестиционных решений их следует сочетать с фундаментальным анализом, новостями рынка и личными инвестиционными стратегиями. Это улучшит полноту и точность решений, принимая во внимание фундаментальные показатели компании, рыночные настроения и инвестиционные цели.

Меры предосторожности при применении технических индикаторов

Меры предосторожности при применении технических индикаторов

Применяя различные технические индикаторы, такие как скользящие средние, индекс относительной силы (RSIRSI) и MACD, инвесторы могут отсеивать акции из широкого спектра акций, чтобы определить те, которые соответствуют определенным техническим сигналам. Однако важно отметить, что одна и та же техническая модель может вести себя по-разному в разных рыночных условиях. Поэтому при использовании технических индикаторов для выбора акций важно проводить всесторонний анализ в сочетании с общей рыночной тенденцией и показателями отраслевого сектора, чтобы повысить точность решений по выбору акций.

На сильном рынке технические модели, такие как «Утренняя звезда» или «Утиная голова», обычно работают хорошо, сигнализируя о росте цен на акции. Однако на слабом рынке эти модели могут не сработать, и цены могут продолжить падать или двигаться вбок. Поэтому при использовании технических индикаторов вам необходимо скорректировать свою стратегию в соответствии с рыночной средой, чтобы обеспечить более точные инвестиционные решения.

Выбор акций становится сложнее, когда рынок слаб. Даже если выбрана сильная акция с хорошей схемой, рост цены акций ограничен из-за общего слабого рынка, и акции могут даже понести убытки. Многие инвесторы на слабомслабом рынке гоняются за сильными акциями, что позволяет легко попасть в ловушку на высоких уровнях. Поэтому технические индикаторы необходимо корректировать на слабом рынке, чтобы избежать слепой погони за краткосрочными сильными акциями.

Сильные акции имеют больше шансов на рост, когда рынок силен. Сильные акции обычно привлекают последователей, и главная сила осмеливается поднять цену акций. В это время рост сильных акций имеет тенденцию продолжаться, а сильные всегда сильны. В этом случае технические индикаторы могут помочь инвесторам воспользоваться возможностями на рынке, особенно теми сильными акциями, которые отказываются корректироваться.

При техническом выборе акций обычно используются краткосрочные средние значения, включающие 5-дневную линию, 10-дневную линию и 20-дневную линию. Прорыв цены акций выше 5-дневной линии обычно указывает на восходящий импульс в краткосрочной перспективе, и если он сопровождается увеличением объема, рынок более восприимчив к акциям. Для акций, цена которых находится между 5-дневной линией и 10-дневной линией, отскок после отступления от 10-дневной линии может указывать на то, что акция претерпела краткосрочную корректировку вымывания и, как ожидается, продолжит расти. И обратно на 20-дневной линии, акции необходимо тщательно проанализировать, особенно когда цена акций была на высоком уровне. Назад Назад на 20-дневной линии может быть больший риск.

20-дневная SMA является ключевым уровнем поддержки в техническом анализе, представляющим среднюю стоимость месяца. Сильные акции обычно не опускаются ниже 20-дневной SMA, и как только это происходит, это может спровоцировать продажу технически мыслящими розничными инвесторами, что влияет на уверенность рынка. Поэтому основная сила обычно избегает падения акций ниже 20-дневной SMA, чтобы сохранить стабильность рынка. При техническом выборе акций инвесторы должны сосредоточиться на том, может ли цена акций стабилизироваться выше 20-дневной SMA, чтобы лучше понять инвестиционные возможности и избежать рисков.

При использовании технического индикатора относительной силы для выбора акций предпочтение следует отдавать акциям с долгосрочным восходящим трендом. Например, линия относительной силы NVIDIA продолжала расти в долгосрочной перспективе, показывая сильную относительную силу даже во время более широких рыночных корректировок, что означает, что акции оставались в устойчивом восходящем тренде на фоне рыночной волатильности и отвечали потребностям долгосрочных инвесторов.

Кроме того, обратите внимание на акции, цены на которые еще не достигли новых максимумов, но чья линия относительной силы уже опережает рекордные максимумы. Обычно это указывает на сильный интерес к покупке акций со стороны институциональных инвесторов, что может привести к дальнейшему росту цены акций в будущем. Такие акции, как Sientra и DocuSign, в 2020 году продемонстрировали эту относительную силу, что привело акции к рекордным максимумам.

Чтобы лучше соответствовать индивидуальным инвестиционным потребностям, инвесторы могут настроить индикатор относительной силы для различных инвестиционных циклов. Например, для средне- и долгосрочных инвесторов SMA может быть установлен на 50 или 200 дней, чтобы уменьшить помехи сигнала от краткосрочных рыночных колебаний и более точно улавливать изменения в тренде акций.

Успех технического выбора акций зависит не только от самих индикаторов, но и должен сочетаться с общей рыночной средой и конкретными условиями отдельных акций. Применяя технические индикаторы, инвесторы должны гибко реагировать на изменения рынка и корректировать свои стратегии, чтобы избежать механизированного использования индикаторов. В то же время контроль рисков также имеет решающее значение, особенно когда рынок слаб или отдельные акции высоки. Вы должны быть готовы к риску отката и своевременно останавливать прибыль или убыток.

| Название индикатора | ПРИЛОЖЕНИЯ | Предостережения |

| Скользящая средняя (MA) | Применяется для выявления долгосрочных тенденций | Будьте осторожны, чтобы избежать запаздывания сигналов. |

| Средний индекс конвергенции (ADX) | Измерение силы тренда | Избегайте колебаний рынка. |

| MACD | Определите тенденции и развороты. | Следите за ложными сигналами. |

| Индекс относительной силы (RSI) | Оцените уровни перекупленности/перепроданности. | Скорректируйте периоды в соответствии с рыночными условиями. |

| Стохастик (KDJ) | Выявить зоны перекупленности или перепроданности | Избегайте злоупотреблений на колеблющихся рынках. |

| Полосы Боллинджера (BBB) | Оцените диапазон волатильности рынка. | Проверьте достоверность сигнала при сильных трендах. |

| Средний истинный диапазон (ATR) | Измерение волатильности рынка | Устанавливайте стопы и корректируйте волатильность. |

| Объем | Подтверждение силы тренда | Избегайте сигналов с низкой громкостью. |

| Линия накопления/распределения | Определите силы покупки и продажи. | Обратите внимание на соответствие ценового действия. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

Акции Cambricon резко обошли Moutai, став новым королём китайского рынка. Это технологический прорыв или надувающийся пузырь?

2025-08-29

Узнайте, что такое тикер акций, как работают тикерные символы и почему они необходимы для современных финансовых рынков.

2025-08-29

Разрыв справедливой стоимости выявляет неэффективность цен на графиках. В этом руководстве объясняется, что это такое, почему это важно и как эффективно торговать ценовыми разрывами.

2025-08-29