ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-09-13

अपडेट तिथि: 2024-12-19

निवेश ट्रेडिंग में, मौलिक विश्लेषण और तकनीकी विश्लेषण दो मुख्य विश्लेषण विधियाँ हैं। मौलिक विश्लेषण अंतर्निहित की बारीकियों पर ध्यान केंद्रित करता है, जैसे कि कंपनी का व्यवसाय मॉडल और वित्तीय स्थिति, जबकि तकनीकी विश्लेषण बाजार के रुझानों का विश्लेषण करने और विभिन्न तकनीकी संकेतकों के माध्यम से मूल्य परिवर्तनों की भविष्यवाणी करने पर केंद्रित है। तकनीकी विश्लेषण का अच्छा काम करने के लिए, एक निवेशक को विभिन्न तकनीकी संकेतकों से परिचित होना चाहिए और उनका प्रभावी ढंग से उपयोग करना चाहिए। अब, आइए तकनीकी संकेतकों, उनके अनुप्रयोग और विचारों पर एक नज़र डालें।

तकनीकी संकेतक किससे संबंधित हैं?

तकनीकी संकेतक किसी शेयर या बाजार के ऐतिहासिक मूल्य और मात्रा डेटा पर आधारित मात्रात्मक डेटा होते हैं, जिनकी गणना गणितीय सूत्रों के माध्यम से की जाती है और बाजार के रुझानों का विश्लेषण करने और भविष्य के मूल्य परिवर्तनों की भविष्यवाणी करने के लिए उपयोग किया जाता है। वे निवेशकों और व्यापारियों को बाजार के रुझान, खरीद या बिक्री के समय और संभावित बाजार उलटफेर बिंदुओं की पहचान करने में मदद करते हैं।

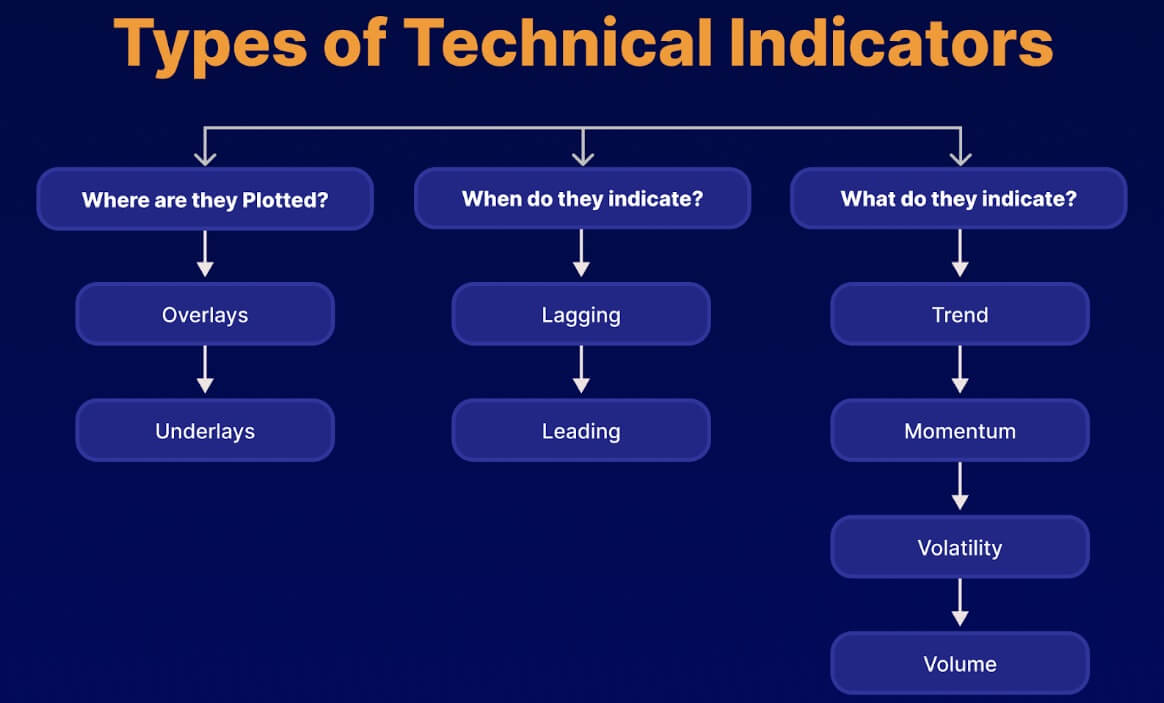

तकनीकी संकेतकों को आमतौर पर प्रवृत्ति संकेतक, गति संकेतक, अस्थिरता संकेतक और मात्रा संकेतक जैसे प्रकारों में वर्गीकृत किया जा सकता है। प्रत्येक प्रकार का संकेतक बाजार के बारे में अलग-अलग जानकारी प्रदान करता है: प्रवृत्ति संकेतक बाजार की समग्र दिशा की पहचान करने में मदद करते हैं, गति संकेतक मूल्य आंदोलनों की गति और ताकत को मापते हैं, अस्थिरता संकेतक बाजार के उतार-चढ़ाव की सीमा का आकलन करते हैं, और मात्रा संकेतक प्रवृत्ति की ताकत और संभावित बाजार मोड़ की पुष्टि करते हैं। इन संकेतकों के संयोजन का उपयोग करने से कई दृष्टिकोणों से बाजार की स्थितियों का व्यापक विश्लेषण करने की अनुमति मिलती है और निवेश निर्णयों की सटीकता में सुधार होता है।

ट्रेंड संकेतकों में, मुख्य संकेतकों में मूविंग एवरेज (MA), एवरेज कन्वर्जेंस इंडेक्स (ADXADX) और मूविंग एवरेज कन्वर्जेंस डायवर्जेंस (MACD) शामिल हैं। ये संकेतक निवेशकों को अलग-अलग तरीकों से बाजार की मुख्य दिशा को समझने में मदद करते हैं ताकि वे अधिक प्रभावी ट्रेडिंग रणनीति विकसित कर सकें। मूविंग एवरेज मूल्य डेटा को सुचारू करके दीर्घकालिक रुझान दिखाते हैं, जिससे यह पुष्टि करने में मदद मिलती है कि बाजार ऊपर की ओर या नीचे की ओर रुझान में है। दूसरी ओर, औसत अभिसरण सूचकांक (ADX) बाजार की प्रवृत्ति की ताकत को मापने, प्रवृत्ति की दृढ़ता का आकलन करने और यह कितना मजबूत है, इस पर ध्यान केंद्रित करता है।

इसके अलावा, MACD बाजार की प्रवृत्ति की चाल और संभावित उलटफेर बिंदुओं को प्रदान करने के लिए अल्पकालिक और दीर्घकालिक चलती औसत को जोड़ता है। सिग्नल लाइन के साथ MACD लाइन का क्रॉसओवर, साथ ही MACD हिस्टोग्राम में परिवर्तन, निवेशकों को खरीद और बिक्री के रुझान और समय में परिवर्तन की पहचान करने में मदद करते हैं। इन प्रवृत्ति संकेतकों का संयोजन में उपयोग करके, निवेशक बाजार की प्रवृत्ति को स्पष्ट रूप से समझ सकते हैं और अपने व्यापारिक निर्णयों की सटीकता में सुधार कर सकते हैं।

रिलेटिव स्ट्रेंथ इंडेक्स (RSI) और स्टोकेस्टिकस्टोकेस्टिक (KDJ) जैसे मोमेंटम इंडिकेटर मुख्य रूप से मूल्य आंदोलनों की गति और ताकत को मापने के लिए उपयोग किए जाते हैं। ये तकनीकी संकेतक निवेशकों को बाजार में गति परिवर्तनों को समझने में मदद करते हैं और इस प्रकार खरीद और बिक्री के समय को अनुकूलित करते हैं। RSI एक निश्चित अवधि में औसत अपसाइड की तुलना औसत डाउनसाइड से करके बाजार की ओवरबॉट या ओवरसोल्ड स्थिति का आकलन करता है, जो बदले में संभावित मूल्य उलट बिंदुओं की पहचान करने में मदद करता है।

दूसरी ओर, केडीजे एक निश्चित अवधि में कीमत के उच्च, निम्न और समापन मूल्य के बीच संबंध की गणना करके बाजार के ओवरबॉट या ओवरसोल्ड क्षेत्रों का पता लगाता है। ये गति संकेतक ओवरबॉट या बेचे गए बाजारों के बारे में संकेत देते हैं, जिससे निवेशकों को सही समय पर ट्रेडिंग निर्णय लेने और प्रतिकूल परिस्थितियों में बाजार में प्रवेश करने और बाहर निकलने से बचने में मदद मिलती है।

बोलिंगर बैंड और औसत ट्रू रेंज (एटीआर) जैसे अस्थिरता संकेतक, निवेशकों को बाजार में अस्थिरता के स्तर को समझने में मदद करने के लिए उपयोग किए जाते हैं ताकि वे अधिक उपयुक्त ट्रेडिंग रणनीति विकसित कर सकें। बोलिंगर बैंड कीमतों के मानक विचलन की गणना करके ऊपरी और निचले ट्रैक सेट करते हैं। ये ट्रैक बाजार में अस्थिरता की सीमा दिखाते हैं और संभावित ओवरबॉट या ओवरसोल्ड स्थितियों की पहचान करने में मदद करते हैं। ऊपरी और निचले बोलिंगर बैंड ट्रैक को छूने वाली कीमतें आमतौर पर बाजार में संभावित मोड़ का संकेत देती हैं।

दूसरी ओर, औसत ट्रू रेंज (एटीआर) समय के साथ मूल्य में उतार-चढ़ाव की मात्रा को मापता है और बाजार में अस्थिरता का मात्रात्मक संकेतक प्रदान करता है; एटीआर में वृद्धि अस्थिरता में वृद्धि को इंगित करती है, जो मूल्य आंदोलन में वृद्धि के साथ हो सकती है, जबकि एटीआर में कमी अस्थिरता में कमी और एक छोटे मूल्य आंदोलन को इंगित करती है। इन दो अस्थिरता संकेतकों का उपयोग करके, निवेशक बाजार के जोखिमों और अवसरों का बेहतर आकलन कर सकते हैं और इस प्रकार अपनी ट्रेडिंग रणनीतियों को अनुकूलित कर सकते हैं।

वॉल्यूम संकेतक, जिसमें वॉल्यूम और संचय/वितरण रेखा (ADL) शामिल हैं, प्रवृत्तियों की ताकत और संभावित उलट संकेतों की पहचान करने में मदद करते हैं। वॉल्यूम ट्रेडिंग गतिविधि की मात्रा को दर्शाता है और यह निर्धारित करने में मदद करता है कि बाजार किस हद तक मूल्य आंदोलन से सहमत है। वॉल्यूम में वृद्धि आमतौर पर संकेत देती है कि एक प्रवृत्ति जारी रहने की संभावना है, जबकि कमी प्रवृत्ति के कमजोर होने या उलट होने का संकेत दे सकती है।

संचयन/प्रेषण रेखा बाजार की खरीद और बिक्री शक्ति को प्रकट करने के लिए मूल्य क्रिया को मात्रा के साथ जोड़ती है। जब संचयन/प्रेषण रेखा बढ़ती है, तो यह मजबूत खरीद का संकेत देती है और कीमतें बढ़ सकती हैं; जब यह गिरती है, तो यह बाजार में बिक्री के बढ़ते दबाव और गिरावट के जोखिम का संकेत दे सकती है। संयोजन में उपयोग किए जाने पर, ये संकेतक बाजार के रुझानों और उलटफेर बिंदुओं का अधिक सटीक आकलन प्रदान करते हैं।

ये तकनीकी संकेतक बाजार की स्थिति पर अलग-अलग दृष्टिकोण प्रदान करते हैं, जिससे निवेशक कई कोणों से बाजार की गतिविधियों का विश्लेषण कर सकते हैं। प्रवृत्ति संकेतक बाजार की समग्र दिशा की पहचान करने में मदद करते हैं; गति संकेतक मूल्य आंदोलनों की ताकत को मापते हैं; अस्थिरता संकेतक बाजार की सीमा का आकलन करते हैं; और मात्रा संकेतक प्रवृत्ति और संभावित मोड़ की ताकत की पुष्टि करते हैं। कई संकेतकों को मिलाकर, निवेशक अधिक व्यापक बाजार विश्लेषण प्राप्त करने और अधिक सूचित और प्रभावी व्यापारिक निर्णय लेने के लिए विभिन्न बाजार कारकों को ध्यान में रख सकते हैं।

क्या तकनीकी संकेतक स्टॉक ट्रेडिंग के लिए उपयोगी हैं?

ऐतिहासिक मूल्य और मात्रा डेटा का विश्लेषण करके, तकनीकी संकेतक स्टॉक ट्रेडिंग में एक बहुत ही उपयोगी उपकरण हैं क्योंकि वे निवेशकों को बाजार के रुझान की पहचान करने, खरीद और बिक्री के समय निर्धारित करने और मूल्य आंदोलनों की भविष्यवाणी करने में मदद करते हैं। हालाँकि, हालाँकि यह बहुमूल्य जानकारी प्रदान करता है, लेकिन इसमें सीमाएँ भी हैं, जैसे कि लैगिंग और झूठे संकेत। इसलिए, निवेश निर्णयों की सटीकता में सुधार करने के लिए अन्य विश्लेषणात्मक तरीकों के साथ संयोजन में इसका उपयोग करना सबसे अच्छा है।

तकनीकी संकेतकों के महत्वपूर्ण लाभ हैं, खासकर प्रवृत्ति की पहचान में। उदाहरण के लिए, मूविंग एवरेज (MA) मूल्य डेटा को सुचारू करके बाजार की दीर्घकालिक प्रवृत्ति का स्पष्ट संकेत प्रदान करते हैं, जिससे निवेशकों को बाजार की मुख्य दिशा का बेहतर ढंग से अंदाजा लगाने में मदद मिलती है। ये संकेतक निवेशकों को प्रवृत्ति का अनुसरण करने या सही समय पर अपनी रणनीतियों को समायोजित करने के लिए प्रभावी रूप से मार्गदर्शन कर सकते हैं, इस प्रकार व्यापार निर्णयों के विज्ञान और सटीकता में सुधार करते हैं।

यह खरीद और बिक्री के संकेतों को उत्पन्न करने में भी महत्वपूर्ण भूमिका निभाता है। उदाहरण के लिए, रिलेटिव स्ट्रेंथ इंडेक्स (RSI) और MACD (निरंतर अंतर का मूविंग एवरेज) निवेशकों को स्पष्ट खरीद और बिक्री संकेत प्रदान कर सकते हैं। ये संकेत निवेशकों को सही समय पर निर्णय लेने और अपनी ट्रेडिंग रणनीतियों को अनुकूलित करने में मदद करते हैं।

साथ ही, तकनीकी संकेतक भी जोखिम प्रबंधन में महत्वपूर्ण भूमिका निभाते हैं। बोलिंगर बैंड और औसत ट्रू रेंज (एटीआर) जैसे अस्थिरता संकेतक बाजार की अस्थिरता का आकलन कर सकते हैं और निवेशकों को उचित स्टॉप-लॉस और टेक-प्रॉफिट पॉइंट सेट करने में मदद कर सकते हैं। ये उपकरण प्रभावी रूप से जोखिम को नियंत्रित कर सकते हैं और निवेश रणनीतियों की मजबूती को बढ़ा सकते हैं।

बाजार की पुष्टि के मामले में, वॉल्यूम संकेतक महत्वपूर्ण भूमिका निभाते हैं। उदाहरण के लिए, वॉल्यूम और संचय/वितरण रेखाएँ मूल्य आंदोलनों की वैधता की पुष्टि करने में मदद कर सकती हैं। ये संकेतक सिग्नल की विश्वसनीयता बढ़ा सकते हैं, निवेशकों को प्रवृत्ति की वास्तविक सीमा का अंदाजा लगाने में मदद कर सकते हैं और अधिक सटीक व्यापारिक निर्णय लेने में मदद कर सकते हैं।

हालाँकि, चूँकि अधिकांश तकनीकी संकेतकों की गणना ऐतिहासिक डेटा के आधार पर की जाती है, इसलिए वे पिछले बाज़ार की गतिविधियों को दर्शाते हैं। परिणामस्वरूप, निवेशकों को तब तक संकेत नहीं मिल सकते जब तक कि बाज़ार पहले ही बदल न चुका हो। इस देरी के कारण निर्णय लेने में देरी हो सकती है, जिससे निवेश का समय और प्रभावशीलता प्रभावित हो सकती है। हालाँकि यह मूल्यवान संदर्भ प्रदान कर सकता है, लेकिन गतिशील बाज़ार परिवेश में, निवेशकों को अपने निर्णयों की सटीकता और समयबद्धता में सुधार करने के लिए अन्य विश्लेषणात्मक उपकरण और विधियाँ शामिल करनी चाहिए।

तकनीकी संकेतकों की एक और सीमा यह है कि वे झूठे या भ्रामक संकेत उत्पन्न कर सकते हैं, खासकर अस्थिर बाजारों में। चूंकि वे अपनी गणना के लिए ऐतिहासिक डेटा पर निर्भर करते हैं, इसलिए संकेतक अक्सर झूठे खरीद और बिक्री संकेत दे सकते हैं जब बाजार एक तरफ चल रहा हो या स्पष्ट प्रवृत्ति के बिना चल रहा हो। ये झूठे संकेत निवेशकों को अनावश्यक ट्रेड करने के लिए प्रेरित कर सकते हैं, जिसके परिणामस्वरूप नुकसान हो सकता है।

तकनीकी संकेतकों की एक सीमा यह है कि वे अलग-अलग बाज़ार परिवेशों में अलग-अलग परिणाम दिखा सकते हैं। उदाहरण के लिए, एक मज़बूत बाज़ार में, कुछ संकेतक रुझानों और खरीद और बिक्री संकेतों की पहचान करने में मदद करने में प्रभावी हो सकते हैं, जबकि एक कमज़ोर या उतार-चढ़ाव वाले बाज़ार में, ये संकेतक खराब प्रदर्शन कर सकते हैं और भ्रामक संकेत उत्पन्न कर सकते हैं। एक ही तकनीकी पैटर्न का अलग-अलग बाज़ार परिवेशों में अलग-अलग प्रभाव हो सकता है।

इसके अलावा, एक एकल तकनीकी संकेतक अक्सर बाजार की जटिलताओं को पूरी तरह से प्रतिबिंबित करने में विफल रहता है, और इसलिए निर्णय लेने के लिए एक एकल संकेतक पर निर्भर रहने से एकतरफा विश्लेषण हो सकता है। बाजार का अधिक सटीक आकलन प्राप्त करने के लिए, निवेशकों को प्रवृत्ति, गति, अस्थिरता और मात्रा संकेतकों के साथ-साथ अन्य विश्लेषणात्मक तरीकों को भी जोड़ना चाहिए। यह बाजार की गतिशीलता का अधिक व्यापक विश्लेषण करने की अनुमति देता है, जिससे निर्णय लेने की सटीकता और प्रभावशीलता बढ़ जाती है और एकल संकेतक की सीमाओं के कारण गलत निर्णय लेने की संभावना कम हो जाती है।

कुल मिलाकर, तकनीकी संकेतक शेयर निवेश में बाजार के रुझान और मूल्य आंदोलनों का विश्लेषण करने में मदद करने के लिए महत्वपूर्ण उपकरण हैं। हालांकि, अधिक सटीक निवेश निर्णय लेने के लिए, उन्हें मौलिक विश्लेषण, बाजार समाचार और व्यक्तिगत निवेश रणनीतियों के साथ जोड़ा जाना चाहिए। यह कंपनी के मूल सिद्धांतों, बाजार की भावना और निवेश उद्देश्यों को ध्यान में रखते हुए निर्णयों की व्यापकता और सटीकता में सुधार करेगा।

तकनीकी संकेतक लगाते समय सावधानियाँ

तकनीकी संकेतक लगाते समय सावधानियाँ

विभिन्न तकनीकी संकेतकों, जैसे कि मूविंग एवरेज, रिलेटिव स्ट्रेंथ इंडेक्स (RSIRSI) और MACD को लागू करके, निवेशक स्टॉक की एक विस्तृत श्रृंखला से स्टॉक को छांटकर उन स्टॉक की पहचान कर सकते हैं जो विशिष्ट तकनीकी संकेतों को पूरा करते हैं। हालांकि, यह ध्यान रखना महत्वपूर्ण है कि एक ही तकनीकी पैटर्न अलग-अलग बाजार परिवेशों में अलग-अलग व्यवहार कर सकता है। इसलिए, स्टॉक चयन के लिए तकनीकी संकेतकों का उपयोग करते समय, स्टॉक चयन निर्णयों की सटीकता में सुधार करने के लिए समग्र बाजार प्रवृत्ति और उद्योग क्षेत्र के प्रदर्शन के साथ एक व्यापक विश्लेषण करना महत्वपूर्ण है।

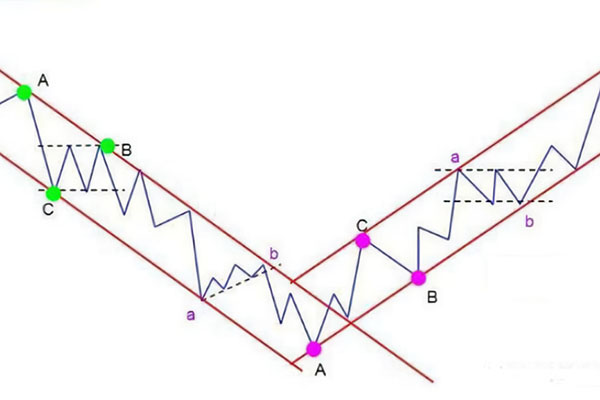

मजबूत बाजार में, 'मॉर्निंग स्टार' या 'डक हेड' जैसे तकनीकी पैटर्न आमतौर पर अच्छा प्रदर्शन करते हैं, जो शेयर की कीमतों में वृद्धि का संकेत देते हैं। हालांकि, कमजोर बाजार में, ये पैटर्न विफल हो सकते हैं, और कीमतें गिरना या साइडवेज चलना जारी रख सकती हैं। इसलिए, तकनीकी संकेतकों का उपयोग करते समय, आपको अधिक सटीक निवेश निर्णय सुनिश्चित करने के लिए बाजार के माहौल के अनुसार अपनी रणनीति को समायोजित करने की आवश्यकता है।

बाजार में कमजोरी होने पर स्टॉक का चयन करना और भी मुश्किल हो जाता है। भले ही अच्छे पैटर्न वाला कोई मजबूत स्टॉक चुना जाए, लेकिन कुल मिलाकर खराब बाजार के कारण स्टॉक की कीमत में उछाल सीमित रहता है और स्टॉक को नुकसान भी हो सकता है। कमजोर बाजार में कई निवेशक मजबूत स्टॉक का पीछा करते हैं, जिससे उच्च स्तरों पर फंसना आसान हो जाता है। इसलिए, कमजोर बाजार में तकनीकी संकेतकों को समायोजित करने की आवश्यकता होती है ताकि अल्पकालिक मजबूत स्टॉक का अंधाधुंध पीछा करने से बचा जा सके।

बाजार में मजबूती होने पर मजबूत शेयरों के बढ़ने की संभावना अधिक होती है। मजबूत शेयर आम तौर पर अनुयायियों को आकर्षित करते हैं, और मुख्य बल शेयर की कीमत को ऊपर खींचने की हिम्मत करता है। इस समय, मजबूत शेयरों का उदय जारी रहता है, और मजबूत हमेशा मजबूत होते हैं। इस मामले में, तकनीकी संकेतक निवेशकों को बाजार में अवसरों को पकड़ने में मदद कर सकते हैं, खासकर उन मजबूत शेयरों को जो समायोजित करने से इनकार करते हैं।

तकनीकी स्टॉक चुनने में, आमतौर पर इस्तेमाल की जाने वाली अल्पकालिक औसत में 5-दिवसीय रेखा, 10-दिवसीय रेखा और 20-दिवसीय रेखा शामिल हैं। 5-दिवसीय रेखा के ऊपर स्टॉक मूल्य ब्रेकआउट आमतौर पर अल्पावधि में ऊपर की ओर गति को इंगित करता है, और यदि यह वॉल्यूम वृद्धि के साथ है, तो बाजार स्टॉक के लिए अधिक ग्रहणशील है। 5-दिवसीय रेखा और 10-दिवसीय रेखा के बीच की कीमत वाले स्टॉक के लिए, 10-दिवसीय रेखा पर वापस कदम रखने के बाद एक पलटाव यह संकेत दे सकता है कि स्टॉक ने अल्पकालिक वॉशआउट समायोजन किया है और इसके बढ़ने की उम्मीद है। और 20-दिवसीय रेखा पर वापस, स्टॉक का सावधानीपूर्वक विश्लेषण करने की आवश्यकता है, खासकर जब स्टॉक की कीमत उच्च स्तर पर रही हो। वापस वापस 20-दिवसीय रेखा पर, अधिक जोखिम हो सकता है।

20-दिवसीय एसएमए तकनीकी विश्लेषण में एक महत्वपूर्ण समर्थन स्तर है, जो एक महीने की औसत लागत का प्रतिनिधित्व करता है। मजबूत स्टॉक आमतौर पर 20-दिवसीय एसएमए से नीचे नहीं आते हैं, और एक बार ऐसा होने पर, यह तकनीकी रूप से दिमाग वाले खुदरा निवेशकों द्वारा बिक्री को ट्रिगर कर सकता है, जिससे बाजार का विश्वास प्रभावित होता है। इसलिए, मुख्य बल आमतौर पर बाजार स्थिरता बनाए रखने के लिए 20-दिवसीय एसएमए से नीचे गिरने वाले शेयरों से बचता है। तकनीकी स्टॉक चयन में, निवेशकों को इस बात पर ध्यान केंद्रित करना चाहिए कि क्या स्टॉक की कीमत निवेश के अवसरों को बेहतर ढंग से समझने और जोखिमों से बचने के लिए 20-दिवसीय एसएमए से ऊपर स्थिर हो सकती है।

स्टॉक चयन के लिए रिलेटिव स्ट्रेंथ टेक्निकल इंडिकेटर का उपयोग करते समय, उन स्टॉक को प्राथमिकता दी जानी चाहिए जिनका दीर्घ अवधि में ऊपर की ओर रुझान हो। उदाहरण के लिए, NVIDIA की रिलेटिव स्ट्रेंथ लाइन दीर्घ अवधि में लगातार ऊपर की ओर बढ़ रही है, जो व्यापक बाजार समायोजन के दौरान भी मजबूत सापेक्ष शक्ति दिखाती है, जिसका अर्थ है कि स्टॉक बाजार में उतार-चढ़ाव के बीच स्थिर अपट्रेंड पर बना हुआ है और दीर्घ अवधि के निवेशकों की जरूरतों को पूरा करता है।

इसके अलावा, ऐसे स्टॉक की तलाश करें जिनके शेयर की कीमतों ने अभी तक नई ऊंचाई नहीं बनाई है, लेकिन जिनकी सापेक्ष शक्ति रेखा पहले से ही रिकॉर्ड ऊंचाई से आगे है। यह आमतौर पर संस्थागत निवेशकों से स्टॉक में मजबूत खरीद रुचि को इंगित करता है, जो भविष्य में शेयर की कीमत को और बढ़ा सकता है। 2020 के दौरान सिएंट्रा और डॉक्यूसाइन जैसे स्टॉक ने यह सापेक्ष शक्ति दिखाई है, जिससे स्टॉक रिकॉर्ड ऊंचाई पर पहुंच गया है।

व्यक्तिगत निवेश आवश्यकताओं को बेहतर ढंग से पूरा करने के लिए, निवेशक विभिन्न निवेश चक्रों के लिए सापेक्ष शक्ति संकेतक को समायोजित कर सकते हैं। उदाहरण के लिए, मध्यम से लंबी अवधि के निवेशकों के लिए, अल्पकालिक बाजार उतार-चढ़ाव से संकेत हस्तक्षेप को कम करने और स्टॉक की प्रवृत्ति में बदलावों को अधिक सटीक रूप से पकड़ने के लिए एसएमए को 50 या 200 दिनों पर सेट किया जा सकता है।

तकनीकी स्टॉक चुनने की सफलता न केवल संकेतकों पर निर्भर करती है, बल्कि बाजार के सामान्य वातावरण और व्यक्तिगत स्टॉक की विशिष्ट स्थितियों के साथ भी इसे जोड़ा जाना चाहिए। तकनीकी संकेतकों को लागू करते समय, निवेशकों को बाजार में होने वाले बदलावों का जवाब देने और संकेतकों के यंत्रवत् उपयोग से बचने के लिए अपनी रणनीतियों को समायोजित करने में लचीला होना चाहिए। साथ ही, जोखिम नियंत्रण भी महत्वपूर्ण है, खासकर जब बाजार कमजोर हो या व्यक्तिगत स्टॉक उच्च हों। आपको समय पर रिट्रेसमेंट और स्टॉप प्रॉफिट या स्टॉप लॉस के जोखिम के प्रति सतर्क रहना चाहिए।

| संकेतक का नाम | अनुप्रयोग | चेतावनी |

| मूविंग एवरेज (एमए) | दीर्घकालिक रुझानों की पहचान करने के लिए लागू | सिग्नल में देरी से बचने का ध्यान रखें। |

| औसत अभिसरण सूचकांक (ADX) | प्रवृत्ति शक्ति मापना | अस्थिर बाज़ारों से बचें। |

| एमएसीडी | प्रवृत्तियों और उलटफेरों की पहचान करें। | झूठे संकेतों पर नजर रखें। |

| सापेक्ष शक्ति सूचकांक (आरएसआई) | ओवरबॉट/ओवरसोल्ड स्तरों का आकलन करें। | बाजार की स्थितियों के अनुसार अवधि समायोजित करें। |

| स्टोचैस्टिक (KDJ) | ओवरबॉट या ओवरसोल्ड क्षेत्रों को प्रकट करें | अस्थिर बाज़ारों में दुरुपयोग से बचें। |

| बोलिंगर बैंड्स (BBB) | बाजार की अस्थिरता सीमा का आकलन करें। | मजबूत रुझानों में संकेत वैधता की जांच करें। |

| औसत वास्तविक रेंज (एटीआर) | बाजार की अस्थिरता को मापना | स्टॉप सेट करें और अस्थिरता को समायोजित करें। |

| आयतन | किसी प्रवृत्ति की मजबूती की पुष्टि करना | कम वॉल्यूम पर सिग्नल से बचें. |

| संचय/वितरण रेखा | क्रय और विक्रय शक्तियों की पहचान करें। | मूल्य क्रिया के मिलान पर ध्यान दें। |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।