Mulai Trading

Tentang EBC

Diterbitkan pada:

2024-09-13

Diperbarui pada: 2024-09-19

Dalam perdagangan investasi, analisis fundamental dan analisis teknis merupakan dua metode analisis inti. Analisis fundamental berfokus pada hal-hal spesifik yang mendasarinya, seperti model bisnis dan situasi keuangan perusahaan, sementara analisis teknis berfokus pada analisis tren pasar dan prediksi perubahan harga melalui berbagai indikator teknis. Untuk melakukan analisis teknis dengan baik, seorang investor harus memahami dan menggunakan berbagai indikator teknis secara efektif. Sekarang, mari kita lihat indikator teknis, penerapannya, dan pertimbangannya.

Apa yang dimaksud dengan indikator teknis?

Indikator teknis adalah data kuantitatif berdasarkan data harga dan volume historis suatu saham atau pasar, dihitung melalui rumus matematika dan digunakan untuk menganalisis tren pasar dan memprediksi perubahan harga di masa mendatang. Indikator ini membantu investor dan pedagang mengidentifikasi tren pasar, waktu pembelian atau penjualan, dan titik pembalikan pasar yang potensial.

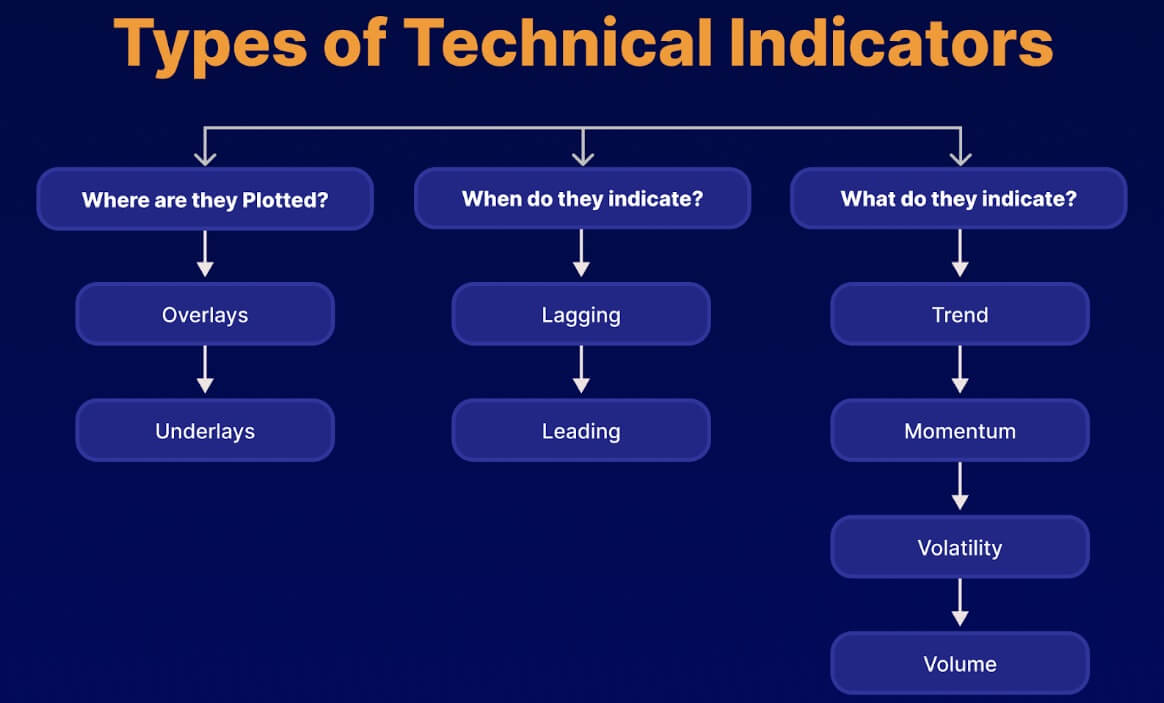

Indikator teknis biasanya dapat dikategorikan ke dalam beberapa jenis seperti indikator tren, indikator momentum, indikator volatilitas, dan indikator volume. Setiap jenis indikator memberikan informasi yang berbeda tentang pasar: indikator tren membantu mengidentifikasi arah pasar secara keseluruhan, indikator momentum mengukur kecepatan dan kekuatan pergerakan harga, indikator volatilitas menilai rentang fluktuasi pasar, dan indikator volume mengonfirmasi kekuatan tren dan kemungkinan titik balik pasar. Penggunaan kombinasi indikator-indikator ini memungkinkan analisis komprehensif terhadap kondisi pasar dari berbagai perspektif dan meningkatkan akurasi keputusan investasi.

Di antara indikator tren, yang utama meliputi Moving Average (MA), Average Convergence Index (ADXADX), dan Moving Average Convergence Divergence (MACD). Indikator-indikator ini membantu investor untuk memahami arah utama pasar dengan berbagai cara sehingga mereka dapat mengembangkan strategi perdagangan yang lebih efektif. Moving average menunjukkan tren jangka panjang dengan menghaluskan data harga, membantu mengonfirmasi apakah pasar sedang dalam tren naik atau turun. Di sisi lain, Average Convergence Index (ADX) berfokus pada pengukuran kekuatan tren pasar, menilai persistensi tren dan seberapa kuat tren tersebut.

Selain itu, MACD menggabungkan moving average jangka pendek dan jangka panjang untuk memberikan pergerakan tren pasar dan titik pembalikan potensial. Perpotongan garis MACD dengan garis sinyal, serta perubahan dalam histogram MACD, membantu investor mengidentifikasi perubahan tren dan waktu pembelian dan penjualan. Dengan menggunakan indikator tren ini secara bersamaan, investor dapat memiliki pemahaman yang lebih jelas tentang tren pasar dan meningkatkan akurasi keputusan perdagangan mereka.

Indikator momentum, seperti Relative Strength Index (RSI) dan stochasticstochastic (KDJ), terutama digunakan untuk mengukur kecepatan dan kekuatan pergerakan harga. Indikator teknis ini membantu investor untuk memahami perubahan momentum di pasar dan dengan demikian mengoptimalkan waktu pembelian dan penjualan. RSI menilai keadaan pasar yang terlalu banyak dibeli atau terlalu banyak dijual dengan membandingkan rata-rata kenaikan dengan rata-rata penurunan selama periode waktu tertentu, yang pada gilirannya membantu mengidentifikasi kemungkinan titik pembalikan harga.

Di sisi lain, KDJ mengungkap area pasar yang jenuh beli atau jenuh jual dengan menghitung hubungan antara harga tertinggi, terendah, dan harga penutupan selama periode tertentu. Indikator momentum ini memberikan sinyal tentang pasar yang jenuh beli atau jenuh jual, membantu investor untuk membuat keputusan perdagangan pada waktu yang tepat dan menghindari masuk dan keluar pasar dalam kondisi yang tidak menguntungkan.

Indikator volatilitas, seperti Bollinger Bands dan Average True Range (ATR), digunakan untuk membantu investor memahami tingkat volatilitas di pasar sehingga mereka dapat mengembangkan strategi perdagangan yang lebih tepat. Bollinger bands menetapkan jalur atas dan bawah dengan menghitung deviasi standar harga. Jalur ini menunjukkan rentang volatilitas di pasar dan membantu mengidentifikasi potensi kondisi overbought atau oversold. Harga yang menyentuh jalur Bollinger Band atas dan bawah biasanya menandakan kemungkinan titik balik di pasar.

Di sisi lain, Average True Range (ATR) mengukur besarnya fluktuasi harga dari waktu ke waktu dan memberikan indikator kuantitatif volatilitas pasar; peningkatan ATR menunjukkan peningkatan volatilitas, yang mungkin disertai dengan peningkatan pergerakan harga, sementara penurunan ATR menunjukkan penurunan volatilitas dan pergerakan harga yang lebih kecil. Dengan menggunakan kedua indikator volatilitas ini, investor dapat menilai risiko dan peluang pasar dengan lebih baik dan dengan demikian mengoptimalkan strategi perdagangan mereka.

Indikator volume, termasuk volume dan Accumulation/Distribution Line (ADL), membantu mengidentifikasi kekuatan tren dan sinyal pembalikan potensial. Volume menunjukkan jumlah aktivitas perdagangan dan membantu menentukan tingkat kesesuaian pasar dengan pergerakan harga. Peningkatan volume biasanya menunjukkan bahwa tren kemungkinan akan berlanjut, sementara penurunan dapat menandakan pelemahan atau pembalikan tren.

Garis akumulasi/pengiriman menggabungkan aksi harga dengan volume untuk mengungkap daya beli dan jual pasar. Ketika garis akumulasi/pengiriman naik, hal itu menunjukkan pembelian yang kuat dan harga mungkin naik; ketika turun, hal itu dapat menunjukkan peningkatan tekanan jual dan risiko penurunan pasar. Bila digunakan secara bersamaan, indikator-indikator ini memberikan penilaian yang lebih akurat terhadap tren pasar dan titik pembalikan.

Indikator teknis ini memberikan perspektif berbeda tentang kondisi pasar, yang memungkinkan investor menganalisis pergerakan pasar dari berbagai sudut. Indikator tren membantu mengidentifikasi arah pasar secara keseluruhan; indikator momentum mengukur kekuatan pergerakan harga; indikator volatilitas menilai kisaran pasar; dan indikator volume mengonfirmasi kekuatan tren dan titik balik potensial. Dengan menggabungkan beberapa indikator, investor dapat mempertimbangkan berbagai faktor pasar untuk memperoleh analisis pasar yang lebih komprehensif dan membuat keputusan perdagangan yang lebih tepat dan efektif.

Apakah indikator teknis berguna untuk perdagangan saham?

Dengan menganalisis data harga dan volume historis, indikator teknis merupakan alat yang sangat berguna dalam perdagangan saham karena membantu investor mengidentifikasi tren pasar, menentukan waktu pembelian dan penjualan, serta memprediksi pergerakan harga. Namun, meskipun memberikan informasi yang berharga, indikator ini juga memiliki keterbatasan, seperti sinyal yang tertinggal dan salah. Oleh karena itu, sebaiknya indikator ini digunakan bersama dengan metode analisis lain untuk meningkatkan akurasi keputusan investasi.

Indikator teknis memiliki keunggulan signifikan, terutama dalam identifikasi tren. Misalnya, moving average (MA) memberikan indikasi yang jelas tentang tren jangka panjang pasar dengan menghaluskan data harga, sehingga memungkinkan investor untuk menilai arah utama pasar dengan lebih baik. Indikator ini dapat secara efektif memandu investor untuk mengikuti tren atau menyesuaikan strategi mereka pada waktu yang tepat, sehingga meningkatkan ilmu pengetahuan dan akurasi keputusan perdagangan.

Indikator ini juga berperan penting dalam menghasilkan sinyal beli dan jual. Misalnya, Relative Strength Index (RSI) dan MACD (moving average of constant difference difference) dapat memberikan sinyal beli dan jual yang jelas kepada investor. Sinyal-sinyal ini membantu investor untuk membuat keputusan pada waktu yang tepat dan mengoptimalkan strategi perdagangan mereka.

Pada saat yang sama, indikator teknis juga memainkan peran penting dalam manajemen risiko. Indikator volatilitas seperti Bollinger Bands dan Average True Range (ATR) dapat menilai volatilitas pasar dan membantu investor menetapkan titik stop-loss dan take-profit yang wajar. Alat-alat ini dapat secara efektif mengendalikan risiko dan meningkatkan ketahanan strategi investasi.

Pada sisi konfirmasi pasar, indikator volume memainkan peran penting. Misalnya, volume dan garis akumulasi/distribusi dapat membantu mengonfirmasi validitas pergerakan harga. Indikator ini dapat meningkatkan keandalan sinyal, membantu investor menilai sejauh mana tren sebenarnya, dan membuat keputusan perdagangan yang lebih akurat.

Akan tetapi, karena sebagian besar indikator teknis dihitung berdasarkan data historis, indikator tersebut cenderung mencerminkan pergerakan pasar di masa lalu. Akibatnya, investor mungkin tidak menerima sinyal hingga pasar telah berubah. Keterlambatan ini dapat menyebabkan keterlambatan dalam pengambilan keputusan, sehingga memengaruhi waktu dan efektivitas investasi. Meskipun dapat memberikan referensi yang berharga, dalam lingkungan pasar yang dinamis, investor harus menggunakan alat dan metode analitis lain untuk meningkatkan akurasi dan ketepatan waktu keputusan mereka.

Keterbatasan lain dari indikator teknis adalah bahwa indikator tersebut dapat menghasilkan sinyal palsu atau menyesatkan, terutama di pasar yang berfluktuasi. Karena indikator mengandalkan data historis untuk perhitungannya, indikator dapat sering memberikan sinyal beli dan jual palsu ketika pasar bergerak menyamping atau tanpa tren yang jelas. Sinyal palsu ini dapat menyebabkan investor melakukan perdagangan yang tidak perlu, yang pada gilirannya dapat menyebabkan kerugian.

Salah satu keterbatasan indikator teknis adalah bahwa indikator tersebut dapat menunjukkan hasil yang berbeda di lingkungan pasar yang berbeda. Misalnya, di pasar yang kuat, indikator tertentu mungkin efektif dalam membantu mengidentifikasi tren dan sinyal beli dan jual, sedangkan di pasar yang lemah atau berfluktuasi, indikator ini mungkin berkinerja buruk dan menghasilkan sinyal yang menyesatkan. Pola teknis yang sama mungkin memiliki efek yang berbeda di lingkungan pasar yang berbeda.

Selain itu, satu indikator teknis sering kali gagal mencerminkan kompleksitas pasar secara menyeluruh, dan oleh karena itu mengandalkan satu indikator untuk pengambilan keputusan dapat menyebabkan analisis yang berat sebelah. Untuk memperoleh penilaian pasar yang lebih akurat, investor harus menggabungkan indikator tren, momentum, volatilitas, dan volume, serta metode analisis lainnya. Hal ini memungkinkan analisis dinamika pasar yang lebih komprehensif, sehingga meningkatkan akurasi dan efektivitas pengambilan keputusan serta mengurangi potensi kesalahan penilaian karena keterbatasan satu indikator.

Secara keseluruhan, indikator teknis merupakan alat penting dalam investasi saham untuk membantu menganalisis tren pasar dan pergerakan harga. Namun, untuk membuat keputusan investasi yang lebih akurat, indikator teknis harus dikombinasikan dengan analisis fundamental, berita pasar, dan strategi investasi pribadi. Hal ini akan meningkatkan kelengkapan dan keakuratan keputusan dengan mempertimbangkan fundamental perusahaan, sentimen pasar, dan tujuan investasi.

Perhatian saat menerapkan indikator teknis

Perhatian saat menerapkan indikator teknis

Dengan menerapkan berbagai indikator teknis, seperti moving average, Relative Strength Index (RSIRSI), dan MACD, investor dapat menyaring saham dari berbagai macam saham untuk mengidentifikasi saham yang memenuhi sinyal teknis tertentu. Namun, penting untuk dicatat bahwa pola teknis yang sama dapat berperilaku berbeda di lingkungan pasar yang berbeda. Oleh karena itu, saat menggunakan indikator teknis untuk pemilihan saham, penting untuk membuat analisis komprehensif yang berkaitan dengan tren pasar secara keseluruhan dan kinerja sektor industri guna meningkatkan akurasi keputusan pemilihan saham.

Di pasar yang kuat, pola teknis seperti 'Morning Star' atau 'Duck Head' biasanya berkinerja baik, menandakan kenaikan harga saham. Namun, di pasar yang lemah, pola ini mungkin gagal, dan harga mungkin terus turun atau bergerak menyamping. Oleh karena itu, saat menggunakan indikator teknis, Anda perlu menyesuaikan strategi dengan lingkungan pasar untuk memastikan keputusan investasi yang lebih akurat.

Pemilihan saham menjadi lebih sulit saat pasar sedang lemah. Bahkan jika saham yang kuat dengan pola yang baik dipilih, kenaikan harga saham terbatas karena pasar secara keseluruhan sedang buruk, dan saham tersebut bahkan mungkin mengalami kerugian. Banyak investor di pasar yang sedang lemah mengejar saham yang kuat, sehingga mudah terjebak pada level yang tinggi. Oleh karena itu, indikator teknis perlu disesuaikan di pasar yang lemah untuk menghindari pengejaran saham jangka pendek yang kuat secara membabi buta.

Saham yang kuat memiliki peluang lebih besar untuk naik saat pasar sedang kuat. Saham yang kuat biasanya menarik pengikut, dan kekuatan utamanya berani menaikkan harga saham. Pada saat ini, kenaikan saham yang kuat cenderung berlanjut, dan yang kuat selalu kuat. Dalam hal ini, indikator teknis dapat membantu investor menangkap peluang di pasar, terutama saham kuat yang menolak untuk menyesuaikan diri.

Dalam pemilihan saham teknis, rata-rata jangka pendek yang umum digunakan meliputi garis 5 hari, garis 10 hari, dan garis 20 hari. Penembusan harga saham di atas garis 5 hari biasanya menunjukkan momentum kenaikan dalam jangka pendek, dan jika disertai dengan pembesaran volume, pasar lebih reseptif terhadap saham tersebut. Untuk saham yang harganya antara garis 5 hari dan garis 10 hari, rebound setelah melangkah mundur pada garis 10 hari dapat menunjukkan bahwa saham telah mengalami penyesuaian washout jangka pendek dan diperkirakan akan terus meningkat. Dan kembali pada garis 20 hari, saham perlu dianalisis dengan cermat, terutama ketika harga saham berada pada level tinggi. Kembali Kembali Kembali pada garis 20 hari, mungkin ada risiko yang lebih besar.

SMA 20 hari merupakan level support utama dalam analisis teknis, yang mewakili biaya rata-rata dalam sebulan. Saham yang kuat biasanya tidak jatuh di bawah SMA 20 hari, dan begitu jatuh, hal itu dapat memicu aksi jual oleh investor ritel yang berpikiran teknis, yang memengaruhi kepercayaan pasar. Oleh karena itu, kekuatan utama biasanya menghindari saham yang jatuh di bawah SMA 20 hari untuk menjaga stabilitas pasar. Dalam pemilihan saham teknis, investor harus fokus pada apakah harga saham dapat stabil di atas SMA 20 hari untuk lebih memahami peluang investasi dan menghindari risiko.

Saat menggunakan Indikator Teknis Kekuatan Relatif untuk pemilihan saham, preferensi harus diberikan kepada saham-saham dengan tren jangka panjang yang meningkat. Misalnya, garis Kekuatan Relatif NVIDIA terus bergerak naik dalam jangka panjang, menunjukkan kekuatan relatif yang kuat bahkan selama penyesuaian pasar yang lebih luas, yang berarti bahwa saham tersebut tetap berada pada tren naik yang stabil di tengah volatilitas pasar dan memenuhi kebutuhan investor jangka panjang.

Selain itu, carilah saham-saham yang harga sahamnya belum mencapai titik tertinggi baru tetapi garis kekuatan relatifnya sudah melampaui rekor tertinggi. Hal ini biasanya menunjukkan minat beli yang kuat terhadap saham tersebut dari investor institusional, yang dapat mendorong harga saham lebih tinggi di masa mendatang. Saham-saham seperti Sientra dan DocuSign selama tahun 2020 telah menunjukkan kekuatan relatif ini, yang membawa saham tersebut ke rekor tertinggi.

Agar lebih sesuai dengan kebutuhan investasi individu, investor dapat menyesuaikan indikator kekuatan relatif untuk siklus investasi yang berbeda. Misalnya, untuk investor jangka menengah hingga panjang, SMA dapat ditetapkan pada 50 atau 200 hari untuk mengurangi gangguan sinyal dari fluktuasi pasar jangka pendek dan lebih akurat menangkap perubahan dalam tren saham.

Keberhasilan pemilihan saham secara teknis tidak hanya bergantung pada indikator itu sendiri, tetapi juga perlu dipadukan dengan lingkungan umum pasar dan kondisi spesifik masing-masing saham. Saat menerapkan indikator teknis, investor harus fleksibel dalam menanggapi perubahan pasar dan menyesuaikan strategi mereka untuk menghindari penggunaan indikator secara mekanis. Pada saat yang sama, pengendalian risiko juga penting, terutama saat pasar sedang lemah atau saham-saham individual sedang tinggi. Anda harus waspada terhadap risiko retracement dan menghentikan keuntungan atau kerugian secara tepat waktu.

| Nama Indikator | APLIKASI | Perhatian |

| Rata-rata Bergerak (MA) | Diterapkan untuk mengidentifikasi tren jangka panjang | Berhati-hatilah untuk menghindari sinyal yang tertinggal. |

| Indeks Konvergensi Rata-rata (ADX) | Mengukur kekuatan tren | Hindari pasar yang berfluktuasi. |

| Angka MACD | Mengidentifikasi tren dan pembalikan. | Waspadalah terhadap sinyal palsu. |

| Indeks Kekuatan Relatif (RSI) | Mengukur level jenuh beli/jenuh jual. | Sesuaikan periode dengan kondisi pasar. |

| Stokastik (KDJ) | Mengungkapkan area overbought atau oversold | Hindari penyalahgunaan di pasar yang berosilasi. |

| Pita Bollinger (BBB) | Menilai kisaran volatilitas pasar. | Periksa validitas sinyal dalam tren yang kuat. |

| Rentang Rata-rata Sebenarnya (ATR) | Mengukur volatilitas pasar | Tetapkan pemberhentian dan sesuaikan dengan volatilitas. |

| Volume | Mengonfirmasi kekuatan tren | Hindari sinyal pada volume rendah. |

| Jalur Akumulasi/Distribusi | Mengidentifikasi kekuatan pembelian dan penjualan. | Perhatikan pencocokan aksi harga. |

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi oleh EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.