Giao dịch

Bản tóm tắt:

Bản tóm tắt:

Các chỉ báo kỹ thuật sử dụng dữ liệu lịch sử để phân tích xu hướng và tối ưu hóa thời điểm giao dịch. Kết hợp với các phương pháp khác để tránh chậm trễ và tín hiệu sai lệch.

Trong thế giới giao dịch, phân tích cơ bản và phân tích kỹ thuật là hai phương pháp chính. Phân tích cơ bản tập trung vào các chi tiết của tài sản cơ sở, như mô hình kinh doanh và sức khỏe tài chính của công ty, trong khi phân tích kỹ thuật liên quan đến việc nghiên cứu xu hướng thị trường và sử dụng các chỉ báo kỹ thuật khác nhau để dự đoán biến động giá. Để thành công trong phân tích kỹ thuật, nhà đầu tư cần hiểu và áp dụng hiệu quả nhiều chỉ báo kỹ thuật. Hãy cùng khám phá các chỉ báo này, công dụng của chúng và những điều cần lưu ý.

Các chỉ báo kỹ thuật ám chỉ điều gì?

Các chỉ báo kỹ thuật là dữ liệu định lượng dựa trên dữ liệu giá và khối lượng lịch sử của một cổ phiếu hoặc thị trường, được tính toán thông qua các công thức toán học và được sử dụng để phân tích xu hướng thị trường và dự đoán những thay đổi giá trong tương lai. Chúng giúp các nhà đầu tư và nhà giao dịch xác định xu hướng thị trường, thời điểm mua hoặc bán và các điểm đảo chiều thị trường tiềm năng.

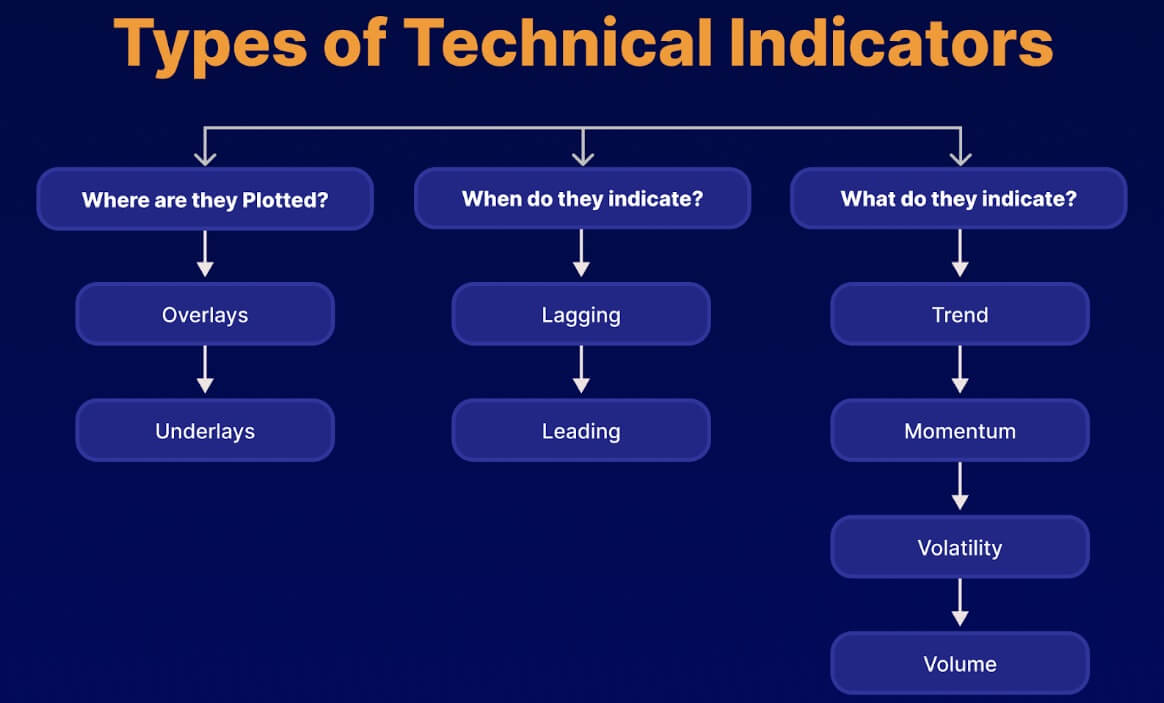

Các chỉ báo kỹ thuật thường có thể được phân loại thành các loại như chỉ báo xu hướng, chỉ báo động lượng, chỉ báo biến động và chỉ báo khối lượng. Mỗi loại chỉ báo cung cấp thông tin khác nhau về thị trường: chỉ báo xu hướng giúp xác định hướng chung của thị trường, chỉ báo động lượng đo tốc độ và sức mạnh của biến động giá, chỉ báo biến động đánh giá phạm vi biến động của thị trường và chỉ báo khối lượng xác nhận sức mạnh của xu hướng và các điểm đảo chiều thị trường có thể xảy ra. Sử dụng kết hợp các chỉ báo này cho phép phân tích toàn diện các điều kiện thị trường từ nhiều góc độ và cải thiện độ chính xác của các quyết định đầu tư.

Trong số các chỉ báo xu hướng, các chỉ báo chính bao gồm Đường trung bình động (MA), Chỉ số hội tụ trung bình (ADXADX) và Đường trung bình động hội tụ phân kỳ (MACD). Các chỉ báo này giúp các nhà đầu tư nắm bắt được hướng đi chính của thị trường theo nhiều cách khác nhau để họ có thể phát triển các chiến lược giao dịch hiệu quả hơn. Đường trung bình động cho thấy các xu hướng dài hạn bằng cách làm mịn dữ liệu giá, giúp xác nhận thị trường đang trong xu hướng tăng hay giảm. Mặt khác, Chỉ số hội tụ trung bình (ADX) tập trung vào việc đo lường sức mạnh của xu hướng thị trường, đánh giá tính bền vững của xu hướng và mức độ mạnh của xu hướng.

Ngoài ra, MACD kết hợp các đường trung bình động ngắn hạn và dài hạn để cung cấp chuyển động xu hướng thị trường và các điểm đảo chiều tiềm năng. Sự giao nhau của đường MACD với đường tín hiệu, cũng như các thay đổi trong biểu đồ MACD, giúp các nhà đầu tư xác định các thay đổi trong xu hướng và thời điểm mua và bán. Bằng cách sử dụng các chỉ báo xu hướng này kết hợp, các nhà đầu tư có thể nắm bắt rõ hơn về xu hướng thị trường và cải thiện độ chính xác của các quyết định giao dịch của họ.

Các chỉ báo động lượng, chẳng hạn như Chỉ số sức mạnh tương đối (RSI) và stochasticstochastic (KDJ), chủ yếu được sử dụng để đo tốc độ và sức mạnh của các biến động giá. Các chỉ báo kỹ thuật này giúp các nhà đầu tư hiểu được những thay đổi động lượng trên thị trường và do đó tối ưu hóa thời điểm mua và bán. RSI đánh giá trạng thái quá mua hoặc quá bán của thị trường bằng cách so sánh mức tăng trung bình với mức giảm trung bình trong một khoảng thời gian nhất định, từ đó giúp xác định các điểm đảo ngược giá có thể xảy ra.

Mặt khác, KDJ tiết lộ các khu vực quá mua hoặc quá bán của thị trường bằng cách tính toán mối quan hệ giữa giá cao, thấp và giá đóng cửa của giá trong một khoảng thời gian nhất định. Các chỉ báo động lượng này cung cấp tín hiệu về thị trường quá mua hoặc quá bán, giúp các nhà đầu tư đưa ra quyết định giao dịch đúng thời điểm và tránh vào và thoát khỏi thị trường trong điều kiện bất lợi.

Các chỉ báo biến động, chẳng hạn như Dải Bollinger và Phạm vi trung bình thực (ATR), được sử dụng để giúp các nhà đầu tư hiểu được mức độ biến động trên thị trường để họ có thể phát triển các chiến lược giao dịch phù hợp hơn. Dải Bollinger thiết lập các đường trên và dưới bằng cách tính độ lệch chuẩn của giá. Các đường này cho thấy phạm vi biến động trên thị trường và giúp xác định các điều kiện mua quá mức hoặc bán quá mức tiềm ẩn. Giá chạm vào các đường trên và dưới của Dải Bollinger thường báo hiệu một bước ngoặt có thể xảy ra trên thị trường.

Mặt khác, Average True Range (ATR) đo lường mức độ biến động giá theo thời gian và cung cấp một chỉ báo định lượng về biến động thị trường; ATR tăng cho thấy biến động tăng, có thể đi kèm với biến động giá tăng, trong khi ATR giảm cho thấy biến động giảm và biến động giá nhỏ hơn. Bằng cách sử dụng hai chỉ báo biến động này, các nhà đầu tư có thể đánh giá tốt hơn các rủi ro và cơ hội của thị trường và do đó tối ưu hóa các chiến lược giao dịch của họ.

Các chỉ báo khối lượng, bao gồm khối lượng và Đường tích lũy/phân phối (ADL), giúp xác định sức mạnh của xu hướng và các tín hiệu đảo chiều tiềm năng. Khối lượng cho thấy lượng hoạt động giao dịch và giúp xác định mức độ thị trường đồng ý với biến động giá. Khối lượng tăng thường chỉ ra rằng xu hướng có khả năng tiếp tục, trong khi khối lượng giảm có thể báo hiệu xu hướng suy yếu hoặc đảo chiều.

Đường tích lũy/phân phối kết hợp hành động giá với khối lượng để tiết lộ sức mua và bán của thị trường. Khi đường tích lũy/phân phối tăng, nó chỉ ra sức mua mạnh và giá có thể tăng; khi nó giảm, nó có thể chỉ ra áp lực bán tăng và rủi ro giảm giá đối với thị trường. Khi được sử dụng kết hợp, các chỉ báo này cung cấp đánh giá chính xác hơn về xu hướng thị trường và các điểm đảo chiều.

Các chỉ báo kỹ thuật này cung cấp các góc nhìn khác nhau về tình hình thị trường, cho phép các nhà đầu tư phân tích các biến động của thị trường từ nhiều góc độ. Các chỉ báo xu hướng giúp xác định hướng đi chung của thị trường; các chỉ báo động lượng đo lường sức mạnh của các biến động giá; các chỉ báo biến động đánh giá phạm vi của thị trường; và các chỉ báo khối lượng xác nhận sức mạnh của xu hướng và các điểm đảo chiều tiềm năng. Bằng cách kết hợp nhiều chỉ báo, các nhà đầu tư có thể tính đến nhiều yếu tố thị trường khác nhau để có được phân tích thị trường toàn diện hơn và đưa ra các quyết định giao dịch sáng suốt và hiệu quả hơn.

Các chỉ báo kỹ thuật có hữu ích cho giao dịch chứng khoán không?

Bằng cách phân tích dữ liệu giá và khối lượng lịch sử, các chỉ báo kỹ thuật là một công cụ rất hữu ích trong giao dịch chứng khoán vì chúng giúp các nhà đầu tư xác định xu hướng thị trường, xác định thời điểm mua và bán và dự đoán biến động giá. Tuy nhiên, mặc dù cung cấp thông tin có giá trị, nhưng nó cũng có những hạn chế, chẳng hạn như độ trễ và tín hiệu sai. Do đó, tốt nhất là sử dụng kết hợp với các phương pháp phân tích khác để cải thiện độ chính xác của các quyết định đầu tư.

Các chỉ báo kỹ thuật có những lợi thế đáng kể, đặc biệt là trong việc xác định xu hướng. Ví dụ, đường trung bình động (MA) cung cấp chỉ báo rõ ràng về xu hướng dài hạn của thị trường bằng cách làm mịn dữ liệu giá, cho phép các nhà đầu tư đánh giá tốt hơn hướng chính của thị trường. Các chỉ báo này có thể hướng dẫn hiệu quả các nhà đầu tư theo dõi xu hướng hoặc điều chỉnh chiến lược của họ vào đúng thời điểm, do đó cải thiện tính khoa học và độ chính xác của các quyết định giao dịch.

Nó cũng đóng vai trò quan trọng trong việc tạo ra các tín hiệu mua và bán. Ví dụ, Chỉ số sức mạnh tương đối (RSI) và MACD (đường trung bình động của chênh lệch không đổi) có thể cung cấp cho các nhà đầu tư các tín hiệu mua và bán rõ ràng. Các tín hiệu này giúp các nhà đầu tư đưa ra quyết định đúng thời điểm và tối ưu hóa các chiến lược giao dịch của họ.

Đồng thời, các chỉ báo kỹ thuật cũng đóng vai trò quan trọng trong quản lý rủi ro. Các chỉ báo biến động như Dải Bollinger và Phạm vi thực trung bình (ATR) có thể đánh giá mức độ biến động của thị trường và giúp nhà đầu tư thiết lập điểm dừng lỗ và chốt lời hợp lý. Các công cụ này có thể kiểm soát rủi ro hiệu quả và tăng cường tính vững chắc của các chiến lược đầu tư.

Về mặt xác nhận thị trường, các chỉ báo khối lượng đóng vai trò quan trọng. Ví dụ, khối lượng và các đường tích lũy/phân phối có thể giúp xác nhận tính hợp lệ của các biến động giá. Các chỉ báo này có thể tăng độ tin cậy của tín hiệu, giúp nhà đầu tư đánh giá mức độ thực sự của xu hướng và đưa ra quyết định giao dịch chính xác hơn.

Tuy nhiên, vì hầu hết các chỉ báo kỹ thuật được tính toán dựa trên dữ liệu lịch sử, chúng có xu hướng phản ánh các biến động thị trường trong quá khứ. Do đó, các nhà đầu tư có thể không nhận được tín hiệu cho đến khi thị trường đã thay đổi. Độ trễ này có thể dẫn đến sự chậm trễ trong việc ra quyết định, do đó ảnh hưởng đến thời điểm và hiệu quả của các khoản đầu tư. Mặc dù nó có thể cung cấp tài liệu tham khảo có giá trị, trong một môi trường thị trường năng động, các nhà đầu tư nên kết hợp các công cụ và phương pháp phân tích khác để cải thiện độ chính xác và tính kịp thời của các quyết định của họ.

Một hạn chế khác của các chỉ báo kỹ thuật là chúng có thể tạo ra các tín hiệu sai hoặc gây hiểu lầm, đặc biệt là trong các thị trường dao động. Vì chúng dựa vào dữ liệu lịch sử để tính toán, các chỉ báo có thể đưa ra các tín hiệu mua và bán sai thường xuyên khi thị trường đi ngang hoặc không có xu hướng rõ ràng. Những tín hiệu sai này có thể khiến các nhà đầu tư thực hiện các giao dịch không cần thiết, từ đó có thể dẫn đến thua lỗ.

Một trong những hạn chế của các chỉ báo kỹ thuật là chúng có thể cho kết quả khác nhau trong các môi trường thị trường khác nhau. Ví dụ, trong một thị trường mạnh, một số chỉ báo nhất định có thể có hiệu quả trong việc giúp xác định xu hướng và tín hiệu mua và bán, trong khi trong một thị trường yếu hoặc dao động, các chỉ báo này có thể hoạt động kém và tạo ra các tín hiệu gây hiểu lầm. Cùng một mô hình kỹ thuật có thể có hiệu ứng khác nhau trong các môi trường thị trường khác nhau.

Ngoài ra, một chỉ báo kỹ thuật đơn lẻ thường không phản ánh đầy đủ sự phức tạp của thị trường, và do đó, việc dựa vào một chỉ báo duy nhất để ra quyết định có thể dẫn đến các phân tích một chiều. Để có được đánh giá chính xác hơn về thị trường, các nhà đầu tư nên kết hợp các chỉ báo xu hướng, động lượng, biến động và khối lượng, cũng như các phương pháp phân tích khác. Điều này cho phép phân tích toàn diện hơn về động lực thị trường, do đó tăng độ chính xác và hiệu quả của việc ra quyết định và giảm khả năng phán đoán sai do những hạn chế của một chỉ báo duy nhất.

Nhìn chung, các chỉ báo kỹ thuật là công cụ quan trọng trong đầu tư chứng khoán để giúp phân tích xu hướng thị trường và biến động giá. Tuy nhiên, để đưa ra quyết định đầu tư chính xác hơn, chúng nên được kết hợp với phân tích cơ bản, tin tức thị trường và chiến lược đầu tư cá nhân. Điều này sẽ cải thiện tính toàn diện và chính xác của các quyết định bằng cách tính đến các yếu tố cơ bản của công ty, tâm lý thị trường và mục tiêu đầu tư.

Lưu ý khi áp dụng các chỉ báo kỹ thuật

Bằng cách áp dụng nhiều chỉ báo kỹ thuật khác nhau, chẳng hạn như đường trung bình động, Chỉ số sức mạnh tương đối (RSIRSI) và MACD, các nhà đầu tư có thể sàng lọc cổ phiếu từ nhiều loại cổ phiếu khác nhau để xác định những cổ phiếu đáp ứng các tín hiệu kỹ thuật cụ thể. Tuy nhiên, điều quan trọng cần lưu ý là cùng một mô hình kỹ thuật có thể hoạt động khác nhau trong các môi trường thị trường khác nhau. Do đó, khi sử dụng các chỉ báo kỹ thuật để lựa chọn cổ phiếu, điều quan trọng là phải thực hiện phân tích toàn diện kết hợp với xu hướng chung của thị trường và hiệu suất của ngành để cải thiện độ chính xác của các quyết định lựa chọn cổ phiếu.

Trong một thị trường mạnh, các mô hình kỹ thuật như 'Morning Star' hoặc 'Duck Head' thường hoạt động tốt, báo hiệu giá cổ phiếu tăng. Tuy nhiên, trong một thị trường yếu, các mô hình này có thể thất bại và giá có thể tiếp tục giảm hoặc đi ngang. Do đó, khi sử dụng các chỉ báo kỹ thuật, bạn cần điều chỉnh chiến lược của mình theo môi trường thị trường để đảm bảo các quyết định đầu tư chính xác hơn.

Việc lựa chọn cổ phiếu trở nên khó khăn hơn khi thị trường yếu. Ngay cả khi chọn được một cổ phiếu mạnh với mô hình tốt, thì khả năng tăng giá cổ phiếu cũng bị hạn chế do thị trường chung kém, và cổ phiếu thậm chí có thể phải chịu lỗ. Nhiều nhà đầu tư trên thị trường yếu đang theo đuổi các cổ phiếu mạnh, khiến họ dễ bị mắc kẹt ở mức cao. Do đó, các chỉ báo kỹ thuật cần được điều chỉnh trong thị trường yếu để tránh việc theo đuổi mù quáng các cổ phiếu mạnh trong ngắn hạn.

Cổ phiếu mạnh có nhiều khả năng tăng giá hơn khi thị trường mạnh. Cổ phiếu mạnh thường thu hút người theo dõi, và lực lượng chính dám kéo giá cổ phiếu lên. Vào thời điểm này, sự tăng giá của cổ phiếu mạnh có xu hướng tiếp tục, và những cổ phiếu mạnh luôn mạnh. Trong trường hợp này, các chỉ báo kỹ thuật có thể giúp các nhà đầu tư nắm bắt cơ hội trên thị trường, đặc biệt là những cổ phiếu mạnh không chịu điều chỉnh.

Trong lựa chọn cổ phiếu kỹ thuật, các đường trung bình ngắn hạn thường được sử dụng bao gồm đường 5 ngày, đường 10 ngày và đường 20 ngày. Giá cổ phiếu đột phá trên đường 5 ngày thường chỉ ra động lực tăng trong ngắn hạn và nếu đi kèm với sự gia tăng khối lượng, thị trường sẽ dễ tiếp nhận cổ phiếu hơn. Đối với các cổ phiếu có giá giữa đường 5 ngày và đường 10 ngày, sự phục hồi sau khi lùi lại trên đường 10 ngày có thể chỉ ra rằng cổ phiếu đã trải qua quá trình điều chỉnh giảm giá ngắn hạn và dự kiến sẽ tiếp tục tăng. Và trở lại đường 20 ngày, các cổ phiếu cần được phân tích cẩn thận, đặc biệt là khi giá cổ phiếu đã ở mức cao. Quay lại Quay lại Quay lại trên đường 20 ngày, có thể có rủi ro lớn hơn.

Đường SMA 20 ngày là mức hỗ trợ quan trọng trong phân tích kỹ thuật, thể hiện chi phí trung bình của một tháng. Cổ phiếu mạnh thường không giảm xuống dưới đường SMA 20 ngày và một khi giảm xuống, nó có thể kích hoạt việc bán ra của các nhà đầu tư bán lẻ có đầu óc kỹ thuật, ảnh hưởng đến niềm tin của thị trường. Do đó, lực lượng chính thường tránh cổ phiếu giảm xuống dưới đường SMA 20 ngày để duy trì sự ổn định của thị trường. Trong việc lựa chọn cổ phiếu kỹ thuật, nhà đầu tư nên tập trung vào việc giá cổ phiếu có thể ổn định trên đường SMA 20 ngày hay không để nắm bắt tốt hơn các cơ hội đầu tư và tránh rủi ro.

Khi sử dụng Chỉ báo kỹ thuật Sức mạnh tương đối để lựa chọn cổ phiếu, nên ưu tiên những cổ phiếu có xu hướng tăng dài hạn. Ví dụ, đường Sức mạnh tương đối của NVIDIA tiếp tục tăng cao hơn trong dài hạn, cho thấy sức mạnh tương đối mạnh ngay cả trong những điều chỉnh thị trường rộng hơn, điều này có nghĩa là cổ phiếu vẫn duy trì xu hướng tăng ổn định trong bối cảnh thị trường biến động và đáp ứng nhu cầu của các nhà đầu tư dài hạn.

Ngoài ra, hãy tìm kiếm các cổ phiếu có giá cổ phiếu vẫn chưa đạt mức cao mới nhưng đường sức mạnh tương đối của chúng đã vượt qua mức cao kỷ lục. Điều này thường cho thấy sự quan tâm mua cổ phiếu mạnh mẽ từ các nhà đầu tư tổ chức, điều này có thể đẩy giá cổ phiếu lên cao hơn nữa trong tương lai. Các cổ phiếu như Sientra và DocuSign trong năm 2020 đã cho thấy sức mạnh tương đối này, đưa cổ phiếu lên mức cao kỷ lục.

Để phù hợp hơn với nhu cầu đầu tư của từng cá nhân, nhà đầu tư có thể điều chỉnh chỉ báo sức mạnh tương đối cho các chu kỳ đầu tư khác nhau. Ví dụ, đối với nhà đầu tư trung hạn đến dài hạn, SMA có thể được đặt thành 50 hoặc 200 ngày để giảm nhiễu tín hiệu từ biến động thị trường ngắn hạn và nắm bắt chính xác hơn những thay đổi trong xu hướng của cổ phiếu.

Sự thành công của việc lựa chọn cổ phiếu kỹ thuật không chỉ dựa vào các chỉ báo mà còn cần kết hợp với môi trường chung của thị trường và các điều kiện cụ thể của từng cổ phiếu. Khi áp dụng các chỉ báo kỹ thuật, nhà đầu tư phải linh hoạt trong việc ứng phó với những thay đổi của thị trường và điều chỉnh chiến lược của mình để tránh việc sử dụng các chỉ báo một cách máy móc. Đồng thời, kiểm soát rủi ro cũng rất quan trọng, đặc biệt là khi thị trường yếu hoặc cổ phiếu riêng lẻ ở mức cao. Bạn nên cảnh giác với rủi ro thoái lui và dừng lỗ hoặc chốt lời kịp thời.

| Tên chỉ số | ỨNG DỤNG | Thận trọng |

| Đường trung bình động (MA) | Được áp dụng để xác định xu hướng dài hạn | Hãy cẩn thận để tránh hiện tượng tín hiệu bị trễ. |

| Chỉ số hội tụ trung bình (ADX) | Đo lường sức mạnh xu hướng | Tránh thị trường biến động. |

| MACD | Xác định xu hướng và sự đảo ngược. | Hãy cẩn thận với những tín hiệu sai. |

| Chỉ số sức mạnh tương đối (RSI) | Đo mức mua quá mức/bán quá mức. | Điều chỉnh thời gian theo điều kiện thị trường. |

| Ngẫu nhiên (KDJ) | Hiển thị các khu vực quá mua hoặc quá bán | Tránh sử dụng sai mục đích trên thị trường biến động. |

| Dải Bollinger (BBB) | Đánh giá phạm vi biến động của thị trường. | Kiểm tra tính hợp lệ của tín hiệu trong xu hướng mạnh. |

| Phạm vi thực trung bình (ATR) | Đo lường sự biến động của thị trường | Đặt điểm dừng và điều chỉnh theo sự biến động. |

| Âm lượng | Xác nhận sức mạnh của một xu hướng | Tránh các tín hiệu có âm lượng thấp. |

| Đường tích lũy/phân phối | Xác định lực lượng mua và bán. | Lưu ý sự phù hợp của hành động giá. |

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ dành cho mục đích thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc các lời khuyên khác mà chúng ta nên tin cậy. Không có ý kiến nào trong tài liệu này cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ khoản đầu tư, chứng khoán, giao dịch hoặc chiến lược đầu tư cụ thể nào là phù hợp với bất kỳ người cụ thể nào.

Giá cổ phiếu Cambricon đã vượt qua Moutai, trở thành ông vua thị trường mới của Trung Quốc. Liệu đây có phải là một bước đột phá công nghệ hay chỉ là một bong bóng đang hình thành?

2025-08-29

Ủy thác đầu tư là gì và tại sao hình thức này ngày càng trở thành một giải pháp tài chính thông minh cho các nhà đầu tư hiện đại?

2025-08-29

Tư bản tài chính là gì, đây là một khái niệm cốt lõi trong kinh tế chính trị học, mô tả sự dung hợp giữa tư bản ngân hàng của một số ít ngân hàng độc quyền lớn nhất và tư bản của các liên minh độc quyền các nhà công nghiệp.

2025-08-29