En el mundo del trading, el Análisis fundamental y el análisis técnico son los dos métodos principales. El análisis fundamental se centra en los aspectos específicos del activo subyacente, como el modelo de negocio y la situación financiera de la empresa, mientras que el análisis técnico implica estudiar las tendencias del mercado y utilizar diversos indicadores técnicos para predecir los movimientos de los precios. Para destacar en el análisis técnico, los inversores necesitan comprender y aplicar eficazmente una serie de indicadores técnicos. Conozcamos ahora estos indicadores, sus usos y consideraciones clave.

¿A qué se refieren los indicadores técnicos?

Los indicadores técnicos son datos cuantitativos basados en datos históricos de precios y volúmenes de una acción o mercado, calculados mediante fórmulas matemáticas y utilizados para analizar las tendencias del mercado y predecir futuros cambios de precios. Ayudan a los inversores y los traders a identificar las tendencias del mercado, en qué momento comprar o vender, y los posibles puntos de inflexión del mercado.

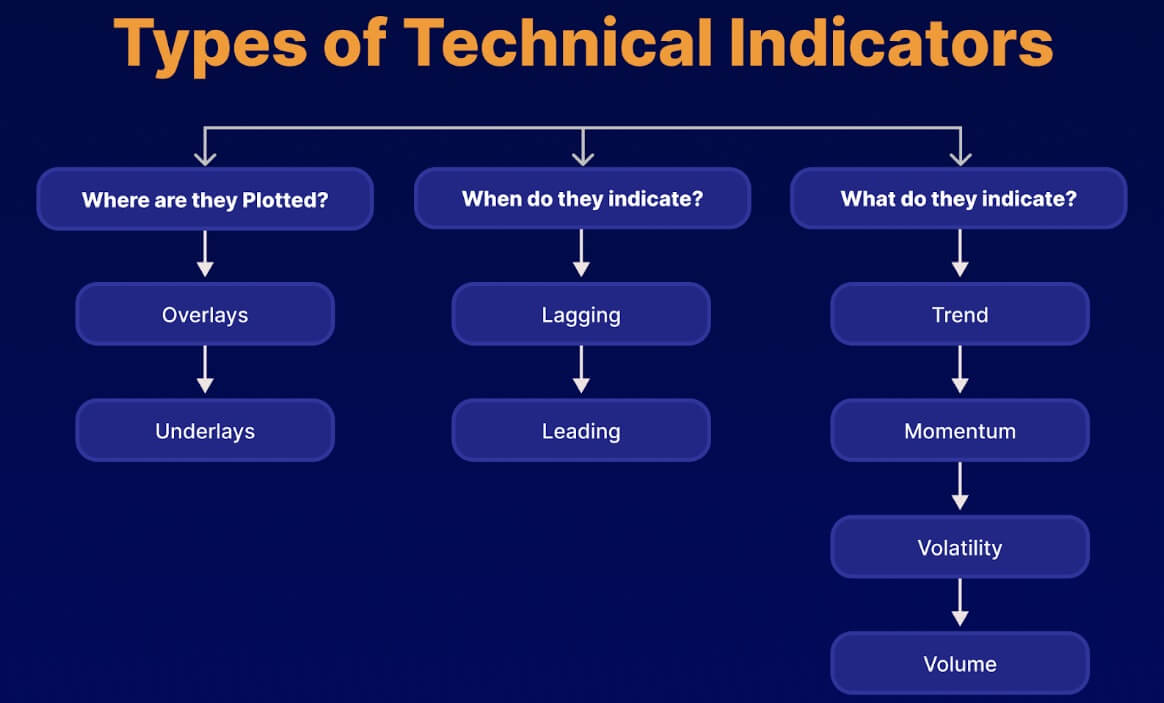

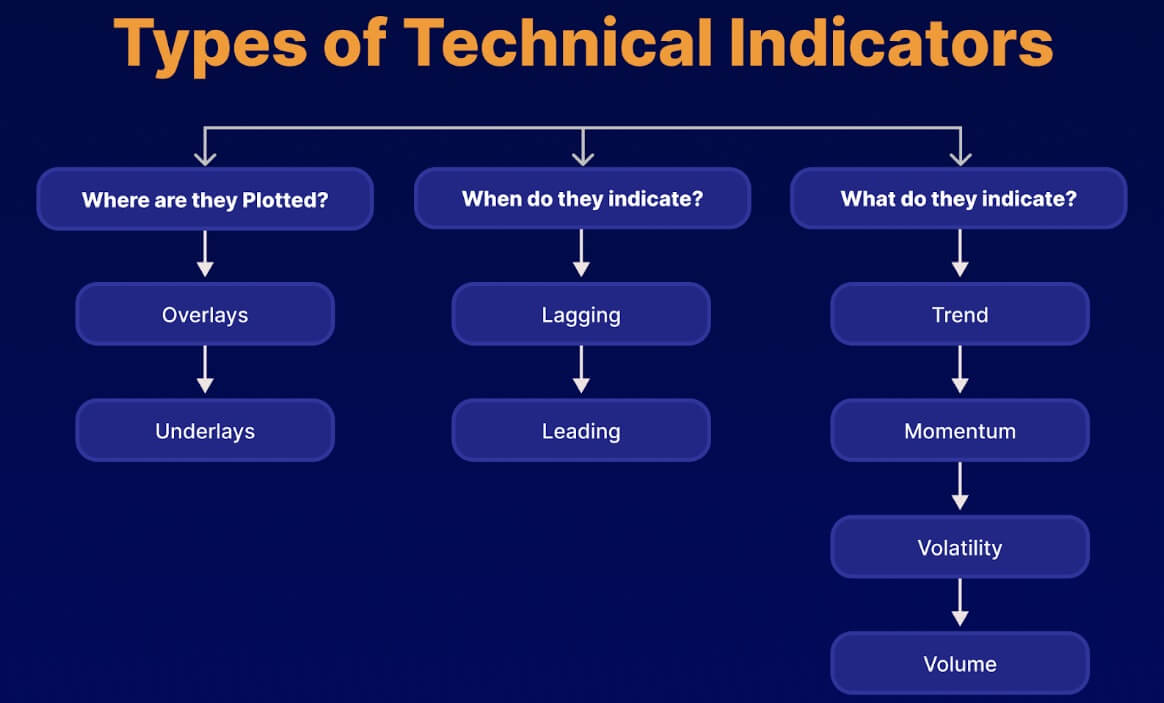

Los indicadores técnicos pueden clasificarse normalmente en varios tipos, como indicadores de tendencia, indicadores de impulso, indicadores de volatilidad e indicadores de volumen. Cada tipo de indicador proporciona información diferente sobre el mercado: los indicadores de tendencia ayudan a identificar la dirección general del mercado, los indicadores de impulso miden la velocidad y la fuerza de los fluctuaciones de los precios, los indicadores de volatilidad evalúan el rango de las fluctuaciones del mercado, y los indicadores de volumen confirman la fortaleza de la tendencia y los posibles puntos de inflexión del mercado. Utilizar una combinación de estos indicadores permite un análisis exhaustivo de las condiciones del mercado desde múltiples perspectivas y mejora la precisión de las decisiones de inversión.

Entre los indicadores técnicos de tendencia, los principales son la Media Móvil (MA), el Índice de Convergencia Media (ADXADX) y la Divergencia de Convergencia Media Móvil (MACD). Estos indicadores ayudan a los inversores a captar la dirección principal del mercado de distintas formas, para que puedan desarrollar estrategias de trading más eficaces. Las medias móviles muestran las tendencias a largo plazo al suavizar los datos de los precios, ayudando a confirmar si el mercado tiene una tendencia alcista o bajista. El Índice de Convergencia Promedio (ADX), por su parte, se centra en medir la fuerza de una tendencia del mercado, evaluando la persistencia de la tendencia y lo fuerte que es.

Además, el MACD combina medias móviles a corto y largo plazo para señalar el movimiento de la tendencia del mercado y los posibles puntos de inversión. El cruce de la línea MACD con la línea de señal, así como los cambios en el histograma MACD, ayudan a los inversores a identificar los cambios de tendencia y el timing de compra y venta. Utilizando estos indicadores técnicos de tendencia combinados, los inversores pueden tener una visión más clara de la tendencia del mercado y mejorar la precisión de sus decisiones de trading.

Los indicadores técnicos de impulso, como el Índice de Fuerza Relativa (RSI) y el indicador estocástico(KDJ), se utilizan principalmente para medir la velocidad y la fuerza de los movimientos de los precios. Estos indicadores técnicos ayudan a los inversores a comprender los cambios de impulso en el mercado y optimizar así el timing de compra y venta. El RSI evalúa el estado de sobrecompra o sobreventa del mercado comparando la media alcista con la media bajista durante un determinado periodo de tiempo, lo que a su vez ayuda a identificar posibles puntos de inflexión de los precios.

Por otra parte, el KDJ revela las zonas de sobrecompra o sobreventa del mercado calculando la relación entre el precio máximo, mínimo y de cierre de la cotización durante un periodo determinado. Estos indicadores técnicos de impulso proporcionan señales sobre mercados con exceso de compra o venta, ayudando a los inversores a tomar decisiones en el momento adecuado y evitar entrar y salir del mercado en condiciones desfavorables.

Los indicadores técnicos de volatilidad, como las Bandas de Bollinger y el Average True Range (ATR), se utilizan para ayudar a los inversores a comprender el nivel de volatilidad del mercado, de modo que puedan desarrollar estrategias de trading más adecuadas. Las bandas de Bollinger establecen sendas superiores e inferiores calculando la desviación típica de los precios. Estas pistas muestran el rango de volatilidad del mercado y ayudan a identificar posibles condiciones de sobrecompra o sobreventa. Los precios que alcanzan las pistas superior e inferior de las Bandas de Bollinger suelen señalar un posible punto de inflexión en el mercado.

Por otra parte, el Average True Range (ATR) mide la magnitud de las fluctuaciones de los precios a lo largo del tiempo y proporciona un indicador cuantitativo de la volatilidad del mercado; un aumento del ATR indica un aumento de la volatilidad, que puede ir acompañado de un aumento de las fluctuaciones de los precios, mientras que una disminución del ATR indica una disminución de la volatilidad y una menor fluctuación de los precios. Utilizando estos dos indicadores técnicos de volatilidad, los inversores pueden evaluar mejor los riesgos y oportunidades del mercado y optimizar así sus estrategias de trading.

Los indicadores técnicos de volumen, incluidos el volumen y la Línea de Acumulación/Distribución (ADL), ayudan a identificar la fuerza de las tendencias y las posibles señales de inversión. El volumen muestra la cantidad de actividad de trading y ayuda a determinar el grado en que el mercado está de acuerdo con un movimiento de precios. Un aumento del volumen suele indicar que es probable que una tendencia continúe, mientras que una disminución puede señalar un debilitamiento o una inversión de la tendencia.

La línea de acumulación/despacho combina la acción de los precios con el volumen para revelar el poder de compra y venta del mercado. Cuando la línea de acumulación/despacho sube, indica una fuerte compra y los precios pueden subir; cuando baja, puede indicar una mayor presión vendedora y un riesgo a la baja para el mercado. Utilizados en combinación, estos indicadores proporcionan una evaluación más precisa de las tendencias del mercado y de los puntos de inflexión.

Estos indicadores técnicos ofrecen diferentes perspectivas sobre la situación del mercado, lo que permite a los inversores analizar los movimientos del mercado desde múltiples ángulos. Los indicadores de tendencia ayudan a identificar la dirección general del mercado; los indicadores de impulso miden la fuerza de los movimientos de los precios; los indicadores de volatilidad evalúan el rango del mercado; y los indicadores de volumen confirman la fuerza de la tendencia y los posibles puntos de inflexión. Combinando estos indicadores, los inversores pueden tener en cuenta diversos factores del mercado para obtener un análisis más completo y tomar decisiones más efectivas e inteligentes a la hora de hacer trading.

¿Qué eficacia tienen los indicadores técnicos en el trading bursátil?

Mediante el análisis de los datos históricos de precios y volúmenes, los indicadores técnicos son una herramienta muy útil en el trading bursátil, ya que ayudan a los inversores a identificar las tendencias del mercado, determinar los momentos de compra y venta y predecir las fluctuaciones de los precios. Sin embargo, aunque proporciona información valiosa, también tiene limitaciones, como el retardo y las señales falsas. Por tanto, lo mejor es utilizarlo junto con otros métodos analíticos para mejorar la precisión de las decisiones de inversión.

Los indicadores técnicos tienen ventajas significativas, especialmente en la identificación de tendencias. Por ejemplo, las medias móviles (MA) proporcionan una clara señal de las tendencias a largo plazo en el mercado al suavizar los datos de los precios, lo que permite a los inversores juzgar mejor la dirección principal del mercado. Estos indicadores pueden guiar eficazmente a los inversores para que sigan la tendencia o ajusten sus estrategias en el momento adecuado, mejorando así la eficacia y la precisión de las decisiones de trading.

También desempeñan un papel clave en la generación de señales de compra y venta. Por ejemplo, el Índice de Fuerza Relativa (RSI) y el MACD (media móvil de diferencia constante) pueden proporcionar a los inversores señales claras de compra y venta. Estas señales ayudan a los inversores a tomar decisiones en el momento adecuado y a optimizar sus estrategias de trading.

Al mismo tiempo, los indicadores técnicos también desempeñan un papel importante en la gestión del riesgo. Los indicadores de volatilidad, como las Bandas de Bollinger y el Average True Range (ATR), pueden evaluar la volatilidad del mercado y ayudar a los inversores a establecer puntos razonables de stop-loss y take-profit. Estas herramientas pueden controlar eficazmente el riesgo y aumentar la solidez de las estrategias de inversión.

En cuanto a la confirmación del mercado, los indicadores de volumen desempeñan un papel crucial. Por ejemplo, el volumen y las líneas de acumulación/distribución pueden ayudar a confirmar la validez de los movimientos de los precios. Estos indicadores pueden aumentar la fiabilidad de la señal, ayudar a los inversores a juzgar el verdadero alcance de la tendencia y tomar decisiones de trading más precisas.

Sin embargo, como la mayoría de los indicadores técnicos se calculan a partir de datos históricos, tienden a reflejar movimientos pasados del mercado. Como resultado, los inversores pueden no recibir señales hasta después de que el mercado ya haya cambiado. Este desfase puede provocar retrasos en la toma de decisiones, afectando así al timing y a la eficacia de las inversiones. Aunque puede proporcionar una referencia valiosa, en un entorno de mercado dinámico, los inversores deben incorporar otras herramientas y métodos analíticos para mejorar la precisión y la oportunidad de sus decisiones.

Otra limitación de los indicadores técnicos es que pueden generar señales falsas o engañosas, sobre todo en mercados oscilantes. Dado que se basan en datos históricos para sus cálculos, los indicadores pueden dar frecuentemente señales falsas de compra y venta cuando el mercado se mueve lateralmente o sin una tendencia clara. Estas señales falsas pueden hacer que los inversores realicen operaciones indebidas, lo que a su vez puede provocar pérdidas.

Una de las limitaciones de los indicadores técnicos es que pueden mostrar resultados diferentes en distintos entornos de mercado. Por ejemplo, en un mercado fuerte, ciertos indicadores pueden ser eficaces para ayudar a identificar tendencias y señales de compra y venta, mientras que en un mercado débil u oscilante, estos indicadores pueden dar malos resultados y generar señales engañosas. Un mismo patrón técnico puede tener efectos diferentes en distintos entornos de mercado.

Además, un único indicador técnico no suele reflejar plenamente las complejidades del mercado, por lo que basarse en un único indicador para tomar decisiones puede dar lugar a análisis sesgados. Para obtener una evaluación más precisa del mercado, los inversores deben combinar indicadores de tendencia, impulso, volatilidad y volumen, así como otros métodos analíticos. Esto permite un análisis más exhaustivo de la dinámica del mercado, aumentando así la precisión y eficacia de la toma de decisiones y reduciendo la posibilidad de juicios erróneos debidos a las limitaciones de un único indicador.En general, los indicadores técnicos son herramientas importantes en la inversión bursátil para ayudar a analizar las tendencias del mercado y los movimientos de los precios. Sin embargo, para tomar decisiones de inversión más precisas, deben combinarse con el análisis de los factores fundamentales, las noticias económicas y las estrategias de inversión personales. Esto mejorará la exhaustividad y precisión de las decisiones al tener en cuenta los factores fundamentales de la empresa, la opinión del mercado y los objetivos de inversión.

Recomendaciones para utilizar indicadores técnicos

Recomendaciones para utilizar indicadores técnicos

Aplicando diversos indicadores técnicos, como las medias móviles, el Índice de Fuerza Relativa (RSIRSI) y el MACD, los inversores pueden filtrar valores de entre una amplia gama de acciones para identificar las que cumplen determinadas señales técnicas. Sin embargo, es importante tener en cuenta que una misma pauta técnica puede comportarse de forma diferente en distintos entornos de mercado. Por lo tanto, al utilizar indicadores técnicos para la selección de valores, es importante realizar un análisis exhaustivo junto con la tendencia general del mercado y el rendimiento del sector industrial para mejorar la precisión de las decisiones de selección de valores.

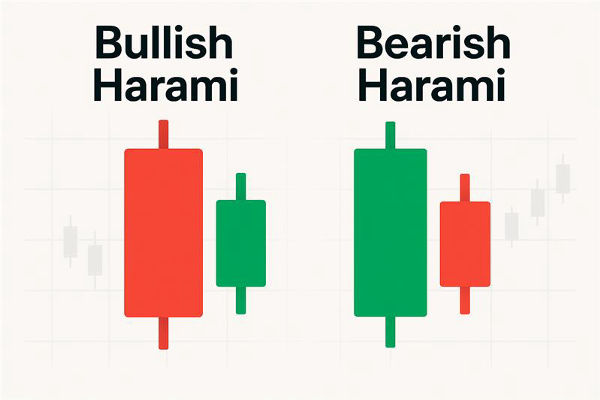

En un mercado sólido, las pautas técnicas como la «Estrella Matutina» o la «Cabeza de Pato» suelen funcionar bien, señalando una subida de los precios de las acciones. Sin embargo, en un mercado débil, estos patrones pueden fallar, y los precios pueden seguir cayendo o moverse lateralmente. Por tanto, cuando utilices indicadores técnicos, debes ajustar tu estrategia al entorno del mercado para garantizar decisiones de inversión más precisas.

La selección de acciones se hace más difícil cuando el mercado es débil. Aunque se seleccione una acción fuerte con un buen patrón de comportamiento, la subida del precio de la acción se ve limitada por la debilidad general del mercado, y la acción puede incluso sufrir pérdidas. Muchos inversores en un mercado débil persiguen valores fuertes, por lo que es fácil quedar atrapado en niveles altos. Por tanto, hay que ajustar los indicadores técnicos en un mercado débil para evitar perseguir ciegamente valores fuertes a corto plazo.

Los valores fuertes tienen más posibilidades de subir cuando el mercado está fuerte. Las acciones fuertes suelen atraer seguidores, y la fuerza principal se atreve a hacer subir el precio de las acciones. En este momento, la subida de los valores fuertes tiende a continuar, y los fuertes son siempre fuertes. En este caso, los indicadores técnicos pueden ayudar a los inversores a captar oportunidades en el mercado, especialmente las acciones fuertes que se niegan a ajustarse.

En la selección técnica de valores, los indicadores técnicos, como las medias a corto plazo más utilizadas, son la línea de 5 días, la línea de 10 días y la línea de 20 días. Una ruptura del precio de las acciones por encima de la línea de 5 días suele indicar impulso alcista a corto plazo, y si va acompañada de una ampliación del volumen, el mercado es más receptivo a la acción. Para las acciones que cotizan entre la línea de 5 días y la línea de 10 días, un rebote tras retroceder sobre la línea de 10 días puede indicar que la acción ha sufrido un ajuste de lavado a corto plazo y se espera que siga subiendo. Y de vuelta en la línea de 20 días, hay que analizar detenidamente las acciones, sobre todo cuando el precio de la acción ha estado en un nivel alto. De vuelta en la línea de 20 días, puede haber un riesgo mayor.

La SMA de 20 días es un nivel de soporte clave en el análisis técnico, que representa el coste medio de un mes. Los indicadores técnicos sugieren que los valores fuertes no suelen caer por debajo de la SMA de 20 días, y una vez que lo hace, puede desencadenar la venta por parte de los inversores minoristas con mentalidad técnica, afectando a la confianza del mercado. Por lo tanto, la fuerza principal suele evitar que las acciones caigan por debajo de la SMA de 20 días para mantener la estabilidad del mercado. En la selección técnica de acciones, los inversores deben centrarse en si el precio de la acción puede estabilizarse por encima de la SMA de 20 días, para aprovechar mejor las oportunidades de inversión y evitar riesgos.

Al utilizar los indicadores técnicos de fuerza relativa para la selección de valores, debe darse preferencia a los valores con una tendencia alcista a largo plazo. Por ejemplo, la línea de Fuerza Relativa de Nvidia ha seguido subiendo a largo plazo, mostrando una fuerte fuerza relativa incluso durante los ajustes generales del mercado, lo que significa que la acción ha mantenido una tendencia alcista estable en medio de la volatilidad del mercado y satisface las necesidades de los inversores a largo plazo.

Además, busca valores cuyas cotizaciones aún no hayan alcanzado nuevos máximos, pero cuya línea de fuerza relativa ya esté por encima de los máximos históricos. Esto suele indicar un gran interés de compra en el valor por parte de los inversores institucionales, lo que podría hacer subir aún más el precio de la acción en el futuro. Acciones como Sientra y DocuSign durante 2020 han mostrado esta fuerza relativa, llevando a la acción a máximos históricos.

Para adaptarse mejor a las necesidades individuales de inversión, los inversores pueden ajustar los indicadores técnicos de fuerza relativa a los distintos ciclos de inversión. Por ejemplo, para los inversores a medio y largo plazo, la SMA puede ajustarse a 50 o 200 días para reducir la interferencia de las señales de las fluctuaciones del mercado a corto plazo y captar con mayor precisión los cambios en la tendencia de una acción.

El éxito de la selección técnica de valores no sólo depende de los propios indicadores, sino que también debe combinarse con el entorno general del mercado y las condiciones específicas de cada acción. Al aplicar indicadores técnicos, los inversores deben ser flexibles a la hora de responder a los cambios del mercado y ajustar sus estrategias para evitar el uso mecanizado de los indicadores. Al mismo tiempo, el control del riesgo también es crucial, especialmente cuando el mercado está débil o las acciones individuales están altas. Debes estar alerta ante el riesgo de retroceso y frenar los beneficios o las pérdidas en el momento oportuno.

Indicadores técnicos, su aplicación y consideraciones

| Nombre del indicador |

Aplicaciones |

Precauciones |

| Media móvil (MA) |

Se aplica para identificar tendencias a largo plazo. |

Procure evitar las señales retardadas. |

| Índice de convergencia media (ADX) |

Medir de la fuerza de la tendencia. |

Evite los mercados oscilantes. |

| MACD |

Identificar tendencias y retrocesos. |

Preste atención a las señales falsas. |

| Índice de fuerza relativa (RSI) |

Medir los niveles de sobrecompra/sobreventa. |

Ajuste los periodos según las condiciones del mercado. |

| Estocástico (KDJ) |

Revelar zonas de sobrecompra o sobreventa. |

Evite el mal uso en mercados oscilantes. |

| Bandas de Bollinger (BBB) |

Evaluar el rango de volatilidad del mercado. |

Compruebe la validez de la señal en tendencias fuertes. |

| Rango medio real (ATR) |

Medir la volatilidad del mercado |

Establezca stops y ajústelos en función de la volatilidad. |

| Volumen |

Confirmar la fuerza de una tendencia |

Evite las señales con poco volumen. |

| Línea de acumulación/distribución |

Identificar lasfuerzas de compra y venta. |

Observe la coincidencia de la acción del precio. |

Descargo de responsabilidad: Este material sólo tiene fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversión o de otro tipo en el que se deba confiar. Ninguna opinión expresada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.

Recomendaciones para utilizar indicadores técnicos

Recomendaciones para utilizar indicadores técnicos