La clave de la inversión en acciones reside en encontrar empresas en las que merezca la pena invertir, y para ello primero es necesario conocer a fondo la empresa. Si una empresa no puede pagar sus deudas a tiempo, puede enfrentarse al riesgo de impago, lo que no sólo debilita el mercado y la confianza de los inversores, sino que también arrastra a la baja el precio de las acciones, afectando así directamente a los intereses de los accionistas. Para evitar estos riesgos, los inversores deben centrarse en la liquidez de una empresa, en particular en su ratio de caja, antes de invertir. En la siguiente sección, profundizaremos en la definición, el cálculo y la aplicación de los ratios de caja.

¿Qué es el ratio de caja?

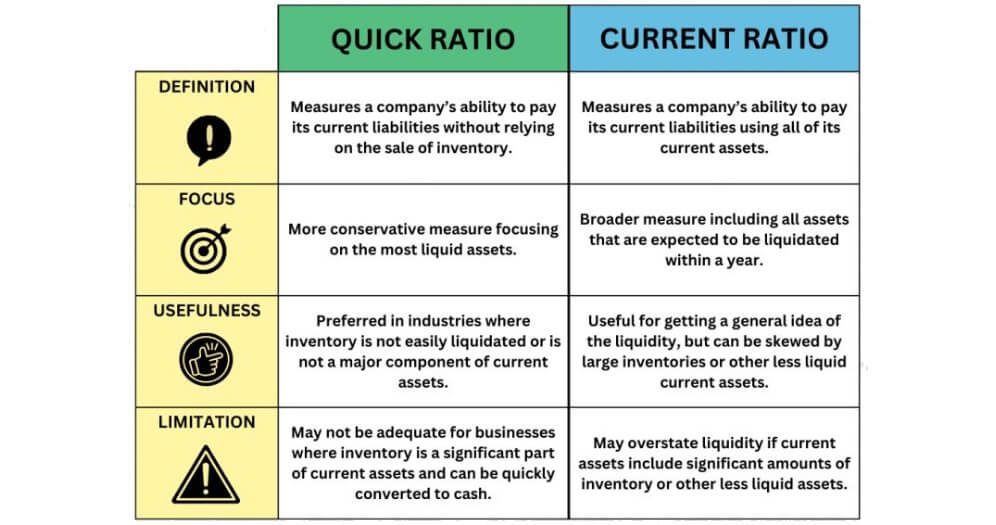

Es un indicador financiero importante para evaluar la solvencia a corto plazo de una empresa, ya que refleja la capacidad de una empresa para utilizar el efectivo y los equivalentes de efectivo disponibles para pagar los pasivos a corto plazo en caso de emergencia. Comparado con el ratio corriente y la prueba de ácido, el ratio de caja es más estricto porque sólo tiene en cuenta el efectivo y los equivalentes de caja y no incluye activos corrientes como las cuentas por cobrar o las existencias.

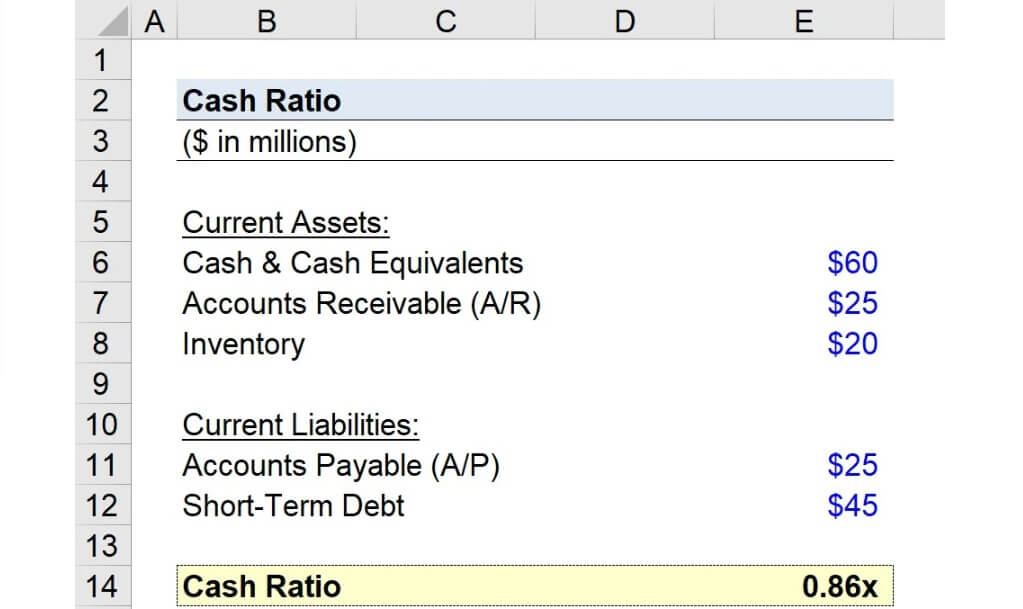

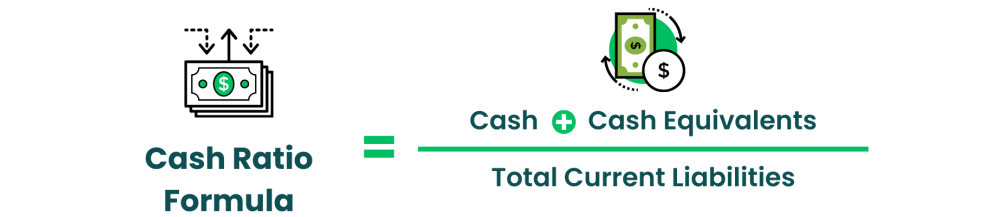

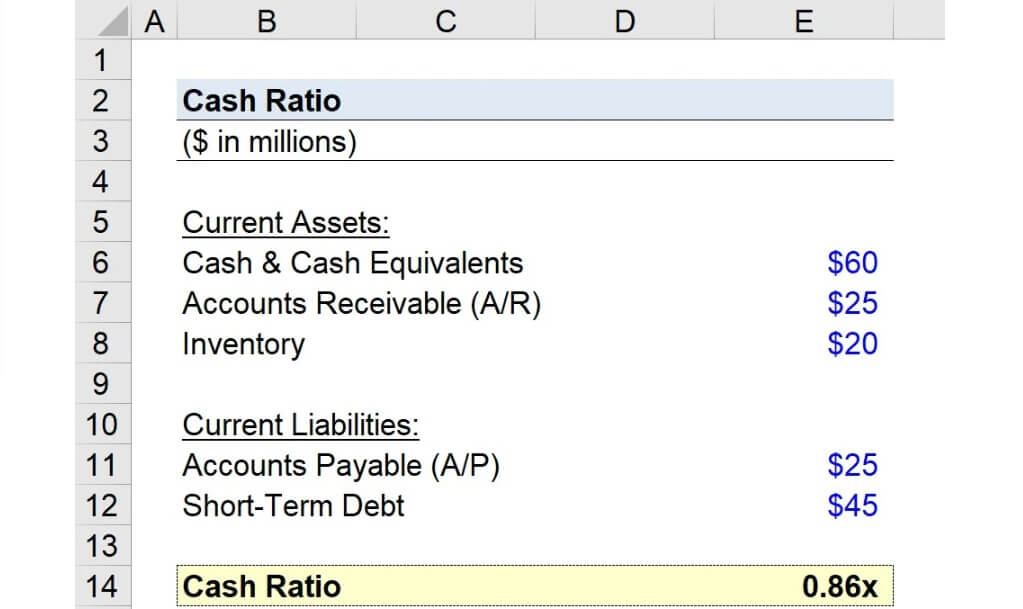

El ratio de caja se calcula dividiendo el importe total de la caja y los equivalentes de caja por el pasivo circulante, normalmente expresado en porcentaje. Supongamos que una empresa tiene los siguientes datos contables: 50000 $ en caja; 30000 $ en equivalentes de caja; 200000 $ en pasivo corriente. entonces, según el cálculo:

Ratio de caja = (50.000 + 30.000) ÷ 200.000 = 80.000 ÷ 200.000 = 0,4. Esto indica que el 40% del pasivo circulante de la empresa puede pagarse con efectivo y equivalentes de efectivo.

Para los fines de este cálculo, la caja se refiere al efectivo real en poder de la empresa, que incluye el importe del efectivo depositado en una cuenta bancaria. Los equivalentes de caja, por su parte, incluyen las inversiones a corto plazo que pueden convertirse rápidamente en efectivo, como las letras del Tesoro y los valores negociados en el mercado, que son activos de gran liquidez que pueden realizarse a corto plazo a un precio cercano a su valor contable.

El pasivo corriente, por otro lado, son las deudas que una empresa necesita pagar dentro de un año, incluidas las cuentas por pagar, los préstamos a corto plazo y otros pasivos próximos a vencer. Calculando el ratio de caja, las empresas y los inversores pueden hacerse una idea precisa de lo bien que una empresa puede hacer frente a las presiones financieras a corto plazo y de lo segura que es su liquidez a corto plazo.

En concreto, mide la proporción de liquidez a la que una empresa puede recurrir rápidamente en relación con sus pasivos a corto plazo, evaluando así la capacidad de la empresa para pagar sus próximas deudas sin depender de otros activos. A través de este ratio, los inversores y acreedores pueden hacerse una idea más clara de la liquidez a corto plazo y la salud financiera de una empresa.

Para saber si una empresa es financieramente sólida o no, es importante conocer su solvencia a corto plazo. Un ratio de caja elevado indica que una empresa dispone de suficiente efectivo y equivalentes de efectivo para hacer frente a sus obligaciones a corto plazo a medida que vencen, en cuyo caso la empresa puede utilizar su liquidez rápidamente para reembolsar sus pasivos a corto plazo, reduciendo así el riesgo de tensiones financieras.

Al mismo tiempo, un ratio de caja más elevado suele indicar que una empresa ha adoptado una estrategia financiera conservadora para hacer frente a posibles fluctuaciones económicas o presiones del mercado manteniendo más reservas de efectivo. Esta práctica demuestra prudencia y previsión en la gestión financiera y permite a las empresas mantener operaciones estables ante acontecimientos inesperados o incertidumbres del mercado.

Unas reservas de caja adecuadas proporcionan a las empresas una mayor capacidad de recuperación, como la necesidad de buscar financiación externa o liquidar activos en tiempos de recesión económica, reduciendo así los riesgos financieros y manteniendo la salud de la empresa a largo plazo. Esta sólida estrategia financiera no sólo mejora la capacidad de una empresa para sobrevivir en un entorno incierto, sino que también proporciona una mayor flexibilidad para futuras oportunidades de inversión.

Además, el ratio de caja mide la liquidez de una empresa, concretamente su capacidad para hacer frente a las necesidades de financiación a corto plazo. Este indicador es especialmente importante, ya que revela si la empresa es capaz de cumplir puntualmente sus obligaciones financieras a corto plazo sin financiación adicional o realización de otros activos.

Por lo general, un ratio de caja alto indica que la empresa dispone de suficientes reservas de caja para responder rápidamente a gastos imprevistos o fluctuaciones del mercado y reducir el riesgo financiero. Cuanto más bajo sea, más probable es que indique que la empresa puede enfrentarse a una escasez de caja a corto plazo y depender de la financiación externa o de la realización de activos para satisfacer sus necesidades financieras.

En general, el ratio de caja es un indicador importante para analizar la salud financiera a corto plazo de una empresa, ya que proporciona información sobre su capacidad para hacer frente a las presiones financieras a corto plazo. Analizándolo, los inversores y los directivos pueden evaluar mejor la estabilidad financiera a corto plazo y el riesgo de liquidez de una empresa y tomar así decisiones más informadas.

Análisis del ratio de caja

En términos generales, como indicador de la solvencia y liquidez a corto plazo de una empresa, un ratio de efectivo alto suele indicar que una empresa tiene una liquidez fuerte y es capaz de responder rápidamente a las obligaciones a corto plazo, reduciendo así el riesgo financiero, especialmente en momentos de gran incertidumbre en el mercado o de tensión económica. Sin embargo, un ratio de caja alto también puede significar que una empresa no está invirtiendo su efectivo ocioso de forma eficaz, perdiendo potencialmente oportunidades de crecimiento y utilizando el capital de forma menos eficiente.

Por el contrario, un ratio de caja bajo implica que una empresa está expuesta al riesgo de liquidez cuando incurre en pasivos a corto plazo y puede necesitar recurrir a la financiación a corto plazo o a la realización de activos. Puede aumentar la tensión financiera en tiempos de inestabilidad económica. Al mismo tiempo, también puede indicar que una empresa está utilizando activamente los fondos para la expansión y la inversión, lo que puede dar lugar a mayores rendimientos, pero necesita garantizar una liquidez suficiente para evitar el riesgo financiero.

No obstante, es importante señalar que su nivel más alto suele indicar que una empresa dispone de liquidez suficiente para hacer frente a sus obligaciones a corto plazo, lo que le proporciona un fuerte colchón financiero para poder reaccionar rápidamente ante necesidades financieras a corto plazo o la volatilidad del mercado. Sin embargo, además de considerar las necesidades de liquidez a corto plazo, la estrategia financiera a largo plazo de una empresa y sus riesgos potenciales deben tenerse en cuenta en la evaluación.

Un ratio de caja excesivamente alto puede indicar que la empresa no está utilizando plenamente los fondos para la inversión y el crecimiento del negocio y puede perder oportunidades de mejorar la competitividad y la cuota de mercado a largo plazo. Por lo tanto, al evaluar el ratio, es importante tener en cuenta los objetivos estratégicos a largo plazo y los riesgos financieros de la empresa para garantizar el carácter razonable y efectivo de sus reservas de efectivo.

También es importante analizar el ratio de caja de una empresa en función de las tendencias a lo largo del tiempo, lo que puede proporcionar importantes perspectivas financieras. Si sigue disminuyendo, puede indicar que la liquidez de la empresa se está debilitando, lo que sugiere una reducción relativa de sus reservas de efectivo, que podría conducir a una mayor exposición a tensiones financieras a corto plazo y al riesgo del servicio de la deuda.

Por el contrario, si el ratio de caja sigue aumentando, esto puede indicar que la liquidez de la empresa está aumentando, lo que sugiere que sus reservas de efectivo han aumentado y que es más capaz de hacer frente a las obligaciones a corto plazo y a la volatilidad del mercado. Estas tendencias pueden revelar ajustes en la gestión del capital y las estrategias financieras de una empresa, ayudando así a analizar su salud financiera y sus futuros riesgos operativos.

En la práctica, el ratio de caja puede analizarse para comprender el nivel de solvencia y gestión de la liquidez a corto plazo de una empresa. Sin embargo, es sólo uno de los muchos indicadores financieros y debe utilizarse junto con otros ratios financieros y las operaciones reales de una empresa para formar una evaluación completa de la posición financiera de una empresa.

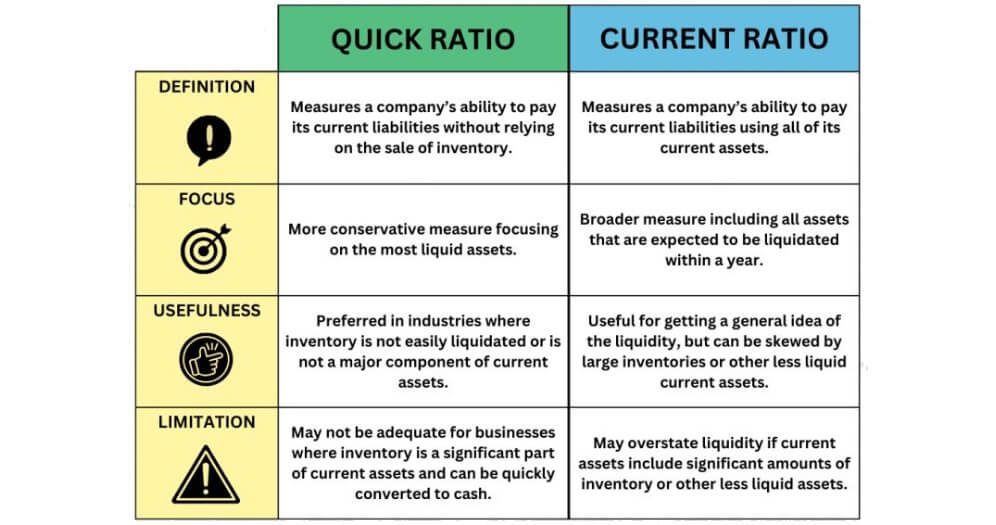

Por lo tanto, es importante compararlo con el quick ratio y el current ratio a la hora de evaluar la liquidez de una empresa. El quick ratio y el current ratio abarcan más activos corrientes, como las cuentas por cobrar y las existencias, y ofrecen una visión más completa de la liquidez. Por el contrario, el ratio de caja, que sólo tiene en cuenta el efectivo y los equivalentes de efectivo, suele ser más bajo y, aunque proporciona una norma de liquidez más rigurosa, puede parecer conservador. Además, analizarlo junto con el ratio de caja proporciona una evaluación más completa de la liquidez.

Por otra parte, las normas del sector varían en cuanto a los requisitos de ratio de caja que se exigen. Por ejemplo, la industria financiera suele exigir ratios más elevados para hacer frente a los requisitos reglamentarios y a la volatilidad del mercado, con el fin de mantener una liquidez suficiente para responder a necesidades financieras imprevistas. Por el contrario, el ratio suele ser más bajo en las industrias manufacturera y minorista, donde el capital se invierte principalmente en la producción y la gestión de inventarios y las necesidades de liquidez son relativamente bajas.

Al mismo tiempo, el tamaño de la empresa y su modelo de negocio también pueden afectar al tamaño adecuado del ratio de caja. Las empresas más grandes o con flujos de caja estables suelen ser capaces de mantener ratios de caja más bajos porque tienen mayor flexibilidad y ventajas en términos de financiación de las operaciones y acceso a la financiación. Las empresas más pequeñas o las que se encuentran en fase de crecimiento, por el contrario, pueden necesitar mantener ratios más elevados para hacer frente a las presiones financieras derivadas de la expansión empresarial y la incertidumbre del mercado, con el fin de garantizar una liquidez suficiente para respaldar su crecimiento.

Por lo tanto, al analizar el ratio de caja, las empresas deben tener en cuenta factores como las características de su propio sector, el modo de funcionamiento y la velocidad de rotación del capital, y compararlos con los de otras empresas del mismo sector para extraer conclusiones más precisas. Al mismo tiempo, no debe analizarse de forma aislada, sino que debe considerarse junto con otros indicadores financieros como el ratio corriente y el ratio rápido.

Rango normal del ratio de caja

El rango normal del ratio de caja varía en función de la industria y la empresa. Dado que las necesidades de capital y los modos de funcionamiento varían mucho de un sector a otro, el nivel específico adecuado debe evaluarse teniendo en cuenta las normas del sector, el modo de funcionamiento de la empresa y su estrategia financiera.

Un ratio de caja superior a 1 suele considerarse conservador, ya que indica que una empresa mantiene un alto nivel de efectivo y equivalentes de efectivo para cubrir las obligaciones a corto plazo y la volatilidad del mercado. Es un buen indicador de liquidez, ya que muestra que una empresa puede hacer frente fácilmente a sus obligaciones financieras a corto plazo. Sin embargo, que sea demasiado alto también puede significar que la empresa no está utilizando plenamente estos recursos de efectivo para el desarrollo o la expansión del negocio y puede estar perdiendo oportunidades potenciales de inversión y crecimiento del mercado.

En términos relativos, un ratio de caja entre 0,5 y 1 suele considerarse moderado, lo que indica que una empresa está utilizando activamente los fondos para invertir y explotar su negocio al tiempo que mantiene un cierto nivel de liquidez. Un ratio en este rango indica que una empresa es capaz de equilibrar eficazmente la liquidez y el uso de capital para satisfacer las necesidades financieras a corto plazo al tiempo que apoya el crecimiento y la expansión del negocio, lo que refleja una buena gestión financiera y planificación estratégica.

Un ratio de caja inferior a 0,5 indica que la empresa tiene una escasa solvencia a corto plazo y se enfrenta a cierto riesgo de liquidez. En este caso, es posible que la empresa no disponga de suficientes reservas de efectivo para responder rápidamente a obligaciones a corto plazo o a necesidades financieras imprevistas. Este ratio más bajo puede indicar que la empresa tiene problemas de gestión de la liquidez, especialmente cuando se acerca a 0. El riesgo es más pronunciado y la empresa puede tener dificultades para hacer frente al servicio de su deuda.

Sin embargo, cabe señalar que un ratio de caja bajo no representa necesariamente una crisis total de liquidez para una empresa. Las empresas pueden recurrir a otros activos líquidos, como las cuentas por cobrar o las existencias, o a fuentes de financiación para cubrir los déficits de financiación a corto plazo. Por lo tanto, al evaluar la posición financiera de una empresa, también deben tenerse en cuenta su estructura general de liquidez y su capacidad de financiación para obtener una evaluación más completa del riesgo y la salud financiera.

Dicho esto, un ratio de caja entre 0,2 y 0,5 se considera generalmente un rango razonable, independientemente de las características del sector, lo que indica que una empresa es capaz de utilizar eficazmente los fondos para la inversión y las operaciones comerciales, manteniendo al mismo tiempo un cierto nivel de liquidez. Sin embargo, este rango sólo sirve como valor de referencia aproximado, y el rango razonable exacto puede variar en función de las características de la industria, el tamaño de la empresa y el modo de funcionamiento.

Por supuesto, en las industrias reales, el ratio ideal varía según las normas del sector. Por ejemplo, la industria financiera suele requerir un ratio de caja elevado para cumplir los estrictos requisitos normativos y hacer frente a necesidades de liquidez imprevistas. Esto se debe a que la industria financiera tiene una mayor demanda de liquidez y seguridad de los fondos y necesita mantener suficientes reservas de efectivo para hacer frente a la volatilidad del mercado y a acontecimientos imprevistos.

Por el contrario, los sectores manufacturero y minorista suelen tener un ratio de caja más bajo. En estos sectores, los fondos se invierten principalmente en la producción y la gestión de inventarios, y la necesidad de liquidez es relativamente baja. Las empresas manufactureras y minoristas suelen depender de grandes inventarios e instalaciones de producción para sus operaciones, por lo que pueden utilizar más capital para la expansión y las operaciones del negocio en lugar de mantener grandes cantidades de efectivo.

Además, las condiciones específicas de un negocio pueden afectar significativamente al ratio de caja ideal. El modelo de negocio de una empresa, su entorno de mercado y su estrategia financiera desempeñan un papel importante a la hora de determinar el rango adecuado para el coeficiente. Por ejemplo, las empresas de alta tecnología o las de nueva creación suelen requerir ratios más elevados para respaldar las actividades de I+D y la expansión del negocio al tiempo que afrontan la incertidumbre y la volatilidad del mercado. Estas empresas pueden enfrentarse a mayores requisitos de capital y riesgos en las primeras etapas y, por lo tanto, necesitan mantener unas reservas de efectivo adecuadas.

Comparativamente, las empresas manufactureras maduras suelen ser capaces de mantener un ratio de caja más bajo porque sus necesidades de financiación son más estables y predecibles. Estas empresas suelen tener una mayor capacidad de capital circulante y flujos de ingresos estables, lo que les permite gestionar eficazmente los flujos de efectivo y los pasivos a corto plazo. Como resultado, las empresas maduras pueden gastar más en la expansión del negocio y en inversiones de capital en lugar de mantener elevadas reservas de efectivo.

Por lo tanto, a la hora de evaluar el ratio de caja, además de referirse a la horquilla anterior, también es necesario tener en cuenta las normas del sector, el modelo de negocio de la empresa y su posición financiera. Comparando los resultados de las empresas del mismo sector, así como las características operativas de la propia empresa y el entorno del mercado, se puede evaluar con mayor precisión la liquidez y la solidez financiera de la empresa, de modo que se puedan tomar decisiones de inversión y gestión razonables.

Definición, cálculo y análisis del ratio de caja

| Categoría |

Contenido |

| Definición |

Mide la capacidad de una empresa para cubrir sus pasivos a corto plazo con efectivo. |

| Fórmula de cálculo |

Ratio de caja = (Efectivo + Equivalentes de efectivo) / Pasivo circulante. |

| Significado en la práctica |

Alto significa liquidez pero efectivo ocioso; bajo significa uso activo pero más riesgo. |

| Rango normal |

De 0,5 a 1 es típico, pero varía según el sector. |

| Aplicación práctica |

Evalúa la solidez financiera a corto plazo con otros. |

| Notas analíticas |

Los criterios varían según el sector, el tamaño y la gestión del efectivo. |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversión o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.