शेयरों में निवेश करने की कुंजी उन कंपनियों को खोजने में निहित है जो निवेश करने लायक हैं, और इसके लिए सबसे पहले कंपनी की पूरी समझ की आवश्यकता होती है। यदि कोई कंपनी समय पर अपने ऋणों का भुगतान करने में असमर्थ है, तो उसे डिफ़ॉल्ट के जोखिम का सामना करना पड़ सकता है, जो न केवल बाजार और निवेशकों के विश्वास को कमजोर करता है, बल्कि शेयर की कीमत को भी नीचे खींचता है, जिससे शेयरधारकों के हितों पर सीधा असर पड़ता है। इन जोखिमों से बचने के लिए, निवेशकों को निवेश करने से पहले कंपनी की तरलता, विशेष रूप से उसके नकद अनुपात पर ध्यान देना चाहिए। अगले भाग में, हम नकद अनुपात की परिभाषा, गणना और अनुप्रयोग में गहराई से जाएंगे।

नकद अनुपात क्या है?

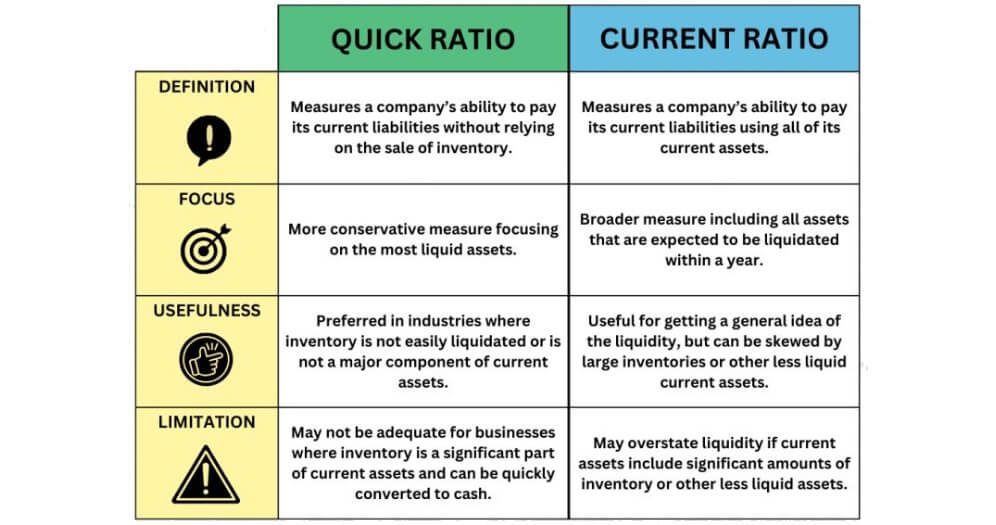

यह किसी कंपनी की अल्पकालिक सॉल्वेंसी का आकलन करने के लिए एक महत्वपूर्ण वित्तीय संकेतक है, जो किसी आपात स्थिति में अल्पकालिक देनदारियों को चुकाने के लिए नकदी और नकदी समकक्षों का उपयोग करने की कंपनी की क्षमता को दर्शाता है। चालू अनुपात और त्वरित अनुपात की तुलना में, नकद अनुपात अधिक कठोर है क्योंकि यह केवल नकदी और नकदी समकक्षों पर विचार करता है और इसमें प्राप्य खातों या इन्वेंट्री जैसी चालू संपत्तियां शामिल नहीं होती हैं।

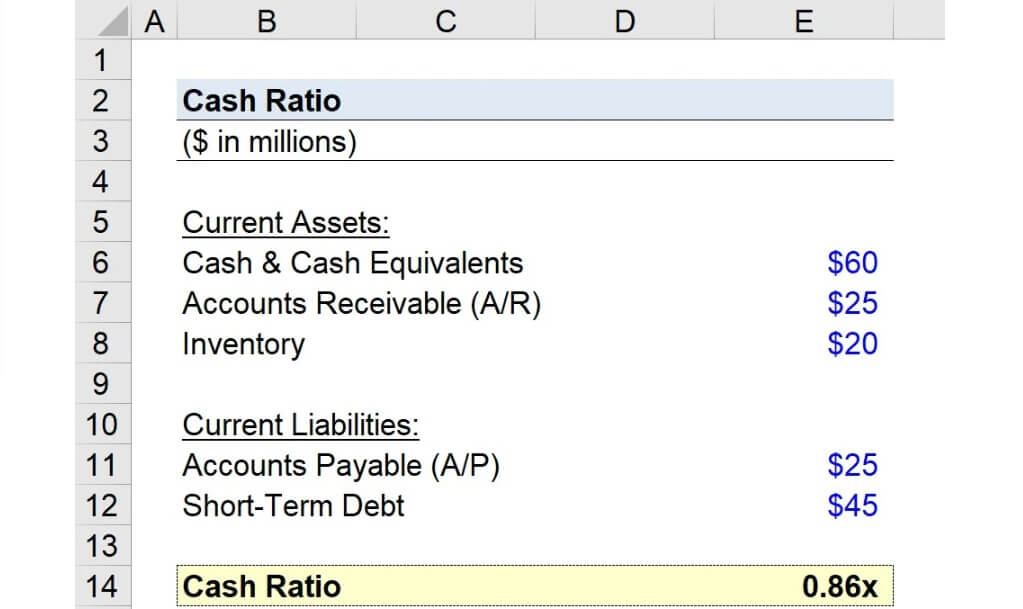

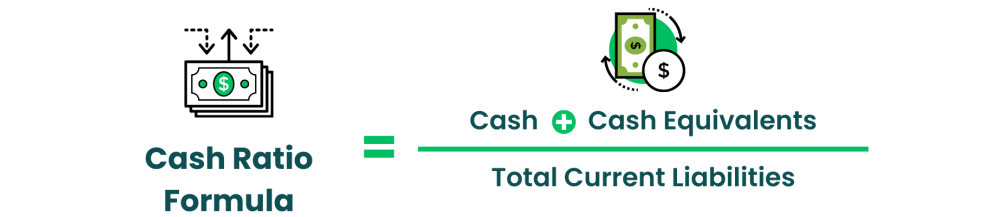

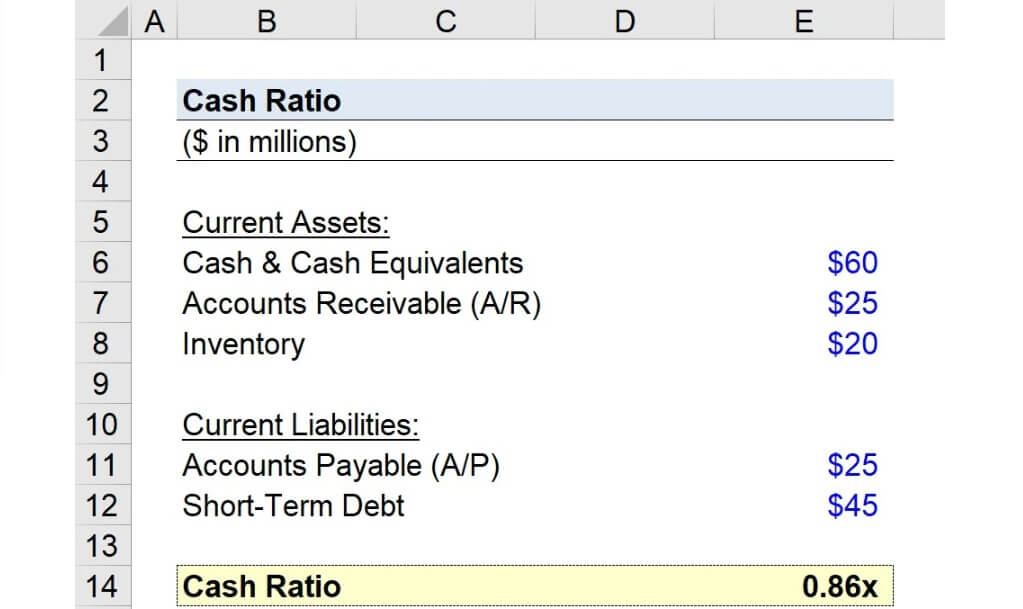

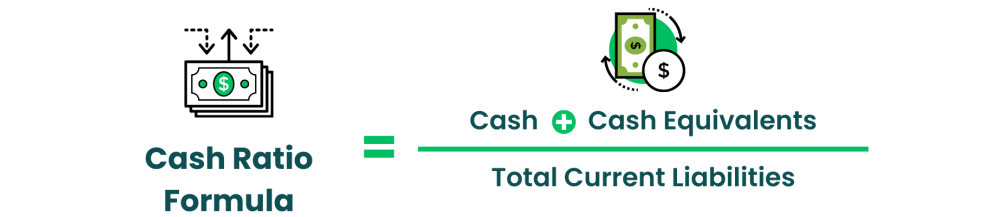

नकद अनुपात की गणना नकद और नकद समकक्षों की कुल राशि को वर्तमान देनदारियों से विभाजित करके की जाती है, जिसे आमतौर पर प्रतिशत के रूप में व्यक्त किया जाता है। मान लीजिए कि किसी कंपनी की वित्तीय स्थिति निम्न है: नकद $50000; नकद समकक्ष $30000; वर्तमान देनदारियाँ $200000. तो गणना के अनुसार:

नकद अनुपात = (50.000 + 30.000) ÷ 200.000 = 80.000 ÷ 200.000 = 0.4. यह दर्शाता है कि कंपनी की वर्तमान देनदारियों का 40% नकद और नकद समकक्षों के साथ चुकाया जा सकता है।

इस गणना के प्रयोजनों के लिए, नकदी का तात्पर्य फर्म द्वारा रखी गई वास्तविक नकदी से है, जिसमें बैंक खाते में रखी गई नकदी की राशि शामिल है। दूसरी ओर, नकद समकक्षों में अल्पकालिक निवेश शामिल हैं जिन्हें जल्दी से नकदी में परिवर्तित किया जा सकता है, जैसे कि ट्रेजरी बिल और बाजार में कारोबार की जाने वाली प्रतिभूतियाँ, जो अत्यधिक तरल परिसंपत्तियाँ हैं जिन्हें अल्पावधि में उनके बुक वैल्यू के करीब कीमत पर प्राप्त किया जा सकता है।

दूसरी ओर, चालू देनदारियाँ वे ऋण हैं जिन्हें व्यवसाय को एक वर्ष के भीतर चुकाना होता है, जिसमें देय खाते, अल्पकालिक उधार और अन्य देनदारियाँ शामिल हैं जो आने वाली हैं। नकद अनुपात की गणना करके, कंपनियाँ और निवेशक इस बात की सटीक तस्वीर प्राप्त कर सकते हैं कि कोई व्यवसाय अल्पकालिक वित्तीय दबावों का कितनी अच्छी तरह सामना कर सकता है और इसकी अल्पकालिक तरलता कितनी सुरक्षित है।

यह विशेष रूप से तरलता के उस अनुपात को मापता है जिसे कोई व्यवसाय अपनी अल्पकालिक देनदारियों के सापेक्ष जल्दी से प्राप्त कर सकता है, जिससे व्यवसाय की अन्य परिसंपत्तियों पर निर्भर हुए बिना अपने आगामी ऋणों को चुकाने की क्षमता का आकलन होता है। इस अनुपात के माध्यम से, निवेशक और लेनदार किसी व्यवसाय की अल्पकालिक तरलता और वित्तीय स्वास्थ्य की स्पष्ट तस्वीर प्राप्त कर सकते हैं।

यह जानने के लिए कि कोई व्यवसाय वित्तीय रूप से मजबूत है या नहीं, इसकी अल्पकालिक शोधन क्षमता को समझना महत्वपूर्ण है। उच्च नकद अनुपात यह दर्शाता है कि कंपनी के पास अपनी अल्पकालिक देनदारियों को पूरा करने के लिए पर्याप्त नकदी और नकद समकक्ष हैं, जिस स्थिति में कंपनी अपनी अल्पकालिक देनदारियों को चुकाने के लिए अपनी तरलता का जल्दी से उपयोग करने में सक्षम है, जिससे वित्तीय तनाव का जोखिम कम हो जाता है।

साथ ही, उच्च नकद अनुपात आमतौर पर यह दर्शाता है कि फर्म ने अधिक नकदी भंडार रखकर संभावित आर्थिक उतार-चढ़ाव या बाजार के दबावों से निपटने के लिए एक रूढ़िवादी वित्तीय रणनीति अपनाई है। यह अभ्यास वित्तीय प्रबंधन में विवेक और दूरदर्शिता को दर्शाता है और कंपनियों को अप्रत्याशित घटनाओं या बाजार अनिश्चितताओं के सामने स्थिर संचालन बनाए रखने में सक्षम बनाता है।

पर्याप्त नकदी भंडार कंपनियों को अधिक लचीलापन प्रदान करता है, जैसे कि आर्थिक मंदी के समय में बाहरी वित्तपोषण की तलाश करने या परिसंपत्तियों को समाप्त करने की आवश्यकता, जिससे वित्तीय जोखिम कम हो जाते हैं और व्यवसाय का दीर्घकालिक स्वास्थ्य बना रहता है। यह ठोस वित्तीय रणनीति न केवल अनिश्चित वातावरण में जीवित रहने की कंपनी की क्षमता को बढ़ाती है बल्कि भविष्य के निवेश अवसरों के लिए अधिक लचीलापन भी प्रदान करती है।

इसके अलावा, नकद अनुपात किसी फर्म की तरलता को मापता है, विशेष रूप से अल्पकालिक वित्तपोषण आवश्यकताओं का सामना करने की उसकी क्षमता को। यह संकेतक विशेष रूप से महत्वपूर्ण है क्योंकि यह बताता है कि क्या फर्म अतिरिक्त वित्तपोषण या अन्य परिसंपत्तियों की प्राप्ति के बिना समय पर अपने अल्पकालिक वित्तीय दायित्वों को पूरा करने में सक्षम है।

आम तौर पर, इसका उच्च स्तर यह दर्शाता है कि फर्म के पास अप्रत्याशित व्यय या बाजार में उतार-चढ़ाव का तुरंत जवाब देने और वित्तीय जोखिम को कम करने के लिए पर्याप्त नकदी भंडार है। यह जितना कम होगा, उतनी ही अधिक संभावना है कि उद्यम को अल्पावधि में नकदी की कमी का सामना करना पड़ सकता है और अपनी वित्तीय जरूरतों को पूरा करने के लिए बाहरी वित्तपोषण या परिसंपत्ति प्राप्ति पर निर्भर रहना पड़ सकता है।

कुल मिलाकर, नकद अनुपात किसी व्यवसाय के अल्पकालिक वित्तीय स्वास्थ्य का विश्लेषण करने के लिए एक महत्वपूर्ण संकेतक है, जो अल्पावधि में वित्तीय दबावों से निपटने की इसकी क्षमता के बारे में जानकारी प्रदान करता है। इसका विश्लेषण करके, निवेशक और प्रबंधक किसी फर्म की अल्पकालिक वित्तीय स्थिरता और तरलता जोखिम का बेहतर आकलन कर सकते हैं और इस प्रकार अधिक सूचित निर्णय ले सकते हैं।

नकद अनुपात विश्लेषण

आम तौर पर, किसी कंपनी की अल्पकालिक सॉल्वेंसी और लिक्विडिटी के संकेतक के रूप में, एक उच्च नकद अनुपात आमतौर पर यह दर्शाता है कि कंपनी के पास मजबूत लिक्विडिटी है और वह अल्पकालिक देनदारियों का तुरंत जवाब देने में सक्षम है, जिससे वित्तीय जोखिम कम हो जाता है, खासकर उच्च बाजार अनिश्चितता या आर्थिक तनाव के समय में। हालांकि, एक उच्च अनुपात का मतलब यह भी हो सकता है कि कंपनी अपनी निष्क्रिय नकदी को प्रभावी ढंग से निवेश नहीं कर रही है, संभावित रूप से विकास के अवसरों को खो रही है और पूंजी का कम कुशलता से उपयोग कर रही है।

इसके विपरीत, कम नकद अनुपात का अर्थ है कि जब कोई व्यवसाय अल्पकालिक देनदारियों का सामना करता है तो उसे तरलता जोखिम का सामना करना पड़ता है और उसे अल्पकालिक वित्तपोषण या परिसंपत्ति प्राप्ति पर निर्भर रहना पड़ सकता है। यह आर्थिक अस्थिरता के समय में वित्तीय तनाव बढ़ा सकता है। साथ ही, यह यह भी संकेत दे सकता है कि कोई व्यवसाय विस्तार और निवेश के लिए सक्रिय रूप से धन का उपयोग कर रहा है, जिससे उच्च रिटर्न मिल सकता है, लेकिन वित्तीय जोखिम से बचने के लिए पर्याप्त तरलता सुनिश्चित करने की आवश्यकता है।

हालांकि, यह ध्यान रखना महत्वपूर्ण है कि इसका उच्च स्तर आमतौर पर यह दर्शाता है कि फर्म के पास अपनी अल्पकालिक बाध्यताओं को पूरा करने के लिए पर्याप्त तरलता है, जो अल्पकालिक वित्तीय जरूरतों या बाजार में उतार-चढ़ाव के सामने तुरंत प्रतिक्रिया करने में सक्षम होने के लिए एक मजबूत वित्तीय कुशन प्रदान करता है। हालांकि, अल्पकालिक तरलता जरूरतों पर विचार करने के अलावा, फर्म की दीर्घकालिक वित्तीय रणनीति और संभावित जोखिमों को भी आकलन में शामिल किया जाना चाहिए।

इसका अत्यधिक उच्च स्तर यह संकेत दे सकता है कि उद्यम व्यवसाय निवेश और विकास के लिए धन का पूरी तरह से उपयोग नहीं कर रहा है और दीर्घकालिक प्रतिस्पर्धात्मकता और बाजार हिस्सेदारी बढ़ाने के अवसरों को खो सकता है। इसलिए, अनुपात का आकलन करते समय, उद्यम के दीर्घकालिक रणनीतिक उद्देश्यों और वित्तीय जोखिमों को ध्यान में रखना महत्वपूर्ण है ताकि इसके नकदी भंडार की उचितता और प्रभावशीलता सुनिश्चित की जा सके।

समय के साथ रुझानों के आधार पर व्यवसाय के नकद अनुपात का विश्लेषण करना भी महत्वपूर्ण है, जो महत्वपूर्ण वित्तीय अंतर्दृष्टि प्रदान कर सकता है। यदि यह लगातार घटता रहता है, तो यह संकेत दे सकता है कि व्यवसाय की तरलता कमजोर हो रही है, जो इसके नकदी भंडार में सापेक्ष कमी का संकेत देता है, जिससे अल्पकालिक वित्तीय तनाव और ऋण सेवा जोखिम का अधिक जोखिम हो सकता है।

इसके विपरीत, यदि यह लगातार बढ़ता रहता है, तो यह संकेत दे सकता है कि फर्म की तरलता बढ़ रही है, यह दर्शाता है कि इसके नकद भंडार में वृद्धि हुई है और यह अल्पकालिक देनदारियों और बाजार की अस्थिरता से बेहतर तरीके से निपटने में सक्षम है। इस तरह के रुझान किसी कंपनी के पूंजी प्रबंधन और वित्तीय रणनीतियों में समायोजन को प्रकट कर सकते हैं, इस प्रकार इसके वित्तीय स्वास्थ्य और भविष्य के परिचालन जोखिमों का विश्लेषण करने में मदद करते हैं।

व्यवहार में, नकद अनुपात का विश्लेषण किसी कंपनी की अल्पकालिक शोधन क्षमता और तरलता प्रबंधन स्तर को समझने के लिए किया जा सकता है। हालाँकि, यह कई वित्तीय संकेतकों में से केवल एक है और इसका उपयोग किसी फर्म की वित्तीय स्थिति का व्यापक मूल्यांकन करने के लिए अन्य वित्तीय अनुपातों और फर्म के वास्तविक संचालन के साथ संयोजन में किया जाना चाहिए।

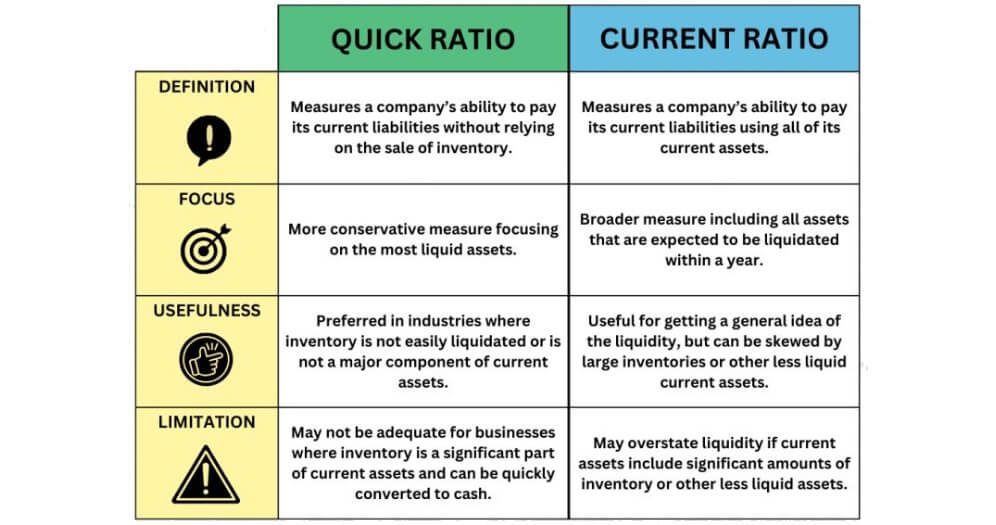

इसलिए किसी उद्यम की तरलता का आकलन करते समय इसकी तुलना त्वरित अनुपात और चालू अनुपात से करना महत्वपूर्ण है। त्वरित अनुपात और चालू अनुपात अधिक चालू परिसंपत्तियों, जैसे कि प्राप्य खाते और इन्वेंट्री को कवर करते हैं, और तरलता का अधिक व्यापक दृष्टिकोण प्रदान करते हैं। इसके विपरीत, नकद अनुपात, जो केवल नकदी और नकद समकक्षों पर विचार करता है, आम तौर पर कम होता है और, जबकि यह तरलता का अधिक कठोर मानक प्रदान करता है, रूढ़िवादी लग सकता है। इसके अलावा, नकदी प्रवाह अनुपात के साथ संयोजन में इसका विश्लेषण करने से अधिक व्यापक तरलता मूल्यांकन मिलता है।

इसके अलावा, उद्योग के मानक इसके लिए अपनी आवश्यकताओं में भिन्न होते हैं। उदाहरण के लिए, वित्तीय उद्योग को अप्रत्याशित वित्तीय आवश्यकताओं का जवाब देने के लिए पर्याप्त तरलता बनाए रखने के लिए विनियामक आवश्यकताओं और बाजार की अस्थिरता से निपटने के लिए आम तौर पर उच्च अनुपात की आवश्यकता होती है। इसके विपरीत, विनिर्माण और खुदरा उद्योगों में अनुपात आम तौर पर कम होता है, जहाँ पूंजी मुख्य रूप से उत्पादन और इन्वेंट्री प्रबंधन में निवेश की जाती है और तरलता की ज़रूरतें अपेक्षाकृत कम होती हैं।

साथ ही, कंपनी का आकार और उसका व्यवसाय मॉडल भी अनुपात के उचित आकार को प्रभावित कर सकता है। बड़ी कंपनियाँ या स्थिर नकदी प्रवाह वाली कंपनियाँ आमतौर पर कम नकदी अनुपात बनाए रखने में सक्षम होती हैं क्योंकि उनके पास संचालन के वित्तपोषण और वित्तपोषण तक पहुँच के मामले में अधिक लचीलापन और लाभ होता है। दूसरी ओर, छोटे उद्यमों या विकास के चरण में, अपने विकास का समर्थन करने के लिए पर्याप्त तरलता सुनिश्चित करने के लिए व्यवसाय विस्तार और बाजार अनिश्चितता से उत्पन्न वित्तीय दबावों से निपटने के लिए उच्च अनुपात बनाए रखने की आवश्यकता हो सकती है।

इसलिए, नकदी अनुपात का विश्लेषण करते समय, उद्यमों को अपने स्वयं के उद्योग की विशेषताओं, संचालन के तरीके और पूंजी कारोबार की गति जैसे कारकों को ध्यान में रखना चाहिए और अधिक सटीक निष्कर्ष निकालने के लिए उसी उद्योग में अन्य उद्यमों के साथ उनकी तुलना करनी चाहिए। साथ ही, इसका विश्लेषण अलग से नहीं किया जाना चाहिए, बल्कि चालू अनुपात और त्वरित अनुपात जैसे अन्य वित्तीय संकेतकों के साथ विचार किया जाना चाहिए।

नकद अनुपात की सामान्य सीमा

नकद अनुपात की सामान्य सीमा उद्योग और कंपनी के आधार पर भिन्न होती है। चूंकि पूंजी की आवश्यकताएं और परिचालन मोड उद्योगों में व्यापक रूप से भिन्न होते हैं, इसलिए विशिष्ट उचित स्तर का मूल्यांकन उद्योग मानकों, कंपनी के परिचालन मोड और वित्तीय रणनीति के साथ संयोजन में किया जाना चाहिए।

1 से अधिक का नकद अनुपात आमतौर पर रूढ़िवादी माना जाता है, जो दर्शाता है कि कंपनी के पास अल्पकालिक देनदारियों और बाजार की अस्थिरता को कवर करने के लिए उच्च स्तर की नकदी और नकद समकक्ष हैं। यह तरलता का एक अच्छा संकेतक है, जो दर्शाता है कि कंपनी अल्पावधि में अपने वित्तीय दायित्वों को आसानी से पूरा कर सकती है। हालाँकि, इसका बहुत अधिक होना यह भी हो सकता है कि फर्म व्यवसाय विकास या विस्तार के लिए इन नकदी संसाधनों का पूरी तरह से उपयोग नहीं कर रही है और संभावित निवेश अवसरों और बाजार विकास से चूक सकती है।

सापेक्ष रूप से, 0.5 और 1 के बीच का नकद अनुपात आम तौर पर मध्यम माना जाता है, जो दर्शाता है कि कंपनी एक निश्चित स्तर की तरलता बनाए रखते हुए अपने व्यवसाय को निवेश और संचालित करने के लिए सक्रिय रूप से धन का उपयोग कर रही है। इस सीमा में अनुपात यह दर्शाता है कि कंपनी व्यवसाय की वृद्धि और विस्तार का समर्थन करते हुए अल्पकालिक वित्तीय आवश्यकताओं को पूरा करने के लिए तरलता और पूंजी उपयोग को प्रभावी ढंग से संतुलित करने में सक्षम है, जो अच्छे वित्तीय प्रबंधन और रणनीतिक योजना को दर्शाता है।

0.5 से कम का अनुपात यह दर्शाता है कि उद्यम में अल्पावधि सॉल्वेंसी कमज़ोर है और उसे कुछ तरलता जोखिम का सामना करना पड़ रहा है। इस मामले में, कंपनी के पास अल्पकालिक देनदारियों या अप्रत्याशित वित्तीय ज़रूरतों का तुरंत जवाब देने के लिए पर्याप्त नकदी भंडार नहीं हो सकता है। यह कम अनुपात यह संकेत दे सकता है कि फर्म के पास तरलता प्रबंधन की चुनौतियाँ हैं, खासकर जब यह 0 के करीब हो। जोखिम अधिक स्पष्ट है, और फर्म को अपने ऋण की सेवा करने में कठिनाइयों का सामना करना पड़ सकता है।

हालांकि, यह ध्यान देने योग्य है कि कम नकदी अनुपात जरूरी नहीं कि किसी फर्म के लिए पूर्ण तरलता संकट का प्रतिनिधित्व करता हो। फर्म अन्य तरल परिसंपत्तियों, जैसे कि प्राप्य खाते या इन्वेंट्री, या अल्पकालिक वित्तपोषण अंतराल को कवर करने के लिए वित्तपोषण स्रोतों पर निर्भर हो सकती हैं। इसलिए, किसी कंपनी की वित्तीय स्थिति का आकलन करते समय, अधिक व्यापक जोखिम मूल्यांकन और वित्तीय स्वास्थ्य प्राप्त करने के लिए इसकी समग्र तरलता संरचना और वित्तपोषण क्षमता को भी ध्यान में रखा जाना चाहिए।

ऐसा कहा जाता है कि 0.2 और 0.5 के बीच का नकद अनुपात आम तौर पर उद्योग की विशेषताओं की परवाह किए बिना एक उचित सीमा माना जाता है, जो दर्शाता है कि एक कंपनी एक निश्चित स्तर की तरलता बनाए रखते हुए निवेश और व्यावसायिक संचालन के लिए धन का प्रभावी ढंग से उपयोग करने में सक्षम है। हालाँकि, यह सीमा केवल एक अनुमानित संदर्भ मूल्य के रूप में कार्य करती है, और उद्योग की विशेषताओं, कंपनी के आकार और संचालन के तरीके के आधार पर सटीक उचित सीमा भिन्न हो सकती है।

बेशक, वास्तविक उद्योगों में, आदर्श अनुपात उद्योग मानकों के अनुसार भिन्न होता है। उदाहरण के लिए, वित्तीय उद्योग को आमतौर पर सख्त विनियामक आवश्यकताओं को पूरा करने और अप्रत्याशित तरलता आवश्यकताओं से निपटने के लिए उच्च नकदी अनुपात की आवश्यकता होती है। ऐसा इसलिए है क्योंकि वित्तीय उद्योग में तरलता और धन की सुरक्षा की अधिक मांग होती है और बाजार में उतार-चढ़ाव और अप्रत्याशित घटनाओं से निपटने के लिए पर्याप्त नकदी भंडार बनाए रखने की आवश्यकता होती है।

इसके विपरीत, विनिर्माण और खुदरा क्षेत्र में आम तौर पर कम अनुपात होते हैं। इन उद्योगों में, धन मुख्य रूप से उत्पादन और इन्वेंट्री प्रबंधन में निवेश किया जाता है, और तरलता की आवश्यकता अपेक्षाकृत कम होती है। विनिर्माण और खुदरा व्यवसाय आम तौर पर अपने संचालन के लिए बड़ी इन्वेंट्री और उत्पादन सुविधाओं पर निर्भर करते हैं, इसलिए वे बड़ी मात्रा में नकदी रखने के बजाय व्यवसाय के विस्तार और संचालन के लिए अधिक पूंजी का उपयोग कर सकते हैं।

इसके अलावा, किसी व्यवसाय की विशिष्ट परिस्थितियाँ आदर्श नकद अनुपात को महत्वपूर्ण रूप से प्रभावित कर सकती हैं। किसी कंपनी का व्यवसाय मॉडल, बाज़ार का माहौल और वित्तीय रणनीति अनुपात के लिए उपयुक्त सीमा निर्धारित करने में महत्वपूर्ण भूमिका निभाते हैं। उदाहरण के लिए, उच्च तकनीक वाली कंपनियों या स्टार्ट-अप को आमतौर पर बाजार की अनिश्चितता और अस्थिरता से निपटने के दौरान अनुसंधान और विकास गतिविधियों और व्यवसाय विस्तार का समर्थन करने के लिए उच्च अनुपात की आवश्यकता होती है। इन व्यवसायों को शुरुआती चरणों में बढ़ी हुई पूंजी आवश्यकताओं और जोखिमों का सामना करना पड़ सकता है और इसलिए उन्हें पर्याप्त नकदी भंडार बनाए रखने की आवश्यकता होती है।

तुलनात्मक रूप से, परिपक्व विनिर्माण कंपनियाँ आमतौर पर कम अनुपात बनाए रखने में सक्षम होती हैं क्योंकि उनकी वित्तपोषण की ज़रूरतें अधिक स्थिर और पूर्वानुमानित होती हैं। इन कंपनियों में आमतौर पर पूंजी और स्थिर राजस्व धाराओं को संचालित करने की अधिक क्षमता होती है, जो उन्हें नकदी प्रवाह और अल्पकालिक देनदारियों को प्रभावी ढंग से प्रबंधित करने में सक्षम बनाती है। नतीजतन, परिपक्व कंपनियाँ उच्च नकदी भंडार बनाए रखने के बजाय व्यवसाय विस्तार और पूंजी निवेश पर अधिक खर्च कर सकती हैं।

इसलिए, नकद अनुपात का आकलन करते समय, उपरोक्त सीमा का संदर्भ देने के अलावा, उद्योग मानकों, कंपनी के व्यवसाय मॉडल और इसकी वित्तीय स्थिति को भी ध्यान में रखना आवश्यक है। एक ही उद्योग में कंपनियों के प्रदर्शन के साथ-साथ कंपनी की अपनी परिचालन विशेषताओं और बाजार के माहौल की तुलना करके, कंपनी की तरलता और वित्तीय सुदृढ़ता का अधिक सटीक रूप से आकलन किया जा सकता है ताकि उचित निवेश और प्रबंधन निर्णय लिए जा सकें।

नकद अनुपात की परिभाषा, गणना और विश्लेषण

| वर्ग

|

सामग्री

|

| परिभाषा

|

यह किसी व्यवसाय की नकदी के साथ अल्पकालिक देनदारियों को कवर करने की क्षमता को मापता है।

|

| गणना सूत्र

|

नकद अनुपात = (नकद + नकद समकक्ष) / चालू देयताएं।

|

| व्यवहारिक महत्व

|

उच्च का अर्थ है तरलता, लेकिन नकदी निष्क्रिय; निम्न का अर्थ है सक्रिय उपयोग, लेकिन अधिक जोखिम।

|

| सामान्य श्रेणी

|

0.5 से 1 सामान्य है, लेकिन उद्योग के अनुसार यह भिन्न हो सकता है।

|

| व्यावहारिक अनुप्रयोग

|

दूसरों के साथ मिलकर अल्पकालिक वित्तीय ताकत का आकलन करना।

|

| विश्लेषणात्मक नोट्स

|

मानदंड उद्योग, आकार और नकदी प्रबंधन के अनुसार अलग-अलग होते हैं।

|

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।