Mulai Trading

Tentang EBC

Diterbitkan pada:

2024-09-13

Diperbarui pada: 2024-09-19

Kunci untuk berinvestasi saham terletak pada menemukan perusahaan yang layak untuk diinvestasikan, dan ini pertama-tama memerlukan pemahaman yang mendalam tentang perusahaan tersebut. Jika suatu perusahaan tidak dapat membayar utangnya tepat waktu, perusahaan tersebut mungkin menghadapi risiko gagal bayar, yang tidak hanya melemahkan pasar dan kepercayaan investor tetapi juga menurunkan harga saham, sehingga secara langsung memengaruhi kepentingan pemegang saham. Untuk menghindari risiko ini, investor harus fokus pada likuiditas perusahaan, khususnya rasio kasnya, sebelum berinvestasi. Pada bagian berikutnya, kita akan membahas definisi, perhitungan, dan penerapan rasio kas.

Apa itu rasio kas?

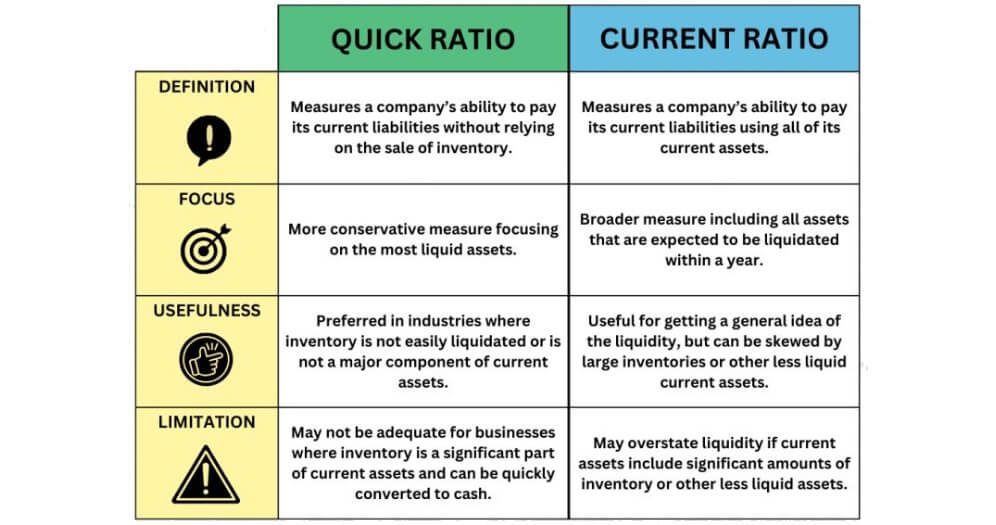

Rasio kas merupakan indikator keuangan penting untuk menilai solvabilitas jangka pendek suatu perusahaan, yang mencerminkan kemampuan perusahaan untuk menggunakan kas dan setara kas yang tersedia untuk membayar kewajiban jangka pendek dalam keadaan darurat. Dibandingkan dengan rasio lancar dan rasio cepat, rasio kas lebih ketat karena hanya mempertimbangkan kas dan setara kas dan tidak termasuk aset lancar seperti piutang atau persediaan.

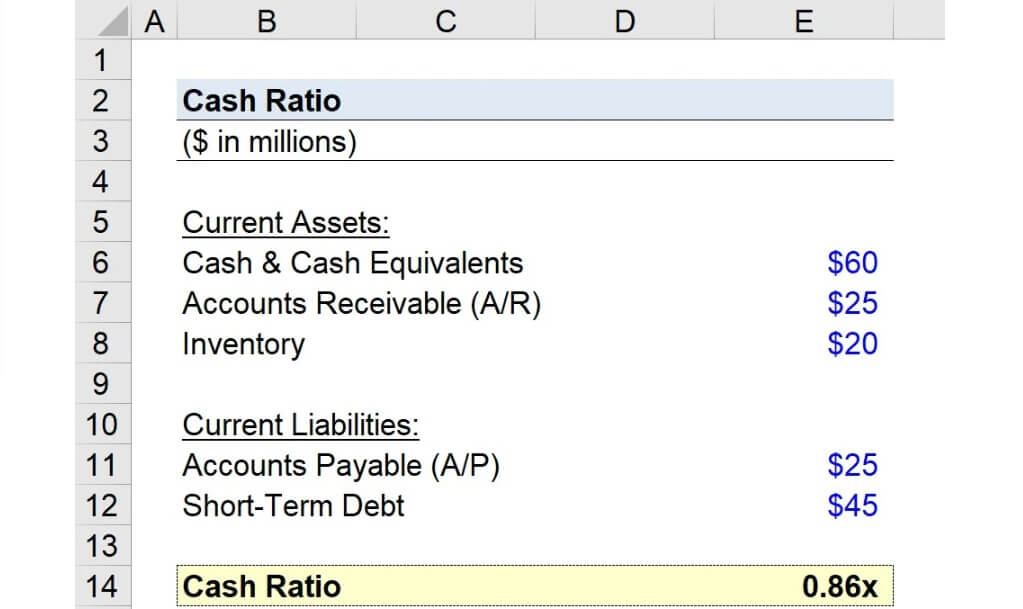

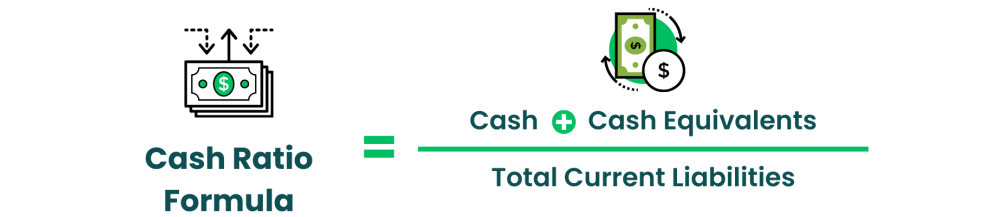

Rasio kas dihitung dengan membagi jumlah total kas dan setara kas dengan kewajiban lancar, yang biasanya dinyatakan dalam persentase. Misalkan sebuah perusahaan memiliki keuangan berikut: kas $50.000; setara kas $30.000; kewajiban lancar $200.000. Maka menurut perhitungan:

Rasio kas = (50.000 + 30.000) ÷ 200.000 = 80.000 ÷ 200.000 = 0,4. Hal ini menunjukkan bahwa 40% dari kewajiban lancar perusahaan dapat dilunasi dengan kas dan setara kas.

Untuk keperluan perhitungan ini, kas mengacu pada kas aktual yang dimiliki oleh perusahaan, yang mencakup jumlah kas yang disimpan dalam rekening bank. Di sisi lain, setara kas mencakup investasi jangka pendek yang dapat dengan cepat dikonversi menjadi kas, seperti surat berharga negara dan surat berharga yang diperdagangkan di pasar, yang merupakan aset yang sangat likuid yang dapat direalisasikan dalam jangka pendek dengan harga yang mendekati nilai bukunya.

Kewajiban lancar, di sisi lain, adalah utang yang harus dilunasi oleh suatu bisnis dalam waktu satu tahun, termasuk utang usaha, pinjaman jangka pendek, dan kewajiban lain yang akan jatuh tempo. Dengan menghitung rasio kas, perusahaan dan investor dapat memperoleh gambaran akurat tentang seberapa baik suatu bisnis dapat mengatasi tekanan keuangan jangka pendek dan seberapa aman likuiditas jangka pendeknya.

Rasio ini secara khusus mengukur proporsi likuiditas yang dapat segera dimanfaatkan oleh suatu bisnis dibandingkan dengan kewajiban jangka pendeknya, sehingga dapat menilai kemampuan bisnis untuk membayar utang yang akan datang tanpa bergantung pada aset lain. Melalui rasio ini, investor dan kreditor dapat memperoleh gambaran yang lebih jelas tentang likuiditas jangka pendek dan kesehatan keuangan suatu bisnis.

Untuk mengetahui apakah suatu bisnis sehat secara finansial atau tidak, penting untuk memahami solvabilitas jangka pendeknya. Rasio kas yang tinggi menunjukkan bahwa suatu perusahaan memiliki cukup kas dan setara kas untuk memenuhi kewajiban jangka pendeknya saat jatuh tempo, yang berarti perusahaan dapat menggunakan likuiditasnya dengan cepat untuk melunasi kewajiban jangka pendeknya, sehingga mengurangi risiko tekanan keuangan.

Pada saat yang sama, rasio kas yang lebih tinggi biasanya menunjukkan bahwa perusahaan telah mengadopsi strategi keuangan yang konservatif untuk mengatasi kemungkinan fluktuasi ekonomi atau tekanan pasar dengan menyimpan lebih banyak cadangan kas. Praktik ini menunjukkan kehati-hatian dan pandangan ke depan dalam manajemen keuangan dan memungkinkan perusahaan untuk mempertahankan operasi yang stabil dalam menghadapi kejadian tak terduga atau ketidakpastian pasar.

Cadangan kas yang memadai memberikan perusahaan ketahanan yang lebih besar, seperti kebutuhan untuk mencari pembiayaan eksternal atau melikuidasi aset pada saat ekonomi sedang lesu, sehingga mengurangi risiko keuangan dan menjaga kesehatan bisnis dalam jangka panjang. Strategi keuangan yang baik ini tidak hanya meningkatkan kemampuan perusahaan untuk bertahan hidup dalam lingkungan yang tidak pasti, tetapi juga memberikan fleksibilitas yang lebih besar untuk peluang investasi di masa mendatang.

Selain itu, rasio kas mengukur likuiditas perusahaan, khususnya kemampuannya untuk menghadapi kebutuhan pendanaan jangka pendek. Indikator ini sangat penting karena menunjukkan apakah perusahaan mampu memenuhi kewajiban keuangan jangka pendeknya tepat waktu tanpa pembiayaan tambahan atau realisasi aset lainnya.

Umumnya, tingkat yang lebih tinggi mengindikasikan bahwa perusahaan memiliki cadangan kas yang cukup untuk merespons pengeluaran tak terduga atau fluktuasi pasar dengan cepat dan mengurangi risiko keuangan. Semakin rendah tingkatnya, semakin besar kemungkinan hal itu mengindikasikan bahwa perusahaan mungkin menghadapi krisis kas dalam jangka pendek dan bergantung pada pembiayaan eksternal atau realisasi aset untuk memenuhi kebutuhan keuangannya.

Secara keseluruhan, rasio kas merupakan indikator penting untuk menganalisis kesehatan keuangan jangka pendek suatu bisnis, yang memberikan informasi tentang kemampuannya untuk mengatasi tekanan keuangan dalam jangka pendek. Dengan menganalisisnya, investor dan manajer dapat menilai stabilitas keuangan jangka pendek dan risiko likuiditas perusahaan dengan lebih baik dan dengan demikian membuat keputusan yang lebih tepat.

Analisis rasio kas

Secara umum, sebagai indikator solvabilitas dan likuiditas jangka pendek perusahaan, rasio kas yang tinggi biasanya menunjukkan bahwa perusahaan memiliki likuiditas yang kuat dan mampu merespons kewajiban jangka pendek dengan cepat, sehingga mengurangi risiko keuangan, terutama pada saat ketidakpastian pasar atau tekanan ekonomi yang tinggi. Namun, rasio yang tinggi juga dapat berarti bahwa perusahaan tidak menginvestasikan kas yang menganggur secara efektif, sehingga berpotensi kehilangan peluang pertumbuhan dan menggunakan modal secara kurang efisien.

Sebaliknya, rasio kas yang rendah menyiratkan bahwa suatu bisnis terpapar risiko likuiditas ketika menanggung kewajiban jangka pendek dan mungkin perlu mengandalkan pembiayaan jangka pendek atau realisasi aset. Hal ini dapat meningkatkan tekanan keuangan pada saat ekonomi tidak stabil. Pada saat yang sama, hal ini juga dapat menunjukkan bahwa suatu bisnis secara aktif memanfaatkan dana untuk ekspansi dan investasi, yang dapat menghasilkan laba yang lebih tinggi, tetapi perlu memastikan likuiditas yang cukup untuk menghindari risiko keuangan.

Namun, penting untuk dicatat bahwa tingkat yang lebih tinggi biasanya menunjukkan bahwa perusahaan memiliki likuiditas yang cukup untuk memenuhi kewajiban jangka pendeknya, yang memberikan penyangga keuangan yang kuat untuk dapat bereaksi cepat dalam menghadapi kebutuhan keuangan jangka pendek atau volatilitas pasar. Namun, selain mempertimbangkan kebutuhan likuiditas jangka pendek, strategi keuangan jangka panjang perusahaan dan potensi risiko perlu diperhitungkan dalam penilaian.

Tingkat yang terlalu tinggi dapat mengindikasikan bahwa perusahaan tidak sepenuhnya memanfaatkan dana untuk investasi dan pertumbuhan bisnis dan dapat kehilangan peluang untuk meningkatkan daya saing jangka panjang dan pangsa pasar. Oleh karena itu, dalam menilai rasio tersebut, penting untuk mempertimbangkan tujuan strategis jangka panjang dan risiko keuangan perusahaan untuk memastikan kewajaran dan efektivitas cadangan kasnya.

Penting juga untuk menganalisis rasio kas bisnis berdasarkan tren dari waktu ke waktu, yang dapat memberikan wawasan keuangan yang penting. Jika rasio terus menurun, ini dapat menunjukkan bahwa likuiditas bisnis melemah, yang menunjukkan penurunan relatif dalam cadangan kasnya, yang dapat menyebabkan paparan yang lebih besar terhadap tekanan keuangan jangka pendek dan risiko pembayaran utang.

Sebaliknya, jika terus meningkat, ini dapat mengindikasikan bahwa likuiditas perusahaan meningkat, yang menunjukkan bahwa cadangan kasnya telah meningkat dan perusahaan lebih mampu mengatasi kewajiban jangka pendek dan volatilitas pasar. Tren tersebut dapat mengungkapkan penyesuaian dalam manajemen modal dan strategi keuangan perusahaan, sehingga membantu menganalisis kesehatan keuangan dan risiko operasional di masa mendatang.

Dalam praktiknya, rasio kas dapat dianalisis untuk memahami solvabilitas jangka pendek dan tingkat pengelolaan likuiditas perusahaan. Namun, rasio ini hanyalah salah satu dari sekian banyak indikator keuangan dan harus digunakan bersama dengan rasio keuangan lain dan operasi aktual perusahaan untuk membentuk penilaian komprehensif atas posisi keuangan perusahaan.

Oleh karena itu, penting untuk membandingkannya dengan rasio cepat dan rasio lancar saat menilai likuiditas suatu perusahaan. Rasio cepat dan rasio lancar mencakup lebih banyak aset lancar, seperti piutang dan persediaan, dan memberikan gambaran likuiditas yang lebih komprehensif. Sebaliknya, rasio kas, yang hanya mempertimbangkan kas dan setara kas, biasanya lebih rendah dan, meskipun memberikan standar likuiditas yang lebih ketat, mungkin tampak konservatif. Selain itu, menganalisisnya bersama dengan rasio arus kas memberikan penilaian likuiditas yang lebih komprehensif.

Selain itu, standar industri bervariasi dalam persyaratannya. Misalnya, industri keuangan biasanya mensyaratkan rasio yang lebih tinggi untuk mengatasi persyaratan regulasi dan volatilitas pasar guna mempertahankan likuiditas yang cukup untuk menanggapi kebutuhan finansial yang tidak terduga. Sebaliknya, rasionya biasanya lebih rendah dalam industri manufaktur dan ritel, di mana modal terutama diinvestasikan dalam produksi dan manajemen inventaris dan kebutuhan likuiditas relatif rendah.

Pada saat yang sama, ukuran perusahaan dan model bisnisnya juga dapat memengaruhi ukuran rasio yang tepat. Perusahaan yang lebih besar atau yang memiliki arus kas yang stabil biasanya mampu mempertahankan rasio kas yang lebih rendah karena mereka memiliki fleksibilitas dan keuntungan yang lebih besar dalam hal pendanaan operasi dan akses ke pembiayaan. Perusahaan yang lebih kecil atau yang berada dalam tahap pertumbuhan, di sisi lain, mungkin perlu mempertahankan rasio yang lebih tinggi untuk mengatasi tekanan keuangan yang timbul dari ekspansi bisnis dan ketidakpastian pasar guna memastikan likuiditas yang cukup untuk mendukung pertumbuhan mereka.

Oleh karena itu, ketika menganalisis rasio kas, perusahaan harus mempertimbangkan faktor-faktor seperti karakteristik industri mereka sendiri, cara operasi, dan kecepatan perputaran modal dan membandingkannya dengan perusahaan lain dalam industri yang sama untuk menarik kesimpulan yang lebih akurat. Pada saat yang sama, rasio kas tidak boleh dianalisis secara terpisah tetapi harus dipertimbangkan bersama dengan indikator keuangan lainnya seperti rasio lancar dan rasio cepat.

Kisaran normal rasio kas

Kisaran normal rasio kas bervariasi tergantung pada industri dan perusahaan. Karena persyaratan modal dan cara operasi sangat bervariasi di berbagai industri, tingkat yang tepat harus dinilai bersama dengan standar industri, cara operasi perusahaan, dan strategi keuangan.

Rasio kas lebih dari 1 biasanya dianggap konservatif, yang menunjukkan bahwa perusahaan memiliki kas dan setara kas dalam jumlah besar untuk menutupi kewajiban jangka pendek dan volatilitas pasar. Rasio ini merupakan indikator likuiditas yang baik, yang menunjukkan bahwa perusahaan dapat dengan mudah memenuhi kewajiban keuangannya dalam jangka pendek. Namun, rasio yang terlalu tinggi juga dapat berarti bahwa perusahaan tidak sepenuhnya memanfaatkan sumber daya kas ini untuk pengembangan atau perluasan bisnis dan mungkin kehilangan peluang investasi potensial dan pertumbuhan pasar.

Secara relatif, rasio kas antara 0,5 dan 1 umumnya dianggap moderat, yang menunjukkan bahwa perusahaan secara aktif menggunakan dana untuk berinvestasi dan mengoperasikan bisnisnya sambil mempertahankan tingkat likuiditas tertentu. Rasio dalam kisaran ini menunjukkan bahwa perusahaan mampu menyeimbangkan likuiditas dan penggunaan modal secara efektif untuk memenuhi kebutuhan keuangan jangka pendek sambil mendukung pertumbuhan dan ekspansi bisnis, yang mencerminkan manajemen keuangan dan perencanaan strategis yang baik.

Rasio kurang dari 0,5 menunjukkan bahwa perusahaan memiliki solvabilitas jangka pendek yang lemah dan menghadapi beberapa risiko likuiditas. Dalam kasus ini, perusahaan mungkin tidak memiliki cukup cadangan kas untuk menanggapi kewajiban jangka pendek atau kebutuhan keuangan yang tidak terduga dengan cepat. Rasio yang lebih rendah ini dapat menunjukkan bahwa perusahaan memiliki tantangan manajemen likuiditas, terutama jika mendekati 0. Risikonya lebih jelas, dan perusahaan mungkin menghadapi kesulitan dalam membayar utangnya.

Namun, perlu dicatat bahwa rasio kas yang rendah tidak selalu mencerminkan krisis likuiditas yang menyeluruh bagi suatu perusahaan. Perusahaan mungkin bergantung pada aset likuid lainnya, seperti piutang atau persediaan, atau pada sumber pembiayaan untuk menutupi kesenjangan pendanaan jangka pendek. Oleh karena itu, ketika menilai posisi keuangan suatu perusahaan, struktur likuiditas keseluruhan dan kapasitas pembiayaannya juga harus diperhitungkan untuk memperoleh penilaian risiko dan kesehatan keuangan yang lebih komprehensif.

Meski demikian, rasio kas antara 0,2 dan 0,5 umumnya dianggap sebagai kisaran yang wajar, terlepas dari karakteristik industri, yang menunjukkan bahwa perusahaan mampu memanfaatkan dana secara efektif untuk investasi dan operasi bisnis sambil mempertahankan tingkat likuiditas tertentu. Namun, kisaran ini hanya berfungsi sebagai nilai referensi perkiraan, dan kisaran wajar yang tepat dapat bervariasi tergantung pada karakteristik industri, ukuran perusahaan, dan cara operasinya.

Tentu saja, dalam industri yang sebenarnya, rasio ideal bervariasi menurut standar industri. Misalnya, industri keuangan biasanya memerlukan rasio kas yang tinggi untuk memenuhi persyaratan regulasi yang ketat dan untuk mengatasi kebutuhan likuiditas yang tidak terduga. Hal ini karena industri keuangan memiliki permintaan yang lebih tinggi terhadap likuiditas dan keamanan dana dan perlu mempertahankan cadangan kas yang cukup untuk mengatasi volatilitas pasar dan kejadian yang tidak terduga.

Sebaliknya, sektor manufaktur dan ritel biasanya memiliki rasio yang lebih rendah. Dalam industri ini, dana terutama diinvestasikan dalam produksi dan manajemen inventaris, dan kebutuhan likuiditas relatif rendah. Bisnis manufaktur dan ritel biasanya bergantung pada inventaris besar dan fasilitas produksi untuk operasi mereka, sehingga mereka dapat menggunakan lebih banyak modal untuk ekspansi bisnis dan operasi daripada menyimpan sejumlah besar uang tunai.

Selain itu, kondisi khusus suatu bisnis dapat memengaruhi rasio kas ideal secara signifikan. Model bisnis, lingkungan pasar, dan strategi keuangan suatu perusahaan memainkan peran penting dalam menentukan kisaran rasio yang tepat. Misalnya, perusahaan teknologi tinggi atau perusahaan rintisan biasanya memerlukan rasio yang lebih tinggi untuk mendukung kegiatan R&D dan ekspansi bisnis sambil menghadapi ketidakpastian dan volatilitas pasar. Bisnis-bisnis ini mungkin menghadapi peningkatan persyaratan modal dan risiko pada tahap awal dan oleh karena itu perlu mempertahankan cadangan kas yang memadai.

Secara komparatif, perusahaan manufaktur yang matang biasanya mampu mempertahankan rasio yang lebih rendah karena kebutuhan pendanaan mereka lebih stabil dan dapat diprediksi. Perusahaan-perusahaan ini biasanya memiliki kemampuan yang lebih besar untuk mengoperasikan modal dan aliran pendapatan yang stabil, yang memungkinkan mereka untuk mengelola arus kas dan kewajiban jangka pendek secara efektif. Akibatnya, perusahaan yang matang dapat menghabiskan lebih banyak uang untuk ekspansi bisnis dan investasi modal daripada mempertahankan cadangan kas yang tinggi.

Oleh karena itu, saat menilai rasio kas, selain mengacu pada kisaran di atas, perlu juga mempertimbangkan standar industri, model bisnis perusahaan, dan posisi keuangannya. Dengan membandingkan kinerja perusahaan dalam industri yang sama serta karakteristik operasi dan lingkungan pasar perusahaan itu sendiri, likuiditas dan kesehatan keuangan perusahaan dapat dinilai lebih akurat sehingga keputusan investasi dan manajemen yang wajar dapat diambil.

| Kategori | Isi |

| Definisi | Mengukur kemampuan bisnis untuk menutupi kewajiban jangka pendek dengan uang tunai. |

| Rumus perhitungan | Rasio kas = (Kas + Setara Kas) / Kewajiban Lancar. |

| Signifikansi praktis | Tinggi berarti likuiditas tetapi kas menganggur; rendah berarti penggunaan aktif tetapi risiko lebih besar. |

| Kisaran normal | 0,5 banding 1 merupakan angka umum, tetapi bervariasi berdasarkan industri. |

| Aplikasi praktis | Menilai kekuatan keuangan jangka pendek dengan orang lain. |

| Catatan analitis | Kriteria bervariasi berdasarkan industri, ukuran, dan pengelolaan kas. |

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi oleh EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.