สรุป

สรุป

อัตราส่วนเงินสด เปรียบเทียบเงินสดกับหนี้สินหมุนเวียน เพื่อประเมินความสามารถในการชำระหนี้ในระยะสั้นและสุขภาพทางการเงิน พิจารณาบรรทัดฐานและการบริหารจัดการของอุตสาหกรรม

กุญแจสำคัญของการลงทุนในหุ้น คือ การค้นหาบริษัทที่มีความคุ้มค่าในการลงทุน โดยขั้นแรกควรทำความเข้าใจบริษัทอย่างละเอียด หากบริษัทไม่สามารถชำระหนี้ได้ตามกำหนดเวลาอาจมีความเสี่ยงที่จะผิดนัดชำระหนี้ ซึ่งไม่เพียงแต่จะทำให้ตลาดและนักลงทุนสูญเสียความเชื่อมั่นเท่านั้น แต่ยังส่งผลให้ราคาหุ้นตกต่ำและกระทบโดยตรงต่อผู้ถือหุ้น เพื่อหลีกเลี่ยงความเสี่ยงเหล่านี้ นักลงทุนควรให้ความสำคัญกับสภาพคล่องของบริษัท โดยเฉพาะการพิจารณาอัตราส่วนเงินสดก่อนการตัดสินใจลงทุน ในหัวข้อถัดไป เราจะเจาะลึกถึงคำจำกัดความ วิธีการคำนวณ และการใช้งานของอัตราส่วนเงินสด

อัตราส่วนเงินสด คืออะไร?

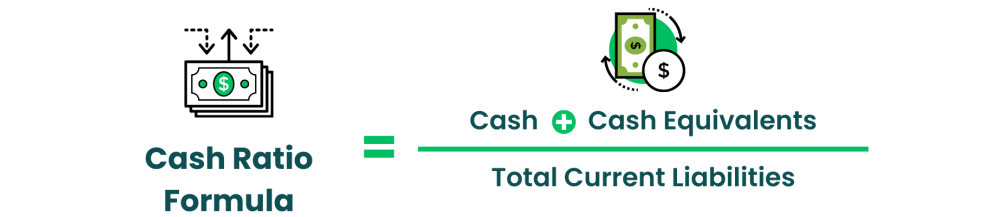

อัตราส่วนเงินสด (Cash Ratio) เป็นตัวบ่งชี้ทางการเงินที่สำคัญในการประเมินความสามารถของบริษัทในการชำระหนี้ในระยะสั้น โดยสะท้อนให้เห็นถึง ความสามารถของบริษัทในการใช้เงินสดและสินทรัพย์เทียบเท่าเงินสดที่มีอยู่ เพื่อชำระหนี้ระยะสั้นในกรณีฉุกเฉิน เมื่อเปรียบเทียบกับอัตราส่วนสภาพคล่องและอัตราส่วนเงินทุนหมุนเวียน อัตราส่วนเงินสดเข้มงวดมากกว่า เนื่องจากพิจารณาเฉพาะเงินสดและสินทรัพย์เทียบเท่าเงินสดเท่านั้น โดยไม่รวมสินทรัพย์หมุนเวียนอื่น ๆ เช่น ลูกหนี้การค้า หรือสินค้าคงคลัง

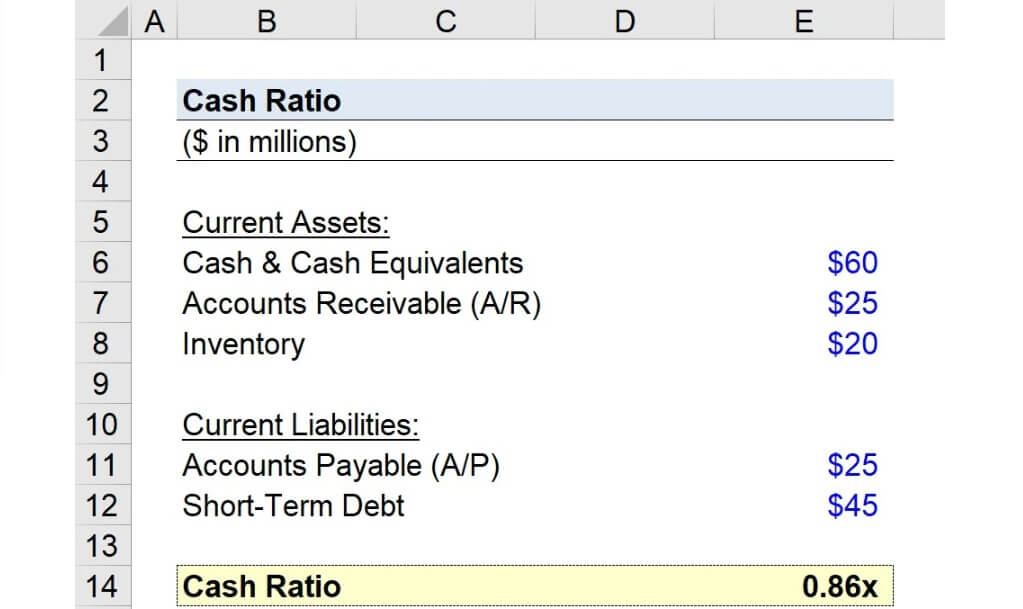

อัตราส่วนเงินสด คำนวณโดยการนำจำนวนเงินสดและสินทรัพย์เทียบเท่าเงินสดทั้งหมด มาหารด้วยหนี้สินหมุนเวียน ซึ่งมักจะแสดงเป็นเปอร์เซ็นต์ สมมติว่าบริษัทมีสถานะทางการเงินดังนี้ : เงินสด 50,000 ดอลลาร์ สินทรัพย์เทียบเท่าเงินสด 30,000 ดอลลาร์ หนี้สินหมุนเวียน 200,000 ดอลลาร์ ดังนั้นดังนั้นการคำนวณจะเป็นดังนี้:

อัตราส่วนเงินสด = (50.000 + 30.000) ÷ 200.000 = 80.000 ÷ 200.000 = 0.4 ซึ่งหมายความว่า 40% ของหนี้สินหมุนเวียนของบริษัทสามารถชำระได้ด้วยเงินสดและรายการเทียบเท่าเงินสด

ในการคำนวณนี้ "เงินสด" หมายถึง เงินสดจริงที่บริษัทถืออยู่ รวมถึงจำนวนเงินสดที่ฝากไว้ในบัญชีธนาคาร ในขณะที่ "สินทรัพย์เทียบเท่าเงินสด" หมายถึง การสินทรัพย์ที่สามารถเปลี่ยนเป็นเงินสดได้อย่างรวดเร็ว เช่น ตั๋วเงินคลัง และหลักทรัพย์ที่มีการซื้อขายในตลาด ซึ่งเป็นสินทรัพย์ที่มีสภาพคล่องสูงสามารถขายได้ในระยะสั้นในราคาที่ใกล้เคียงกับมูลค่าทางบัญชี

ในทางกลับกัน "หนี้สินหมุนเวียน" หมายถึง หนี้สินที่ธุรกิจต้องชำระภายในหนึ่งปี ซึ่งรวมถึงเจ้าหนี้การค้า เงินกู้ระยะสั้น และหนี้สินอื่น ๆ ที่กำลังจะถึงกำหนดชำระ การคำนวณอัตราส่วนเงินสดช่วยให้บริษัทและนักลงทุนสามารถเห็นภาพที่ชัดเจนว่าธุรกิจสามารถรับมือกับแรงกดดันทางการเงินระยะสั้นได้ดีเพียงใด และมีสภาพคล่องในระยะสั้นที่มั่นคงเพียงใด

โดยเฉพาะอย่างยิ่งการวัดสัดส่วนของสภาพคล่องที่ธุรกิจสามารถดึงออกมาใช้ได้อย่างรวดเร็ว เมื่อเทียบกับหนี้สินระยะสั้น จึงสามารถประเมินความสามารถของธุรกิจในการชำระหนี้ในอนาคตโดยไม่ต้องพึ่งพาสินทรัพย์อื่น ๆ อัตราส่วนนี้ช่วยให้ผู้ลงทุนและเจ้าหนี้สามารถมองเห็นภาพรวมของสภาพคล่องระยะสั้นและสุขภาพทางการเงินของธุรกิจได้ชัดเจนยิ่งขึ้น

การที่จะทราบว่าธุรกิจมีความมั่นคงทางการเงินหรือไม่ สิ่งสำคัญคือการเข้าใจความสามารถในการชำระหนี้ระยะสั้นของธุรกิจ อัตราส่วนเงินสดที่สูงแสดงให้เห็นว่า บริษัทมีเงินสดและสินทรัพย์เทียบเท่าเงินสดเพียงพอที่จะชำระหนี้ระยะสั้นเมื่อถึงกำหนด ซึ่งในกรณีนี้บริษัทสามารถใช้สภาพคล่องที่มีอยู่เพื่อชำระหนี้ระยะสั้นได้อย่างรวดเร็ว จึงช่วยลดความเสี่ยงจากความตึงเครียดทางการเงิน

ในขณะเดียวกัน อัตราส่วนเงินสดสูงมักบ่งชี้ว่า บริษัทได้ใช้กลยุทธ์ทางการเงินที่ระมัดระวัง เพื่อรับมือกับความผันผวนทางเศรษฐกิจ หรือแรงกดดันจากตลาดที่อาจเกิดขึ้นได้ โดยการสำรองเงินสดไว้มากขึ้น การปฏิบัตินี้แสดงให้เห็นถึงความรอบคอบและการมองการณ์ไกลในการบริหารการเงิน และทำให้บริษัทสามารถรักษาการดำเนินงานที่มั่นคงได้ เมื่อเผชิญกับเหตุการณ์ที่ไม่คาดคิดหรือความไม่แน่นอนของตลาด

เงินสดสำรองที่เพียงพอช่วยให้บริษัทมีความยืดหยุ่นมากขึ้น เช่น ความจำเป็นในการหาแหล่งเงินทุนภายนอกหรือขายสินทรัพย์ในช่วงที่เศรษฐกิจตกต่ำ ซึ่งจะช่วยลดความเสี่ยงทางการเงินและรักษาความแข็งแกร่งของธุรกิจในระยะยาว กลยุทธ์ทางการเงินที่ดีนี้ ไม่เพียงแต่ช่วยเพิ่มความสามารถในการอยู่รอดของบริษัทในสภาพแวดล้อมที่ไม่แน่นอนเท่านั้น แต่ยังเพิ่มความยืดหยุ่นมากขึ้นสำหรับโอกาสการลงทุนในอนาคตอีกด้วย

นอกจากนี้ อัตราส่วนเงินสดยังวัดสภาพคล่องของบริษัท โดยเฉพาะความสามารถในการรับมือกับความต้องการเงินทุนระยะสั้น ตัวชี้วัดนี้มีความสำคัญเป็นพิเศษ เพราะแสดงให้เห็นว่าบริษัทสามารถชำระหนี้ทางการเงินระยะสั้นได้ทันเวลาโดยไม่ต้องพึ่งพาการจัดหาเงินทุนเพิ่มเติมหรือการขายสินทรัพย์อื่น ๆ

โดยทั่วไป ระดับที่สูงขึ้นบ่งชี้ว่าบริษัทมีเงินสำรองเพียงพอที่จะตอบสนองต่อค่าใช้จ่ายที่ไม่คาดคิดหรือความผันผวนของตลาดได้อย่างรวดเร็ว และลดความเสี่ยงทางการเงิน ยิ่งระดับต่ำลง ก็ยิ่งมีแนวโน้มมากขึ้นที่จะบ่งชี้ว่าบริษัทอาจเผชิญกับภาวะขาดสภาพคล่องทางการเงินในระยะสั้น และต้องพึ่งพาแหล่งเงินทุนภายนอกหรือการขายสินทรัพย์เพื่อตอบสนองความต้องการทางการเงิน

โดยรวมแล้ว อัตราส่วนเงินสดถือเป็นตัวบ่งชี้ที่สำคัญสำหรับการวิเคราะห์สุขภาพทางการเงินในระยะสั้นของธุรกิจ โดยให้ข้อมูลเกี่ยวกับความสามารถในการรับมือกับแรงกดดันทางการเงินในระยะสั้น การวิเคราะห์นี้จะช่วยให้นักลงทุนและผู้บริหารสามารถประเมินเสถียรภาพทางการเงินในระยะสั้นและความเสี่ยงด้านสภาพคล่องของบริษัทได้ดีขึ้น และทำให้ตัดสินใจได้อย่างรอบรู้มากขึ้น

การวิเคราะห์อัตราส่วนเงินสด

โดยทั่วไปแล้ว ในฐานะตัวบ่งชี้ความสามารถในการชำระหนี้ระยะสั้นและสภาพคล่องของบริษัท อัตราส่วนเงินสดที่สูงมักบ่งบอกว่าบริษัทมีสภาพคล่องที่แข็งแกร่งและสามารถตอบสนองต่อหนี้สินระยะสั้นได้อย่างรวดเร็ว ซึ่งช่วยลดความเสี่ยงทางการเงิน โดยเฉพาะในช่วงที่ตลาดมีความไม่แน่นอนสูงหรือเกิดภาวะเศรษฐกิจตกต่ำ อย่างไรก็ตามอัตราส่วนที่สูงอาจหมายความว่า บริษัทไม่ได้ลงทุนเงินสดที่ไม่ได้ใช้ให้เกิดประโยชน์อย่างมีประสิทธิภาพ ซึ่งอาจพลาดโอกาสในการเติบโตและใช้เงินทุนอย่างไม่คุ้มค่า

ในทางกลับกัน อัตราส่วนเงินสดต่ำแสดงว่า ธุรกิจมีความเสี่ยงด้านสภาพคล่อง เมื่อต้องรับภาระผูกพันระยะสั้น และอาจต้องพึ่งพาแหล่งเงินทุนระยะสั้นหรือการขายสินทรัพย์ ซึ่งอาจเพิ่มความเครียดทางการเงินในช่วงที่เศรษฐกิจไม่มั่นคง ในเวลาเดียวกัน อาจบ่งชี้ว่าธุรกิจกำลังใช้เงินทุนอย่างแข็งขัน เพื่อการขยายตัวและการลงทุน ซึ่งอาจนำไปสู่ผลตอบแทนที่สูงขึ้น แต่จำเป็นต้องรักษาสภาพคล่องให้เพียงพอเพื่อหลีกเลี่ยงความเสี่ยงทางการเงิน

อย่างไรก็ตาม สิ่งสำคัญที่ต้องทราบคือ ระดับที่สูงขึ้นมักบ่งชี้ว่าบริษัทมีสภาพคล่องเพียงพอที่จะชำระหนี้ระยะสั้นได้ ซึ่งจะช่วยให้มีเงินสำรองทางการเงินที่แข็งแกร่งเพื่อตอบสนองต่อความต้องการทางการเงินในระยะสั้นหรือความผันผวนของตลาดได้อย่างรวดเร็ว อย่างไรก็ตาม นอกเหนือจากการพิจารณาความต้องการสภาพคล่องในระยะสั้นแล้ว จำเป็นต้องนำกลยุทธ์ทางการเงินในระยะยาวและความเสี่ยงที่อาจเกิดขึ้นของบริษัทเข้ามาพิจารณาในการประเมินด้วย

ระดับที่สูงเกินไปอาจบ่งบอกว่าบริษัทไม่ได้ใช้เงินทุนสำหรับการลงทุนและการเติบโตทางธุรกิจอย่างเต็มที่ และอาจพลาดโอกาสในการเพิ่มขีดความสามารถในการแข่งขันและส่วนแบ่งการตลาดในระยะยาว ดังนั้นในการประเมินอัตราส่วนนี้ ควรคำนึงถึงเป้าหมายเชิงกลยุทธ์ระยะยาวและความเสี่ยงทางการเงินของบรษัท เพื่อให้มั่นใจว่าเงินสำรองมีความเหมาะสมและใช้ได้อย่างมีประสิทธิภาพ

การวิเคราะห์อัตราส่วนเงินสดของธุรกิจโดยพิจารณาจากแนวโน้มในช่วงเวลาต่าง ๆ นั้นมีความสำคัญอย่างยิ่ง เพราะสามารถให้ข้อมูลเชิงลึกทางการเงินที่สำคัญได้ หากอัตราส่วนดังกล่าวยังคงลดลงอย่างต่อเนื่อง อาจบ่งชี้ว่าสภาพคล่องของธุรกิจกำลังอ่อนแอลง ซึ่งสะท้อนถึงการลดลงของเงินสำรองเมื่อเปรียบเทียบกับธุรกิจอื่น ๆ อันอาจส่งผลให้ธุรกิจต้องเผชิญกับความตึงเครียดทางการเงินในระยะสั้นและเพิ่มความเสี่ยงในการชำระหนี้

ในทางกลับกัน หากอัตราส่วนเงินสดเพิ่มขึ้นอย่างต่อเนื่อง อาจบ่งบอกว่าสภาพคล่องของบริษัทกำลังเพิ่มขึ้น ซึ่งหมายความว่า เงินสำรองของบริษัทเพิ่มขึ้นและบริษัทมีความสามารถในการรับมือกับหนี้สินระยะสั้นและความผันผวนของตลาดได้ดียิ่งขึ้น แนวโน้มเหล่านี้สามารถเผยให้เห็นการปรับเปลี่ยนในการจัดการทุนและกลยุทธ์ทางการเงินของบริษัท ซึ่งช่วยให้สามารถวิเคราะห์สภาพการเงินและความเสี่ยงในการดำเนินงานในอนาคตได้

ในทางปฏิบัติ อัตราส่วนเงินสดสามารถนำมาวิเคราะห์ เพื่อทำความเข้าใจถึงความสามารถในการชำระหนี้ระยะสั้นและระดับการบริหารสภาพคล่องของบริษัทได้ อย่างไรก็ตาม อัตราส่วนดังกล่าวเป็นเพียงตัวบ่งชี้ทางการเงินหนึ่งในหลาย ๆ ตัว จึงควรใช้ร่วมกับอัตราส่วนทางการเงินอื่น ๆ และพิจารณาการดำเนินงานจริงของบริษัท เพื่อให้ได้การประเมินสถานะทางการเงินของบริษัทที่ครอบคลุม

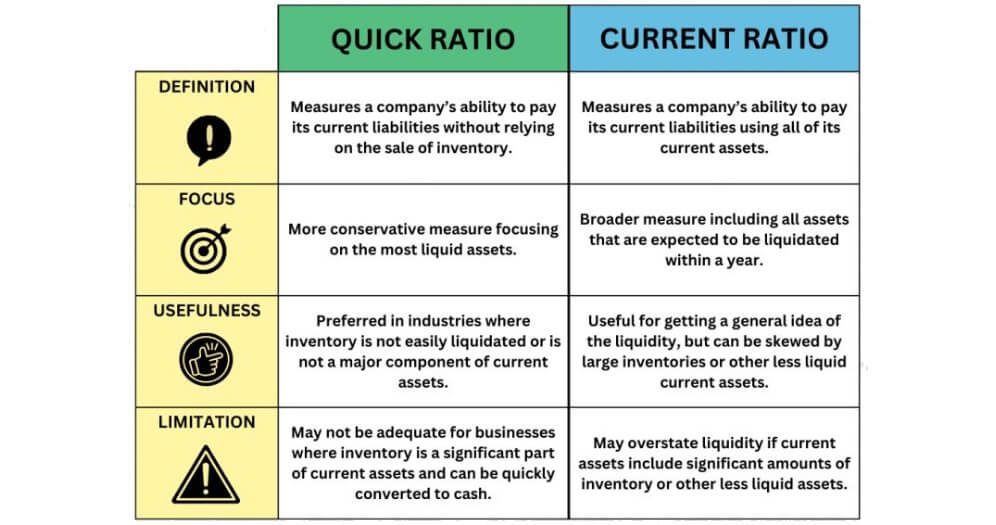

ดังนั้น การเปรียบเทียบอัตราส่วนเงินสด กับ อัตราส่วนเงินทุนหมุนเวียนเร็วและอัตราส่วนสภาพคล่อง จึงเป็นสิ่งสำคัญเมื่อประเมินสภาพคล่องขององค์กร โดยอัตราส่วนเงินทุนหมุนเวียนเร็วและอัตราส่วนสภาพคล่องจะครอบคลุมสินทรัพย์หมุนเวียนอื่น ๆ เช่น ลูกหนี้การค้าและสินค้าคงคลัง ซึ่งให้มุมมองที่ครอบคลุมมากขึ้นเกี่ยวกับสภาพคล่อง ในทางตรงกันข้าม อัตราส่วนเงินสดที่พิจารณาเฉพาะเงินสดและรายการเทียบเท่าเงินสดมักจะต่ำกว่า และแม้ว่าอัตราส่วนเงินสดจะให้มาตรฐานสภาพคล่องที่เข้มงวดยิ่งขึ้นแต่ก็อาจดูอนุรักษ์นิยม นอกจากนี้ การวิเคราะห์อัตราส่วนเงินทุนหมุนเวียนเร็วและอัตราส่วนสภาพคล่องควบคู่กับอัตราส่วนกระแสเงินสดจะช่วยให้ได้การประเมินสภาพคล่องที่ครอบคลุมมากยิ่งขึ้น

นอกจากนี้ มาตรฐานอุตสาหกรรมยังมีข้อกำหนดที่แตกต่างกันออกไป ตัวอย่างเช่น อุตสาหกรรมการเงินมักต้องการอัตราส่วนที่สูงกว่าเพื่อให้สามารถรับมือกับข้อกำหนดด้านกฎระเบียบและความผันผวนของตลาด โดยรักษาสภาพคล่องให้เพียงพอในการตอบสนองต่อความต้องการทางการเงินที่ไม่คาดคิด ในทางกลับกัน อัตราส่วนนี้มักต่ำกว่าในอุตสาหกรรมการผลิตและค้าปลีก ซึ่งเงินทุนส่วนใหญ่ถูกใช้ในการลงทุนด้านการผลิตและการจัดการสินค้าคงคลัง ทำให้ความต้องการสภาพคล่องในอุตสาหกรรมเหล่านี้มีน้อยกว่า

ในขณะเดียวกัน ขนาดของบริษัทและรูปแบบธุรกิจยังมีบทบาทสำคัญในการกำหนดอัตราส่วนเงินสดที่เหมาะสมด้วยเช่นกัน บริษัทขนาดใหญ่หรือบริษัทที่มีกระแสเงินสดมั่นคง สามารถรักษาอัตราส่วนเงินสดให้อยู่ในระดับต่ำกว่าได้ เนื่องจากมีความยืดหยุ่นและข้อได้เปรียบในด้านการจัดหาเงินทุนและการเข้าถึงแหล่งเงินทุนที่ดีกว่า ในทางตรงกันข้าม บริษัทขนาดเล็กหรือบริษัทที่อยู่ในช่วงเติบโต อาจจำเป็นต้องรักษาอัตราส่วนเงินสดที่สูงขึ้น เพื่อรับมือกับแรงกดดันทางการเงินที่เกิดจากการขยายตัวของธุรกิจและความไม่แน่นอนของตลาด เพื่อให้มั่นใจว่าสภาพคล่องมีเพียงพอสำหรับรองรับการเติบโต

ดังนั้น เมื่อวิเคราะห์อัตราส่วนเงินสด บริษัทควรพิจารณาปัจจัยต่าง ๆ เช่น ลักษณะเฉพาะของอุตสาหกรรม รูปแบบการดำเนินงาน และความเร็วในการหมุนเวียนของเงินทุน รวมถึงเปรียบเทียบกับบริษัทอื่น ๆ ในอุตสาหกรรมเดียวกันเพื่อให้ได้ข้อสรุปที่แม่นยำมากขึ้น ในขณะเดียวกัน ไม่ควรวิเคราะห์อัตราส่วนนี้โดยแยกเดี่ยว แต่ควรพิจารณาควบคู่ไปกับตัวชี้วัดทางการเงินอื่น ๆ เช่น อัตราส่วนสภาพคล่องและอัตราส่วนเงินทุนหมุนเวียนเร็ว

ช่วงปกติของอัตราส่วนเงินสด

อัตราส่วนเงินสด ปกติจะแตกต่างกันขึ้นอยู่กับอุตสาหกรรมและบริษัท เนื่องจากความต้องการเงินทุนและรูปแบบการดำเนินงานแตกต่างกันอย่างมากในแต่ละอุตสาหกรรม จึงควรประเมินระดับที่เหมาะสมโดยพิจารณาร่วมกับมาตรฐานอุตสาหกรรม รูปแบบการดำเนินงานของบริษัท และกลยุทธ์ทางการเงิน

อัตราส่วนเงินสดที่มากกว่า 1 มักถือว่าเป็นการวางแผนแบบอนุรักษ์นิยม ซึ่งบ่งชี้ว่าบริษัทมีเงินสดและรายการเทียบเท่าเงินสดในระดับสูงเพียงพอที่จะครอบคลุมหนี้สินระยะสั้นและความผันผวนของตลาด ถือเป็นตัวบ่งชี้สภาพคล่องที่ดี แสดงให้เห็นว่า บริษัทสามารถชำระภาระผูกพันทางการเงินได้อย่างง่ายดายในระยะสั้น อย่างไรก็ตาม หากอัตราส่วนนี้สูงเกินไปอาจบ่งชี้ว่าบริษัทไม่ได้ใช้ทรัพยากรเงินสดเหล่านี้อย่างเต็มที่ในการพัฒนาธุรกิจหรือขยายกิจการ และอาจพลาดโอกาสในการลงทุนและการเติบโตของตลาดที่มีศักยภาพ

เมื่อเทียบกันแล้ว อัตราส่วนเงินสดระหว่าง 0.5 ถึง 1 ถือว่าอยู่ในระดับปานกลาง ซึ่งบ่งชี้ว่าบริษัทใช้เงินทุนอย่างแข็งขันเพื่อลงทุนและดำเนินธุรกิจในขณะที่รักษาสภาพคล่องในระดับหนึ่ง อัตราส่วนในช่วงนี้บ่งชี้ว่าบริษัทสามารถรักษาสมดุลระหว่างสภาพคล่องและการใช้เงินทุนได้อย่างมีประสิทธิภาพ เพื่อตอบสนองความต้องการทางการเงินในระยะสั้น ขณะเดียวกันก็สนับสนุนการเติบโตและการขยายตัวของธุรกิจ ซึ่งสะท้อนถึงการจัดการทางการเงินและการวางแผนเชิงกลยุทธ์ที่ดี

อัตราส่วนที่น้อยกว่า 0.5 บ่งชี้ว่าบริษัทมีความสามารถในการชำระหนี้ระยะสั้นที่อ่อนแอและเผชิญกับความเสี่ยงด้านสภาพคล่องบางประการ ในกรณีนี้ บริษัทอาจไม่มีเงินสำรองเพียงพอที่จะตอบสนองต่อหนี้สินระยะสั้นหรือความต้องการทางการเงินที่ไม่คาดคิดได้อย่างรวดเร็ว อัตราส่วนที่ต่ำนี้อาจแสดงให้เห็นว่าบริษัทมีปัญหาในการจัดการสภาพคล่อง โดยเฉพาะอย่างยิ่งเมื่ออัตราส่วนใกล้เคียงกับ 0 ความเสี่ยงจะยิ่งเด่นชัดขึ้น และบริษัทอาจประสบปัญหาในการชำระหนี้

อย่างไรก็ตาม ควรสังเกตว่าอัตราส่วนเงินสดที่ต่ำไม่ได้หมายความว่าบริษัทจะต้องประสบกับวิกฤตสภาพคล่องทั้งหมด บริษัทอาจต้องพึ่งพาสินทรัพย์สภาพคล่องอื่นๆ เช่น บัญชีลูกหนี้หรือสินค้าคงคลัง หรือแหล่งเงินทุนเพื่อชดเชยช่องว่างการระดมทุนในระยะสั้น ดังนั้น เมื่อประเมินสถานะทางการเงินของบริษัท ควรพิจารณาโครงสร้างสภาพคล่องโดยรวมและศักยภาพในการจัดหาเงินทุนด้วย เพื่อให้ประเมินความเสี่ยงและสถานะทางการเงินได้ครอบคลุมมากขึ้น

อย่างไรก็ตาม อัตราส่วนเงินสดระหว่าง 0.2 ถึง 0.5 โดยทั่วไปถือว่าอยู่ในช่วงที่เหมาะสม โดยไม่คำนึงถึงลักษณะเฉพาะของอุตสาหกรรม ซึ่งแสดงให้เห็นว่าบริษัทสามารถใช้เงินทุนได้อย่างมีประสิทธิภาพทั้งในการลงทุนและการดำเนินธุรกิจ ในขณะเดียวกันก็ยังคงรักษาระดับสภาพคล่องที่เพียงพอ อย่างไรก็ตาม ช่วงนี้เป็นเพียงค่าประมาณเพื่อการอ้างอิงเท่านั้น โดยช่วงที่เหมาะสมอย่างแท้จริงอาจแตกต่างไปตามลักษณะอุตสาหกรรม ขนาดของบริษัท และรูปแบบการดำเนินงาน

แน่นอนว่าในโลกของอุตสาหกรรม อัตราส่วนที่เหมาะสมอาจแตกต่างกันไปตามมาตรฐานของแต่ละอุตสาหกรรม ตัวอย่างเช่น อุตสาหกรรมการเงินมักจะต้องการอัตราส่วนเงินสดที่สูงขึ้น เพื่อให้สอดคล้องกับข้อกำหนดด้านกฎระเบียบที่เข้มงวด และรองรับความต้องการสภาพคล่องที่ไม่อาจคาดการณ์ได้ ทั้งนี้ เนื่องจากอุตสาหกรรมการเงินมีความต้องการสภาพคล่องและความปลอดภัยทางการเงินที่สูงกว่าปกติ จึงจำเป็นต้องรักษาเงินสำรองให้เพียงพอ เพื่อรับมือกับความผันผวนของตลาดและเหตุการณ์ที่อาจเกิดขึ้นโดยไม่คาดคิด

ในทางกลับกัน ภาคการผลิตและการค้าปลีกมักจะมีอัตราส่วนที่ต่ำกว่า ในอุตสาหกรรมเหล่านี้ เงินทุนส่วนใหญ่จะถูกนำไปลงทุนในการผลิตและการจัดการสินค้าคงคลัง และความต้องการสภาพคล่องก็ค่อนข้างต่ำ ธุรกิจการผลิตและการค้าปลีกมักจะพึ่งพาสินค้าคงคลังจำนวนมากและสิ่งอำนวยความสะดวกด้านการผลิตในการดำเนินงาน ดังนั้นจึงสามารถใช้เงินทุนได้มากขึ้นสำหรับการขยายธุรกิจและการดำเนินการแทนที่จะถือเงินสดจำนวนมาก

นอกจากนี้ สถานการณ์เฉพาะของแต่ละธุรกิจยังส่งผลกระทบอย่างมีนัยสำคัญต่ออัตราส่วนเงินสดที่เหมาะสม รูปแบบธุรกิจของบริษัท สภาพแวดล้อมทางการตลาด และกลยุทธ์ทางการเงินของบริษัทต่างมีบทบาทสำคัญในการกำหนดช่วงอัตราส่วนที่เหมาะสม ตัวอย่างเช่น บริษัทเทคโนโลยีขั้นสูงหรือบริษัทสตาร์ทอัพ มักต้องการอัตราส่วนเงินสดที่สูงกว่า เพื่อสนับสนุนกิจกรรมด้านการวิจัยและพัฒนาและการขยายธุรกิจ ขณะเดียวกันยังต้องรับมือกับความไม่แน่นอนและความผันผวนของตลาด ธุรกิจเหล่านี้มักเผชิญกับความต้องการเงินทุนและความเสี่ยงที่สูงขึ้นในช่วงเริ่มต้น จึงจำเป็นต้องรักษาเงินสดสำรองที่เพียงพอเพื่อรองรับการดำเนินงานและการเติบโต

เมื่อเปรียบเทียบกันแล้ว บริษัทผู้ผลิตที่เติบโตเต็มที่มักจะรักษาอัตราส่วนที่ต่ำกว่าได้ เนื่องจากความต้องการด้านเงินทุนมีความมั่นคงและคาดการณ์ได้มากขึ้น บริษัทเหล่านี้มักมีความสามารถในการดำเนินงานด้านทุนและกระแสรายได้ที่มั่นคงมากกว่าซึ่งช่วยให้สามารถควบคุมกระแสเงินสดและหนี้สินระยะสั้นได้อย่างมีประสิทธิภาพ ด้วยเหตุนี้ บริษัทที่เติบโตเต็มที่จึงสามารถทุ่มงบประมาณไปกับการขยายธุรกิจและการลงทุนในสินทรัพย์มากกว่าการเก็บเงินสดสำรองไว้ในปริมาณมาก

ดังนั้น การประเมินอัตราส่วนเงินสดจึงไม่ควรพิจารณาเพียงช่วงตัวเลขที่กล่าวไว้ข้างต้นเท่านั้น แต่ยังต้องคำนึงถึงมาตรฐานของอุตสาหกรรม รูปแบบธุรกิจของบริษัท และสถานะทางการเงินโดยรวมด้วย เมื่อทำการเปรียบเทียบกับประสิทธิภาพของบริษัทอื่นในอุตสาหกรรมเดียวกัน ตลอดจนลักษณะการดำเนินงานและสภาพแวดล้อมทางการตลาดเฉพาะของบริษัทเอง การประเมินสภาพคล่องและความมั่นคงทางการเงินจะมีความแม่นยำยิ่งขึ้น ซึ่งจะช่วยให้สามารถตัดสินใจเรื่องการลงทุนและการจัดการได้อย่างเหมาะสมยิ่งขึ้น

| หมวดหมู่ | เนื้อหา |

| ความหมาย | วัดความสามารถของธุรกิจในการชำระหนี้สินระยะสั้นด้วยเงินสด |

| สูตรการคำนวณ | อัตราส่วนเงินสด = (เงินสด + รายการเทียบเท่าเงินสด) / หนี้สินหมุนเวียน |

| ความสำคัญเชิงปฏิบัติ | สูง หมายถึง มีสภาพคล่องแต่เงินสดไม่ได้ใช้งาน ต่ำ หมายถึง มีการใช้งานจริงแต่มีความเสี่ยงมากขึ้น |

| ช่วงปกติ | 0.5 ถึง 1 ถือเป็นค่าปกติ แต่จะแตกต่างกันไปในแต่ละอุตสาหกรรม |

| การประยุกต์ใช้ในทางปฏิบัติ | ประเมินความแข็งแกร่งทางการเงินระยะสั้นร่วมกับตัวบ่งชี้อื่นๆ |

| หมายเหตุเชิงวิเคราะห์ | เกณฑ์จะแตกต่างกันไปตามอุตสาหกรรม ขนาดของบริษัท และการบริหารจัดการเงินสด |

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่าการลงทุน หลักทรัพย์ ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

คำสั่งที่ดีจนกว่าจะถูกยกเลิกทำให้ผู้ซื้อขายสามารถกำหนดเป้าหมายซื้อหรือขายที่ยังคงใช้งานได้จนกว่าจะดำเนินการเสร็จสิ้นหรือถูกยกเลิก ช่วยให้การซื้อขายเป็นระบบอัตโนมัติโดยไม่ต้องมีการติดตามรายวัน

2025-04-24

เรียนรู้วิธีซื้อหุ้น SpaceX โดยไม่ต้องมีข้อมูลภายใน สำรวจตัวเลือกการลงทุนในหุ้นเอกชนและกลยุทธ์การลงทุนทางอ้อมที่มีให้เลือกในปี 2025

2025-04-24

DYOR แปลว่า “ทำการวิจัยด้วยตนเอง” เรียนรู้ว่าเหตุใดการวิจัยอิสระจึงมีความสำคัญต่อการลงทุนอย่างชาญฉลาด การจัดการความเสี่ยง และการหลีกเลี่ยงข้อผิดพลาดที่มีค่าใช้จ่ายสูง

2025-04-24