Ключ к инвестированию в акции заключается в поиске компаний, в которые стоит инвестировать, и для этого в первую очередь требуется полное понимание компании. Если компания не может вовремя выплатить свои долги, она может столкнуться с риском дефолта, что не только ослабляет рынок и доверие инвесторов, но и снижает цену акций, тем самым напрямую влияя на интересы акционеров. Чтобы избежать этих рисков, инвесторам следует сосредоточиться на ликвидности компании, в частности на ее коэффициенте наличности, перед инвестированием. В следующем разделе мы углубимся в определение, расчет и применение коэффициентов наличности.

Что такое коэффициент ликвидности?

Это важный финансовый показатель для оценки краткосрочной платежеспособности компании, отражающий способность компании использовать имеющиеся денежные средства и их эквиваленты для погашения краткосрочных обязательств в чрезвычайной ситуации. По сравнению с текущим коэффициентом и коэффициентом быстрой ликвидности, коэффициент ликвидности является более строгим, поскольку он учитывает только денежные средства и их эквиваленты и не включает текущие активы, такие как дебиторская задолженность или запасы.

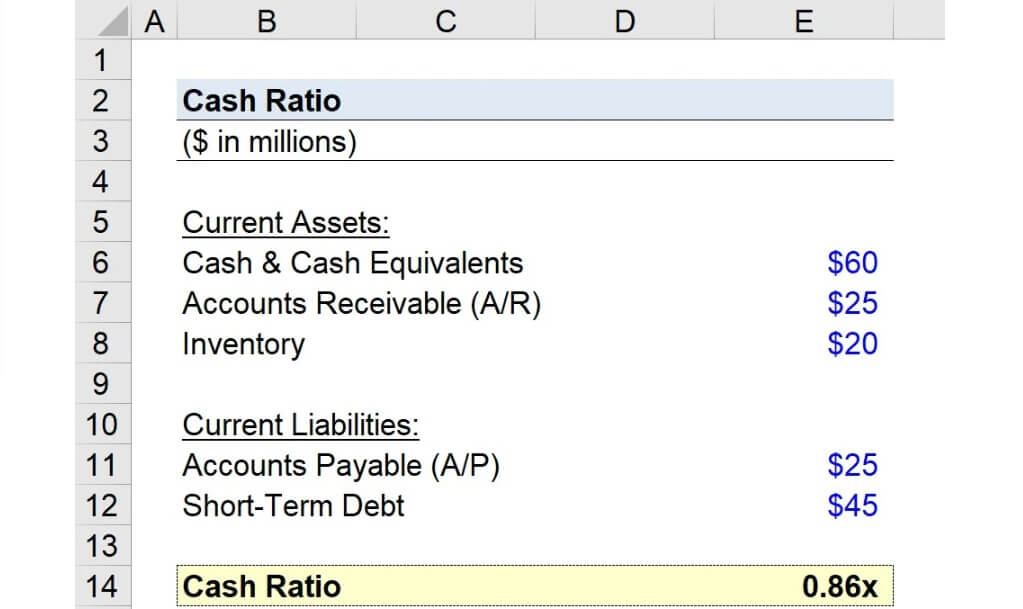

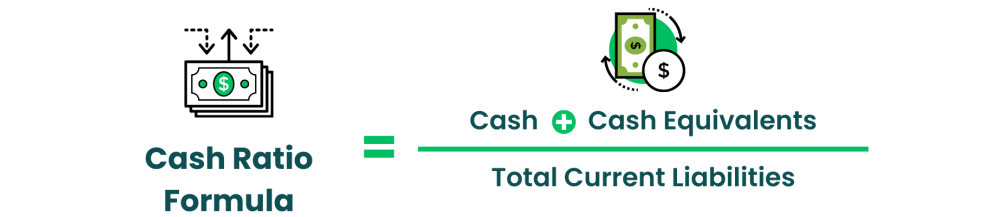

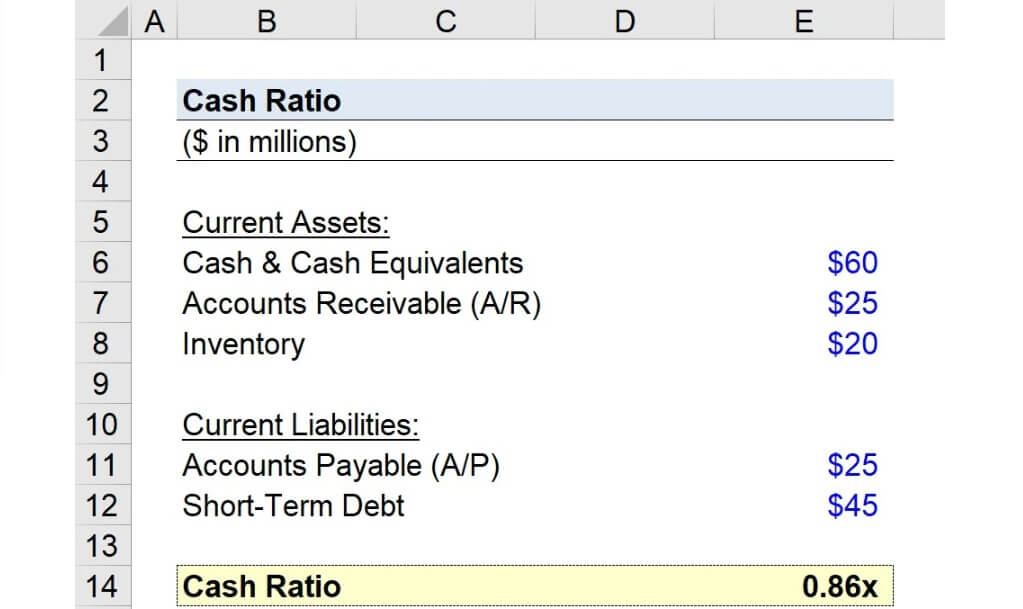

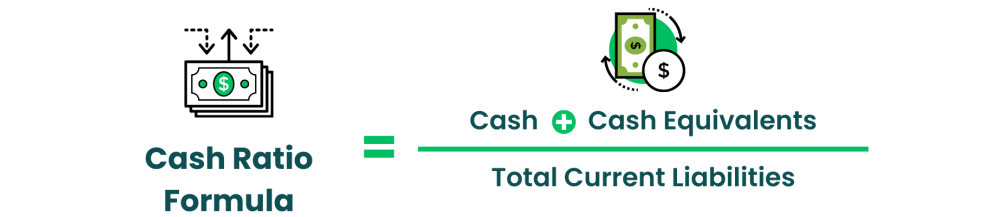

Коэффициент ликвидности рассчитывается путем деления общей суммы денежных средств и их эквивалентов на текущие обязательства, обычно выражаемые в процентах. Предположим, что у компании есть следующие финансовые показатели: денежные средства $50000; эквиваленты денежных средств $30000; текущие обязательства $200000. тогда согласно расчету:

Коэффициент ликвидности = (50,000 + 30,000) ÷ 200,000 = 80,000 ÷ 200,000 = 0,4. Это означает, что 40% текущих обязательств компании могут быть погашены за счет денежных средств и их эквивалентов.

Для целей этого расчета денежные средства относятся к фактическим денежным средствам, хранящимся в фирме, включая сумму денежных средств, хранящихся на банковском счете. С другой стороны, денежные эквиваленты включают краткосрочные инвестиции, которые могут быть быстро конвертированы в денежные средства, такие как казначейские векселя и рыночные ценные бумаги, которые являются высоколиквидными активами, которые могут быть реализованы в краткосрочной перспективе по цене, близкой к их балансовой стоимости.

Текущие обязательства, с другой стороны, — это долги, которые бизнес должен погасить в течение года, включая кредиторскую задолженность, краткосрочные займы и другие обязательства, срок погашения которых наступает. Рассчитав коэффициент ликвидности, компании и инвесторы могут получить точную картину того, насколько хорошо бизнес может справляться с краткосрочными финансовыми трудностями и насколько надежна его краткосрочная ликвидность.

Он специально измеряет долю ликвидности, которую бизнес может быстро получить по отношению к своим краткосрочным обязательствам, тем самым оценивая способность бизнеса погашать свои предстоящие долги, не полагаясь на другие активы. Благодаря этому коэффициенту инвесторы и кредиторы могут получить более ясную картину краткосрочной ликвидности и финансового здоровья бизнеса.

Чтобы узнать, является ли бизнес финансово устойчивым или нет, важно понять его краткосрочную платежеспособность. Высокий коэффициент ликвидности указывает на то, что у компании достаточно денежных средств и их эквивалентов для выполнения своих краткосрочных обязательств по мере наступления срока их погашения, в этом случае компания может быстро использовать свою ликвидность для погашения своих краткосрочных обязательств, тем самым снижая риск финансового стресса.

В то же время более высокий коэффициент ликвидности обычно указывает на то, что фирма приняла консервативную финансовую стратегию, чтобы справиться с возможными экономическими колебаниями или давлением рынка, сохраняя больше денежных резервов. Такая практика демонстрирует осмотрительность и дальновидность в финансовом управлении и позволяет компаниям поддерживать стабильную работу перед лицом непредвиденных событий или рыночной неопределенности.

Достаточные денежные резервы обеспечивают компаниям большую устойчивость, например, при необходимости искать внешнее финансирование или ликвидировать активы в периоды экономического спада, тем самым снижая финансовые риски и поддерживая долгосрочное здоровье бизнеса. Эта надежная финансовая стратегия не только повышает способность компании выживать в неопределенной среде, но и обеспечивает большую гибкость для будущих инвестиционных возможностей.

Кроме того, коэффициент ликвидности измеряет ликвидность фирмы, в частности ее способность справляться с краткосрочными потребностями в финансировании. Этот показатель особенно важен, поскольку он показывает, способна ли фирма своевременно выполнять свои краткосрочные финансовые обязательства без дополнительного финансирования или реализации других активов.

Как правило, его более высокий уровень указывает на то, что фирма имеет достаточные денежные резервы, чтобы быстро реагировать на непредвиденные расходы или колебания рынка и снижать финансовый риск. Чем он ниже, тем более вероятно, что предприятие может столкнуться с денежным кризисом в краткосрочной перспективе и полагаться на внешнее финансирование или реализацию активов для удовлетворения своих финансовых потребностей.

В целом, коэффициент ликвидности является важным показателем для анализа краткосрочного финансового благополучия бизнеса, предоставляя информацию о его способности справляться с финансовым давлением в краткосрочной перспективе. Анализируя его, инвесторы и менеджеры могут лучше оценить краткосрочную финансовую устойчивость и риск ликвидности фирмы и, таким образом, принимать более обоснованные решения.

Анализ коэффициента ликвидности

В целом, как показатель краткосрочной платежеспособности и ликвидности компании, высокий коэффициент ликвидности обычно указывает на то, что компания имеет сильную ликвидность и способна быстро реагировать на краткосрочные обязательства, тем самым снижая финансовый риск, особенно в периоды высокой рыночной неопределенности или экономического стресса. Однако высокий коэффициент может также означать, что компания неэффективно инвестирует свои свободные денежные средства, потенциально упуская возможности роста и менее эффективно используя капитал.

И наоборот, низкий коэффициент ликвидности подразумевает, что бизнес подвержен риску ликвидности, когда он берет на себя краткосрочные обязательства и может нуждаться в краткосрочном финансировании или реализации активов. Это может увеличить финансовый стресс в периоды экономической нестабильности. В то же время это может также указывать на то, что бизнес активно использует средства для расширения и инвестиций, что может привести к более высокой прибыли, но ему необходимо обеспечить достаточную ликвидность, чтобы избежать финансового риска.

Однако важно отметить, что его более высокий уровень обычно указывает на то, что фирма имеет достаточную ликвидность для выполнения своих краткосрочных обязательств, что обеспечивает сильную финансовую подушку безопасности, позволяющую быстро реагировать на краткосрочные финансовые потребности или волатильность рынка. Однако, помимо рассмотрения краткосрочных потребностей в ликвидности, при оценке необходимо учитывать долгосрочную финансовую стратегию фирмы и потенциальные риски.

Его чрезмерно высокий уровень может указывать на то, что предприятие не в полной мере использует средства для инвестиций и роста бизнеса и может упустить возможности для повышения долгосрочной конкурентоспособности и доли рынка. Поэтому при оценке коэффициента важно учитывать долгосрочные стратегические цели и финансовые риски предприятия, чтобы обеспечить обоснованность и эффективность его денежных резервов.

Также важно проанализировать коэффициент ликвидности компании на основе тенденций с течением времени, что может дать важные финансовые сведения. Если он продолжает снижаться, это может указывать на то, что ликвидность компании ослабевает, что предполагает относительное сокращение ее денежных резервов, что может привести к большей подверженности краткосрочному финансовому стрессу и риску обслуживания долга.

И наоборот, если он продолжает расти, это может указывать на то, что ликвидность фирмы увеличивается, что говорит о том, что ее денежные резервы увеличились и она лучше справляется с краткосрочными обязательствами и рыночной волатильностью. Такие тенденции могут выявить корректировки в управлении капиталом и финансовых стратегиях компании, тем самым помогая анализировать ее финансовое состояние и будущие операционные риски.

На практике коэффициент ликвидности можно проанализировать, чтобы понять краткосрочную платежеспособность компании и уровень управления ликвидностью. Однако это лишь один из многих финансовых показателей, и его следует использовать в сочетании с другими финансовыми коэффициентами и фактическими операциями компании для формирования комплексной оценки ее финансового положения.

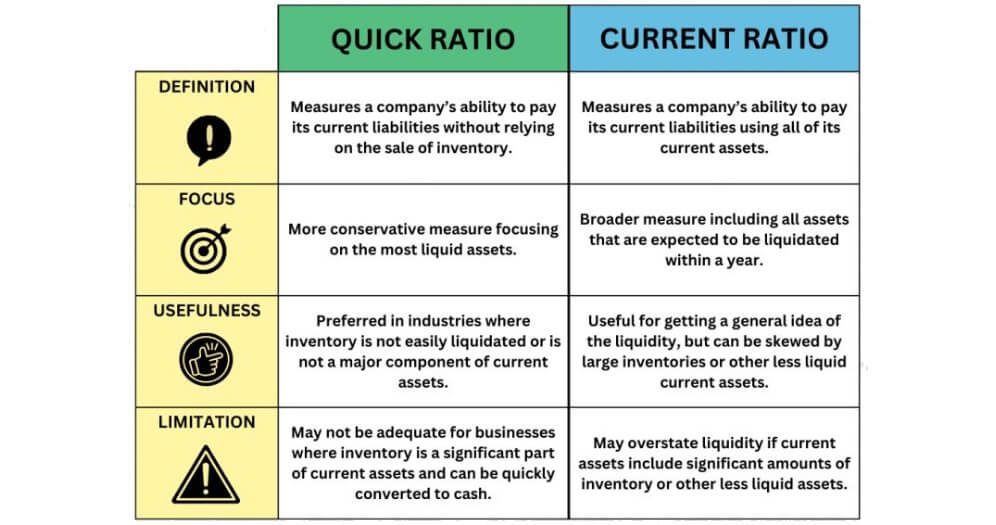

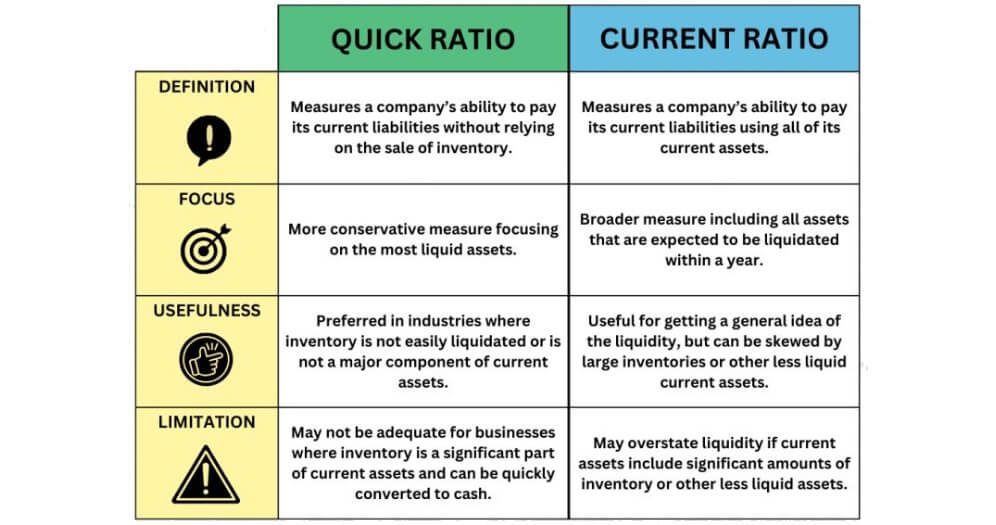

Поэтому важно сравнивать его с коэффициентом быстрой ликвидности и коэффициентом текущей ликвидности при оценке ликвидности предприятия. Коэффициент быстрой ликвидности и коэффициент текущей ликвидности охватывают больше текущих активов, таких как дебиторская задолженность и запасы, и дают более полное представление о ликвидности. Напротив, коэффициент ликвидности, который учитывает только денежные средства и их эквиваленты, обычно ниже и, хотя он обеспечивает более строгий стандарт ликвидности, может показаться консервативным. Кроме того, анализ его в сочетании с коэффициентом денежного потока обеспечивает более полную оценку ликвидности.

Более того, отраслевые стандарты различаются по своим требованиям к нему. Например, финансовая отрасль обычно требует более высоких коэффициентов для соответствия нормативным требованиям и волатильности рынка, чтобы поддерживать достаточную ликвидность для реагирования на непредвиденные финансовые потребности. Напротив, коэффициент обычно ниже в производственной и розничной отраслях, где капитал в основном инвестируется в производство и управление запасами, а потребности в ликвидности относительно низкие.

В то же время размер компании и ее бизнес-модель также могут влиять на соответствующий размер коэффициента. Более крупные компании или компании со стабильными денежными потоками обычно способны поддерживать более низкие коэффициенты денежных средств, поскольку они обладают большей гибкостью и преимуществами с точки зрения операций по финансированию и доступа к финансированию. С другой стороны, предприятиям меньшего размера или тем, которые находятся на стадии роста, может потребоваться поддерживать более высокие коэффициенты, чтобы справиться с финансовым давлением, возникающим из-за расширения бизнеса и рыночной неопределенности, чтобы обеспечить достаточную ликвидность для поддержки своего роста.

Поэтому при анализе коэффициентов ликвидности предприятиям следует учитывать такие факторы, как собственные отраслевые характеристики, режим работы и скорость оборота капитала, а также сравнивать их с другими предприятиями той же отрасли, чтобы делать более точные выводы. В то же время его не следует анализировать изолированно, а следует рассматривать вместе с другими финансовыми показателями, такими как коэффициент текущей ликвидности и коэффициент быстрой ликвидности.

Нормальный диапазон коэффициента ликвидности

Нормальный диапазон коэффициентов наличности варьируется в зависимости от отрасли и компании. Поскольку требования к капиталу и режимы работы сильно различаются в разных отраслях, конкретный подходящий уровень следует оценивать в сочетании с отраслевыми стандартами, режимом работы компании и финансовой стратегией.

Коэффициент ликвидности более 1 обычно считается консервативным, указывая на то, что компания имеет высокий уровень денежных средств и их эквивалентов для покрытия краткосрочных обязательств и волатильности рынка. Это хороший показатель ликвидности, показывающий, что компания может легко выполнить свои финансовые обязательства в краткосрочной перспективе. Однако его слишком высокий уровень может также означать, что фирма не в полной мере использует эти денежные ресурсы для развития или расширения бизнеса и может упускать потенциальные инвестиционные возможности и рост рынка.

В относительном выражении коэффициент ликвидности между 0,5 и 1 обычно считается умеренным, указывая на то, что компания активно использует средства для инвестирования и ведения бизнеса, поддерживая при этом определенный уровень ликвидности. Коэффициент в этом диапазоне указывает на то, что компания способна эффективно сбалансировать ликвидность и использование капитала для удовлетворения краткосрочных финансовых потребностей, одновременно поддерживая рост и расширение бизнеса, что отражает хорошее финансовое управление и стратегическое планирование.

Коэффициент менее 0,5 указывает на то, что у предприятия слабая краткосрочная платежеспособность и оно сталкивается с некоторым риском ликвидности. В этом случае у компании может не быть достаточных денежных резервов для быстрого реагирования на краткосрочные обязательства или непредвиденные финансовые потребности. Этот более низкий коэффициент может указывать на то, что у фирмы есть проблемы с управлением ликвидностью, особенно когда он близок к 0. Риск более выражен, и фирма может столкнуться с трудностями в обслуживании своего долга.

Однако стоит отметить, что низкий коэффициент ликвидности не обязательно означает полный кризис ликвидности для фирмы. Фирмы могут полагаться на другие ликвидные активы, такие как дебиторская задолженность или запасы, или на источники финансирования для покрытия краткосрочных дефицитов финансирования. Поэтому при оценке финансового положения компании следует также учитывать ее общую структуру ликвидности и финансовые возможности для получения более полной оценки риска и финансового здоровья.

При этом коэффициент ликвидности между 0,2 и 0,5 обычно считается разумным диапазоном, независимо от характеристик отрасли, указывая на то, что компания способна эффективно использовать средства для инвестиций и деловых операций, поддерживая при этом определенный уровень ликвидности. Однако этот диапазон служит лишь приблизительным справочным значением, а точный разумный диапазон может варьироваться в зависимости от характеристик отрасли, размера компании и режима работы.

Конечно, в реальных отраслях идеальное соотношение варьируется в зависимости от отраслевых стандартов. Например, финансовая отрасль обычно требует высокого коэффициента ликвидности для соответствия строгим нормативным требованиям и для того, чтобы справляться с непредвиденными потребностями в ликвидности. Это связано с тем, что финансовая отрасль предъявляет более высокие требования к ликвидности и безопасности средств и должна поддерживать достаточные резервы наличности, чтобы справляться с рыночной волатильностью и непредвиденными событиями.

Напротив, в секторах производства и розничной торговли эти коэффициенты обычно ниже. В этих отраслях средства в основном инвестируются в производство и управление запасами, а потребность в ликвидности относительно низкая. Производственные и розничные предприятия обычно полагаются на большие запасы и производственные мощности для своей деятельности, поэтому они могут использовать больше капитала для расширения бизнеса и операций, а не держать большие суммы наличных денег.

Кроме того, конкретные условия бизнеса могут существенно влиять на идеальный коэффициент наличности. Бизнес-модель компании, рыночная среда и финансовая стратегия играют важную роль в определении подходящего диапазона коэффициента. Например, высокотехнологичные компании или стартапы обычно требуют более высоких коэффициентов для поддержки деятельности НИОКР и расширения бизнеса, имея дело с рыночной неопределенностью и волатильностью. Эти предприятия могут столкнуться с повышенными требованиями к капиталу и рисками на ранних стадиях и, следовательно, должны сохранять достаточные резервы наличности.

Для сравнения, зрелые производственные компании обычно способны поддерживать более низкие коэффициенты, поскольку их потребности в финансировании более стабильны и предсказуемы. Такие компании обычно обладают большей способностью управлять капиталом и стабильными потоками доходов, что позволяет им эффективно управлять денежными потоками и краткосрочными обязательствами. В результате зрелые компании могут тратить больше на расширение бизнеса и капитальные вложения, а не на поддержание высоких резервов наличности.

Таким образом, при оценке коэффициента ликвидности, помимо ссылки на вышеуказанный диапазон, необходимо также учитывать отраслевые стандарты, бизнес-модель компании и ее финансовое положение. Сравнивая показатели деятельности компаний в одной отрасли, а также собственные операционные характеристики компании и рыночную среду, можно точнее оценить ликвидность и финансовую устойчивость компании, чтобы можно было принимать обоснованные инвестиционные и управленческие решения.

Определение, расчет и анализ коэффициента ликвидности

| Категория

|

Содержание

|

| Определение

|

Измеряет способность предприятия покрывать краткосрочные обязательства денежными средствами.

|

| Формула расчета

|

Коэффициент ликвидности = (Денежные средства + Денежные эквиваленты) / Текущие обязательства.

|

| Практическое значение

|

Высокий показатель означает ликвидность, но неиспользуемые денежные средства; низкий показатель означает активное использование, но больший риск.

|

| Нормальный диапазон

|

Обычно значение составляет от 0,5 до 1, но может варьироваться в зависимости от отрасли.

|

| Практическое применение

|

Оценивает краткосрочную финансовую устойчивость совместно с другими.

|

| Аналитические заметки

|

Критерии различаются в зависимости от отрасли, размера и управления денежными средствами.

|

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.