A chave para investir em ações está em encontrar empresas nas quais vale a pena investir, e isso requer primeiro um entendimento profundo da empresa. Se uma empresa não for capaz de pagar suas dívidas em dia, ela pode enfrentar o risco de inadimplência, o que não apenas enfraquece o mercado e a confiança dos investidores, mas também arrasta para baixo o preço das ações, afetando diretamente os interesses dos acionistas. Para evitar esses riscos, os investidores devem se concentrar na liquidez de uma empresa, particularmente em seu índice de caixa, antes de investir. Na próxima seção, nos aprofundaremos na definição, cálculo e aplicação de índices de caixa.

O que é índice de caixa?

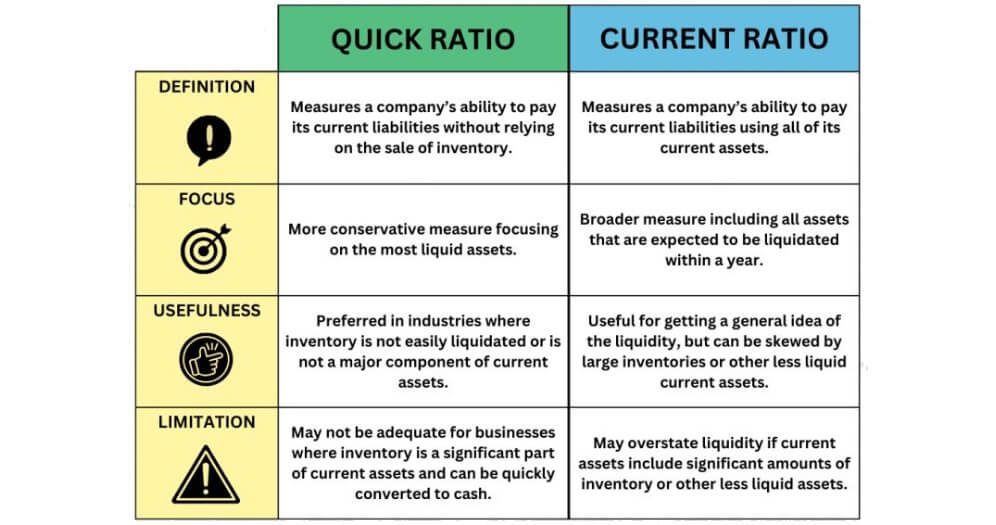

É um indicador financeiro importante para avaliar a solvência de curto prazo de uma empresa, refletindo a capacidade de uma empresa de usar dinheiro e equivalentes de caixa disponíveis para pagar passivos de curto prazo em uma emergência. Comparado ao índice atual e índice rápido, o índice de caixa é mais rigoroso porque considera apenas dinheiro e equivalentes de caixa e não inclui ativos circulantes, como contas a receber ou estoques.

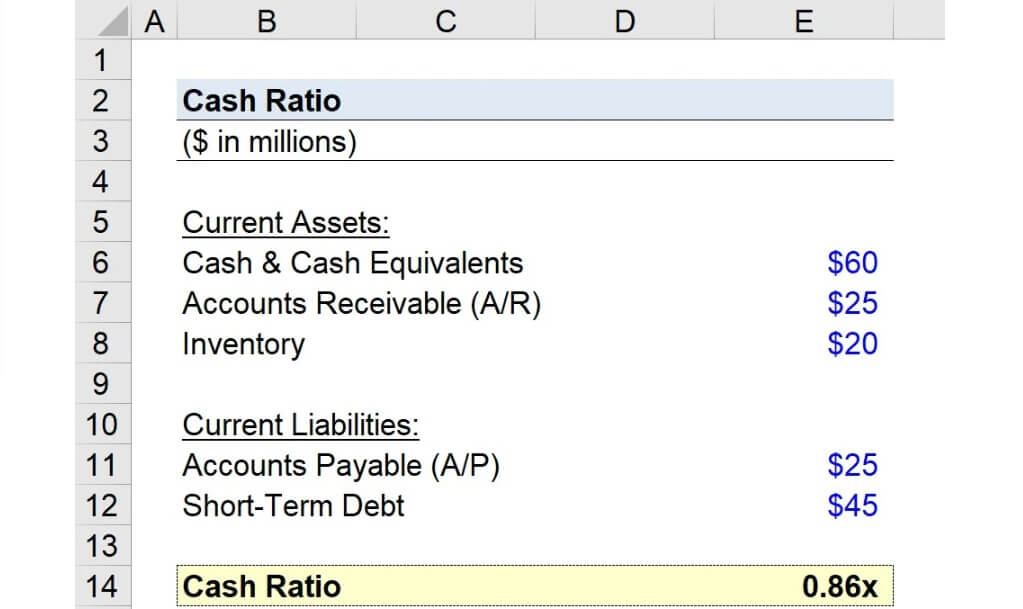

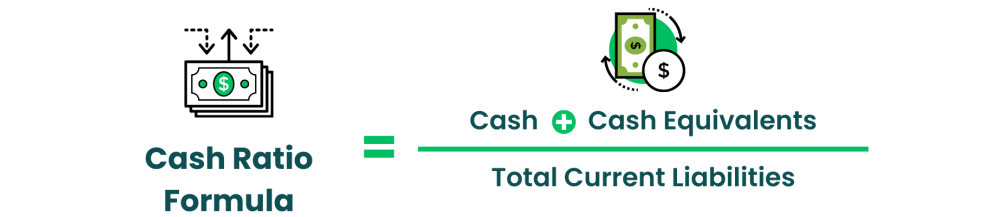

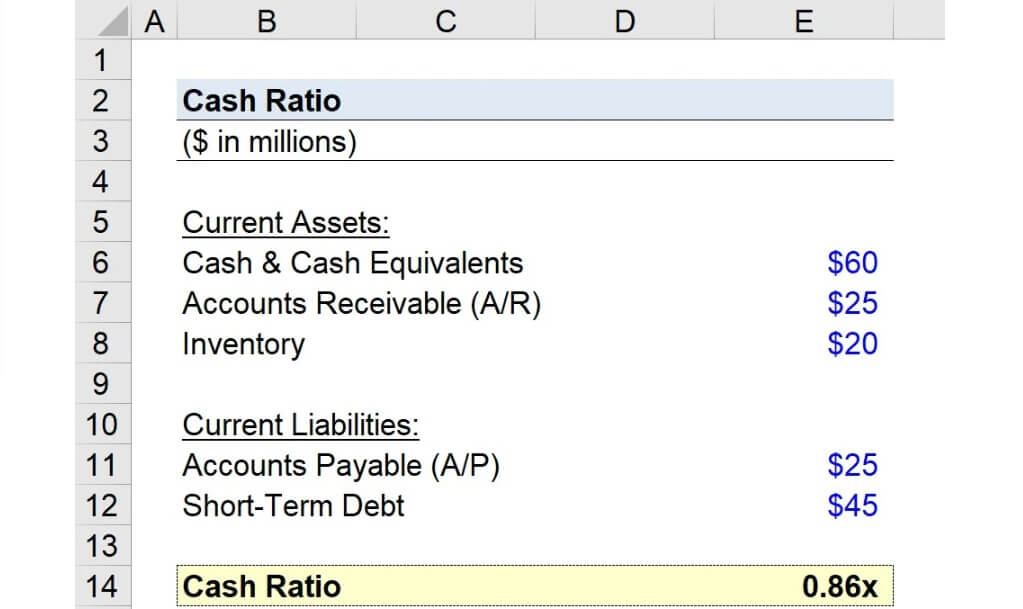

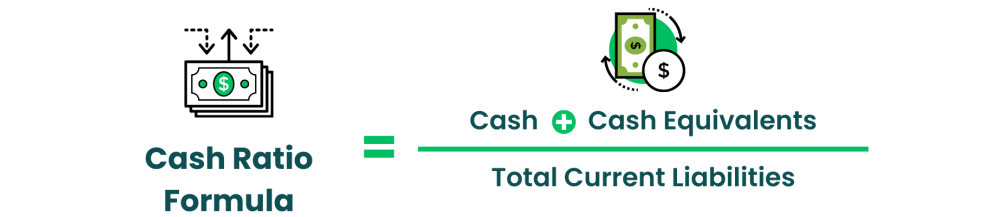

O índice de caixa é calculado dividindo-se o valor total de caixa e equivalentes de caixa pelo passivo circulante, geralmente expresso como uma porcentagem. Suponha que uma empresa tenha as seguintes finanças: caixa $ 50.000; equivalentes de caixa $ 30.000; passivo circulante $ 200.000. Então, de acordo com o cálculo:

Índice de caixa = (50.000 + 30.000) ÷ 200.000 = 80.000 ÷ 200.000 = 0,4. Isso indica que 40% do passivo circulante da empresa pode ser pago com dinheiro e equivalentes de caixa.

Para os propósitos deste cálculo, caixa se refere ao dinheiro real mantido pela empresa, que inclui a quantia de dinheiro mantida em uma conta bancária. Equivalentes de caixa,por outro lado,incluem investimentos de curto prazo que podem ser rapidamente convertidos em dinheiro,como títulos do Tesouro e títulos negociados no mercado,que são ativos altamente líquidos que podem ser realizados no curto prazo a um preço próximo ao seu valor contábil.

Passivos circulantes, por outro lado, são dívidas que uma empresa precisa pagar dentro de um ano, incluindo contas a pagar, empréstimos de curto prazo e outros passivos que estão vencendo. Ao calcular o índice de caixa, empresas e investidores podem obter uma imagem precisa de quão bem uma empresa pode lidar com pressões financeiras de curto prazo e quão segura é sua liquidez de curto prazo.

Ele mede especificamente a proporção de liquidez que uma empresa pode sacar rapidamente em relação aos seus passivos de curto prazo, avaliando assim a capacidade da empresa de pagar suas dívidas futuras sem depender de outros ativos. Por meio dessa proporção, investidores e credores podem obter uma imagem mais clara da liquidez de curto prazo e da saúde financeira de uma empresa.

Para saber se um negócio é financeiramente sólido ou não, é importante entender sua solvência de curto prazo. Um alto índice de caixa indica que uma empresa tem caixa e equivalentes de caixa suficientes para cumprir com suas obrigações de curto prazo conforme elas vencem, caso em que a empresa é capaz de usar sua liquidez rapidamente para pagar seus passivos de curto prazo, reduzindo assim o risco de estresse financeiro.

Ao mesmo tempo, um índice de caixa mais alto geralmente indica que uma empresa adotou uma estratégia financeira conservadora para lidar com possíveis flutuações econômicas ou pressões de mercado, mantendo mais reservas de caixa. Essa prática demonstra prudência e previsão na gestão financeira e permite que as empresas mantenham operações estáveis diante de eventos inesperados ou incertezas de mercado.

Reservas de caixa adequadas fornecem às empresas maior resiliência, como a necessidade de buscar financiamento externo ou liquidar ativos em tempos de crise econômica, reduzindo assim os riscos financeiros e mantendo a saúde do negócio a longo prazo. Essa estratégia financeira sólida não apenas aumenta a capacidade de uma empresa sobreviver em um ambiente incerto, mas também fornece maior flexibilidade para futuras oportunidades de investimento.

Além disso, o índice de caixa mede a liquidez de uma empresa, especificamente sua capacidade de lidar com as necessidades de financiamento de curto prazo. Este indicador é particularmente importante, pois revela se a empresa é capaz de cumprir suas obrigações financeiras de curto prazo em tempo hábil, sem financiamento adicional ou realização de outros ativos.

Geralmente, seu nível mais alto indica que a empresa tem reservas de caixa suficientes para responder rapidamente a despesas inesperadas ou flutuações de mercado e reduzir o risco financeiro. Quanto menor for, mais provável é que indique que a empresa pode enfrentar uma crise de caixa no curto prazo e depender de financiamento externo ou realização de ativos para atender às suas necessidades financeiras.

No geral, o índice de caixa é um indicador importante para analisar a saúde financeira de curto prazo de um negócio, fornecendo informações sobre sua capacidade de lidar com pressões financeiras no curto prazo. Ao analisá-lo, investidores e gestores podem avaliar melhor a estabilidade financeira de curto prazo e o risco de liquidez de uma empresa e, assim, tomar decisões mais informadas.

Análise do índice de caixa

Em termos gerais, como um indicador da solvência e liquidez de curto prazo de uma empresa, um alto índice de caixa geralmente indica que uma empresa tem forte liquidez e é capaz de responder rapidamente a passivos de curto prazo, reduzindo assim o risco financeiro, especialmente em tempos de alta incerteza de mercado ou estresse econômico. No entanto, um alto índice também pode significar que uma empresa não está investindo seu caixa ocioso de forma eficaz, potencialmente perdendo oportunidades de crescimento e usando o capital de forma menos eficiente.

Por outro lado, um baixo índice de caixa implica que uma empresa está exposta ao risco de liquidez quando incorre em passivos de curto prazo e pode precisar depender de financiamento de curto prazo ou realizações de ativos. Pode aumentar o estresse financeiro em tempos de instabilidade econômica. Ao mesmo tempo, também pode indicar que uma empresa está utilizando ativamente fundos para expansão e investimento, o que pode levar a retornos mais altos, mas precisa garantir liquidez suficiente para evitar riscos financeiros.

É importante notar, no entanto, que seu nível mais alto geralmente indica que uma empresa tem liquidez suficiente para cumprir com suas obrigações de curto prazo, o que fornece uma forte almofada financeira para ser capaz de reagir rapidamente diante de necessidades financeiras de curto prazo ou volatilidade do mercado. No entanto, além de considerar as necessidades de liquidez de curto prazo, a estratégia financeira de longo prazo de uma empresa e os riscos potenciais precisam ser considerados na avaliação.

Seu nível excessivamente alto pode indicar que a empresa não está utilizando totalmente os fundos para investimento e crescimento empresarial e pode perder oportunidades de aumentar a competitividade e a participação de mercado a longo prazo. Portanto, ao avaliar a proporção, é importante levar em conta os objetivos estratégicos de longo prazo e os riscos financeiros da empresa para garantir a razoabilidade e a eficácia de suas reservas de caixa.

Também é importante analisar o índice de caixa de um negócio com base em tendências ao longo do tempo, o que pode fornecer insights financeiros importantes. Se ele continuar a cair, isso pode indicar que a liquidez do negócio está enfraquecendo, sugerindo uma redução relativa em suas reservas de caixa, o que pode levar a uma maior exposição ao estresse financeiro de curto prazo e ao risco de serviço da dívida.

Por outro lado, se continuar a subir, isso pode indicar que a liquidez de uma empresa está aumentando, sugerindo que suas reservas de caixa aumentaram e ela está mais apta a lidar com passivos de curto prazo e volatilidade do mercado. Tais tendências podem revelar ajustes na gestão de capital e estratégias financeiras de uma empresa, ajudando assim a analisar sua saúde financeira e riscos operacionais futuros.

Na prática, o índice de caixa pode ser analisado para entender a solvência de curto prazo de uma empresa e o nível de gerenciamento de liquidez. No entanto, ele é apenas um dos muitos indicadores financeiros e deve ser usado em conjunto com outros índices financeiros e as operações reais de uma empresa para formar uma avaliação abrangente da posição financeira de uma empresa.

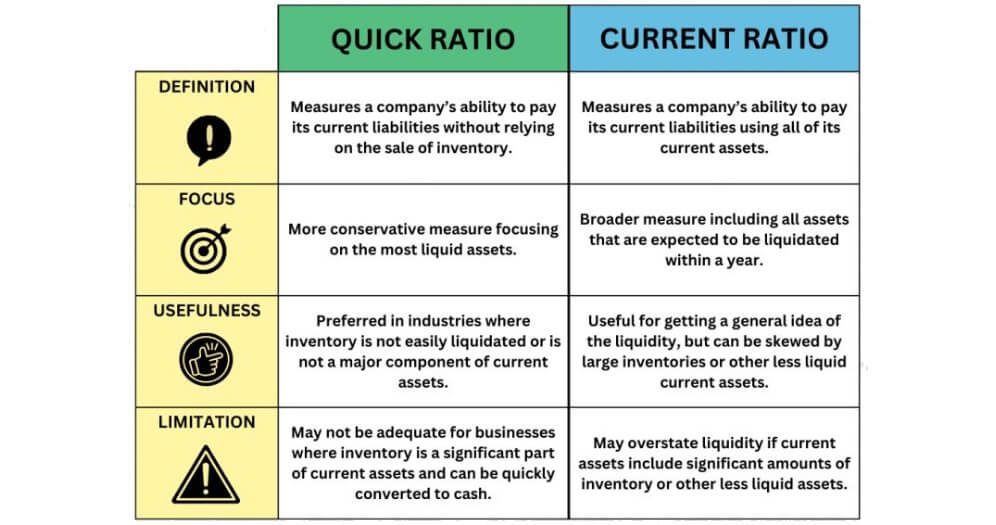

Portanto, é importante compará-lo com o índice de liquidez imediata e o índice de liquidez corrente ao avaliar a liquidez de uma empresa. O índice de liquidez imediata e o índice de liquidez corrente cobrem mais ativos circulantes, como contas a receber e estoques, fornecendo uma visão mais abrangente da liquidez. Em contraste, o índice de liquidez corrente, que considera apenas caixa e equivalentes de caixa, é tipicamente menor e, embora forneça um padrão mais rigoroso de liquidez, pode parecer conservador. Além disso, analisá-lo em conjunto com o índice de fluxo de caixa fornece uma avaliação de liquidez mais abrangente.

Aliás, os padrões da indústria variam em seus requisitos para isso. Por exemplo, a indústria financeira normalmente requer índice de caixa mais alto para lidar com requisitos regulatórios e volatilidade do mercado, a fim de manter liquidez suficiente para responder a necessidades financeiras inesperadas. Em contraste, o índice é normalmente menor nas indústrias de manufatura e varejo, onde o capital é investido principalmente na produção e gestão de estoque e as necessidades de liquidez são relativamente baixas.

Ao mesmo tempo, o tamanho da empresa e seu modelo de negócios também podem afetar o tamanho apropriado do índice. Empresas maiores ou aquelas com fluxos de caixa estáveis geralmente conseguem manter índice de caixa mais baixo porque têm maior flexibilidade e vantagens em termos de operações de financiamento e acesso a financiamento. Empresas menores ou aquelas em estágio de crescimento, por outro lado, podem precisar manter índices mais altos para lidar com as pressões financeiras decorrentes da expansão dos negócios e da incerteza do mercado, a fim de garantir liquidez suficiente para dar suporte ao seu crescimento.

Portanto, ao analisar índice de caixa, as empresas devem levar em conta fatores como suas próprias características da indústria, modo de operação e velocidade de giro de capital e compará-los com outras empresas na mesma indústria para tirar conclusões mais precisas. Ao mesmo tempo, não deve ser analisado isoladamente, mas deve ser considerado junto com outros indicadores financeiros, como índice corrente e índice rápido.

Faixa normal de índice de caixa

A faixa normal de índice de caixa varia dependendo do setor e da empresa. Como os requisitos de capital e os modos operacionais variam amplamente entre os setores, o nível apropriado específico deve ser avaliado em conjunto com os padrões do setor, o modo operacional da empresa e a estratégia financeira.

Um índice de caixa maior que 1 é geralmente considerado conservador, indicando que uma empresa detém um alto nível de caixa e equivalentes de caixa para cobrir passivos de curto prazo e volatilidade do mercado. É um bom indicador de liquidez, mostrando que uma empresa pode facilmente cumprir com suas obrigações financeiras no curto prazo. No entanto, ser muito alto também pode significar que a empresa não está utilizando totalmente esses recursos de caixa para desenvolvimento ou expansão de negócios e pode estar perdendo potenciais oportunidades de investimento e crescimento de mercado.

Em termos relativos, um índice de caixa entre 0,5 e 1 é geralmente considerado moderado, indicando que uma empresa está utilizando fundos ativamente para investir e operar seus negócios, mantendo um certo nível de liquidez. Um índice nessa faixa indica que uma empresa é capaz de equilibrar efetivamente a liquidez e o uso de capital para atender às necessidades financeiras de curto prazo, ao mesmo tempo em que dá suporte ao crescimento e à expansão dos negócios, refletindo uma boa gestão financeira e planejamento estratégico.

Um índice de caixa inferior a 0,5 indica que a empresa tem solvência fraca de curto prazo e enfrenta algum risco de liquidez. Nesse caso, a empresa pode não ter reservas de caixa suficientes para responder rapidamente a passivos de curto prazo ou necessidades financeiras inesperadas. Esse índice menor pode indicar que a empresa tem desafios de gestão de liquidez, especialmente quando está próxima de 0. O risco é mais pronunciado, e a empresa pode enfrentar dificuldades em pagar sua dívida.

No entanto, vale a pena notar que um baixo índice de caixa não representa necessariamente uma crise de liquidez completa para uma empresa. As empresas podem depender de outros ativos líquidos, como contas a receber ou estoques, ou de fontes de financiamento para cobrir lacunas de financiamento de curto prazo. Portanto, ao avaliar a posição financeira de uma empresa, sua estrutura geral de liquidez e capacidade de financiamento também devem ser levadas em consideração para obter uma avaliação de risco mais abrangente e saúde financeira.

Dito isso, um índice de caixa entre 0,2 e 0,5 é geralmente considerado uma faixa razoável, independentemente das características do setor, indicando que uma empresa é capaz de utilizar fundos efetivamente para investimentos e operações comerciais, mantendo um certo nível de liquidez. No entanto, essa faixa serve apenas como um valor de referência aproximado, e a faixa razoável exata pode variar dependendo das características do setor, do tamanho da empresa e do modo de operação.

Claro, em indústrias reais, a proporção ideal varia de acordo com os padrões da indústria. Por exemplo, a indústria financeira geralmente requer uma alta proporção de caixa para atender a requisitos regulatórios rigorosos e lidar com necessidades inesperadas de liquidez. Isso ocorre porque a indústria financeira tem uma demanda maior por liquidez e segurança de fundos e precisa manter reservas de caixa suficientes para lidar com a volatilidade do mercado e eventos imprevistos.

Em contraste, os setores de manufatura e varejo normalmente têm índice de caixa mais baixo. Nessas indústrias, os fundos são investidos principalmente na produção e gestão de estoque, e a necessidade de liquidez é relativamente baixa. Negócios de manufatura e varejo normalmente dependem de grandes estoques e instalações de produção para suas operações, para que possam usar mais capital para expansão e operações de negócios em vez de manter grandes quantias de dinheiro.

Além disso, as condições específicas de um negócio podem afetar significativamente o índice de caixa ideal. O modelo de negócios, o ambiente de mercado e a estratégia financeira de uma empresa desempenham um papel importante na determinação da faixa apropriada para o índice. Por exemplo, empresas de alta tecnologia ou start-ups normalmente exigem índices mais altos para dar suporte às atividades de P&D e expansão de negócios, ao mesmo tempo em que lidam com a incerteza e volatilidade do mercado. Esses negócios podem enfrentar maiores requisitos de capital e riscos nos estágios iniciais e, portanto, precisam reter reservas de caixa adequadas.

Comparativamente, empresas de manufatura maduras geralmente conseguem manter índice de caixa mais baixo porque suas necessidades de financiamento são mais estáveis e previsíveis. Essas empresas geralmente têm maior capacidade de operar capital e fluxos de receita estáveis, o que as permite gerenciar fluxos de caixa e passivos de curto prazo de forma eficaz. Como resultado, empresas maduras podem gastar mais em expansão de negócios e investimento de capital em vez de manter altas reservas de caixa.

Portanto, ao avaliar o índice de caixa, além de se referir ao intervalo acima, também é necessário levar em conta os padrões da indústria, o modelo de negócios da empresa e sua posição financeira. Comparando o desempenho de empresas no mesmo setor, bem como as próprias características operacionais da empresa e o ambiente de mercado, a liquidez e a solidez financeira da empresa podem ser avaliadas com mais precisão para que decisões razoáveis de investimento e gestão possam ser tomadas.

Definição, cálculo e análise do índice de caixa

| Categoria |

Contente |

| Definição |

Mede a capacidade de uma empresa de cobrir passivos de curto prazo com dinheiro. |

| Fórmula de cálculo |

Índice de caixa = (Caixa + Equivalentes de caixa) / Passivo circulante. |

| Significado prático |

Alto significa liquidez, mas dinheiro ocioso; baixo significa uso ativo, mas mais risco. |

| Faixa normal |

0,5 a 1 é o valor típico, mas varia de acordo com o setor. |

| Aplicação prática |

Avalia a solidez financeira de curto prazo com outras pessoas. |

| Notas analíticas |

Os critérios variam de acordo com o setor, o tamanho e a gestão de caixa. |

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.