Na negociação de investimentos, a análise fundamental e a análise técnica são os dois principais métodos de análise. A análise fundamental foca nas especificidades do subjacente, como o modelo de negócios da empresa e a situação financeira, enquanto a análise técnica foca na análise de tendências de mercado e na previsão de mudanças de preço por meio de vários indicadores técnicos. Para fazer um bom trabalho de análise técnica, um investidor deve estar familiarizado e usar efetivamente uma variedade de indicadores técnicos. Vamos agora explorar esses indicadores, seus usos e principais considerações.

A que se referem os indicadores técnicos?

Indicadores técnicos são dados quantitativos baseados em dados históricos de preço e volume de uma ação ou mercado, calculados por meio de fórmulas matemáticas e usados para analisar tendências de mercado e prever futuras mudanças de preço. Eles ajudam investidores e traders a identificar tendências de mercado, momento de compra ou venda e possíveis pontos de reversão do mercado.

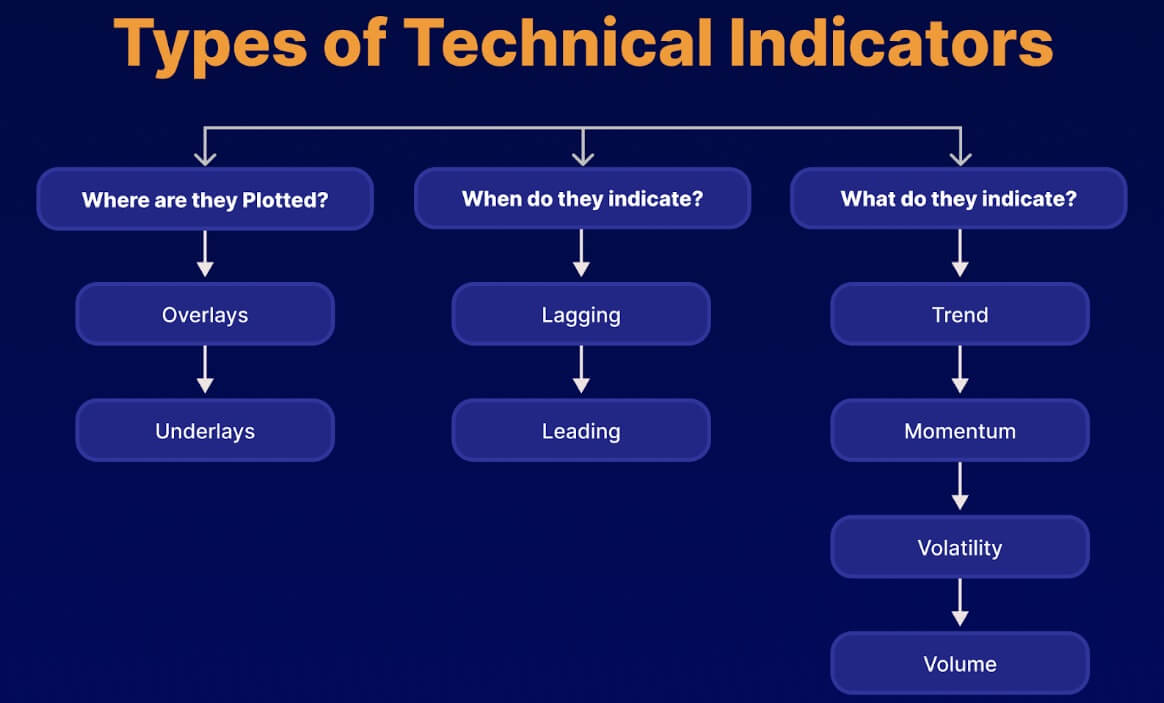

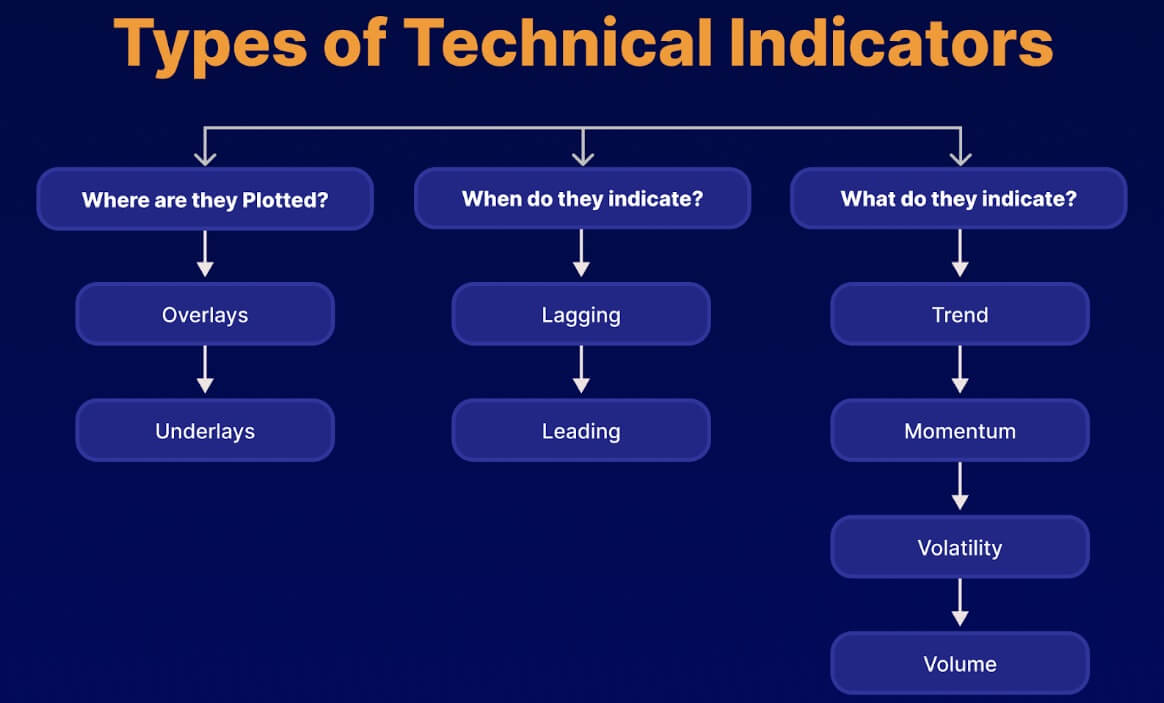

Indicadores técnicos geralmente podem ser categorizados em tipos como indicadores de tendência, indicadores de momentum, indicadores de volatilidade e indicadores de volume. Cada tipo de indicador fornece informações diferentes sobre o mercado: indicadores de tendência ajudam a identificar a direção geral do mercado, indicadores de momentum medem a velocidade e a força dos movimentos de preço, indicadores de volatilidade avaliam a amplitude das flutuações do mercado e indicadores de volume confirmam a força da tendência e possíveis pontos de virada do mercado. Usar uma combinação desses indicadores técnicos permite uma análise abrangente das condições de mercado de múltiplas perspectivas e melhora a precisão das decisões de investimento.

Entre os indicadores de tendência, os principais incluem Média Móvel (MA), Índice de Convergência Média (ADXADX) e Divergência de Convergência Média Móvel (MACD). Esses indicadores técnicos ajudam os investidores a entender a direção principal do mercado de diferentes maneiras para que possam desenvolver estratégias de negociação mais eficazes. As Médias Móveis mostram tendências de longo prazo, suavizando os dados de preços, ajudando a confirmar se o mercado está em tendência de alta ou queda. O Índice de Convergência Média (ADX), por outro lado, se concentra em medir a força de uma tendência de mercado, avaliando a persistência da tendência e quão forte ela é.

Além disso, o MACD combina médias móveis de curto e longo prazo para fornecer movimento de tendência de mercado e potenciais pontos de reversão. O cruzamento da linha MACD com a linha de sinal, bem como mudanças no histograma MACD, ajudam os investidores a identificar mudanças na tendência e no momento de compra e venda. Ao usar esses indicadores técnicos de tendência em combinação, os investidores podem ter uma compreensão mais clara da tendência do mercado e melhorar a precisão de suas decisões de negociação.

Indicadores de momentum, como o Índice de Força Relativa(RSI)e o Estocástico(KDJ), são usados principalmente para medir a velocidade e a força dos movimentos de preços. Esses indicadores técnicos ajudam os investidores a entender as mudanças de momentum no mercado e, assim, otimizar o momento de compra e venda. O RSI avalia o estado de sobrecompra ou sobrevenda do mercado comparando a alta média com a baixa média ao longo de um determinado período de tempo, o que, por sua vez, ajuda a identificar possíveis pontos de reversão de preço.

Por outro lado, o KDJ revela áreas de sobrecompra ou sobrevenda do mercado ao calcular a relação entre o preço alto, baixo e de fechamento do preço em um determinado período. Esses indicadores de momentum fornecem sinais sobre mercados de sobrecompra ou venda, ajudando os investidores a tomar decisões de negociação no momento certo e evitar entrar e sair do mercado em condições desfavoráveis.

Indicadores técnicos de volatilidade, como Bandas de Bollinger e Intervalo Verdadeiro Médio(ATR), são usados para ajudar os investidores a entender o nível de volatilidade no mercado para que eles possam desenvolver estratégias de negociação mais apropriadas. As Bandas de Bollinger definem faixas superiores e inferiores calculando o desvio padrão dos preços. Essas faixas mostram a faixa de volatilidade no mercado e ajudam a identificar potenciais condições de sobrecompra ou sobrevenda. Os preços que atingem as faixas superior e inferior da Banda de Bollinger geralmente sinalizam um possível ponto de virada no mercado.

Por outro lado, o Intervalo Verdadeiro Médio(ATR) mede a magnitude das flutuações de preço ao longo do tempo e fornece um indicador quantitativo da volatilidade do mercado; um aumento no ATR indica um aumento na volatilidade, que pode ser acompanhado por um aumento no movimento de preço, enquanto uma diminuição no ATR indica uma diminuição na volatilidade e um movimento de preço menor. Ao usar esses dois indicadores técnicos de volatilidade, os investidores podem avaliar melhor os riscos e oportunidades do mercado e, assim, otimizar suas estratégias de negociação.

Indicadores de volume, incluindo volume e a Linha de Acumulação/Distribuição (ADL), ajudam a identificar a força das tendências e potenciais sinais de reversão. O volume mostra a quantidade de atividade de negociação e ajuda a determinar o grau em que o mercado concorda com um movimento de preço. Um aumento no volume geralmente indica que uma tendência provavelmente continuará, enquanto uma diminuição pode sinalizar um enfraquecimento ou reversão da tendência.

A linha de acumulação/despacho combina a ação do preço com o volume para revelar o poder de compra e venda do mercado. Quando a linha de acumulação/despacho sobe, indica uma compra forte e os preços podem subir; quando cai, pode indicar uma pressão de venda aumentada e risco de queda para o mercado. Usados em combinação, esses indicadores técnicos fornecem uma avaliação mais precisa das tendências de mercado e pontos de reversão.

Esses indicadores técnicos fornecem diferentes perspectivas sobre o estado do mercado, permitindo que os investidores analisem os movimentos do mercado de vários ângulos. Os indicadores de tendência ajudam a identificar a direção geral do mercado; os indicadores de momentum medem a força dos movimentos de preço; os indicadores de volatilidade avaliam o alcance do mercado; e os indicadores de volume confirmam a força da tendência e os potenciais pontos de virada. Ao combinar vários indicadores técnicos, os investidores podem levar em consideração uma variedade de fatores de mercado para obter uma análise de mercado mais abrangente e tomar decisões de negociação mais informadas e eficazes.

Os indicadores técnicos são úteis para negociação de ações?

Ao analisar dados históricos de preço e volume, os indicadores técnicos são uma ferramenta muito útil na negociação de ações, pois ajudam os investidores a identificar tendências de mercado, determinar horários de compra e venda e prever movimentos de preços. No entanto, embora forneça informações valiosas, também tem limitações, como atrasos e sinais falsos. Portanto, é melhor usá-lo em conjunto com outros métodos analíticos para melhorar a precisão das decisões de investimento.

Indicadores técnicos têm vantagens significativas, especialmente na identificação de tendências. Por exemplo, médias móveis (MAs) fornecem uma indicação clara da tendência de longo prazo do mercado ao suavizar dados de preços, permitindo que os investidores julguem melhor a direção principal do mercado. Esses indicadores podem efetivamente orientar os investidores a seguir a tendência ou ajustar suas estratégias no momento certo, melhorando assim a ciência e a precisão das decisões de negociação.

Ele também desempenha um papel fundamental na geração de sinais de compra e venda. Por exemplo, o Índice de Força Relativa (RSI) e o MACD (média móvel de diferença de diferença constante) podem fornecer aos investidores sinais claros de compra e venda. Esses sinais ajudam os investidores a tomar decisões no momento certo e otimizar suas estratégias de negociação.

Ao mesmo tempo, indicadores técnicos também desempenham um papel importante na gestão de risco. Indicadores de volatilidade como Bollinger Bands e Intervalo Verdadeiro Médio(ATR) podem avaliar a volatilidade do mercado e ajudar os investidores a definir pontos razoáveis de stop-loss e take-profit. Essas ferramentas podem controlar efetivamente o risco e aumentar a robustez das estratégias de investimento.

No lado da confirmação do mercado, os indicadores de volume desempenham um papel crucial. Por exemplo, linhas de volume e acumulação/distribuição podem ajudar a confirmar a validade dos movimentos de preço. Esses indicadores técnicos podem aumentar a confiabilidade do sinal, ajudar os investidores a julgar a verdadeira extensão da tendência e tomar decisões de negociação mais precisas.

No entanto, como a maioria dos indicadores técnicos são calculados com base em dados históricos, eles tendem a refletir movimentos de mercado passados. Como resultado, os investidores podem não receber sinais até que o mercado já tenha mudado. Esse atraso pode levar a atrasos na tomada de decisões, afetando assim o momento e a eficácia dos investimentos. Embora possa fornecer uma referência valiosa, em um ambiente de mercado dinâmico, os investidores devem incorporar outras ferramentas e métodos analíticos para melhorar a precisão e a pontualidade de suas decisões.

Outra limitação dos indicadores técnicos é que eles podem gerar sinais falsos ou enganosos, especialmente em mercados oscilantes. Como eles dependem de dados históricos para seus cálculos, os indicadores podem dar sinais falsos frequentes de compra e venda quando o mercado está se movendo lateralmente ou sem uma tendência clara. Esses sinais falsos podem fazer com que os investidores façam negociações desnecessárias, o que, por sua vez, pode levar a perdas.

Uma das limitações dos indicadores técnicos é que eles podem mostrar resultados diferentes em diferentes ambientes de mercado. Por exemplo, em um mercado forte, certos indicadores podem ser eficazes para ajudar a identificar tendências e sinais de compra e venda, enquanto em um mercado fraco ou oscilante, esses indicadores podem ter um desempenho ruim e gerar sinais enganosos. O mesmo padrão técnico pode ter efeitos diferentes em diferentes ambientes de mercado.

Além disso, um único indicador técnico muitas vezes não reflete totalmente as complexidades do mercado e, portanto, confiar em um único indicador para a tomada de decisões pode levar a análises unilaterais. Para obter uma avaliação mais precisa do mercado, os investidores devem combinar indicadores de tendência, momentum, volatilidade e volume, bem como outros métodos analíticos. Isso permite uma análise mais abrangente da dinâmica do mercado, aumentando assim a precisão e eficácia da tomada de decisão e reduzindo o potencial de julgamentos equivocados devido às limitações de um único indicador.

No geral, os indicadores técnicos são ferramentas importantes no investimento em ações para ajudar a analisar tendências de mercado e movimentos de preços. No entanto, para tomar decisões de investimento mais precisas, eles devem ser combinados com análise fundamental, notícias de mercado e estratégias pessoais de investimento. Isso melhorará a abrangência e a precisão das decisões ao levar em conta os fundamentos da empresa, o sentimento do mercado e os objetivos de investimento.

Cuidados ao aplicar indicadores técnicos

Cuidados ao aplicar indicadores técnicos

Ao aplicar vários indicadores técnicos, como médias móveis, o Índice de Força Relativa (RSIRSI) e MACD, os investidores podem selecionar ações de uma ampla gama de ações para identificar aquelas que atendem a sinais técnicos específicos. No entanto, é importante observar que o mesmo padrão técnico pode se comportar de forma diferente em diferentes ambientes de mercado. Portanto, ao usar indicadores técnicos para seleção de ações, é importante fazer uma análise abrangente em conjunto com a tendência geral do mercado e o desempenho do setor industrial para melhorar a precisão das decisões de seleção de ações.

Em um mercado forte, padrões técnicos como o 'Morning Star' ou o 'Duck Head' geralmente têm um bom desempenho, sinalizando um aumento nos preços das ações. No entanto, em um mercado fraco, esses padrões podem falhar, e os preços podem continuar a cair ou se mover lateralmente. Portanto, ao usar indicadores técnicos, você precisa ajustar sua estratégia ao ambiente de mercado para garantir decisões de investimento mais precisas.

A seleção de ações se torna mais difícil quando o mercado está fraco. Mesmo se uma ação forte com um bom padrão for selecionada, a alta do preço da ação é limitada devido ao mercado geral ruim, e a ação pode até enfrentar perdas. Muitos investidores no mercado fraco estão perseguindo ações fortes, tornando fácil ficar preso em níveis altos. Portanto, os indicadores técnicos precisam ser ajustados em um mercado fraco para evitar perseguir cegamente ações fortes de curto prazo.

Ações fortes têm uma chance maior de subir quando o mercado está forte. Ações fortes geralmente atraem seguidores, e a força principal ousa puxar o preço das ações para cima. Neste momento, a ascensão de ações fortes tende a continuar, e as fortes são sempre fortes. Neste caso, indicadores técnicos podem ajudar os investidores a capturar oportunidades no mercado, especialmente aquelas ações fortes que se recusam a se ajustar.

Na seleção técnica de ações, as médias de curto prazo comumente usadas incluem a linha de 5 dias, a linha de 10 dias e a linha de 20 dias. Um rompimento do preço das ações acima da linha de 5 dias geralmente indica um momentum de alta no curto prazo e, se for acompanhado por aumento de volume, o mercado fica mais receptivo às ações. Para ações com preços entre a linha de 5 dias e a linha de 10 dias, uma recuperação após recuar na linha de 10 dias pode indicar que a ação passou por um ajuste de washout de curto prazo e deve continuar a subir. E de volta à linha de 20 dias, as ações precisam ser analisadas cuidadosamente, especialmente quando o preço das ações estiver em um nível alto. Voltar Voltar Voltar na linha de 20 dias, pode haver um risco maior.

A SMA de 20 dias é um nível de suporte essencial na análise técnica, representando o custo médio de um mês. Ações fortes geralmente não caem abaixo da SMA de 20 dias e, uma vez que isso aconteça, pode desencadear vendas por investidores de varejo com mentalidade técnica, afetando a confiança do mercado. Portanto, a força principal geralmente evita que as ações caiam abaixo da SMA de 20 dias para manter a estabilidade do mercado. Na seleção técnica de ações, os investidores devem se concentrar em se o preço das ações pode se estabilizar acima da SMA de 20 dias para melhor aproveitar as oportunidades de investimento e evitar riscos.

Ao usar os indicadores técnicos de Força Relativa para seleção de ações, deve-se dar preferência às ações com uma tendência ascendente de longo prazo. Por exemplo, a linha de Força Relativa da NVIDIA continuou a se mover para cima no longo prazo, mostrando uma forte força relativa mesmo durante ajustes de mercado mais amplos, o que significa que a ação permaneceu em uma tendência ascendente estável em meio à volatilidade do mercado e atende às necessidades de investidores de longo prazo.

Além disso, procure ações cujos preços de ações ainda não atingiram novas máximas, mas cuja linha de força relativa já está à frente das máximas recordes. Isso geralmente indica forte interesse de compra nas ações por parte de investidores institucionais, o que pode elevar ainda mais o preço das ações no futuro. Ações como Sientra e DocuSign durante 2020 mostraram essa força relativa, levando as ações a máximas recordes.

Para melhor atender às necessidades individuais de investimento, os investidores podem ajustar os indicadores técnicos de força relativa para diferentes ciclos de investimento. Por exemplo, para investidores de médio a longo prazo, o SMA pode ser definido para 50 ou 200 dias para reduzir a interferência de sinal de flutuações de mercado de curto prazo e capturar com mais precisão as mudanças na tendência de uma ação.

O sucesso da seleção técnica de ações não depende apenas dos indicadores em si, mas também precisa ser combinado com o ambiente geral do mercado e as condições específicas de ações individuais. Ao aplicar indicadores técnicos, os investidores devem ser flexíveis em responder às mudanças do mercado e ajustar suas estratégias para evitar o uso mecanizado de indicadores. Ao mesmo tempo, o controle de risco também é crucial, especialmente quando o mercado está fraco ou as ações individuais estão altas. Você deve estar alerta para o risco de retração e parar o lucro ou parar a perda em tempo hábil.

Indicadores técnicos e sua aplicação e considerações

| Nome do Indicador |

APLICAÇÕES |

Cuidados |

| Média Móvel (MM) |

Aplicado para identificar tendências de longo prazo |

Tome cuidado para evitar sinais lentos. |

| Índice de Convergência Média (ADX) |

Medindo a força da tendência |

Evite mercados oscilantes. |

| MACD |

Identifique tendências e reversões. |

Fique atento a sinais falsos. |

| Índice de Força Relativa (RSI) |

Avalie os níveis de sobrecompra/sobrevenda. |

Ajuste os períodos às condições de mercado. |

| Estocástico (KDJ) |

Revelar áreas de sobrecompra ou sobrevenda |

Evite o uso indevido em mercados oscilantes. |

| Bandas de Bollinger (BBB) |

Avalie a faixa de volatilidade do mercado. |

Verifique a validade do sinal em tendências fortes. |

| Intervalo médio real (ATR) |

Medindo a volatilidade do mercado |

Defina paradas e ajuste a volatilidade. |

| Volume |

Confirmando a força de uma tendência |

Evite sinais em volume baixo. |

| Linha de Acumulação/Distribuição |

Identifique as forças de compra e venda. |

Observe a correspondência da ação do preço. |

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.

Cuidados ao aplicar indicadores técnicos

Cuidados ao aplicar indicadores técnicos