Runtuhnya Bank Silicon Valley telah menimbulkan kehebohan, karena sebelumnya tidak ada seorang pun yang menduga bank sebesar itu akan bangkrut. Namun, bukan ukuran atau sejarah bank yang menjadi pusat dari tragedi ini, namun kemampuan bank untuk mengatasi tantangan likuiditas. Jadi dalam artikel ini, mari kita mendalami konsep likuiditas bank dan penilaian risikonya.

Apa yang dimaksud dengan likuiditas bank?

Hal ini mengacu pada kemampuan aset bank, terutama kas dan setara kas, untuk memenuhi pembayaran dan pembayaran utangnya. Dengan kata lain, likuiditas bank mengacu pada kemampuan bank untuk melikuidasi aset-asetnya dengan cepat untuk memenuhi berbagai pembayaran dan kebutuhan pendanaan yang dihadapinya.

Hal ini merupakan bagian yang sangat penting dalam operasional bank karena bank harus sigap menangani penarikan simpanan, pencairan pinjaman, pembayaran bunga, dan berbagai aktivitas aliran dana lainnya dari nasabahnya. Manajemen likuiditas bank yang baik dapat membantu menghindari keterlambatan pembayaran atau kegagalan memenuhi komitmen karena kekurangan dana, sehingga menjaga kredibilitas dan stabilitas operasionalnya.

Untuk mengurangi risiko pembayaran dan ketidakpastian aliran dana, bank harus memastikan bahwa bank memiliki likuiditas yang cukup untuk memproses transaksi seperti penarikan simpanan nasabah, cek, dan pembayaran elektronik. Hal ini berarti bahwa bank harus memiliki uang tunai yang cukup atau aset yang mudah direalisasikan setiap saat untuk memenuhi kebutuhan pendanaan nasabahnya sambil menjaga efisiensi operasional layanan pembayarannya. Selain itu, perbankan perlu terlibat aktif dalam sistem pembayaran dan sistem kliring yang menjamin dana dapat sampai dan setelmen secara efisien dan tepat waktu, sehingga kelancaran dan keamanan operasional sehari-hari tetap terjaga.

Likuiditas bank yang memadai merupakan dasar untuk memastikan bahwa bank mampu memenuhi kewajibannya yang jatuh tempo tepat waktu dalam berbagai kondisi. Hal ini tidak hanya mencakup simpanan nasabah dan pinjaman bank tetapi juga berbagai instrumen keuangan lainnya. Bank harus memastikan stabilitas operasionalnya tetap terjaga dalam menghadapi volatilitas pasar, ketidakpastian, dan kejadian tak terduga.

Perlindungan likuiditas ini memungkinkan bank untuk mengatasi penarikan simpanan dalam skala besar, permintaan pembayaran, dan tekanan pendanaan yang timbul akibat perubahan pasar, sehingga menghindari risiko keterlambatan pembayaran atau kegagalan memenuhi komitmen karena kekurangan dana. Dengan menjaga kecukupan likuiditas, bank dapat memastikan kredibilitas dan posisi keuangan yang sehat, meningkatkan ketahanan terhadap risiko, serta menjaga daya saing dan kepercayaan di pasar keuangan.

Bank dapat memperoleh dan menjaga likuiditas dengan berbagai cara untuk memastikan bahwa mereka mampu merespons berbagai kebutuhan pembayaran dan pendanaan. Simpanan nasabah merupakan salah satu sumber pendanaan terpenting bagi bank dan sumber likuiditas yang penting. Bank mengandalkan simpanan untuk operasi peminjaman dan investasi lainnya untuk menghasilkan pendapatan dan keuntungan. Besaran dan stabilitas simpanan mempunyai dampak langsung terhadap likuiditas dan kemampuan bank untuk beroperasi.

Oleh karena itu, bank biasanya mengambil langkah-langkah untuk menarik dan mempertahankan simpanan nasabah, seperti menawarkan suku bunga yang kompetitif, layanan penarikan yang nyaman, dan layanan nasabah yang berkualitas, untuk mempertahankan dan meningkatkan jumlah simpanan mereka dan untuk memastikan kecukupan likuiditas untuk menanggapi berbagai kebutuhan pendanaan dan perubahan pasar.

Bank dapat mengajukan pinjaman dari bank sentral atau berpartisipasi dalam operasi pembelian kembali untuk mendapatkan dukungan likuiditas sementara. Bank sentral biasanya merupakan pelaksana kebijakan moneter suatu negara dan bertanggung jawab mengatur dan mengelola likuiditas di pasar keuangan. Ketika bank menghadapi kekurangan dana atau membutuhkan tambahan likuiditas, mereka dapat mengajukan pinjaman jangka pendek dari bank sentral. Pinjaman ini, yang biasanya diberikan dengan suku bunga lebih rendah, membantu bank memenuhi kebutuhan pendanaan sementara dan memastikan operasional normal serta kemampuan bank untuk melakukan pembayaran.

Selain itu, bank juga dapat berpartisipasi dalam operasi reverse repo Bank Sentral. Reverse repo adalah instrumen pembiayaan utang jangka pendek di mana bank menjual kepemilikannya (biasanya surat berharga yang sangat likuid seperti obligasi pemerintah) kepada bank sentral dengan perjanjian untuk membelinya kembali setelah jangka waktu tertentu di masa depan. Operasi reverse repo memberi bank cara mudah untuk mendapatkan likuiditas dan akses cepat ke dana untuk menghadapi puncak permintaan dana atau situasi yang tidak terduga.

Bank dapat meningkatkan likuiditasnya dengan memiliki berbagai aset yang lebih likuid. Aset-aset ini termasuk obligasi pemerintah, karena umumnya dianggap sebagai aset paling aman dan paling likuid. Selain itu, bank juga dapat memiliki saham-saham yang sangat likuid, yaitu saham-saham yang aktif diperdagangkan di pasar dan mudah dilikuidasi.

Selain itu, surat berharga lain yang mudah direalisasi merupakan aset penting yang digunakan bank untuk memenuhi kebutuhan likuiditas karena surat berharga tersebut relatif likuid di pasar dan dapat dengan cepat dilikuidasi untuk memenuhi pembayaran dan kebutuhan pendanaan lainnya. Dengan memegang aset-aset tersebut, bank dapat mengelola risiko likuiditasnya dengan lebih fleksibel dan andal dalam menghadapi penarikan simpanan dan kebutuhan pembayaran lainnya.

Bank dapat secara efektif mengelola risiko likuiditas dan meningkatkan likuiditas melalui berbagai operasi pasar, termasuk membeli dan menjual obligasi untuk menyesuaikan portofolio asetnya, melakukan lindung nilai dengan derivatif seperti swap suku bunga atau kontrak berjangka, dan mengemas aset menjadi surat berharga untuk diterbitkan melalui sekuritisasi aset. . Operasi ini memungkinkan bank untuk merespons perubahan pasar dan kebutuhan nasabah secara fleksibel, sehingga secara efektif mengelola risiko likuiditas dan meningkatkan tingkat likuiditas.

Pengelolaan likuiditas bank yang baik sangat penting untuk membantu bank melindungi diri dari berbagai risiko, seperti risiko pasar, risiko kredit, dan risiko operasional. Dengan memastikan kecukupan likuiditas, bank dapat meminimalkan kehilangan dana akibat kejadian tak terduga, menjaga kecukupan dana, dan merespons perubahan pasar dan kebutuhan nasabah dengan cepat bila diperlukan. Dengan mengelola likuiditas secara efektif, bank dapat mengurangi risiko arus keluar modal ketika terjadi kejadian tak terduga atau volatilitas pasar, sehingga menjaga stabilitas dan reputasi keuangannya.

Ringkasnya, likuiditas bank mengacu pada kemampuan aset bank, khususnya kas dan setara kas, untuk segera direalisasikan guna memenuhi kebutuhan pembayaran dan pembayaran utang. Pengelolaan likuiditas yang baik sangat penting bagi bank untuk menangani penarikan simpanan, pencairan pinjaman, pembayaran bunga, dan aktivitas likuiditas lainnya serta membantu menghindari risiko likuiditas bank.

Apa yang dimaksud dengan risiko likuiditas bank?

Inilah risiko yang dihadapi bank: risiko tidak mampu memperoleh dana yang cukup untuk memenuhi komitmennya pada waktu yang tepat. Risiko ini dapat disebabkan oleh beberapa faktor, termasuk, namun tidak terbatas pada, penarikan simpanan dalam skala besar, ketidakstabilan pasar, atau ketidakseimbangan dalam neraca bank itu sendiri. Secara khusus, risiko likuiditas bank melibatkan ketidakmampuan bank untuk memperoleh dana yang cukup dengan cepat dan dengan biaya yang wajar untuk memenuhi kewajiban jangka pendek dan kebutuhan pendanaan lainnya ketika diperlukan.

Ketika kebutuhan bank melebihi dana yang tersedia, bank mungkin tidak dapat memenuhi penarikan simpanan, pembayaran kembali pinjaman, dan kebutuhan pencairan lainnya secara tepat waktu, yang dapat menyebabkan masalah likuiditas. Akar penyebab permasalahan likuiditas suatu bank biasanya terletak pada ketidaksesuaian antara aset dan kewajibannya atau ketidakmampuan bank untuk melikuidasi aset dengan cepat ketika kondisi pasar memburuk. Dalam kasus seperti ini, bank mungkin menghadapi penarikan nasabah dalam skala besar atau dana yang tidak mencukupi pada saat jatuh tempo pinjaman, yang dapat mempengaruhi operasional normal bank.

Ketidaksesuaian antara aset dan kewajiban bank dapat menyebabkan ketidakseimbangan antara pencairan dana dan kebutuhan pendanaan, sehingga meningkatkan risiko likuiditas bank. Pertama, situasi ini dapat membuat bank menghadapi tantangan dalam membayar kembali penarikan simpanan, pokok dan bunga pinjaman, atau kewajiban lainnya secara tepat waktu. Misalnya, jika kewajiban jangka pendek suatu bank melebihi aset yang dapat segera direalisasi, bank mungkin perlu melikuidasi aset tersebut dengan cepat dengan persyaratan yang tidak menguntungkan untuk memenuhi kebutuhan pembayaran, sehingga meningkatkan risiko likuiditas aset.

Kedua, ketidaksesuaian aset dan liabilitas juga dapat melemahkan kecukupan modal dan kesehatan bank, khususnya jika bank bergantung pada pembiayaan jangka pendek untuk mendukung aset jangka panjang, yang mungkin mempersulit pemenuhan komitmen jangka panjang pada saat terjadi volatilitas pasar atau kendala pendanaan, yang semakin memperburuk masalah likuiditas.

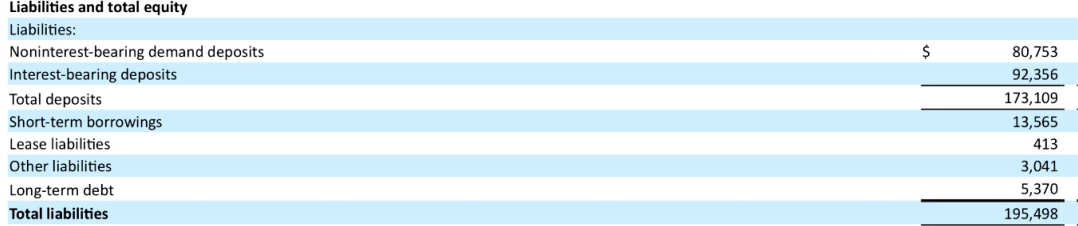

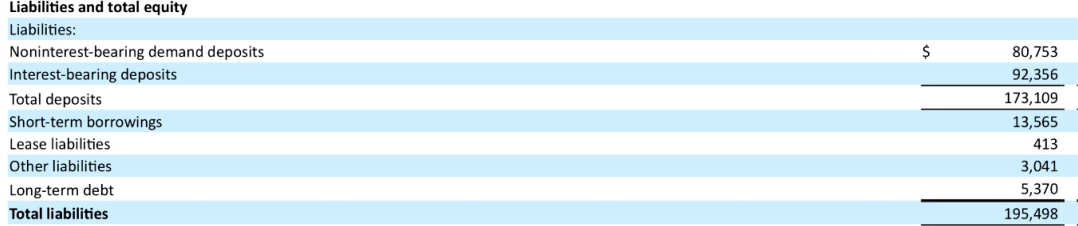

Kegagalan Silicon Valley Bank pada tahun 2023 merupakan kasus risiko likuiditas bank akibat ketidaksesuaian antara aset dan liabilitas. Seperti terlihat pada grafik di bawah ini, neraca bank menunjukkan ketidakcocokan jatuh tempo (ketidaksesuaian antara jatuh tempo sisi aset dan jatuh tempo sisi liabilitas) yang disebabkan oleh “pinjaman jangka pendek dan pinjaman jangka panjang” (yaitu, sumber dana jangka pendek). dana dan penggunaan dana jangka panjang). Pada akhir Desember 2022, simpanan Silicon Valley Bank berjumlah $173,1 miliar, atau 89 persen dari total kewajiban. Dari jumlah ini, $92,3 miliar merupakan simpanan berbunga.

Ada juga kemungkinan bahwa bank perlu mengumpulkan dana dengan biaya lebih tinggi pada saat pasar sedang ketat atau ketika kredit bank mengalami penurunan nilai, yang dapat berdampak pada profitabilitasnya. Pasar yang ketat biasanya berarti berkurangnya pasokan dana atau peningkatan biaya dana, yang mengakibatkan bank menghadapi suku bunga pinjaman yang lebih tinggi atau biaya pendanaan lainnya dalam memperoleh dana. Biaya tambahan ini dapat meningkatkan biaya operasional bank dan menekan margin laba bersihnya.

Selain itu, rusaknya peringkat kredit bank dapat menyebabkan berkurangnya kepercayaan investor terhadap bank, yang pada gilirannya dapat membuat biaya pinjaman semakin tinggi atau pendanaan menjadi lebih sulit diperoleh. Dalam hal ini, bank mungkin menghadapi penggunaan modal yang kurang efisien serta terbatasnya ekspansi usaha. Karena meningkatnya kekhawatiran investor terhadap peringkat kredit suatu bank, bank mungkin perlu membayar suku bunga yang lebih tinggi untuk menarik dana atau menghadapi pembatasan pinjaman yang lebih ketat, yang mungkin berdampak negatif pada posisi keuangan bank dan pertumbuhan di masa depan.

Sistem pembayaran dan kliring sangat penting untuk operasional normal bank, karena sistem tersebut memastikan kedatangan dan penyelesaian dana tepat waktu serta mendukung bank dalam memproses transaksi nasabah dan pembayaran utang. Jika masalah likuiditas di lembaga keuangan lain mempengaruhi operasi normal sistem ini, bank mungkin perlu mengambil langkah-langkah tambahan untuk mengatasi fluktuasi likuiditas pendanaan, seperti memitigasi risiko dengan menyesuaikan strategi pengelolaan dana atau mencari cara pembayaran dan kliring alternatif.

Ada juga saat ketika terjadi krisis ekonomi, guncangan pasar keuangan, atau peristiwa kredit besar, misalnya, yang dapat menyebabkan tekanan yang lebih tinggi pada bank untuk menarik simpanan atau depresiasi aset mereka, yang pada gilirannya dapat memperburuk risiko likuiditas mereka. . Selama krisis ekonomi, nasabah mungkin melakukan penarikan simpanan dalam skala besar, sehingga menyebabkan kendala pendanaan bagi bank. Pada saat yang sama, guncangan di pasar keuangan dan peristiwa kredit besar dapat menyebabkan nilai aset yang dimiliki bank turun, sehingga lebih sulit untuk melikuidasi aset tersebut atau hanya mungkin menjualnya dengan harga diskon, sehingga semakin memperburuk masalah likuiditas bank.

Risiko likuiditas bank tidak hanya menyebabkan bank mengalami kebangkrutan, tetapi bahkan dapat menjadi pemicu terjadinya krisis keuangan. Oleh karena itu, adanya risiko tersebut mengharuskan bank untuk mengambil langkah-langkah manajemen likuiditas yang efektif untuk memastikan bahwa tingkat likuiditas yang memadai tetap terjaga dalam berbagai kondisi pasar.

Bagaimana likuiditas bank dinilai

Untuk menilai kesehatan likuiditas suatu bank dapat melihat beberapa aspek dan menggunakan berbagai indikator dan metode untuk mendapatkan gambaran posisi likuiditasnya secara menyeluruh. Misalnya, pengelolaan likuiditas harian dapat dilakukan, yaitu serangkaian tindakan yang dilakukan bank dengan memantau arus kas, menilai kesesuaian jatuh tempo aset dan liabilitas, dan memastikan diversifikasi sumber pendanaan. Bank mengantisipasi dan merespons kemungkinan kebutuhan pendanaan dengan memantau dan menganalisis arus kas masuk dan keluar secara berkala, serta karakteristik likuiditas asetnya.

Selain itu, bank mengurangi risiko likuiditas dengan menjaga profil jatuh tempo aset dan liabilitas yang wajar dan memastikan bahwa liabilitas jangka pendek dapat digunakan untuk mendukung penyelesaian dan pembayaran kembali aset jangka pendek. Diversifikasi sumber pendanaan juga merupakan salah satu strategi penting, dimana bank menjaga stabilitas likuiditas melalui berbagai sumber pendanaan seperti deposito, pembiayaan pasar, dan dukungan bank sentral untuk memenuhi tantangan berbagai lingkungan pasar dan perekonomian serta untuk menjamin kelancaran dan stabilitas. dari operasi sehari-hari.

Misalnya, neraca bank dapat dianalisis dengan perhatian khusus pada karakteristik likuiditas asetnya dan profil jatuh tempo kewajibannya. Fokus pada aset seperti uang tunai, deposito, obligasi jangka pendek, dan surat berharga yang sangat likuid yang dimiliki oleh bank, serta komposisi dan jatuh tempo simpanan jangka pendek, pinjaman, dan kewajiban jangka pendek lainnya.

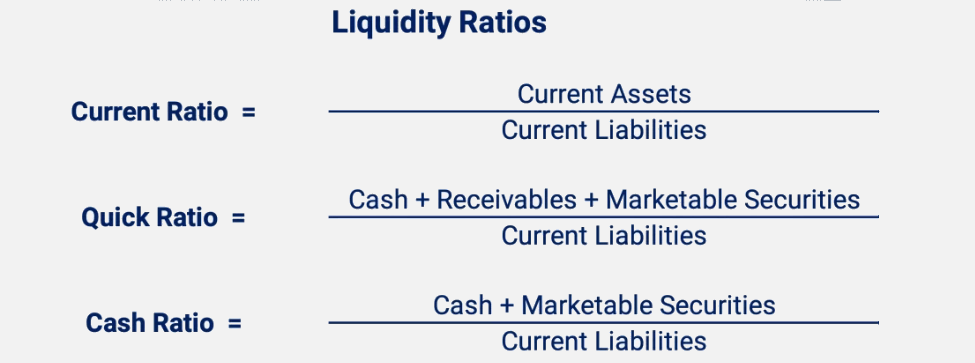

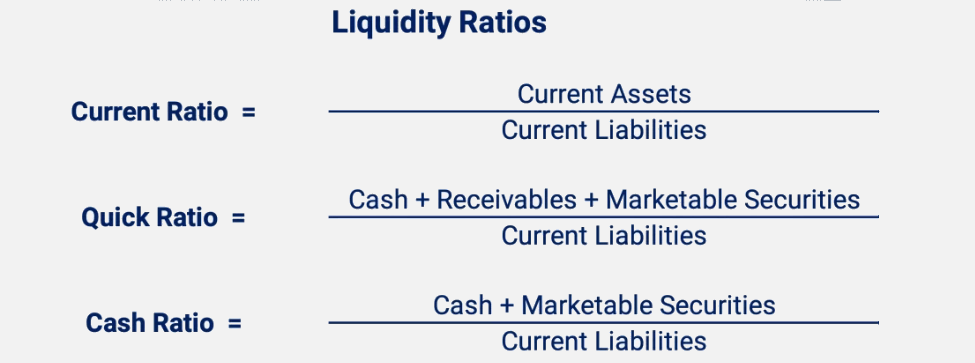

Kemudian berbagai indikator dan rasio likuiditas dapat digunakan untuk mengukur risiko likuiditas suatu bank, seperti rasio cakupan likuiditas, rasio alat likuid terhadap kewajiban likuid, dan analisis proyeksi arus kas. Indikator-indikator ini dapat membantu dalam menilai apakah suatu bank memiliki cukup dana untuk memenuhi komitmen kewajiban jangka pendek dan jangka panjangnya.

Rasio Cakupan Likuiditas (LCR) merupakan indikator penting apakah kepemilikan bank atas aset likuid berkualitas tinggi cukup untuk menutupi arus kas keluar bersih ketika menghadapi skenario stres 30 hari. Nilai LCR biasanya diharuskan minimal 100%. Hal ini berarti bank harus memiliki setidaknya cukup aset likuid berkualitas tinggi untuk menutupi kemungkinan skenario arus kas keluar dan memastikan bahwa bank dapat memenuhi kewajiban pembayarannya dalam jangka pendek tanpa bergantung pada sumber pendanaan eksternal.

Perhitungan LCR didasarkan pada rasio aset sangat likuid yang dimiliki bank (misalnya uang tunai, obligasi pemerintah, dll.) terhadap proyeksi arus kas keluar bersih. LCR yang tinggi menunjukkan kemampuan bank untuk menangani kebutuhan pendanaan yang tidak terduga dalam jangka pendek dan oleh karena itu dianggap sebagai indikator manajemen likuiditas yang sehat dan kuat dalam penilaian peraturan dan pasar. Dengan menjaga rasio cakupan likuiditas (LCR) yang memadai, bank dapat mengurangi eksposurnya terhadap risiko likuiditas dan meningkatkan kemampuannya untuk bertahan dalam kondisi pasar yang tidak menguntungkan dan situasi yang penuh tekanan.

Rasio kas merupakan ukuran perbandingan uang tunai yang dimiliki bank terhadap total simpanan dan digunakan untuk mencerminkan kemampuan bank dalam merespons kebutuhan penarikan simpanan jangka pendek. Rasio ini secara langsung mempengaruhi pengelolaan likuiditas dan strategi pengendalian risiko bank. Rasio kas yang tinggi berarti bank mampu memenuhi permintaan tarik tunai nasabahnya dengan lebih mudah dalam jangka pendek, sehingga mengurangi risiko tantangan likuiditas.

Biasanya, rasio kas tidak boleh terlalu tinggi karena kas tidak menghasilkan pendapatan bunga, yang dapat mempengaruhi profitabilitas bank. Namun, rasio kas yang terlalu rendah dapat mengakibatkan bank tidak mampu merespons permintaan penarikan simpanan dalam skala besar secara tepat waktu sehingga meningkatkan risiko likuiditas. Oleh karena itu, bank perlu menetapkan dan mengelola rasio kasnya dengan tepat, dengan mempertimbangkan model bisnis, kebutuhan nasabah, dan kondisi pasar, untuk memastikan adanya keseimbangan antara menjaga likuiditas dan profitabilitas.

Rasio Pendanaan Stabil Bersih (NSFR) adalah indikator yang menilai kesehatan bank dalam jangka panjang dan risiko likuiditas dengan mengukur proporsi aset bank yang didukung secara memadai oleh sumber pendanaan yang stabil dalam skenario stres satu tahun. NSFR mensyaratkan bahwa bank memiliki pendanaan stabil yang cukup yang mampu mendukung bank secara berkelanjutan selama periode tekanan untuk memastikan bahwa bisnisnya beroperasi dengan sehat.

NSFR mengharuskan bank untuk mempertimbangkan stabilitas yang diharapkan dari berbagai aset dan liabilitas secara agregat untuk memastikan bahwa sumber pendanaan cukup untuk mendukung sifat aset mereka dalam jangka panjang. Misalnya, deposito jangka panjang, pinjaman jangka panjang, dan berbagai instrumen modal dianggap sebagai sumber pendanaan yang stabil, sedangkan pendanaan yang bergantung pada pembiayaan pasar jangka pendek dianggap tidak stabil. Penilaian komprehensif ini membantu bank mengelola struktur aset dan liabilitasnya dengan lebih baik, mengurangi risiko likuiditas, dan meningkatkan kesehatan dan ketahanan bank terhadap risiko secara keseluruhan.

Sebaliknya, rasio persyaratan cadangan adalah persentase simpanan yang diwajibkan oleh bank sentral kepada bank komersial untuk disimpan sebagai cadangan dan tidak digunakan untuk pinjaman atau investasi lainnya. Rasio ini ditetapkan untuk memastikan bahwa bank mempunyai cadangan kas yang cukup untuk memenuhi kebutuhan nasabah dalam menghadapi kemungkinan penarikan simpanan dalam skala besar. Persyaratan tersebut membantu menjaga stabilitas sistem keuangan dan mencegah risiko sistemik yang timbul dari likuiditas bank.

Hal ini juga dapat menguji apakah bank dapat mengandalkan dukungan likuiditas yang disediakan oleh bank sentral, seperti dengan mengajukan pinjaman dari bank sentral atau berpartisipasi dalam operasi pembelian kembali (reverse repurchase). Selain itu, menganalisis apakah bank memiliki strategi menggunakan operasi pasar untuk mengelola dan meningkatkan likuiditas, seperti pembelian dan penjualan obligasi serta melakukan sekuritisasi aset.

Sementara itu, melakukan stress test dalam situasi kontinjensi merupakan metodologi penting untuk menilai kinerja likuiditas bank dan kemampuan untuk mengatasi kondisi pasar yang berbeda. Pengujian tersebut mensimulasikan berbagai lingkungan pasar yang tidak menguntungkan, seperti penarikan deposito skala besar, volatilitas pasar aset, dan situasi lain yang dapat menyebabkan kendala likuiditas.

Stress test memungkinkan bank untuk menilai posisi likuiditasnya secara komprehensif dalam skenario stress dan mengidentifikasi kemungkinan titik risiko dan kelemahannya. Analisis ini membantu bank merumuskan strategi dan langkah-langkah pengelolaan likuiditas yang efektif untuk memastikan bahwa mereka dapat mengambil tindakan pencegahan yang tepat waktu dan tepat dalam menghadapi keadaan yang tidak terduga untuk menjaga keamanan dan stabilitas dana mereka.

Melalui penggunaan indikator dan metode di atas, bank dan regulator dapat menilai status likuiditas bank secara komprehensif, mengidentifikasi potensi risiko likuiditas, dan mengambil tindakan pengelolaan yang tepat. Hal ini tidak hanya berkontribusi pada stabilitas operasional bank itu sendiri tetapi juga membantu menjaga stabilitas sistem keuangan secara keseluruhan.

| Aspek

|

Keterangan.

|

Faktor risiko

|

Metodologi Penilaian |

| Definisi

|

Likuiditas bank adalah kemampuannya untuk mengubah aset menjadi uang tunai dengan cepat.

|

Likuiditas Aset

|

Pengujian arus kas memastikan realisasi aset yang cepat di bawah tekanan. |

| Peran

|

Memastikan solvabilitas, meningkatkan reputasi, dan mengelola risiko secara efisien.

|

Likuiditas Kewajiban

|

Menganalisis jatuh tempo kewajiban memastikan pembayaran utang jangka pendek. |

| Resiko

|

Bank menanggung risiko konversi aset dan pembayaran kewajiban tepat waktu.

|

Penyangga likuiditas

|

Kelola likuiditas di tengah volatilitas pasar untuk operasi yang stabil.

|

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.